آموزش فارکس، از جمله عبارات پرتکراری است که در دنیای اقتصاد و سرمایه گذاری امروزی، مطرح می شوند. شما پیش از اینکه سرمایه خود را در بازارهای مالی وارد کنید، باید با روش هایی که می توانند شما را به موفقیت برسانند، آشنا شده و نقاط ریسک و آسیب را نیز بشناسید.

خانه سرمایه با سال ها فعالیت موفق در این زمینه، در این مقاله تلاش کرده است تا به تمامی سوالاتی که ممکن است شما در مسیر آموزشی خود با آن ها مواجه شوید، پاسخ داده و کمک کند در هر سطحی که هستید، به مطالب جدید و مفید دسترسی داشته باشید. به عبارتی دیگر ما قصد داریم تا معضل نبود منابع مختلف و متنوع را برطرف کرده و کتاب خانه ای منسجم از مواردی که به آن ها نیاز خواهید داشت را به طور کامل در این مقاله لیست کنیم.

در مجموعه مقالاتی که در ادامه معرفی کنیم تلاش کرده ایم تا شما را با الفبای آموزش فارکس آشنا کرده و کمک کنیم تا قدم های اول را بردارید. مقالاتی که در این بخش معرفی می شوند، با این پیش فرض انتخاب شده اند که شما در این بازار مبتدی هستید و یا حتی اگر فعالیت هم داشته اید، به صورت اصولی، آموزشی را دنبال نکرده اید، مفاهیم اساسی ای که باید قبل از شروع فارکس بدانید اینهاست:

مراحل اصلی آموزش فارکس

مراحل اصلی آموزش فارکس را می توان به صورت زیر خلاصه کرد:

- آموزش مفاهیم پایه و مقدماتی فارکس

- انتخاب بروکر و ایجاد حساب دمو

- آموزش ترید و مفاهیم مرتبط با ترید در فارکس

- آموزش تحلیل تکنیکال و فاندامنتال بازار

- شروع معاملات واقعی در بروکر

- آموزش های پیشرفته فارکس

در ادامه مرحله به مرحله با هم پیش میرویم و تمام مراحل بالا را طی می کنیم. مرحله اول یعنی آشنایی با مفاهیم و اصطلاحات ضروری را شروع کنیم:

۱-آموزش مفاهیم پایه و مقدماتی فارکس

فارکس چیست؟

فارکس، که به آن بازار تبادل ارزهای خارجی نیز میگویند، بازاری است که در آن ارزهای مختلف کشورها با یکدیگر مبادله میشوند. این بازار بزرگترین بازار مالی جهان است و به صورت ۲۴ ساعته و پنج روز در هفته فعال است. در فارکس، ارزهایی مثل دلار آمریکا، یورو و ین ژاپن خرید و فروش میشوند.بازار فارکس مکان فیزیکی خاصی ندارد و همه معاملات به صورت آنلاین انجام میشود. این بازار به دلیل اینکه همیشه باز است و نقدینگی بالایی دارد، برای بسیاری از معاملهگران جذاب است. در این بازار، افراد با پیشبینی تغییرات قیمت ارزها سعی میکنند سود کسب کنند.در فارکس، ارزها به صورت جفتی معامله میشوند، مثلاً EUR/USD که نشاندهنده نرخ تبدیل یورو به دلار آمریکا است. معاملهگران با خرید یا فروش این جفتها بر اساس پیشبینیهای خود از تغییرات قیمتی سود میبرند. برای موفقیت در این بازار، آشنایی با مفاهیم پایهای مثل پیپ، لات و اسپرد و همچنین تحلیلهای مختلف ضروری است. در مقاله تحت عنوان فارکس چیست در سایت با این بازار جذاب بیشتر آشنا شوید.

برای اینکه با بزرگی فارکس پی ببرید حجم معاملات روزانه فارکس به طور میانگین ۶/۶ تریلیون دلار است که این حجم معاملات 22 برابر بیشتر از کل حجم معاملات بازار سهام نیویورک است. بازار فارکس همچنان بزرگترین و نقدشوندهترین بازار مالی جهان است، با حجم معاملات روزانهای که بیش از 25 برابر حجم معاملات بازارهای سهام جهانی است.

چرا تریدر فارکس می شویم؟

تریدر فارکس شدن در ایران مزایای چشمگیری دارد که مهمترین آنها امکان کسب درآمد دلاری است. این ویژگی در شرایط اقتصادی فعلی ایران بسیار ارزشمند است. علاوه بر این، بازار فارکس 24 ساعته و 5 روز هفته فعال است، به شما اجازه می دهد در هر زمانی که مناسب می دانید، آزادانه معامله کنید. شما می توانید از هر مکانی در ایران و تنها با داشتن یک دستگاه متصل به اینترنت، مثل گوشی خودتان به این بازار دسترسی داشته باشید. این انعطاف پذیری زمانی و مکانی، همراه با امکان شروع با سرمایه اولیه کم و پتانسیل سودآوری بالا، فارکس را به گزینه ای جذاب برای بسیاری از ایرانیان تبدیل کرده است. همچنین، این بازار راهی برای حفظ ارزش سرمایه در برابر تورم افسار گسیخته ایران را فراهم می کند.

امکان انجام کار در موقعیت های مکانی متفاوت، عدم نیاز به سرمایه بسیار بالا برای شروع، وجود منابع بسیار خوب برای آموزش، انعطاف در زمان انجام کار، عدم نیاز به سابقه کار، عدم وجود بازنشستگی، عدم محدودیت سنی و… از جمله دلایلی هستند که افراد با توجه به آن ها انتخاب می کنند که در این تریدر فارکس باشند. البته که تمامی این مزایا برای تریدرهایی که ساکن ایران هستند، به دلیل بدون در لیست بهترین راه های کسب درآمد دلاری در ایران بسیار هیجان انگیزتر بوده و تاثیر بالاتری بر کیفیت و سطح زندگی شان دارد.

در فارکس چه چیزی معامله می کنیم؟

اولین سوال ها در شروع آموزش فارکس این سوال است که چه چیزی در فارکس معامله می شود؟ در بازار فارکس، چندین نوع دارایی و ابزار مالی معامله میشود. مهمترین موارد عبارتند از:

- جفت ارزهای اصلی مانند EUR/USD, USD/JPY, GBP/USD, USD/CHF جفت ارزهای کالایی مانند USD/CAD, AUD/USD, NZD/USD و سایر جفت ارزها

- فلزات گرانبها مثل طلا،نقره، پلاتین، پالادیوم

- انرژی مثل نفت خام، گاز طبیعی

- شاخصهای سهام مانند S&P 500, Dow Jones, NASDAQ و غیره

- ارزهای دیجیتال بزرگ مثل بیتکوین، اتریوم و سایر ارزهای دیجیتال محبوب

- کالاها (کامودیتیها) مانند محصولات کشاورزی مانند قهوه، شکر، گندم

- فلزات صنعتی مانند مس

- اوراق قرضه

- صندوقهای قابل معامله در بورس (ETFs)

- اکثر این معاملات از طریق قراردادهای CFD (Contract for Difference) انجام میشود که به معاملهگران اجازه میدهد بدون مالکیت فیزیکی دارایی، از تغییرات قیمت آن سود ببرند. این تنوع ابزارهای معاملاتی به معاملهگران امکان میدهد استراتژیهای متنوعی را در بازار فارکس پیاده کنند.

جفت ارز EUR/USD با حجم معاملات روزانه بیش از 1 تریلیون دلار، پرمعاملهترین جفت ارز در بازار فارکس است

جفت ارز چیست؟

جفت ارز در فارکس مثل مقایسه ارزش دو کشور با هم است. درست مانند اینکه شما بخواهید قدرت خرید پول ایران را با پول آمریکا مقایسه کنید.تصور کنید میخواهید به سفر خارجی بروید و نیاز دارید بدانید پول شما چقدر ارزش دارد:جفت ارز به شما میگوید یک واحد از پول کشور اول، چقدر از پول کشور دوم میارزد.

مثال USD/IRR (دلار آمریکا/ریال ایران) اگر USD/IRR = ۲۰۰۰/۰۰۰ باشد، یعنی 1 دلار آمریکا برابر با ۲/۰۰۰/۰۰۰ ریال ایران یا همان ۲۰۰ هزار تومان است. البته این عدد برای ریال این مقدار است و برای نسبت ارز های دیگر دنیا به هم اعداد بسیار کوچکتری است.اگر این عدد بالا برود، یعنی دلار قویتر شده و ریال ضعیفتر. اگر پایین بیاید، یعنی ریال قویتر شده و دلار ضعیفتر. اگر فکر میکنید دلار قویتر میشود، “میخرید”.اگر فکر میکنید ریال قویتر میشود، “میفروشید”.

جفت ارزهای اصلی:

جفت ارزهای مطرح در بازار فارکس، که به آنها “جفت ارزهای اصلی” یا “ماژورها” نیز گفته میشود، شامل موارد زیر هستند:

- EUR/USD (یورو/دلار آمریکا)

- USD/JPY (دلار آمریکا/ین ژاپن)

- GBP/USD (پوند بریتانیا/دلار آمریکا)

- USD/CHF (دلار آمریکا/فرانک سوئیس)

- AUD/USD (دلار استرالیا/دلار آمریکا)

- USD/CAD (دلار آمریکا/دلار کانادا)

- NZD/USD (دلار نیوزیلند/دلار آمریکا)

ویژگیهای اصلی این جفت ارزها:

- نقدشوندگی بالا: حجم معاملات زیادی دارند که باعث میشود ورود و خروج از معاملات آسانتر باشد.

- اسپرد کم: به دلیل محبوبیت، هزینه معاملات این جفت ارزها معمولاً کمتر است.

- نوسان متعادل: در مقایسه با جفت ارزهای فرعی یا اگزوتیک، نوسانات قیمتی متعادلتری دارند.

- اطلاعات فراوان: به دلیل اهمیت اقتصادی کشورهای مربوطه، اطلاعات و تحلیلهای زیادی درباره این جفت ارزها وجود دارد.

این جفت ارزها بیش از 80% حجم معاملات بازار فارکس را تشکیل میدهند، EUR/USD به عنوان پرمعاملهترین جفت ارز که حدود 20% کل معاملات را شامل میشود.برای معاملهگران تازهکار، شروع با این جفت ارزهای اصلی معمولاً توصیه میشود زیرا ریسک کمتر و اطلاعات بیشتری دارند.

۲-انتخاب بروکر فارکس و ایجاد حساب دمو

پس از یادگیری مفاهیم کلیدی بالا حالا نوبت انتخاب بروکر مناسب برای ترید و ساخت حساب دمو در بروکر است، اگر برای شما هم که تازه آموزش فارکس را شروع کرده اید در گام اول با بروکر فارکس آشنا شوید و سپس از لیست بهترین بروکر ها بهترین آنها را انتخاب کنید.

بروکر فارکس چیست؟

بروکر یکی از اصلی ترین پایه های انجام یک معامله در بازار فارکس است بروکر فارکس مثل یک فروشگاه بزرگ ارز است. درست همانطور که شما برای خرید لباس به فروشگاه میروید، برای خرید و فروش ارز هم به بروکر مراجعه میکنید. تصور کنید میخواهید دلار بخرید یا بفروشید. اما نمیتوانید مستقیماً به بانکهای بزرگ جهانی دسترسی داشته باشید. اینجاست که بروکر وارد عمل میشود:

- بروکر به شما یک “اپلیکیشن خرید و فروش ارز” میدهد.

- در این اپلیکیشن، قیمتهای لحظهای ارزها را میبینید.

- میتوانید با یک کلیک ساده، ارز مورد نظرتان را بخرید یا بفروشید.

- بروکر سفارش شما را به بازار بزرگ جهانی ارز میبرد و معامله را انجام میدهد.

- در ازای این خدمات، بروکر مقدار کمی کارمزد از شما میگیرد.

فرض کنید میخواهید 100 دلار بخرید. به جای اینکه به دنبال کسی بگردید که دلار دارد، به اپلیکیشن بروکر مراجعه میکنید، دکمه “خرید” را میزنید و در عرض چند ثانیه، 100 دلار در حساب شما قرار میگیرد.به طور خلاصه، بروکر فارکس مثل یک دوست باهوش است که همیشه میداند کجا میتوان ارز خرید یا فروخت و این کار را برای شما انجام میدهد..برای پاسخ به سوال و آشنایی خیلی دقیق می توانید مقاله بروکر چیست؟ را بخوانید

بهترین بروکرهای فارکس برای ایرانیان کدام است؟

همانطور که پیشتر نیز اشاره کردیم، تریدرهای بازار فارکس، برای انجام معاملات خود، باید در یک بروکر، حساب داشته باشند. متاسفانه به دلیل تحریم های سیاسی که علیه ایران وجود دارد، امکان فعالیت در بسیاری از بهترین بروکرها در سطح جهان برای ما وجود ندارد؛ به همین دلیل، پیدا کردن یک بروکر مناسب با شرایط ایده آل می تواند کار سختی باشد. در ادامه برخی از بروکر های خوب را معرفی می کنیم اما توصیه می کنیم حتما بهترین بروکرهای فارکس در همین لحظه را در این لینک که روزانه به روز می شود ببینید.

با توجه به تحریم هایی که در ایران وجود دارد لیست بهترین بروکر های فارکس برای ایرانیان مستمر در حال تغییر است توصیه می کنیم حتما از لینک پاراگراف بالا جدیدترین و به روز ترین لیست را ببینید.

- آمارکتس (Amarkets)

- لایت فایننس (LiteFinance) یا همان لایت فارکس سابق

- آلپاری (Alpari)

- بروکر FX24

مراحل باز کردن حساب معاملاتی و ثبت نام در فارکس را می توان در موارد زیر خلاصه کرد:

- ثبت نام و احراز هویت در بروکر

- افتتاح حساب معاملاتی در بروکر

- واریز سرمایه

- دانلود متاتریدر (یا هر پلتفرم معاملاتی دیگر)

- اتصال حساب معاملاتی به متاتریدر و شروع ترید

در چه اپلیکیشنی در فارکس معامله می کنیم؟

برای معامله در بازار فارکس، معمولاً از اپلیکیشنهای زیر استفاده میشود:

- متاتریدر 5 (MetaTrader 5): این یکی از محبوبترین و پرکاربردترین پلتفرمهای معاملاتی در فارکس است. MT4 به دلیل سادگی، امکانات کامل و پشتیبانی گسترده از سوی بروکرهای معتبر، انتخاب اول بسیاری از معاملهگران است.

- متاتریدر 4 (MetaTrader 4): نسخه قدیمی ولی همچنان فعال هست که برخی تریدر های فارکس همچنان با آن کار می کنند.

- cTrader: یک پلتفرم معاملاتی پیشرفته که به خاطر رابط کاربری مدرن و ابزارهای تحلیلی قوی شناخته شده است.

- TradingView: علاوه بر ابزارهای تحلیلی قدرتمند، امکان معامله مستقیم را نیز در برخی بروکرها فراهم میکند.

انتخاب اپلیکیشن مناسب برای معامله در فارکس به عوامل مختلفی از جمله نیازهای شخصی، سطح تجربه، و بروکر مورد استفاده شما بستگی دارد. با این حال، متاتریدر 4 و 5 محبوب ترین پلتفرم معاملاتی فارکس در جهان هستند و طبق مشاهدات بیش از ۹۰٪ کاربران ایرانی نیز از متاتریدر استفاده می کنند

۳-آموزش ترید و مفاهیم مرتبط با ترید در فارکس

پس از آشنایی با مفاهیم اولیه فارکس و همچنین افتتاح حساب در بروکر فارکس حالا نوبت آشنایی با اصطلاحات ترید و هر آنچه مربوط به آموزش ترید است هستید. شاید برای شما سوال باشد ترید چیست و به چه کسی تریدر می گویند؟، که توصیه می کنیم این لینک داده شده را مطالعه کنید تا با مفهوم ترید کاملا آشنا شوید. در ادامه اصطلاحات تخصصی تر را با هم یاد میگیریم

ترید در فارکس چیست و چند نوع دارد؟

برای آموزش ترید در فارکس اول باید بدانیم ترید در فارکس به معنای خرید و فروش جفت ارزها با هدف کسب سود از نوسانات نرخ ارز است. معاملهگران (تریدرها) در این بازار سعی میکنند از تغییرات قیمتی بین دو ارز سود ببرند.انواع اصلی ترید در فارکس عبارتند از:

- اسپات ترید (Spot Trade): معاملات فوری و آنی ارزها که تحویل و تسویه آن بلافاصله انجام میشود.

- آربیتراژ ترید (Arbitrage Trading): استفاده از تفاوت قیمت یک ارز در بازارهای مختلف برای کسب سود.

- ترید بر اساس تحلیل تکنیکال: استفاده از نمودارها و الگوهای قیمتی برای پیشبینی حرکات آینده قیمت.

- ترید بر اساس تحلیل فاندامنتال: بررسی عوامل اقتصادی و سیاسی موثر بر ارزش ارزها برای تصمیمگیری.

- ترید با استفاده از مارجین و اهرم: معامله حجم بیشتری از ارزها با استفاده از اعتبار کارگزاری.

- ترید خودکار: استفاده از رباتهای معاملاتی و الگوریتمها برای انجام خودکار معاملات.

نکته مهم این است که فارکس یک بازار دو طرفه است، یعنی معاملهگران میتوانند هم از افزایش و هم از کاهش قیمت جفت ارزها سود ببرند.

مثال عملی از اینکه تریدر فارکس چطور سود می کند

فرض کنید شما تصمیم گرفتهاید جفت ارز EUR/USD را معامله کنید. در حال حاضر، نرخ EUR/USD 1.1128 است، یعنی برای خرید 1 یورو باید 1.1128 دلار بپردازید.شما پیشبینی میکنید که ارزش یورو در برابر دلار افزایش خواهد یافت، بنابراین تصمیم به خرید میگیرید.

- شما 10,000 یورو میخرید. این معادل 11,128 دلار است (10,000 × 1.1128).

- با فرض اینکه بروکر شما اهرم 1:100 ارائه میدهد، شما فقط نیاز به 111.28 دلار مارجین دارید (1% از 11,128 دلار).

- پس از چند ساعت، همانطور که پیشبینی کرده بودید، نرخ EUR/USD به 1.1178 افزایش مییابد.

- شما تصمیم میگیرید پوزیشن خود را ببندید و 10,000 یورو را میفروشید.

- حالا 11,178 دلار دریافت میکنید (10,000 × 1.1178).

- سود شما از این معامله 50 دلار است (11,178 – 11,128).

در این مثال:

- شما 50 پیپ سود کردهاید (1.1178 – 1.1128 = 0.0050)

- هر پیپ برای شما 1 دلار ارزش داشته است (10,000 × 0.0001 = 1)

- بنابراین، 50 پیپ × 1 دلار = 50 دلار سود

البته، این مثال هزینههای معاملاتی مانند اسپرد و کمیسیون را در نظر نگرفته است. در دنیای واقعی، این هزینهها باید از سود شما کسر شوند.این مثال نشان میدهد چگونه یک معاملهگر میتواند از تغییرات کوچک در نرخ ارز سود کسب کند، به خصوص با استفاده از اهرم که امکان معامله مقادیر بزرگتر را با سرمایه کمتر فراهم میکند.

انواع سفارشات در فارکس

در دنیای فارکس، سفارشات در انواع و دسته بندی های متفاوتی قرار می گیرند که تریدرها با توجه به تمایلات و استراتژی های خود، گزینه های متفاوتی را انتخاب می کنند. در ادامه انواع سفارش در فارکس را با هم بررسی می کنیم سفارش های ترید در فارکس به دو دسته کلی تقسیم می شوند یک سفارشات آنی (مارکت) دو سفارشات شرطی:

1. سفارش آنی ( Market order)

در این نوع سفارش که گاهی با عنوان سفارش Instant نیز شناخته می شود، سفارش کاربر بلافاصله و پس از ثبت شدن در قیمت لحظه ای بازار انجام می شود. در چنین حالتی، کاربر برای آنکه سود از دست ندهد، تلاش می کند تا در سریع ترین زمان ممکن، معامله را در هر قیمتی که انجام دهد.بیایید یک مثال ساده از سفارش آنی در فارکس برای جفت ارز EUR/USD را بررسی کنیم. فرض کنید قیمت فعلی EUR/USD 1.1200 است، یعنی برای خرید یک یورو باید 1.12 دلار بپردازید. شما تصمیم میگیرید 1000 یورو بخرید و یک سفارش آنی (Market) ثبت میکنید. بروکر شما فوراً این سفارش را اجرا میکند و 1000 یورو را با قیمت 1.1200 (یا نزدیکترین قیمت موجود) برای شما میخرد. در این حالت، شما 1120 دلار (1000 × 1.1200) پرداخت میکنید. اگر بعد از مدتی قیمت به 1.1250 برسد و شما تصمیم به فروش بگیرید، دوباره یک سفارش آنی برای فروش 1000 یورو ثبت میکنید. این بار 1125 دلار (1000 × 1.1250) دریافت میکنید و سود شما 5 دلار خواهد بود (البته بدون در نظر گرفتن کارمزدها و اسپرد).

2. سفارش شرطی

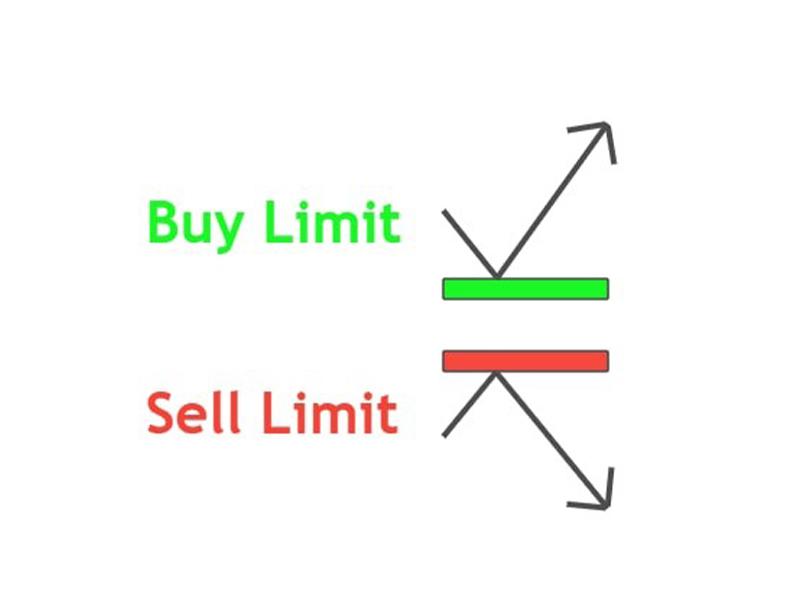

سفارشات شرطی نیز توسط کاربر ثبت شده و در صورت محقق شدن شرطی که تریدر تعیین می کند، معامله در یک قیمت خاص انجام می شود. سفارشات شرطی خود به 2 دسته کلی تقسیم می شوند؛ Limit و Stop.

- Limit

سفارشات Limit که در زبان فارسی با عنوان محدود نیز شناخته می شوند، به صورت Buy Limit و Sell Limit وجود دارند. این سفارشات، زمانی مورد استفاده قرار می گیرند که تریدر قصد دارد سفارشی را در نزدیکی محل های حساس مانند نقاط حمایت و مقاومت ثبت کند. در این صورت، به دلیل تحلیل تریدر مبنی بر اینکه قیمت با رسیدن به حمایت یا مقاومت برگشت خواهد داشت، یک سفارش از نوع Limit ثبت می کند.

زمانی که قیمت در یک موج نزولی به یک حمایت نزدیک باشد و احتمال برگشت قیمت و آغاز موج صعودی وجود داشته باشد، تریدر یک سفارش از نوع Buy Limit ثبت می کند. در مقابل، زمانی که قیمت در یک موج صعودی به یک مقاومت نزدیک بوده و احتمال برگشت قیمت و آغاز موج نزولی وجود داشته باشد، تریدر یک سفارش از نوع Sell Limit ثبت می کند.

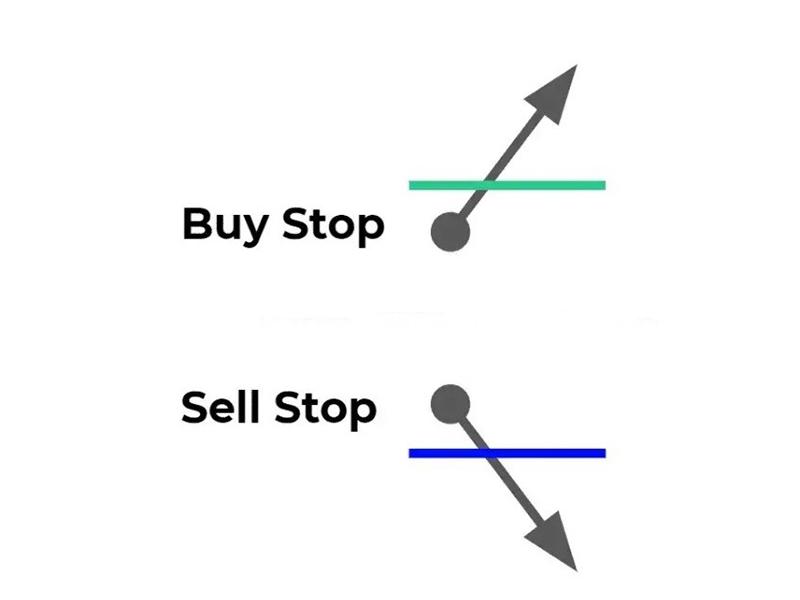

- Stop

در روش سفارش گذاری Stop، تحلیلگر و تریدر بر این باورند که روند قیمتی به مسیر خود ادامه خواهد داد؛ چه نزولی باشد و چه صعودی. اما برای آنکه از ادامه این روند اطمینان حاصل کنند، یک شرط برای آن تعیین می کنند که تنها در صورت محقق شدن این شرط، معامله انجام شود.

«لازم به ذکر است که سفارشات Stop نیز در دو نوع Buy Stop و Sell Stop وجود دارند.»

سشن های معاملاتی در فارکس چیست؟

24 ساعته بودن بازار فارکس، به این معناست که شما می توانید در تمامی روزهای کاری (بجز شنبه و یکشنیه) سفارشات تان را ثبت کنید. با اینجال، برای اینکه بتوانید به سود رسیده و موفقیت قابل توجهی داشته باشید، بهتر است که سفارشات خرید و یا فروش، با توجه به جفت ارز و سشنی که در آن قرار گرفته، تنطیم شوند.

به طور کلی ساعت کار فارکس در 00:30 روز دوشنبه به وقت ایران آغاز شده و تا روز شنبه ساعت 00:30 ادامه می یابد. در مقابل، بازار فارکس از روز شنبه ساعت 00:30 بامداد الی دوشنبه 00:30 بامداد به طور کامل غیرفعال است. درست است که بازار فارکس، بازاری 24 ساعته است، اما باز هم روزهای شنبه و یکشنبه تعطیل است. همانطور که گفتیم، موفقیت شما در این بازار به موارد متعددی وابسته است که یکی از مهم ترین آن ها آشنایی با سشن های معاملاتی در فارکس یا بهترین و بدترین زمان خرید و فروش براساس منطقه زمانی است. سشن های معاملاتی متفاوتی در بازار فارکس وجود دارد که در ادامه با آن ها آشنا می شویم:

- سشن توکیو (3:30 الی 12:30)

- سشن لندن (10:30 الی 19:30)

- سشن سیدنی (00:30 الی 9:30)

- سشن نیویورک (16:30 الی 1:30)

نکته ای که باید به آن توجه داشته باشید، تغییر ساعت در نیمه اول و دوم سال است؛ در نیمه اول سال، ساعت شروع کار بازار فارکس از 01:30 بامداد روز دوشنبه الی 01:30 بامداد روز شنبه خواهد بود.

پیپ در فارکس چیست؟

پیپ در فارکس به معنای کوچکترین واحد تغییر قیمت در یک جفت ارز است. برای درک بهتر، فرض کنید شما در حال معامله جفت ارز یورو/دلار آمریکا (EUR/USD) هستید. اگر قیمت این جفت ارز از ۱.۱۰۱۰ به ۱.۱۰۱۱ تغییر کند، این تغییر برابر با یک پیپ است.به بیان سادهتر، پیپ مانند سانتیمتر در اندازهگیری طول است. همانطور که سانتیمتر واحد کوچکی برای اندازهگیری طول است، پیپ نیز واحد کوچکی برای اندازهگیری تغییرات قیمت ارزها در بازار فارکس است. این واحد به معاملهگران کمک میکند تا سود و زیان خود را به دقت محاسبه کنند

به طورکلی، Pip پیپ در فارکس، به چهارمین عدد بعد از اعشار در قیمت یک ارز گفته می شود. برای مثال تصور کنید که قیمت یک جفت ارز از 1.3560 به 1.3567 رسیده است؛ در این حالت می گوییم ارزش این جفت ارز 7 پیپ افزایش یافته است.

اسپرد چیست؟

در بازار فارکس، زمانی که شما سفارشی را ثبت می کنید، پوزیشن در همان قیمت باز نشده و ابتدا با کمی ضرر شروع می شود. این میزان ضرر که به اختلاف قیمت پیشنهادی خریدار و فروشنده اشاره دارد، همان اسپرد است. به عنوان مثال، اگر قیمت پیشنهادی خریدار، 15 و قیمت پیشنهادی فروشنده، 20 باشد، اسپرد 5 واحد است (البته اختلاف قیمت در بازار فارکس با پیپ بیان می شود).

بیایید اسپرد در فارکس را با یک مثال ساده توضیح دهیم. تصور کنید در یک صرافی ایستادهاید و میخواهید یورو بخرید. صراف به شما میگوید برای هر یورو باید 1.2002 دلار بپردازید. اما اگر همان لحظه تصمیم بگیرید یوروهایتان را بفروشید، صراف فقط 1.2000 دلار به ازای هر یورو به شما میدهد. این تفاوت کوچک بین قیمت خرید و فروش، همان اسپرد است. در واقع، اسپرد مثل کارمزدی است که صراف برای خدماتش دریافت میکند. پس وقتی معامله میکنید، باید این تفاوت قیمت را در نظر بگیرید و بدانید که برای سودآوری، باید حرکت قیمت بیشتر از این مقدار دو پیپ باشد تا با بستن معامله وارد سود شوید.

برای تریدر ها به خصوص آنها که نوسان گیری می کنند و معاملات زیادی دارند هر چه اسپرد پایین تر باشد بهتر است زیرا در هر معامله هزینه کمتری به بروکر پرداخت می کنند.

لات lot در فارکس چیست؟

حجم معاملات در بازار فارکس، با معیار لات اندازه گیری می شوند؛ برای مثال برای شمارش آپارتمان، از واحد دستگاه، برای شمارش کفش، از واحد جفت و در رابطه با حجم معاملات فارکس از واحد لات استفاده می شود. به بیانی ساده تر، هر لات در فارکس برابر با 100.000 واحد دلار یا هر ارز پایه دیگر است.

لات در فارکس به سادگی یک واحد اندازهگیری برای حجم معاملات است، درست مثل اینکه ما از کیلوگرم برای وزن کردن استفاده میکنیم. یک لات استاندارد برابر با 100,000 واحد از ارز پایه است. مثلاً، اگر جفت ارز EUR/USD را معامله میکنید، یک لات معادل 100,000 یورو است.برای درک بهتر، تصور کنید لات مانند یک جعبه است که ارز در آن قرار میگیرد. جعبههای بزرگتر (لات استاندارد) برای معاملهگران حرفهای با سرمایه زیاد مناسب است، در حالی که جعبههای کوچکتر مثل مینی لات (10,000 واحد) یا میکرو لات (1,000 واحد) برای معاملهگران تازهکار یا با سرمایه کمتر مناسبتر است.انتخاب اندازه مناسب لات بسیار مهم است، زیرا مستقیماً بر میزان سود یا ضرر شما تأثیر میگذارد.

هر چه لات بزرگتر باشد، سود یا ضرر بالقوه نیز بیشتر خواهد بود. بنابراین، استفاده از لات متناسب با سرمایه و تحمل ریسک شما، کلید موفقیت در معاملات فارکس است.

لوریج یا اهرم در فارکس چیست؟

لوریج یا اهرم در فارکس مثل قرض گرفتن پول از بروکر برای انجام معاملات بزرگتر است. بیایید با یک مثال ساده این مفهوم را توضیح دهیم:فرض کنید شما 100 دلار دارید و میخواهید در بازار فارکس معامله کنید. بدون لوریج، شما فقط میتوانید با همین 100 دلار معامله کنید. اما با لوریج 1:100، بروکر به شما اجازه میدهد تا 100 برابر پول خودتان، یعنی 10,000 دلار معامله کنید.حالا تصور کنید قیمت ارزی که خریدهاید 1% افزایش پیدا کند:

- بدون لوریج: سود شما 1 دلار خواهد بود (1% از 100 دلار)

- با لوریج 1:100: سود شما 100 دلار خواهد بود (1% از 10,000 دلار)

اما مراقب باشید! اگر قیمت 1% کاهش پیدا کند، شما با لوریج 1:100، 100 دلار ضرر میکنید که برابر با کل سرمایه اولیه شماست.لوریج مثل یک چاقوی دو لبه است – میتواند سود شما را افزایش دهد، اما ریسک از دست دادن پول را هم بیشتر میکند. به همین دلیل، استفاده از لوریج نیاز به دانش، تجربه و مدیریت دقیق ریسک دارد.

نرخ بهره چیست؟ و چرا در فارکس مهم است؟

نرخ بهره در فارکس به سادگی مقدار پولی است که یک کشور برای قرض دادن پول خود میگیرد. این مفهوم را میتوان اینگونه توضیح داد:

تصور کنید هر کشور مانند یک بانک بزرگ است. وقتی شما از بانک پول قرض میگیرید، باید بهره بپردازید. نرخ بهره در فارکس هم همین است، اما در مقیاس بزرگتر و برای کل کشور. وقتی نرخ بهره یک کشور بالا میرود، مردم بیشتر تمایل دارند پول خود را در آن کشور سرمایهگذاری کنند، چون سود بیشتری میگیرند. این باعث میشود ارزش پول آن کشور افزایش یابد.برعکس، اگر نرخ بهره پایین بیاید، مردم کمتر علاقهمند به نگهداری آن ارز میشوند و ارزش آن کاهش مییابد.

معاملهگران فارکس به این تغییرات توجه میکنند چون میتواند به آنها بگوید کدام ارز احتمالاً قویتر یا ضعیفتر خواهد شد. مثلاً، اگر نرخ بهره در آمریکا بالا برود، ممکن است ارزش دلار نسبت به سایر ارزها افزایش یابد.به طور خلاصه، نرخ بهره مثل دماسنجی برای اقتصاد کشورهاست و در فارکس به معاملهگران کمک میکند تا تصمیمات بهتری برای خرید یا فروش ارزها بگیرند.

تقویم اقتصادی فارکس چیست؟

تقویم اقتصادی در فارکس را میتوان به یک برنامه تلویزیونی خبری تشبیه کرد که به طور خاص برای معاملهگران ارز طراحی شده است. این تقویم به شما میگوید چه زمانی اخبار مهم اقتصادی منتشر میشوند که میتوانند بر ارزش ارزها تأثیر بگذارند.به زبان ساده:

مثال ساده: فرض کنید تقویم نشان میدهد فردا آمار بیکاری آمریکا منتشر میشود. این خبر میتواند بر ارزش دلار تأثیر بگذارد، پس معاملهگران میتوانند خود را برای نوسانات احتمالی آماده کنند.در نهایت، تقویم اقتصادی مثل یک راهنمای سفر برای معاملهگران فارکس است که به آنها کمک میکند در مسیر پر پیچ و خم بازار ارز، بهتر جهتیابی کنند.

پلتفرم های بسیاری از جمله Forex Factory که با نام تقویم اقتصادی فارکس نیز شناخته می شود، اطلاعات بنیادی بسیار زیادی مانند نرخ بهره ارزهای فیات مختلف را در اختیار تحلیل گران قرار می دهد. استفاده از این اطلاعات و داده ها به شما در تمامی مراحل تحلیل و ترید کمک کننده خواهد بود.

مارجین چیست؟

تصور کنید میخواهید یک خانه بخرید اما پول کافی ندارید. بانک به شما پیشنهاد میدهد با پرداخت بخشی از قیمت خانه (مثلاً 10%)، کل خانه را بخرید. این 10% که شما پرداخت میکنید، مارجین است. در فارکس هم همینطور است. شما با مقدار کمی پول، معاملات بزرگتری انجام میدهید.

کال مارجین چیست؟ حالا فرض کنید قیمت خانهای که خریدهاید کاهش پیدا کرده و بانک نگران شده که شما نتوانید بدهی خود را پرداخت کنید. بانک به شما زنگ میزند و میگوید باید پول بیشتری بیاورید یا خانه را بفروشید. این تماس بانک، مثل کال مارجین در فارکس است.به زبان سادهتر:

- مارجین: پولی که شما برای انجام معاملات بزرگتر نزد بروکر میگذارید.

- کال مارجین: هشداری که میگوید پول شما کم شده و باید حساب را شارژ کنید یا معاملات را ببندید.

اگر شما 100 دلار در حساب خود دارید و با اهرم 1:100 معامله میکنید، میتوانید معاملهای به ارزش 10,000 دلار انجام دهید. اگر ضرر کنید و موجودی حساب شما به 50 دلار برسد، ممکن است کال مارجین دریافت کنید که میگوید باید پول بیشتری واریز کنید یا معامله را ببندید.این سیستم به شما امکان میدهد با پول کم، معاملات بزرگ انجام دهید، اما ریسک از دست دادن پول را هم افزایش میدهد.

برای شروع ترید در فارکس باید مراحل زیر را طی کنید.

حساب های دمو در فارکس

همه ما پس از اینکه آموزش های لازم برای تحلیل را یاد گرفتیم، با این سوال مواجه می شویم که آیا آمادگی لازم برای فعالیت در بازار فارکس را داریم یا خیر. فارکس برای اینکه ابهامات معامله گران را در این بازار برطرف کند، قابلیتی با عنوان حساب دمو را در اختیار آن ها می گذارد. به همین دلیل، پیشنهاد می کنیم پیش از اینکه پول حقیقی خود را وارد بازار کنید، مدتی به کمک یک حساب دمو (آزمایشی)، از مهارت کافی خود برای فعالیت در بازار مطمئن شوید.

برای این کار، یک بروکر معتبر را پیدا کرده و حساب معاملاتی از نوع دمو در آن افتتاح کنید. فرایند افتتاح حساب دمو کاملا شبیه به روند افتتاح حساب حقیقی است که در پلتفرم بروکر انجام می شود.

برای این کار، پیشنهاد می کنیم که تلاش کنید نوع و مشخصات حساب دمو را شبیه به آنچه قرار است در حساب واقعی تنظیم کنید، انتخاب کنید؛ به عنوان مثال، اگر میزان سرمایه خود را در حساب دمو 10.000 دلار تنظیم کنید، عملکرد و میزان سود و زیان شما متفاوت از حالتی خواهد بود که 100 دلار در حساب خود داشته باشید. بنابراین برای رسیدن به میزان تسلط خود به بازار به ویژگی های حساب خود دقت داشته باشید.

کجا ترید کنیم؟ (بهترین محیط برای معامله و ترید)

برای انجام معاملات در بازار فارکس محیط های متفاوتی وجود دارند که یکی از بهترین آن ها، پلتفرم متاترید است. اشتباه نکنید! درست است که شما برای فعالیت در بازار فارکس باید حتما در یک بروکر معتبر فعالیت داشته باشید، اما در هر حال، پس از افتتاح حساب در بروکر، باید حساب معاملاتی خود را به پلتفرم معاملاتی مانند متاتریدر متصل کنید.

البته برخی از بروکرها، امکان انجام معامله در محیط بروکر را نیز در اختیار شما می گذارند، اما پیشنهاد می کنیم برای مدیریت درست عملکرد خود و تنطیمات بهتر سفارشات، معاملات تان را در پلتفرم معاملاتی که معمولا متاتریدر است، انجام دهید. این موضوع به شما کمک می کند تا بتوانید با ترتیب مناسب تری، روند معاملاتی تان را مدیریت کنید.

درآمد فارکس در ایران

درآمد فارکس در ایران چقدر است؟ آیا قابل قبول است و به ریسک هایی که می تواند داشته باشد، می صرفد؟ شرایط بد اقتصادی و تحریم های موجود، روزبه روز ارزش ریال ایران را در برابر ارزهای پرکاربرد بین المللی مانند دلار کاهش می دهد. در چنین شرایطی، بسیاری از افراد، تلاش می کنند تا با کسب درآمد دلاری، ریسک کاهش ارزش سرمایه هایشان را به حداقل برسانند؛ بازار فارکس به دلیل عدم نیاز به سرمایه اولیه بالا، به یکی از پرطرفدارین روش ها برای رسیدن به این هدف تبدیل شده است.

اگر شما به عنوان یک معامله گر و تریدر بتوانید تحلیل ها را به صورت اصولی انجام داده و تمامی موارد اصلی دیگر مانند مدیریت سرمایه را رعایت کنید، می توانید با توجه به میزان فعالیت تان، درآمد مناسبی داشته باشید. در نتیجه این امر، حتی بالا رفتن قیمت دلار و بی ارزش تر شدن ریاال نیز نمی تواند آسیبی به سرمایه شما وارد کند؛ چه بسا که باعث بالاترین میزان درآمد شما نیز می شود.

بازیگران بازار فارکس

بزرگ ترین بازیگران بازار فارکس، نهادهایی هستند که سرمایه های بالایی داشته و می توانند با ثبت سفارش، تقاضا و عرضه خود، در روند موجود تغییر ایجاد کرده و یا به ادامه دار بودن یک روند کمک کنند. به طورکلی، بانک ها، شرکت های تجاری و تجار حرفه ای، صندوق های سرمایه گذاری و افرادی که به صورت حرفه ای با حجم بالایی سرمایه گذاری می کنند، از مهم ترین و تاثیرگذارترین مهره ها هستند.

این افراد و نهادها، به دلیل حجم های بالای معاملات خود، می توانند جهت بازار را تعیین کنند؛ در چنین مسیری، معامله گران معمولی در حقیقت تنها تلاش می کنند که هم سو با روند ایجاد شده توسط این نهادها، به سود برسند.

مزایای بازار فارکس

بازار فارکس درست مانند هر بازار دیگری، از مزایای متعددی برخوردار است که در نهایت باعث حجم بالای استقبال کاربران و معامله گران از آن شده است. در ادامه برخی از مهم ترین مزایای بازار فارکس را با هم مورد بررسی قرار خواهیم داد:

- بازار فارکس به صورت 24 ساعته و در روزهای فعال کاری فعالیت دارد؛ اما با اینحال، روزهای شنبه و یکشنبه تعطیل است.

- زیاد بودن مطالب آموزشی در سطح اینترنت، در مورد این بازار، باعث می شود تا شما بتوانید به صورت اصولی فعالیت در این بازار را آغاز کرده و به صورت رایگان سطح خود را ارتقا دهید.

- وسعت بالای بازار فارکس موجب شده است تا تعداد بالایی پلتفرم تحلیلی ایجاد شده و معاملات نیز حجم بالایی داشته باشند. به همین دلیل، ابزارهای تحلیلی متعددی در اختیار تریدرها و معامله گران وجود دارد.

- امکان شروع فعالیت در بازار فارکس با مبالغ بسیار کم (10 دلار برای حساب های نانو در برخی از بروکرها) نیز وجود دارد؛ این موضوع برای تریدرهایی که سرمایه اولیه کافی ندارند و به تازگی فعالیت خود را آغاز کرده اند از اهمیت بالایی برخوردار است.

- امکان افتتاح حساب دمو یا آزمایشی، از دیگر مزایای بازار فارکس است که به کاربران امکان می دهد که ابتدا عملکرد خود را با سرمایه مجازی در بازار حقیقی بررسی کرده و در صورت موفقیت آموز بودن معاملات و اطمینان از آمادگی، با واریز سرمایه حقیقی، به سود واقعی نیز برسند.

- تریدرهای بازار فارکس، عموما به دلیل حجم بالای معاملات به خصوص در زمان انتخاب جفت ارزهای مناسب برای ترید، با مشکلاتی مانند نقدشوندگی و یا انجام نشدن معاملات مواجه نمی شوند. تعداد بالای کاربران و عمق بالای این بازار، باعث می شود تا معاملات بدون مشکل و به راحتی انجام شوند.

چرا در فارکس ضرر می کنیم؟

چرا در فارکس ضرر می کنیم؟ درست است که امکانات متعددی در فارکس وجود دارد تا بتوانند بدون قبول ریسک بالا به سود برسند اما باز هم برخی کاربران هستند که ضرر کرده و سرمایه خود را از دست می دهند. برخی از مهم ترین دلایلی که باعث می شود تا تریدرها ضرر کرده و سرمایه شان نابود شود را می توان در موارد زیر خلاصه کرد:

- آموزش ناکافی

- عدم مدیریت سرمایه

- عدم پایبندی به آموزش ها

- استفاده از اهرم های بالا در معاملات

- عدم آمادگی روانی برای انجام معاملات: توجه داشته باشید که عصبانیت، ناراحتی یا هر دلیل مشابه دیگری می تواند منجر به آن شود که تصمیمات نادرست گرفته و به این ترتیب ضرر ببینید.

- ترس و طمع: این موارد، از اصلی ترین دلایلی هستند که باعث می شوند تریدرها در زمان نامناسب، منتظر سود بیشتر باشند و در زمان نادرست به دلیل ترس، معاملات خود را ببندند و متحمل ضرر شوند.

- فعالیت با پول حقیقی و با مبالغ بالا در ابتدای فعالیت: در حالی که شما می توانید ابتدا با افتتاح حساب دمو، از آمادگی کامل خود مطمئن شده و سپس مبالغ پایین را به حساب خود واریز کرده و فعالیت واقعی خود را آغاز کنید.

انواع تحلیل در فارکس

کاربران بازارهای مالی مانند فارکس، تلاش می کنند تا با انواع تحلیل در فارکس، ارزش دارایی ها را در آینده تخمین بزنند. در برخی موارد، این پیش بینی براساس شرایط بنیادی دارایی قابل معامله انجام می شود. گاهی نیز نمودارهای قیمتی به کمک ابزارهای تحلیلی توسط افراد مختلف بررسی و تحلیل می شوند.

به طور کلی، انواع تحلیل فارکس را می توان در انواع زیر دسته بندی کرد:

1. تحلیل تکنیکال

تحلیلگران تکنیکال براین باورند که همه چیز دائما در حال تکرار است؛ بر همین اساس، این دسته از کاربران سعی می کنند با بررسی گذشته نمودار قیمتی یک دارایی، آینده آن را پیش بینی کنند.

این تحلیل گران برای انجام تحلیل خود از ابزارهای مختلفی مانند اندیکاتورها، خطوط روند و… استفاده می کنند که بر اساس تکرار جریان های قیمتی در نواحی خاص طراحی شده اند.

«مهم ترین و شناخته شده ترین پلتفرم تحلیلی برای تکنیکال کاران، سایت مرجع تحلیلی تریدینگ ویو است.»

2. تحلیل فاندامنتال (بنیادی)

در تحلیل بنیادی، مسائل اساسی موثر بر روی دارایی، مورد بررسی قرار می گیرند؛ برای مثال در بازار فارکس که ارزهای رایج کشورهای مختلف در مقابل یکدیگر معامله می شوند، آینده یک ارز و یا جفت ارزهای مورد معامله، بر اساس موارد موثر بر روی قدرت یا ضعف آن ارز پیش بینی می شوند.

به عنوان مثال اگر تغییراتی (مثبت یا منفی)، بر روی نرخ بهره دلار آمریکا ایجاد شود، نرخ بیکاری در آمریکا تغییر کند و یا دیگر مسائل اساسی در قدرت و تقویت یا تضعیف پشتوانه آمریکا اتفاق بیفتد، جفت ارزهایی که یک سمت آن ها دلار آمریکا باشد، تحت تاثیر قرار می گیرند. البته دلار آمریکا به قدری قدرتمند است که تغییرات آن موجب اعمال تغییرات بر روی سایر جفت ارزها نیز خواهد شد.

3. تحلیل سنتیمنتال

به طورکلی، رفتار و احساسات سرمایه گذاران و معامله گران است که روند بازار و قیمت ها را شکل داده و دچار تغییر می کند. تحلیل سنتیمنتال، احساسات مثبت، منفی و خنثی موجود در بازار را شناسایی کرده و یک دید کلی نسبت به آینده بازار در اختیار تریدر و معامله گران قرار می دهد.

با استفاده از این روش تحلیل، می تواند به احساسات مثبت و منفی بازار پی برده و در نهایت، روند صعودی یا نزولی نرخ ها را پیش بینی کرد.

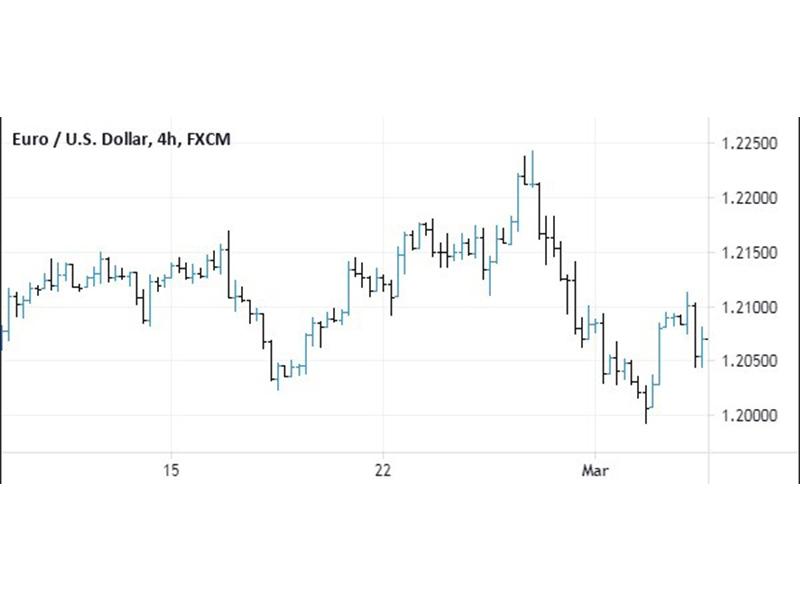

انواع نمودار فارکس

نمودارهای مختلفی در بازار فارکس وجود دارند که هر یک در جریان بررسی وضعیت تکنیکال به شما کمک می کنند. به عبارتی، هر تحلیلگر با توجه به نوع استفاده و نیاز خود و ابزارهای تحلیلی، یک نوع نمودار خاص را انتخاب می کند.

انواع نمودار فارکس بی شمارند و نمونه های زیادی دارند، با اینحال، نمودارهای کندلی، میله ای و خطی تقریبا در تمام پلتفرم ها وجود داشته و در میان تحلیلگران و تریدرها بیشترین کاربرد را دارند.

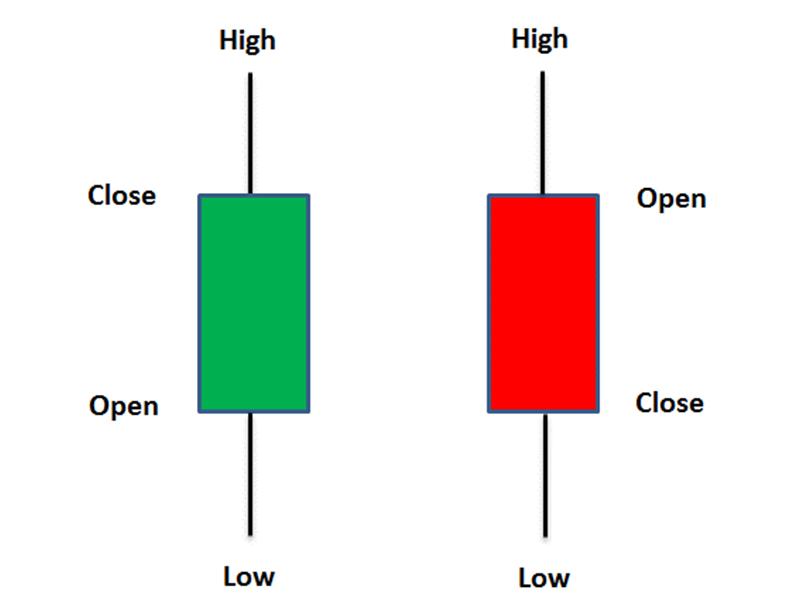

1. نمودار شمعی (کندلی)

نمودارهای کندلی که در ادبیات بازار مالی ایران با نام نمودار شمعی نیز شناخته می شوند، با شمع هایی با طول بدنه و سایه های مختلف تشکیل شده اند. این نمودار، باتوجه به تایم فریم انتخابی شما در هر نمودار قیمتی، هر کندل تغییرات قیمت را در همان بازه نشان می دهد.

به عنوان مثال اگر تایم فریم 1ساعته را انتخاب کرده باشید، هر کندل، تغییرات قیمت را در یک ساعت نشان می دهد. اگر کندل سبز باشد، بدین معناست که قیمت در زمان بسته شدن کندل بالاتر از قیمت در زمان باز شدن آن بوده است. در مقابل نیز اگر قیمت در زمان باز شدن کندل بیشتر از قیمت در زمان بستن کندل باشد، بدنه کندل به رنگ قرمز خواهد بود. بیشترین و کمترین نوسانات قیمت در طول زمان تشکیل کندل نیز به صورت سایه (Shadow) در بالا و پایین بدنه کندل ظاهر خواهند شد.

2. نمودار میله ای

نمودارهای میله ای نیز شباهت بسیار زیادی به نمودارهای کندلی دارند؛ در این نمودارها، شاهد یک بدنه هستیم که معمولا یک خط افقی در بالا و پایین آن وجود دارد که تعیین کننده قیمت باز و بسته شدن میله هستند. پس از خط افقی، سایه یا Shadow شکل می گیرد که بیشترین نوسانات مثبت و منفی میله را در زمان تشکیل نشان می دهد.

در این نمودارها نیز، با توجه به تایم فریم انتخابی، هر میله نشان دهنده نوسانات قیمت در همان بازه است؛ به عنوان مثال، اگر تایم فریم 4 ساعته را در یک نمودار میله ای تنظیم کنیم، هر میله نشان دهنده نوسانات قیمت در 4 ساعت خواهد بود.

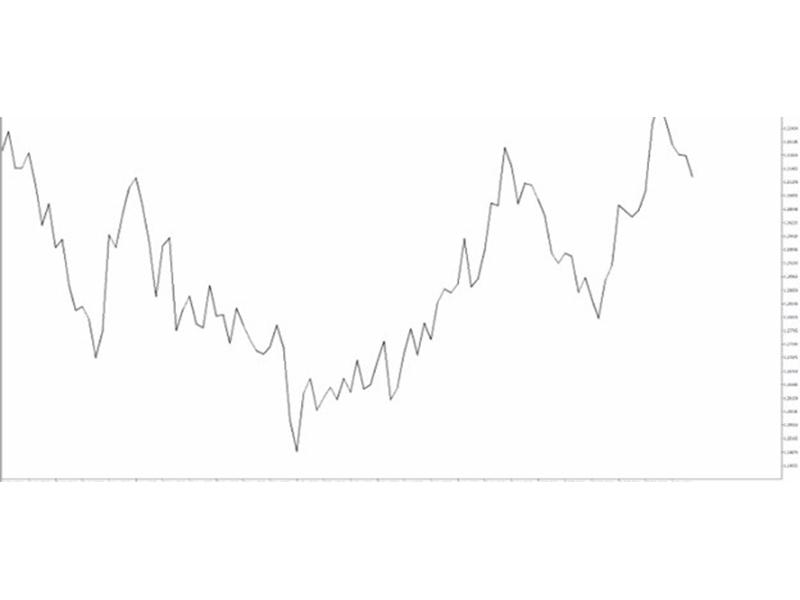

3. نمودار خطی

در نمودارهای خطی، بر خلاف دو نوع نمودار قبلی، جزئیات و نوسانات قیمتی لحاظ نشده و تنها قیمت باز و بسته شدن هر نقطه در نمودار اهمیت دارد، نه تحرکات قیمتی در آن بازه زمانی. به عنوان مثال در صورتی که نمودار خطی را بر روی تایم فریم یک ساعته تنظیم کرده و قیمت دارایی در زمان باز شدن 200 باشد و در زمان بسته شدن به 250 برسد، خطی رو به بالا برای یک بازه نشان داده خواهد شد و نوسانات مابین آن حذف می شوند.

این نوع نمودار برای افرادی که به روند کلی قیمت بدون جزئیات نیاز داشته باشند، کاربردی است. در مقابل اما اگر می خواهید به صورت دقیق تحلیل داشته باشید باید از ابزارهای تحلیلی و نمودارهای کندلی استفاده کنید.

آموزش فارکس متوسطه

تا به اینجا مفاهیمی را که برای شروع کار باید با آن ها آشنایی داشته باشید را مورد بررسی قرار دادیم. در ادامه می خواهیم محتواها و مفاهیمی را که برای سرمایه گذاری جدی تر باید نیست به آن ها تسلط داشته باشید را توضیح دهیم. پس برای اینکه بتوانید گام هایی محکم تر و با اطمینان تر داشته باشید، حتما تا پایان با ما همراه باشید:

کاربرد کندل شمعی

همانطور که در قسمت های پیشین توضیح دادیم، نمودارهای شمعی، یکی از پرکاربردترین نمودارها برای تحلیلگران است. یک نمودار قیمتی کندلی را در نظر بگیرید که بر روی تایم فریم 30 دقیقه ای تنظیم شده است و آخرین کندل تشکیل شده یک کندل منفی (معمولا به رنگ قرمز) است. کندل منفی در این نمودار بدین معناست که دارایی در زمان باز شدن کندل (ابتدای 30 دقیقه)، قیمت بالاتری نسبت به زمان بسته شدن کندل (پایان 30 دقیقه) داشته است. دو خط موجود که معمولا در بالا و پایین کندل ها دیده می شوند نیز بیشترین نوسانات مثبت و منفی را در 30 دقیقه (با توجه به تایم فریم نمودار کندلی) نشان می دهد.

به عنوان مثال، فرض کنید که قیمت دارایی در زمان باز شدن کندل، 10 دلار و در زمان 30 دقیقه (یا هر بازه دیگر، با توجه به تایم فریم نمودار) به قیمت های 15 دلار و 5 دلار هم رسیده است؛ اما در نهایت با قیمت 7 دلار بسته می شود. در چنین حالتی، بدنه کندل رنگ قرمز است که از 10 دلار به 7 دلار رسیده و کاهشی بوده است؛ اما در 30 دقیقه، قیمت به 15 و 5 دلار هم رسیده است، پس باید شدو یا سایه هایی در بالا تا قیمت 15 دلار و در پایین کندل تا قیمت 5 دلار نیز برای کندل رسم شود.

تمامی این موارد که برخی از پروسه استفاده از کاربرد نمودار شمعی است، به شما کمک می کنند استراتژی درست تری داشته و با احتمال بیشتری به سود برسید.

حمایت و مقاومت و نحوه استفاده از آن ها

بسیاری از فعالان بازارهای مالی با تکیه بر تحلیل تکنیکال، تلاش می کنند تا نقاط ورود و خروج به معاملات را پیدا کنند. مفاهیمی مانند حمایت و مقاومت در فارکس از ابتدایی ترین اصطلاحاتی است که هر معامله گری به خصوص تحلیلگران تکنیکال باید با آن آشنا باشند.

همانطور که گفتیم تحلیلگران تکنیکال با بررسی گذشته نمودار قیمتی یک دارایی، تلاش می کنند تا ارزش آن را در آینده پیش بینی کنند. آن ها با اتصال کف های قیمتی، خطی را ترسیم می کنند که با عنوان حمایت شناخته می شود و در آینده نیز با رسیدن قیمت به امتداد خط ترسیم شده، احتمالا قیمت به آن واکنش نشان خواهد داد. همچنین با اتصال سقف های قیمتی به یکدیگر خطی ترسیم می شود که برخورد قیمت در آینده و به امتداد آن می تواند مهم باشد.

زمانی که یک روند نزولی برقرار است، با رسیدن به حمایت، ممکن است دو حالت پیش بیاید:

- در صورتی که میزان عرضه بالا باشد (با توجه به قدرت حمایت)، خط حمایت نمی تواند از افت بیشتر قیمت جلوگیری کند و کاهش ارزش دارایی ادامه دار خواهد بود. در چنین شرایطی، تریدرها با باز کردن موقعیت فروش به سود می رسند.

- در حالت دوم، با رسیدن قیمت به سطح حمایت، به دلیل بالا رفتن میزان تقاضا، روند نزولی به پایان رسیده و روند صعودی آغاز می شود که چنین مواقعی، تریدرها با باز کردن موقعیت خرید به سود می رسند.

زمانی که روند صعودی باشد و قیمت به سطح مقامتی نزدیک شود، نیز دو حالت ممکن است پیش آید:

- اگر قدرت تقاضا به قدری زیاد باشد که بتواند سطح مقاومتی را بشکند، روند صعودی ادامه دار خواهد بود و افزایش قیمت دارایی را خواهیم داشت.

- در صورتی که با رسیدن قیمت به سطح مقاومتی، حجم عرضه بالا باشد، روند برگشت داده شده و در نهایت شاهد آغاز یک روند نزولی خواهیم بود.

اسکالپ چیست؟

تریدرهای بازارهای مالی با استراتژی های مختلفی در بازار فعالیت می کنند؛ برخی از آن ها سفارشی را ثبت کرده و معامله ی خود را برای چند ساعت تا چند روز باز نگه می دارند. در مقابل، تریدرهایی نیز وجود دارند که سعی می کنند با انجام معاملات زیاد، کوتاه مدت و کسب سودهای کم از هر معامله، به برآیند مناسبی برسند. این افراد که با عنوان اسکالپر شناخته می شوند، در زمان تحلیل و بررسی نمودار قیمتی، تایم فریم های بسیار کوچک مثل یک دقیقه را انتخاب می کنند. استراتژی که اسکالپرها به کار می گیرند با عنوان اسکالپ یا اسکالپینگ شناخته می شود.

خط روند چیست؟

با اتصال کف ها و سقف های قیمتی، خطوطی بر روی نمودار قیمتی ترسیم می شود که با عنوان خط روند شناخته می شوند که می تواند صعودی، نزولی و یا خنثی باشد.

در صورتی که کف های قیمتی، در حال افزایش باشند، با ترسیم و اتصال این نقاط به هم، خط روند صعودی پدیدار می شود؛ در مقابل برای ترسیم خط روند نزولی، باید نقاط سقف های قیمتی به یکدیگر متصل شوند. اما زمانی که بازار در حالت خنثی باشد، با ترسیم خطوط متوجه می شویم که قیمت در یک محدوده در حرکت است و صعود و یا افت قیمت را تجربه نمی کند.

الگوهای کندل فارکس

همانطور که پیشتر نیز عنوان کردیم، نمودارهای کندلی یکی از پراستفاده ترین نمودارها برای تحلیل هستند؛ زیرا اطلاعات دقیق تری را از شرایط بازار به تحلیلگران و تریدرها می دهند.

به طور کلی، هر کندل به همراه کندل های اطراف خود به خصوص در نواحی حساس مانند حمایت ها و مقاومت ها معانی مختلفی داشته و احتمال برگشت قیمت، ادامه دار بودن روند و… را برای تحلیلگر به ارمغان می آورند.

در ادامه برخی از پرکاربردترین الگوهای کندلی را به طور مختصر با هم بررسی می کنیم:

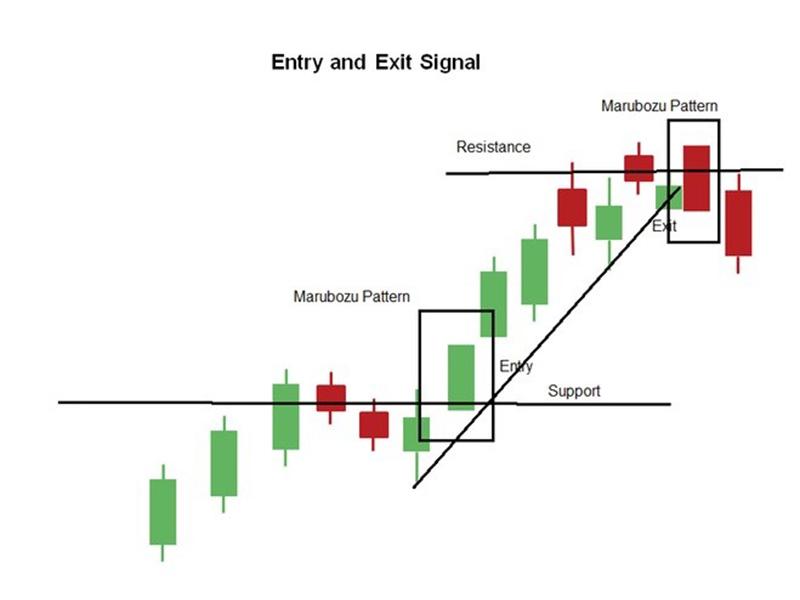

1. مارابوزو (Marubozu)

یک کندل با بدنه بلند و نشان دهنده ادامه دار بودن روند؛ بنابراین اگر در یک روند نزولی، یک کندل مارابوزو ببینید به این معنی است که روند نزولی ادامه دار خواهد بود.

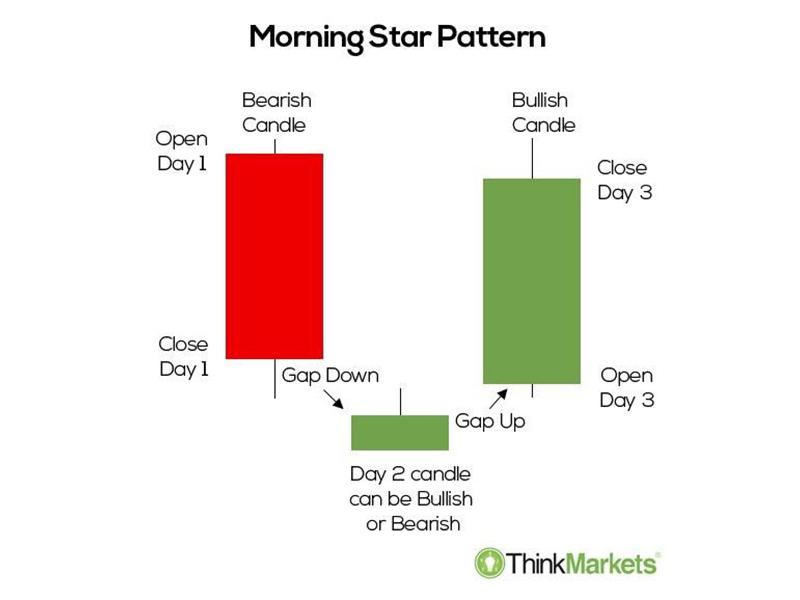

2. ستاره صبحگاهی (Morning Star)

نشان دهنده احتمال به پایان رسیدن روند نزولی و شروع روند صعودی. در این الگو، کندل اول منفی با بدنه بلند، کندل دوم کم اهمیت با بدنه کوتاه و کندل سوم صعودی با بدنه بلند است.

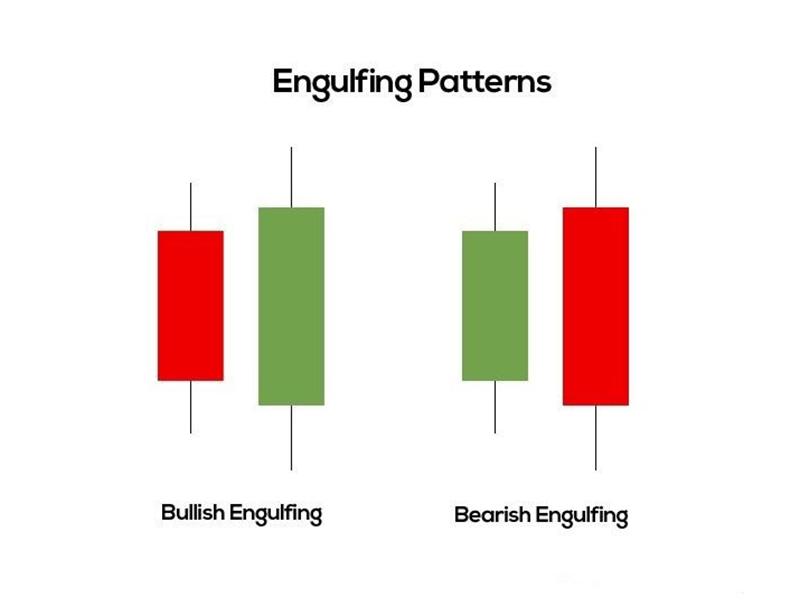

3. پوشاننده (Engulfing)

در این الگو، دو کندل با بدنه های بزرگ مثبت و منفی پشت سر هم می آیند؛ کندل دوم باید بلندتر باشد و تمام بدنه کندل پیش از خود را بپوشاند. این کندل از کف و سقف قیمتی می تواند روندی هم جهت با کندل با بدنه پوشاننده را پیش بینی کند.

4. سنجاقک (Dragonfly)

الگوی سنجاقک در انتهای روند نزولی، سیگنال آغاز یک روند صعودی را صادر می کند. در این الگو، کندل بسیار کوتاه است و تقریبا قیمت باز و بسته شدن آن یکسان و یا بسیار نزدیک به هم هستند. همچنین بالاترین نوسان مثبت نیز به قیمت باز و بسته شدن کندل نزدیک است اما نوسان منفی که با سایه به سمت پایین نشان داده می شود بلند است.

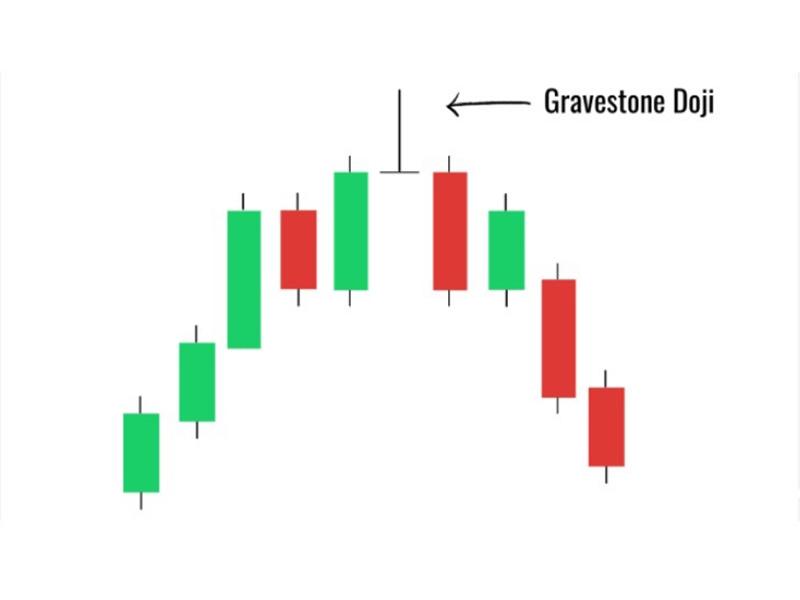

5. سنگ قبر (Grave Stone)

الگوی سنگ قبر در انتهای یک روند صعودی دیده شده و سیگنال شروع روند نزولی را صادر می کند. بدنه کندل بسیار کوچک است؛ به طوریکه قیمت های باز و بسته شدن کندل، مشابه یا بسیار نزدیک به هم هستند. سایه ای که در بالای کندل ایجاد می شود، بلند و سایه ی ایجاد شده در پایین کندل، کوتاه است.

6. مرد به دار آویخته (Hanging Man)

در این الگو، بدنه ی کندل کوتاه است و سایه ی بسیار بلندی در زیر آن تشکیل می شود؛ اما در بخش بالایی کندل یا سایه وجود ندارد و یا طول آن بسیار کوتاه است. دیدن این الگو در سقف های قیمتی و مقاومت ها، انتهای روند صعودی و آغاز روند نزولی را نشان می دهد.

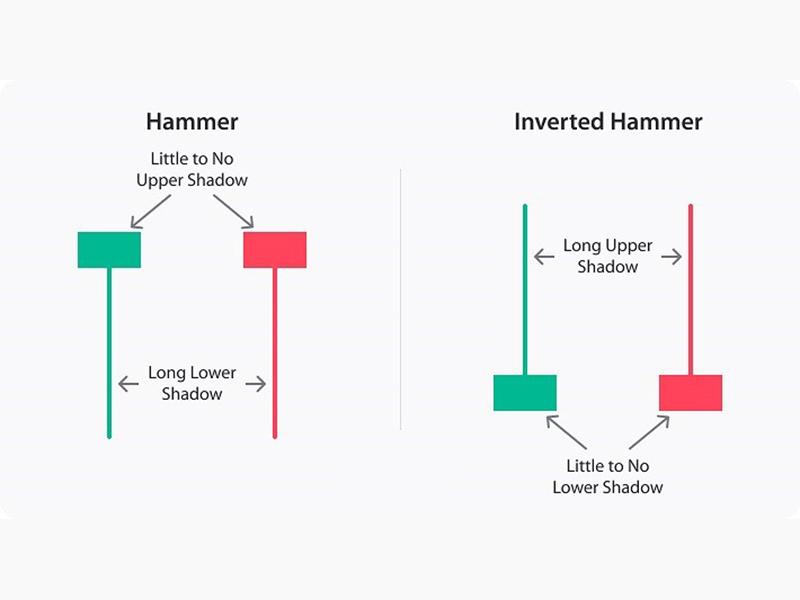

7. چکش (Hammer)

الگوی چکش، بخصوص در حمایت ها و کف های قیمتی، سیگنال برگشت روند و آغاز روند صعودی را صادر می کند. در این الگو، بدنه کندل کوتاه است و یک سایه بلند در پایین آن تشکیل می شود. همچنین در بخش بالایی، کندل یا سایه ایجاد نشده و یا طول آن بسیار کوتاه است.

8. چکش وارونه (Inverted Hammer)

الگوی چکش وارونه در انتهای روندهای نزولی دیده می شود و سیگنالی که می توان از آن دریافت کرد، بازگشت روند و آغاز روند صعودی است. در این الگو، بدنه کندل کوچک است و سایه ی بلندی در بالای آن تشکیل می شود. همچنین در پایین کندل، سایه ایجاد نمی شود و یا در صورت ایجاد، طول آن کوتاه است.

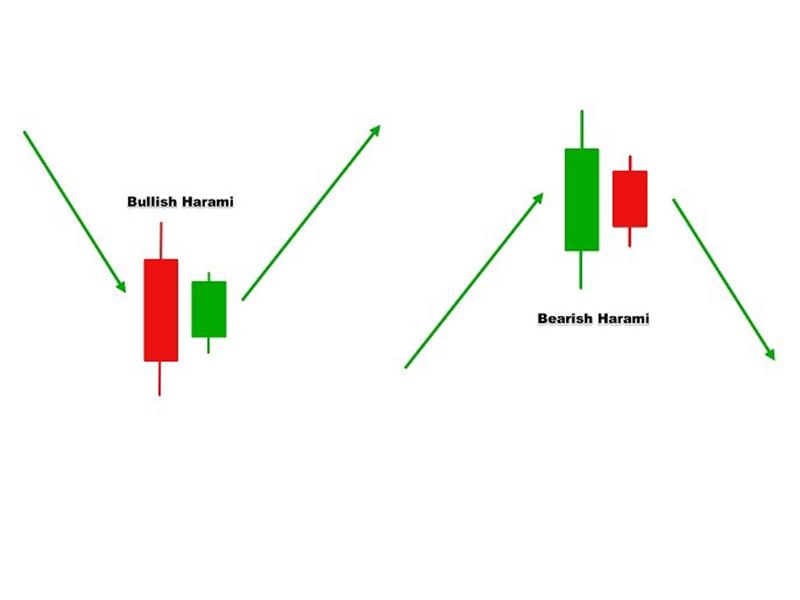

9. باردار (Harami)

الگوی باردار یا هارامی، از دو کندل تشکیل می شود؛ یک کندل با بدنه بلند و بعد از آن کندلی با بدنه کوچک تر و بر خلاف جهت کندل بزرگ. کندل کوچک (کندل دوم)، جهت روند را مشخص می کند؛ یعنی اگر کندل بزرگ منفی و کندل کوچک مثبت باشد، روند مثبتی را خواهیم دید و اگر کندل کوچک، سبز و مثبت باشد، روند صعودی را نوید می دهد.

ترکیب الگوهای شمعی با خطوط حمایت و مقاومت

بسیاری از الگوهایی که در قسمت قبلی معرفی شدند، در تمامی بخش ها معتبر نیستند و دیدن شان در نواحی حمایت و مقاومت، به آن ها اعتبار می بخشد. به عبارتی دیگر، در میانه روند صعودی یا نزولی، چندان معتبر نیستند.

بنابراین علاوه بر آشنایی با الگوها، باید به محل تشکیل الگو نیز توجه داشته باشید. این موضوع به خصوص برای الگوهایی که سیگنال برگشت روند را صادر می کنند، از اهمیت بالاتری برخوردار است؛ زیرا برگشت ها در نواحی حمایت و مقاومت رخ می دهند.

بازار روند دار در آموزش فارکس

بازار روند دار، به بازاری گفته می شود که در آن، نمودارهای قیمتی به گونه ای شکل می گیرند که کف های قیمت،ی از کف های پیشین بالاتر باشند و به این ترتیب روند صعودی را تشکیل دهند؛ یا آنکه سقف های قیمتی از سقف های قیمتی پیش از خود، کم تر باشد و به این ترتیب شاهد تشکیل یک روند نزولی باشیم.

بازار خنثی یا رنج

در بازار خنثی، برخلاف بازار رونددار، نمودارهای قیمتی، نه روند صعودی دارند و نه نزولی و تنها در یک محدوده نوسان می کنند. برخی از تریدرها، از ویژگی های این بازارها، برای کسب سود در سقف و کف های قیمتی استفاده می کنند.

بازگشت یا اصلاح روند

بازگشت و اصلاح قیمت، دو مفهوم جدا از هم هستند، هرچند ممکن است گاهی به اشتباه به جای هم به کار بروند. زمانی که یک روند صعودی را در یک نمودار قیمتی ببینیم، مشخص می شود که در بخش هایی از روند، قیمت، اصلاحاتی را تجربه کرده و سپس به روند صعودی خود ادامه داده است.

این موضوع، برای روندهای نزولی نیز برقرار است؛ به عبارت دیگر، در یک روند نزولی، قیمت دائما در حال کاهش نیست، بلکه در برخی از مواقع قیمت صعودی شده و باز هم به روند اصلی یعنی نزولی ادامه می دهد که در این شرایط گفته می شود که اصلاح قیمتی رخ داده است. اما در بازگشت، روند اصلی به کل تغییر می کند؛ به عنوان مثال، یک روند صعودی با رسیدن به مقاومت، قوی به پایان می رسد و سپس روند نزولی آغاز می شود.

بریک اوت چیست؟

بریک اوت زمانی اتفاق می افتد که حجم معاملات در نواحی حمایت و مقاومت به قدری افزایش پیدا می کند که قیمت این نواحی را شکسته و یا برگشت می خورد.

به عنوان مثال، فرض کنید که روند اصلی در نمودار قیمتی یک دارایی، صعودی است و به ناحیه مقاومتی می رسد. قیمت در محدوده حمایتی یا مقاومتی محصور است تا زمانی که موفق شود مقاومت را بشکند و به روند صعودی خود ادامه دهد و یا آنکه برگشت خورده و یک روند نزولی را آغاز کند؛ این شرایط، برای روندهای نزولی نیز برقرار است.

فیبوناچی در فارکس

در بازارهای مالی مانند فارکس، ابزارهای تحلیلی زیادی وجود دارند که یکی از نام آشناترین آن ها فیبوناچی است که به تحلیلگر کمک می کند سطوح حمایت و مقاومت احتمالی را تشخیص دهد. این ابزار، انواع متفاوتی دارد که مهم ترین آن ها را می توان در موارد زیر خلاصه کرد:

- فیبوناچی کمانی (Arc Fibonacci)

- فیبوناچی بادبزن (Fan Fibonacci)

- فیبوناچی ریترسمنت (Retracement)

- فیبوناچی تایم زون (Timezone Fibonacci)

- فیبوناچی انبساطی (Expansion Fibonacci)

از میان مواردی که عنوان کردیم، فیبوناچی ریترسمنت و انبساطی، بیشترین کاربرد و استفاده را در میان تحلیلگران دارند. برای مثال، Retracement، به تریدر امکان می دهد میزان اصلاح روند اصلی و نقاط احتمالی ادامه روند اصلی را پیش بینی کند.

فبوناچی انبساطی نیز زمانی کاربرد دارد که شما به عنوان یک تریدر، بخواهید بدانید یک روند پس از اصلاح و آغاز دوباره روند اصلی، تا کدام سطح افزایش یا کاهش قیمت خواهد داشت.

اندیکاتور چیست؟

اندیکاتور که یکی از کاربردی ترین ابزارهای تحلیلی است، با تکیه بر حجم معاملات و قیمت دارایی که محاسبات ریاضی روی آن ها اعمال شده باشد، به تحلیلگر کمک می کند که سیگنال هایی برای ورود و یا خروج از معامله پیدا کند. البته گاهی اندیکاتورها شرایط خاص را پیش بینی کرده و به تریدر هشدار می دهند.

البته همه افراد در تحلیل های خود از اندیکاتور استفاده نمی کنند. بلکه ابتدا تحلیل ها را انجام داده و سپس از اندیکاتور برای تایید تحلیل استفاده می کنند.

اندیکاتور مووینگ اوریج

اندیکاتور مووینگ اوریج که در زبان فارسی با نام اندیکاتور میانگین متحرک نیز شناخته می شود، یک ابزار کاربردی برای تحلیل تکنیکال است که از آن به عنوان یک ابزار حمایت و مقاومت از نوع داینامیک یاد می شود. به عبارتی دیگر، اندیکاتور میانگین متحرک، خطوط افقی نیستند، بلکه با تاثیر از تحرکات قیمتی و تنظیمات اندیکاتور، تشکیل شده و نوسان می کنند.

برخی از پر استفاده ترین و محبوب ترین انواع Moving average را می توان در موارد زیر خلاصه کرد:

1. میانگین متحرک ساده یا SMA

در میانگین متحرک ساده، قیمت هر کندل، ارزش برابری با قیمت دیگر کندل ها دار؛ به عنوان مثال، اگر شما میانگین متحرک ساده 20 روزه را تنظیم کنید، قیمت تمام کندل ها با ضریب یکسان با هم جمع شده و نتیجه بر 20 تقسیم می شود. با این کار نقطه ای به دست می آید که نماینده میانگین قیمت 20 کندل اخیر تشکیل شده در نمودار قیمتی است.

2. میانگین متحرک نمایی یا EMA

میانگین متحرک نمایی، از دیگر انواع میانگین های متحرک است که کندل های پایانی در محاسبات آن ضریب بالاتری دارند؛ به عنوان مثال، اگر میانگین متحرک نمایی 20 روزه را تنظیم کنید، قیمت کندل های آخر، تاثیر و ضریب بالاتری در محاسبه میانگین خواهند داشت. در مقابل اما در اندیکاتور میانگین متحرک ساده، تمام کندل ها ضریب یکسان داشتند.

3. نحوه معامله روند با میانگین متحرک دسته ای (GMMA)

GMMA که خلاصه ای از عبارت اندیکاتور میانگین متحرک دسته ای است به عنوان ابزاری کاربردی برای تریدرهایی شناخته می شود که معاملات خود را براساس روند انجام می دهند. این اندیکاتور، به شما کمک می کند قدرت و یا ضعف روند را تشخیص داده و بررسی کنید که روند در چه نصاطی بازگشت خواهد داشت.

این اندیکاتور، از 12 میانگین متحرک نمایی تشکیل شده است؛ بخشی از آن ها کوتاه مدت و رنگ آبی، بخشی نیز بلندمدت و قرمز رنگ هستند. میانگین متحرک قرمز (بلندمدت) جهت روند را تعیین می کنند. در مقابل اما میانگین متحرک آبی رنگ (کوتاه مدت)، سیگنال ورود و خروج از معامله را صادر می کند.

براساس تحلیل این میانگین ها شما می توانید دریابید که سیگنال خرید زمانی صادر می شود که میانگین متحرک های کوتاه مدت، میانگین متحرک های بلندمدت را به سمت بالا قطع کنند. همچنین زمانی که میانگین متحرک های کوتاه مدت، دسته میانگین متحرک های بلندمدت را به سمت پایین قطع کنند نیز سیگنال فروش صادر می شود.

چگونه از اندیکاتور بولینگر باند استفاده کنیم؟

اندیکاتور بولینگر بند از دو باند تشکیل شده است که در شرایط مختلف بازار منبسط شده و یا متراکم می شوند. همچنین یک خط میانی دارد که به تریدرها کمک می کند که حرکات قیمتی را پیش بینی کنند.

زمانی که باندهای بولینگر به هم نزدیک شده و اصطلاحا متراکم شوند، قیمت به هر سمتی حرکت کند (صعودی و یا نزولی)، روند با حرکت شارپ و پرشتاب به همان سمت خواهد رفت. همچنین، این باندها، عملکردی شبیه به خطوط حمایت و مقاومت داشته و با رسیدن به قیمت به آن ها، انتظار می رود که برگشت روند وجود داشته باشد. در مقابل نیز، پس از برخورد قیمت به یکی از باندها و سپس برگشت قیمت، انتظار می رود که قیمت تا خط میانی حرکت کند.

«به طور کلی اگر بازار در شرایط استیبل باشد، باندهای بولینگر از هم فاصله گرفته و منبسط می شوند؛ اما اگر باندهای بولینگر به هم نزدیک شوند، چنین برداشت می شود که بازار در وضعیت پرتنشی قرار دارد.»

نحوه استفاده از اندیکاتور کانال کلتنر

اندیکاتور کانال کلتنر به شما کمک می کند جهت بازار را پیدا کرده و همسو با آن، معاملات تان را آغاز کنید. درست است که این اندیکاتور، سیگنال های خوبی صادر می کند اما با ترکیب آن با چند اندیکاتور دیگر، می توان امکان دریافت سیگنال های اشتباهی و یا کم را به شدت کاهش داد.

یکی از مهم ترین کاربردهای کانال کلتنر، این است که در زمان روند نزولی، در زمانیکه اکثر کندل ها، پایین خط میانی و حتی خط پایینی کانال تشکیل شده اند، اگر روند صعودی آغاز شود که از خط میانی و کانال بالایی عبور کند، می توان انتظار آغاز یک روند صعودی را داشت.

همان طور که در تصویر زیر مشاهده می کنید، پس از یک روند نزولی و زمانی که قیمت، خط میانی و خط بالایی کانال را قطع کند، می توان آن را به عنوان یک سیگنال خرید در نظر گرفت؛ این سیگنال را در جهت مخالف می توان برای دریافت سیگنال فروش نیز معتبر دانست.

این اندیکاتور شباهت بسیاری به اندیکاتور باندهای بولینگر دارد؛ البته با این تفاوت که فاصله میانی دو خط کانال به کمک ATR تعیین شده و در اندیکاتور باندهای بولینگر، از انحراف معیار برای تعیین فضای بین دو خط کانال استفاده می شود. همچنین خط میانی در اندیکاتور کانال کلتنر میانگین متحرک نمایی (EMA) است.

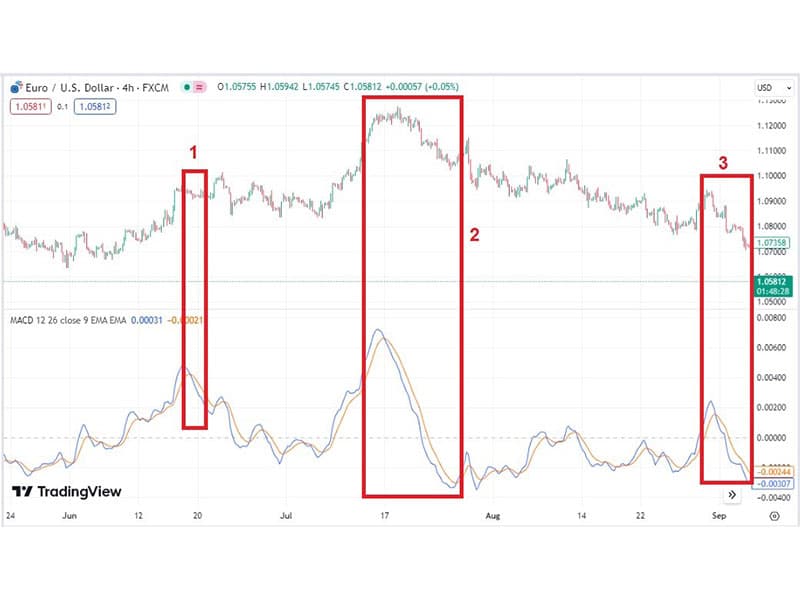

اندیکاتور مکدی MACD چیست؟ چگونه از آن استفاده کنیم؟

MACD یکی از اندیکاتورهای پرطرفدار در میان فعالان بازارهای مالی است که از دو میانگین متحرک نمایی و میله های هیستوگرامی تشکیل شده و طول این میله ها از اختلاف دو میانگین متحرک حاصل شده است.

لازم به ذکر است که اندیکاتور مکدی، از تفاوت میانگین متحرک 26 و 12 روزه و میانگین متحرک سیگنال نیز میانگین متحرک 9 روزه از خط مکدی است.

زمانی که دو میانگین متحرک از هم فاصله داشته باشند، بدین معناست که روند جاری قدرت داشته و فعلا روند در جریان است؛ اما نزدیک شدن دو میانگین متحرک نشان می دهد که روند در حال ضعیف شدن است. در نتیجه اگر این دو میانگین متحرک یکدیگر را قطع کنند، احتمالا روند تغییر خواهد کرد. اگر میانگین متحرک مکدی (آبی) میانگین متحرک سیگنال (قرمز) را رو به بالا قطع کند، سیگنال خرید و اگر رو به پایین قطع کند، سیگنال فروش صادر خواهد شد.

همچنین برای تشخیص روند، می توانید از میانگین متحرک مکدی و خط مبنا (خط افقی) استفاده کنید. اگر میانگین متحرک مکدی خط مبنا را رو به بالا قطع کند، روند صعودی و اگر رو به پایین قطع کند، روند نزولی خواهد بود.

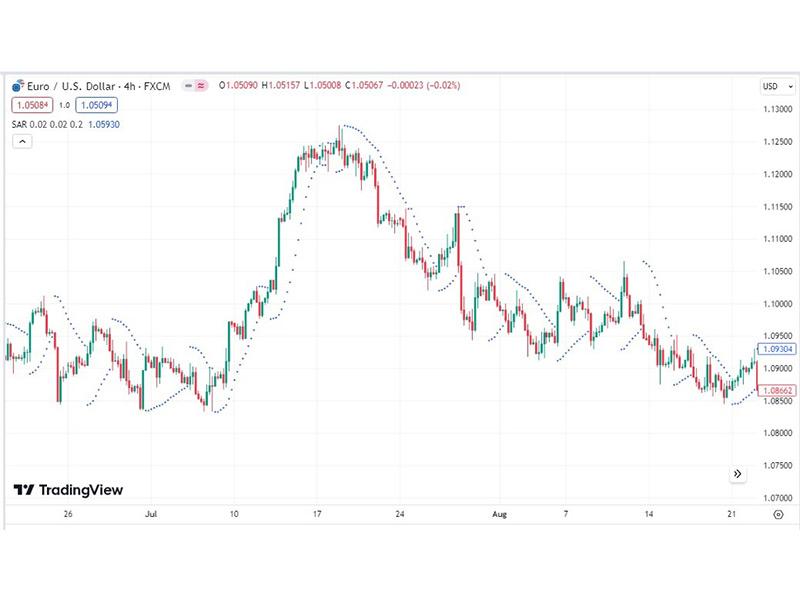

آشنایی با اندیکاتور پارابولیک سار (Parabolic SAR)

Parabolic SAR یکی از پرکاربردترین اندیکاتورهاست که عبارت SAR موجود در آن، مخفف عبارتی از Stop and reverse و به معنای توقف و بازگشت است. در این اندیکاتور، سیگنال و اطلاعات به کمک نقاطی بر روی چارت صادر می شوند. یکی از اصلی ترین کاربردهای اندیکاتور Parabolic SAR، نشان دادن روند دارایی است؛ به طور کلی، زمانی که نقاط در پایین قیمت قرار بگیرند، روند صعودی و زمانی که نقاط در بالای قیمت قرار بگیرند، روند نزولی است. بهتر است که از این اندیکاتور در بازارهای رونددار استفاده کنید؛ زیرا سیگنال های صادر شده از این اندیکاتور، در بازارهای خنثی خطای زیادی دارند.

نقاط این اندیکاتور را می توان همچون حمایت و مقاومت نیز دانست؛ زمانی که نقاط اندیکاتور بالای قیمت تشکیل شوند، می توان آن را به عنوان مقاومت و زمانی که در پایین قیمت تشکیل شوند، به عنوان حمایت در نظر گرفت.

زمانی که نقطه چین های اندیکاتور از پایین کندل ها به بالا انتقال پیدا کنند، سیگنال فروش صادر می شود و زمانی که نقطه چین ها از بالا به پایین کندل ها برسند نیز سیگنال خرید به تریدر صادر می شود.

اندیکاتور استوکاستیک

اندیکاتور استوکاستیک از دو خط به رنگ های قرمز و آبی تشکیل شده است که در یک محدوده 0 الی 100 نوسان می کنند. نواحی 0 الی 20 و همچنین 80 الی 100 سیگنال هایی را صادر می کنند که معتبر هستند. زمانی که شاخص به زیر 20 برسد اشباع فروش را نشان می دهد و به این ترتیب یکی از سیگنال های خرید صادر می شود اما اگر شاخص به بالای 80 برسد به این معنی است که اشباع خرید رخ داده است و احتمال دارد که قیمت از این پس کاهش پیدا کند و روند نزولی را پیش بگیرد.

زمانی که خط آبی خط قرمز را به خصوص در محدوده 0 الی 20 به سمت بالا قطع کند سیگنال قوی خرید و زمانی که خط قرمز در محدوده 80 الی 20 خط آبی را رو به پایین قطع کند سیگنال فروش صادر خواهد شد.

یکی دیگر از کاربردهای اندیکاتور استواستیک این است که اگر واگرایی رخ دهد (روند قیمتی صعودی اما شاخص نزولی و یا روند قیمتی نزولی و شاخص صعودی باشد) می توان چنین گفت که روند جاری ضعیف شده است و احتمالا برگشت روند را پیش رو خواهیم داشت

اندیکاتور شاخص قدرت نسبی یا RSI

اندیکاتور RSI که با نام اندیکاتور شاخص قدرت نسبی نیز شناخته می شود، نشان دهنده محدوده ای از 0 الی 100 است که قرار گرفتن شاخص در محدوده زیر 30، نشان دهنده خرید هیجانی شماست. در مقابل نیز محدوده بالای 70، نشان دهنده فروش هیجانی است.

در نتیجه شما می توانید با تحلی خود، سیگنال خرید و فروش را به دست آورید؛ اگر شاخص RSI، در محدوده بالای 70 باشد، احتمالا سیگنال فروش قوی و در صورتی که شاخص به زیر 30 رسیده باشد، نشان دهنده سیگنال خرید قوی است.

یکی دیگر از راه های استفاده از اندیکاتور RSI، استفاده از خط روند بر روی شاخص است؛ به این ترتیب که با کشیدن خط روند و در انتظار شکست روند بودن، می توان از برگشت روند و انجام معامله هم سو با روند جدید به سود رسید.

همچنین واگرایی که میان شاخص و نمودار قیمتی رخ می دهد، می تواند نشان دهنده ضعف روند جاری و پیش بینی برگشت آن باشد. واگرایی زمانی اتفاق می افتد که در یک بخش از نمودار قیمتی و شاخص RSI، با کشیدن خط روند متوجه شوید یکی از آن ها صعودی و دیگری نزولی است؛ در چنین حالتی، سیگنال ضعف روند صادر می شود.

نحوه استفاده از اندیکاتور ویلیامز

اندیکاتور ویلیامز توسط شخصی به همین نام طراحی و پس از مدت کوتاهی توسط افراد زیادی مورد استفاده قرار گرفت. در این اندیکاتور، سطوح 0 الی 100 وجود دارند که از سطح 0 تا 20 آن، به معنی پیش بینی اشباع فروش و احتمال آغاز روند صعودی و از سطح 80 الی 100 نیز به معنی اشباع خرید یا خرید هیجانی است که در نتیجه آن احتمال افت قیمت پیش بینی می شود.

با پیدا کردن واگرایی میان شاخص و نمودار قیمتی نیز می توانید ضعف روند جاری و احتمال برگشت روند را پیش بینی کنید. شاید جالب باشد که بدانید بسیاری از تریدرها، از این اندیکاتور، برای پیدا کردن روند دارایی در بازه بلندمدت استفاده می کنند.

چگونه از اندیکاتور ADX استفاده کنیم؟

اندیکاتور ADX از خط ADX و دو خط +DI و –DI تشکیل شده است. در این اندیکاتور، سطح 25 اهمیت بالایی دارد؛ به طوریکه زمانی که شاخص بالای سطح 25 باشد، بدین معناست که بازار روند (مثبت یا منفی) دارد. در مقابل اگر شاخص زیر سطح 25 باشد، یعنی بازار خنثی بوده و روند ندارد.

زمانی که DI منفی افزایشی و DI مثبت کاهشی شود، چنین برداشت می شود که روند نمودار قیمتی نزولی خواهد شد. همچنین اگر DI منفی کاهشی و DI مثبت افزایشی و رو به بالا باشد، بدین معناست که احتمالا روند و قیمت صعودی خواهد بود.

«تمامی این مسائل در کنار هم باعث می شوند که از این شاخص هم در تشخیص روند و هم پیش بینی صعود یا افت قیمت استفاده شود.»

اندیکاتور ایچیموکو و نحوه معامله با آن

همانطور که پیشتر نیز عنوان کردیم، بسیاری از تحلیلگران و تریدرها، پیشنهاد می دهند که برای تحلیل، تنها از یک اندیکاتور استفاده نکرده و چند ابزار مختلف را در کنار هم قرار بدهید تا در نهایت بتوانید به سیگنال قوی برسید. اما اندیکاتور ایچیموکو، به قدری کامل است که خود به صورت چند اندیکاتور ترکیبی عمل می کند. به طوریکه بسیاری از تریدرها، از آن به تنهایی استفاده کرده و سیگنال های قوی دریافت می کنند.

اجزا تشکیل دهنده این اندیکاتور عبارتند از:

- خط آبی یا خط کیجونسن (Kijun Sen)

- خط قرمز یا خط تنکانسن (Tenkan Sen)

- خطوط سینکو A و سینکو B که فضای میان آن ها، ابر کومو را تشکیل داده است.

- خط سبز یا خط چیکو اسپن (Chikou Span): در حقیقت این خط که با رنگ سبز مشخص شده است، (هرچند امکان تغییر رنگ وجود دارد)، 26 کندل به عقب رانده شده است که فرایند تشخیص روند را برای تریدر ساده می کند.

هر تریدری می تواند با کشف رابطه میان اندیکاتورهای مختلف، نمودار قیمتی و… ابزارهای تحلیلی موجود را شخصی سازی کند. در ادامه برخی از رایج ترین سیگنال های دریافتی از اندیکاتور ایچیموکو را مشاهده خواهید کرد:

- هر زمان کندل ها در بالای ابر کومو تشکیل شوند و کیجونسن (آبی)، تنکانسن (قرمز) را از سمت پایین به سمت بالا قطع کند، نشان دهنده سیگنال خرید برای تریدرها هستند.

- اگر کندل های نمودار قیمتی یک دارایی، در پایین ابر کومو ایجاد شده و خط تنکانسن (خط قرمز) خط کیجونسن (آبی) را از سمت بالا به سمت پایین قطع کند، تریدرها می توانند از این شرایط، به عنوان یک سیگنال فروش قدرتمند استفاده کرده و به سود برسند.

- با نزدیک شدن سنکو A و B به هم، ابر کومو باریک می شود؛ در چنین شرایطی، پیش بینی می شود که صعود یا افت شدید قیمت را در نمودار مشاهده کنید. زمانی که ابر کومو باریک شود و کندل ها از محدوده باریک ابر کومو را قطع کنند، روند با شتاب بالا پیش خواهد رفت. یعنی اگر روند صعودی باشد، افزایش قیمت با شتاب و شدت صورت می گیرد و همچنین اگر ابر کومو رو به پایین قطع شود، احتمالا با روند نزولی شدیدی مواجه خواهید شد. به عبارت دیگر زمانی که کندل ها از بخش پایینی، ابر کومو را قطع کنند و به بالا بروند، یک صعود پرشتاب و قوی را شاهد خواهیم بود و همچنین این شرایط برای جهت نزولی نیز در جریان هستند.

اندیکاتورهای پیشرو

این اندیکاتورها همانطور که از نام شان پیداست، از روند بازار جلوتر بوده و به شما کمک می کنند تحرکات قیمتی دارایی های مختلف را پیش بینی کنید. تریدرها از اندیکاتورهای پیشرو در تحلیل های خود در بازه های کوتاه مدت و میان مدت استفاده می کنند؛ زیرا پیش از آنکه برگشت روند اتفاق بیفتد، شما را از احتمال وقوع آن مطلع می کنند.

برخی از پر استفاده ترین اندیکاتورهای پیشرو را می توان در موارد زیر خلاصه کرد:

- CCI

- RSI

- مکدی

- ویلیامز

- استوکاستیک

اندیکاتور های پسرو

اندیکاتورهای پسرو که با عنوان تاخیری هم شناخته می شوند، به اندیکاتورهایی گفته می شود که سیگنال های صادر شده از آن ها، تحت تاثیر روندهای قبلی بوده و درواقع سیگنال های تغییر روند را صادر می کنند.

این ابزار، در بازارهای رونددار کاربردی تر هستند؛ هرچند که سیگنال های صادر شده از سوی آن ها در بازارهای خنثی چندان دقیق نیست. این اندیکاتورها با عناوینی مانند دنباله کننده روند و یا تاییدکننده روند نیز شناخته می شوند.

برخی از پر استفاده ترین اندیکاتورهای پسرو را می توان در موارد زیر خلاصه کرد:

- ATR

- ADX

- پارابولیک سار

- باندهای بولینگر

- میانگین متحرک

ترکیب اندیکاتور

اندیکاتورها یکی از پرکاربردترین ابزارهای تحلیلی هستند که تقریبا توسط تمامی افراد فعال در این حوزه مورد استفاده قرار می گیرند. با اینحال در زمان استفاده از آن ها باید این نکته را در نظر داشته باشید که هر اندیکاتور، هدف یا اهداف خاص خود را دارند؛ بدین معنا که ممکن است ک از یک جنبه کاربردی بوده و برای شما سودمند باشند و از جنبه ای دیگر، ضعیف عمل کرده و سیگنال های نادرست ارسال می کنند.

در چنین شرایطی، ترکیب اندیکاتور با قابلیت های مختلف، می تواند سیگنال های قوی با کمترین خطار را صادر کنند تا در نهایت بتوانید تنها بر اساس سیگنال هایی وارد معامله شده یا از آن خارج شوید که درصد خطای آن بسیار پایین است.

بهترین اندیکاتور تکنیکال فارکس چیست؟

هر فرد فعال در بازار فارکس و به طور کلی، بازارهای مالی، باید از استراتژی خاص خود متشکل از ابزارهای مختلف برای تحلیل استفاده کند. برهمین اساس، انتخاب بهترین اندیکاتور، با توجه به استراتژی های هر فرد می تواند متفاوت باشد.

با اینحال، برخی اندیکاتورها مانند ایچیموکو، از قابلیت چند اندیکاتور به طور همزمان برخوردار هستند. همین موضوع باعث شده است تا بسیاری از فعالان، از آن به تنهایی استفاده کرده و معاملاتی بر همین اساس داشته باشند. در کنار ایچیموکو، اندیکاتورهای RSI، استوکاستیک، CCI، میانگین متحرک و فیبوناچی را می توان در دسته پرطرفدارترین و کاربردی ترین اندیکاتورهای تکنیکال در بازار فارکس قرار داد.

اسیلاتور چیست؟ نحوه استفاده از آن در پایان روند

اگر در دنیای فارکس فعالیت داشته باشید، ممکن است متوجه شده باشید که بسیاری از افراد، اندیکاتور و اسیلاتور را با هم اشتباه می گیرند. درست است که می توان اوسیلاتورها را نیز یک نوع اندیکاتور در نظر گرفت. اگر یک اسیلاتور را به چارت اضافه کنید، اوسیلاتور در کادری در پایین نمودار قیمتی ظاهر می شود که همین مورد یکی از تفاوت های این دو موضوع است؛ زیرا اندیکاتورها بر روی چارت و قیمت به نمایش در می آیند.

با واگرایی میان قیمت دارایی و روند اسیلاتور، می توان احتمال داد که به پایان روند جاری نزدیک شده ایم و هر لحظه ممکن است برگشت روند داشته باشیم. علاوه بر این، محدوده هایی در اسیلاتورها مشخص می شود (معمولا 30 الی 70 و یا 20 الی 80) که با رسیدن شاخص اوسیلاتور به بالا و یا زیر این محدوده ها، می توان گفت اشباع خرید و یا فروش رخ داده است.

زمانی که اسیلاتور به محدوده بالایی برسد (بالاتر از 70 و یا 80)، چنین برداشت می شود که اشباع خرید رخ داده است؛ بنابراین در صورت دریافت سیگنال فروش، می توان از این ویژگی اسیلاتور به عنوان تاییدیه کمک گرفت. همچنین زمانی که اسیلاتور به زیر 30 و 20 برسد، درواقع اشباع فروش رخ داده و می توان انتظار داشت که هر لحظه جهت روند تغییر کرده و یک روند صعودی آغاز شود.

نحوه استفاده از مکدی برای تایید گرفتن وجود روند

همانطور که توضیح دادیم، اندیکاتور مکدی می تواند وجود روند را تشخیص دهد. خوشبختانه، اکثر سیگنال هایی که این اندیکاتور صادر می کند، صحیح بوده و شما را به سود می رساند. البته نمی توان اطمینان 100٪ داشت و برای داشتن عملکرد خوب در بازار، باید علاوه بر مکدی، از یک ابزار تحلیلی دیگر نیز استفاده کنید.

به عنوان مثال، تحلیل خود را بر روی نمودار و با کمک ابزارهای مختلف انجام داده و با دریافت سیگنال خرید و یا فروش، به اوسیلاتور مکدی نیز توجه کنید. در صورتی که مکدی نیز همان سیگنال را به شما داد، با خیالی آسوده وارد معامله شده و یا آن را ببندید.

اسیلاتور مکدی از دو خط آبی و قرمز تشکیل شده است و زمانی که خط آبی، خط قرمز را به بالا قطع کند، پیش بینی می شود که روند صعودی است و در صورتی که خط آبی، خط قرمز را رو به پایین قطع کند نیز سیگنال فروش صادر می شود.

همان طور که در تصویر می بینید، در شماره اول، سیگنال نزولی توسط مکدی صادر شده است؛ اما در نمودار قیمتی، افت قیمت چندانی وجود ندارد؛ در حالی که در شماره های 2 و 3، با صادر شدن سیگنال افت قیمت، ارزش دارایی افت کرده است. بنابراین بهتر است که از این اوسیلاتور در کنار ابزارهای تحلیلی و برای تایید گرفتن استفاده کنید تا تنها بر اساس سیگنال های قوی وارد معامله شوید.

الگوهای نموداری

اگر به نمودارهای قیمتی توجه کرده باشید، مطمئنا متوجه شده اید که تحرکات قیمتی دائما در حال تکرار هستند. همین تکرارها که براساس رفتار و روحیات معامله گران شکل می گیرد باعث شده است که الگوهای نموداری در میان تریدرها و تحلیلگران نام گذاری شوند. در ادامه، برخی از شناخته شده ترین الگوهای نموداری را با هم بررسی خواهیم کرد:

1. الگوی کف دوقلو و سقف دوقلو

به طورکلی، در انتهای یک روند صعودی و با رسیدن قیمت به سطح مقاومت، احتمالا شاهد افت قیمت خواهیم بود. اما افت ارزش دارایی، یک باره صورت نگرفته و پس از افت قیمت، مجددا شاهد افزایش قیمت تا سقف قبلی خواهیم بود؛ در نهایت نیز کاهش واقعی قیمت رخ خواهد داد. در چنین شرایطی است که الگوی سقف دو قلو تشکیل می شود.

اما اگر در انتهای یک روند نزولی باشیم و قیمت به سطح حمایت برسد، احتمالا قیمت کمی افزایش پیدا کرده و باز هم روند نزولی تا حمایت را در پیش داشته و سپس روند صعودی و در حقیقت برگشت روند شروع خواهد شد.

اندیکاتور مربوط به سقف و کف دوقلو در تریدینگ ویو با نام PTA – Double & Bottom وجود دارد که می توانید با جستجوی آن در میان اندیکاتورها، آن را بر روی نمودار قیمتی اعمال کرده و از این اندیکاتور که دقت بالایی هم دارد، استفاده کنید.

2. الگوی سر و شانه

الگوی سر و شانه (Head & Shoulders)، سیگنال برگشت روند را صادر کرده و در دو نوع اصلی و معکوس مورد استفاده قرار می گیرد. در نوع اصلی این الگو (Head)، سه سقف تشکیل می شود؛ سقف وسط که به عنوان سر در الگو تشکیل می شود، باید بلندتر از دو سقف ایجاد شده در سمت راست و چپ باشد که به عنوان شانه تشکیل می شوند.

اما در الگوی سر و شانه معکوس، شاهد تشکیل 3 کف قیمتی هستیم که کف تشکیل شده در وسط، عمیق تر از دو کف تشکیل شده در سمت راست و چپ است. در الگوی سر و شانه معکوس نیز انتظار می رود که جهت روند تغییر کند.

شما می توانید اندیکاتور سر و شانه را دانلود کرده و در متاتریدر 4 و 5 استفاده کنید؛ همچنین در تریدینگ ویو امکان جستجو این اندیکاتور و اعمال آن بر روی نمودار قیمتی وجود دارد.

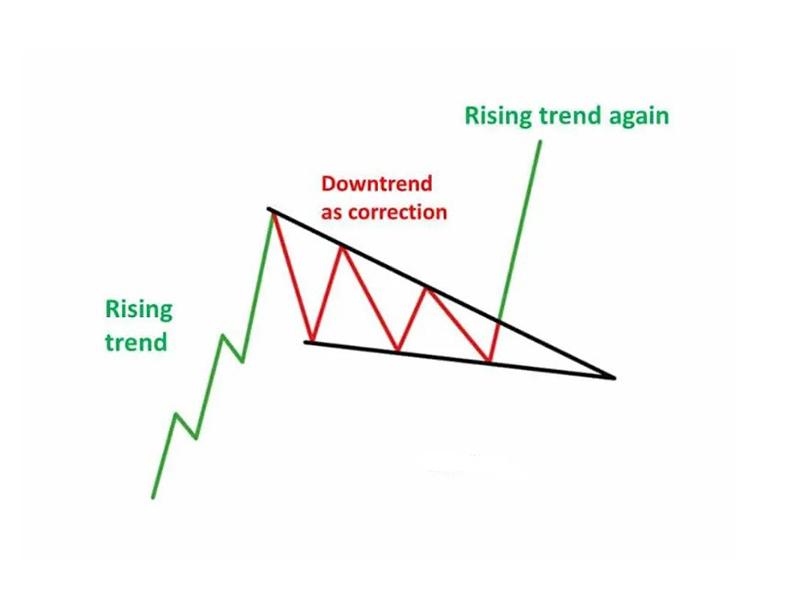

3. الگوی کنج

الگوی کنج که در دو نوع صعودی و نزولی وجود دارد، در میانه روند صعودی و یا نزولی تشکیل می شود. در یک روند صعودی، “الگوی کنج نزولی” زمانی تشکیل می شود که در میانه روند، با اتصال سقف ها و ترسیم خط روند و همچنین اتصال کف ها و ترسیم خط روند، شاهد دو خط روند باشیم که با گذشت زمان به هم نزدیک می شود.

شیب خط روند که از اتصال سقف ها تشکیل می شود، بیشتر از شیب خط روند کف های قیمتی است. در این الگو، قیمت با شکستن الگو به صورت شارپ به حرکت صعودی خود ادامه می دهد.

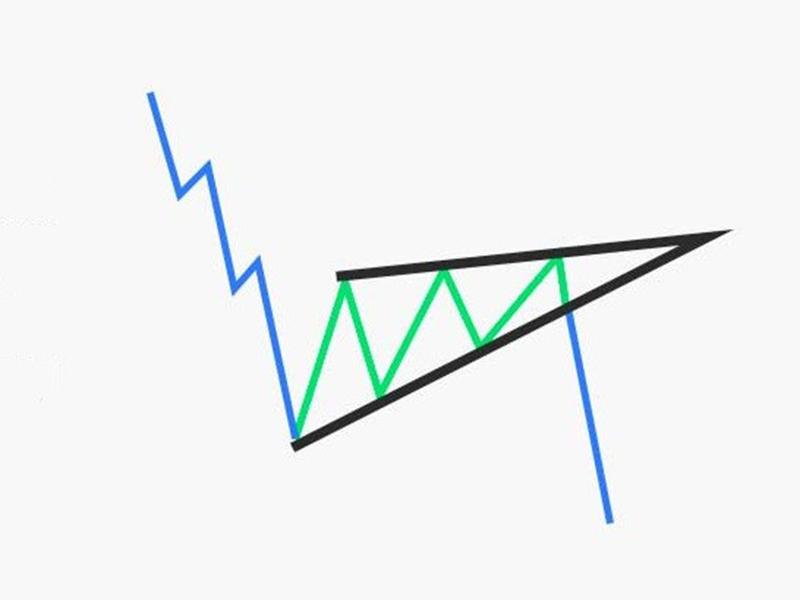

در یک روند نزولی، محدوده ای شکل می گیرد که در آن، روند برای مدتی صعودی شده و با اتصال سقف ها و کف ها در آن محدوده، این دو خط روند به هم نزدیک تر می شوند. در چنین حالتی، پس از آنکه قیمت به یکی از خطوط روند که معمولا شکست خط روند کف است برسد، به افت قیمت خود با شتاب بالا ادامه می دهد. این الگو به الگوی کنج صعودی معروف است.

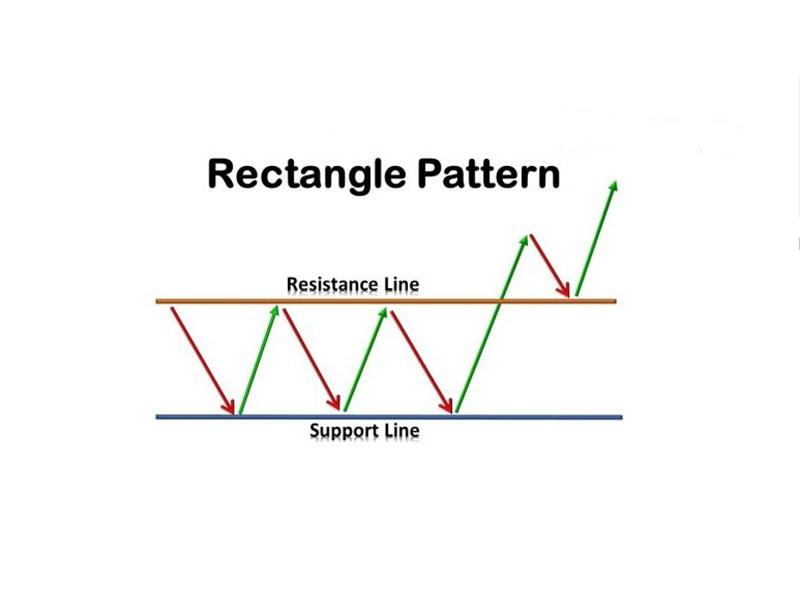

4. الگوی مستطیل

الگوی مستطیل را می توان شبیه به محدوده رنج در نظر گرفت؛ در یک روند، قیمت برای مدتی در یک محدوده نوسان می کند. پس از مدتی از یک سو محدوده ای که به شکل مستطیل شکل گرفته بود، شکسته و روند ادامه پیدا کرده و یا جهت روند تغییر خواهد کرد. شما می توانید اندیکاتور Rectangle را از بخش اندیکاتورها در سایت تریدینگ ویو به چارت خود اضافه کنید.

5. الگوی نموداری مثلث

الگوی مثلث در دو نوع افزایشی و کاهشی وجود دارد؛ در نوع افزایشی، با ترسیم خط روند از اتصال سقف ها، یک خط افقی بر روی نمودار قیمتی پدیدار شده و در مقابل با اتصال کف ها، خط شیب دار را بر روی نمودار مشاهده خواهید کرد. در چنین الگویی، ممکن است شکست هم از سمت بالا رخ دهد و هم از سمت پایین؛ به عبارت دیگر، این الگو هم می تواند ادامه دهنده روند باشد و هم باعث برگشت روند شود.

اما در الگوی مثلث کاهشی، با اتصال کف ها به هم، یک خط روند افقی ترسیم می شود؛ در حالیکه اگر سقف ها را به هم وصل کنید، یک خط روند با شیب را خواهید دید که با رسیدن این دو خط روند به هم، یک مثلث شکل می گیرد. در این الگو نیز ممکن است شکست مثلث از بالا و یا پایین الگو صورت گیرد. بنابراین این الگو می تواند ادامه دهنده روند و یا برگشت دهنده روند باشد.

با جستجوی کلمه Triangle در بخش اندیکاتورهای تریدینگ ویو و یا پلتفرم های معاملاتی دیگر، می توانید این اندیکاتور را بر روی نمودار قیمتی خود اعمال کنید. البته برخی از این اندیکاتورها تنها در حساب های پریمیوم قابل استفاده هستند.

پیوت در فارکس

پیوت که یکی از کاربردی ترین اندیکاتورها برای نمایش برگشت روند است، در دو نوع مینور و ماجور وجود دارد. زمانیکه برگشت به صورت ریزموج باشد، پیوت از نوع مانور است، اما زمانی که روند اصلی تغییر کند، پیوت از نوع ماجور تشکیل شده است.

این اندیکاتور که در اکثر پلتفرم های تحلیلی وجود داشته و تریدرها با استفاده از آن، می توانند سود قابل توجهی داشته باشند. در صورت استفاده از پلتفرم تحلیلی تریدینگ ویو، می توانید با جستجوی نام Pivot point standard، از این اندیکاتور کاربردی استفاده کنید.

در پیوت، یک خط که ما در تنظیمات، رنگ آن را به مشکی تغییر داده ایم و چند خط مقاومت که در تصویر با رنگ قرمز مشخص شده اند، در بالای خط پیوت وجود دارند. همچنین چند خط حمایت که در تصویر با رنگ سبز مشخص شده اند نیز در پایین خط پیوت ترسیم شده اند.

خط پیوت از میانگین بالاترین و پایین ترین قیمت های سشن قبلی به دست آمده است. معمولا قیمت در اطراف خط پیوت در نوسان است؛ زمانی که قیمت به R1 یا اولین مقاومت برسد، احتمالا نسبت به آن واکنش نشان می دهد. درواقع، قیمت به دلیل رسیدن به مقاومت برگشت خورده و روند نزولی را آغاز می کند. ار هم شکست اتفاق افتاده و روند صعودی ادامه پیدا کند، باز هم با رسیدن قیمت به مقاومت های بعدی، همین شرایط محتمل است.

اگر افت قیمت اتفاق افتاده و قیمت به حمایت اول برسد، ممکن است تحت تاثیر آن توقف، نزول قیمت را شاهد باشید. یا اینکه روند صعودی آغاز شود و با رسیدن به حمایت ها شکست حمایت اتفاق افتاد و افت قیمت ادامه دار شود.

اگر قیمت در بالای خط پیوت نوسان کرده و افزایش قیمت وجود داشته باشد، می توان با بررسی های دیگر از جمله با رسیدن قیمت به سطوح حمایت و مقاومت و بررسی نوع کندل های ایجاد شده در آن محدوده ها تصمیم به خرید و یا فروش گرفت. همچنین امکان تنظیم حد سود و حد ضرر نیز یکی دیگر از کاربردهای این اندیکاتور است.

هیکن آشی

هیکن آشی از نظر ظاهری شباهت بسیاری به نمودارهای کندلی دارد؛ با اینحال تفاوت های اساسی نیز با یکدیگر دارند. در ادامه برخی از تفاوت این نمودارها را مورد بررسی قرار می دهیم:

- کندل های قرمز و یا سبز، در این نمودار پشت هم می آیند.

- این نمودار، روند را بدون نشان دادن جزئیات نوسانات آن نشان می دهد. به همین دلیل، نمودار بسیار روان تر از نمودار کندلی بوده و روند کلی به وضوح در آن مشخص شده است.

- بر خلاف کندل ها در نمودار شمعی که نوسانات قیمت تنها در بازه تایم فریم در تشکیل کندل ها موثر بودند، در نمودار هیکن آشی، قیمت در گذشته نیز بر روی تشکیل کندل ها موثر است.

- نقطه باز و بسته شدن کندل ها، در نمودار هیکن آشی با نمودار کندلی متفاوت است؛ در نمودار هیکن آشی، نقطه باز شدن هر کندل از وسط کندل پیش از خود است. در مقابل، نقطه بسته شدن کندل نیز از میانگین قیمت ها در ابتدا و انتهای بازه زمانی (قیمت در زمان باز و بسته شدن کندل) و بالاترین و پایین ترین قیمت در زمان تشکیل کندل خواهد بود. درواقع چهار قیمت باهم جمع شده و بر عدد 4 تقسیم خواهند شد. در نهایت، عدد به دست آمده، قیمت بسته شدن کندل را به شما نشان خواهد داد.

تریگر چیست؟

هر تریدر در بازارهای مالی، باید یک استراتژی معاملاتی برای خود طراحی کرده و معاملات را بر اساس آن انجام دهد. استفاده از ابزارهای تحلیلی مختلف در کنار هم به تریدر کمک می کند که سیگنال های دریافتی را فیلتر کرده و تنها بر اساس سیگنال هایی به معامله وارد شود و یا آن معامله را ببندد که تاییدیه لازم را گرفته باشد.

تریگر (Trigger) یک لغت انگلیسی به معنای ماشه است که نشان می دهد، بر اساس استراتژی که تریدر در پیش گرفته است، شرایط مهیا شده و زمان و نقطه ی درست ورود و یا خروج از معامله فراهم شده است.

آموزش فارکس پیشرفته

در این بخش وارد بحث های تخصصی تر و اصولی تری می شویم که برای درک آن ها باید وارد سطح حرفه ای تری شده باشید. شما نمی توانید بدون دانش کافی به سود کلان برسید؛ پس مطالعه دقیق محتواهای معرفی شده، کوچک ترین کمکی است که می توانید به خودتان بکنید.

امواج الیوت در فارکس

امواج الیوت، یکی از روش های تحلیل نمودارهای قیمتی در بازارهای مالی مانند فارکس است که سیگنال هایی با دقت بالا و خطای کم در اختیار تریدر قرار می دهد. البته تسلط بر تمام قوانین این نظریه و یادگیری درست آن است که می تواند شما را به سود برساند. به همین دلیل، پیشنهاد می کنیم که اگر در ابتدای مسیر معامله گری قرار دارید، از ابزارهای تحلیلی ساده تر استفاده کنید.

قاعده کلی امواج الیوت این است که روندها عموما در میانه راه خود، اصلاحاتی را تجربه کرده و هیچ روند 100٪ صعودی و یا نزولی وجود ندارد. به طور کلی، بر اساس این نظریه، یک روند اصلی، دارای 3 موج اصلی، اصلاحی و جنبشی است. موج جنبشی هم سو با روند اصلی است که از 5 ریزموج که معمولا با اعداد 1 الی 5 نام گذاری می شوند، تشکیل شده است، همچنین موج اصلاحی که شامل 3 ریزموج است با نام های A، B و C نام گذاری می شوند.

در این معیار، در بخش موج جنبشی، ریزموج های 1، 3 و 5 هم سو با روند اصلی و موج های 2 و 4، برخلاف روند اصلی هستند. اما در موج اصلاحی ریزموج های A و C بر خلاف روند اصلی نمودار هستند؛ در حالیکه ریزموج B هم سو با روند اصلی نمودار قیمتی است.

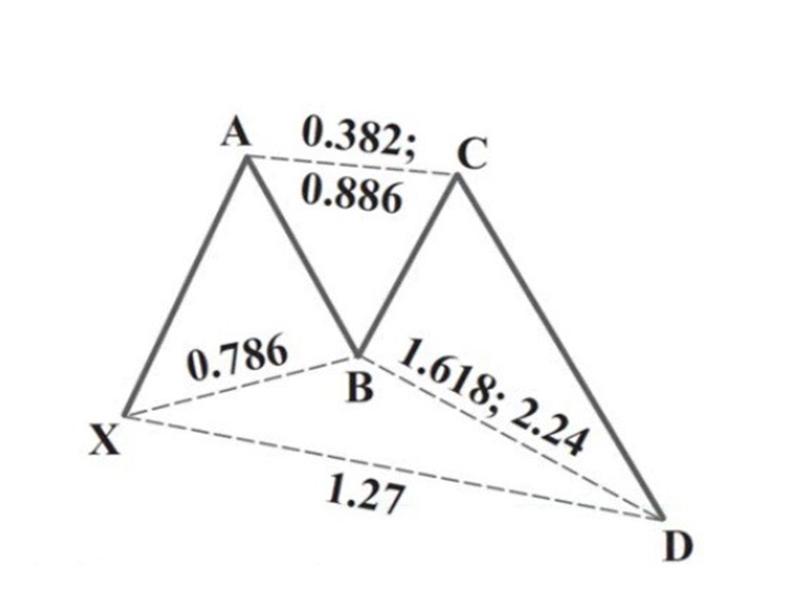

آموزش الگوهای هارمونیک در بازار فارکس

رفتارهای قیمتی در نمودارهای بازارهای مالی، دائما در حال تکرار هستند؛ همین موضوع باعث شده است که برخی از فعالان و متخصصان بازارهای مالی، برخی از الگوهای تکرارشونده را در نمودارها شناسایی کرده و برای آن ها ابزارهای تحلیلی طراحی کنند. برای درک الگو هارمونیک، شما باید با ابزار و اندیکاتور فیبوناچی و نسبت های آن نیز آشنا باشید.

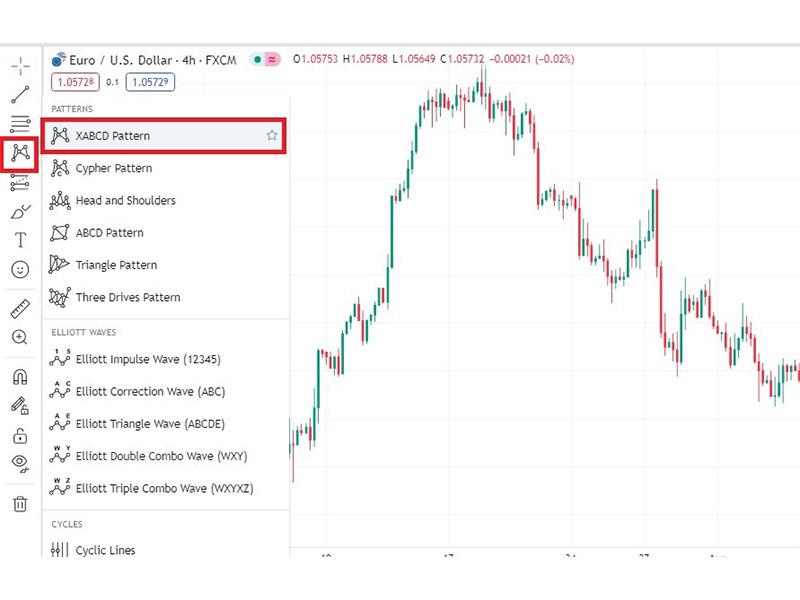

برای دسترسی به این ابزار فوق العاده کاربری در تریدینگ ویو، باید از ستون ابزارها در سمت چپ نمودار قیمتی، بر روی آیکون مربوط به الگوها که در تصویر هم مشخص شده است، کلیک کرده و سپس از زیرمنوی باز شده، گزینه XABCD Pattern را انتخاب کنید.

1. الگوی پروانه

یکی از شناخته شده ترین الگوهای هارمونیک، الگوی پروانه است که در ادامه ویژگی های مهمی که در این الگو باید محقق شوند را لیست کرده ایم. با شناسایی این الگو در نمودار قیمتی، می توانید محدوده احتمالی برگشت روند را تشخیص دهید. همچنین این الگو در دو نوع صعودی و نزولی وجود دارد؛ الگوی پروانه در نوع صعودی خود، انتهای روند نزولی و در نقطه پایانی، شروع روند صعودی را نشان می دهد. به همین دلیل، در بسیاری از موارد، الگوی نزولی پروانه، انتهای روند صعودی و آغاز روند نزولی به تریدر هشدار داده می شود.

- نقطه ی B از اصلاح موج XA تا سطح 0.78% به دست می آید.

- نقطه ی C از اصلاح موج AB تا سطح فیبوناچی 382% الی 0.886% به دست می آید.

- نقطه ی D از اصلاح موج AB تا سطح فیبوناچی 382% الی 0.886% به دست می آید.

- اندازه BC پروجکشن که محل نقطه D را تعیین می کند، حداقل 618% است. درواقع بر اساس این شرط از الگوی پروانه، نقطه ی D در محدوده ی 1.618% الی 2.24% (فیبو پروجکشن) موج BC قرار می گیرد.

- نقطه ی D اصلاح خود را حداکثر تا فیبو 27% موج XA به اتمام می رساند.

- در الگوی هارمونیک پروانه نیز باید ابتدا از هم پوشانی دو موج AB و CD مطمئن شویم. البته نکته ای که وجود دارد، این است که نیاز نیست این دو موج باهم برابر باشند؛ بلکه باید موج CD حداقل به اندازه AB باشد. اما اگر موج CD بلندتر باشد، نیز مشکلی در این الگو ایجاد نخواهد شد (معمولا CD= 1.27 AB). همچنین محدوده بعد از برابری دو موج AB و CD به عنوان محدوده PRZ مشخص می شود که امکان برگشت روند از آن محدوده وجود خواهد داشت.

- نقطه C در الگوی هارمونیک پروانه احتمالا به اندازه 0.382 الی 0.886 از موج AB را اصلاح می کند.

2. الگوی خفاش

یکی دیگر از الگوهای هارمونیک پرکاربرد، خفاش است، این الگو نیز همانند دیگر الگوهای هارمونیک، از ترکیب اشکال هندسی و اندیکاتور فیبوناچی قابل تشخیص است. درست مانند الگوی پروانه، دو نوع الگو خفاش صعودی (شبیه به حرف انگلیسی M) و الگو خفاش نزولی (شبیه به حرف انگلیسی W) وجود دارند که می توان در تحلیل و شناسایی محدوده برگشت از آن ها استفاده کرد.

- بهتر است که طول موج AB در محدوده فیبو 318 الی 0.5 موج XA باشد؛ توجه کنید که طول موج AB باید کمتر از فیبو 0.618 موج XA باشد.

- محل قرارگیری نقطه C باید از محدوده 0.381 الی 0.886 موج AB باشد.

- BC پروجکشن باید در محدوده ی 618 الی 2.618 قرار گرفته و حداقل باید به محدوده 1.618 برسد.

- در الگوی هارمونیک خفاش لازم است که نقطه ی D در محدوده فیبو 886% موج XA واقع شده باشد.

به طور خلاصه شروطی که باید در تشکیل الگوی خفاش محقق شوند، عبارتند از:

- B = 0.382% XA – 0.5% XA

- C = 0.382% AB – 0.886% AB

- D = 88.6% XA

- D = 1.618 % BC – 2.618% BC

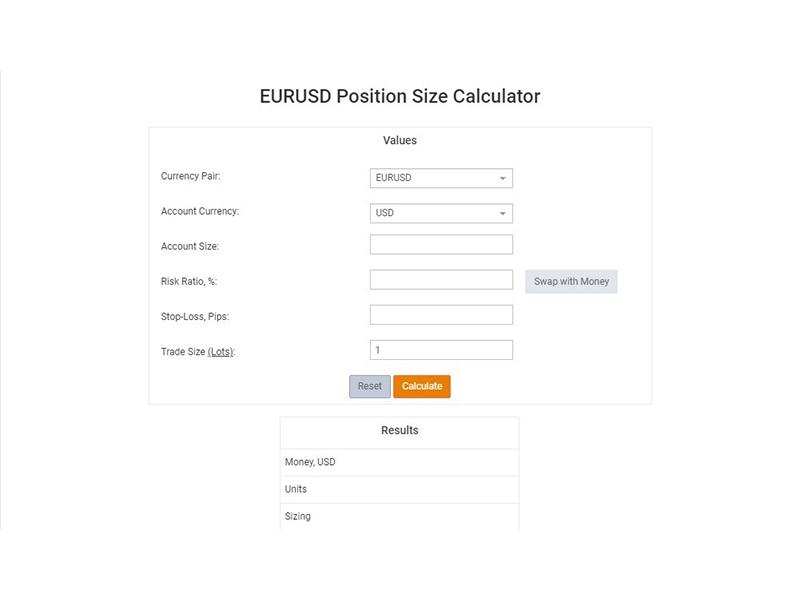

روش معامله با الگوهای قیمتی

هر کدام از الگوهای هارمونیک، شروطی دارند که در صورت محقق شدن همه آن ها می توان نمحدوده بازگشت روند را پیدا کرده و تشخیص داد. پس از بررسی تمام شروط، باید در محدوده PRZ (نقطه D در الگوهای هارمونیک در محدوده PRZ واقع می شود) که محدوده احتمالی برگشت روند را مشخص می کند، به دنبال تایید برای برگشت روند باشیم.

لازم به ذکر است که در محدوده PRZ، می توان از پرایس اکشن یا ابزارهای تحلیلی دیگر کمک گرفته و سپس با دریافت سیگنال، با توجه به صعودی یا نزولی بودن الگو، وارد معاملات خرید و یا فروش شد و با اطمینان بالاتری به سود رسید.

نکته ای که باید به آن توجه داشته باشید، این است که الگوهای هارمونیک می توانند نقاط ورود و خروج از معاملات و محدوده های برگشت روند را به خوبی به شما نشان دهند؛ اما برای آنکه بتوانید به صورت کاربردی از این ابزار استفاده کنید، باید ابتدا در شناسایی این الگوها به مهارت کافی رسیده و سپس در معاملات خود از آن ها استفاده کنید.

واگرایی

واگرایی زمانی اتفاق می افتد که جهت روند در اسیلاتور با جهت روند در نمودار قیمتی، شکلی معکوس داشته باشند. در چنین شرایطی، گفته می شود که روند جاری در حال ضعیف شدن است و احتمالا به زودی شاهد تغییر روند خواهیم بود.

واگرایی ممکن است در چهار حالت اتفاق بیافتد که عبارتند از:

- واگرایی عادی (مثبت): در واگرایی عادی مثبت، روند نمودار قیمتی نزولی شده و کف های قیمتی با گذر زمان پایین تر خواهند آمد؛ در حالیکه در اوسیلاتور به مروز زمان شاهد روند صعودی و کف های قیمتی بالاتر خواهیم بود.

- واگرایی عادی (منفی): در واگرایی منفی، به مرور زمان شاهد سقف های بالاتر در نمودار قیمتی هستیم؛ اما در اوسیلاتور، با گذر زمان سقف های کوتاه تری خواهیم داشت.

- واگرایی مخفی (مثبت): در واگرایی مخفی مثبت، با گذر زمان، کف های بالاتر در نمودار قیمتی و کف های پایین تر در اوسیلاتور دیده می شوند.

- واگرایی مخفی (منفی): در واگرایی مخفی منفی، با گذر زمان، کف های پایین تر در نمودار قیمتی و کف های بالاتر در اوسیلاتور تشکیل می شوند.

اندیکاتورهای زیادی برای تشخیص واگرایی اوسیلاتور و نمودار قیمتی وجود دارد که می توان از آن ها کمک گرفت. اندیکاتور CDC Divergences یکی از بهترین نمونه های شناسایی واگرایی است که در پلتفرم تحلیلی تریدینگ ویو می توانید از آن استفاده کنید. این ابزار، واگرایی های مثبت و منفی ایجاد شده در اوسیلاتورهای RSI، MACD و Stochastic را شناسایی کرده و به شما نشان می دهد.

نحوه معامله با واگرایی در فارکس

همان طور که در بخش پیش توضیح دادیم، واگرایی میان نمودار قیمتی و اوسیلاتور تضعیف روند جاری را نشان می دهد؛ اما نکته ای که باید به آن توجه داشته باشید، این است که تضعیف روند همیشه به معنای برگشت کامل روند نیست، بلکه گاهی یک اصلاح در روند اصلی نیز می تواند باعث ایجاد واگرایی شود.

بنابراین توصیه می شود که برای ترید کردن، تنها واگرایی را در نظر نگیرید؛ بلکه بهتر است از ابزارهای تحلیلی مختلف در پیدا کردن نقاط ورود و خروج کمک گرفته و با کمک واگرایی به تایید برسید که تحلیل انجام شده درست است یا خیر.

به عنوان مثال، زمانی که واگرایی در محدوده های حمایت و مقاومت و یا پس از شکست روند اتفاق می افتد، نسبت به زمانی که صرفا یک واگرایی میان نمودار قیمتی و اوسیلاتور اتفاق افتاده، قابل اعتمادتر است.

تاثیر سیاست های پولی بر بازار فارکس

هر کشوری بنا به شرایطی که در آن قرار گرفته، ممکن است سیاست های مختلفی مانند سیاست های انقباضی، انبساطی و… داشته باشد تا بتواند شرایط کشور را کنترل کند. در حقیقت، سیاست های پولی تصمیماتی هستند که از سوی بانک های مرکزی کشورهای مختلف برای کنترل میزان دسترسی عموم مردم به پول و یا جمع آوری پول ها گرفته می شود. اتخاذ این سیاست ها می تواند ارزش ارزهای فیات کشورهای مختلف را افزایش یا کاهش دهد.

زمانی که نرخ بهره افزایش پیدا کرده و تورم مهار شود، انتظار می رود که اقتصاد یک کشور رشد داشته باشد. همین موضوع می تواند این سیگنال را برای تریدرها صادر کند که خرید جفت ارزهایی که قدرت ارز موردنظر را نشان می دهند، می تواند برای شما سود به همراه داشته باشد.

برعکس زمانی که کشوری سیاست هایی را اتخاذ کند که مشخص شود در نتیجه آن، ارزش پول کشور ضعیف شده است، تریدرها به باز کردن معامله فروش بر روی آن ارز فکر خواهند کرد تا از این طریق به سود برسند. عواملی مانند نرخ بهره و نرخ تورم سیاست پولی کشورها را نشان می دهد.

اخبار مهم در فارکس

برخی از تریدرها که معاملات خود را برای بازه های طولانی تر باز نگه می دارند، به اخبار منتشر شده توجه زیادی ندارند؛ زیرا بر این باورند که معمولا اخبار تاثیراتی هیجانی بر بازار گذاشته و باز هم روند اصلی بر اساس تکنیکال نمودار قیمتی، پیش خواهد رفت.

در مقابل، برخی افراد در زمان باز کردن معاملات خرید و فروش خود، حتما اخبار تاثیرگذار را بررسی می کنند. این موضوع به خصوص برای تریدرهای اسکلپر و یا افرادی که معاملات خود را به صورت کوتاه مدت باز نگه می دارند، اهمیت بالایی دارد.

در ادامه برخی از مهم ترین اخباری که باید پیش از باز کردن معاملات به آن ها توجه داشته باشید را بررسی می کنیم:

- بررسی نتایج داده های اقتصادی پیش بینی نشده

- توئیت ها و پست های افراد شناخته شده و تاثیرگذار در سیاست و اقتصاد

- تغییراتی که دولت ها در رابطه با سیاست کشورهایشان ایجاد می کنند مانند جنگ، انتخابات و…

- تغییراتی که بانک های مرکزی در رابطه با سیاست های پولی منتشر می کنند مانند افزایش یا کاهش نرخ بهره، افزایش یا کاهش نرخ تورم و…

تاثیر اخبار بر بازار فارکس

یکی از عوامل تاثیرگذار بر روندها در بازار فارکس، اخبار است. در بسیاری از مواقع، با رسیدن قیمت به یک محدوده، انتظار برگشت روند و یا شکست روند زمانی اتفاق می افتد که اخباری منتشر شده و حجم معاملاتی در آن لحظه افزایش پیدا کند.

بسیاری از تریدرها نیز بر اساس اخبار ترید کرده و بخشی از حجم معاملات را به خود اختصاص می دهند. این افراد استراتژی خاص خود را داشته و بر اساس داده های دریافتی از اخبار منتشر شده معاملات خرید و فروش را باز می کنند.

جفت ارز کراس

جفت ارز کراس، نام دیگر جفت ارزهای فرعی است که در هیچ سمت آن دلار آمریکا وجود ندارد. البته ارزهای این دسته از جفت ارزها، جز ارزهای شناخته شده مانند یورو، پوند انگلستان، ین ژاپن و… هستند؛ با این حال، حجم معاملات و محبوبیت آن ها برای معامله، نسبت به جفت ارزهای اصلی که شامل دلار آمریکا هستند، کمتر است. از جمله ارزهای کراس که محبوبیت بالایی دارند، می توان به EUR/JPY، GBP/JPY و AUD/NZD اشاره کرد.

معامله همزمان در چندین تایم فریم در فارکس

تریدرها عموما برای معاملات خود، از تایم فریم های مختلفی استفاده می کنند؛ در حقیقت آن ها با بررسی تایم فریم های بلندمدت مانند هفتگی، روند کلی دارایی در یک بازه زمانی طولانی تر را کشف کرده و سپس با رفتن به تایم فریم های کوچک تر مانند 4 ساعته، به دنبال سیگنال های ورود و یا خروج از معاملات هستند.

مهم ترین دلیل اینکه تریدرها به دنبال درک روند قیمتی هستند، این است که باید همسو با روند موجود، وعاملات را انجام داد. بنابراین، تریدرها در تایم فریم بالاتر، روند را شناسایی کرده و در تایم فریم پایین تر، سیگنال های ورود و خروج از معاملات را پیدا می کنند.

احساسات بازار یا مارکت سنتیمنت (Sentiment)

تحلیل تکنیکال و فاندامنتال از پایه ای ترین مواردی است که تریدرها و معامله گران از آن ها استفاده می کنند. در این میان اصطلاحی نیز وجود دارد تحت عنوان تحلیل سنتیمنت (Sentiment)؛ این عبارت که به احساسات تریدرها مرتبط بوده و احساسات غالب بر آن ها را مدیریت می کند، از دیدی افراد مخفی می ماند.

به طورکلی، احساساتی مانند ترس، هیجان، طمع و… بر بسیاری از فعالیت های معامله گران تاثیر گذاشته و باعث می شود که تصمیمات متفاوتی برای خرید و فروش دارایی بگیرند. در نتیجه، بررسی احساسات بازار، از اهمیت بالایی برخوردار است و باید در کنار دیگر تحلیل ها پیش از انجام معاملات به آن ها توجه داشته باشید.

گزارش COT