اگر با صنعت ارزهای دیجیتال آشنا باشید، حتما عبارت رپد بیت کوین (Wrapped Bitcoin) یا رپد توکن (Wrapped Token) را شنیده اید. بلاک چین هایی مانند اتریوم و بیت کوین، پروتکل ها و سازوکارهای متفاوتی دارند و به دلیل اختلافات اساسی در الگوریتم هایشان، نمی توانند با یکدیگر تعامل داشته باشند. چنین واقعیتی در عین حفظ استقلال حاکمیت و امنیت بلاک چین ها، ضرورت وجود یک اکوسیستم کارآمدتر که در آن تعامل راحت تری بین بلاک چین ها برقرار باشد را نیز به وجود می آورد.

برخی بلاک چین های جدیدتر مانند پولکادات (Polkadot) به منظور ارتقاء قابلیت همکاری بین بلاک چین ها ایجاد شده اند. با این حال، ضرورت ارتباط بین دو شبکه ی اولیه و اصلی اتریوم و بیت کوین منجر به ایجاد رپد توکن ها شد.

رپد توکن ها با فراهم آوردن امکان انتقال بین زنجیره ای، نقدینگی و کاربرد سرمایه ی دیجیتال اصلی شان را برای مبادلات متمرکز و غیرمتمرکز افزایش می دهند. در غیر این صورت، آن ها تنها بر روی بلاک چین های مادر خود به شکلی تنها و جدا مانده عمل می کنند.

در این مقاله، انواع رپد توکن، هدف از تولید آن ها و کارکردی که برای معامله گران و سرمایه گذاران دارند را بررسی می کنیم. اگر هنوز با این مفهوم آشنا نیستید، مطالعه ی این مقاله می تواند به بسیاری از سؤالات شما در این زمینه پاسخگو باشد.

رپد توکن (Wrapped Token) چیست؟

کلمه ی Wrapped به معنی پیچیده شدن در زبان انگلیسی است. رپد توکن ها، ارزهای دیجیتالی هستند که به ارز دیجیتال اصلی یا یک دارایی سنتی مانند طلا، سهام، املاک و مستغلات و… متصل یا اصطلاحاً میخ (Pegged) شده اند و روی پلتفرم های DeFi کار می کنند. دارایی اصلی یا Original در یک خزانه ی دیجیتال رپد شده و به نمایندگی از آن، یک دارایی جدید ضرب می شود که برای معامله روی پلتفرم های DeFi مورد استفاده قرار میگیرد.

رپد توکن ها امکان کارکرد دارایی های غیربومی را روی یک بلاک چین دیگر فراهم می کنند. آن ها درواقع نسخه ای توکنیزه شده از توکن اصلی هستند که می توانند بین شبکه ها پل بزنند و قابلیت همکاری بلاک چین ها را بیش تر کنند. رپد توکن ها می توانند نماینده ی هر نوع دارایی مانند آثار هنری، کلکسیون ها، کالاها، دارایی های دیجیتال، سهام، ارزهای فیات، املاک و مستغلات و… باشند.

رپد توکن ها در شبکه های مختلف

رپد بیت کوین که به اختصار با WBTC نشان داده می شود، اولین رپد توکنی بود که از طریق قراردادهای هوشمند روی شبکه ی اتریوم اجرا شد. این توکن به سرمایه گذاران اجازه می دهد درآمد ثابتی داشته باشند. علاوه بر بیت کوین، لیست دارایی های رپد شده شامل ارزهای دیجیتال دیگری نیز می شود که اغلب بر بلاک چین اتریوم با پروتکل ERC-20 و بلاک چین هوشمند بایننس BEP-20 عمل می کند.

حتی توکن هایی با استاندارد ERC-20 اتریوم که خود بر روی این بلاک چین تولید شده اند نیز نمی توانند با ارز دیجیتال بومی این شبکه یعنی ETH تعامل داشته باشند. دلیل این موضوع، ایجاد شدن توکن ETH قبل از همه ی این توکن ها است. بنابراین، درست مانند بیت کوین، اتریوم نیز باید رپد شود که بتواند با دیگر توکن ها تعامل داشته باشد. به این ترتیب، توکنیزه کردن اتریوم نیز تبدیل به یک ضرورت برای عملکرد آن روی برنامه های دیفای (DeFi) شده است.

پس از اتریوم و بیت کوین، بلاک چین های دیگری مانند پولکادات، کاردانو (Cardano) و سولانا (Solana) نیز اقدام به تولید رپد توکن برای تسهیل دسترسی و استفاده ی کاربرانشان از برنامه های DeFi کرده اند. دیگر پروژه ی نوظهور در این زمینه، bLuna، رپد توکن ارز دیجیتال LUNA است. این رپد توکن می تواند با سهولت مورد معامله قرار بگیرد یا به عنوان وثیقه در پروتکل های دیگر شبکه ی ترا (Terra) استفاده شود.

انواع رپد توکن

استیبل کوین ها اولین نوع رپد توکن ها با کارکردی مشابه آن چیزی هستند که از این مفهوم انتظار می رود؛ هرچند که رپد توکن های بعدی از ماهیت استیبل کوین فاصله گرفتند. به عنوان مثال، تتر (USDT) یک استیبل کوین با ارزش همیشگی یک دلار است و توسط این ارز فیات پشتیبانی می شود. با این حال، تتر دقیقاً به اندازه ی یک دلار فیزیکی را در هر USDT ارائه نمی دهد و محتوای آن شامل دارایی های متعدد با ماهیت متفاوت مانند پول نقد و معادل های آن، سرمایه گذاری ها، مطالبات وام ها و… می شود.

فارغ از استیبل کوین ها، رپد توکن ها به دو دسته تقسیم می شوند:

- رپد توکن برداشت نقدی (Cash-settled)

- رپد توکن برداشت غیرنقدی (Redeemable)

رپد توکن های برداشت غیرنقدی یا قابل بازخرید به دارنده ی آن اجازه می دهند آن ها را با توکن اصلی یا اوریجینال مبادله کنند اما در برداشت نقدی این قابلیت وجود ندارد. بلاک چین های دیگر، میزبان این رپد توکن ها هستند؛ به عنوان مثال، رپد توکن های حریم خصوصی روی بلاک چین های مونرو (Monero) و زی کش (ZCash) میزبانی می شوند.

سازوکار رپد توکن ها

سازوکار رپد توکن ها به این صورت است که بنا به درخواست پلتفرم های معاملاتی مانند AirSwap، CoinList، OX، AAVE و Maker، مقدار مشخصی از یک توکن به یک پلتفرم مانند اتریوم ارسال شده و توکن های رپد شده تولید می شوند. در فرایندی مشابه، زمانی که لازم است رپد توکن به شکل اولیه ی خود درآید یا آنرپد (Unwrapped) شود، کاربر از پلتفرم معاملاتی می خواهد که توکن را از حالت رپد خارج کرده و آن را از خزانه آزاد کند. به عبارت دیگر، به ازای هر رپد توکن، یک توکن واقعی وجود دارد که در اختیار ضرّاب خانه ی شبکه ی آن توکن است.

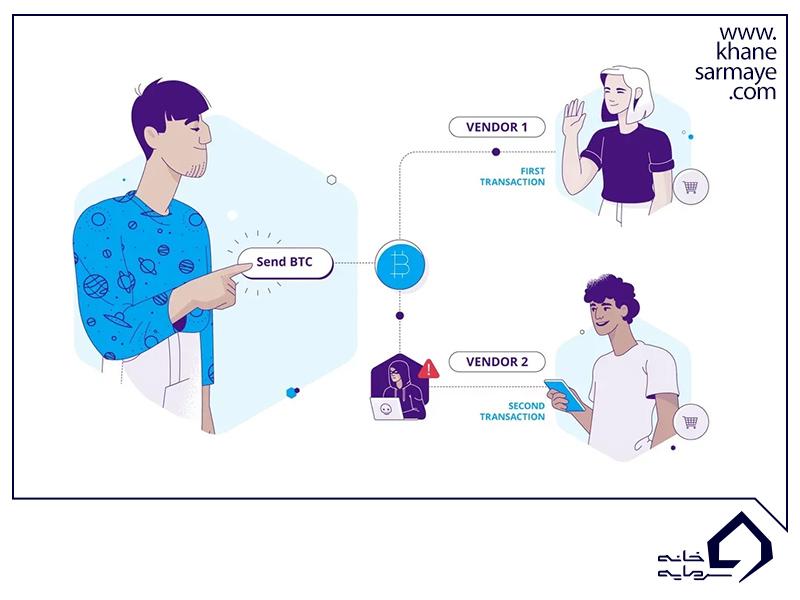

حال، چالش اصلی پیشِ روی رپد توکن ها نمایان می شود. نیاز به یک متولی یا ضراب خانه ی قابل اطمینان برای نگهداری از وجوه رپد شده، هدف اصلی یک اکوسیستم بلاک چین که همانا غیرمتمرکز بودن است را زیر پا می گذارد. ازآن جایی که معامله گران نمی توانند به طور مستقیم از رپد توکن ها برای معاملات خود استفاده کنند، به یک نهاد نگهبان برای دارایی هایشان نیاز دارند. هنوز راه حلی برای این موضوع پیدا نشده است اما امید می رود با پیشرفت تکنولوژی ارزهای دیجیتال به زودی راه حلی غیرمتمرکز برای آن پیدا شود.

رپد بیت کوین (Wrapped Bitcoin)

نسخه ی رپدشده ی بیت کوین برای اولین بار در ژانویه ی ۲۰۱۹ با هدف استفاده از پتانسیل ها و نقدینگی این دارایی در شبکه ی اتریوم با همکاری توکن انعطاف پذیر ERC-20 راه اندازی شد. درحالی که بیت کوین به تنهایی به هیچ عنوان نمی تواند در تراکنش های مالی DeFi استفاده شود، یک رپد بیت کوین می تواند با جایگزینی این دارایی در این اکوسیستم ها یا هر برنامه ی مالی غیرمتمرکز شبکه ی اتریوم، مورد تراکنش قرار بگیرد.

رپد بیت کوین، ارزش افزوده ی قابل توجهی برای دنیای ارزهای دیجیتال به همراه آورده است. درحالی که ارزش آن با بیت کوین برابر است اما آن را بسیار کاربردی تر کرده است. به بیان دیگر، دارندگان رپد بیت کوین می توانند با استفاده از قراردادهای هوشمند و از طریق کیف پول خود دارایی های خود را قرض دهند یا آن ها را برای دریافت وام وثیقه کنند که در صورت عدم بازپرداخت به وام دهنده تعلق می گیرد.

این روش، به ویژه در بازارهای نزولی می تواند سبب کسب مقادیری سود از محل دارایی های دیجیتال برای وام دهندگان باشد.

سازوکار رپد بیت کوین

در سازوکار رپد بیت کوین، سه بازیگر اصلی زیر نقش آفرینی می کنند:

۱- سازمان خودمختار غیرمتمرکز یا DAO که متشکل از ۱۷ عضو DeFi است. هرکدام از این اعضاء، یک قرارداد چند امضایی برای اضافه کردن یا حذف مدیران یا مرچنت ها (Merchants) و ضرب کننده های (Custodian) wBTC دارند.

۲- مدیران با ارسال مقدار معیّنی بیت کوین برای ضرب کننده، درخواست ضرب رپ توکن معادل آن ها را صادر می کنند. درواقع، درخواست ضرب رپد بیت کوین از سوی معامله گران و سرمایه گذاران به مرچنت ها رسیده است.

۳- ضرب کننده یا نگهبان خزانه، وظیفه ی ضرب رپد بیت کوین ها و اطمینان از امنیت آن ها را بر عهده دارد. این بخش، تضمین می کند که wBTC ها توسط پروتکل آن چین اثبات ذخایر، تایید و پشتیبانی می شوند. آن ها با ضرب کردن یک wBTC به ازای یک بیت کوین، آن را به مدیری که درخواست کرده است باز می فرستند.

فرآیند رپد و آنرپد کردن بیت کوین

مدیر، بیت کوین واقعی را به آدرس نگهبان بلاک چینی که قرار است در آن جا قفل شود، می فرستد. نگهبان نیز هنگامی که آن را دریافت کرد، معادل wBTC آن را روی شبکه ی اتریوم ضرب می کند. در فرآیند بازگشت از رپد بیت کوین به بیت کوین واقعی نیز بیت کوین ERC-20 سوزانده شده و توکن قفل شده ی شبکه بیت کوین آزاد می شود. ضرب کردن و سوزاندن توکن ها در بلاک چین، ثبت و ضبط شده و قابل پیگیری است.

تقاضا برای استفاده از بیت کوین به عنوان یک دارایی اصلی در دیفای به اندازه ای بود که باید حتماً به یک توکن سازگار با ERC-20 تبدیل می شد. دیفای در حال حاضر، میلیاردها دلار ارزش دارد و علاوه بر وام دهی، برای معاملات مشتقات و دیگر برنامه های مالی نیز از آن استفاده می شود. در حال حاضر، رپد توکن های متعددی از بیت کوین ساخته شده اند و بسته به سازمانی که از آن ها حمایت می کند، متفاوت هستند. برخی از معروف ترین رپد بیت کوین های ساخته شده بر بلاک چین اتریوم، موارد زیر هستند:

- renBTC

- wanBTC

- tBTC

- WBTC

- sBTC

امنیت توکن های رپد شده ی بیت کوین

از دیدگاه فنی، رپد بیت کوین، توکن امنی است که از مکانیسم های امنیتی شبکه ای که بر روی آن راه اندازی شده، مانند اتریوم یا بایننس، استفاده می کند. اما همان طور که گفته شد، نیاز به نگهبان یا ضرب کننده یکی از چالش های این توکن هاست. درصورتی که دارایی واقعی، توسط این نهاد به شخص دیگری واگذار شود یا به سرقت برود، رپد بیت کوین وابسته به آن، بی ارزش خواهد شد.

به این ترتیب، نحوه ی نگهداری بیت کوین اصلی، تعیین کننده ی درجه امنیت رپد بیت کوین است. کاربران باید از پشتیبانی بیمه و ضمانت نامه ی سازمانی که قرار است توکن ها را ضرب کند، اطمینان حاصل کنند. به چنین سازمانی، پل رابط بین بیت کوین و اتریوم گفته می شود.

بهترین گزینه برای پل نام برده شده، یک سازمان غیرمتمرکز با مدیریت قراردادهای هوشمند است. با انتخاب چنین سازمانی، نیازی برای اعتماد به اشخاص ثالث نیست و کاربران فقط باید به کد قراردادهای هوشمند غیرقابل تغییر با مهر زمان (Time-Stamped) اعتماد کنند. با این حال، بحث امنیت پل های رپد بیت کوین هنوز بین جامعه ی دیفای داغ است.

سرمایه گذاری در رپد توکن ها

رپد توکن ها به شکلی فزاینده به عنوان یک سرمایه گذاری با سود بالا در صنعت ارزهای دیجیتال شناخته می شوند؛ زیرا بدون شک کل صنعت دیفای، نقشی حیاتی را در دنیای آینده ی ارزهای دیجیتال بازی خواهد کرد. پس از ضرب اولین رپد بیت کوین در کم تر از یک سال، حدود ۸۰۰ میلیون دلار بیت کوین به WBTC تبدیل شد.

طبق گزارش ها و داده های پلتفرم Arcane تعداد بیت کوین های قفل شده ی اتریوم در سال ۲۰۲۱ به ۱۸۹ هزار افزایش یافت. عددی که نشان دهنده ی حضور یک درصد از کل عرضه ی در گردش این دارایی به ارزش ۱۸٫۷۳ میلیون دلار در صنعت دیفای است.

همچنین، رپد توکن ها سرعت و هزینه ی تراکنش ها را به ویژه برای بلاک چین های کندی مانند بیت کوین و اتریوم، بهبود می بخشند. آن ها برخلاف سایر دارایی ها امکان مالکیت تقسیم شده (fractionalized ) را فراهم می کنند. این ویژگی به مالکان آن ها اجازه می دهد تنها کسری از یک دارایی را خریداری و نگهداری کنند. تمامی این مزایاها سبب خوش بینی کارشناسان به آینده ی رپد توکن ها شده است.

سخن پایانی

یک رپد توکن، قابلیت عملکرد توکن ها بر روی پلتفرم های غیربومی را میسر می کند. آن ها نسخه های توکنیزه شده از دارایی های اصلی مانند بیت کوین هستند که می توانند در پلتفرم های دیفای و دیگر برنامه های غیرمتمرکز استفاده شوند.

معروف ترین رپد توکن، رپد بیت کوین است که این توکن را در شبکه ی اتریوم، پشتیبانی می کند. سازوکار ساخت یک رپد بیت کوین سه بازیگر اصلی، یک سازمان خودمختار DAO، مرچنت یا مدیر و ضرب کننده یا Custodian دارد.

سازمان دائو با اعضای دیفای خود به عنوان بستری برای تایید و رد مرچنت ها و ضرب کننده ها عمل می کند. دستور ضرب یک رپد توکن از سوی مرچنت و به درخواست تریدرها و سرمایه گذاران صادر می شود و ضرب کننده با قفل کردن توکن اصلی دریافت شده در شبکه ی بیت کوین، رپد بیت کوین سازگار با اتریوم یا دیگر شبکه ها را صادر می کند. مهم ترین مسئله ی حال حاضر رپد توکن، اعتماد به ضرب کننده به عنوان نگهبان توکن های اصلی است که بالاخره زمانی باید دوباره بازگردانده شوند.

رپد توکن های بیت کوین در حال حاضر، صدها میلیون دلار ارزش دارد. رپد توکن ها به طورکلی و با توجه به پتانسیل و اهمیتی که در دیفای به عنوان یک صنعت غیرقابل انکار در دنیای آینده ی ارزهای دیجیتال دارد، به عنوان یک سرمایه گذاری پربازده شناخته می شود.

سؤالات متداول

۱- آیا غیر از رپد بیت کوین، رپد توکن دیگری هم وجود دارد؟

بله. معروف ترین رپد توکن پس از رپد بیت کوین، رپد اتریوم با نماد WETH با اهداف مشابه است.

۲- آیا رپد بیت کوین همان بیت کوین است؟

ارزش هر دو یکی است. رپد بیت کوین، نسخه ای از بیت کوین است که قرار است روی بلاک چین اتریوم کار کند. رپد بیت کوین، بدون بیت کوین اصلی ارزشی ندارد و به نوعی نماینده ی آن در اتریوم است.

۳- آیا رپد کردن توکن هزینه دارد؟

تا زمان انتشار این مقاله، بیت کوین و اتریوم هزینه ای برای ضرب رپد توکن دریافت نمی کند.

۴- چطور بیت کوین را رپد کنیم؟

در کیف پول خود گزینه هایی برای Wrapped و Unwrapped کردن را پیدا کنید.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟