خطاهای سرمایه گذاری

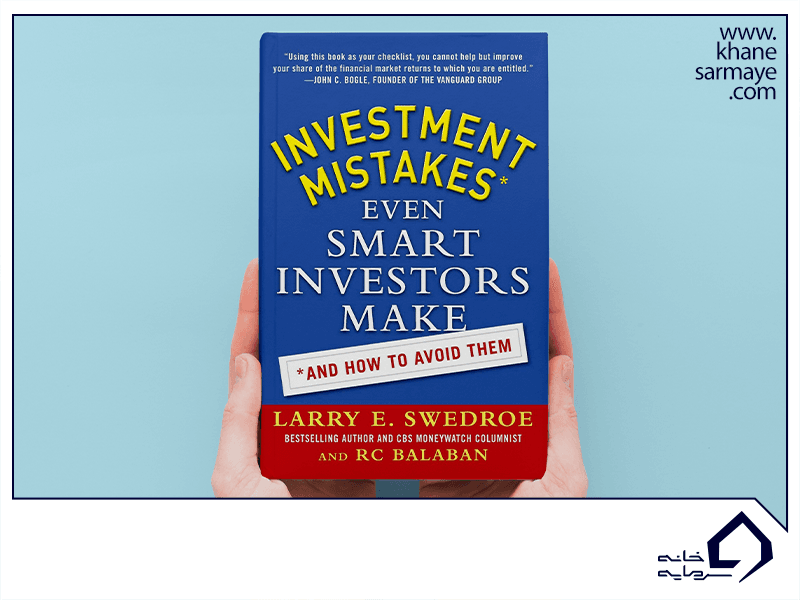

یک سرمایه گذار باهوش به جای تجربه کردن تک تک خطاهای سرمایه گذاری، روی تجربه دیگران حساب باز می کند. شاید این ماجرا باعث شود که او زمان و حتی اندکی هزینه برای به دست آوردن این تجربه ها صرف کند اما این مقدار هزینه در مقابل ضررهای هنگفتی که تنها به دلیل ناآگاهی گریبانش را می گیرند بسیار ناچیز خواهد بود. در این قسمت از خانه سرمایه به سراغ کتاب «77 خطای سرمایه گذاری» از «لاری سئودرو» و «اندرو بالابان» می رویم و پای اشتباه های کشف شده سرمایه گذاران می نشینیم.

این راه، بهترین مسیر برای حرفه ای تر قدم برداشتن در دنیای سرمایه و بازار است. اگر به تازگی وارد دنیای سرمایه گذاری شده اید یا می خواهید اشتباه های دیگران را تجربه نکنید، تا پایان این ماجرا با ما همراه باشید.

مغرور شدن به دانش اندک، کندن چاه سقوط با دستان خودتان است

بسیاری از مردم، تفاوت میان دوست داشتن خودشان و مغرور شدن به مهارت ها یا دانش را در یک کاسه می گذراند. در صورتی که اصلا این طور نیست. در حقیقت اگر خودتان را واقعا دوست دارید نباید کاری کنید که غرور به مانعی برای یادگیری یا حتی دیدن چاله چوله های مسیرتان تبدیل شود. این ماجرا یک خطای سرمایه گذاری است.

وقتی سطح دانش خودتان را بالاتر از چیزی که هست تصور می کنید خیلی راحت، این احتمال را که شاید در حال اشتباه کردن هستید کنار می گذارید و گاهی با چشمان باز به سراغ سهم هایی می روید که بلیتی یک طرفه به سمت شکست را کف دستانتان می گذارند.

برای جلوگیری از این ماجرا، خودتان را نه یک استاد سرمایه گذاری بلکه یک دانش آموز در دنیای سرمایه گذاری به حساب بیاورید. آن هنگام است که به استقبال جدیدترین روش ها، تحلیل ها و کتاب ها می روید تا با بیشتر یاد گرفتن، مسیرهایی سرراست تر به سمت موفقیتی که دوستش دارید بزنید.

ناگفته نماند که گاهی این موضوع در مورد اطلاعات نیز صدق می کند؛ مثلا شاید شما فکر کنید که بهترین و کامل ترین اطلاعات را در اختیار دارید و سهمی که درباره اش حرف می زنید بی برو برگرد یک گنج است؛ اما بد نیست گاهی هم نسبت به اطلاعات خودتان بدبین شوید.

با خودتان فکر کنید که آیا این تمام چیزی است که وجود دارد یا من فقط به بخش کوچکی از آن اطلاعات دسترسی پیدا کرده ام؟ البته نباید اجازه بدهید که این تردید از وضعیت سالم خود بیرون بیاید و شما را به فردی شکاک تبدیل کند. چون در آن صورت قدرت اقدام کردن را از کف خواهید داد. بهترین کار این است که آگاهانه و با چشمانی باز قدم بردارید.

تاریخ یک سهم را در طاقچه نگذارید!

بخش قابل توجهی از سرمایه گذاران به جای آنکه خودشان دست به تحلیل و تحقیق بزنند و زیر و بم ماجرای یک سهم را بیرون بکشند، به شواهدی که اکنون جلوی دیدگانشان قرار گرفته است – چه خوب و چه بد – چشم دوخته اند و با کوچک ترین اشاره از یک فرد خبره نما دار و ندارشان را در طَبَق اخلاص می گذارند. مراقب باشید. در بازار سرمایه، گذشته نیز همچون آینده، مهم است.

پیش بینی کردن گذشته، کار سختی نیست

از قدیم و ندیم می گفتند: «معما چو حل گشت، آسان شود» راست می گفتند. اگر نگاهی به رفتار تحلیل گران بازار سرمایه بیندازید، آنها در عمل چنین کاری را انجام می دهند و خودشان را افرادی همه چیز دان به حساب می آورند.

نباید اجازه بدهید پیش بینی گذشته، آن هم وقتی که در زمان حال صورت می گیرد، تصویر شکست ها یا پیروزی هایتان را پُر رنگ تر از چیزی که هست جلوه دهد. هیچ کس نمی تواند آینده را پیش بینی کند اما تعریف کردن ماجرای گذشته، کاری است که هر کسی از پس انجام آن برمی آید. مراقب باشید تا در دام خطای سرمایه گذاری پیش بینی کردن آینده نیفتید.

از اطلاعاتی که دارید نتیجه غلطی نگیرید

نکته جالب در مورد سرمایه گذاران و در کل، انسان ها این است که می توانند از اطلاعاتی درست به نتیجه هایی اشتباه برسند. دلیل این ماجرا دو چیز است؛ اول، چشم دوختن به نتیجه هایی که هم اکنون شاهدش هستند و دوم، تمایل شدیدشان برای گریز زدن به نتیجه ای که دوست دارند به آن برسند؛ مثلا اگر یک سرمایه گذار روی یک سهم تعصب داشته باشد، می تواند کمبود رشد در بازه ای طولانی را با یک رشد مقطعی تاخت بزند و باز هم از آن سهم بخرد.

نباید اجازه دهید که تعصبتان شما را دور یک دایره فرضی بچرخاند و هر بار به جای بیرون رفتن از آن دایره و به دست آوردن نتیجه های جدید، باز هم سر جای قبلی تان باز گردید.

به هنگام سرمایه گذاری، غرورتان را در یک اتاق، حبس کنید!

گاهی سرمایه گذاران به طرز خنده داری دارایی ارزشمند خود را تنها و تنها به دلیل غروری که دارند از دست می دهند؛ مثلا برای اینکه ثابت کنند حرف یک کارشناس اشتباه است یا اینکه مو لای درز تحلیل خودشان نمی رود، دست به خرید سهم هایی می زنند که نه اکنون و نه صد سال آینده به درد آنها نمی خورد.

برای جلوگیری از چنین وضعیتی و افتادن در دام این خطای سرمایه گذاری، به دنبال واقعیت ها باشید نه چیزهایی که دوست دارید ببینید. تنها در این صورت است که می توانید حتی در مقابل حرف اشتباه گذشته خودتان هم بایستید و آن را رد کنید. چون نکته مهم، حفظ اصل سرمایه شما و در قدم دوم به دست آوردن سود از انجام معامله است نه حفظ غرور.

گوش به زنگ باشید که بیشتر وقت ها همه درست نمی گویند

انسان ها از یکدیگر تاثیر می پذیرند. در حالت معمولی و وقتی که پای یک ویژگی مثبت در میان باشد این ماجرا اتفاق خوبی است؛ اما وقتی از سرمایه گذاری صحبت می کنیم این بدان معنی است که سرمایه خود را بر اساس حرف های صد تا یک غاز دیگران بر باد دهیم.

همیشه به هنگام سرمایه گذاری روی اطلاعاتی که خودتان به دست آورده اید تمرکز کنید نه حرف های بدون سندی که از زبان دیگران – حتی خبره ترین افراد – می شنوید. چون دست آخر، همه شما را با نتیجه تصمیم تان تنها می گذارند و دَم از مسئولیت پذیری و صبر به هنگام دردسرها می زنند. پس دارایی تان را با طناب پوسیده دیگران به هیچ چاهی راهی نکنید.

کارگزارها فرشته نیستند، چشمانتان را باز کنید

وقتی به عنوان یک سرمایه گذار مستقل فعالیت می کنید باید شش دانگ حواستان را جمع کنید. چون افراد زیادی هستند که می توانند از اطلاعات کمتان سوءاستفاده کنند و سرمایه تان را به سمتی که دوست دارند بکشانند.

گذشته از این، وقتی اختیار کنترل سرمایه تان را به کارگزار می دهید به طور ناخواسته ریسک بسیار زیادی را به سمت خودتان می کشانید و در کنار این ماجرا، سود و کمیسیون فراوانی را پرداخت می کنید.

در واقع، شما با کنار کشیدن خودتان از ماجرای سرمایه گذاری، به شکلی عملی دچار یک نوع خطای سرمایه گذاری می شوید. به این صورت که سرمایه تان را به جیب آنها می ریزید تا هر کاری که خواستند با پول شما انجام دهند و برای این کار به آنها دستمزد هم می دهید!

بهترین کار این است که یا آموزش ببینید و سکان کشتی سرمایه تان را با دو دست خودتان نگه دارید یا به دنبال مشاوری بگردید که واقعا به سرمایه شما اهمیت بدهد و بازده پیشنهادهایی که می کند از بازار پیشی بگیرد.

به اخبار گوش ندهید، تحلیل های خودتان را جدی بگیرید

اخبارهای اقتصادی در سرتاسر جهان، سرشار از نابغه های همه چیز دانی است که به جز خودشان، الباقی تحلیل گران و سرمایه گذاران را افرادی نادان و ناآگاه به شمار می آورند. آنها همیشه دم از اطلاعاتی می زنند که فقط در دست خود آنها قرار گرفته و اکنون با توجه به نیت های خیرخواهانه ای که برای کشور و مردمشان دارند می خواهند آن را به واسطه اخبار اقتصادی به گوش همه برسانند.

یادتان باشد، همان طور که هیچ گربه ای محض رضای خدا موش نمی گیرد، هیچ تحلیل گری هم برای ثروتمندتر شدن شما لب از سخن نمی گشاید. آنها همیشه به نفع خودشان قدم برمی دارند و حرف می زنند. اهمیت دادن به اخبار اقتصادی، نوع دیگری از خطای سرمایه گذاری است که باید حسابی مراقب آن باشید. منظورم این نیست که هرگز اخبار نگاه نکنید. چرا، آن را بررسی کرده و حتی به جُک های اقتصادیاش بخندید! اما فقط تا همین اندازه به اخبار اهمیت بدهید.

چون اطلاعات واقعی نه در دست تحلیل گران است و نه کارگزارتان که می خواهد به هر قیمتی پول را از چنگ شما دربیاورد. اطلاعات واقعی و آن گنج های کشف نشده در صورت های مالی و بررسی هایی است که خودتان انجام می دهید. اعداد دروغ نمی گویند اما تحلیل گران و کارگزارتان تا دلتان بخواهد دروغ می گویند!

گذشته از این باید مراقب اطلاعات سوخته ای که در لفافه یک گنج به خوردتان می دهند باشید؛ مثلا اگر یک سهم یا یک صندوق سرمایه گذاری در سال گذشته سود و رشدی عالی داشته است، این بدان معنا نیست که اکنون هم روند سودمندی و افزایش ارزش خود را حفظ می کند. برای بهترین تصمیم گیری، فاصله تان را از آن داده بیشتر کنید و ببینید که این سهم یا صندوق در گذر سال ها چه عملکردی داشته است؟

به هنگام معامله، همه هزینه های پیدا و پنهان را در نظر بگیرید

سرراست ترین مسیر برای موفقیت در بازار سرمایه، انجام معامله های عالی با کمترین هزینه است. متاسفانه بیشتر سرمایه گذارها، فقط بخش کشف معامله های عالی را در نظر می گیرند و هزینه ها را زیر سبیلی رد می کنند.

در حالی که وقتی زمان پرداخت هزینه ها و برداشتن سود واقعی از راه می رسد با عمق دسته گلی که به آن داده اند روبه رو می گردند. گذشته از این، شما فقط با هزینه های اجرایی سر و کار ندارید. چون در کنار آن باید با هزینه هایی همچون «هزینه معامله»، «مالیات» و «نقدینگی» هم سر و کله بزنید.

راه های ساده برای سود آوری را از یاد نبرید

گاهی درگیر شدن با جدیدترین روش های تحلیل یا خواندن کتاب هایی که نظریه های پر سر و صدایی در مورد سهم ها و روش های کشف آنها دارند شما را از اصلی ساده که از زمان قدیم تا کنون مورد استفاده قرار گرفته و امتحان خود را پس داده دور می کند.

این اصل که «خرید در قیمت پایین و فروش در قیمت بالا» است ساده ترین استراتژی معاملاتی به شمار می رود که هیچ خطای سرمایه گذاری در آن دیده نمی شود.

برای استفاده از این استراتژی کهن باید سبد سهام بسیار متنوعی داشته باشید تا بتوانید در قیمت های مناسب دست به معامله بزنید. یادتان باشد که ریسک و قیمت با هم رابطه معکوس دارند؛ یعنی وقتی ریسک یک سرمایه گذاری کاهش پیدا می کند، قیمت آن بالا می رود و وقتی ریسک بالا می رود قیمت آن پایین می آید. این موضوع نشان می دهد که برای استفاده از استراتژی خرید در قیمت پایین و فروش در قیمت بالا باید ریسک پذیری بالایی داشته باشید.

عضویت در کلوب های سرمایه گذاری مفید نیست، زمان خود را هدر ندهید

برخی از سرمایه گذاران با تکیه بر این تفکر که یک دست صدا ندارد به دنبال این هستند تا با شرکت فعال در کلوب های سرمایه گذاری نقص های اطلاعاتی یا ریسک پذیری خود را با دیگران سرشکن کنند و از این راه به سودی بهتر دست یابند. این در حالی است که ضرب المثل درست در مورد این ماجرا، همان قضیه یک دیگ و چند آشپز است که در نهایت غذایی شور یا بی نمک را تحویل می دهد.

البته این بدان معنا نیست که کلوب های سرمایه گذاری کاملا بی فایده هستند. این کلوب ها می توانند با برگزاری دوره های آموزشی به اعضای خودشان کمک کنند؛ اما این تنها کار مفید آنها در دنیای سرمایه گذاری است. الباقی ویژگی های مثبت آنها مانند گسترش روابط اجتماعی یا حتی سرگرمی ربطی به امور مالی ندارند.

سود را پس از محاسبه مالیات حساب کنید نه حتی یک ثانیه قبل از آن

موارد بسیار زیادی دست در دست هم می دهند تا یک سهام دار دچار خطای سرمایه گذاری شود، به دنبال آن، پول را از دست بدهد و بقیه را به جای خودش پولدار کند. در بیشتر این جنایت ها، کارگزارها دستی بر آتش دارند و تا بتوانند هیزم این ماجرا را زیاد می کنند تا چیز قابل توجهی از سرمایه مشتریانشان باقی نماند. یکی از مواردی که یک سرمایه گذار خوشحال را به فردی غمگین و افسرده تبدیل می کند، صحبت کردن از سودی است که هنوز مالیات آن کسر نشده است.

این درست مانند آن است که شما یک سیب را با چند نفر شریک هستید اما تا قبل از زمان خوردن آن سیب، با ذوق و شوق در مورد تمام آن سیب و لذت گاز زدنش چه فکر و خیال ها که نمی کنید. وقتی بالاخره زمان تقسیم کردن و گرفتن سهمتان فرا می رسد، از آن سیب بزرگ و خواستنی تنها یک برش کوچک، دستتان را می گیرد.

بنابراین نباید به حرف های شیرینی که کارگزار یا مشاورتان در مورد بازده یک سهم بدون محاسبه هزینه ها و مالیاتش می گوید گوش دهید. چون آن ماجرا حقیقت ندارد و چیزی بیشتر از یک دروغ شیرین نیست.

بر اساس نام صندوق ها به آنها اعتماد نکنید

بسیاری از سرمایه گذاران به هنگام انتخاب یک صندوق سرمایه گذاری به دنبال خوش نام ترین صندوق های چند سال گذشته می گردند. آنها بر این باور هستند که اعتبار یک صندوق و شهرت آن بی برو برگرد به معنای بازدهی بیشتر آن نسبت به صندوق های دیگر است.

این مورد نیز یک نتیجه گیری کلی و خوابی خوش است که فقط می توانید آن را از زبان مدیران آن صندوق ها یا افرادی که منفعت مستقیمی از این ماجرا می برند بشنوید.

البته درست است که اعتبار یک صندوق و شهرتی که در دنیای سرمایه گذاری برای خودش دست و پا کرده بی دلیل نیست. اما نباید تنها به بهانه نام خوش صندوق، دار و ندارتان را به پای مدیران آن بریزید.

باید مثل همیشه به دنبال جمع آوری اطلاعات واقعی به درد بخور باشید تا بتوانید با چشمتان راست و دروغ این صندوق ها را از هم تمیز دهید و بدون افتادن در دام خطای سرمایه گذاری، سود قابل توجهی را به دست بیاورید.

گذشته از این، نباید فکر کنید که نام یک صندوق سرمایه گذاری به معنای واقعی کلمه، تعریف کننده ماجراهایی است که در درونش رخ می دهد یا روش سرمایه گذاری آن را بیان می کند.

پیشنهاد ما این است که قبل از انتخاب یک صندوق سرمایه گذاری، فهرستی از بهترین و خوشنام ترین صندوق ها را تهیه کنید، سپس بدون توجه به نام آنها روند فعالیتشان را مورد موشکافی قرار دهید.

همیشه با برنامه قدم بردارید

این بسیار عالی است که بتوانید در موقعیت های اورژانسی تصمیم هایی عاقلانه و هوشمندانه بگیرید اما بهتر از آن این است که با برنامه ریزی دقیق از وقوع چنین موقعیت های ناخوشایندی جلوگیری کنید.

بهترین زمان برای برنامه ریزی و تدوین استراتژی های شخصی معاملاتی هنگامی است که شما تحت فشار هیچ نوع استرسی نیستید.

یادتان باشد که در این برنامه ریزی، حتما قانون ها و سیاست های سرمایه گذاری خودتان را روی کاغذ یا یک سند بیاورید. انجام این کار و نوشتن قانون های نانوشته ذهنتان به شما کمک می کند تا از اقدام هایی که در آینده شما را پشیمان می کنند دوری کنید و به هنگام گرفتن تصمیم های سرنوشت ساز به جای نگاه کردن به دیگران در مسیر ویژه خودتان قدم بردارید.

پُر خطر یا کم خطر بودن سهام به دید شما بستگی ندارد

برخی در بازار سرمایه بر این باور هستند که اگر سرمایه گذار به هنگام خرید سهام، نگاهی بلند مدت داشته باشد در آن صورت تمام ریسک ها از بین خواهند رفت. نمی توان گفت که این موضوع یک خطای سرمایه گذاری است اما کاملا هم درست نیست.

شاید بتوان برخی از سهم های آمریکایی را در این دسته بندی جای داد اما بدون تردید این ماجرا نسخه ای برای تمام سهم های موجود در کشورهای مختلف جهان نیست. هر چند این قضیه در آمریکای فعلی هم چندان طرفدار ندارد.

در حقیقت، در طول زمان از میزان پُر خطر بودن یک سهم کاسته نمی شود. بازار سرمایه همیشه پُر خطر است. چه برای شما و چه برای تمام افرادی که روی کره زمین زندگی می کنند. این شما هستید که در طول زمان، توانایی تحمل میزان بیشتری از ریسک را به دست می آورید. ولی نباید اجازه بدهید که این حقیقت دلتان را خوش کند و خودتان را مجبور به تحمل ریسک هایی کنید که می دانید از پسشان بر نمی آیید. همیشه در آستانه تحملتان به سراغ سهم های پُر ریسک بروید.

هرگز نمی توان بهترین زمان ورود یا خروج از بازار را پیش بینی کرد

اگر کسی این توانایی را داشت تا بتواند بهترین زمان ورود و خروج از بازار را شناسایی کند می تواند به سرعت ثروتمند شود؛ اما چنین چیزی در واقعیت امکان ندارد. چون بازارها همیشه در حال تکاپو هستند و لحظه ای برای استراحت کردن توقف نمی کنند. بنابراین نمی توان آنها را پیش بینی کرد و گفت که فلان روز و فلان ساعت بهترین زمان برای خرید سهم ها است.

به همین دلیل یک سرمایه گذار هوشمند باید همیشه در صحنه آماده باشد تا بتواند در زمان بروز بهترین اتفاق ها، سهم خودش را بردارد. از طرفی، وجود تنوع در سهام نیز می تواند به هنگام تحولات سریع و غیر قابل پیش بینی بازار، دست سهام داران را برای انتخاب کردن بازتر کند.

هنگام تشکیل سبد سهام به کل سبد نگاه کنید

وقتی یک سبد سهام تشکیل می دهید در حالت کلی، سهم های متفاوتی را در کنار هم می گذارید. در این میان، یک خطای سرمایه گذاری نهفته است و آن نگاه کردن به تک تک سهم ها به جای بررسی عملکرد مجموعه آنها در کنار هم است

. همان طور که اعضای یک تیم فوتبال در کنار یکدیگر به بُرد یا باخت می رسند، مجموعه بازده سبد سهام شما هم از فعالیت مجموعه سهم ها در کنار هم ریشه می گیرد. بنابراین، به هنگام بررسی، نه تک تک سهم ها بلکه به چینش و ساختاری که برای سبد خود در نظر گرفته اید چشم بدوزید و سعی کنید که آن را بهینه تر سازید.

شانس خوب یا بد، معیار خوبی برای معامله نیست

چالشی در میان سرمایه گذاران به ویژه کسانی که مدت قابل توجهی در بازار بورس به فعالیت مشغول هستند وجود دارد و آن این است که فکر می کنند تمام موفقیتشان را مدیون مهارت و تجربه های بی مانند خود هستند و اگر در این میان، دری به تخته بخورد و آنها دچار ضرر شوند، به دلیل شانس بد آنها بوده است نه چیز دیگر.

غافل از آنکه این ماجرا، چشمشان را به روی کاستی هایی که در مهارت هایشان وجود دارد می بندد و آنها را با غروری تمام نشدنی درگیر می کند که در نهایت به ضررشان تمام می شود.

یک معامله گر حرفه ای با خطای سرمایه گذاری خود سر جنگ ندارد بلکه آن را به چشم معلمی سخت گیر می بیند که می خواهد به او راه را از چاه نشان دهد. بنابراین، هر چقدر که زودتر خطای خودتان را بپذیرید و به دنبال راه چاره بگردید، سریع تر قدرت تبدیل شکست به موفقیت را به دست خواهید آورد.

به سهم ها دل نبندید با آن ها کار کنید

برخی از سهام داران سهم های خود را در بازه زمانی خوبی با یک قیمت مناسب می خرند؛ اما وقتی قیمتشان چندین برابر می شود، حاضر نیستند که آنها را بفروشند. در حقیقت، آنها به سهمشان دلبستگی پیدا می کنند. حتی ممکن است آن را به عزیزانش گره بزنند و چیزهایی مثل این بگویند که: «من این سهم را نمی فروشم این یادگاری همسرم است!»

یادتان باشد که سهم ها فقط برگه هایی برای معامله کردن هستند. نباید به آنها دل ببندید یا به عنوان یادگاری نگه دارید. وقتی فرصت و قیمت خوبی برای فروششان پیدا می کنید حتما این کار را انجام دهید.

هدف نویسندگان کتاب از جمع آوری 77 خطای سرمایه گذاری چه بود؟

«لاری سوئدرو» و «اندور بالابان» در این کتاب به بررسی خطاهایی پرداختند که حتی باهوش ترین سرمایه گذاران نیز آنها را مرتکب می شوند. آنها می خواستند که اهالی سرمایه با خواندن این خطاها از اشتباه هایی که شاید در آینده مرتکب شوند جلوگیری کنند.

نظر شما چیست؟

بزرگ ترین خطای سرمایه گذاری که تا کنون مرتکب شده اید کدام است؟ چه توصیه ای برای افرادی که هنوز درگیر این خطای سرمایه گذاری نشده اند دارید؟

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟