در دهه های اخیر با پیدایش واسطه ها و ابزارهای مالی جدید، بازارهای مالی و سرمایه ای با تحولات چشم گیری مواجه شده اند و به تدریج از نقش انحصاری واسطه های مالی خاص و به ویژه بانک ها، تا حدودی کاسته شده است. در این میان بازارهای سرمایه و واسطه هایی همچون صندوق های سرمایه گذاری مشترک و شرکت های با سرمایه متغیر، توانسته اند جایگاه مطلوبی را برای خود در میان سرمایه گذاران ایجاد کنند. به عبارت دیگر بسیاری از سرمایه گذاران ترجیح می دهند به جای اکتفا به سودهای کم بانکی یا سرمایه گذاری در بازارهای باقدرت نقدشوندگی پایین، با پذیرش ریسک بالاتر، سرمایه گذاری در بازارهای مالی و سرمایه ای را در دستور کار خود قرار دهند تا سود بیشتری را به دست آورند. درواقع جریان نقدینگی، قدرت نقدشوندگی و ریسک های موجود در یک بازار عواملی تعیین کننده درحرکت و جذب منابع سرمایه گذاران به سمت بازارهای مختلف است و از این منظر بازار سهام و سرمایه دست بالاتر را در بین بازارهای رقیب دارد زیرا ویژگی قابل توجه در فعالیت این بازارها جریان پیوسته نقدینگی در آن ها است. برای مثال با شروع تحریم ها در کشور منابع سرمایه گذاران گرچه در گام اول بازارهای مختلف را به تحرک واداشت اما درنهایت گردش نقدینگی و قدرت نقدشوندگی بالا در بازار سهام و سرمایه موجب شد این منابع هوشمند به سمت این بازارها راه خود را کج کنند. درواقع امکان نقدشوندگی بالا در بازار سرمایه و قوانین جدید سازمان بورس در خصوص عدم توقف نمادها که بر میزان نقدشوندگی در بازار سهام و سرمایه افزوده است؛ موجب شده تا این بازار نقدینگی های تازه نفس را به خود جذب و در سال ۹۸ رشد چشمگیری را تجربه کند. همین ورود نقدینگی به بازار سرمایه، در کنار سازوکارهای اجرایی دولت در حوزه بازار ارز و کنترل نسبی جریانات ارزی، از رونق افتادن بازارهای موازی همچون بازار مسکن و غیره، ثبات تحولات سیاسی در منطقه و کاهش واکنش های احساسی به تحولات سیاسی سبب شده تا تمامی پیش بینی ها نسبت به آینده بازار و جهت جریان نقدینگی تغییر کند و به پول هوشمند روی بیاورند.

پول هوشمند چیست؟

بازار سرمایه در عین جذابیت، برای افراد بسیار زیادی ناشناخته است. اما سوال این است که آیا سرمایه گذاران می توانند در زمان مناسب بهترین موقعیت سرمایه گذاری را تشخیص دهند؟ آیا آن ها توانایی پیش بینی کارایی و بازدهی سهام مختلف رادارند؟ اینجاست که فرضیه “اثر پول هوشمند” مطرح می شود. فرضیه اثر این پول با بررسی رفتار سرمایه گذاران و با توجه به جابجایی سرمایه بین سهام مختلف ادعا می کند که در بازار سرمایه که نسبت به سایر بازارها، هوشمندتر از گذشته شده، سرمایه گذاران به اندازه ای آگاه و حرفه ای هستند که توانایی انتخاب سهم ها و صندوق های برتر و کاراتر را داشته باشند و به عبارت دیگر در انتخاب های خود برای سرمایه گذاری هوشیارانه عمل می کنند.

منظور از پول هوشمند چیست و صاحبان این پول چه کسانی هستند؟

پول هوشمند یک پول باقدرت است. این پول در اختیار سرمایه گذاران عمده ای قرار دارد که می توانند پیش از دیگران حرکت سرمایه ها را شناسایی، پیش بینی یا حتی ایجاد می کنند. این پول می تواند در بازارهای مالی و سرمایه جریان سازی کند و تحولات شگرف قیمتی در سهم های مختلف بیافریند. بنابراین تشخیص جریان پول هوشمند که معمولاً به صورت منسجم وارد بازار شده و حجم و ارزش معاملات در یک بازار را با بازدهی بالا مواجه می کند، یکی از روش هایی است که برخی از سرمایه گذاران برای سرمایه گذاری از آن استفاده می کنند. اما چگونه می توان جریان پول هوشمند را به موقع شناخت و سهم درست را در قیمت و زمان مناسب خرید و فروخت؟ برای پاسخ به این پرسش لازم است ابتدا نشانه های ورود پول هوشمند و تحرکات آن را شناسایی کرد.

جریان پول هوشمند

بر اساس نظریه های موجود در بازارهای سرمایه، پول هوشمند در چهار فاز خاموش، آگاهی، شیدایی و سقوط به جمع آوری، افزایش قیمت، توزیع و سپس کاهش قیمت یک سهم یا دارایی می پردازد. در فاز خاموش، یک دارایی یا سهم در تصاحب صاحبان پول هوشمند قرار می گیرد. این اتفاق معمولاً درزمانی که بازار جذابیت چندانی ندارد، خالص خرید حقوقی ها منفی و تقاضا برای سهمی پایین یا فشار عرضه سهم بالاست و قیمت ها به کف رسیده اند رخ می دهد. هدف این پول در اینجا دست کاری بازار برای بدست آوردن بیشترین مقدار سهام در پایین ترین قیمت ممکن است.

مرحله اول

در این مرحله بازیگران اصلی و صاحبان پول هوشمند که اطلاعاتی در رابطه با تغییرات صورت های مالی شرکت ها یا اتفاقات بنیادی دارند، برای اطمینان از خرید در پایین ترین قیمت، سهام یا دارایی مذکور را در حجم های سنگین نمی خرند تا قیمت یک باره افزایش نداشته باشد. حتی دیده شده که برخی نهادها با کدهای حقوقی خود سهامی را در قیمتی پایین به فروش می گذارند و کدهای حقیقی خودشان خریدار آن می شوند و به این صورت پول هوشمند را وارد معاملات می کنند. به همین دلیل ناچارا سهام موردنظر را طی یک دوره زمانی چندروزه یا حتی چندماهه جمع آوری می کنند. درواقع آن ها با ترفندهایی همچون خرید در ساعات بازگشایی بازار و فروش در ساعات پایانی در عین آنکه قیمت را پایین نگه می دارند اما درمجموع میزان خریدها را بیش از میزان فروش نگه می دارند. در این مرحله قیمت سهم تقریباً ثابت و حجم خرید هم به نظر پایین می ماند و “پول گنگ یا نادان” وارد بازار نمی شود، اما معامله گران آموزش دیده و باتجربه به خوبی می دانند که اکنون زمان مناسب برای خرید است.

مرحله دوم

در مرحله بعدی هدف پول هوشمند بالا بردن قیمت سهم جهت فروش در آینده است. درواقع صاحبان پول هوشمند با واردکردن سرمایه نهادی و بنیادی خود و به حرکت درآوردن پول هوشمند شروع به خرید در قیمت های حداقلی در حجم های بالا می کنند و با کمیاب نشان دادن آن در بازار، تقاضای القایی را بالا می برند. در این هنگام پول هوشمند با دامن زدن بر میزان تقاضا از طریق خرید مستمر و افزایش قیمت به دلیل کمبود عرضه موجی ایجاد می کند که تحریک هیجانی سایر سرمایه گذاران و خریداران خرد و هدایت آن ها به سمت خرید سهام مذکور را در دستور کار قرار می دهد. این در حالیست که آن هایی که به حجم معاملات توجه می کردند، موقعیت های معاملاتی شان وارد فاز سوددهی شده است.

مرحله سوم

پس از آن در فاز آگاهی، وقتی اغلب سرمایه گذاران به این باور رسیدند که سهم مذکور یک فرصت مناسب برای سرمایه گذاری است؛ قیمت ها از زمانی که پول هوشمند وارد این بازار شده بود بالاتر می رود. هرچقدر بازیگران بازار بیشتری بر روی سهم یا دارایی موردبحث سرمایه گذاری می کنند تقاضا افزایش یافته و قیمت ها همچنان بالاتر می رود. این نقطه آغاز فاز شیدایی است و موجب می شود سرمایه گذاران بی تجربه به هر قیمتی به دنبال استفاده از این فرصت باشند. در این فاز، قیمت سهم چندین برابر زمانی است که پول هوشمند وارد بازار شده بود. پس ازآن و به دنبال افزایش چند برابری حجم و ارزش معاملات، پول هوشمند شروع به انتقال مالکیت سهم به خریداران خرد می کند. البته این کار مرحله به مرحله انجام می شود و صاحبان پول هوشمند سهام خود را با حجم بالا نمی فروشند تا کاهش قیمت ناگهانی و یک باره اتفاق نیافتد. مثلاً مقداری از سهام در ساعات اولیه بازار فروخته و در ساعات پایانی دوباره خریده می شوند؛ اما درمجموع میزان فروش از میزان خرید پیشی می گیرد. به همین دلیل قیمت سهم که حالا در بالاترین نقطه خود ایستاده در یک محدوده خاص درجا می زند. پول گنگ یا نادان که قادر به شناسایی خروج پول بعد از رشد قیمت ها نیست در این مرحله به امید افزایش قیمت همچنان به خرید کردن ادامه می دهد و حجم معاملات را بالا نگه می دارد. این درست زمانی است که معامله گران حرفه ای تر با تبعیت از رفتار پول هوشمند دست به فروش تدریجی سهم زده و شروع به شناسایی سود کرده اند.

مرحله چهارم

در مرحله آخر پول هوشمند که بخش قابل توجهی از سهام خود را به فروش رسانده به قصد ریزش قیمت ها دست به عرضه در حجم بالا می زند و از بازار خارج می شود. در این وضعیت لایه های آخر خریداران و سرمایه گذاران خرد که شانس کمی برای خروج در قیمت های بالاتر رادارند، معمولاً بازنده این بازی می شوند زیرا با دیدن چنین وضعیتی، وحشت زده شروع به فروش سهام خود می کنند که به کاهش بیشتر قیمت کمک می کند. بنابراین در برابر پول هوشمند “پول گنگ یا نادان” قرار دارد که از آن سرمایه گذارانی است که از تجربه و دانش کافی برای حضور در بازار و به ویژه بازار سهام برخوردار نیستند و تحرک های سرمایه گذاری را پیش بینی نمی کنند و وارد بازی ای می شوند که لزوماً برای آن ها یک بازی برد- برد نیست. یعنی ممکن است پول هوشمند در غیاب فضای تحلیلی میان سرمایه گذاران خرد، آن ها را به طور هیجانی ترغیب به خرید سهامی اند که به طور مصنوعی افزایش داشته اند در حالی که معامله گران حرفه ای قادرند رد پای پول هوشمند را به موقع دنبال کنند.

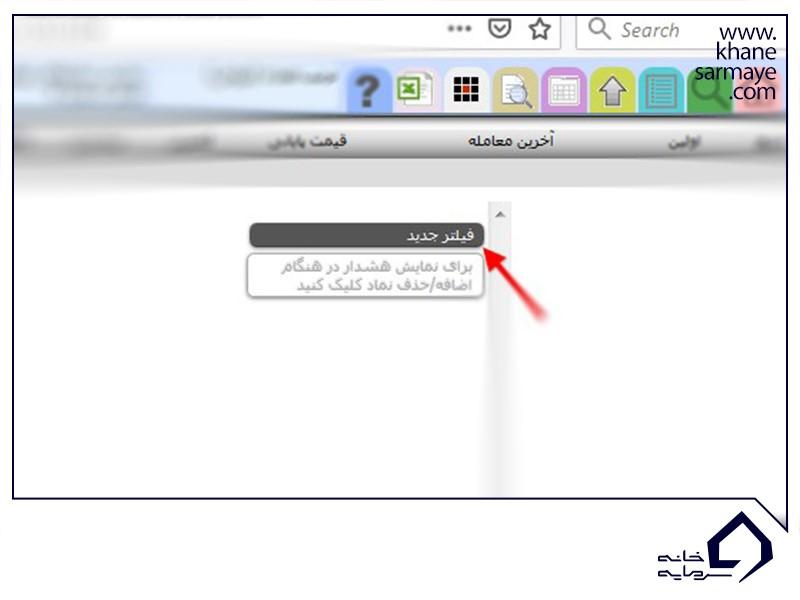

فیلترهای کاربردی در بورس و کارایی آن ها در تشخیص پول هوشمند

فیلترهای کاربردی در بورس از انواع ابزارهایی هستند که می توانند در شناسایی سهم های کاراتر و با بازدهی بالاتر به سرمایه گذاران کمک کنند و به آن ها در تشخیص فرصت و بستر مناسب سرمایه گذاری یاری برسانند. در همین راستا یکی از روش هایی که سرمایه گذاران با استفاده از آن می توانند ورود پول هوشمند و سهامی که نقدینگی در آن ها واردشده را تشخیص دهند استفاده از فیلتر حجم است. درواقع رصد نوسان قیمت به تنهایی، تصویر روشنی از وضعیت سهم در بازار ارائه نمی کند و باید در کنار آن حجم معاملات را نیز مدنظر قرارداد؛ زیرا اعتقاد بر این است که حجم باید در جهت قیمت افزایش پیدا کند. اگر روند غالب قیمت به طرف بالاست، حجم هم باید در روزهای مثبت سنگین تر و بیشتر و در روزهای منفی سبک تر باشد. با این حال نباید همه سهامی که در خروجی فیلترها ظاهر می شود را بااهمیت دانست و اقدام به خرید در آن ها کرد و باید سهم انتخاب شده را به لحاظ تکنیکال موردبررسی قرارداد.در حقیقت بهره مندی از دانش تحلیل تکنیکال، تحلیل بنیادی و تابلو خوانی در کنار تعقیب حرکات پول هوشمند و سنجش میزان تمایل یا فشار برای خریدوفروش می تواند به سرمایه گذار کمک کند تا شناخت بهتری از فعالیت در بازار سرمایه به دست آورد و درنهایت بر دارایی و سرمایه خود بیافزاید. بنابراین لازم است برای سرمایه گذاری در بازار سرمایه مهارت لازم را کسب کرد. مثلاً برای همراه شدن با جریان پول هوشمند در بازار سهام باید نشانه های جریان همگرایی و واگرایی آن را شناخت و از آموزش های لازم برای شناسایی ساختار بازار و رفتار پول هوشمند و اتخاذ استراتژی های به موقع بهره مند شد. از این رو سرمایه گذاران نوپایی که قصد ورود به بازار سرمایه رادارند اما شناخت کاملی از معاملات و عناصر موجود در آن پیدا نکرده اند، یا باید این دانش را کسب کنند یا به مشاورانی رجوع کنند که مواضع و اهداف آن ها را در نظر بگیرد. گاهی اطلاعات غیردقیق و اشتباهی که به سهامداران داده می شود، از روی ناآگاهی است.

اما گاهی اوقات افراد آگاهانه سرمایه گذاران نوپا را به بستر زیاندهی هدایت می کنند تا به منافع خود دست یابند. در حال حاضر سایت ها، گروه های تلگرامی و سایر رسانه ها وجود دارند که در برخی موارد حتی دنبال کننده های فراوانی نیز دارند. سرمایه گذاران باید آگاه باشند که نمی توانند صرفاً به این مراجع اتکا کنند چون احتمال دارد اطلاعات ناقصی را در اختیار آن ها قرار دهند. پس آنچه اهمیت دارد این است که شما به عنوان سرمایه گذار، در انتخاب مشاور خود دقت کنید و بدانید مشاور مدنظر شما به چه کسانی کمک می کند و در چه بخشی از بازار سرمایه تخصص دارد. مشاور باید به حجم سرمایه ای که می خواهید وارد جریان بازار کنید توجه کند و تشخیص دهد که حرکت در چه جهتی برای شما مناسب است.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟