آشنایی با پرایس اکشن

«پرایس اکشن» (Price Action Trading) که به اختصار «PAT» نامیده می شود بدان معنا است که تریدر، تمام تصمیمات خود را فقط بر اساس نمودار قیمت می گیرد. زیر بنای اصلی این سیستم، فهم صحیح باندهای حمایتی و مقاومتی است و بخش زیادی از آموزش پرایس اکشن همان مباحث تکنیکال کلاسیک را شامل می شود.

پرایس اکشن، روشی برای استفاده بهینه از روند تغییر قیمت است. قیمت ها در بازار همواره از طریق عرضه و تقاضا مشخص می شوند. فروشندگان اقدام به فروش کالا، سهام یا ارز می کنند و در مقابل، خریداران با تقاضای خود، کالای مبادلاتی را می خرند.

وقتی صحبت از محدوده عرضه می شود، منظور ما محدوده ای است که فروشندگان زیادی منتظر عرضه کالای مبادلاتی هستند و وقتی در مورد تقاضا صحبت می شود، منظور محدوده ای است که خریداران، قیمت بازار را در آن سطح، منصفانه ارزیابی کرده و اقدام به خرید می کنند.

در پرایس اکشن، «اندیکاتور» یا «ابزار کمکی» چندان کاربردی ندارد و بررسی بازار به طور معمول براساس حرکات واقعی قیمت مانند «الگوهای نموداری»، «نوسانات قیمت»، «حجم معاملات» و دیگر اطلاعات بازار انجام خواهد شد. این روش تحلیلی در بازارهای مالی مبنای تحلیل های خود را داده های قیمت خام از جمله الگوهای «کندل استیک»، «خطوط حمایت و مقاومت»، «خطوط روند» و… قرار می دهد.

اندیکاتورها چه نقشی در پرایس اکشن دارند؟

نمودار قیمت، بازتابی از تمام متغیرهای تاثیرگذار بر حرکت قیمت در بازه زمانی داده شده است. بنابراین، استفاده از اندیکاتورهای تاخیری در این استراتژی معاملاتی، مانند «استوکاستیک»، «مکدی»، «آر اس آی» و … فقط باعث از دست دادن زمان خواهد شد.

نکته مهم دیگر آن است که اندیکاتورها با اشغال بخشی از چارت، سبب کوچک شدن قسمت نموار قیمت و به دنبال آن کاهش توجه تریدر به حرکت خالص قیمت می شوند. بنابراین، شما آن گونه که باید و شاید بر چگونگی حرکت قیمت متمرکز نمی شوید. این ماجرا نکته مهمی است که پرایس اکشن را متمایز و آموزش آن را ضروری می کند.

یکی از مهمترین نکته ها در آموزش پرایس اکشن، شناسایی و تعقیب روند است. مارکت را صعودی می نامیم اگر همواره Highهای بالاتر و Lowهای بالاتر تشکیل شود و مارکت نزولی خوانده می شود اگر Highهای پایین تر و Lowهای پایین تری در آن تشکیل شوند. اگرچه ذات استراتژی پرایس اکشن در بازارهای خنثی نیز قابل استفاده است.

تریدرهایی که با استراتژی پرایس اکشن، اهداف قیمتی را شناسایی می کنند، همه چیز را ساده می بینند؛ این ماجرا علت استفاده نکردن از اندیکاتورها، اسیلاتورها و شلوغ نکردن نمودار نیز به شمار می رود.

نگاهی به مهمترین مفاهیم در آموزش پرایس اکشن

- تشخیص روند

- شناسایی و رسم سطوح حمایت و مقاومت

- بررسی وقوع الگوهای قیمتی و کندلی

- داشتن استراتژی خروج به موقع از معامله

- داشتن مدیریت ریسک و سرمایه

- مدیریت احساسات

سطوح قیمتی

اولین گام در هر تحلیل تکنیکالی یافتن سطوح اوج و کف قیمتی است. تعیین این سطح ها در نمودارها کار بسیار آسانی است. فقط کافی است به نمودار قیمتی نگاه کنید و بالاترین سطحی که قیمت، آن را لمس کرده، علامت بزنید.

این سطح، اوج قیمتی بازار است. به طور مشابه برای یافتن کف قیمتی، کافی است پایین ترین سطحی را که نمودار به آن برخورد کرده، پیدا کنید. برای مشخص کردن اوج و کف قیمتی دو دیدگاه متفاوت به چشم می خورند.

عده ای پایین ترین قیمت بسته شده را کف قیمتی و بالاترین قیمت بسته شده را اوج قیمتی می خوانند. عده ای دیگر هم کاری با قیمت های بسته شده ندارند و تنها به بالاترین / پایین ترین سطحی که بازار توانسته لمس کند، اوج/ کف قیمتی می گویند.

به طور کلی، منظور، بالاترین یا پایین ترین سطحی است که قیمت توانسته به آن برسد. در اینجا منظور، قیمت بسته شدن نیست، بلکه بالاترین یا پایین ترین سطح لمس شده است.

سطوح حمایت و مقاومت

در تمام تحلیل های تکنیکال، سطوح حمایت و مقاومت پدیده های مهم و با اهمیتی به حساب می آیند. به طور کلی حمایت و مقاومت سطوحی در نمودار هستند که اخیرا قیمت از آنها جهش کرده است.

این سطوح می توانند دوباره واکنش بازار را در پی داشته باشند. یکی از مهم ترین ویژگی های حمایت و مقاومت، باقی ماندن اثر آنها بعد از شکسته شدن است. وقتی حمایت نمودار شکسته می شود، قیمت می تواند از این حمایت به سمت بالا برگردد، یعنی حمایت تبدیل به مقاومت شود و برعکس.

با اینکه این سطوح نقش مهمی در حرکات قیمتی دارند اما توصیه می شود که از آنها تنها به عنوان منبع اطلاعات و با هدف شفاف سازی بازار استفاده کنید؛ یعنی معامله گران حرکات قیمتی بهتر است به این سطوح دیدی بی طرفانه داشته باشند.

خرید از حمایت یا فروش از مقاومت، خود به تنهایی استراتژی معاملاتی قابل قبول و منطقی به شمار نمی رود. حتی خرید بعد از شکست مقاومت و ایجاد اوج قیمتی جدید، تغییر روند یا همان شکست روند قبل یا برعکس فروش با شکست حمایت و ایجاد کف قیمتی جدید، صرفا استراتژی معاملاتی تلقی نمی شود، بلکه در مقابل باید از این علم که نمودار در نزدیکی چنین سطحی قرار دارد، استفاده کرد.

به جای اینکه مستقیم از این سطوح وارد بازار شوید، بهتر است ابتدا شیوه تعامل بازار با این سطح ها را مورد بررسی قرار دهید.

تفاوت مفاهیم عرضه و تقاضا با مفاهیم حمایت و مقاومت

تعریف های عرضه و تقاضا که پیش از این به آن ها پرداختیم تا حد زیادی به محدوده های حمایتی و مقاومتی شباهت دارند. در واقع سطح مقاومت مشابه عرضه بازار و سطح حمایت هم مشابه تقاضای بازار است. اما مفهوم حمایت و مقاومت با تقاضا و عرضه تفاوت دارد.

هر چند در هر دو مورد، خریداران و فروشندگان نقش اساسی دارند، اما باید بین این دو مفهوم، تفاوت قائل شد. اعتبار سطوح حمایت و مقاومت تنها به واکنش احتمالی بازار وابسته است.

هر چه تعداد واکنش های بازار به حمایت یا مقاومت بیشتر باشد، آن سطح اهمیت بیشتری دارد. اما وقتی پای محدوده عرضه به میدان باز می شود، منظور ما محدوده ای است که در گذشته موجب افت قیمت بازار شده و احتمال اینکه دستورات فروشی از دور قبل در این محدوده باقی مانده باشند وجود دارد.

به همین علت، پیش بینی می شود که وقتی بازار وارد محدوده عرضه شد، دستورات فروش از قبل مانده دوباره فعال شوند و بازار را به سمت پایین بکشند. محدوده تقاضا هم درست به همین شکل است.

در محدوده تقاضا انتظار می رود که از گذشته تعدادی دستور خرید باقی مانده باشند که با فعال شدن این دستورات بازار می توانند صعود کنند.

تعیین سطوح عرضه و تقاضا یک هنر است. چون قانونی کلی برای تعیین محدوده عرضه و تقاضا وجود ندارد. در ادامه توضیح خواهیم داد که اکثر معامله گران حرفه ای از چه روش هایی برای شناسایی محدوده های عرضه و تقاضا استفاده می کنند.

در این بخش از آموزش پرایس اکشن و دقیقا پیش از معرفی برخی از مهمترین الگوهای آن باید با «کندل ها» که اهمیت بالایی در این استراتژی دارند، آشنا شویم.

یک آشنایی عمیق تر با کندل ها

کندل های ژاپنی

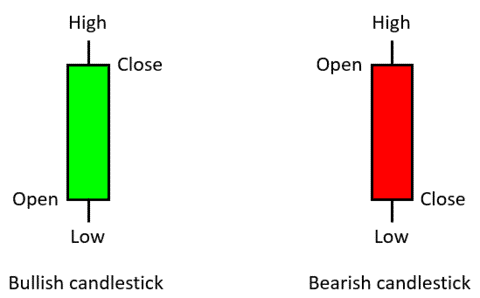

کندل های ژاپنی نشانگر چهار داده قیمتی هستند؛ «بالاترین قیمت کندل»، «پایین ترین قیمت»، «قیمت باز شدن» و «قیمت بسته شدن». کندل های قیمتی یا صعودی هستند یا نزولی یا خنثی.

اگر قیمت باز شدن کندل در زیر قیمت بسته شدن قرار داشته باشد، کندل قیمتی صعودی است. اگر قیمت باز شدن در بالای قیمت بسته شدن قرار داشته باشد، کندل قیمتی نزولی است.

اگر قیمت باز و بسته شدن یکسان باشد – یا فاصله ناچیزی از یکدیگر داشته باشند – کندل قیمتی خنثی است که خبر از برابری قدرت خریداران و فروشندگان می دهد. نمودارهای شمعی در بازار ارز خارجی کاربرد بسیار فراوانی دارند.

به راحتی می توان به کمک کندل های قیمتی، فشار های خرید و فروش بازار را تشخیص داد. یک نگاه گذرا به کندل های قیمتی می تواند اطلاعات بسیار مفیدی از قدرت خریداران و فروشندگان ارائه دهد و به آسانی تعیین کند که بازار دست فروشندگان است یا خریداران. ویژگی های خاص این نوع نمودار به معامله گران کمک می کند تا از بازگشت روند یا ادامه آن اطلاع یابند.

دنباله های پایینی و بالایی کندل های ژاپنی نشانگر کف و اوج قیمتی هستند که برای بررسی و مطالعه رفتار بازار استفاده می شوند. اگر دنباله بالایی کندلی بلند باشد، به این معنی است که خریداران قیمت را بالا برده اند، اما این فروشندگان بودند که در نهایت بازار را در دست گرفته اند و قیمت را پایین آورده اند.

در مقابل، اگر دنباله پایینی کندل بلند باشد به این معنی است که فروشندگان در پایین آوردن قیمت تمام سعی خود را کرده اند، اما سرانجام این خریداران بودند که بازار را در دست گرفتند.

کندل های ژاپنی: الگوهای تک کندلی، دو کندلی و چند کندلی

این الگوهای کندلی برای معاملات بلند مدت و بین روزی بسیار مفید هستند. منظور از الگوهای تک کندلی، الگوهایی هستند که تنها شامل یک کندل ژاپنی می شوند.

این الگوها می توانند نشانگر ادامه یا برگشت روند باشند. الگوهای دو کندلی هم برای تشخیص بازگشت یا ادامه روند مناسب هستند.

تنها تفاوت الگوهای دوتایی در این است که کندل اول برای تعیین بازگشت یا ادامه روند به کار می رود و کندل دوم، این سیگنال بازگشتی یا ادامه روند را تایید یا نقض می کند. یعنی با استفاده از کندل دوم تشخیص می دهیم که بازگشت یا ادامه روندی که کندل اول نشان داده، صحت دارد یا خیر.

الگوهای چند کندلی کمی پیچیده تر هستند و معمولا شامل سه کندل قیمتی می شوند. از این الگو بیشتر در معاملات بلند مدت استفاده می شود.

الگوهای چند کندلی نسبت به سایر الگوها کمتر در بازار مشاهده می شوند، اما از قطعیت بالایی برخوردار هستند. بنابراین، نباید تنها بر اساس الگوهای کندلی دست به معامله زد. بلکه باید از این الگوها به عنوان ابزاری موثر در جهت درک رفتار بازار و افزایش احتمال موفقیت معاملات استفاده کرد.

پدیده هم نوایی در آموزش پرایس اکشن

موضوع مهم بعدی که از اصول پایه ای در آموزش پرایس اکشن به شمار می رود «پدیده همنوایی» است. این بدان معنا است که هیچ معامله گری نمی تواند به تنهایی معامله خود را به هدف برساند.

همه معامله گران برای رسیدن به هدف معاملاتی خود به کمک سایر معامله گران نیاز دارند. برای اینکه قیمت ها در یک جهت حرکت کنند، باید هر دو بخش بازار خریداران و فروشندگان نقشی داشته باشند. یعنی خریداران و فروشندگان باید با یکدیگر در رابطه با مسیر بازار به توافق برسند.

اگر ما به دنبال خرید در بازار هستیم، نه تنها سایر خریداران باید از معامله ما حمایت کنند، بلکه فروشندگان هم باید از موقعیت معاملاتی فروش (یعنی باز خرید) خارج شوند.

هر چه تعداد فروشندگانی که به دنبال بستن معامله فروش و باز خرید آن دارایی هستند بیشتر باشد، شانس موفقیت ما هم افزایش خواهد یافت.

هر بازاری دیر یا زود، دوره آماد سازی را پشت سر می گذارد. با آمادگی کامل بازار، پدیده همنوایی رخ می دهد و حرکتی یک سویه به راه می افتد. برای اینکه بتوان چنین موقعیت هایی را تشخیص داد باید به شیوه شکست سطوح کلیدی توجه کرد.

هر شکست به حرکتی یک سویه منتهی نمی شود. با این حال، اگر معامله گران بتوانند شکست های محتمل را از شکست های ضعیف یا جعلی تشخیص دهند، دیگر نیازی به چنین بدبینی نخواهد بود.

مهم ترین عاملی که می تواند احتمال موفقیت شکست را تضمین کند، دوره آماده سازی قبل از شکست است. به طور کلی بهترین فرصت های معاملاتی زمانی ایجاد می شوند که شاهد نبرد میان خریداران و فروشندگان در سطوح احتمالی شکست ها باشیم.

نبرد میان خریداران و فروشندگان قبل از شکسته شدن سطوح کلیدی، حرکات قیمتی اره مانندی را ایجاد می کنند که به آن دوره آماده سازی بازار برای شکست سطح کلیدی یا در اصطلاح «دوره آماده سازی» می گویند.

تشخیص دوره آماده سازی کار دشواری نیست، قیمت از یک محدوده جهش می کند و دوباره به همان محدوده بازمی گردد و این عمل تکرار می شود تا اینکه یکی از طرفین پیروز این نبرد می شوند.

اما در اینجا لازم است شکست ها را بیشتر توضیح دهیم:

بازار به سه روش، شکست را پیاده سازی می کند: «شکست جعلی»، «شکست ضعیف» و «شکست قطعی».

با وجود آنکه معامله گران زیادی با شکست سطوح کلیدی وارد بازار می شوند، اما عده ای دیگر درست برخلاف جریان بازار وارد معامله می گردند. این معامله گران خلاف روندی، بر این باور هستند که شکست روی داده جعلی خواهد بود و بازار دوباره باز خواهد گشت.

برای اینکه یک سرمایه گذار تصمیم بگیرد که همسو با شکست معامله کند یا برخلاف آن، باید ابتدا ماهیت شکست را تشخیص دهد. شکست هایی که بدون دوره آماده سازی روی داده باشند، با شانس موفقیت پایینی همراه هستند.

گاهی وقت ها اتفاق می افتد که شکست روی می دهد، ولی قیمت به دنبال این شکست باز می گردد. بدون توجه به اینکه چنین وضعیت هایی چگونه به وجود می آیند، باید گفت که شکست های ضعیف با شانس عدم موفقیت بالایی همراه هستند. چون اکثر معامله گران شکست، ادامه حرکت را منطقی نمی بینند و در نتیجه وارد معامله نخواهند شد.

دو نوع شکست سطوح کلیدی وجود دارد که باید به آنها با دیده تردید نگاه شود. آشکارترین نوع شکست، «شکست جعلی» است. نوع دوم هم «شکست ضعیف» است. ما همواره باید از این دو نوع شکست دوری کنیم.

باید به خاطر داشت که نتیجه شکست، نشان دهنده نوع آن نیست. بلکه ساختاری که منتهی به شکست می شوند، نشان دهنده قدرت شکست است.

در ادامه گفتگویمان برخی از مهمترین الگوهای مطرح در آموزش پرایس اکشن را معرفی خواهیم کرد.

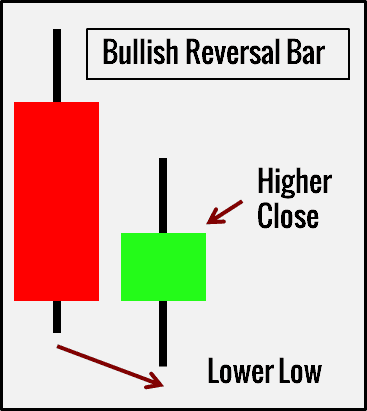

کندل برگشتی

کندل برگشتی به دو صورت «صعودی» و «نزولی» وجود دارد. کندل صعودی برگشتی به زیر «LOW» کندل قبلی رفته و بالاتر از آن بسته می شود و کندل برگشتی نزولی به بالای «HIGH» کندل قبلی رفته و پایین تر از آن بسته می شود.

در حالت صعودی یک حمایت زیر «LOW» کندل قبلی پدیدار می شود و چون بالاتر از آن بسته شده نشان از قوی بودن و نشانه برگشت خواهد بود. در حالت دوم که نزولی است در بالای «HIGH» کندل قبلی با مقاومت مواجه می شویم.

با توجه به این که پایین تر از «HIGH» کندل قبل بسته می شود نشان از قوی بودن دارد. بنابراین، توجه به اینکه که نسبت به کندل قبلی کجا بسته شود اهمیت زیادی دارد.

در این حالت باید بالای کندل برگشتی صعودی اقدام به خرید و در پایین کندل برگشتی نزولی اقدام به فروش کرد.

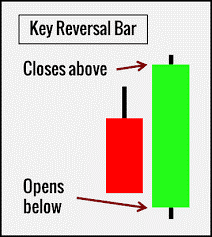

کندل برگشتی کلیدی

در ادامه ماجرای آموزش پرایس اکشن به «کندل برگشتی کلیدی» می رسیم. این کندل، نشان دهنده برگشت روند است. در حالت صعودی زیر «LOW» کندل قبلی باز شده و بالای «HIGH» کندل قبلی بسته می شود، در حالت نزولی نیز بالای «HIGH» کندل قبلی باز شده و پایین «LOW» کندل قبلی بسته می شود.

در حالت نزولی، شاهد نشانه قدرتمندی از روند نزولی هستیم. اگر این الگو در محدوده حمایتی تشکیل شود علاقه به برگشت بازار را نشان می دهد و اگر در محدوده مقاومتی تشکیل شود به معنی برگشت به روند نزولی خواهد بود.

بنابراین، برای استفاده از این الگو، باید بالای کندل برگشتی کلیدی اقدام به خرید و پایین آن اقدام به فروش کنید.

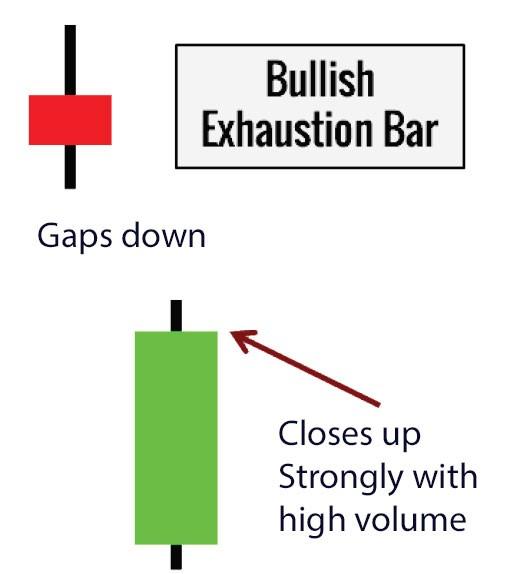

کندل درمانده

نکته مهم در این کندل، وجود گپ در زمان شکل گیری است. این کندل در حالت صعودی با گپ در پایین کندل قبلی تشکیل شده، به بالا آمده و نزدیک کندل قبلی بسته می شود. در حالت نزولی نیز در بالا تشکیل شده، به پایین می آید و نزدیک کندل قبلی بسته می شود.

اگر به دنبال تشخیص سریع این الگو هستید، به دنبال گپ های پر نشده بگردید که با حجم بالایی از معامله همراه می شوند. جهت استفاده از این الگو باید در بالای کندل صعودی اقدام به خرید و پایین آن اقدام به فروش کنید.

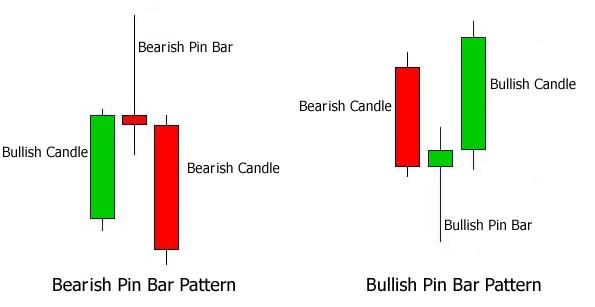

پین بار

پین بار، دروغگویی بازار را به ما نشان می دهد. این بدان معنا است که قیمت در بازار به سطح ویژه ای می رسد و سپس تمام مسیر پیموده را بر می گردد.

یعنی بازار در ابتدا به ما دروغ گفته است. ما با بسته شدن پین بار ما می فهمیم که بازار مسیر را اشتباهی رفته و حالا به مسیر درست برگشته است.

پین بار از یک بدنه کوچک به همراه دنباله بزرگ تشکیل شده است. باکس این کندل کوچک و دم آن بلند است. دم پایینی نیز بخش زیادی از این کندل را تشکیل می دهد. البته در حالتی که نزولی باشد دم بالایی بخش بیشتری از کندل را تشکیل خواهد داد.

این دم بلند، محدوده مقاومتی یا حمایتی نزدیک خود را می شکند و معمولا باعث اشتباه معامله گران می شود. کار درست آن است که برای استفاده از این الگو، بالای پین بار صعودی اقدام به خرید و پایین پین بار نزولی اقدام به فروش کنید.

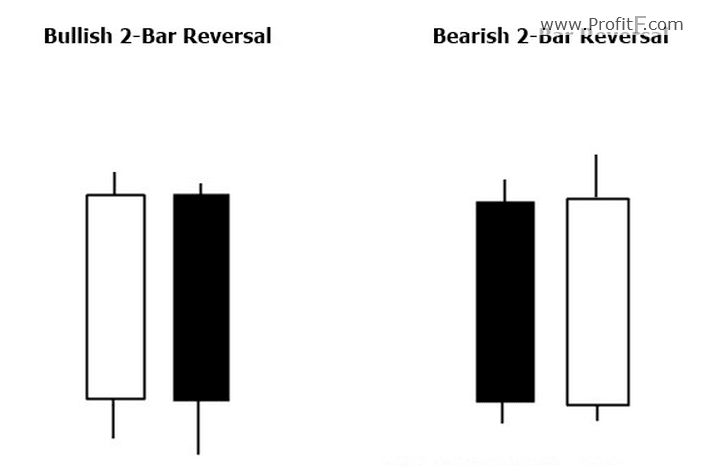

دو کندل برگشتی

این الگو دو کندل کنار هم است که در جهت های مختلفی بسته می شوند. در حالت صعودی، ابتدا یک کندل قوی نزولی تشکیل شده است که بعد از آن یک کندل قوی صعودی دارید. در حالت نزولی، یک کندل قوی صعودی داریم که پس از آن یک کندل قوی نزولی تشکیل می شود.

در این حالت ها اولین کندل، نشان از قدرت نزولی و دومین کندل نشان دهنده قدرت صعودی است. در این الگو هم شاهد برگشت خواهیم بود.

در الگوی صعودی این برگشت از یک حمایت و در الگوی نزولی، برگشت از مقاومت را خواهیم داشت. برای استفاده از این الگو باید در حالت صعودی بالای دو کندل اقدام به خرید و در حالت نزولی پایین دو کندل اقدام به فروش کرد.

یکی از ساده ترین راه های تشخیص این الگوی بازگشتی، بررسی نمودار بالاتر است. همان طور که در بالا هم گفته شد، اگر در نمودار پایین تر – ۱۵ دقیقه – الگوی دو کندل بازگشتی ظاهر شود، باید در نمودار بالاتر – ۳۰ دقیقه – الگوی پین بار دیده شود.

ظاهر الگوی دو کندل بازگشتی به معامله گر نشان می دهد که نبرد سختی میان خریداران و فروشندگان در جریان است. به ویژه وقتی که دو کندل بزرگ قیمتی در خلاف جهت یکدیگر و پشت سر هم تشکیل می شوند.

درست همانند الگوی پین بار، این الگو نشان گر وضعیتی است که بازار، قیمت های بالاتر یا پایین تر را قبول ندارد. به همین خاطر، قیمت در جهت خلاف کندل اول حرکت می کند.

این الگو به راحتی با الگوی کندل پوششی اشتباه گرفته می شود. باید دقت کرد که در این الگو نیازی نیست که حتما کندل دوم، کندل قبلی خود را به طور کامل پوشش دهد.

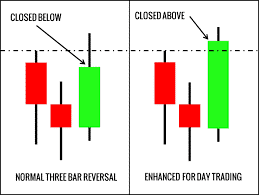

سه کندل برگشتی

این الگو در ادامه الگوی بالا، در حالت صعودی شامل یک کندل نزولی، یک کندل دارای سقف پایین تر، کف پایین تر و یک کندل صعودی دارای کف بالاتر و بسته شدن بالای کندل دوم است.

در حالت نزولی نیز شامل یک کندل صعودی، یک کندل دارای سقف بالاتر، کف بالاتر و سپس یک کندل دارای سقف پایین تر و بسته شدن پایین کندل دوم است.

این الگو نیز نشان از برگشت دارد و با توجه به وجود کندل سوم از درصد اطمینان بالاتری برخوردار است.

بنابراین، برای استفاده باید در حالت صعودی بالای آخرین کندل اقدام به خرید و در حالت نزولی نیز پایین آخرین کندل اقدام به فروش کنید.

پولبک سه کندلی

بخش مهم بعدی در آموزش پرایس اکشن، آشنایی با «الگوی پولبک سه کندلی» است. در این الگو شاهد سه کندل نزولی در پولبک های صعودی یا کندل های صعودی در پولبک های نزولی هستیم. شناسایی این الگو به راحتی انجام می گیرد. برخلاف الگوهای بالا که نشان از برگشت روندها بود، این الگو حاکی از ادامه روند است.

بنابراین، برای استفاده از آن باید در روندهای صعودی منتظر سه کندل متوالی نزولی بوده و در بالای کندل صعودی بعدی اقدام به خرید کنید. در روندهای نزولی نیز باید منتظر سه کندل صعودی بوده و سپس پایین کندل نزولی اقدام به فروش کنید.

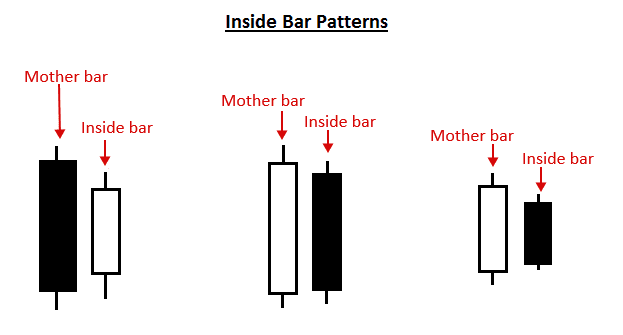

کندل داخلی

این کندل در محدوده کندل قبلی خود تشکیل شده و از آن خارج نمی شود. در واقع، کندل دوم نسبت به کندل قبلی خود کف بالاتر و سقف پایین تری دارد.

برای استفاده از آن باید زمانی که الگو از پایین یا بالای کندل دوم شکسته می شود اقدام به خرید کنید. فقط دقت داشته باشید که باید روند معامله را تشخیص دهید و در جهت روند وارد شوید. نکته مهم در این الگو «شکست» آن است.

این کندل ها، دوره ای از نوسان و تعادل را در بازار نشان می دهند. احتمالا اینساید بار نمودار روزانه در نمودارهای یک ساعته و نیم ساعته شبیه مثلث باشد.

معمولا این الگو حرکت قوی را در بازار به راه می اندازد. چون نشان دهنده استراحت بازار قبل از حرکت بعدی است. با این حال، اگر در سطوح کلیدی بازار، مثل حمایت یا مقاومت شکل بگیرد می تواند سیگنال بازگشتی قوی را ایجاد کند.

الگوی شکست جعلی کندل داخلی

گاهی وقت ها الگوهای حرکات قیمتی سیگنال های غلط صادر می کنند. در این الگو، ابتدا سیگنال اینسایدباری برای معامله صادر می شود، اما این سیگنال جعلی است.

در واقع ابتدا الگوی اینسایدبار – کندل داخلی – ظاهر می شود و اوج یا کف کندل مادر شکسته می شود. با این حال، کندل شکست دوباره در خلاف جهت برمی گردد و در محدوده الگوی اینسایدبار بسته می شود که در نتیجه، شکست جعلی در الگو روی می دهد.

شکست جعلی در این الگو می تواند یک کندل پین بار «Pin bar» باشد. یعنی دنباله کندل پین بار در خارج از محدوده کندل مادر قرار گرفته ولی بدنه پین بار در محدوده کندل مادر یا کندل اینسایدبار بسته شده است.

ظاهر دیگر این الگو می تواند به این شکل باشد: «الگو از دو کندل تشکیل شده است؛ کندل اول در خارج از دامنه کندل مادر بسته شده و بعد با تشکیل شکست جعلی به محدوده کندل مادر برگشته است.»

الگوهای شکست جعلی در معاملات و استراتژی های حرکات قیمتی نقش بسیار مهمی دارند. به کمک الگوهای شکست جعلی می توان از سیگنال های نادرست در امان ماند.

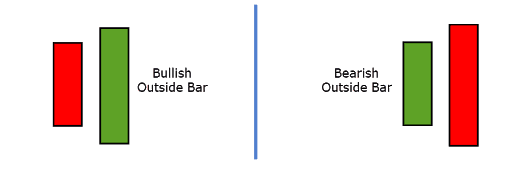

کندل خارجی

این الگو برخلاف حالت قبل از کندل قبلی خود تجاوز می کند، کف پایین تر و سقف بالاتری تشکیل می دهد که نشان از قدرت در هر دو طرف معاملات است. در اینجا نیز با توجه به معنی الگو باید منتظر شکست و تشکیل کندل بعدی باشید.

هر چه اندازه کندل پوششی بزرگتر باشد، سیگنال قوی تر است. این موضوع نشان می دهد که بازار برای ادامه مسیر در جهت کندل پوششی آماده است. همچنین، هر چه تعداد کندل هایی که توسط کندل دوم پوشش داده می شوند بیشتر باشد، قدرت الگو هم بیشتر خواهد بود.

الگوی کندل پوششی معمولا به دفعات زیاد در بازار ظاهر می شود. شما با استفاده از مطالب این بخش می توانید از میان الگوهای ظاهر شده، بهترین و محتمل ترین سیگنال را انتخاب کنید.

این موضوع به شما کمک می کند تا تعداد معاملات موفق خود را افزایش دهید.

الگوی 7 کندل

در این الگو شاهد تشکیل 7 کندل هستیم که کندل آخرین کوچک ترین کندل متوالی است. این کندل ها در سطوح مختلفی از تشکیل سقف ها و کف ها هستند و مانند الگوی کندل داخلی نشان از برگشت روند دارند. در ادامه آن احتمالا شاهد شکست به سمت بالا یا پایین خواهیم بود.

بنابراین برای استفاده از آن بالای شکست ایجاد شده در روندهای صعودی اقدام به خرید و در روندهای نزولی پایین شکست های ایجاد شده اقدام به فروش کنید. با توجه به مطالب گفته شده، امیدوار هستیم که آموزش پرایس اکشن را جدی بگیرید.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟