ساختار سرمایه یا نسبت های مالی اهرمی

در مقاله مربوط به نسبت های نقدینگی بر توانایی شرکت در عمل به تعهدات کوتاه مدتشان تمرکز کردیم ولی باید توجه داشت که بنگاه ها تعهدات بلندمدت نیز دارند و بررسی توانایی شرکت در عمل به آن ها نیز از اهمیت زیادی برخوردار است. ساختار سرمایه به حجم کلی بدهی های واحد انتفاعی تأکیددارند و توان واحد انتفاعی را برای انجام تعهدات کوتاه مدت و بلندمدت خود منعکس می سازند. در حقیقت تحلیل گران برای بررسی توان بازپرداخت بدهی های شرکت در زمان سررسیدشان، از این نسبت ها استفاده می کنند. این نسبت ها میزان تأمین مالی شرکت را از منابع خارجی (از محل بدهی)، نشان می دهد. از آن جمله می توان به وجوهی که توسط سهام داران تأمین می شود یا وجوهی که از طریق وام به دست می آید، اشاره کرد. همچنین با استفاده از نسبت ها می توان فهمید که شرکت برای پرداخت بدهی های خود به تأمین مالی اضافی می پردازد یا تلاش می کند سررسید بدهی ها را تمدید نماید. ساختار سرمایه از اهمیت بالایی برای اعتباردهندگان (مثلاً بانک ها) برخوردارند چراکه این نسبت ها توانایی شرکت در تعهد به دیون خود (مثلاً پرداخت اقساط وام) را نشان می دهد. از طرف دیگر این نسبت ها برای سهامداران بنگاه نیز حائز اهمیت است. بالا بودن بیش از حد نسبت های مالی اهرمی ریسک و هزینه مالی زیادی به بنگاه تحمیل می کند؛ از یک سو افزایش هزینه های مالی باعث کاهش قابل توجه سود خالص می گردد و از سوی دیگر ممکن است بنگاه نتواند به تعهدات مالی خود عمل نماید و این امر منجر به ورشکستگی بنگاه گردد. حال که اهمیت این نسبت ها را به طور اجمالی بیان نمودیم به معرفی نسبت های معروف این دسته می پردازیم.

نسبت بدهی

اولین نسبت از نسبت های معروف در این گروه نسبت بدهی است که به صورت زیر تعریف می شود:

اگر مقدار نسبت بدهی زیاد باشد معمولاً به معنای این است که واحد انتفاعی ناگزیر از پرداخت نرخ سود تضمین شده بالاتری برای استقراض خود است و با گذشتن از حد معینی اصولاً واحد انتفاعی امکان استقراض نخواهد داشت. با توجه به این مطالب، وام دهندگان، نسبت بدهی نسبتاً کم را ترجیح می دهند زیرا ایمنی بیشتری به همراه دارد. نکته ای که می توان در اینجا به آن اشاره کرد این است که در شرایط رکود اقتصادی، شرکت هایی که نسبت بدهی کمتری دارند وضعیت مناسب تری دارند.

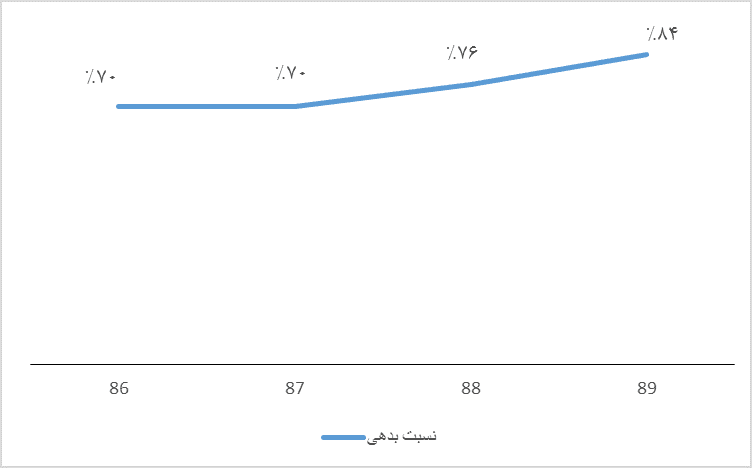

برای شرکت فرضی الف نسبت بدهی در سال های مختلف برابر خواهد بود با:

نسبت بدهی ۷۰% در سال ۸۶ بدین معناست که ۷۰% از دارایی های بنگاه از محل بدهی و توسط اشخاصی غیر از صاحبان سهام تأمین شده است. روند صعودی این نسبت نشان می دهد که اتکای بنگاه به منابعی غیر از حقوق صاحبان سهام در طی زمان افزایش یافته است.

نسبت تسهیلات به سرمایه

در نسبت بدهی هرگونه بدهی شرکت اعم از حساب های پرداختنی و تسهیلات مالی را در نظر گرفتیم ولی باید توجه داشت که یکی از انواع بدهی یعنی تسهیلات مالی، هزینه و ریسک بیشتری را به شرکت تحمیل می کند و لذا استفاده از شاخصی که صرفاً بر تسهیلات مالی و نه سایر انواع بدهی تأکید می کند از اهمیت بالایی برخوردار است. نسبت تسهیلات به سرمایه این هدف را به خوبی برآورده می سازد:

این نسبت نیز به شکلی دیگر، ساختار سرمایه شرکت را نشان می دهد. این نسبت نشان می دهد که شرکت برای تأمین مالی خود تا چه حد متکی به استقراض از بانک و تا چه حد متکی به حقوق صاحبان سهام بوده است. وام دهندگان بلندمدت، معمولاً نسبت های پایین تر را ترجیح می دهند زیرا ایمن تر است و سهامداران نیز انگیزه بیشتری برای رشد و شکوفایی واحد انتفاعی خواهند داشت. البته بالاتر بودن این نسبت نیز می تواند به معنای استراتژی تهاجمی از طرف شرکت باشد، بدین معنا که شرکت به دنبال رشد سریع است و برای این رشد نیز نیازمند بهره گیری از استقراض است.

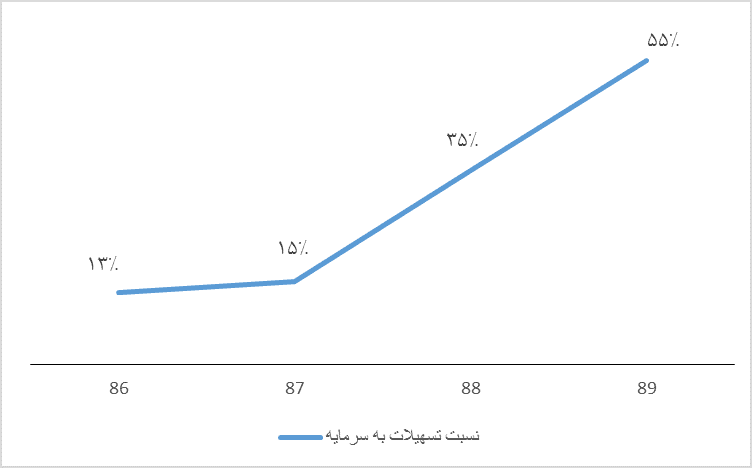

نسبت تسهیلات به سرمایه برای شرکت الف روند زیر را طی نموده است:

نسبت تسهیلات به سرمایه ۵۵% در سال ۸۹ نشان می دهد که از هر ۱۰۰ تومان سرمایه در اختیار شرکت، ۵۵ تومان آن از محل تسهیلات مالی تأمین شده است.

نسبت پوشش بهره

این نسبت مالی اهرمی که به صورت زیر محاسبه می شود نشان دهنده توان شرکت در پرداخت هزینه های مالی (مثلاً بهره وام های دریافتنی) از محل سود عملیاتی است:

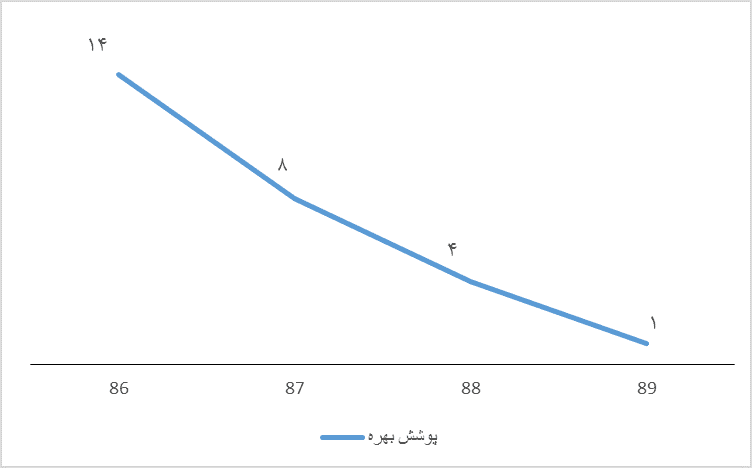

نسبت پوشش بهره برای این شرکت در سال های مختلف برابر است با:

بالاتر بودن این نسبت نشان دهنده توانایی بیشتر شرکت در بازپرداخت دیون بانکی است. نسبت پوشش بهره برابر ۴ در سال ۸۸ به این معنی است که شرکت در سال ۸۸ از محل سود عملیاتی خود می تواند تا ۴ برابر هزینه مالی فعلی را بپردازد بدون اینکه مشکلی پیش آید. این نسبت برای بانک ها اهمیت زیادی دارد و می تواند به تصمیم گیری آن ها در پرداخت و یا عدم پرداخت وام به یک مؤسسه بسیار مؤثر باشد. نسبت پوشش بهره باید بالاتر از یک باشد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟