الگوی مثلث (Triangle Pattern) یکی از الگوهای کلیدی در تحلیل تکنیکال است که به تحلیلگران و معاملهگران کمک میکند تا نقاط عطف در روند قیمت را شناسایی کنند. این الگوها از خطوط روند صعودی و نزولی تشکیل شده و نشاندهنده دورهای از بلاتکلیفی یا تثبیت قبل از تغییر یا ادامه روند قیمتی هستند. الگوی مثلث به سه نوع اصلی تقسیم میشود: مثلث متقارن، مثلث صعودی، و مثلث نزولی. در این مقاله، به بررسی دقیق انواع این الگوها، نحوه شناسایی آنها در نمودار، و چگونگی استفاده از آنها در معاملات میپردازیم.

الگوی مثلث چیست؟

الگوی مثلث یکی از الگوهای مهم در تحلیل تکنیکال است که شامل دو خط روند برای اتصال نقاط بالایی و پایینی نمودار قیمت میباشد. این الگو نشاندهنده یک وقفه در حرکت روند قیمت است و میتواند به معنی ادامه یا تغییر مسیر روند فعلی باشد. خط پایینی مثلث به عنوان حمایت عمل میکند، یعنی سطحی که خریداران به اندازه کافی قوی هستند تا مانع از کاهش بیشتر قیمت شوند، در حالی که خط بالایی به عنوان مقاومت عمل میکند و نشاندهنده سطحی است که فروشندگان مانع از افزایش بیشتر قیمت میشوند.

در الگوی مثلث، خطوط روند به سمت یکدیگر میل میکنند و با نزدیکشدن آنها، فشار برای شکست الگو افزایش مییابد. شناسایی صحیح این الگو نیاز به تجربه و دیدگاه فردی تحلیلگر دارد، اما با استفاده از اصول اساسی، میتوان الگوهای قابل اعتمادی را ترسیم کرد.

انواع الگوی مثلث

به طور کلی، الگوی مثلث به سه دسته اصلی مثلث متقارن، مثلث افزایشی و مثلث کاهشی تقسیم می شود.

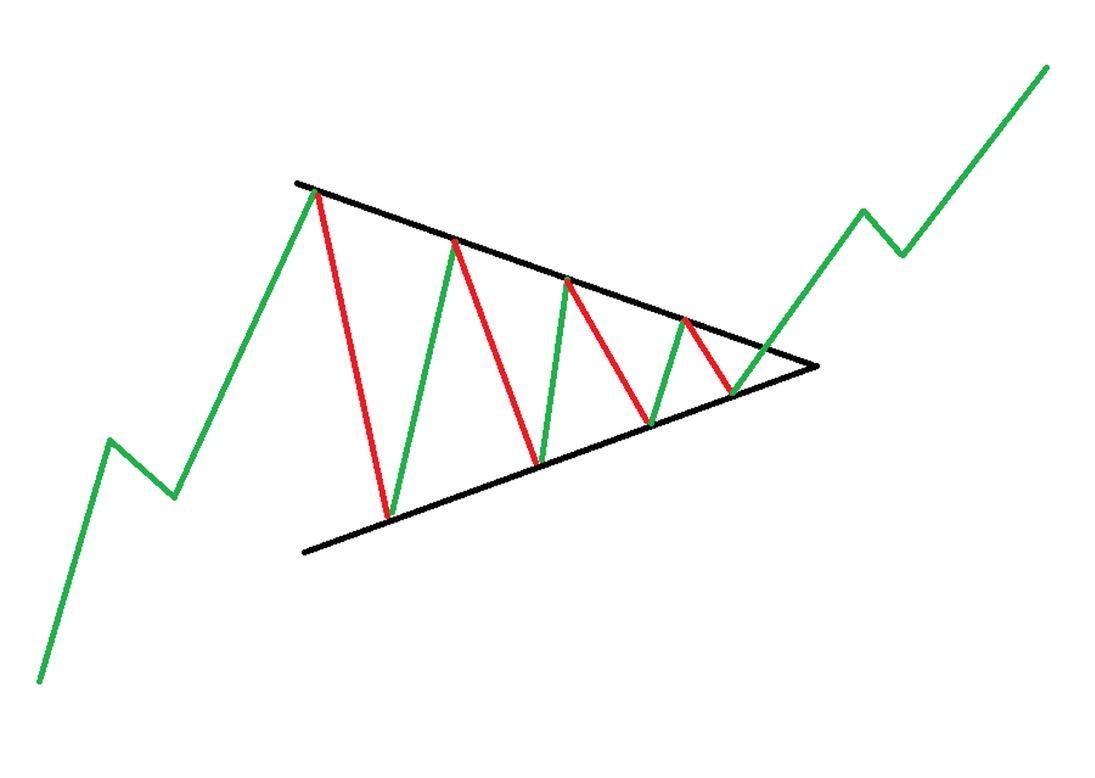

- الگوی مثلث متقارن: ویژگیها و کاربردها: در الگوی مثلث متقارن، خطوط حمایت و مقاومت به سمت یکدیگر میل میکنند. این الگو نشاندهنده تعادل نسبی بین خریداران و فروشندگان است. شکست میتواند به هر دو سمت رخ دهد و برای تأیید شکست باید منتظر تایید حجم و کندلهای قوی بود.

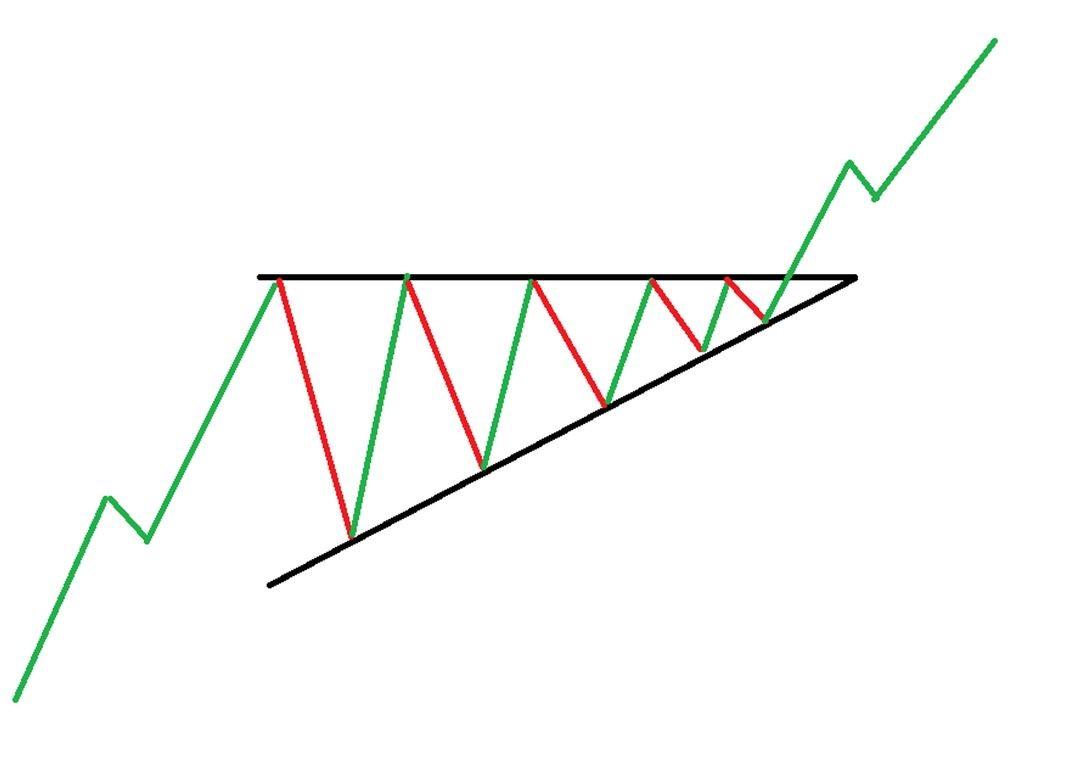

- الگوی مثلث صعودی: چگونگی شناسایی و معامله: در این الگو، خط مقاومت افقی و خط حمایت به سمت بالا حرکت میکند که نشاندهنده افزایش تدریجی قدرت خریداران است. شکست خط مقاومت معمولاً با حجم بالا همراه است که میتواند نشاندهنده ادامه روند صعودی باشد.

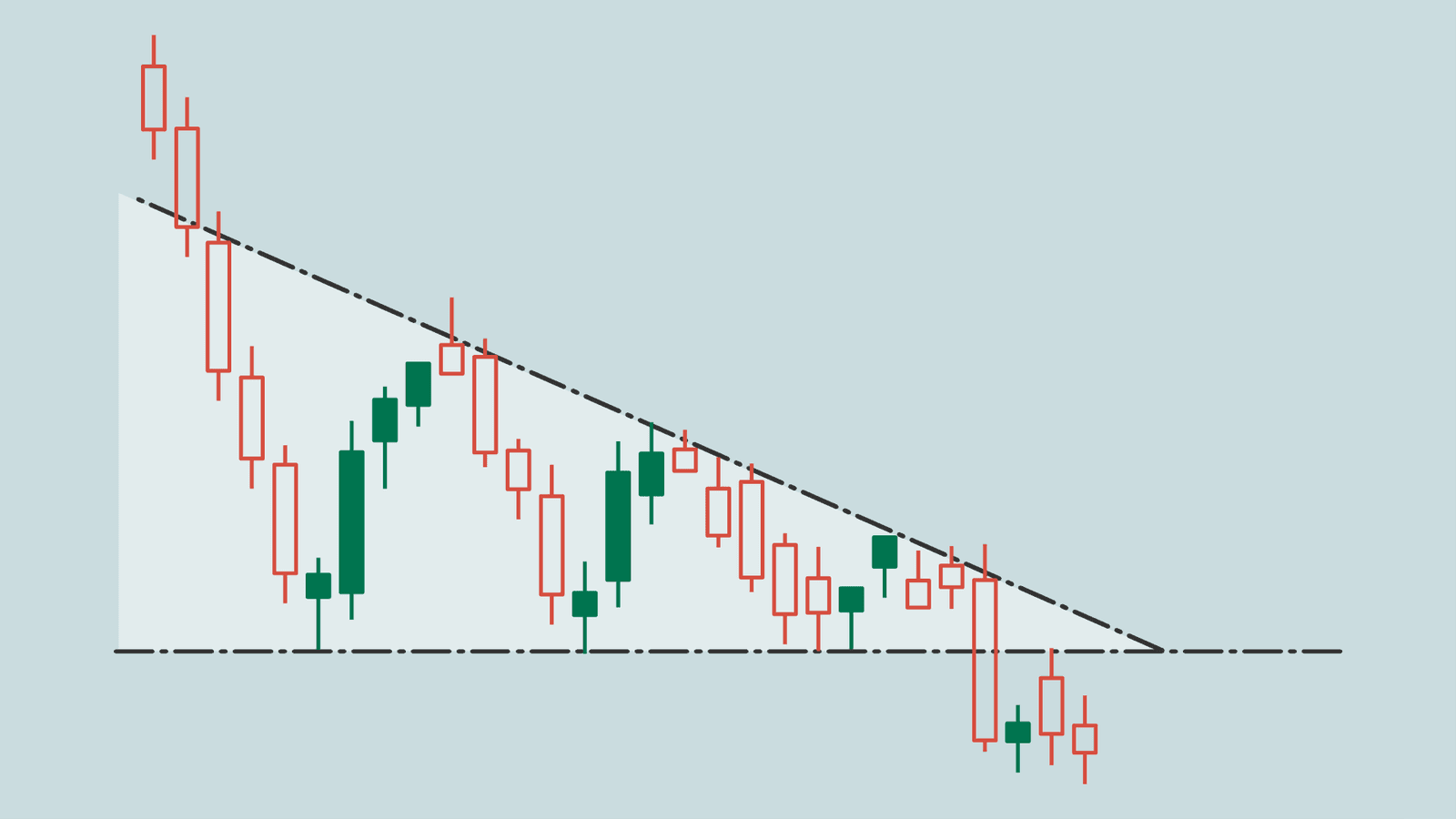

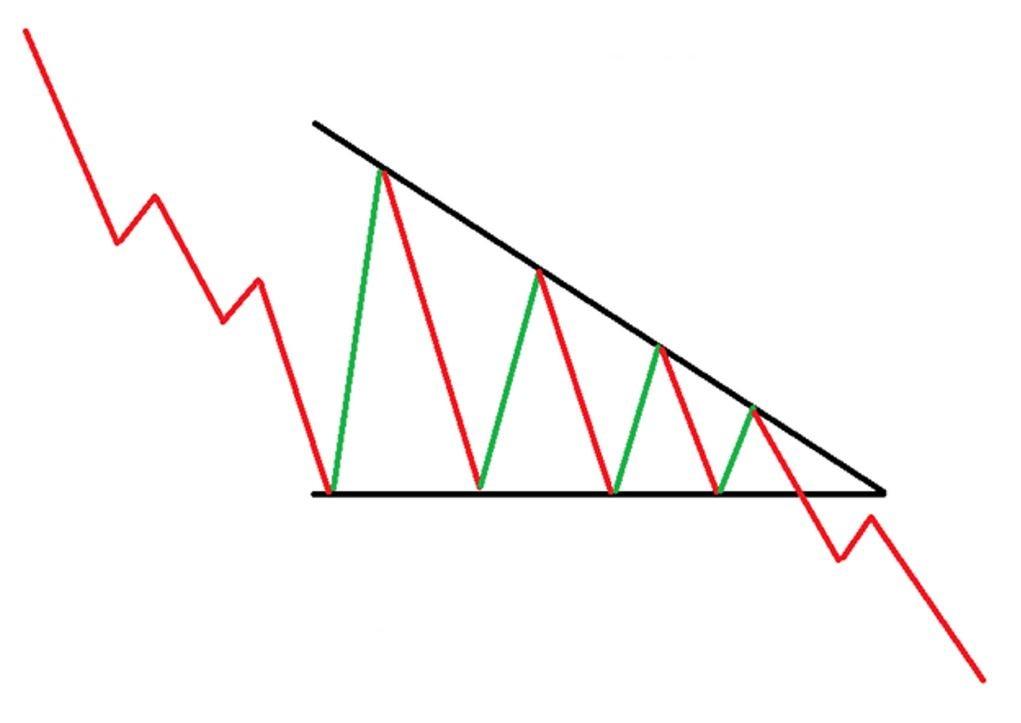

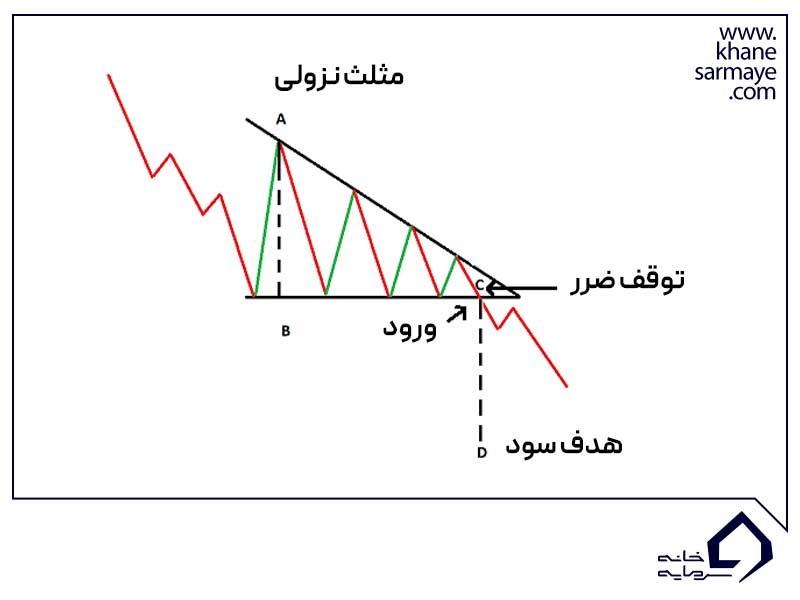

- الگوی مثلث نزولی: نشانههای اصلی و استراتژیهای معاملاتی: مثلث نزولی به شکل خط حمایت افقی و خط مقاومت که به سمت پایین حرکت میکند ظاهر میشود. این الگو معمولاً نشانه ادامه یک روند نزولی است و شکست خط حمایت با افزایش حجم معاملات نشانه تایید ادامه کاهش قیمت است.

در ادامه به بررسی بیشتر این سه الگو می پردازیم.

مثلث متقارن

در الگوی مثلث متقارن، خطوط بالا و پایین این الگو که در واقع همان خطوط مقاومت و حمایت هستند، به طور همزمان و با زاویه نسبتا یکسان در جهت یکدیگر حرکت می کنند. این موضوع در واقع تعادل بین قدرت خریداران و فروشندگان را نشان می دهد. در چنین وضعیتی، تعیین جهت بعدی قیمت بسیار دشوار است، زیرا ادامه یا تغییر مسیر روند به شکست یکی از خطوط مثلث توسط قیمت، بستگی دارد.

با نزدیک شدن خطوط مثلث به یکدیگر، امکان شکستن این خطوط افزایش می یابد؛ با این حال تا زمانی که قیمت به طور قاطع و با یک کندل قیمتی کامل از خطوط عبور نکند و کندل دیگری به عنوان تائیدیه شکست وجود نداشته باشد، ورود به معامله توصیه نمی شود.

برای ترسیم دقیق خطوط بالا و پایین مثلث، حداقل به دو یا سه نقطه برای هر خط احتیاج است تا الگو قابل اعتماد و استناد باشد. شایان ذکر است که ترسیم این الگو تا حدی به دیدگاه و تجربه شخصی تحلیل گر نیز وابسته است و ممکن است الگوهای ترسیمی توسط تحلیل گران متفاوت، دارای اختلافات جزئی باشند که این تفاوت ها تا حدی ناچیز و بیشتر بر پایه تجارب و مهارت های فردی در تحلیل های تکنیکال استوار است.

مثلث صعودی

در الگوی مثلث صعودی، خط مقاومت که در بالای مثلث قرار دارد، عمدتاً به صورت خطی افقی ثابت می ماند، در حالی که خط حمایت زیرین با گذشت زمان به سمت بالا، یعنی به سمت خط مقاومت، پیش می رود. این حرکت نشان دهنده ی قوت گرفتن تدریجی قدرت خریداران است، هرچند که این قوت به اندازه ای نیست که قیمت را به فراتر از خط مقاومت بالایی برساند.

این الگو معمولاً پیش بینی کننده یک روند صعودی است و در واقع قیمت به مسیر قبلی خود ادامه می دهد. استفاده موثر از این الگو در معاملات زمانی اتفاق می افتد که خط مقاومت بالایی با افزایش قدرت خریداران شکسته شود و همراه با این شکست، حجم معاملات نیز افزایش یابد. این افزایش حجم عاملی برای تأیید شکست مقاومت و روند صعودی در قیمت است.

مثلث نزولی

الگوی مثلث نزولی در مقابل مثلث صعودی قرار دارد که در آن خط بالایی یا خط مقاومت، به طور پیوسته به سوی خط حمایت که اغلب افقی است، نزدیک می شود. این نوع مثلث معمولاً در امتداد یک روند نزولی شکل می گیرد و انتظار می رود که روند کاهشی پس از شکسته شدن الگو، ادامه یابد.

توجه به حجم معاملات در زمان شکست الگوی نزولی بسیار حائز اهمیت است. معمولاً حجم معاملات هنگامی که قیمت در حال نوسان درون الگو است و خطوط بالا و پایین به هم نزدیک می شوند، کاهش می یابد، اما پس از شکست خط حمایت، حجم معاملات افزایش می یابد.

اندیکاتور الگوی مثلث

الگوی مثلث، الگویی بسیار پرکاربرد در تحلیل تکنیکال است و به همین جهت برای تشخیص سریع تر آن می توان از اندیکاتورهای موجود برای شناسایی این الگو استفاده کرد. اندیکاتور Triangle Chart Pattern، یکی از اندیکاتورهای پرکاربرد برای تشخیص این الگو است که در بسترهای تحلیلی مانند Tradingview در دسترس است. این اندیکاتور، الگوهای مثلث موجود در نمودار را به صورت خودکار تشخیص داده و آن ها را رسم می کند.

نقش حجم معاملات در تایید شکست

در الگوهای مثلثی، حجم معاملات نقش کلیدی در تایید شکستها دارد. در طول دوره تشکیل الگو، حجم معاملات معمولاً کاهش مییابد که نشاندهنده کاهش علاقه به معامله در این محدوده فشردگی است. اما هنگام شکست الگو، افزایش حجم معاملات یک شاخص تأییدی قوی است که میتواند نشاندهنده ورود نیروهای جدید به بازار باشد. در واقع، شکست معتبر زمانی رخ میدهد که افزایش قابل توجهی در حجم معاملات همراه با شکست رخ دهد. از طرف دیگر، شکست بدون افزایش حجم ممکن است نشاندهنده یک شکست غیرواقعی (Fake Breakout) باشد و معاملهگران باید از آن اجتناب کنند.

تشخیص شکست واقعی و غیرواقعی

شکست واقعی زمانی رخ میدهد که قیمت با یک کندل قوی از محدوده الگوی مثلث فراتر رود و حرکت خود را ادامه دهد. شکستهای غیرواقعی معمولاً با بازگشت سریع قیمت به داخل الگو همراه هستند. برای تشخیص شکستهای واقعی و غیرواقعی، معاملهگران باید به چند نکته توجه کنند:

- حجم معاملات: شکست معتبر معمولاً با افزایش حجم همراه است که نشاندهنده ورود نیروهای جدید به بازار است.

- شاخصهای تکنیکال: استفاده از ابزارهایی مانند RSI و واگراییها میتواند به تایید شکست کمک کند.

- تایید از طریق کندلهای دیگر: صبر کردن برای یک یا دو کندل بعد از شکست میتواند از وقوع شکستهای کاذب جلوگیری کند.

روند قیمت در الگوی مثلث در تحلیل تکنیکال

سطوح حمایت و مقاومت همواره بهعنوان مولفههای بنیادین تحلیل تکنیکال شناخته میشوند و در ترسیم الگوهای مثلثی نیز، این دو سطح اهمیت بسزایی دارند.

در مثلث متقارن، خطوط روند حمایت و مقاومت ضلعهای مثلث را می سازند. با نزدیک شدن قیمت به نقطه ی تلاقی، فاصله بین این دو سطح تنگ تر می شود. در این شرایط، خروج نمودار قیمتی از هرکدام از سطوح، نشان دهنده ی پیام خاصی است. اگر قیمت از سمت بالا و خط مقاومتی از الگو خارج شود، می تواند نشانه ای از آغاز روند صعودی باشد. در مقابل اگر قیمت از سمت پایین و خط حمایتی از الگو خارج شود، احتمالا شاهد آغاز روند نزولی خواهیم بود.

در الگوی مثلث صعودی، مقاومت به صورت خط افقی و حمایت به صورت خط روندی مایل به سمت بالا است. مقاومت در واقع به عنوان یک سقف برای قیمت است و شکستن آن می تواند به منزله سیگنالی برای روند صعودی قلمداد شود.

در الگوی مثلث نزولی، حمایت به صورت افقی و مقاومت به صورت خط روندی مایل به پایین است. حمایت ممکن است کفی برای حرکت قیمتی باشد و عبور قیمت از آن می تواند به منزله سیگنالی برای روند نزولی تفسیر شود.

در نهایت درک دقیق سطوح حمایت و مقاومت و تاثیر آن ها بر حرکت قیمت در هنگام تحلیل الگوهای مثلثی حائز اهمیت است. این سطوح اطلاعات حیاتی را در خصوص نقاط احتمالی توقف یا برگشت قیمت ارائه می دهند.

همانطور که اشاره شد، رویداد شکست در الگوهای مثلثی زمانی رخ می دهد که قیمت از محدوده های معین شده توسط خطوط مثلث فراتر رود و این امر می تواند حکایت از تغییر یا ادامه مسیر قیمتی داشته باشد. در مورد الگوهای مثلثی، دو شکل شکست متفاوت می تواند ایجاد شود. شکست های واقعی (Breakout) و شکست های غیرواقعی (Fake breakout).

شکست واقعی زمانی ایجاد می شود که قیمت، مرزهای الگوی مثلثی را پشت سر گذاشته و به پیروی از مسیر شکست ادامه دهد. در مقابل، شکست های غیرواقعی، زمانی رخ می دهند که قیمت به طور موقت از مرزهای مثلث فراتر رفته ولی به سرعت به داخل مثلث بازمی گردد. برای تشخیص اینکه آیا یک شکست در الگوی مثلثی واقعی است یا خیر، باید به مجموعه ای از عوامل کلیدی توجه داشت.

- اولین قدم، بررسی تأییدیه از سوی دیگر ابزارهای تکنیکال است. شاخص هایی مانند حجم معاملات، شاخص قدرت نسبی (RSI)، واگرایی و سایر ابزارهای تکنیکال، می توانند در این زمینه بسیار کمک کننده باشند.

- دومین مرحله، توجه به مدت زمان دوره تجمیع پیش از شکست است. به طور کلی، دوره های طولانی تر تجمیع می توانند نشان دهنده شکست های قوی تری باشند، در حالی که دوره های کوتاه تر ممکن است شکست های کم اهمیت تر و مستعد به شکست های کاذب را نشان دهند.

سرانجام، معامله گران باید به مدیریت ریسک معاملات خود بپردازند و با استفاده از دستورات حد ضرر (Stop loss)، در صورت وقوع یک شکست غیرواقعی، میزان ضرر خود را کنترل کنند. همچنین حد سود (Take profit) یا هدف قیمتی در الگوی مثلث، به اندازه ارتفاع مثلث خواهد بود. درواقع پس از شکست الگو ، می توان انتظار داشت که قیمت به میزان ارتفاع مثلث، روند صعودی یا نزولی را طی کند.

لازم به ذکر است که اهداف قیمتی همیشه قطعی نیستند و امکان دارد قیمت به آن سطح مورد نظر نرسد.

مدیریت ریسک در معاملات الگوی مثلث

مدیریت ریسک یکی از اصول کلیدی در معاملات الگوی مثلث است. معاملهگران باید برای هر معامله حد ضرر مشخصی تعریف کنند تا زیانهای احتمالی را محدود کنند. در الگوهای مثلث، حد ضرر معمولاً در زیر یا بالای آخرین نقطه حمایتی یا مقاومتی قرار داده میشود. علاوه بر این، معاملهگران باید نسبت ریسک به سود (Risk-to-Reward Ratio) را در نظر بگیرند و از ورود به معاملاتی که این نسبت کمتر از 1:2 است خودداری کنند. تعیین هدف قیمتی نیز باید با توجه به ارتفاع الگو و ارزیابی شرایط کلی بازار انجام شود.

معایب و محدودیتهای الگوی مثلث

هر چند الگوی مثلث یکی از الگوهای محبوب در تحلیل تکنیکال است، اما مانند هر ابزار دیگری دارای محدودیتهایی است. شکستهای نامعتبر ممکن است معاملهگران را به خطا بیندازد و باعث زیان شود. برای جلوگیری از وقوع چنین مواردی، توصیه میشود که همیشه از اندیکاتورهای تأییدی مانند MACD یا RSI استفاده کنید و از ورود به معاملات در زمان شکستهای بدون حجم خودداری کنید. همچنین، باید در نظر داشته باشید که تحلیل دستی توسط یک تحلیلگر باتجربه میتواند تفاوت زیادی در تشخیص الگوهای معتبر ایجاد کند.

سخن پایانی

بهطور کلی الگوی مثلث بهعنوان یکی از الگوهای بسیار مهم در تحلیل تکنیکال، ابزاری برای شناسایی نقاط عطف ممکن در روندهای بازار است. این الگوها با نمایش تعادل یا تغییر قدرت بین خریداران و فروشندگان، به معاملهگران کمک میکنند تا فرصتهای معاملاتی را شناسایی و از آنها بهرهبرداری کنند. با درک عمیق از شکلگیری، تأیید و شکست الگوهای مثلثی، معاملهگران می توانند تصمیمات آگاهانهتری بگیرند و ریسکهای معاملاتی خود را به حداقل برسانند. البته همواره باید به این نکته توجه داشت که هیچ استراتژی معاملاتی نمیتواند تضمینکنندۀ موفقیت باشد و استفاده از الگوهای مثلثی باید همراه با تحلیلهای دیگر و مدیریت دقیق ریسک صورت گیرد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟