الگوی سر و شانه به الگویی در تحلیل تکنیکال میگویند که در بیشتر موارد، سیگنالی از احتمال روند بازگشتی از صعودی به نزولی دارد و با سه قله مشخص میشود که این سه قله شامل یک سر و دو شانه در چپ و راست.

در این مقاله یاد میگیریم که الگوی سر و شانه چیست، چگونه آن را شناسایی کنیم و چه استراتژیهایی برای ورود و خروج به کار بگیریم و چطور با مدیریت ریسک و استفاده از ابزارهای تأییدی مانند RSI و MACD، معاملات مطمئنتری طبق این الگو انجام دهیم.

الگوی سر و شانه چیست؟

الگوی سر و شانه یکی از معروفترین الگوهای تحلیل تکنیکال در بازارهای مالی است که برای پیشبینی تغییرات روند قیمتها به کار میرود. این الگو معمولاً در بازههای زمانی بلندمدت تشکیل میشود و نشاندهندۀ تغییر روند از یک روند صعودی به روند نزولی (یا بالعکس) است. در واقع، الگوی سر و شانه بهعنوان یک سیگنال بازگشتی عمل میکند که میتواند نشانهای از ضعف روند فعلی باشد و احتمال تغییر آن را پیشبینی کند.

این الگو از سه قله تشکیل میشود:

- شانه چپ (Left Shoulder): اولین قله که معمولاً پس از یک حرکت صعودی شکل میگیرد.

- سر (Head): قله بلندتر که معمولاً بالاتر از شانه چپ و راست قرار دارد.

- شانه راست (Right Shoulder): قله سوم که به اندازه شانه چپ است و بعد از آن قیمت شروع به کاهش میکند.

این الگو بیشتر در بازارهایی با روند صعودی مشاهده میشود و نشاندهندهی شروع یک روند نزولی است، اما میتواند در روندهای نزولی نیز تشکیل شود که در این صورت به آن «الگوی سر و شانه کف» میگویند.

تاریخچه و ریشههای الگو در تحلیل تکنیکال

الگوی سر و شانه برای نخستینبار توسط چارلز داو (Charles Dow)، بنیانگذار تحلیل تکنیکال و یکی از پدران تحلیل بازارهای مالی، مطرح شد.

او در تلاش برای شناسایی و پیشبینی تغییرات قیمت در بازارهای مالی به استفاده از الگوهای قیمتی رسید. این الگو بهویژه در بازار فارکس و بازار سهام کاربرد دارد و به یکی از مهمترین ابزارهای تحلیل تکنیکال تبدیل شده است.

با گذشت زمان، تحلیلگران تکنیکال و معاملهگران بازارهای مالی بیشتر به این الگو توجه کردند و متوجه شدند که این الگو میتواند تغییرات بزرگی در روندهای قیمتی ایجاد کند. از این رو، پترن سر و شانه بهعنوان یک ابزار مهم در پیشبینی روندها در بازار شناخته شد.

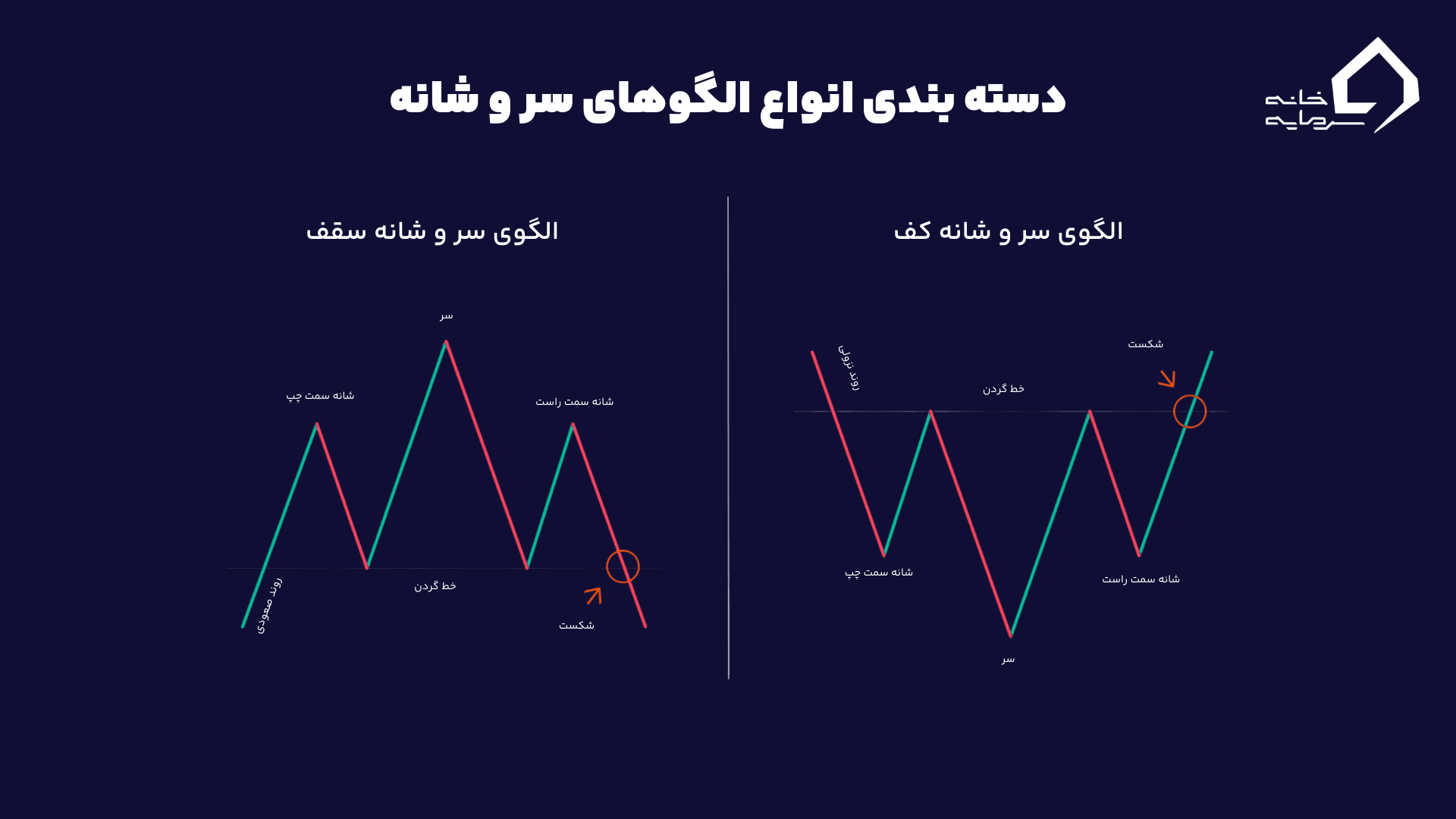

دسته بندی انواع الگوهای سر و شانه

الگوهای سر و شانه به دو نوع اصلی تقسیم میشوند: الگوی سر و شانه سقف و الگوی سر و شانه کف.

الگوی سر و شانه سقف

الگوی سر و شانه سقف زمانی تشکیل میشود که بازار در یک روند صعودی قرار دارد و سپس شروع به تغییر جهت میکند. این الگو معمولاً در اوج روند صعودی شکل میگیرد و نشاندهندۀ این است که بازار در حال رسیدن به نقطهی اوج خود است و احتمال دارد روند صعودی به پایان برسد و روند نزولی آغاز شود.

در پترن سر و شانه سقف، سه قله وجود دارند: شانه چپ، سر و شانه راست. پس از تشکیل این سه قله، قیمت معمولاً به پایینتر از خط گردن (که معمولاً یک خط افقی است که از پایینترین نقاط دو شانه عبور میکند) میشکند و این شکست بهعنوان سیگنالی برای آغاز روند نزولی در نظر گرفته میشود.

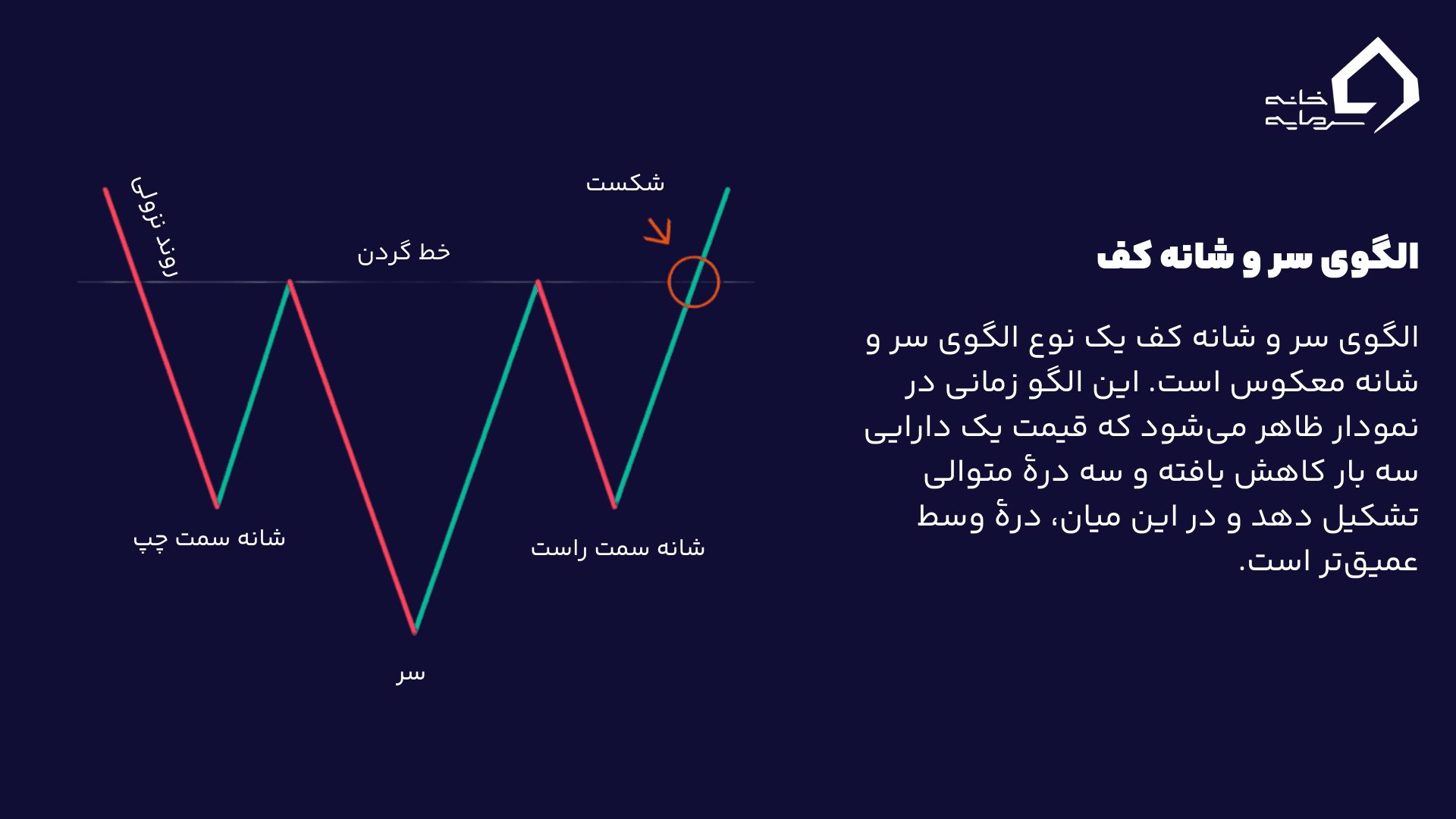

الگوی سر و شانه کف

برخلاف الگوی سر و شانه سقف، سر و شانه کف در یک روند نزولی ظاهر میشود و نشاندهندۀ تغییر روند از نزولی به صعودی است. این الگو زمانی رخ میدهد که قیمت پس از کاهشهای پیدرپی، وارد فاز اصلاحی میشود و پس از آن روند صعودی آغاز میگردد.

در الگوی سر و شانه کف، سه حفره (نه قله) شکل میگیرد: شانۀ چپ، سر و شانۀ راست. پس از شکستهشدن خط گردن در این الگو، انتظار میرود که قیمت به سمت بالا حرکت کند و روند صعودی جدیدی آغاز شود.

مقایسه ویژگیها و تفاوتهای کلیدی

درحالیکه الگوی سر و شانه سقف و کف مشابه هستند، تفاوت اصلی آنها در نوع روند قبلی است. سر و شانه سقف در روند صعودی شکل میگیرد و به تغییر جهت به نزولی اشاره دارد، درحالیکه پترن سر و شانه کف در روند نزولی شکل میگیرد و به تغییر جهت به صعودی اشاره میکند.

- ویژگیهای کلیدی الگوی سر و شانه سقف

- روند قبلی: صعودی

- شکست خط گردن: به سمت پایین

- پیشبینی: تغییر روند به نزولی

- ویژگیهای کلیدی الگوی سر و شانه کف:

- روند قبلی: نزولی

- شکست خط گردن: به سمت بالا

- پیشبینی: تغییر روند به صعودی

تشریح اجزای تشکیل دهنده الگوی سر و شانه

الگوی سر و شانه از اجزای مشخصی تشکیل شده است که شامل شانه چپ، سر و شانه راست میشود. این اجزا برای هر دو نوع الگو (سر و شانه سقف و سر و شانه کف) وجود دارند، اما جهت شکلگیری آنها متفاوت است.

اجزای الگوی سر و شانه سقف

این اجزا در زیر آورده شدهاند.

- شانه چپ: اولین حرکت صعودی که منجر به ایجاد قلۀ اول میشود. پس از آن قیمت به سمت پایین اصلاح میشود.

- سر: بالاترین قله در این الگو که نشاندهندۀ اوج قیمت است. پس از رسیدن به سر، بازار مجدداً به سمت پایین اصلاح میشود.

- شانه راست: قلۀ سوم که مشابه شانۀ چپ است و پس از آن قیمت به سمت پایین حرکت میکند.

- خط گردن: خط افقی که از پایینترین نقاط شانهها عبور میکند و نشانۀ سطح حمایتی یا مقاومتی است. شکست این خط معمولاً سیگنالی برای تغییر روند است.

اجزای الگوی سر و شانه کف

اجزای الگوی سر و شانه کف در زیر آورده شدهاند.

- شانه چپ: ابتدا قیمت به سمت پایین حرکت میکند و سپس یک اصلاح صعودی به وجود میآید که قلهی شانه چپ را تشکیل میدهد.

- سر: قله دوم که پایینتر از شانه چپ است و نشاندهنده عمیقترین نقطه در این الگو است.

- شانه راست: قله سوم که شبیه به شانه چپ است و پس از آن قیمت به سمت بالا حرکت میکند.

- خط گردن: مانند سر و شانه سقف، در اینجا نیز خط گردن از پایینترین نقاط شانهها عبور میکند. شکستن این خط به سمت بالا، سیگنالی برای شروع روند صعودی است.

چگونه الگوی سر و شانه را شناسایی کنیم؟

در ادامه به مراحل تشخیص الگو و همچنین ابزارهای تأییدی اشاره خواهیم کرد.

نحوه شناسایی الگو در چارت تحلیل تکنیکال

تشخیص پترن سر و شانه در نمودار از چند مرحله تشکلی شده که آنها را با هم مرور خواهیم کرد.

اولین قدم برای شناسایی الگوی سر و شانه، انتخاب تایم فریم مناسب است. این الگو معمولاً در تایم فریمهای میانمدت و بلندمدت، مانند روزانه یا هفتگی، قابل مشاهده است. انتخاب تایم فریم بزرگتر میتواند کمک کند تا از نوسانات کوچک و غیرمعنیدار صرفنظر کنید و تصویر دقیقتری از روند کلی بازار داشته باشید. در تایم فریمهای کوتاهتر، مثل ساعتی، احتمال وجود سیگنالهای اشتباه بیشتر است.

شناسایی قلهها و درهها

پس از تعیین تایم فریم، به نمودار نگاه کنید و به دنبال سه قله یا درۀ اصلی بگردید. برای پترن سر و شانه سقف، باید سه قله با این ترتیب مشاهده شوند:

- قله اول (شانه چپ): پس از یک حرکت صعودی تشکیل میشود و معمولاً بالاتر از سطح قیمتی قبلی قرار دارد.

- قله دوم (سر): قلهای بلندتر که پس از یک اصلاح قیمت تشکیل شده و بالاتر از شانه چپ قرار دارد.

- قله سوم (شانه راست): قلهای که تقریباً به اندازهی شانه چپ است و پس از آن قیمت به سمت پایین حرکت میکند.

برای الگوی سر و شانه کف، بهجای قلهها باید به دنبال سه دره باشید که نشاندهندۀ انتهای یک روند نزولی و احتمال تغییر جهت قیمت به سمت بالا هستند.

رسم و تایید خط گردن

بعد از شناسایی شانهها و سر، نوبت به رسم خط گردن میرسد. خط گردن خطی است که از دو نقطۀ پایینی (یا دو نقطه بالایی در حالت سر و شانه کف) عبور میکند. این خط بهعنوان سطح حمایتی یا مقاومتی عمل میکند و شکست آن، سیگنالی است که نشاندهندۀ تغییر جهت روند است.

برای تأیید الگو، قیمت باید بعد از تشکیل شانۀ راست، خط گردن را بشکند. شکست خط گردن با حجم بالای معاملات تأیید بهتری برای الگو محسوب میشود.

ابزارهای مفید برای شناسایی دقیقتر

برای تأیید الگوی سر و شانه میتوانید از ابزارهای کمکی مانن میانگین متحرک و اندیکاتورهایی مانن RSI و مکدی کمک بگیرید.

میانگینهای متحرک

میانگینهای متحرک (Moving Averages) میتوانند به شناسایی پترن سر و شانه کمک کنند. بهعنوان مثال، اگر قیمت در حال کاهش باشد و میانگین متحرک کوتاهمدت به زیر میانگین متحرک بلندمدت برسد، این میتواند نشانهای از تأیید روند نزولی و اعتبار الگوی سر و شانه سقف باشد.

از میانگینهای متحرک ساده (SMA) یا نمایی (EMA) استفاده کنید تا حرکت کلی بازار را بهتر ببینید و نقاط تغییر روند را تشخیص دهید. میانگینهای متحرک میتوانند به شما کمک کنند تا تأیید بیشتری برای سیگنالهای حاصل از الگوهای قیمتی دریافت کنید.

اندیکاتورهای تأییدی مانند RSI و MACD

اندیکاتورهای RSI (شاخص قدرت نسبی) و MACD (میانگین متحرک همگرایی واگرایی) نیز ابزارهایی مفید برای تأیید پترن سر و شانه هستند:

- شاخص قدرت نسبی (RSI): اگر در حین تشکیل سر و شانه، اندیکاتور RSI نشاندهندۀ اشباع خرید (برای سر و شانه سقف) یا اشباع فروش (برای الگوی سر و شانه کف) باشد، میتوان اعتبار بیشتری برای الگو قائل شد.

- اندیکاتور مکدی (MACD): این اندیکاتور برای مشاهدۀ واگراییها و همچنین سیگنالهای خرید و فروش مفید است. اگر در الگوی سر و شانه سقف، همزمان با تشکیل شانه راست واگرایی منفی مشاهده شود، احتمال تغییر جهت روند افزایش مییابد.

تفاوت الگوی بازگشتی و ادامهدهنده

الگوهای قیمتی به دو دستۀ کلی تقسیم میشوند: الگوهای بازگشتی (Reversal Patterns) و الگوهای ادامهدهنده (Continuation Patterns). الگوی سر و شانه یک الگوی بازگشتی است، به این معنا که نشاندهندۀ پایان یک روند و آغاز روندی جدید است. این الگو برعکس الگوهای ادامهدهنده عمل میکند که نشاندهندۀ تداوم روند فعلی است.

- الگوی بازگشتی (سر و شانه): فرض کنید قیمت یک سهام برای چندین ماه در حال افزایش است و سپس سر و شانه سقف را تشکیل میدهد. این الگو به ما نشان میدهد که احتمالاً روند صعودی پایان یافته و قیمت ممکن است شروع به کاهش کند. شکست خط گردن معمولاً بهعنوان نقطهی تغییر جهت روند محسوب میشود.

- الگوی ادامهدهنده (مثل پرچم): برعکس، الگوهای ادامهدهنده (مثل الگوی پرچم) در جریان یک روند تشکیل میشوند و بهجای اینکه پایان روند را نشان دهند، به معاملهگران سیگنال ادامه روند قبلی را میدهند. برای مثال، در یک روند صعودی، الگوی پرچم میتواند به این معنا باشد که بعد از یک استراحت کوتاه، روند صعودی ادامه خواهد داشت.

استراتژیهای معاملاتی با الگوی سر و شانه

ترکیب سر و شانه با استراتژی کسب سود و همچنین مدیریت ریسک و سرمایه اهمیت فراوانی در موفقیت معاملهگر خواهد داشت.

استراتژی کسب سود

برای ترکیب الگوی سر و شانه با استراتژی کسب سود مراحل زیر را دنبال کنید.

تعیین نقاط ورود

برای ورود مناسب، در سر و شانه سقف پس از شکست خط گردن به سمت پایین میتوان وارد پوزیشن شورت شد، و در الگوی کف پس از شکست خط گردن به سمت بالا میتوان وارد پوزیشن لانگ شد.

حد سود و حد ضرر

حد سود بر اساس فاصلۀ بین سر و خط گردن محاسبه میشود. حد ضرر نیز در بالای شانۀ راست (الگوی سقف) یا پایین شانه راست (الگوی کف) تعیین میشود تا ریسک کنترل شود.

استراتژیهای افزایش سود

- پوزیشنهای مرحلهای: بهجای بستن کل معامله در یک سطح سود، میتوانید با استفاده از پوزیشنهای مرحلهای (Partial Closing)، بخشهایی از معامله خود را در سطوح مختلف ببندید. این استراتژی میتواند به شما کمک کند تا سود بیشتری از حرکتهای قیمتی بگیرید و ریسک را کاهش دهید.

- دنبالکردن با حد ضرر متحرک (Trailing Stop): استفاده از حد ضرر متحرک به شما این امکان را میدهد که در صورت ادامه حرکت قیمت به سمت دلخواه شما، سود بیشتری کسب کنید و در عین حال ریسک ضرر را مدیریت کنید.

مدیریت ریسک و سرمایه

در معاملات با سر و شانه، مدیریت ریسک و سرمایه کلیدی است. تعیین حد ضرر و رعایت حجم معاملات (معمولاً 1-2 درصد سرمایه) از جمله روشهای کاهش ریسک هستند. استفاده از حد ضرر برای بستن معاملات زیانده از دیگر استراتژیهای ضروری در مدیریت ریسک است.

کاهش خطرات معاملات با الگو

- تأیید از ابزارهای مختلف: برای کاهش خطرات، از اندیکاتورهایی مانند RSI و MACD برای تأیید شکست خط گردن استفاده کنید.

- تایم فریم بزرگتر: استفاده از تایم فریمهای بزرگتر، مانند روزانه یا هفتگی، به کاهش سیگنالهای اشتباه کمک میکند و معاملات را قابل اعتمادتر میکند.

نکات کلیدی در مدیریت ضرر

- تعیین پیشفرض حد ضرر: قبل از ورود به هر معامله، حد ضرر مشخص کنید و به آن پایبند بمانید.

- استفاده از حجم مناسب: حجم معامله را متناسب با ریسک قابل تحمل خود انتخاب کنید تا در صورت بروز ضرر، کل سرمایه تحت تأثیر قرار نگیرد.

مزایا و معایب الگوی سر و شانه

استفاده از پترن سر و شانه مزایا و معایب خاص خود را دارد.

مزایای استفاده از الگوی سر و شانه

- پیشبینی دقیق تغییرات روند: سر و شانه به معاملهگران کمک میکند تا پایان روندهای جاری را با دقت پیشبینی کنند، که این مزیت بزرگی برای شناسایی تغییرات بازار است.

- استفاده در انواع بازارها: این الگو در بازارهای مختلف از جمله بازار سهام، فارکس و حتی ارزهای دیجیتال کاربرد دارد و از این نظر بهعنوان یک ابزار چندکاره شناخته میشود.

- قابل شناسایی بصری: این الگو بهطور کلی بهصورت بصری بهراحتی قابل شناسایی است و نیاز به ابزارهای پیچیدهای برای استفاده ندارد.

معایب استفاده از الگوی سر و شانه

- احتمال سیگنالهای اشتباه: در برخی موارد، ممکن است سر و شانه بهطور کامل شکل بگیرد اما شکست خط گردن به درستی اتفاق نیافتد یا بازگشت قیمت رخ دهد. این مسئله میتواند منجر به معاملات زیانده شود.

- نیاز به تأیید بیشتر: برای اطمینان از صحت الگو، نیاز است که از ابزارهای تحلیل تکنیکال دیگری نیز استفاده شود، که این موضوع ممکن است برای برخی معاملهگران پیچیده باشد.

- مناسب برای تایم فریمهای بزرگتر: در تایم فریمهای کوتاهتر، احتمال تشکیل الگوهای اشتباه یا ناقص وجود دارد، بنابراین برای معاملهگرانی که در بازههای کوتاه مدت فعالیت دارند، ممکن است چالشهایی ایجاد شود.

نکات کلیدی در استفاده از الگوی سر و شانه

توصیه میشود در استفاده از سر و شانه به مواردی ازجمله ویژگیهای الگوی معتبر، تایم فریم و رعایت نکاتی پیش از ورود به معامله توجه کنید.

ویژگیهای یک الگوی معتبر

برای تشخیص اعتبار الگوی سر و شانه باید به برخی ویژگیها دقت کرد:

- شکلگیری شانهها بهصورت متقارن: شانه چپ و راست باید از نظر اندازه و ارتفاع نسبتاً مشابه باشند.

- حجم معاملات: کاهش حجم در حین تشکیل

- شانه راست نشانهای از ضعف روند است که اعتبار الگو را افزایش میدهد.

- شکست خط گردن با حجم بالا: شکست خط گردن باید با حجم معاملات بالا رخ دهد تا تأییدکننده تغییر روند باشد.

نقش تایم فریم در صحت تحلیل

تایم فریم مناسب در تحلیل تکنیکال نقش بسیار مهمی دارد. الگوی سر و شانه در تایم فریمهای بلندمدت (روزانه و هفتگی) اغلب نتایج بهتری دارد زیرا این تایم فریمها کمتر تحت تأثیر نوسانات کوتاهمدت و سر و صدای بازار هستند. تحلیلگران توصیه میکنند ابتدا در تایم فریمهای بلندتر الگو را شناسایی کرده و سپس برای تعیین جزئیات معامله به تایم فریمهای کوتاهتر مراجعه کنید.

نکات ضروری قبل از ورود به معامله

استفاده از الگوی سر و شانه، همراه با رعایت مدیریت ریسک و استفاده از ابزارهای تأییدی، میتواند به شما کمک کند تا فرصتهای معاملاتی مناسبتری پیدا کنید و احتمال موفقیت در معاملات خود را افزایش دهید. به این نکته توجه داشته باشید که برای ورود به معاملات و خرید و فروش ارزهای دیجیتال، میتوانید از بهترین صرافی های ارز دیجیتال ایرانی استفاده کنید. همچنین، اگر از تمایل به استفاده از صرافیهای معتبر خارجی مثل صرافی ال بانک یا صرافی XT دارید، میتوانید از فهرست صرافی های ارز دیجیتال خارجی کمک بگیرید که در خانه سرمایه معرفی شدهاند.

- صبر برای شکست خط گردن: قبل از ورود به معامله، صبر کنید تا شکست خط گردن تأیید شود. ورود پیش از شکست ممکن است منجر به زیان شود.

- استفاده از اندیکاتورهای تأییدی: همواره از ابزارهای تأییدی مانند RSI یا MACD برای اطمینان از صحت الگو استفاده کنید.

- تحلیل وضعیت کلی بازار: اطمینان حاصل کنید که روند کلی بازار با تحلیل شما هماهنگ است. به عنوان مثال، اگر بازار کلی در روند نزولی است، سر و شانه سقف ممکن است نشانهای قویتر از پایان روند صعودی محلی باشد.

برای اطلاع از تغییرات قیمت ارزهای دیجیتال میتوانید به صفحه قیمت لحظهای ارزهای دیجیتال مانند صفحه قیمت بیت کوین یا قیمت اتریوم در خانه سرمایه مراجعه کنید.

جمعبندی

سر و شانه یکی از مهمترین و شناختهشدهترین الگوهای تحلیل تکنیکال است که میتواند بهعنوان یک ابزار بسیار قدرتمند در پیشبینی تغییرات روند قیمتها استفاده شود. این الگو در انواع بازارها قابل کاربرد است و به معاملهگران کمک میکند تا تغییرات روند بازار را شناسایی کنند و از آن برای ورود به معاملات سودآور استفاده کنند.

برای موفقیت در استفاده از این الگو، مهم است که: تایم فریم مناسب را انتخاب کنید، خط گردن را بهدرستی شناسایی کنید و از ابزارهای تأییدی مانند RSI و MACD برای افزایش دقت تحلیل خود استفاده کنید. همچنین لازم است مدیریت ریسک و سرمایه را بهدقت رعایت کنید تا ضررهای احتمالی را کاهش دهید.

در نهایت، برای موفقیت در معاملات با الگوی سر و شانه، باید همواره به تاییدات بازار، تحلیلهای فنی، و مدیریت مناسب ریسک توجه ویژهای داشته باشید. استفاده صحیح از این الگو میتواند به شما در شناسایی فرصتهای معاملاتی بزرگ و مدیریت صحیح سرمایه کمک کند.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟