اگر در دنیای بازارهای مالی به عنوان تریدر فعالیت دارید، باید ریسک را به عنوان بخش جدایی ناپذیر فعالیت هایتان بپذیرید. حتی موفق ترین تریدرها نیز همواره با این چالش مواجه هستند که سرمایه خود را از دست بدهند. به عبارتی دیگر، موفقیت طولانی مدت در بازار معاملات، نتیجه درصد و اندازه سود شما به نسبت ضررتان است. صرف نظر از اینکه به چه میزان در بازار سود می کنید، اگر ریسک را به درستی کنترل نکنید، ممکن است تمام سرمایه و حساب تان را از دست بدهید.

برای حل این چالش، انتخاب استراتژی مناسب برای مدیریت ریسک در بازار مالی، یکی از مهم ترین راه های مراقبت از سرمایه در برابر زیان های زیاد و غیرقابل جبران است. با این کار می توان موفقیت بیشتری برای میزان ریسک و آگاهی از نسبت ریسک-پاداش در هر معامله کسب کرده و در نهایت از دارایی های خود در برابر ریسک های بلندمدت یا رویدادهای غیر منتظره، محافظت کرد.

درک مدیریت ریسک در بازار مالی

همواره این نکته را در نظر داشته باشید که هیچ راهی برای فرار از ریسک در معاملات مالی وجود ندارد. به عبارتی دیگر، هر معامله ای، پتانسیل ضرر کردن دارد. در واقع، یک تریدر موفق نیز می تواند در بیشتر معاملات خود ضرر کند؛ ولی اگر سود حاصل از معاملات موفقش، زیان های ناشی از معاملات ضرر دیده را برایش جبران کند، در بلند مدت همچنان سود می کند.

از طرفی، تریدرهایی نیز وجود دارند که با همان استدلال های گفته شده در اکثر معاملات خود سود می کنند، اما در نهایت، در طول زمان ضرر دیده و نه تنها سودی کسب نمی کنند بلکه سرمایه خود را نیز از دست می دهند.

به همین دلیل، نکاتی وجود دارد که شما با رعایت آن ها می توانید احتمال وقوع این مشکلات را کاهش داده و در نهایت، میزان سود دریافتی خود را افزایش دهید.

1. به حداقل رساندن ضررها

اگر در بازارهای مالی فعالیت داشته باشید، حتما نام تریدر افسانه ای، ادی سیکوتا را شنیده اید؛ او همواره معتقد بود که:

«سه قانون برای ترید موفق وجود دارد و هر سه آن ها به دنبال به حداقل رساندن ضررها هستند. یک قاعده معمول، به خصوص برای تریدرهای روزانه، این است که هرگز بیشتر از 1% از پورتفولیوی خود را در هیچ معامله ای به خطر نیندازید؛ زیرا به این ترتیب، شما می توانید یک سلسله مراتب از ضررهای بی پایان را تجربه کنید. به یاد داشته باشید که این مورد، همیشه از یک ریسک کوچک شروع می شود.»

یک کاهش 10٪ در حساب شما، می تواند با یک استراتژی معاملاتی سودآور جبران شود. اما هر چه ضرر بیشتر باشد، بازگشت به حالت اولیه سخت تر خواهد بود. اگر 10٪ از سرمایه خود را از دست دهید، تنها نیاز به کسب سود 11.1٪ خواهید داشت تا به نقطه صفر برگردید. اما اگر 50٪ از سرمایه خود را از دست دهید، برای بازگشت به حالت اولیه، نیاز به دو برابر کردن سرمایه خود دارید.

برای جلوگیری از ضررهای بزرگ، علاوه بر محدود کردن اندازه پوزیشن خود، یک روش دیگر این است که دستورات استاپ لاس (Stop Loss) را تنظیم کنید. این دستور هنگامی اجرا می شوند که ضرر شما به سطح معینی رسیده باشد.

«به یاد داشته باشید که به حداقل رساندن خسارت و ضرر در هر معامله، حیاتی ترین بخش هر استراتژی معاملاتی است.»

2. پیروی از قوانین برای دور ماندن از احساسات در زمان معامله

مدیریت احساسات، سخت ترین بخش هر معامله است. در دنیای تریدینگ، یک حقیقت وجود دارد که نشان می دهد اگر تریدرهای موفق سیستم های خود را به تریدرهای تازه کار بسپارند، این افراد می توانند در کسری از ثانیه کل حساب را لیکویید کرده و سرمایه را از بین ببرند؛ زیرا نمی توانند از احساسات در زمان معاملات دوری کنند.

به زبان ساده تر، نمی توانند زمانی که سیستم معاملاتی به آن ها می گوید که باید خارج شوند، از لذت و طمع کسب سودهای بیشتر دل بکنند؛ در نتیجه آنقدر به معامله ادامه می دهند تا ضرر غیر قابل جبرانی ایجاد شده و یا تمام سود به دست آمده از بین می رود.

بنابراین، انتخاب و اجرای یک استراتژی معاملاتی معتبر که جواب خود را در طول زمان پس داده و رعایت دقیق قوانین مرتبط با آن، برای کسب موفقیت بسیار حیاتی است. در نتیجه باید وقتی که سیستم به شما دستور ورود می دهد، وارد معامله شده و هنگام دستور خروج، بدون چون و چرا و حرف اضافه از معامله خارج شوید؛ بسیار اهمیت دارد که به سیستم اعتماد کرده و فکر عوض کردن استراتژی در دقیقه 90 به سرتان نزند.

3. مدیریت ریسک و نوسان

ریسک در سرمایه گذاری، شما را از نتیجه ای که در نظر داشتید و برای آن تلاش می کردید، منحرف می کند. این انحراف، می تواند به صورت مطلق یا نسبت به یک معیار، مانند بازار تعبیر شود. کارشناسان سرمایه گذاری عموما بر این باورند که این انحراف نشان دهنده ی تغییرات در نتایج مورد انتظار سرمایه گذاری هاست؛ چه به نفع شما باشد و چه به ضرر.

طبیعی است که برای کسب سود بیشتر باید پول بیشتری بپردازید؛ در نتیجه برای کسب بازده بالاتر نیز باید ریسک بیشتری را قبول کنید. تمامی کسانی که در این بازار فعالیت دارند، این موضوع را پذیرفته اند که ریسک بیشتر به معنای نوسان بیشتر است. در حالیکه متخصصان سرمایه گذاری، به طور مداوم به دنبال راه هایی برای کاهش نوسان هستند و گاهی نیز موفق می شوند، هیچ توافق مشخصی در مورد چگونگی انجام آن وجود ندارد.

به طورکلی، میزان نوسانی که یک سرمایه گذار باید به دوش بکشد، کاملاً به توانایی او در تحمل ریسک بستگی دارد. برای کارشناسان سرمایه گذاری، این موضوع بر اساس تحمل ریسک مرتبط با اهداف سرمایه گذاری شان است. انحراف معیار که یک معیار آماری برای اندازه گیری پراکندگی نسبت به میانگین است، از مهم ترین معیارهای ریسک است که به طور معمول استفاده می شود.

انواع روش های مدیریت ریسک

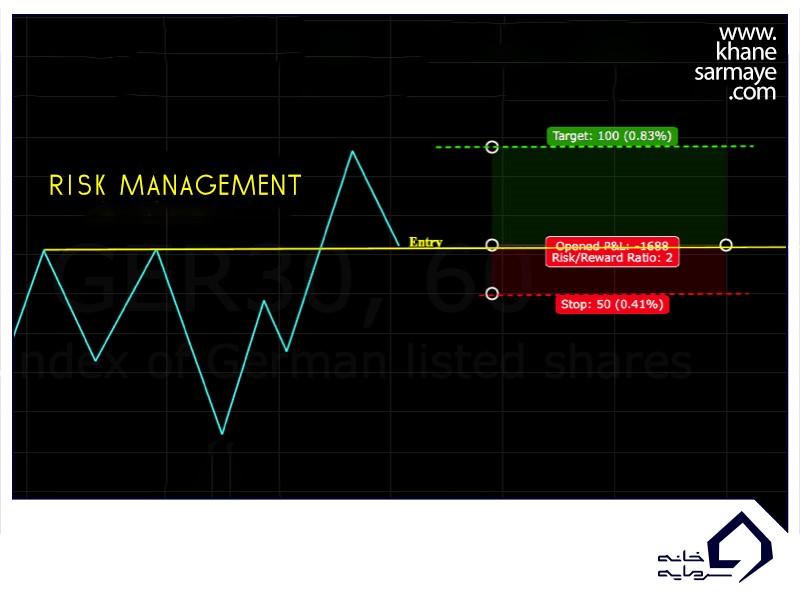

مدیریت ریسک در ترید، به معنای به حداقل رساندن خسارات بدون از دست دادن پتانسیل سود است. این اصل، به طور کلی در نسبت ریسک به پاداش (Risk/Reward) مشخص می شود که نوعی تحلیل هزینه و سود است. مدیریت ریسک، بر اساس بازده مورد انتظار یک سرمایه گذاری، نسبت به میزان ریسک به کار گرفته شده برای کسب آن بازده است. بهبود این ترتیب، نیازمند بهبود استراتژی های معاملاتی و استفاده از ابزارهای موثر است تا در نتیجه آن، ریسک ها به طور چشم گیری کاهش پیدا کنند.

استراتژی هج (Hedging strategies)، یک روش دیگر برای کنترل ریسک است که در آن از موقعیت هایی که با سرمایه اصلی متضاد هستند، استفاده می شود؛ مانند گزینه های محافظتی. این موقعیت ها در زمانی که سرمایه اصلی زیان می بیند، سودآور می شوند.

یک استراتژی دیگر، تعیین کردن حدود معامله است؛ مانند دستورات استاپ لاس که به صورت خودکار از موقعیت هایی که ارزش آن ها به شدت کاهش یافته خارج می شوند یا دستورات برداشت سود (take-profit) برای ثبت سودها.

تنوع، یک راهبرد مدیریت ریسک برای سرمایه گذاران

احتمالا این حکایت را شنیده اید که قراردادن همه ی تخم مرغ ها در یک سبد، کار بسیار اشتباهی است؛ سبد سرمایه گذاری هم دقیقا از همین نکته پیروی می کند. تنوع سبد سرمایه گذاری، یک استراتژی است که در آن از دارایی های غیرمرتبط استفاده می شود تا خطر کلی کاهش یابد، بدون آنکه بازده مورد انتظار فدا شود.

اجتناب از ریسک

بیمه یکی از مثال های کاهش خطر است؛ در اینجا، خطر توسط یک شخص ثالث به عهده گرفته شده و در عوض برای آن حق بیمه دریافت می کند. برای مثال، شرکت بیمه خودرو، حق بیمه را از رانندگان دریافت می کند ولی متعهد می شود که در صورت وقوع حادثه ای که تحت پوشش بیمه است، خسارت یا آسیب وارده را جبران کند.

در بازارهای مالی، سواپ های پیش فرض اعتباری (CDS) به طور مشابه کار می کنند. در اینجا، یک موسسه مالی، حق بیمه را برای بیمه کردن موسسه مالی دیگری در برابر یک رویداد اعتباری در شرکت یا سرمایه گذاری دیگر دریافت می کند. بنابراین اجتناب از ریسک هم یکی دیگر از راهبردهای کاهش خطر است که سعی دارد کاملاً از بروز یک سناریوی خطرناک جلوگیری کند.

حرف آخر

در این مقاله، ما به بررسی عمیق انواع استراتژی های مدیریت ریسک در حوزه بازارهای مالی و تریدینگ پرداختیم. از طریق تجزیه و تحلیل موارد مختلف، مشخص شد که چگونه می توان با استفاده از ابزارها و تکنیک های مختلف، ریسک ها را شناسایی، ارزیابی و کنترل کرد.

استراتژی های موثر مدیریت ریسک نه تنها به کاهش احتمال ضرر، بلکه به بهبود عملکرد کلی شما هم منجر می شود و دستی هم به سر و روی اعتماد به نفس و اطمینان شما در سرمایه گذاری می کشد. حواستان باشد که این استراتژی ها باید به طور مداوم بازبینی و به روز شوند تا در بازار پیشگام باشید، شما نمی توانید با استراتژی های منسوخ شده ی عهد بوق در بازار پویای امروزی حرفی برای گفتن داشته باشید.

سوالات متداول

مدیریت ریسک یکی از اصلی ترین بخش های دنیای سرمایه گذاری و مالی است. این موضوع سرمایه گذاران را ملزم به تشخیص، تجزیه تحلیل و تصمیم گیری در مورد عدم قطعیت های موجود در مسیر می کند. این مهارت به افراد کمک می کند که با کمترین خطر و زیان ممکن، به اهداف خود برسند.

مدیریت ریسک هم مثل هر مهارت دیگری، هفت خوان یادگیری خودش را دارد ولی بهتر است با شناسایی اهداف خود شروع کنید و سپس ریسک های مرتبط با اهدافتان را مشخص کنید. وقتی با ریسک ها آشنا شدید، آن ها را مورد ارزیابی قرار دهید و مطمئن باشید راه های مناسب برای مدیریت آن ها را کم کم پیدا خواهید کرد. اغلب، برای حفظ وضعیت مطلوب و دستیابی به اهداف، نیاز به نظارت و اعمال تغییرات دارید پس آمادگی انعطاف پذیری و انطباق را داشته باشید.

ریسک های سازمان های مالی به هر گونه خطری اشاره دارد که با فعالیت های روزمره یک کسب و کار مرتبط است. شرکت ها با شناسایی و ارزیابی خطرات احتمالی، سنجش آن ها و اجرای مکانیزم های کنترلی برای کاهش یا حذف کلی آن ها، این ریسک ها را مدیریت می کنند. همچنین برای شرکت ها حیاتی است که به طور مداوم فعالیت ها و روش های مدیریت ریسک خود را مورد بازبینی قرار دهند و در صورت لزوم تغییراتی اعمال کنند.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟