تایم فریم یا دوره زمانی نمودار یکی از اجزای اصلی تحلیل تکنیکال در بازارهای مالی است. اهمیت مبحث تایم فریم ها از آن جا مشخص می شود، که بسیاری از معامله گران پیوسته در حال تغییر دوره زمانی نمودار خود بوده و هم چنان مردد به فعالیت خود در بازار ادامه می دهند. بسیاری از آن ها به هنگام بروز ضرر و زیان، مشکل اصلی را انتخاب تایم فریم نامناسب می پندارند!

به طور کلی، قیمت و زمان دو بعد تشکیل دهنده هر نمودار قیمتی می باشند و چهارچوب زمانی نمایش داده های قیمتی نمودار دارایی های مختلف، تایم فریم نامیده می شود. در واقع می توان گفت، به معنی نمایش قیمت بر مبنای مقیاس زمانی مشخصی است. به طور مثال، هر کندل در نمودار یک ساعته نشان دهنده برآیند نوسانات قیمتی یک ساعت گذشته بازار، در قالب چهار مؤلفه قیمت باز شدن، بالاترین، کمترین و بسته شدن می باشد؛ که در پلتفرم های تحلیلی به اختصار OHLC خوانده می شوند.

انواع تایم فریم های نموداری

به جهت حساسیت و اهمیت این رکن از نمودار قیمت، امروزه انواع مختلفی از تایم فریم در نرم افزارهای تحلیل تکنیکال به چشم می خورند و بر حسب نیاز کاربران، دوره های زمانی کوتاه، میان و بلندمدت متفاوتی در قالب نمودارهای دقیقه ای، ساعتی، روزانه، هفتگی و ماهانه ایجاد شده اند. انواع تایم فریم ها در پلتفرم های معاملاتی مختلف، یکسان نیستند؛ اما تایم فریم های اصلی نموداری به شرح جدول زیر می باشند.

عوامل اصلی مرتبط با انتخاب تایم فریم

نحوه انتخاب تایم فریم تا حد زیادی به سبک سرمایه گذاری فرد بستگی دارد؛ که شامل مؤلفه های اصلی نظیر افق زمانی سرمایه گذاری، مدیریت ریسک، روش تحلیل و تفکرات شخص می باشد. در واقع تا زمانی که معامله گران شناخت کاملی از خود نداشته باشند، قادر به تعیین هیچ کدام از جزئیات مهم استراتژی معاملاتی خود از جمله تایم فریم نمودار نخواهند بود! در ادامه به توضیح مختصر هر یک از عوامل مذکور خواهیم پرداخت.

۱- افق زمانی سرمایه گذاری

به منظور درک بهتر ارتباط این موضوع با تایم فریم نمودار، توجه شما را به دو معامله گر فرضی جلب می نماییم. شخص «الف» یک نوسان گیر کوتاه مدتی است، که معاملات دقیقه ای تا نهایتاً یک ساعتی انجام می دهد. در طرف مقابل، سرمایه گذار «ب» تمایل به اخذ موقعیت های معاملاتی چندهفته ای دارد. پر واضح است، که نمودارهای مورد استفاده این افراد یکسان نبوده و بر حسب استراتژی سرمایه گذاریشان متفاوت می باشد. بنابراین تایم فریم نموداری مناسب معامله گر «الف» حداکثر یک ساعته و شخص دوم، روزانه یا هفتگی است.

۲- مدیریت سرمایه

یکی از مرسوم ترین روش های تعیین نقاط خروج از معامله (حد سود یا حد ضرر)، استفاده از سطوح حمایت و مقاومت موجود در نمودار قیمت است. استفاده از تایم فریم های بزرگ تر، امکان وجود فواصل بیشتر میان نقاط ورود و خروج را افزایش می دهد؛ زیرا مقدار تحرکات قیمتی و فواصل کف و سقف های بازار در این تایم فریم ها معمولاً بیشتر بوده و معامله گران مجبورند؛ به منظور انتخاب نواحی خروج مطمئن، حد ضررهای بالایی را متقبل شوند.

از طرف دیگر، استفاده از تایم فریم های کوتاه مدت سبب می شود؛ ریسک خطای تحلیل افزایش یافته و احتمالاً معاملات زیان ده بیشتری خواهید داشت. در نتیجه باید نکات مربوط به تعیین حجم معاملات و مدیریت سرمایه را به دقت رعایت کنید.

۳- روش تحلیل

یک الگوی قیمتی نموداری نظیر «سر و شانه» را تصور کنید. تشکیل الگوی مذکور در تایم فریم هفتگی، مستلزم گذشت هفته های متوالی یا به عبارتی چند ماه است! علاوه بر این مورد ممکن است، پس از مشاهده سرو شانه هفتگی به این نتیجه برسید؛ که الگو در شرایط ایده آلی تشکیل نشده و موقعیت مناسبی ارزیابی نمی شود. مجموع شرایط فوق بیان گر این است، که شما برای ورود به یک معامله مناسب چند ماه زمان صرف خواهید نمود. در طرف مقابل، اگر شخصی بر مبنای یک الگوی شمع ژاپنی در تایم فریم های دقیقه ای دادوستد کند؛ معمولاً تعداد موقعیت های معاملاتی بسیاری زیادی در طول روز نصیب وی می گردد.

در صورت ورود به تمامی این فرصت های معاملاتی، عملاً امکان مدیریت دارایی وجود نخواهد داشت و ضررهای سنگینی در پیش خواهند بود. در واقع همان طور که تعداد معاملات زیاد مناسب نیست، موقعیت های معاملاتی بسیار کم، هر چند بازده انفرادی بالایی داشته باشند؛ احتمالاً اهداف درآمدی معامله گران را به طور کامل برآورده نمی کنند! در نتیجه، حین انتخاب تایم فریم به روش تحلیلی خود توجه کنید؛ تا به واسطه برقراری تعادل میان آن ها، از تعداد فرصت های معاملاتی معقول پیش روی خود اطمینان کافی داشته باشید.

۴- تفکرات شخص

روحیات فردی معامله گران بازار بورس، تأثیر به سزایی در انتخاب جزئیات مهم استراتژی معاملاتی و بالطبع، موفقیت مالی آن ها خواهد داشت. علی رغم این که مفاهیم مرتبط با معامله گری قابل آموزش بوده و در صورت استمرار، به واسطه کسب تجارت به مهارت هایی در وجود افراد تبدیل می شوند؛ اما تأثیر خصوصیاتی که از دوران کودکی در یک فرد پرورش یافته اند، غیرقابل انکار است!

به طور مثال معامله گری در تایم فریم های دقیقه ای به دلیل نوسانات شدید میان روزی بازار، مستلزم تحمل فشار عصبی زیادی است. نتیجتاً فردی که در تمام امور روزانه خود استرس بالایی را تجربه می کند، به احتمال زیاد مناسب انجام این گونه معاملات نخواهد بود؛ زیرا فشار روانی ناشی از تحرکات سریع قیمت، سود و زیان های پیاپی و…، در عمل امکان تصمیم گیری صحیح را از معامله گر سلب می کند! در نتیجه باید حین انتخاب تایم فریم معاملاتی، به ویژگی های فردی خود دقت کنید!

بهترین تایم فریم نموداری کدام است؟

با توجه به عوامل گوناگون دخیل در انتخاب دوره زمانی نمودار، نمی توان در مورد بهترین تایم فریم معاملاتی به سادگی اظهار نظر نمود. در واقع باید گفت، بهترین تایم فریم معاملاتی اصلاً وجود ندارد؛ زیرا انتخاب تایم فریم مناسب بر اساس تمایز خصوصیات فردی معامله گران، از فرمول واحدی پیروی نخواهد کرد! به عبارت دیگر، تعیین تایم فریم در تحلیل تکنیکال یک امر کاملاً فرد محور است. در نتیجه تمامی اشخاص باید با ارزیابی دقیق تمام عوامل تأثیرگذار در فرآیند معاملاتی آن ها، اقدام به انتخاب تایم فریم نموداری مناسب خویش نمایند.

مولتی تایم فریم یا تحلیل دو چندگانه چیست؟

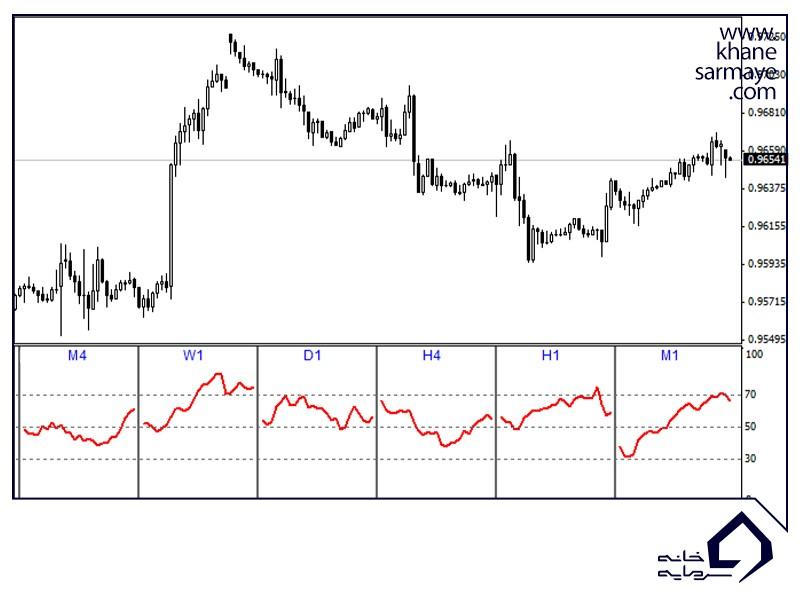

از جهت اهمیت تایم فریم و تأثیر مستقیم آن در نتایج معاملاتی افراد، پژوهش های بسیاری در این زمینه انجام شده و حالات پیشرفته ای از نحوه کاربری تایم فریم های نموداری رواج یافته است. مولتی تایم فریم یا تحلیل دوگانه بیان گر این است، که برای انجام معاملات خود لزوماً نباید از یک تایم فریم استفاده نمایید و دوره زمانی مربوط به تحلیل و تعیین روند می تواند، از تایم فریم ورود به معامله مستثنی باشد!

به زبان ساده، زمانی که از تحلیل دوگانه استفاده می کنید؛ در نمودار با دوره زمانی بزرگ تر اقدام به تعیین روند و سطوح اصلی بازگشت احتمالی قیمت نموده و در یک یا چند تایم فریم پایین تر، بر اساس موارد مشخص شده در نمودار اصلی و استراتژی معاملاتی خود، در کم ریسک ترین حالت ممکن دادوستد خواهید کرد.

حتماً برای بسیاری از شما پیش آمده است، که بر اساس وقوع شرایط ایده آل در یک تایم فریم اقدام به خرید نموده و پس از مدت کوتاهی، سهام مذکور را با ضرر سنگینی به فروش رسانده اید و با مراجعه به تایم فریم بالاتر مشخص شده است، که دقیقاً در آستانه یک مقاومت اصلی وارد معامله شده اید! که مقاومت مذکور در نمودار با دوره زمانی پایین، نامعلوم بوده است. در واقع مزیت اصلی تحلیل مولتی تایم فریم، کاهش احتمال غافل گیری و ارتکاب به حرکات اشتباه در بازار مالی است.

امروزه برخی معامله گران در حالت حرفه ای تر، از سه یا چند تایم فریم معاملاتی استفاده می کنند؛ تا در بهترین نقاط ممکن معاملاتشان را انجام دهند. حین انتخاب تایم فریم های تحلیل و معاملات خود در نظر داشته باشید؛ که باید بر اساس روش کاری و سایر عوامل، بهترین ترکیب زمانی ممکن را انتخاب نمایید. تایم فریم های نموداری باید به گونه ای برگزیده شوند، که دارای فاصله معقولی بوده و فرد بتواند در اسرع وقت واکنش معاملاتی لازم را از خود نشان دهد.

جمع بندی

به طور کلی، مبحث انتخاب تایم فریم همواره یکی از چالش های مهم تحلیل گران تکنیکال بوده است؛ که در این مقاله به طور اختصاصی و مفصل، به شرح موارد مرتبط با آن پرداختیم. فراموش نکنید، که انتخاب بهترین دوره زمانی ممکن برای تحلیل های نموداری شما، مستلزم کسب تجربه معامله گری در بازار و خودشناسی فردی دقیق می باشد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟