آیا تا به حال اتفاق افتاده که در حین رانندگی ناگهان متوجه شوید در مسیر اشتباهی قرار گرفتهاید؟ اندیکاتور پسرو مانند نشانههای راهنمایی در جاده است که مسیر درست را به شما نشان میدهند. این اندیکاتورها با تحلیل الگوهای گذشته، راه آینده بازار را به سرمایهگذاران نشان میدهند. در ادامه بیشتر با این نشانههای هوشمند آشنا خواهیم شد.

اندیکاتور پسرو چیست؟

اندیکاتور پسرو ابزاری است که با بررسی دادههای تاریخی قیمت و حجم معاملات یک دارایی مالی مانند سهام، ارزهای دیجیتال یا کالاها، الگوها و روندهای تکرارشوندهای را شناسایی کرده و بر اساس آنها رفتار آینده بازار را پیشبینی میکند. ریشههای اندیکاتورهای پسرو به دهه 1930 بازمیگردد که محققان شروع به بررسی روندهای قیمتی با استفاده از ابزارهایی مانند نمودار و میانگین متحرک کردند. سپس در دهههای 1950 و 1960 اندیکاتورهای پیچیدهتر و استانداردتری مانند RSI و MACD معرفی شدند. امروزه اندیکاتورها ابزارهای کلیدی و استاندارد در تحلیل تکنیکال بازارهای مالی به شمار میروند.

اندیکاتور پسرو معمولاً بر اساس فرمولها و محاسبات ریاضی و آماری پیچیدهای طراحی میشود تا بتواند الگوهای پنهان در دادهها را شناسایی کند. از جمله این فرمولها میتوان به محاسبات میانگین، انحراف معیار، همبستگی و رگرسیون خطی اشاره کرد. همچنین اندیکاتورها معمولاً خروجی خود را به صورت بصری و قابل فهم ارائه میدهند مانند نمودار خطی، میلهای یا نواری. این نمایش بصری به درک بهتر روندها کمک میکند.

کاربرد اصلی اندیکاتورهای پسرو پیشبینی رفتار آینده بازار از طریق شناسایی الگوهای تکرارشونده در گذشته است. با تشخیص این الگوها میتوان احتمال وقوع مجدد آنها را در آینده پیشبینی نمود. البته پیشبینیهای اندیکاتورها همیشه 100٪ دقیق نیست و استفاده صحیح از آنها نیازمند مهارت و تخصص کافی در تفسیر دادههاست. با این حال، اندیکاتورهای پسرو ابزارهای بسیار مفیدی برای کمک به تصمیمگیری سرمایهگذاران و تحلیلگران بازارهای مالی هستند.

اندیکاتورهای تحلیل تکنیکال

ابزارهایی هستند که برای تجزیه و تحلیل رفتار قیمت ارزهای دیجیتال در گذشته و پیشبینی روند آتی آنها به کار میروند. این اندیکاتورها با استفاده از دادههای تاریخی مانند قیمتهای گذشته، حجم معاملات و نوسانات قیمت، الگوها و روندهای موجود در بازار را شناسایی کرده و بر اساس آنها پیشبینیهایی در مورد آینده ارائه میدهند.

انواع اندیکاتور پسرو در تحلیل تکنیکال

اندیکاتور پسرو مانند آینهای جادویی عمل میکنند که تصویر گذشته بازار را به نمایش میگذارد و راهنمای آینده میشود! این اندیکاتورها بازار را زیر ذرهبین قرار داده و الگوها و روندها را کشف میکنند. اندیکاتورهای پسرو را میتوان به دو دسته اصلی تقسیم کرد:

- اندیکاتورهای آماری و ریاضی مانند میانگین متحرک، MACD، نوسان گیر بولینگر، RSI و استوکاستیک که بر اساس محاسبات و فرمولهای آماری و ریاضی پیچیده، الگوها و همبستگیهای موجود در دادههای تاریخی را شناسایی میکنند.

- اندیکاتورهای الگویی مانند خطوط روند، خطوط فیبوناچی، الگوهای شمع ژاپنی و… که الگوهای هندسی و تکرارشونده در نمودارهای قیمت و حجم معاملات را شناسایی میکنند.

- اندیکاتورهای پسرو با تحلیل دادههای تاریخی و الگوهای گذشته، اطلاعات ارزشمندی در مورد احتمال وقوع الگوهای مشابه و رفتار آینده بازار در اختیار تحلیلگران قرار میدهند. البته استفاده صحیح از این اندیکاتورها نیازمند مهارت، تجربه و دانش کافی در زمینه تحلیل تکنیکال است.

اندیکاتورهای آماری و ریاضی

اندیکاتورهای آماری و ریاضی از فرمولها و محاسبات پیچیدهای استفاده میکنند تا الگوهای موجود در دادههای تاریخی مانند قیمت، حجم مبادلات، نوسانات و غیره را شناسایی نمایند.

از جمله مهمترین فرمولهای به کار رفته در این اندیکاتورها میتوان به محاسبات میانگین، انحراف معیار، همبستگی، رگرسیون خطی، logit و ریاضیات مالی اشاره کرد.

این اندیکاتورها با بررسی رفتار عددی و آماری گذشته، روند آتی را پیشبینی میکنند. برای مثال RSI با سنجش سرعت تغییرات، نقاط عطف بازار را شناسایی میکند.

بنابراین میتوان گفت اندیکاتورهای آماری و ریاضی به دنبال یافتن الگوهای عددی و محاسباتی در دادههای تاریخی هستند تا رفتار آینده بازار را پیشبینی کنند.

انواع اندیکاتورهای آماری و ریاضی

اندیکاتورهای آماری و ریاضی بر اساس محاسبات و فرمولهای عددی عمل میکنند. انواع اندیکاتورهای آماری و ریاضی میانگین متحرک، باندهای بولینگر و شاخص قدرت نسبی هستند که در ادامه هر کدام را به صورت جداگانه بررسی میکنیم.

میانگین متحرک ساده

یکی از متداولترین اندیکاتورهای آماری و ریاضی است که به صورت خطی در نمودار ترسیم میشود و روند کلی بازار را نشان میدهد. این اندیکاتور با محاسبه میانگین قیمتها در یک دوره زمانی مشخص شده، عملکرد میکند.

مثلاً SMA 50 روزه، میانگین قیمت بستههای 50 روز گذشته را محاسبه کرده و نمایش میدهد. هر چه دوره زمانی میانگین بیشتر باشد، روند کلیتر و هموارتری را نشان خواهد داد. ویژگی منحصربهفرد SMA این است که به سادگی روند عمومی بازار را مشخص میکند و قابل فهم است.

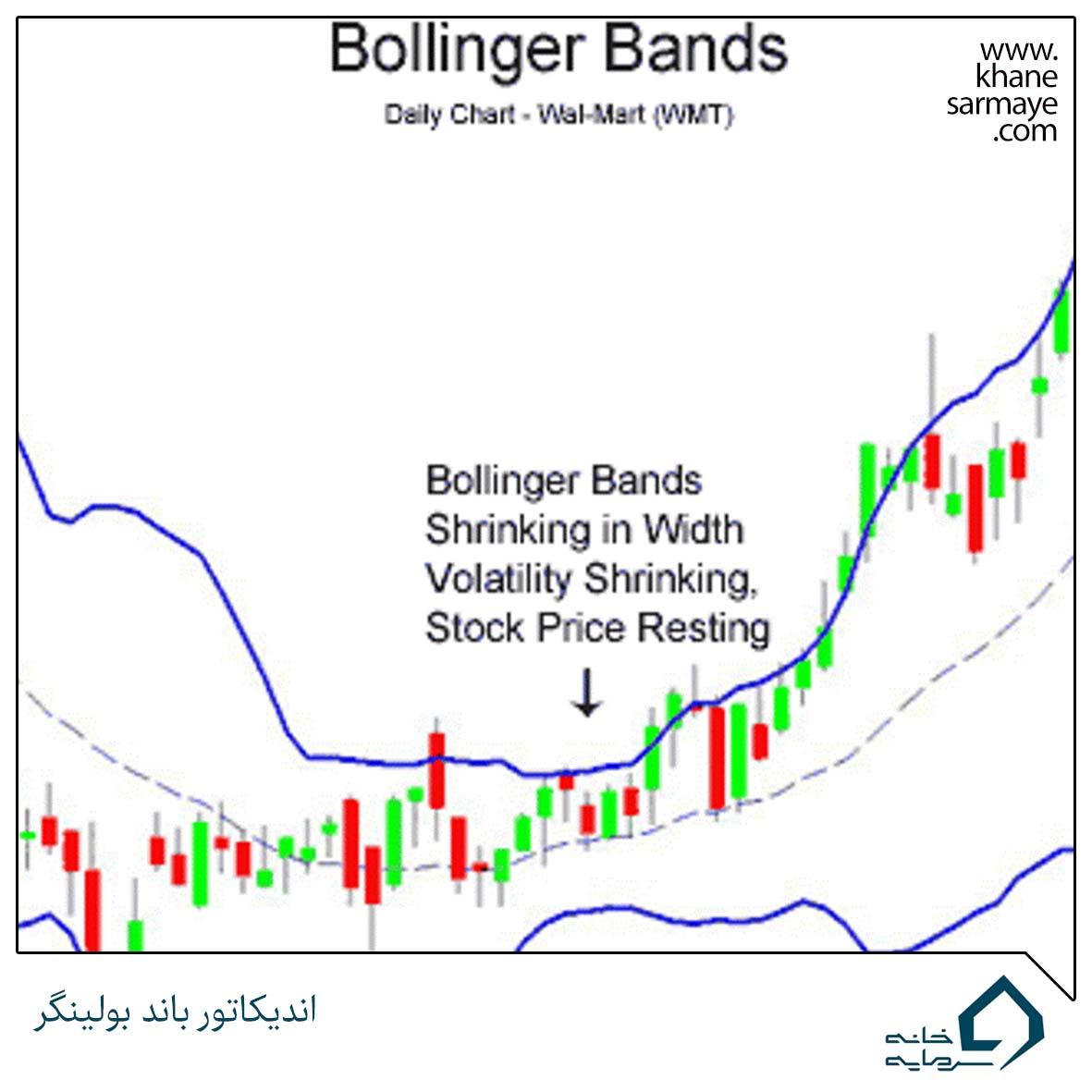

اندیکاتور بولینگر (Bollinger Bands)

اندیکاتور بولینگر (Bollinger Bands) یکی دیگر از اندیکاتورهای مهم آماری و ریاضی است که برای اندازهگیری نوسانات و پیشبینی تغییر روند مورد استفاده قرار میگیرد.

این اندیکاتور شامل یک نوار بالایی و یک نوار پایینی است که بر اساس انحراف معیار از میانگین متحرک تعیین میشوند. نوار بالا 2 انحراف معیار بالاتر و نوار پایین 2 انحراف معیار پایینتر از خط MMA قرار دارند.

هرگاه قیمت از این نوارها خارج شود، نشانهای از تغییر روند به حساب میآید. به عنوان مثال اگر قیمت از نوار بالا عبور کند، نشانه قوت روند صعودی است.

شاخص قدرت نسبی (Relative Strength Index – RSI)

شاخص قدرت نسبی (Relative Strength Index – RSI) یک اندیکاتور مهم آماری و ریاضی دیگر است که برای تعیین سرعت تغییرات قیمت و پیشبینی نقاط عطف بازار بکار میرود.

RSI یک شاخص نوسانی بین 0 تا 100 است. این شاخص هر چه به 100 نزدیکتر باشد، نشانه اوج قیمت و احتمال تغییر روند به نزولی است. از طرفی هرچه به 0 نزدیکتر باشد، نمایانگر کف قیمت و احتمال روند صعودی است.

به طور معمول، RSI بالای 70 نشانه پیشخریدی و اوج بازار و RSI زیر 30 نشانه پیشفروشی و کف بازار محسوب میشود؛ بنابراین RSI برای تشخیص نقاط ورود و خروج از بازار بسیار مفید است.

اندیکاتورهای الگویی

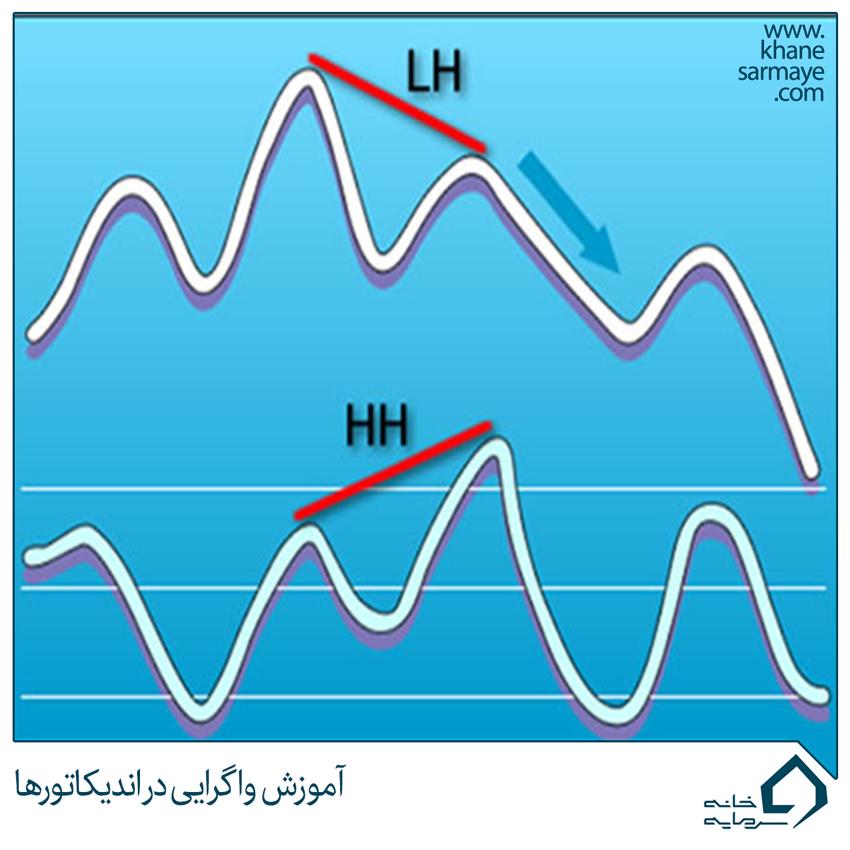

دسته دوم اندیکاتور پسرو، اندیکاتورهای الگویی هستند. این دسته از اندیکاتورها بر اساس الگوها و شکلهای هندسی تکرارشونده در نمودارهای قیمت و حجم معاملات عمل میکنند.

ویژگی اصلی اندیکاتورهای الگویی این است که آنها الگوهای بصری و هندسی مانند مثلثها، پرچمها، کانالها و غیره را در نمودارها شناسایی کرده و از روی شکل آنها رفتار آتی بازار را پیشبینی میکنند.

از اندیکاتورهای الگویی میتوان برای تشخیص نقاط ورود و خروج از بازار، تائید یا رد روندها و پیشبینی تغییر مسیر بازار استفاده کرد؛ مانند خطوط فیبوناچی، الگوهای شمع ژاپنی و نیمه الماس.

خطوط فیبوناچی

خطوط فیبوناچی بر اساس نسبت طلایی و اعداد فیبوناچی ترسیم میشوند و نشاندهنده سطوح حمایت و مقاومت هستند. هرگاه قیمت از این خطوط عبور کند، نشانهای از شکستن سطح و تغییر روند است. با ترسیم خطوط فیبوناچی میتوان نقاط ورود و خروج مناسبی را شناسایی کرد.

الگوهای شمع ژاپنی

الگوهای شمع ژاپنی مانند ستاره صبحگاهی و شبنشین بر اساس شکل تشکیل شمعها شناسایی میشوند و نشاندهنده برگشت احتمالی روند هستند. با تشخیص الگوهای شمعی میتوان زمان مناسب برای ورود یا خروج از معامله را تعیین کرد.

کاربردهای اندیکاتور پسرو

اندیکاتورهای پسرو با تأخیر نسبت به وقوع یک رویداد یا تغییر روند، آن را نمایش میدهند. به همین دلیل، کاربرد اصلی آنها تائید و تحلیل روندهای گذشته است. یکی از مهمترین کاربردهای اندیکاتورهای پسرو، تائید روند جاری بازار است. این اندیکاتورها میتوانند نشان دهند که آیا روند صعودی یا نزولی همچنان ادامه دارد و یا اینکه دچار تغییر شده است. به عنوان مثال میانگین متحرک نشان میدهد که روند کلی بازار طی چند روز یا هفته اخیر چگونه بوده است.

از دیگر کاربردهای مهم اندیکاتور پسرو، تشخیص نقاط برگشت روند است. این اندیکاتورها میتوانند با تأخیر اندکی نسبت به اندیکاتورهای پیشرو، نقاط عطف و برگشت روند را مشخص کنند. به عبارتی زمانی که یک روند صعودی یا نزولی در حال وقوع است، اندیکاتورهای پسرو میتوانند پایان آن روند را تشخیص دهند.

همچنین اندیکاتورهای پسرو برای تائید سیگنالهای حاصل از دیگر اندیکاتورهای پیشرو مانند RSI یا MACD به کار میروند. به عنوان مثال، هنگامی که RSI یک سیگنال خرید یا فروش میدهد، میتوان از میانگین متحرک برای تائید آن سیگنال استفاده کرد.

در نهایت، اندیکاتور پسرو برای تحلیل عملکرد گذشته بازار و درک الگوهای قیمتی به کار میرود. تحلیلگران میتوانند با بررسی رفتار گذشته قیمتها، الگوهای تکراری را شناسایی کرده و از آنها در تحلیلهای آتی خود بهره ببرند.

مزایای اندیکاتور پسرو

اندیکاتورهای پسرو ابزارهای مفیدی برای تحلیل بازارهای مالی هستند؛ اما استفاده صحیح از آنها نیازمند شناخت دقیق مزایا و معایب آنهاست. در این متن به بررسی مزایای اندیکاتور پسرو از جمله تائید روند جاری بازار، کاهش ابهام و پیشبینی رفتار آتی بازار پرداخته و سپس معایب آنها مانند عدم در نظر گرفتن عوامل محیطی، تأخیر زمانی و احتمال تفسیر اشتباه بحث میشود.

تائید روند جاری بازار

یکی از بزرگترین مزایای اندیکاتورهای پسرو این است که آنها میتوانند روند جاری بازار را تائید کنند؛ به عبارت دیگر، این اندیکاتورها با بررسی الگوهای گذشته قیمتی، میتوانند تشخیص دهند که آیا روند فعلی بازار همچنان ادامه دارد یا تغییر کرده است. این موضوع به سرمایهگذاران کمک میکند تا اطمینان پیدا کنند که آیا هنوز در مسیر درستی حرکت میکنند یا خیر.

کاهش ابهام

مزیت دیگر اندیکاتور پسرو این است که آنها ابهام موجود در بازار را کاهش میدهند. اغلب در بازارهای مالی ابهام زیادی در مورد روند آتی بازار وجود دارد. اندیکاتورهای پسرو با شناسایی الگوها و روندهای گذشته و مقایسه آنها با وضعیت فعلی، ابهام را کاهش داده و به سرمایهگذاران در تصمیمگیری کمک میکنند.

پیشبینی رفتار آتی بازار

یکی دیگر از مزایای کلیدی اندیکاتور پسرو این است که تا حدودی قابلیت پیشبینی رفتار آتی بازار را دارد. البته پیشبینیهای آنها کاملاً دقیق نیست، اما میتواند راهنمای مناسبی برای سرمایهگذاران باشد. در مجموع، اندیکاتورهای پسرو ابزاری ارزشمند برای تحلیل بازار و تصمیمگیری سرمایهگذاری محسوب میشوند.

معایب اندیکاتور پسرو

اندیکاتورهای پسرو ابزارهای مفیدی برای تحلیل بازارهای مالی هستند، اما همواره نباید بیچونوچرا بر آنها اعتماد کرد. اول از همه، این اندیکاتورها بر اساس دادههای گذشته طراحی میشوند، در حالی که لزوماً تاریخ تکرار نخواهد شد؛ بنابراین همیشه احتمال خطا در پیشبینی وجود دارد.

در نظر نگرفتن عوامل محیطی

اندیکاتورها نمیتوانند تمامی عوامل مؤثر بر بازار از جمله شرایط سیاسی، اقتصادی و روانی را در نظر بگیرند. پس نباید انتظار داشت که اندیکاتورها همیشه درست عمل کنند.

تأخیر زمانی

همچنین برخی اندیکاتورها مانند میانگین متحرک با تأخیر زمانی عمل میکنند و سیگنالهای آنها ممکن است دیر به دست سرمایهگذار برسد. این بدان معناست که زمانی که سیگنال خرید یا فروش ظاهر میشود، ممکن است فرصت مناسب برای ورود یا خروج از بازار از دست رفته باشد. پس اندیکاتورها لزوماً بهموقع نیستند.

تفسیر اشتباه

علاوه بر این، تفسیر اشتباه اندیکاتورها میتواند منجر به تصمیمگیری نادرست شود. صرفاً دنبال کردن سیگنالهای اندیکاتورها بدون در نظر گرفتن سایر عوامل، خطرناک است. سرمایهگذاران باید مهارت و تجربه کافی برای تفسیر صحیح اندیکاتورها داشته باشند. در غیر این صورت، استفاده از اندیکاتورها میتواند گمراهکننده باشد.

در نهایت، برخی سرمایهگذاران تمایل دارند که بیش از حد به اندیکاتورها تکیه کنند و آنها را جایگزین تحلیل بنیادی بازار نمایند. این اشتباه بزرگی است. اندیکاتورها تنها ابزارهای کمکیاند و نباید جایگزین تحقیقات و تحلیلهای اساسی شوند. پس باید از اتکای بیش از حد به آنها پرهیز کرد.

سخن پایانی

اندیکاتورهای پسرو مثل چراغ راهنمایی هستند که برای رانندگان بازار، یعنی سرمایهگذاران و تحلیلگران، مسیر حرکت را نشان میدهند. این اندیکاتورها ابزارهای مفیدی برای تحلیل تکنیکال بازار و داراییهای مالی هستند. این اندیکاتورها با بررسی الگوها و روندهای گذشته، اطلاعات ارزشمندی در اختیار تحلیلگران قرار میدهند. از مزایای اندیکاتور پسرو میتوان به تشخیص روند بازار، تعیین نقاط ورود و خروج و کاهش ابهام اشاره کرد. از سوی دیگر، اتکای بیش از حد به این اندیکاتورها و نادیده گرفتن سایر عوامل، از جمله معایب آنهاست. در نهایت توصیه میشود اندیکاتورهای پسرو در کنار سایر ابزارهای تحلیلی و با در نظر گرفتن شرایط کلی بازار به کار گرفته شوند تا بتوانند به بهترین شکل ممکن مسیر آینده بازار را نشان دهند.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟