اندیکاتور باند بولینگر، جزو اندیکاتورهای قدرتمند تکنیکال می باشد که توسط جان بولینگر به وجود آمده است. بعضی از معامله گران باور دارند که فقط استراتژی باند بولینگر ، کلید موفقیت است. باند بولینگر، حرکت قیمت سهام را محاسبه می کند و مرز نسبی از سقف و کف قیمت را فراهم می کند. اندیکاتور باند بولینگر بر اساس میانگین متحرک می باشد که روند میان مدت سهام را بر اساس تایم فریم معاملاتی که مشاهده می کنید، مشخص می کند. این اندیکاتور به عنوان باند میانه روند شناخته شده است. اکثر نمودارهای معاملاتی از میانیگن متحرک با دوره زمانی ۲۰ برای تنظیمات پیش فرض باند بولینگر استفاده می کنند. باند بالایی و پایینی برای سنجش نوسانات صعودی و نزولی به کار می روند. باند بولینگر با دو انحراف معیار از میانه باند محاسبه می شوند.

اندیکاتور باند بولینگر چیست؟

باند بولینگر(Bollinger band) از باند بالایی، میانی و پایینی تشکیل شده است که توسط جان بولینگر به وجود آمده است.

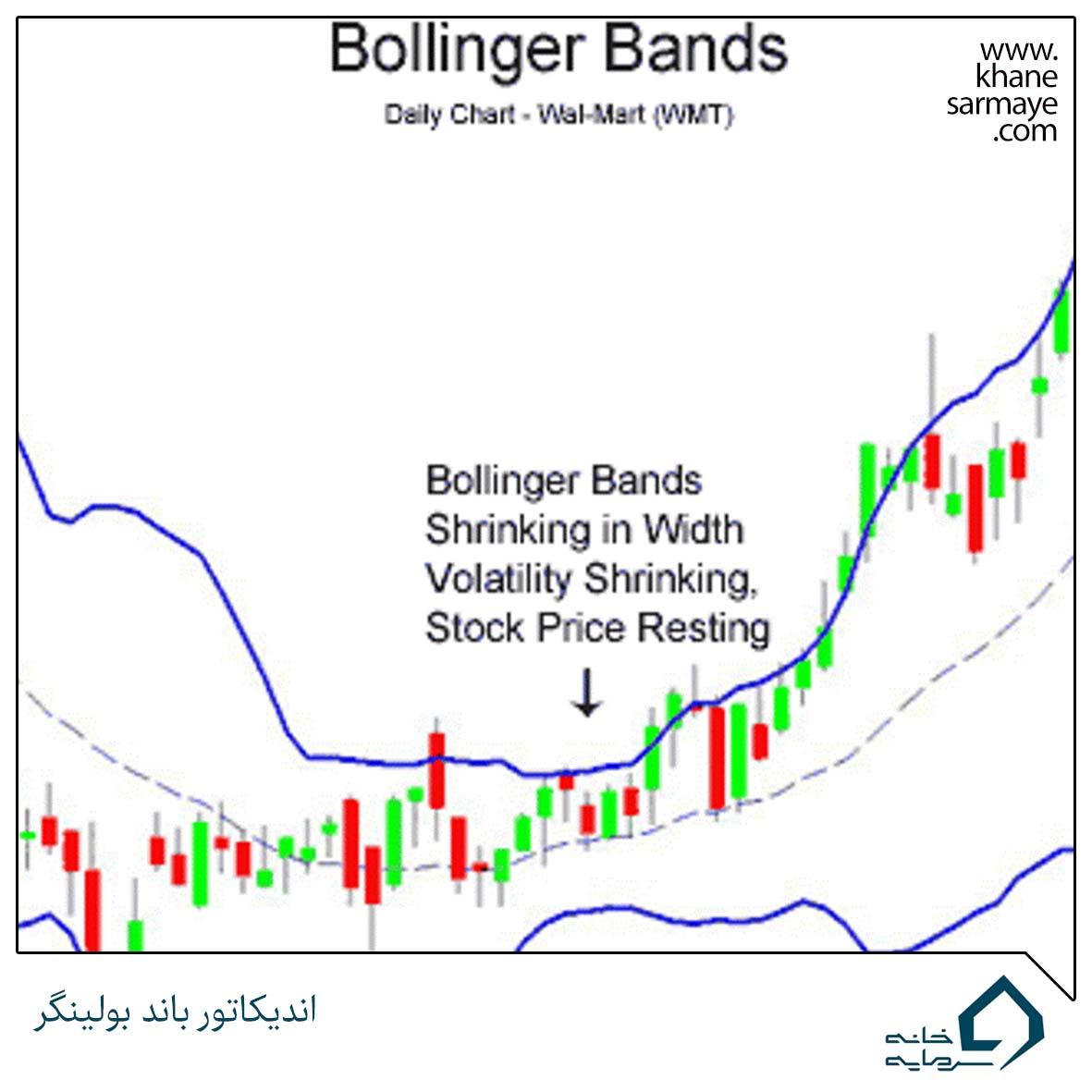

باند بولینگر جهت سنجش نوسانات قیمت در بالا و پایین میانگین متحرک ساده (Simple MA) است. جان بولینگر اشاره کرد که دوره هایی با نوسانات پایین بعد از دوره های با نوسانات بالا دنبال می شوند. بنابراین وقتی باند بولینگر به همدیگر فشرده و نزدیک می شود، می توان نتیجه گرفت که به زودی حرکات قیمت قابل توجهی روی می دهد.

بنابراین، استراتژی معاملاتی فشردگی باند بولینگر کمک می کند تا از حرکات قیمت پس از یک دوره نوسانات پایین، به سود دست یافت.

کاربرد اندیکاتور باند بولینگر چیست؟

نمودار زیر، زمان ۲۴۰ دقیقه جفت ارز EURUSD را نشان می دهد. اندیکاتور باند بولینگر بایستی در دوره ۲۰ روزه و با انحراف معیار (Deviation) 2 تنظیم گردد و تا بتوان پهنای باند بولینگر را محاسبه کرد.

هنگام استفاده از این استراتژی، ما به دنبال انقباض و فشردگی باند بولینگر در دوره هایی هستیم که پهنای باند بولینگر در حدود ۰٫۰۱۰۰ یا ۱۰۰ پوینت باشد.

اگر همه شرایط ذکرشده، ایجاد شد، به معنای حرکت قیمت قابل توجه است، همان طور که در نمودار بالا، درون دایره سبزرنگ نشان می دهد.

سیگنال خرید یا (Buy) زمانی صادر می شود که یک کندل کامل بالای خط میانگین متحرک ساده تشکیل شود.

سیگنال فروش یا (Sell) زمانی صادر می گردد که یک کندل کامل پایین خط میانگین متحرک ساده تشکیل شود.

- حد ضرر یا ( Stop loss) روی حداکثر قیمت (High) یا حداقل قیمت (Low) کندل قبلی قرار دهید یا

- ۳% از سرمایه را در این معامله به حد ضرر اختصاص دهید، البته هرکدام که کمتر بود از آن استفاده کنید.

آموزش اندیکاتور باند بولینگر

اندیکاتور باند بولینگر از سه قسمت تشکیل شده است :

۱٫ میانگین متحرک ساده : این میانگین متحرک ساده معمولا در بازه زمانی ۲۰ روزه تنظیم شده اند. میانگین متحرک ، میانگینی از قیمت سهم در طول یک بازه زمانی (که معمولا ۲۰ روزه می باشد) است. منظور از متحرک بودن میانگین این است که قیمت در بازه های زمانی مختلف ، یکسان نمی باشد، بلکه متغیر می باشد.

باند میانی: میانگین متحرک با دوره زمانی ۲۰ (بیشتر نمودارهای معاملاتی از میانگین متحرک ساده (SMA) استفاده می کنند).

(SMA) میانگین متحرک ساده-۲۰ = باند میانه

۲٫ باند بالایی : با استفاده از ۲ انحراف معیاری تخمین زده می شود که از میانگین متحرک ساده بیشتر هستند.

باند بالایی: باند میانی + انحراف معیار ضربدر ۲

( ۲* انحراف معیار قیمت -۲۰SMA+( – 20 = باند بالایی

۳٫ باند پایینی : با استفاده از ۲ انحراف معیاری تخمین زده می شود که از میانگین متحرک ساده کمتر هستند.

باند پایینی: باند میانی – انحراف معیار ضربدر۲

( ۲*انحراف معیار قیمت -۲۰SMA -( – 20 = باند پایینی

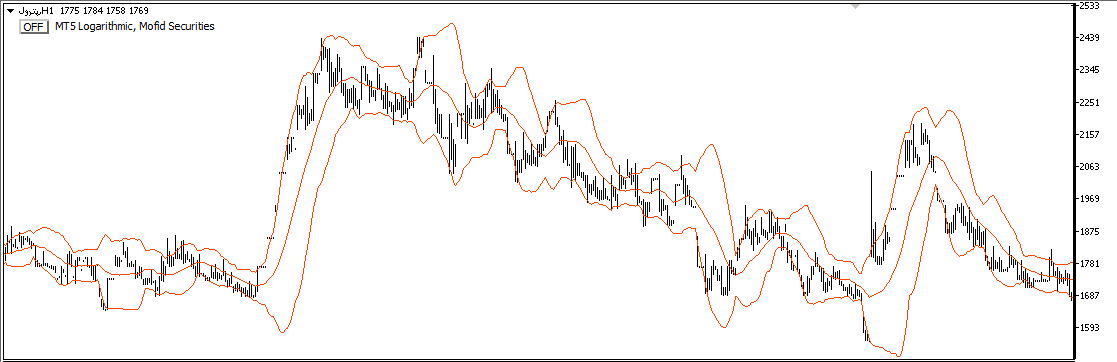

شکل زیر نمایی از باند بولینگر در سهم پترول می باشد.

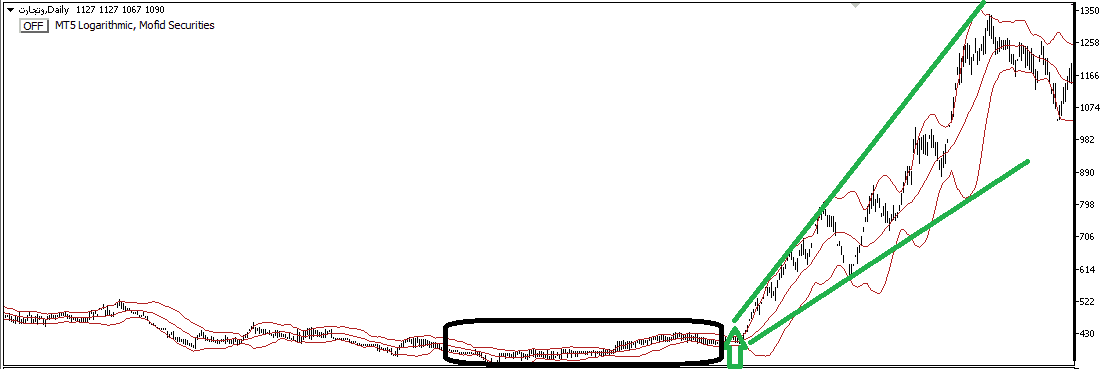

زمانی که باند بولینگر باریک می شود به این معنا می باشد که نوسانات در قیمت سهم در حال کاهش یافتن هستند ، همچنین وقتی که باند بولینگر وسیع می شود این موضوع به این صورت تفسیر می شود که نوسانات در قیمت سهم در حال افزایش پیدا کردن می باشد. در همین قسمت دانستن این موضوع می تواند جالب باشد که وقتی باند بولینگر فشرده می شود از جهت دیگری ( که منظور خطوط روند که شامل میانگین متحرک و خطوط بالا و پایین آن است ) یک نوع سیگنال محسوب می شود مبنی بر اینکه روند سهم در حال تغییر کردن می باشد. به شکل زیر در خصوص این مطلب توجه کنید :

همان طور که در شکل مشاهده می کنیم ، پس از اینکه خطوط باند بولینگر به یکدیگر نزدیک شده اند ، بعد از آن شروع یک روند صعودی در سهم را می بینیم. به صورت ساده می توان گفت زمانی که قیمت پایانی سهم ، به سمت باند بالایی حرکت کند به این معنی است که بازار در وضعیت اشباع خرید قرار دارد و امکان تغییر روند غریب الوقوع می باشد و هرگاه که قیمت پایانی ، به سمت باند پایینی حرکت کنند اشباع فروش در بازار را نمایان می کند. در این قسمت این موضوع که تحلیلگران تغییر نوسانات در باند بولینگر به موقع در نظر داشته باشند بسیار ضروری است.

-

- ۳ خط ساده: باند بولینگر از سه خط روی نمودار تشکیل شده است که نوسانات قیمت را در داخل و اطراف آن نشان می دهد.

- تغییرپذیری: باند بولینگر ابزار قدرتمندی برای درک نوسانات بازار از قله تا دره است.

- وقتی باند فشرده می شود، هشیار باشید: همیشه نوسانات پایینو آرامش قبل از طوفان است.

- از تنظیمات پیش فرض استفاده کنید.

- سوار شدن بر باند بولینگر: سوار شدن بر باند کارایی دارد اما به خاطر داشته باشید فقط ۲۰% از مواقع، بازار تمایل به این نوع حرکت دارد و پول بیشتر از محدوده بین دو باند به دست خواهد آمد.

- پولبک به SMA: روند قوی را مشخص کنید و زمان پولبک به سمت میانگین متحرک(SMA)، خرید نمایید. تنظیمات باند بولینگر سودمندترین روشی است که در بازار دیده ام.

- سیگنال معاملات معتبر: سیگنال های خرید و فروش را با استفاده از اندیکاتورهای دیگر مانند خطوط روند، تارگت های P&F و سطوح فیبوناچی ریتریسمنت تایید می کنید.

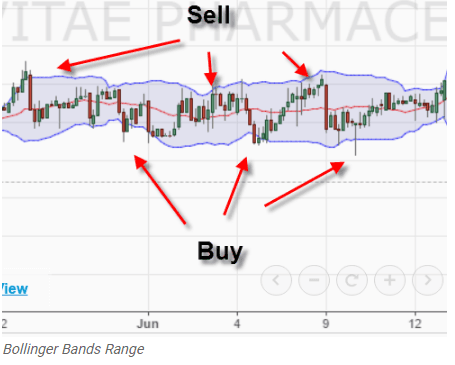

- محدوده معاملات: سهام را در محدوده پیدا کنید. سپس روی باند پایینی خرید آزمایشی دهید و روی باند بالایی فروش آزمایشی انجام دهید. توجه شود زمانی که باند منقبض و فشرده شد توقف کنید، روند قیمت سهام در همان نقاط می شکند.

- خارج از باند: کندل خارج از باند به این معنی نیست که سهام به طور خودکار برگشت دارد. اغلب موارد فقط شروع روند است.

نمودار زیر باند بالا و پایین را نشان می دهد.

استراتژی های معاملاتی باند بولینگر

بسیاری از شماها در مورد الگوهای محبوب تحلیل تکنیکال شنیده اید مانند سقف دوقلو ، کف دوقلو، مثلث بالارونده، مثلث متقارن، سر و شانه سقف یا کف و غیره. اندیکاتور باند بولینگر می تواند با ارزیابی موقعیت قدرت نهفته در این شکل ها، بهتر بتوانید تحلیل کنید. باند بولینگر می تواند در درک این که آیا سهام در حال رشد است یا خیر یا حتی نوسان کافی برای سرمایه گذاری وجود دارد، به شما کمک کند. زمانی که با باند بولینگر معامله می کنید، خواهید دید که باند بولینگر، فشرده شده و نشان می دهد که سهام در محدوده ی باریکی قرار گرفته است. حرکات انقباضی و مارپیچ، مانند ماشه ای برای انفجار یا شکست قیمت است. بسیاری از مواقع، رالی های بزرگ از محدوده نوسانات کم شروع می شود. هنگامی که این اتفاق می افتد، ” building cause” نامیده می شود. این آرامش قبل از طوفان است.

استراتژی کف دو قلو و باند بولینگر

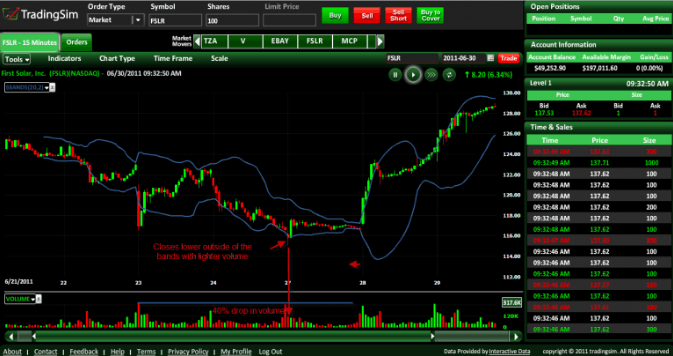

این نوع استراتژی باند بولینگر معمولی شامل کف دوقلو است. کف اولیه حجم قابل توجه و پولبک شارپ قیمتی دارد و به کندل حداقل قیمت خارج از باند نزدیک می شود. این نوع حرکات معمولا “رالی خودکار” نامیده می شود. حداکثر قیمت رالی خودکار تمایل دارد به اولین سطح مقاومت برسد که این اتفاق قبل از بالاتر رفتن قیمت سهام اتفاق می افتد.

بعد از شروع رالی، قیمت در تلاش است تا پایین ترین قیمت اخیر را بازآزمایی کند که برای آزمایش میزان قدرت فشار خرید می باشد و در پایین ترین سطح قرار گرفته است. بسیاری از تکنسین های باند بولینگر برای بازبینی قیمت، داخل باند پایین را بررسی می کنند. این نشان می دهد که فشار پایین در سهام کاهش یافته و نقش از فروشندگان به خریداران تغییر یافته است. همچنین بایستی به حجم توجه شود؛ علاوه بر این بایستی به محو شدن سریع و خودکار آن توجه کنید. در زیر مثالی از کف دوقلو که خارج از باند پایینی بولینگر قرار دارد و یک رالی خودکار را به وجود آورده است. موضوع مورد بحث مربوط به سهام FSLR در ۳۰ ژوئن ۲۰۱۱ می باشد. سهام با کاهش ۴۰ درصدی با آخرین میزان نوسانات مواجه شد. کندل استیک، خارج از باند در حال مبارزه می باشد. در طی دو روز آینده منجر به رالی شدید ۱۲% شد.

استراتژی برگشتی با باند بولینگر

استراتژی برگشتی با باند بولینگر

یکی دیگر از روش های ساده و در عین حال موثر، سهام های هستند که کم کم از باند خارج می شوند. حالا یک قدم جلوتر برویم و تحلیل کندل استیک را در این استراتژی به کار بریم.

برای مثال به جای خریدن سهمی که با شکافی (گپ) با باند بالایی ایجاد می شود، صبر می کنیم تا ببینیم سهام چگونه عمل می کند. اگر سهام شکاف داشته باشد و سپس نزدیک به قیمت پایین آن بسته شود، هنوز به طور کامل خارج از باند بولینگر قرار دارد، اغلب این اندیکاتور خوبی است که سهام در کوتاه مدت اصلاح خواهد شد. سپس شما می توانید یک پوزیشن کوتاه مدت با سه تارگت خروجی داشته باشید: (۱) باند بالا، (۲) باند متوسط یا (۳) باند پایین. در مثال نمودار زیر سهم Direxion Daily Small Cap Bull 3x Shares (TNA) در ۲۹ ژوئن ۲۰۱۱ می باشد، صبح ، شکاف خوبی در خارج از باندها وجود داشت، اما یک پنی زیر حداقل قیمت بود. همان طور که در نمودار مشاهده می کنید، کندل استیک وحشتناک به نظر می رسد، سهام به سرعت برمی گردد و تقریبا ۲% را در عرض ۳۰ دقیقه اخذ می کند

استراتژی سوار بر باند

استراتژی سوار بر باند

بزرگترین اشتباهی که معامله گران مبتدی هنگام استفاده از باند بولینگر انجام می دهند این است که وقتی قیمت به باند بالایی برخورد می کند، سهام را می فروشند و زمانی که قیمت به باند پایینی برخورد می کند، می خرند.

خود بولینگر اظهار داشت که لمس باند بالا یا باند پایین سیگنال خرید و فروش باند بولینگر نمی باشد.

تنها زمانی می توان معامله کرد که قیمت سوار بر باند بولینگر باشد.

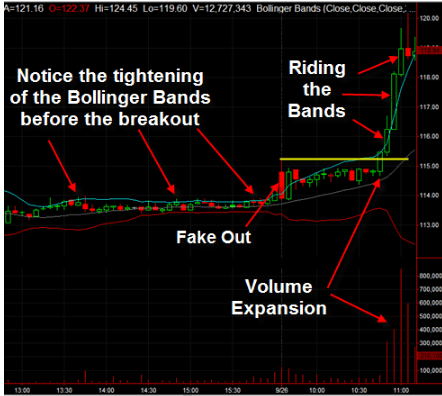

به مثال زیر نگاهی بیندازید و به فشردگی باند بولینگر درست قبل از شکستن توجه کنید.

همان طور که قبلا گفته شد، نفوذ قیمت به باند به تنهایی نمی تواند دلیل خرید یا فروش یک سهام باشد.

توجه کنید بعد از شکست روند، حجم تا چه اندازه افزایش یافت و روند قیمت به خارج از باند بولینگر آغاز گشت. اگر این کندل ها به سمت بالا پرواز کنند، این موقعیت می تواند بسیار سودآور باشد.

می خواهم دوباره به باند میانی برگردم. برای یادآوری ، باند میانی یک میانگین متحرک با دوره زمانی ۲۰ در بسیاری از برنامه های کاربردی نمودارها می باشد.

دوره زمانی هر سهام متفاوت است، بعضی سهام ها با دوره زمانی ۲۰ رابطه دارند و بعضی ها ندارند. در بعضی موارد بایستی اعداد میانگین متحرک ساده (SMA) را اصلاح نمایید تا با سهام مورد نظر رابطه داشته باشند. این منحنی مناسب است، اما ما می خواهیم موقعیت را به نفع خودمان تغییر دهیم.

وقتی منحنی به خوبی کار کند، باید مطمئن باشید که با تجزیه و تحلیل تنظیمات دیوانه نمی شوید.

به هر حال، خط میانی می تواند مناطق حمایت پولبک را زمانی که سهام سوار بر باند است، نشان دهد. حتی می توانید موقعیت خود را در سهامی افزایش دهید که قیمت به خط میانی پولبک کند. در مقابل، اگر سهامی خارج از باند بولینگر به روند خود ادامه دهد، نشان دهنده تضعیف قدرت سهام است و این زمان مناسبی برای سنجیدن موقعیت یا به طور کامل رها کردن آن است.

علاوه بر این، زمانی که ما سوار بر باند بولینگر هستیم، باید به دنبال بالاترین “های” (High) و بالاترین “لو” (Low) باشیم.

استراتژی انقباض باند بولینگر

یکی دیگر از استراتژی های معاملاتی باند بولینگر این است که انقباض آینده باند بولینگر را ارزیابی کند. جان، اندیکاتوری به نام پهنای باند را ایجاد کرد. فرمول پهنای باند بولینگر ساده است:

(مقدار باند بولینگر بالایی – مقدار باند بولینگر پایینی) تقسیم بر مقدار باند بولینگر میانی (میانگین متحرک ساده).

ایده استفاده از نمودار روزانه، این است که وقتی اندیکاتور به پایین ترین سطح خود در ۶ ماه گذشته می رسد می توانید انتظار افزایش نوسانات را داشته باشید. همان طور که در بالا اشاره کردم این امر باعث انقباض باند بولینگر می شود. عمل انقباض باند بولینگر حاکی از یک حرکت بزرگ است. شما می توانید از اندیکاتورهای بیشتری مانند افزایش حجم و یا اندیکاتور توزیع تجمعی استفاده کنید.

اندیکاتورهای دیگر بیانگر شواهد بیشتری برای انقباض باند بولینگر هستند.

زمانی که باند بولینگر منقبض می شود ما بایستی یک مرزی داشته باشیم زیرا این نوع موقعیت می تواند باعث گمراهی بهترین معامله گران گردد.

به نمودار BSC در استراتژی ۳ توجه کنید که چگونه قیمت بولینگر با باز شدن ۲۶/۹ افزایش یافت. سپس فورا حرکت برگشتی داشت و منجر به فریب معامله گران شد . نبایستی هر جایی که شاهد انقباض باند بودید وارد معامله شوید بلکه بایستی منتظر تایید شکست روند باشید و سپس با آن حرکت نمایید. اگر درست تشخیص دهید ، به همان مسیر مورد نظر بیشتر حرکت می کند. توجه داشته باشید که چگونه قیمت و حجم در هنگام نزدیک شدن به ارتفاع بالا (خط زرد) می شکند.

برای این که منتظر تایید باشیم، بیایید نگاهی بیندازیم که چگونه از فشردگی باند بولینگر برای کسب سود استفاده نماییم.

در نمودار ۵ دقیقه ای زیر سهام Research in Motion Limited (RIMM) در تاریخ ۱۷ ژوئن ۲۰۱۱ ارائه شده است. توجه کنید که چگونه موجب شکاف (یا گپ) هنگام صبح شد و باند بسیار منقبض گردید.

در حال حاضر برخی از معامله گران می توانند روش ابتدایی معاملات را با خرید سهام با باز شدن قیمت انجام دهند با فرض این که در خلال انقباض باند، انرژی بیشتر شود و منجر به پایین آوردن قیمت سهام خواهد شد. روش دیگر این است که منتظر تایید باشیم.

بنابراین، راه حل این نوع موقعیت این است که (۱) صبر کنید تا کندل استیک به داخل باند برگردد و (۲) اطمینان حاصل شود که چند اینساید بار (inside bars) وجود دارد که حداقل قیمت اولین بار را نمی شکند (۳) هنگامی که حداقل قیمت اولین کندل استیک را شکست اقدام به خرید نمایید.

با توجه به این سه الزام می توانید تصور کنید که این موارد، خیلی در بازار اتفاق نمی افتد اما وقتی روی دهد باعث تصمیم گیری بهتر می شود. نمودار زیر این رویکرد را نشان می دهد.

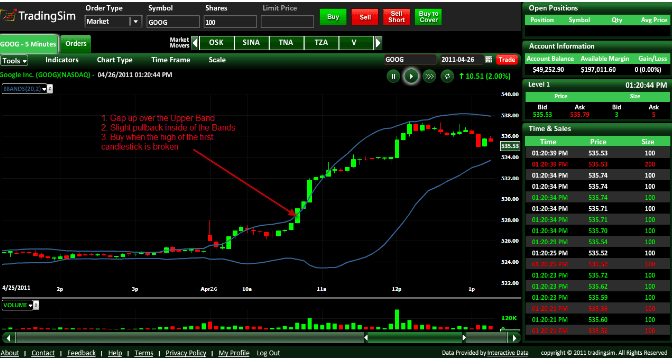

حالا نگاهی به همین نوع تنظیمات در زمان فروش می اندازیم. تصویر زیر سهامی از گوگل در تاریخ ۲۶ آوریل ۲۰۱۱ را نشان می دهد. توجه کنید که چگونه سهام گوگل از نوار بالایی باند عبور کرده و بعد از اصلاح کوچکی داخل باند برگشته ، سپس از حداکثر قیمت اولین کندل استیک عبور کرده است. اگر کندل ها سوار بر باند بشوند این نوع از تنظیمات می تواند روند قدرتمندی را ثابت کند.

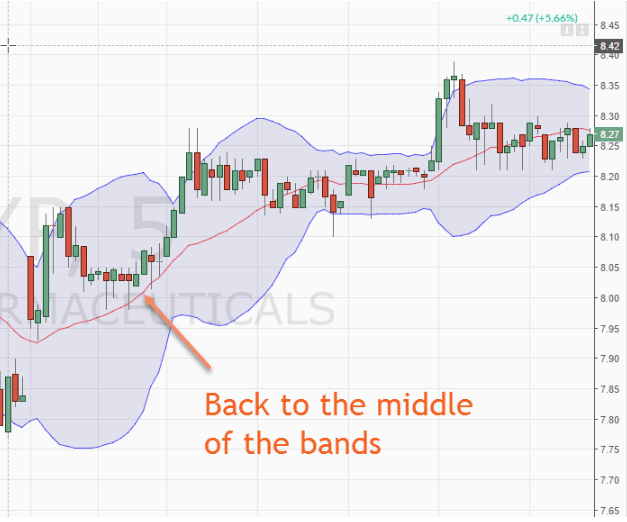

استراتژی برگشت ناگهانی به باند میانی

این استراتژی برای کسانی است که توقع کمی از بازار دارند. اساسا شما در انتظار بانس کردن بازار به باند میانی هستید. آنچه در مورد این استراتژی می خواهم این است که با گذشت زمان، درصد بالایی از موفقیت را به همراه خواهد داشت.

شما در موقعیتی قرار نمی گیرید تا آن را به نفع خود تغییر دهید. همچنین به دنبال پیامبری هم نیستید که پیش بینی کند سهام تا چه اندازه بالا می رود یا نمی رود. اگر افراد زیاده خواهی از بازار نباشید، قادر خواهید بود با خیال راحت از بازار استوار و محکم درآمد داشته باشید و در نهایت نوسانات طوفانی کاهش خواهد یافت که مقوله ای معمولی برای معامله گرانی است که ریسک پذیر هستند.

کلید این استراتژی پیش از ورود به موقعیت، این است منتظر آزمودن خط میانی باشیم. در صورتی که در جهت اصلی حرکت کنید که میزان قابل توجهی از نوسانات وجود دارد، می توانید احتمال ورود به یک معامله و برنده شدن در آن را افزایش دهید. همانطور که در مثال بالا می بینید، متوجه می شوید زمانی که قیمت فقط به خط میانی پولبک کرده، سهام به سرعت افزایش یافته است. شما می خواهید بعد از این که قیمت نتوانست خط میانی را به سمت پایین را بشکند، وارد پوزیشن شوید. سپس می توانید روی نوار بالایی اقدام به فروش نمایید. اگر اشتیاق بیشتری برای ریسک دارید، می توانید سوار باند شوید و تعیین کنید کجا از پوزیشن خارج شوید.

استراتژی معامله درون باند

صادقانه این یکی از استراتژی های مورد علاقه ام است. اگر تا به حال هر سیگنال دیگری را برایتان مطرح کردم، فراموش کنید. استراتژی که با حداکثر کسب درآمد با حداقل ریسک است. همانطور که می گوییم بازی فوتبال در یک اینچ است، تجارت هم همانند آن است.

البته می توانید پول زیادی را با شرط بندی بر روی سهام ها به دست آورید اما این نوع از معامله، جزو خرید طولانی مدت مثلا بعد از ۲۰ سال نیست . اول، شما باید سهامی را پیدا کنید که در یک محدوده معاملاتی قرار گرفته باشد، هر چه محدوده بزرگتر باشد بهتر است.

اکنون به این نمودار نگاهی بیندازید، نمودار خسته کننده ای به نظر می رسد. به هر حال با تجربه ای که دارم زمانی که بازار خود را نشان دهد معامله گران از بازار پول به دست می آورند و در پایان روز با یک کندل بزرگ، پول خود را نقد می کنند.

در مثال بالا، زمانی شما اقدام به خرید می کنید که یک سهم در محدوده اش، حداقل قیمت را دارد و روی باند پایینی قرار گرفته است. به طور معکوس، زمانی سهام را می فروشید که به حداکثر قیمت محدوده اش برسد و در باند بالایی قرار دارد. شما می توانید استدلال کنید که نیازی به باندها ندارید تا این استراژی را اجرا نمایید، با این حال با داشتن این باندها و بررسی آنها می توانید فاز تغییرپذیری کم یا بدون نوسان را اعتبار سنجی نمایید.

یک روش ساده برای گفتن این است که باندها به تایید اینکه سهام در یک دامنه گیر کرده است، کمک می کند.

بنابراین به جای یک موفقیت بزرگ، بهتر است در یک محدوده تلاش کنید و سکه به سکه از هر نوسان سود به دست آورید.

کدام استراتژی بهترین است؟

این سوال واضحی است که برای هر کسی که این مقاله را بخواند پیش می آید.

خودم استراتژی شماره ۶ را ترجیح می دهم زیرا از این بازار دائما پول کسب می کنید و درصد بالایی از موفقیت را برای شما در بر دارد.

چگونه بدانم درصد بالایی از موفقیت را در بر دارد؟

شما زیاد در مورد حرکات قیمت بازار نمی پرسیدید. بنابر تجربه شخصی که هزاران معامله را انجام داده ام ، بیشتر سودی که در بازار در جستجوی آن هستید و احتمال کمتری دارد که به آن دست یابید.

در حال حاضر، استراتژی ۶ برای من بهتر است، اما در مورد شما چطور است؟

از آنجا که تجارت یک سفر شخصی است، برخی از روش های دیگر ممکن است برای شما مناسب باشد ولی ریسک زیادی را نیز در بر دارد. در زیر فهرستی از سبک های ۶ استراتژی که در مقاله آمده بود را بررسی می کنیم:

-

- استراتژی کف دو قلو: این استراتژی برای تکنیکالیست های ماهر است. معامله گر بایستی تمام بازار را در جستجوی وضعیت خاصی دنبال کند. برای شناسایی وضعیت، صبر زیادی را می طلبد، زیرا شما واقعا نیاز به دومین کف قیمت دارید تا باند را بشکافد و سیگنال خرید قوی را صادر نماید

- استراتژی برگشتی: فراخوانی برای تمام مخاطبان ریسک پذیر است. این روش فوق العاده است زمانی که به درستی با روش برگشتی وارد پوزیشن شوید، پول را وارد حسابتان می کنید. با این حال اگر به اشتباه وارد پوزیشن شوید، شما را به شدت گرفتار می کند. بایستی سریع و با دقت عمل کنید.

- استراتژی سوار بر باند: این برای تمام کسانی است که خارج از باند اقدام می کنند. شما فقط میزان ۲۰٪ تا ۳۰٪ فرصت برنده شدن را دارید زیرا شما تمام سرمایه خود را بر روی این حرکت بزرگ سرمایه گذاری کرده اید. به نظر ساده می رسد این طور نیست؟ به شخصه استراتژی ها را امتحان کردم که درصد برنده شدن پایین را داشته و هر بار شکست خوردم زیرا من بازنده خوبی هستم. بنابراین نمی توانم اشتباهی را که نادرست است مرتکب شوم. پس، اگر می خواهید معاملات کمتری داشته باشید، می توانید از ده اشتباه، از هشت اشتباه جلوگیری نمایید، این استراتژی برای شما مناسب خواهد بود.

- استراتژی انقباض باند بولینگر: این استراتژی بهترین موقعیت را برای معامله گرانی که می خواهند سود بالقوه را با سوار شدن بر باند بگیرند به همراه دارد و می توانند پول زیادی را به دست آورند. شما می توانید یکی از دو روش را با انقباض باند انجام دهید. برای معامله گران ریسک پذیر، شما می توانید قبل از شکست قیمت وارد معامله شوید و به سود دست یابید. بیشتر معامله گران محافظه کار منتظر شکست قیمت می شوند و سپس موقعیت پولبک را در جهت روند اصلی بررسی می کنند.

- نقش میانگین متحرک: این استراتژی برای همه معامله گران با پولبک همراه است. شما به دنبال سهام هایی هستید که روند قوی دارند و واکنش میانگین متحرک با دوره زمانی ۲۰ را نشان می دهد. زمانی این تنظیمات دوست داشتنی هستند که در روز معامله Nikkei .

- استراتژی معامله در محدوده: این استراتژی را بسیار ستایش می کنم. ۸۰ درصد از مواقع محدوده ای از بازار را داریم. بنابراین اگر اهل ریسک هستید این استراتژی مناسب شما نیست و بیشتر خواب آور است و بهتر است از استراتژی ۲ و ۳ و ۴ استفاده نمایید.

استراتژی معاملات روزانه با ترکیب باند بولینگر و MACD

ترکیب اندیکاتور باند بولینگر با MACD به عنوان یک استراتژی مهم در معاملات استفاده می شود. علاوه بر این، تنظیمات این استراتژی و قوانین خرید و فروش را توضیح می دهد و در دو نمودار مختلف نحوه برنده و بازنده شدن با استراتژی مورد نظر را بیان می کند.

از اندیکاتور MACD در معاملات روزانه جهت مشخص کردن روند و از باند بولینگر به عنوان کشیدن ماشه معاملات استفاده می کنیم. پارامترهای MACD به صورت زیر است:

- میانگین متحرک (Fast EMA): 12

- میانگین متحرک (Slow EMA): 26

- خط سیگنال ( Signal line) : 9

این تنظیمات استاندارد در بیشتر پکیج های نرم افزاری وجود دارد. تنظیمات باند بولینگر، ۱۲ برای میانگین متحرک با انحراف معیار ۲ باند بولینگر است.

قوانین خرید در معاملات روزانه

- MACD بالای خط سیگنال و بالای خط صفر

- توقف سفارش (Stop order) را بالای باند بولینگر قرار دهید.

قوانین فروش در معاملات روزانه

- MACD زیر خط سیگنال و زیرخط صفر

- توقف سفارش (Stop order) را پایین باند بولینگر قرار دهید.

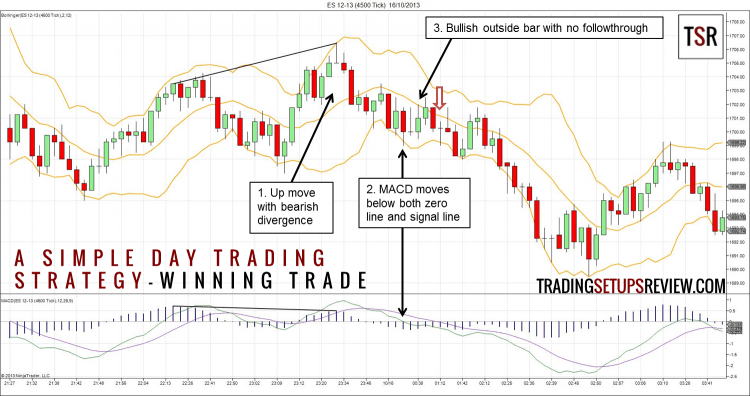

برنده شدن در معامله با استراتژی MACD و باند بولینگر

مارکوس هایکوئتر در مقاله اش برای قرارداد S&P E-mini با تایم فریم ۴۵۰۰ تیک استفاده کرد. یعنی برای هر ۴۵۰۰ تیک، میله رسم شده است. ما این زمان بندی توصیه شده را دنبال می کنیم.

روز معاملاتی، با شلوغی و تراکم قبل از ورود خرس ها (روند نزولی) شروع شد. این استراتژی معاملاتی ساده روزانه در شروع بازار خرس ها (روند نزولی) موفق به کسب سود شده است. بیایید جزئیات را در نمودار بالا بررسی کنیم.

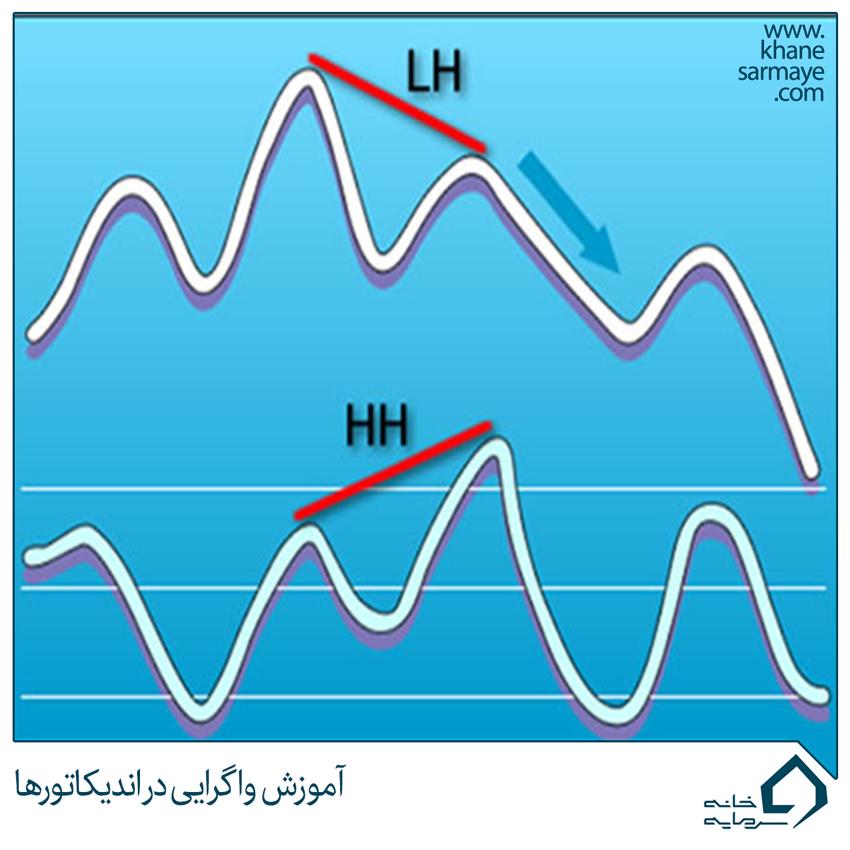

- ما یک روند صعودی قوی را در اینجا داشتیم. اگرچه بالاترین “های” (High) هسیتوگرام با “های” (High) پایین تر هیستوگرام همزمانی داشت. این وقوع یک واگرایی نزولی است و علامت هشدار برگشتی است. واگرایی نزولی زمینه ای عالی برای خرید معاملات را فراهم می کند.

- در اینجا قیمت نزول کرده و MACD به زیر خط صفر و خط سیگنال حرکت کرده است. این سرنخی برای روند نزولی است. دستور توقف فروش (Sell stop) در پایین باند بولینگر قرار داده شده است تا معامله خرید را پیش بینی کند.

- بعد از این که MACD روند نزولی را تایید کرد، کندل بولیش آت ساید بار (bullish outside bar) تشکیل شد اما دنباله کمی را در بر داشت. این آخرین تلاش صعودی بود قبل از آنکه قیمت بیشتر شکسته شود.

سرانجام قیمت به باند بولینگر پایینی فشار آورده و ماشه دستور توقف سفارش کشیده شده است و ما برنده شدیم.

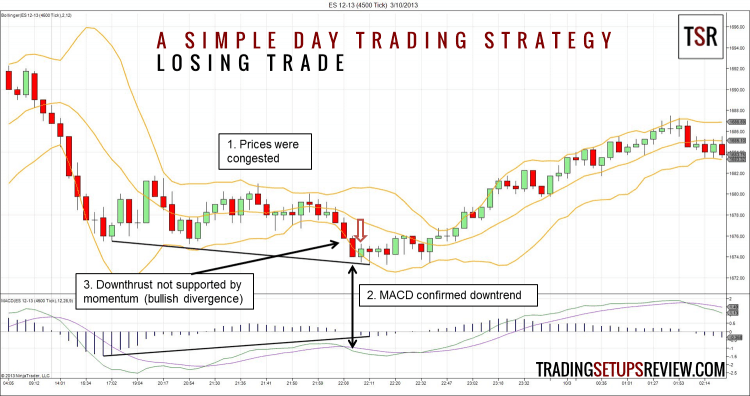

بازنده شدن معامله با استراتژی MACD و باند بولینگر

این نمودار هم مانند نمودار اول، ۴۵۰۰ تیک برای قرارداد S&P E-mini از جلسه کامل گلوبکس را دارد. استراتژی معاملات ساده روزانه با فلش قرمز رنگ شروع شده است. اینجا بدترین نقطه برای ورود است. بیاییم ببینیم در نمودار بالا چه اتفاقی روی داده است.

- روز معاملاتی با گروهی از شمع های ژاپنی (کندل استیک ها) با بدنه های کوچک که همدیگر را دنبال می کنند، شروع شده است. منقبض شدن باند بولینگر اندیکاتوری است که در آنجا کاهش نوسانات را نشان می دهد.

- تراکم و ازدحام، بناچار شکسته شد. سه میله قرمز رنگ متوالی از تراکم خارج شده است. در همان زمان MACD روند نزولی را تایید کرده و ما با باند بولینگر پایینی وارد پوریشن خرید شدیم (فلش قرمز رنگ).

- اگرچه روند نزولی از کف قیمتی (Low) پایین تر عبور کرده است اما با مومنتومی که در هیستوگرام MACD نشان داده شده، حمایت نشده است. یک همگرایی صعودی به ما در این معامله هشدار می دهد.

سرانجام این روند نزولی فردا صبح به یک روند برگشتی جعلی تبدیل می شود. آن روز ما در کف قیمتی (Low) وارد پوزیشن شدیم. چه چیزی آن را بدتر خواهد کرد؟ (اینکه حد ضرر را مشخص نکرده باشیم).

بررسی استراتژی معاملات روزانه ساده با استفاده از بولینگر و MACD

استفاده از دو اندیکاتور و دو مرحله ساده برای یک استراتژی معاملات روزانه ساده مورد نیاز است. سعی کردم در تایم فریم های مختلف از آن استفاده کنم ، همانطور که مارکوس هایکوئتر در مقاله خود ادعا کرد، این استراتژی معاملاتی به طرز شگفت آوری قوی است.

زمانی که MACD بالای خط سیگنال و خط صفر باشد، استراتژی معاملات روزانه می تواند روند روزانه خرید را پیدا کند. کاربرد MACD کاملا متفاوت از MACD اصلی جرالد اپل است. اگر می خواهید فقط خود را در معاملات با احتمالات بالا محدود کنید، بعد از این که MACD از خط صفر عبور کرد شروع به معامله کنید. این قانون شما را در روندهای تازه و جدید حفظ می کند و نه زمانی که روند رشد خود را کرده و قصد برگشت دارد.

یک هشدار مهمی جهت خروج از استراتژی وجود دارد. من روش خروج که توسط مارکوس هایکوئتر توصیه شده را دنبال نمی کنم زیرا قصد دارم همه چیز ساده باشد.

او از درصد میانگین معاملات هفت روز گذشته استفاده می کرد تا نقاط هدف و حد ضرر را مشخص کند. این یک رویکرد صحیح مبتنی بر نوسان است، اما تعداد پارامترهای موجود را افزایش می دهد. شما باید چند روز را انتخاب کنید که در محدوده میانگین معاملاتی خود باشد و از درصد برای نقطه هدف و حد ضرر استفاده کنید. همچنین بایستی مطمئن باشید که این پارامترها با تایم فریم معاملاتی شما سازگار هستند. همان طور که مارکوس هایکوئتر اشاره کرد، او تنظیمات ابزارها را به روز می کند تا از این ابزارها به طور منظم با توجه به تغییر نوسانات بازار معامله نماید. با این پارامترها می توانید برای خروج تصمیم بگیرید مگر این که راه ساده تری برای خروج از پوزیشن بیابید.

سوالات متداول

باند بولینگر در هر بازار مالی جهانی کار می کند.

اسم این کتاب، بولینگر روی باند بولینگر می باشد. این بهترین کتابی است که توسط ابداع کننده آن نوشته شده است.

باند بولینگر در هر تایم فریمی به خوبی کار می کند. این کلیدی است که برای قوانین مشابه در الگوهای قیمت به کار می رود.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟