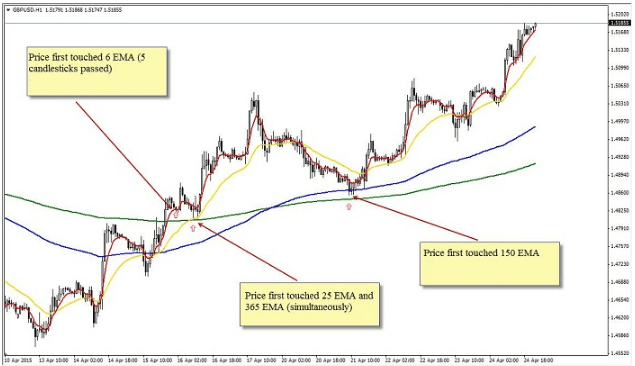

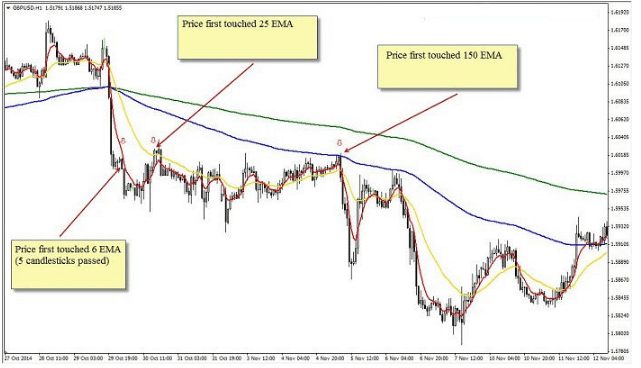

نکته ی مهم استراتژی ۱۵۰ این است که نشانه های اولیه برگشتی را پیدا کنید و هنگام شکست سطوح حمایت و مقاومت، وارد پوزیشن شوید. به منظور تعیین شکست روند، از دو میانگین متحرک آهسته (EMA) با دوره زمانی ۱۵۰ و ۳۶۵ استفاده می کنیم و جهت تایید برگشت روند، از دو میانگین متحرک سریع (EMA) با دوره زمانی ۶ و ۲۵ استفاده می کنیم.

امروز ما به طور خلاصه در مورد یک استراتژی بسیار سودآور صحبت خواهیم کرد که ممکن است برای افراد مبتدی مناسب نباشد، اما اگر علاقه مند هستید به دانستن اینکه چگونه معامله گران حرفه ای به سود دست می یابند، استراتژی زیر را مطالعه نمایید.

با این استراتژی در هر زمانی و با هر پلتفرمی می توان معامله کرد، تایم فریم یک ساعته، چهار ساعته یا روزانه با جفت ارزهای EUR/USD, GBP/USD, USD/CHF, USD/JPY می باشد.

اندیکاتور میانگین متحرک با ۴ دوره زمانی:

- MA (6)

- MA (25)

- MA (150)

- MA (365)

گاهی اوقات بعد از یک ضربه ی قوی، ممکن است قیمت برگردد و به نزدیک ترین سطح حمایت و مقاومت برسد. در این مورد، به جای سطح حمایت و مقاومت، ما میانگین متحرک داریم و وظیفه ی ما این است وقتی روند در حال برگشت است، معامله را باز نگه داریم.

جهت تعیین شکست روند، از میانگین متحرک آهسته (EMA) با دوره زمانی ۱۵۰ و ۳۶۵ استفاده کنید. جهت تایید برگشت روند، از میانگین متحرک (EMA) با دوره زمانی ۶ و ۲۵ استفاده کنید.

به طور عمده معاملات با تایم فریم چهار ساعته (H4) و روزانه (D1) برای این استراتژی مطلوب هستند. تایم فریم های کوتاه تر را جهت تایید باز شدن قیمت (open ) نیز بررسی خواهیم کرد که باعث کاهش تعداد باز شدن قیمت (open ) دروغین می شود. بنابراین برای تایید تایم فریم روزانه (D1) از تایم فریم چهار ساعته (H4) و برای تایید تایم روزانه چهار ساعته (H4) از تایم فریم یک ساعته (H1) استفاده کنید.

با وجود این واقعیت که این استراتژی می تواند باعث ضررهای متعددی شود، اما شما می توانید با سود بزرگی از یک حرکت روند بزرگ، ضررها را پوشش دهید.

چگونه معامله خود را شروع می کنید:

در صورتی اقدام به خرید می نمایید که:

- قیمت، میانگین متحرک آهسته (EMA) را به سمت بالا بشکند.

- میانگین متحرک سریع با دوره زمانی ۶ (EMA 6) در همان سطح باقی بماند یا بالاتر از میانگین متحرک آهسته قرار گیرد.

- هنگامی که قیمت، میانگین متحرک اکسپوننشیال (EMA) را لمس کرد، تایم فریم کوچکتر را انتخاب کرده و منتظر سیگنال برگشتی بمانید. بایستی توجه شود که تماس میانگین متحرک های دیگر مهم نیستند. پوزیشن فقط بعد از اولین برگشت باز می شود.

- همین اقدام را با اولین تماس قیمت با EMA آهسته یا EMA 25 انجام دهید.

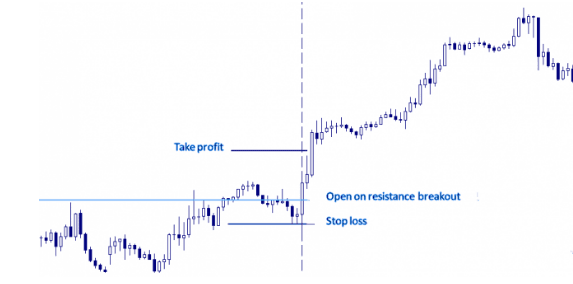

- چنانچه سیگنالی را در تایم فریم ۴ ساعته دریافت کردید، منتظر تایید آن در تایم فریم یک ساعته نیز بمانید و بعد از شکست مقاومت، معامله را آغاز نمایید. حد ضرر (SL) را در بیشترین محدوده مکانی (معمولا همان شمع ژاپنی یا کندل استیک است) قرار دهید و حد سود (TP) را دو برابر، بیشتر از حد ضرر قرار دهید.

در صورتی اقدام به فروش می نمایید که:

- قیمت، میانگین متحرک آهسته (EMA) را به سمت پایین بشکند.

- میانگین متحرک سریع با دوره زمانی ۶ (EMA 6) در همان سطح باقی بماند یا پایین میانگین متحرک آهسته قرار گیرد.

- هنگامی که قیمت میانگین متحرک اکسپوننشیال (EMA) را لمس کرد، تایم فریم کوچکتر را انتخاب کرده و منتظر سیگنال برگشتی بمانید (علاوه بر این بایستی لمس قیمت با EMA را نادیده بگیرید زیرا شما باید بعد از اولین برگشت، معامله را شروع کنید).

- همین اقدام را با اولین تماس قیمت با EMA آهسته یا EMA 25 انجام دهید

مدیریت مقدار پوزیشن بایستی استاندارد ۱ را داشته باشد: ۳-۱ درصد برای هر معامله

پایه استراتژی معاملاتی ۱۵۰یکی از قوی ترین ابزار برای معامله گر باهوش می باشد. به منظور این که استفاده از این استراتژی با موفقیت صورت گیرد، فقط با اولین برگشت روند اقدام به معامله کنید و از میانگین متحرک «سنگین» ۱۵۰ و ۳۶۵ استفاده شود، لحظه ی درست را پیدا کنید و با تایم فریم کوچتر با بررسی سطوح حمایت و مقاومت و الگوهای حرکت قیمت (Price Action) وارد پوزیشن شوید. همچنین می توانید از فیلترهای خود استفاده کنید زیرا یک استراتژی مناسب، کلید موفقیت تجاری شما است.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟