آموزش تحلیل تکنیکال در بازارهای ارز دیجیتال، فارکس و بورس اصول مشترکی دارد، اما هر بازار ویژگیهای خاص خود را نیز دارد. در هر سه بازار، تحلیل تکنیکال بر اساس بررسی نمودارهای قیمت، شناسایی روندها، الگوها و سطوح حمایت و مقاومت انجام میشود. استفاده از اندیکاتورها و اسیلاتورها مانند میانگین متحرک، RSI و MACD نیز در هر سه بازار رایج است. با این حال، بازار ارز دیجیتال به دلیل نوسانات شدیدتر و فعالیت 24/7، نیازمند توجه بیشتر به تایمفریمهای کوتاهمدت است. در فارکس، توجه به اخبار اقتصادی و سیاسی اهمیت بیشتری دارد، در حالی که در بورس، تحلیل بنیادی شرکتها نیز در کنار تحلیل تکنیکال اهمیت زیادی پیدا میکند.

در تحلیل تکنیکال «Technical analysis» توجه تحلیل گران در این روش بر روندهای آماری، مانند حرکت در قیمت و حجم سهام، متمرکز است. برخلاف تحلیل بنیادی که ارزش ذاتی دارایی در آن مورد بررسی قرار می گیرد، تحلیل گران در تحلیل تکنیکال، نمودارهای قیمت را برای پیش بینی وضعیت آینده و یافتن فرصت های معاملاتی و شناسایی الگو ها و روندها مورد تجزیه و تحلیل قرار می دهند.

ویدیو آموزش تحلیل تکنیکال

تاریخچه تحلیل تکنیکال در جهان

با وجود اینکه معامله گران بازار به صورت روزانه برای انجام معاملات خود از تحلیل تکنیکال استفاده می کنند، اما بسیاری از آن ها با منشأ و تاریخچۀ این تحلیل آشنا نیستند. برخی از افراد منشأ تاریخچۀ آن را به ایستگاه های بازرگانی آشوری باستان و بازارهای یونانی نسبت می دهند؛ زیرا براساس شواهد موجود، این افراد در هنگام انجام معاملات خود از حدس و گمان استفاده کرده و نوسانات قیمت را دنبال می کردند.

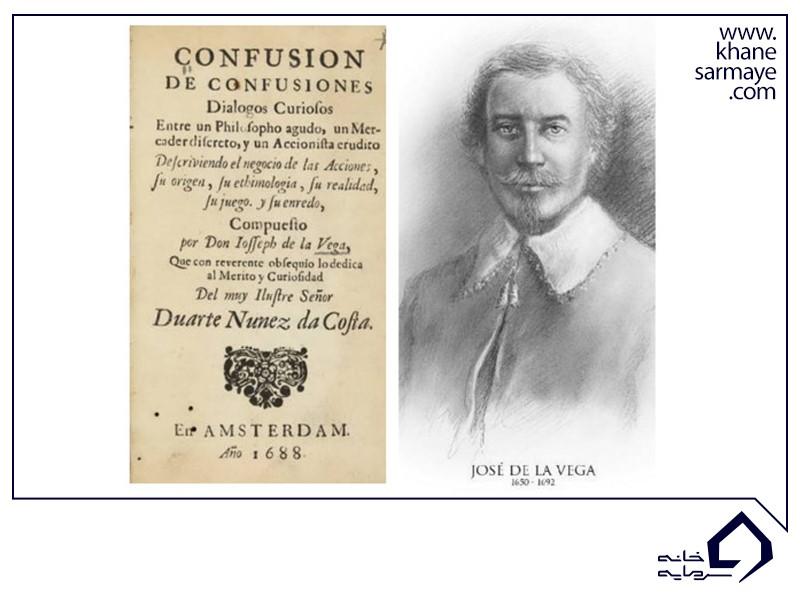

- Joseph de la Vega

براساس توصیف Joseph de la Vega، می توان نشانه هایی از تحلیل تکنیکال را در بازارهای هلند در قرن هفدهم دید. جوزف دلاوگا که به عنوان یک تاجر الماس، کارشناس مالی، فیلسوف و شاعر در شهر آمستردام هلند ساکن بود، در سال 1688 شاهکاری به نام «Confusion of Confusions» را نوشت.

متن این نوشته، بر توصیه های کلی سرمایه گذاری متمرکز بوده و در طی این سال ها به چراغ راهنمایی برای منشأ تحلیل تکنیکی مدرن تبدیل شده است؛ زیرا این متن حاوی توضیحات مفصل و معرفی تکنیک های خاصی است. Joseph de la Vega در این کتاب توضیح می دهد که چگونه از چنین تکنیک هایی برای پیش بینی حرکت قیمت در بورس آمستردام استفاده کرده است.

- Homma Munehisa

یکی دیگر از اولین شواهد به کارگیری تحلیل تکنیکال را می توان در اوایل قرن هجدهم میلادی مشاهده کرد. در این زمان، فردی به نام Homma Munehisaاز الگوهای شمعدانی برای پیش بینی قیمت برنج در مبادلات ژاپن استفاده کرد. هوما مونهیسا یک تاجر موفق برنج در ساکاتای ژاپن بود. مونهیسا با استفاده از الگوهای شمعدانی در مورد قیمت برنج در بورس به ثروت زیادی دست یافت.

- تئوری Dow

با وجود اینکه براساس شواهد موجود، قبل از قرن هجدهم میلادی نیز در آمستردام و لندن از تحلیل تکنیکال استفاده شده است، اما در بازار کشور آمریکا شروع استفاده از تحلیل تکنیکال به سال های اواخر قرن نوزدهم و اوایل قرن بیستم برمی گردد. درواقع فردی به نام Charles Dow که یکی از بنیان گذاران Dow Jones & Company است، به عنوان پیشگام استفاده از تحلیل تکنیکال در بازار سهام آمریکا شناخته می شود. چارلز داو در سال 1896 نظریۀ داو را توسعه داده است.

- تئوری Elliot wave

نظریۀ Elliot wave توسط فردی به نام Ralph Nelson Elliott ابداع شده است. الیوت در اواسط 1890 کار خود را به عنوان حسابدار شروع کرد. او با پیشرفتی که در حرفۀ خود داشت، به سرعت در شرکت های موفق مشغول به کار شد؛ تا جایی که توانست به عنوان مشاور کسب و کار Business Consultant راه خود را ادامه دهد.

الیوت در دهۀ 1930 با استفاده از نمودارهای سالانه، ماهانه، هفتگی، روزانه، ساعتی و نیم ساعته، داده های مربوط به 75 سال اخیر بازار سهام را مطالعه کرد. توجه داشته باشید که در آن دهه مانند امروزه، قدرت محاسباتی ای برای تجزیه و تحلیل نمودارها وجود نداشت و الیوت تمام تحلیل ها را به صورت دستی انجام می داد.

در آن زمان، تمام معامله گران بازار بر این باور بودند که حرکات بازار به صورت تصادفی است. اما با این حال، الیوت اعتقاد داشت که نحوۀ حرکت بازار یک الگو و روند مشخصی دارد. این ایدة او در آن زمان انقلابی تلقی می شد.

تحلیل تکنیکال بر معاملات چه تأثیری دارد؟

استفاده از تحلیل تکنیکال در معاملات باعث می شود تا معامله گران بتوانند معاملات سودآوری داشته باشند؛ زیرا با استفاده از این تکنیک معامله گر می تواند روند بازار را به درستی پیش بینی کرده و نقاط ورود و خروج از معامله را به درستی تشخیص دهد.

برای یک تحلیل تکنیکال ساده چه مطالبی را باید بدانیم؟

در زمان آموزش ترید و پرداختن به موضوع تحلیل تکنیکال، برای آنکه بتوان یک تحلیل تکنیکال ساده را به درستی پیاده کرد، باید با مفاهیم مهم و اصولی این تکنیک آشنا بود. این مفاهیم عبارتند از:

- نمودار قیمت

- انواع قیمت

- انواع نمودار قیمت

- مفهوم حجم

- مفهوم سطح حمایت و مقاومت

- روندها

- الگوهای قیمتی

نمودار قیمت چیست؟

به دنباله ای از قیمت ها که در یک بازۀ زمانی مشخص ترسیم و در یک نمودار رسم می شوند، نمودار قیمت گفته می شود. نمودار قیمت در بازار های سرمایه گذاری مثل فارکس ارز دیجیتال و بورس، حرکت قیمت و چگونگی تغییر حجم معاملات در طول زمان را به صورت گرافیکی نشان می دهد. پیدا کردن درک درستی از وضعیت بازار و شناسایی روندهای فعلی آن با استفاده از نمودار قیمت آن داریی امکان پذیر است.

انواع قیمت در تحلیل تکنیکال

در هنگام انجام تحلیل تکنیکال سه نوع قیمت مختلف مورد بررسی قرار می گیرد که هر یک از آن ها معانی متفاوتی دارند. انواع قیمت در تحلیل تکنیکال عبارتند از:

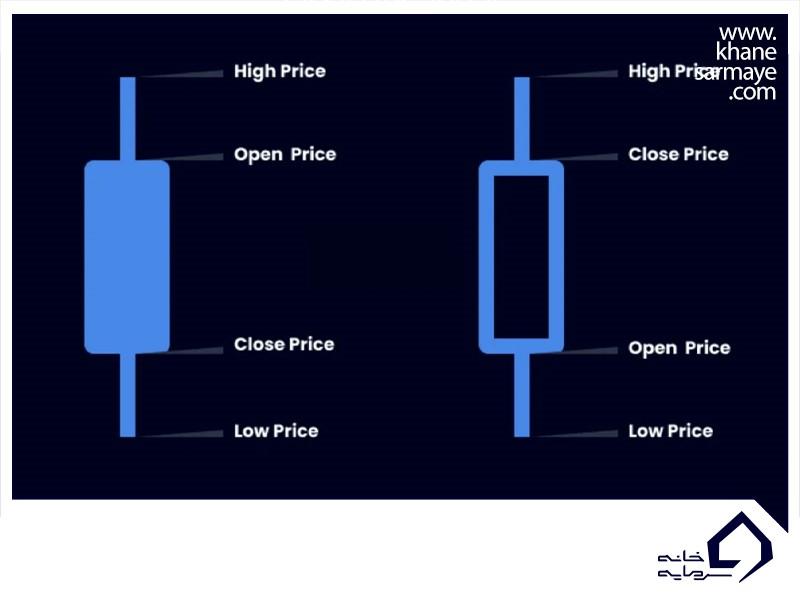

قیمت بازگشایی (Open)

قیمت بازگشایی که «Open price» نیز گفته می شود، یکی از انواع قیمت های موجود در تحلیل تکنیکال است. قیمت بازگشایی به اولین قیمتی گفته می شود که دارایی مورد نظر در یک بازۀ زمانی مشخصی معامله شده است.

قیمت بسته شدن (Close)

قیمت بسته شدن که به عنوان «Close Price» نیز شناخته می شود، یکی از انواع قیمت های موجود در این تحلیل است. قیمت بسته شدن به آخرین قیمتی گفته می شود که دارایی مورد نظر در یک بازۀ زمانی مشخصی معامله شده است.

قیمت بالا (High)

قیمت بالا که به عنوان «High Price» نیز شناخته می شود، یکی از انواع قیمت های موجود در تحلیل تکنیکال است. قیمت بالا به بیش ترین قیمتی اطلاق می شود که دارایی مورد نظر در یک بازۀ زمانی مشخصی معامله شده است.

قیمت پایین (Low)

قیمت پایین که به عنوان «Low Price» نیز شناخته می شود، یکی از انواع قیمت های موجود در تحلیل تکنیکال است. قیمت پایین به کم ترین قیمتی اطلاق می شود که دارایی مورد نظر در یک بازۀ زمانی مشخصی معامله شده است.

انواع نمودار قیمت در تحلیل تکنیکال

همانطورکه در قسمت قبل نیز اشاره شد، نمودار قیمت حرکت قیمت دارایی را به صورت گرافیکی در طول زمان نشان می دهد. در این تحلیل سه نوع نمودار قیمت وجود دارد که در ادامه هر یک را بررسی می کنیم.

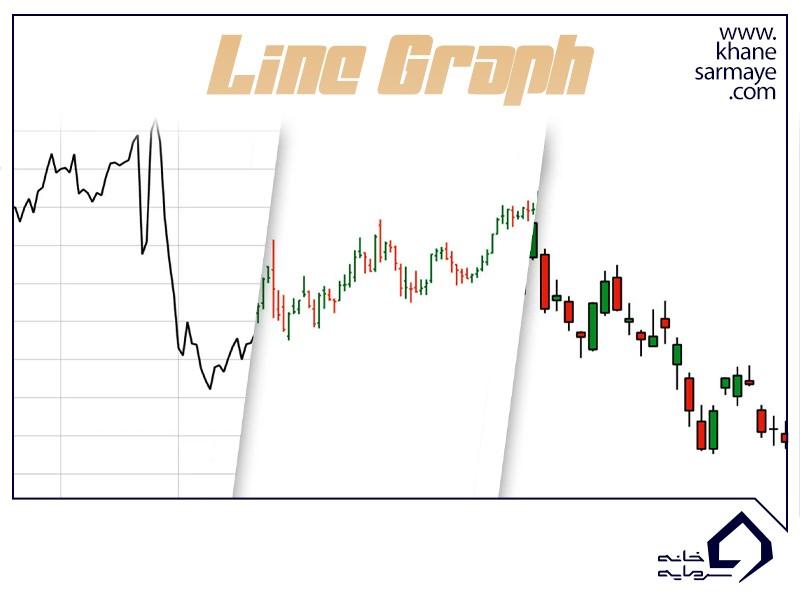

نمودار خطی

نمودار خطی یا همان «Line Graph»، ساده ترین نوع نمودار در تحلیل تکنیکال است. با وصل کردن نقاطی که قیمت پایانی close را نشان می دهند، نمودار خطی قیمت – زمان در تحلیل تکنیکال ایجاد می شود.

نمودار میله ای

یکی دیگر از انواع نمودارهای موجود در تحلیل تکنیکال، نمودار میله ای یا همان «Bar Chart» است. این نوع نمودار نسبت به نمودار خطی کامل تر و البته کمی پیچیده تر است؛ زیرا در نمودار میله ای علاوه بر قیمت پایانی دارایی به قیمت آغازین، بالاترین قیمت و پایین ترین قیمت نیز دارد.

هر میلۀ موجود در این نمودار به صورت خط عمودی رسم شده و از پایین ترین قیمت تا بالاترین قیمت را نشان می دهد. قیمت بازگشایی خط کوتاهی در طرف چپ میله و قیمت بسته شدن خط کوتاه دیگری در سمت راست میله است. درصورتی که قیمت بازگشایی دارایی کم تر از قیمت بسته شدن آن باشد، رنگ میله سبز خواهد بود، در غیر این صورت با رنگ قرمز نشان داده خواهد شد.

نمودار کندل استیک

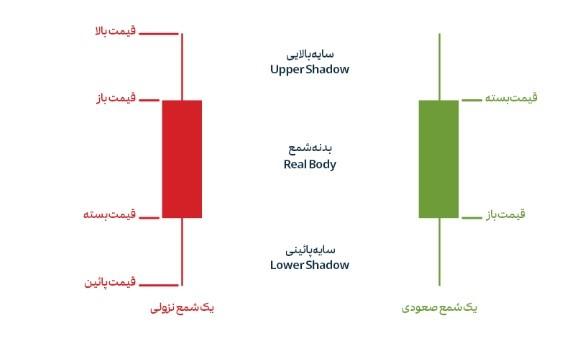

نمودار کندل استیک یا همان نمودار شمعی (Candle graph) آخرین نوع از انواع نمودارهای رایج در تحلیل تکنیکال است. نمودار شمعی از پرکاربردترین نمودارهای موجود است، نسبت به نمودار میله ای اطلاعات بیش تری را به ما نمی دهد.

رنگ نمودار کندل استیک مشخص کنندۀ این است که قیمت بسته شدن سهم بالاتر یا پایین تر از قیمت باز شدن آن بوده است یا خیر. در این نمودار به قسمت میانی کندل بدنه و به خطوط نازک بالاتر یا پایین تر از بدنه سایه یا سر و دم گفته می شود.

مفهوم حجم در تحلیل تکنیکال

در یک تعریف ساده، به تعداد سهام یا قراردادهایی که در یک بازۀ زمانی مشخص (معمولاً یک روز) در بازارهای مالی معامله می شوند، حجم گفته می شود. درواقع برای آنکه معامله گران بتوانند نشانه های مربوط به تداوم یا تغییر روند قیمت را درک کنند، باید در کنار تحلیل نمودارهای قیمت توانایی تحلیل حجم معاملات را نیز داشته باشند.

مفهوم سطح حمایت و مقاومت در تحلیل تکنیکال

یکی دیگر از مفاهیمی که در تحلیل تکنیکال اهمیت دارد، سطوح حمایت و مقاومت (Support & Resistance Levels) است. سطوح حمایت و مقاومت از اصطلاحات موجود در تحلیل تکنیکال بوده و در نمودار قیمت به کار برده می شوند.

در سطوح حمایت، تقاضای خرید به اندازه ای است که مانع از سقوط ارزش سهم شده و در نتیجه، از ریزش بیش تر قیمت جلوگیری می کند. در مقابل، زمانی که ارزش سهم یک روند صعودی را تجربه می کند، در سطوح مقاومت از افزایش بیش تر قیمت جلوگیری می شود.

روندها

به جهت کلی بازار یا قیمت یک سهم، روند یا همان TREND می گویند. درواقع تحلیل روند بازار، تکنیکی است که توسط تحلیل گران تکنیکال استفاده می شود. روندها رفتار کلی قیمت را نمایش داده و شامل تمام تغییرات افزایشی و کاهشی قیمت می شوند.

در تکنیک تحلیل گران براساس داده های تاریخی مانند حرکت قیمت و حجم معامله، حرکت های آیندۀ قیمت دارایی پیش بینی می شود. همچنین در تحلیل تکنیکال برای آنکه بتوانیم روند را از روی نمودار تشخیص دهیم، از خطوط روند استفاده می کنیم.

اگر نقاط دره مانند موجود در یک نمودار صعودی را به یکدیگر متصل کنیم، یک خط روند صعودی به دست می آید. از این خط روند صعودی با هدف پیش بینی نقاط برگشت سهم استفاده خواهد شد. همچنین در مقابل، اگر در یک نمودار نزولی نقاط سقف را به هم متصل کنیم، یک خط روند مقاومتی به دست می آید.

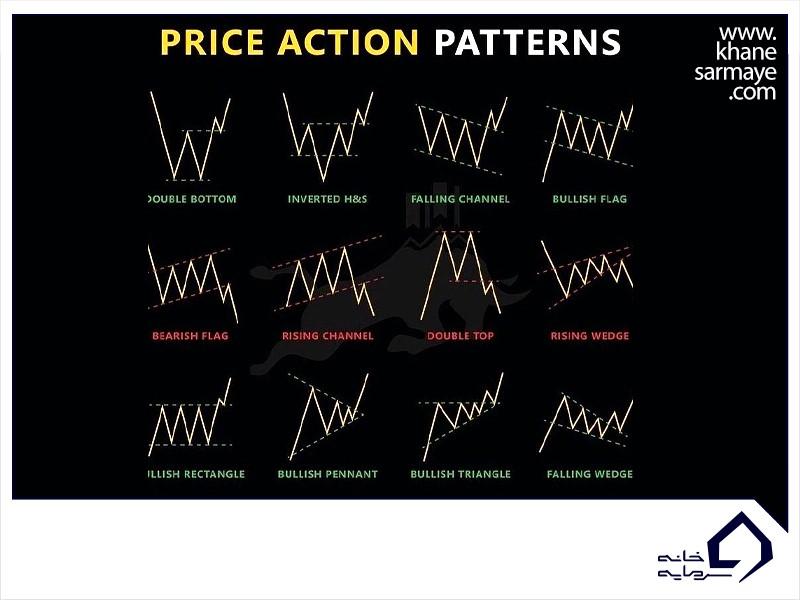

الگوهای قیمتی

الگوهای قیمتی کلاسیک در دو گروه الگوهای ادامه دهنده و الگوهای برگشتی قرار می گیرند.

الگوهای ادامه دهنده: الگوهای ادامه دهنده در میانۀ یک روند شکل گرفته و پس از عبور از آن روند، قیمت به حرکت سابق خود بازمی گردد.

الگوهای برگشتی: الگوهای برگشتی در میانۀ یک روند شکل گرفته و پس از عبور از آن روند، قیمت به خلاف روند سابق خود حرکت می کند.

برای آموزش تحلیل تکنیکال پیشرفته چه مفاهیمی را بشناسیم؟

در قسمت قبل با مفاهیم پایه ای و مهم تحلیل تکنیکال آشنا شدیم. اکنون در این قسمت به بررسی مفاهیم پیشرفته تری از تحلیل تکنیکال می پردازیم.

نقش اندیکاتور در تحلیل تکنیکال

اندیکاتور در لغت به معنای «شاخص» یا «نشانگر» است. اندیکاتورها ابزارهایی هستند که داده های مفیدی در خصوص چگونگی روند قیمت، شتاب حرکتی قیمت، قدرت روندها و… را در اختیار معامله گران قرار می دهند. به طور کلی در یک نمودار قیمت، اطلاعات بسیار ارزشمندی وجود دارد که تحلیل گران به تنهایی قادر به بررسی تمام این موارد نیستند.

اندیکاتورها با استفاده از توابع، محاسبات و فرمول های ریاضی، بر روی حجم معاملات، قیمت سهم یا هر دوی آن ها شکل می گیرند و سپس تحلیل گران از آن برای پیش بینی، تأیید تحلیل و هشدار استفاده می کنند. در واقع تحلیل گران در کنار تحلیل نمودار قیمت، از اندیکاتورها به عنوان یک ابزار کمکی استفاده می کنند.

اسیلاتور و نحوه کارکرد آن

اسیلاتور «oscillator» که معمولاً در میان معامله گران و تحلیل گران ایرانی تحت عنوان نوسان ساز یا ارتعاش سنج شناخته می شود، یکی دیگر از ابزارهای پیشرفته و کاربردی در تحلیل تکنیکال است. اسیلاتورها بین دو مقدار ثابت مرتبط با قیمت دارایی، نوسان می کنند. تحلیل گران بازار برای تشخیص جهت حرکت قیمت و قدرت آن از اسیلاتور استفاده می کنند.

فیبوناچی (Fibonacci)

فیبوناچی یکی دیگر از ابزاری است که در تحلیل تکنیکال توسط معامله گران استفاده می شود. این ابزار تکنیکال حرکت قیمت را در مرحلۀ اول ردیابی کرده و پس از آن سطوح حمایت و مقاومت افقی را در نمودار قیمت رسم می کند. سطوح حمایت و مقاومت مذکور در نمودار قیمت با نام سطوح فیبوناچی شناخته می شود.

ایچیموکو

اندیکاتور ایچیموکو «ichimoku cloud» یکی دیگر از مهم ترین ابزارهای پیشرفته در تحلیل تکنیکال است. این ابزار تحلیلی اولین بار توسط تحلیل گران ژاپنی ابداع شده است و کاربرد خوبی در چارچوب های زمانی متنوع همچون بازۀ زمانی هفتگی یا دقیقه ای دارد. ایچیموکو از 5 خط تشکیل شده و خطوط حمایت و مقاومت موجود در نمودار را نشان می دهد.

میانگین متحرک

اندیکاتور میانگین متحرک که در زبان انگلیسی با نام Moving Average و مخفف MA شناخته می شود، یکی از ابزارهای تحلیل تکنیکال به شمار می آید. تحلیل گران بازارهای مالی از این ابزار تکنیکال برای مشخص کردن سطوح حمایت و مقاومت موجود در نمودار و پیدا کردن روند سهم استفاده می کنند.

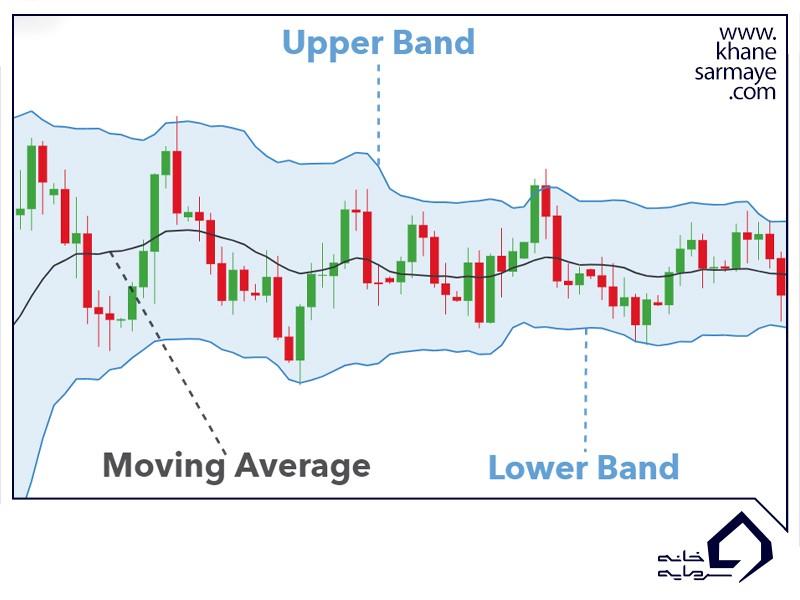

باند بولینگر

باندهای بولینگر (Bollinger Bands) یکی دیگر از ابزارهای تکنیکال هستند که در دهۀ 1980 توسط فردی به نام جان بولینگر ابداع شدند. بولینگر از باند بالایی، میانی و پایینی تشکیل شده است. باند میانی همان میانگین متحرک ساده یا «Simple Moving Average» است. باندهایی که در بالا و پایین قرار دارند، برای نمایش انحراف استاندارد پایین و بالا نسبت به خط میانی در نظر گرفته می شوند.

اندیکاتور RSI

اندیکاتور RSI از ابزارهای پیشرفتۀ تحلیل تکنیکال است. RSI کوتاه شدۀ عبارت «Relative Strength Index» است که در برخی موارد، در میان معامله گران ایرانی با نام «شاخص قدرت نسبی» شناخته می شود. RSI یک اندیکاتور بازگشتی در تحلیل تکنیکال است که تحلیل گران با هدف تعیین نقاط قیمتی و سطوح بازگشتی بازار از آن استفاده می کنند.

اندیکاتور MACD

MACD کوتاه شدۀ عبارت «Moving Average Convergence Divergence» و به معنای واگرایی و همگرایی میانگین متحرک است. MACD توسط Gerald Appel در دهۀ 1970 ایجاد شده است. MACD یکی از ابزارهای پیشرفتۀ تحلیل تکنیکال بوده و معامله گران حرفه ای بازار از آن با هدف تعیین قدرت، جهت و شتاب یک روند استفاده می کنند.

مفهوم واگرایی و کاربرد آن

هنگانی که قیمت دارایی مورد نظر بر خلاف اندیکاتور ها، اسیلاتورها و یا سایر اطلاعات موجود حرکت کند، واگرایی اتفاق افتاده است. درواقع، واگرایی نشان دهندۀ ضعف یک روند و آغاز یک روند جدید دیگر است. معامله گران بازار از این اندیکاتور با هدف تشخیص برگشت سهم استفاده می کنند. فرض کنید روند نمودار قیمت دارایی مورد نظر شما صعودی بوده و در این روند صعودی واگرایی مشاهده می کنید. مشاهدۀ واگرایی در این روند صعودی به معنای ایجاد یک روند نزولی خواهد بود.

پرایس اکشن

پرایس اکشن (Price action)، یکی از مهم ترین مفاهیم موجود در تحلیل تکنیکال است که به مطالعۀ حرکت قیمت یک دارایی می پردازد. معامله گرانی که براساس قیمت دارایی معاملۀ خود را انجام می دهند، از این نوع تحلیل تکنیکال استفاده می کنند. درواقع، معامله گران می توانند با مطالعۀ پرایس اکشن و آنالیز عملکرد سایر معامله گران بازار، تصمیم گیری بهتری در هنگام انجام معاملات داشته باشند.

کاربردهای تحلیل تکنیکال بورس

تحلیل گران بازار می توانند در تمام بازارهای مالی ازجمله بورس و سهام، ارز دیجیتال، فارکس، از ابزارهای این تحلیل استفاده کنند. در بازار بورس نیز معامله گران با هدف تشخیص نقاط ورود و خروج معامله از تحلیل تکنیکال استفاده می کنند. استفاده از تحلیل تکنیکال در کنار یک استراتژی معاملاتی درست می تواند باعث سودآوری بیش تری شود.

محدودیت های این تحلیل چیست؟

تحلیل تکنیکال نیز مانند سایر تحلیل های مالی کامل و بدون محدودیت نیست؛ زیرا ممکن است معامله گران نمودار را اشتباه تفسیر کنند. همچنین، ممکن است بازه های زمانی ای که برای تحلیل تکنیکال استفاده می شوند، برای نوع معاملۀ مورد نظر تریدر مناسب نباشد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟