همانطور که می دانید قیمت یک سهم در نبرد خریداران و فروشندگان تعیین می شود. فشار خریداران قیمت ها را به سمت بالا و فشار فروشندگان قیمت ها را به سمت پایین سوق می دهد که این امر اشاره به سطوح حمایت و مقاومت در تحلیل تکنیکال دارد. هرگاه قیمت ها افزایش می یابد، خریداران کنترل قیمت را به دست گرفته اند و زمانی که کاهش پیدا می کند، فروشندگان بر بازار مسلط شده اند. در واقع داد و ستد قیمت ها را تغییر می دهد و در نهایت جهت حرکت قیمت ها برنده نبرد را مشخص می کند. خریداران به دنبال بالا کشیدن قیمت و فروشندگان به دنبال پایین کشیدن قیمت هستند. سمت و سوی جابه جایی قیمت نشان می دهد که کدام گروه برنده نبرد بوده است. زمانی که خریداران تمایل به خرید دارند قیمت ها رو به افزایش و زمانی که فروشندگان قصد فروش داشته باشند قیمت ها رو به کاهش می گذارد؛ بنابراین قیمت ها در یک داد و ستد توسط تقاضا کنندگان و عرضه کنندگان مشخص می شوند.

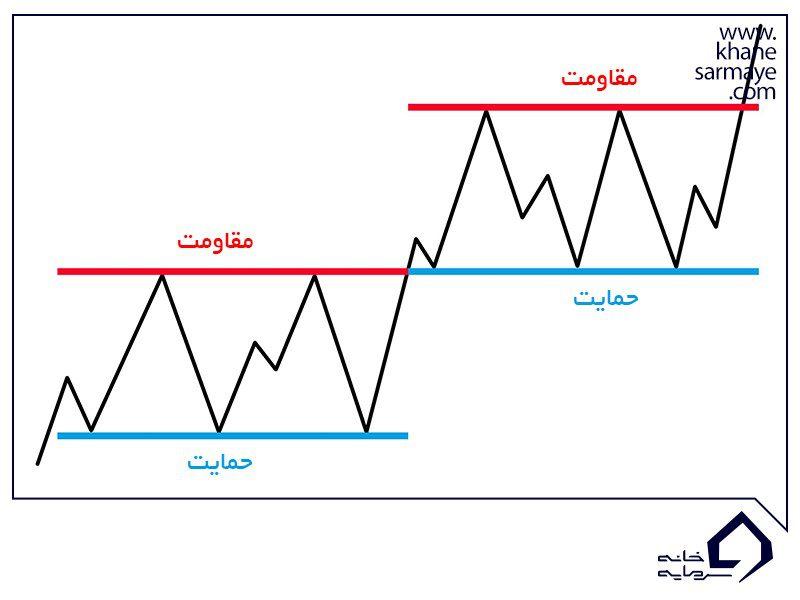

قیمتی که معامله در آن صورت می پذیرد، جایی است که خریداران و فروشندگان در آن داد و ستد به توافق می رسند. این قیمت، توافق عمومی و انتظارات سرمایه گذاران را نمایان می سازد. خریداران در ذهن خود افزایش قیمت و فروشندگان نیز کاهش قیمت سهم را تصور می کنند. در هر داد و ستد گروه خریداران حرکت های رو به رشد سهم و فروشندگان حرکات کاهشی را تصور می کنند. تفاوت دیدگاه در مورد آینده قیمت سهم، انتظارات و پیش بینی ها را بوجود می آورد و هر سرمایهگذار با تحلیل خود به گروه خریداران و فروشندگان ملحق می شود. هر لحظه که سرمایه گذار تغییر عقیده دهد، جایگاه او نیز در تعیین قیمت ها تغییر می یابد. ترازهای حمایت و مقاومت در تحلیل تکنیکال از مهمترین مفاهیم در روانشناسی بازار و عرضه و تقاضا هستند. این ترازها، سطوحی از قیمت ها هستند که معامله گران تمایل به خرید سهام (در نزدیکی تراز حمایت) و فروش سهام خود (در نزدیکی تراز مقاومت) دارند. وقتی که این خطوط روند شکسته شوند، به نظر می رسد که میزان عرضه و تقاضا و روانشناسی تغییرات قیمت سهام تغییر می کند و در این حالت ترازهای جدیدی برای حمایت و مقاومت تعیین می شود.

سطوح حمایت Support / سطوح تقاضا

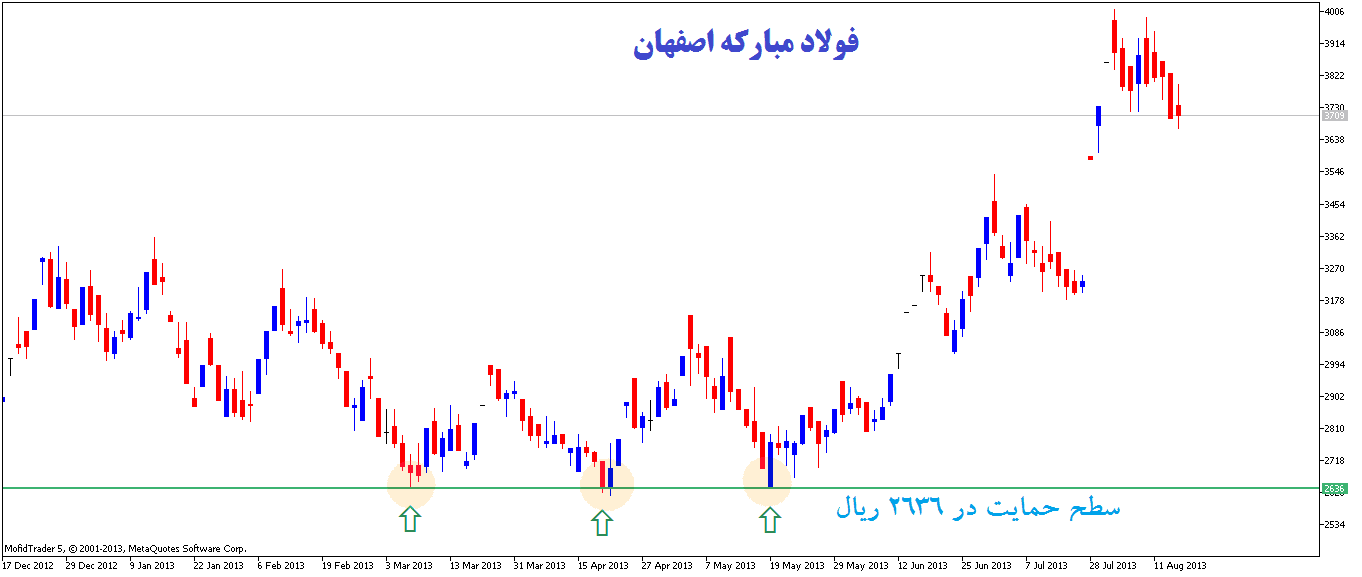

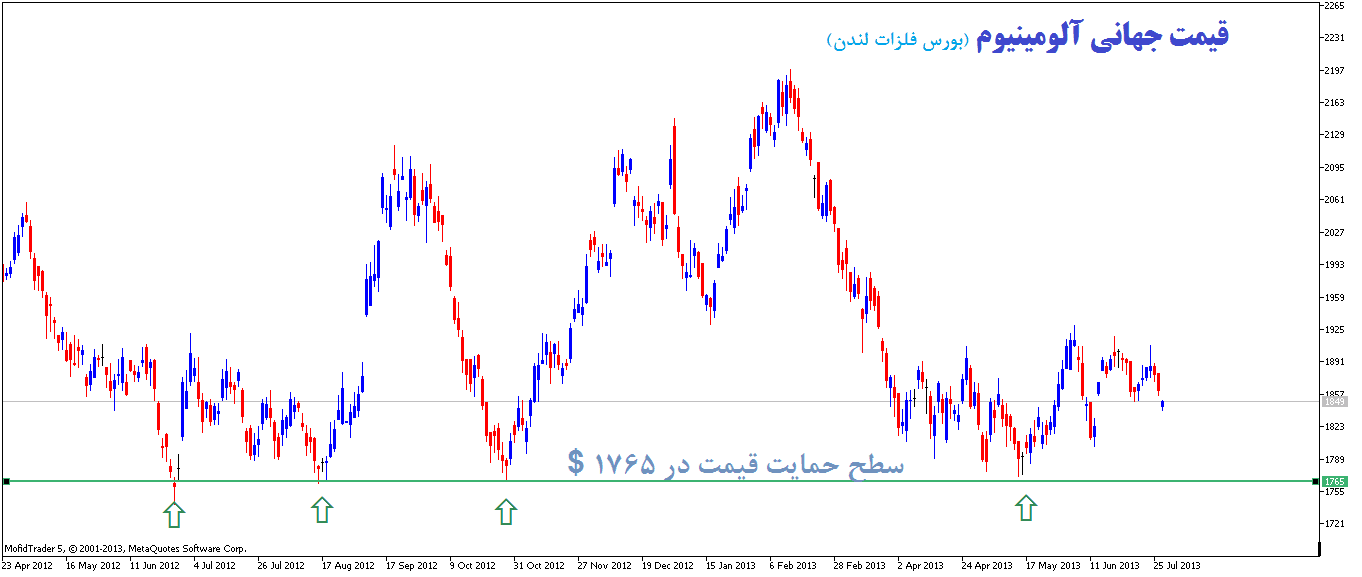

به رفتار قیمت سهام شرکت فولاد مبارکه اصفهان در نمودار بالا توجه نمایید. انتظارات در طی زمان، عرضه و تقاضا برای سهام را تغییر داده و نوسانات قیمت را برای آن به ثبت رسانده است. در طی یک دوره چهار ماهه هر زمان قیمت ها تا سطح ۲۶۳۶ ریال پایین آمده، وضعیت فشار خریداران قیمت را کنترل نموده است. در این حالت خریداران از سقوط بیشتر قیمت ها به سمت پایین جلوگیری کرده اند. در واقع به خریداران این احساس دست داده است که سهام فولاد مبارکه اصفهان در قیمت ۲۶۳۶ ریال برای سرمایه گذاری ارزنده است و خریداران با افزایش تقاضا در قیمت های بالاتر از ۲۶۳۶ ریال از کاهش قیمت جلوگیری کرده اند. این عملکرد قیمت به حمایت مشهور است چرا که خریداران از قیمت ۲۶۳۶ ریال حمایت می کنند. از سوی دیگر فروشندگان نیز تمایلی به فروش زیر محدوده ۲۶۳۶ ریال نداشته اند. بدین صورت خریداران و فروشندگان در سطح ۲۶۳۶ ریال از روند قیمتی سهام شرکت حمایت و پشتیبانی نموده اند؛ بنابراین سطح حمایت قیمتی سطحی است که اکثریت سرمایه گذاران اعتقاد دارند. قیمت از آن سطح به سمت بالا حرکت می کند. سطح حمایت از به هم پیوستن نقاط پایین قیمت ها در یک بازه زمانی ایجاد می شود و معنایش حمایت از افزایش قیمت ها بوسیله خریداران (خرید در قیمت های بالاتر) و فروشندگان (با ابزار خودداری از فروش) می باشد. در نمودار زیر تغییرات قیمت جهانی آلومینیوم در یک دوره زمانی ۱۲ ماهه ترسیم شده است. قیمت این فلز در این دوره، ۴ بار در روند نزولی با سطح حمایت ۱۷۶۵ دلار برخورد نموده و تغییر جهت داده است.

نکات مهم سطح حمایت

- در سطح حمایت تعداد خریداران (حجم تقاضا) از تعداد فروشندگان (حجم عرضه) بیشتر است.

- در این حالت فروشندگان تمایلی به عرضه سهام در زیر سطح حمایت ندارند و کنترل قیمت در دست خریداران است.

- معامله گران، سهام شرکت را در آن محدوده ارزنده ارزیابی می کنند.

- معامله گران معتقدند، قیمت ها از ان سطح پایین تر نمی آید.

- از بهم پیوستن نقاط پایینی در یک دوره زمانی روی یک خط، سطح حمایت پدید می آید.

سطوح مقاومت Resistance / (سطوح عرضه)

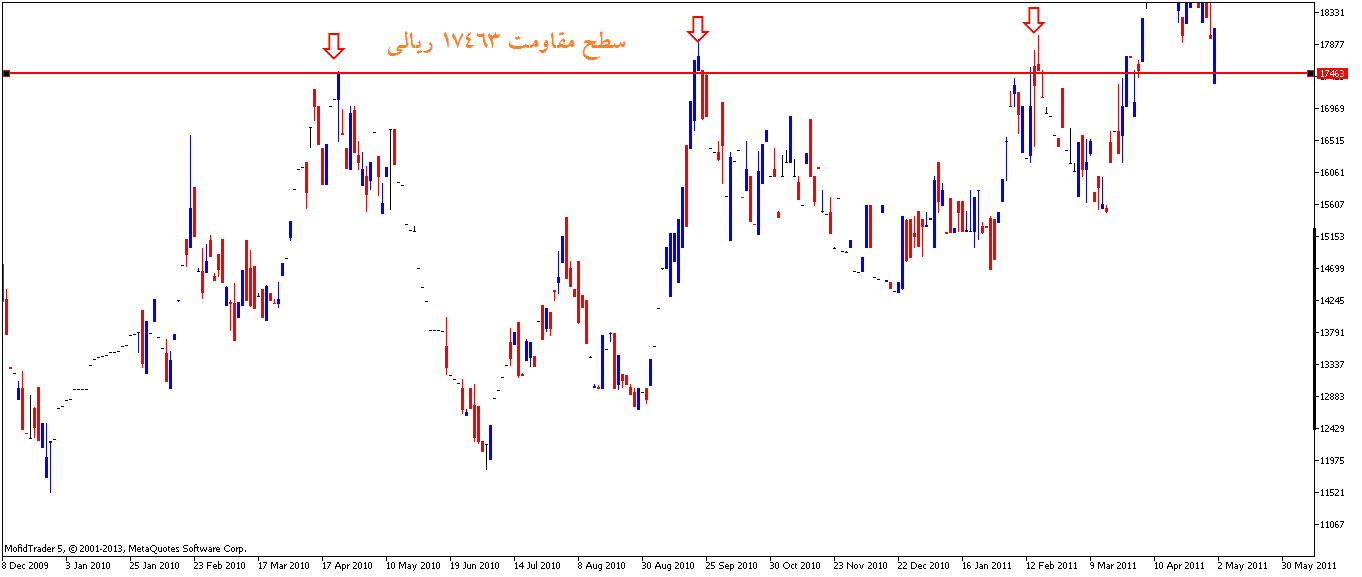

به طور مشابه، خط مقاومت سطحی است که در آن فروشندگان کنترل روند قیمتی را به دست گرفته و از افزایش بیشتر قیمت جلوگیری می کنند. این سطح که از بهم پیوستن نقاط بالایی قیمت ها در یک دوره زمانی حاصل می گردد را “سطح مقاومت” می نامند در این سطح عرضه سهام بیشتر از تقاضا بوده، به معنایی فروشندگان با فروش بیشتر باعث کاهش قیمت ها می گردند. نمودار زیر تغییرات قیمت سهام شرکت معدنی باما در یک بازه یکساله ترسیم شده است. هر گاه قیمت ها به سطح ۱۷۶۰۰ ریال نزدیک شده است، مقادیر عرضه بر تقاضا فزونی یافته و از افزایش قیمت ممانعت به عمل آمده است. در واقع سطح مقاومت، بیانگر محدوده قیمتی است که اکثریت معامله گران بر این باورند که قیمت از آن سطح بالاتر نخواهد رفت.

نکات مهم سطح مقاومت

- در آن تعداد فروشندگان (حجم عرضه) از خریداران (حجم تقاضا) بیشتر است. در این حالت خریداران تمایل به خرید سهام در بالای سطح مقاومت ندارند.

- در این حالت خریداران تمایلی به خرید سهام در بالای سطح مقاومت ندارند و کنترل قیمت در دست فروشندگان است.

- معامله گران، فروش سهام شرکت را در آن محدوده ارزنده ارزیابی می کنند.

- معامله گران معتقدند، قیمت ها از آن سطح بالاتر نمی رود.

- از بهم پیوستن نقاط بالایی در یک دوره زمانی روی یک خط، سطح مقاومت پدید می آید.

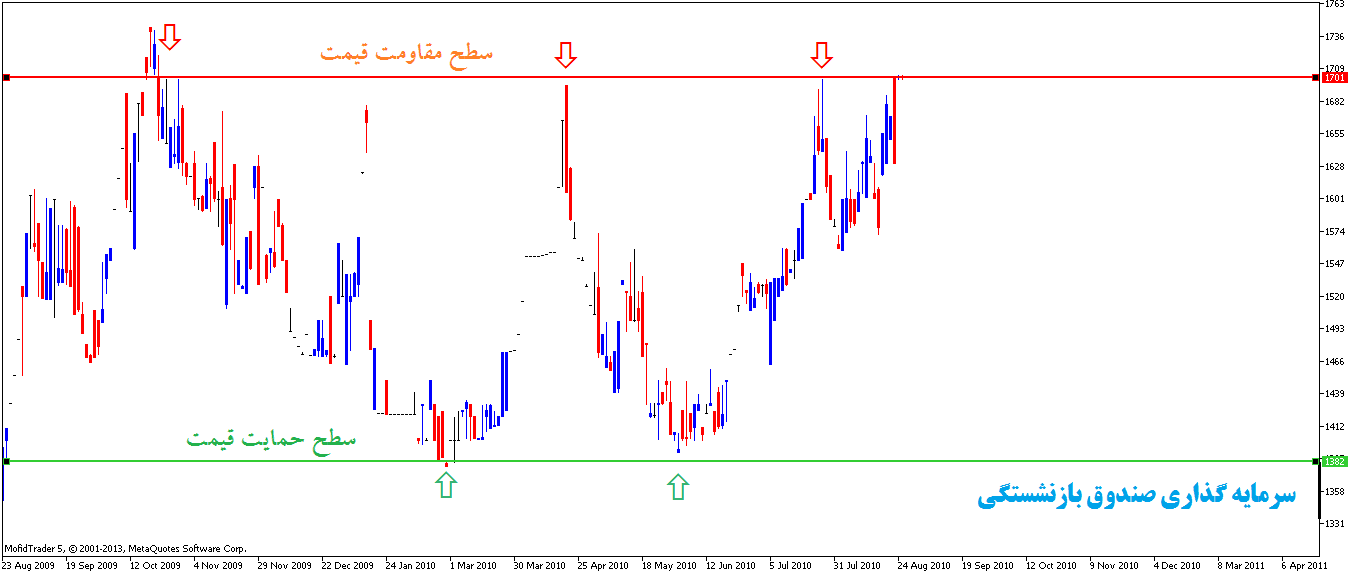

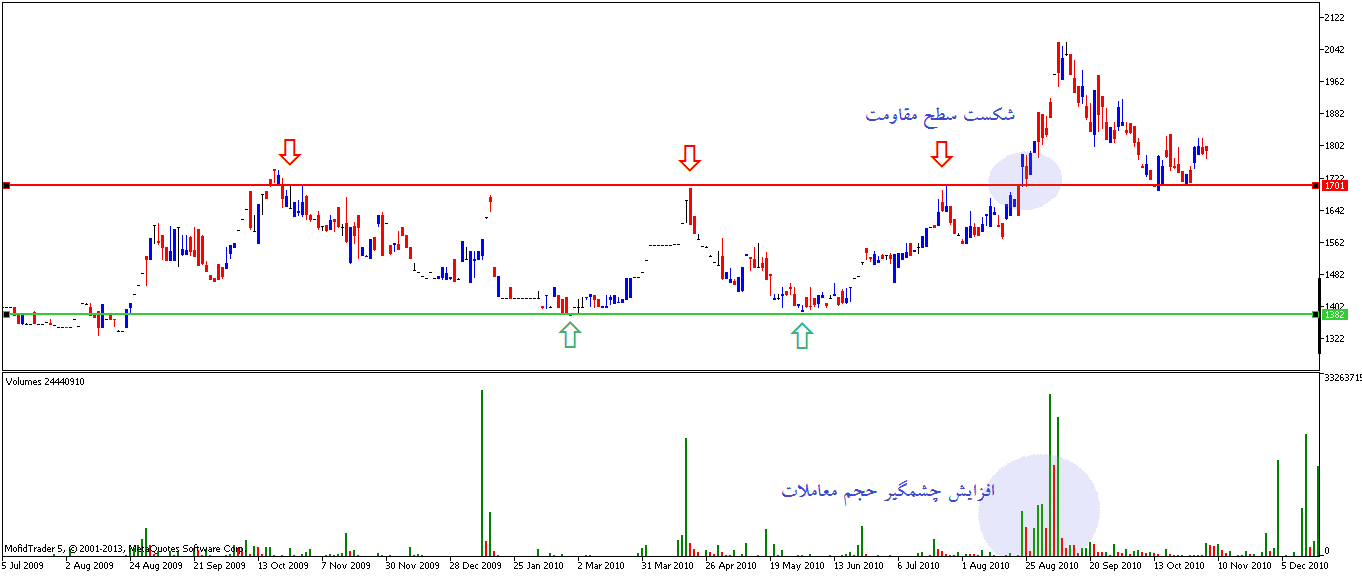

نمودار زیر سطح حمایت و مقاومت سهم شرکت سرمایه گذاری صندوق بازنشستگی را نشان می دهد. سطح حمایت در محدوده ۱۴۰۰ ریال و سطح مقاومت در محدوده ۱۷۰۰ ریال قرار دارد.

برای یک دوره بلند مدت نزدیک به ۸ ماه سرمایه گذاران انتظار افزایش قیمت سهام شرکت صندوق بازنشستگی، بالاتر از سطح ۱۷۰۰ ریال نداشتند. به همان نسبت سرمایه گذاران انتظار کاهش قیمت سهام این شرکت را به زیر محدوده ۱۴۰۰ ریال نداشتند. برخورد سه باره قیمت سهم در روند صعودی به سطح ۱۷۰۰ ریال نشان از استحکام و اعتبار این سطح مقاومت دارد؛ اما باید توجه داشت انتظارات سرمایه گذاران در طول زمان تغییر می کند و چند ماه بعد روند قیمت سهام شرکت با عبور از سطح مستحکم ۱۷۰۰ ریال تا ۲۰۵۰ ریال افزایش یافت؛ زیرا انتظارات سرمایه گذاران اغلب به صورت ناگهانی تغییر می کند.

- برای ترسیم سطوح حمایت و مقاومت در تحلیل تکنیکال خطی در امتداد قله ها و چاله ها با حداقل ۲ برخورد ترسیم می کنیم.

- نقطه ای که قیمت نتوانسته از آن بالاتر رود را قله یا PEAK می گویند.

- نقطه ای که قیمت نتوانسته از آن پایین تر بیاید را حفره یا PIT گویند.

- محل برگشت قیمت را پیووت Pivot می گویند.

چیزی که باید به خاطر داشته باشید این است که سطوح حمایت و مقاومت در تحلیل تکنیکال اعداد دقیقی نیستند. اغلب مواقع می بینید که یک سطح حمایت و مقاومت به نظر در حال شکستن است ولی به زودی متوجه می شوید که بازار تنها در حال تست کردن آن بوده است. در نمودارهای شمعی این ” تست ” معمولا با سایه های شمع ها نشان داده می شوند.

منظور از شکست سطوح حمایت و مقاومت در تحلیل تکنیکال چیست؟

نمودار زیر استمرار روند قیمت سهام شرکت صندوق بازنشستگی را به تصویر کشیده است. سطح مقاومت ۱۷۰۰ ریال به طور قاطع شکسته شده و قیمت سهم به بالای سطح مقاومت نفوذ می کند. در نقطه شکست سطح مقاومت، معمولا حجم معاملات افزایش قابل توجهی می یابد.

تحلیل گران و سرمایه گذاران معتقدند احتمال تکرار نوسان قیمتی بر روی سطوح حمایت و مقاومت تاریخی در تحلیل تکنیکال، زیاد است. شکسته شدن سطوح حمایت و مقاومت می تواند بر اثر تغییرات و عوامل بنیادی شکل گیرد که این امر به انتظارات سرمایه گذاران وابسته است. تغییرات،EPS عوامل درونی و برونی، بنیادهای اقتصادی و حوادث و رویدادهای غیر مترقبه نمونه ای از تغییر انتظارات سرمایه گذاران است.

دوره پشیمانی معامله گران حمایت و مقاومت در تحلیل کنیکال

سطوح حمایت و مقاومت در تحلیل تکنیکال دائمی نیستند و با تغییر انتظارات سرمایه گذاران دگرگون می شوند. هرگاه سطوح حمایت و مقاومت شکسته شود، معامله گران به سمت سطوح جدید گرایش پیدا می کنند. هر گاه پس از شکست سطوح حمایت و مقاومت قیمت ها به نقطه شکست بازگشت نمایند، پدیده ای به نام پشیمانی معامله گران صورت می گیرد. قیمت ها در این صورت به نرخ های پیش از شکست بازگشته و معامله گران از این داد و ستد پشیمان می شوند یا همه به این نتیجه می رسند که قیمت جدید قابل اتکا نیست. نمونه ای از این دست شکسته شدن سطح حمایت و مقاومت بر اثر انتشار شایعه ای در مورد شرکت و ایجاد شرایط هیجانی در بازار و تکذیب آن پس از چند روز است. پس از واقع شدن این پدیده و شکست سطح مقاومت یا حمایت، سطح قیمتی جدید مورد توافق خریداران و فروشندگان قرار نمی گیرد و قیمت به سطح مقاومت (یا حمایت) قبلی باز می گردد. پیش بینی رفتار قیمت در دوره پشیمانی معامله گران بسیار سخت است و ممکن است یکی از دو حالت زیر پیش آید.

- یا سرمایه گذاران قیمت های جدید را قابل پذیرش نخواهند دانست که در این حالت قیمت ها به سطح قبلی باز می گردد که غالبا با کاهش حجم معاملات توام است.

- یا سرمایه گذاران قیمت های جدید را می پذیرند که در این صورت قیمت سهم به طور عادی به نفوذ خود ادامه می دهد که غالبا با افزایش حجم معاملات توام است.

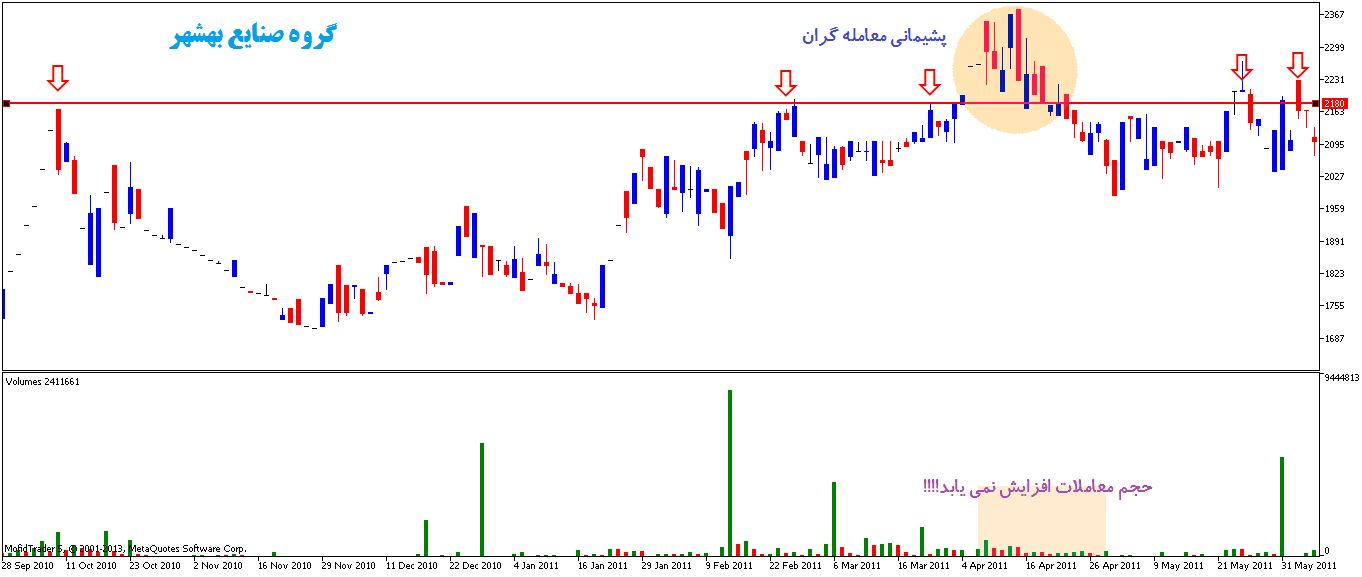

نمودار شماره ۱ پشیمانی معامله گران در حالت نخست را نشان می دهد. اگر انتظارات عمومی قیمت های بالاتر را نپذیرد، مطابق ادبیات بورسی تله ای به نام فریب خریداران یا خطای بازار رخ می دهد. به طوری که در نمودار شرکت گروه صنایع بهشهر نشان داده شده، قیمت ها ۳ بار با سه سطح معتبر و مستحکم ۲۱۸۰ ریال برخورد می کند، اما در برخورد سوم به این سطح نفوذ کرده و سپس قیمت سهم به زیر سطح مقاومت سقوط می کند. بدیهی است سرمایه گذاران از سهام بیش از حد قیمتگذاری شده دست کشیدها می باشند. در این حالت فشار عرضه سهام باعث افت قیمت سهم شده است.

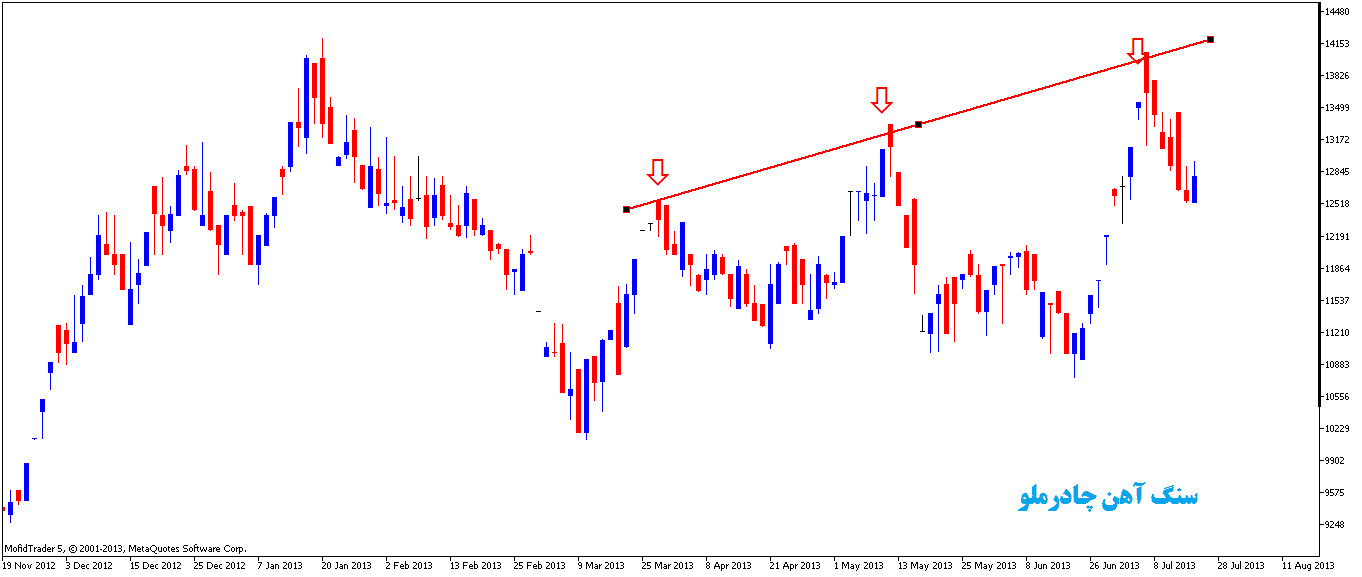

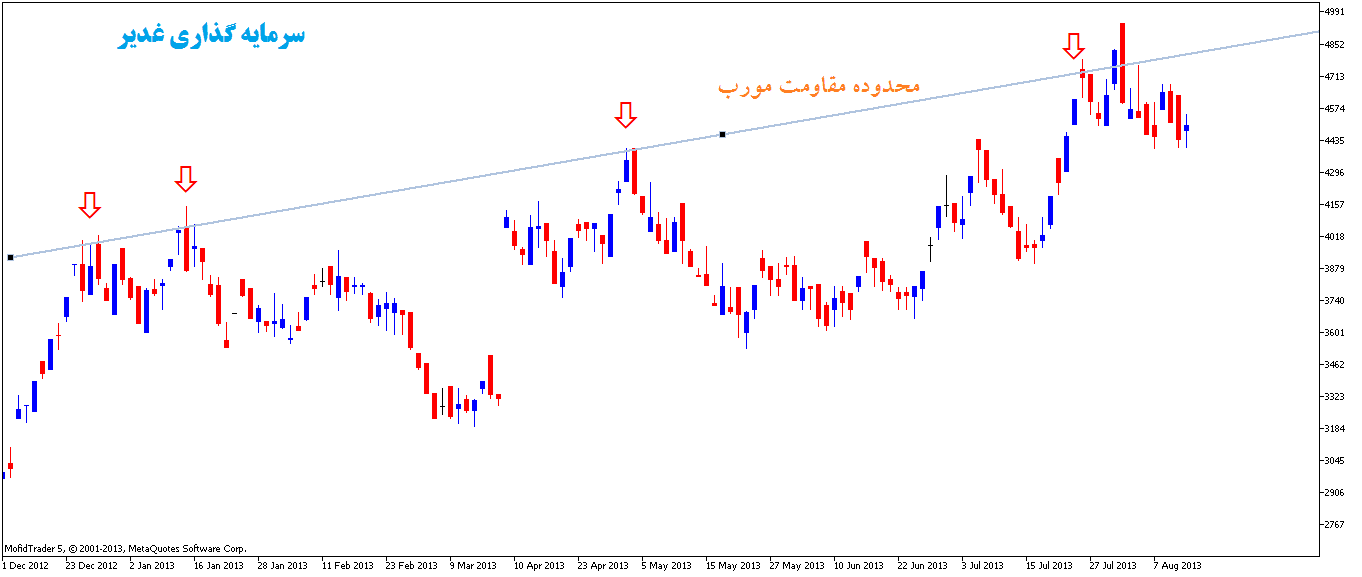

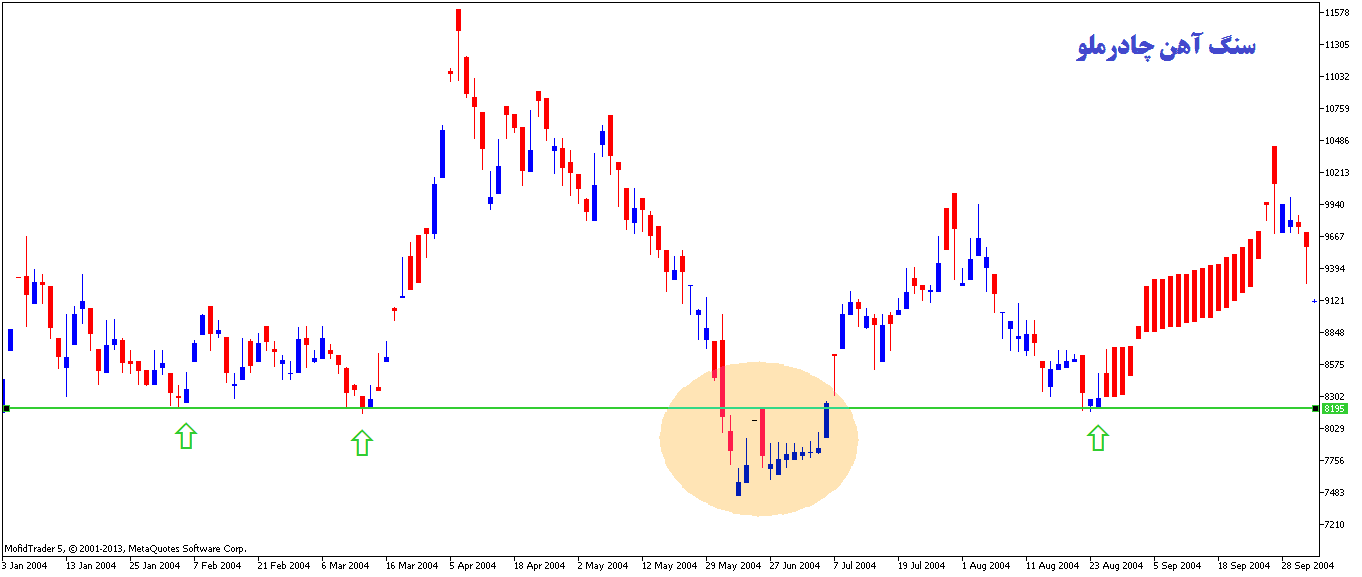

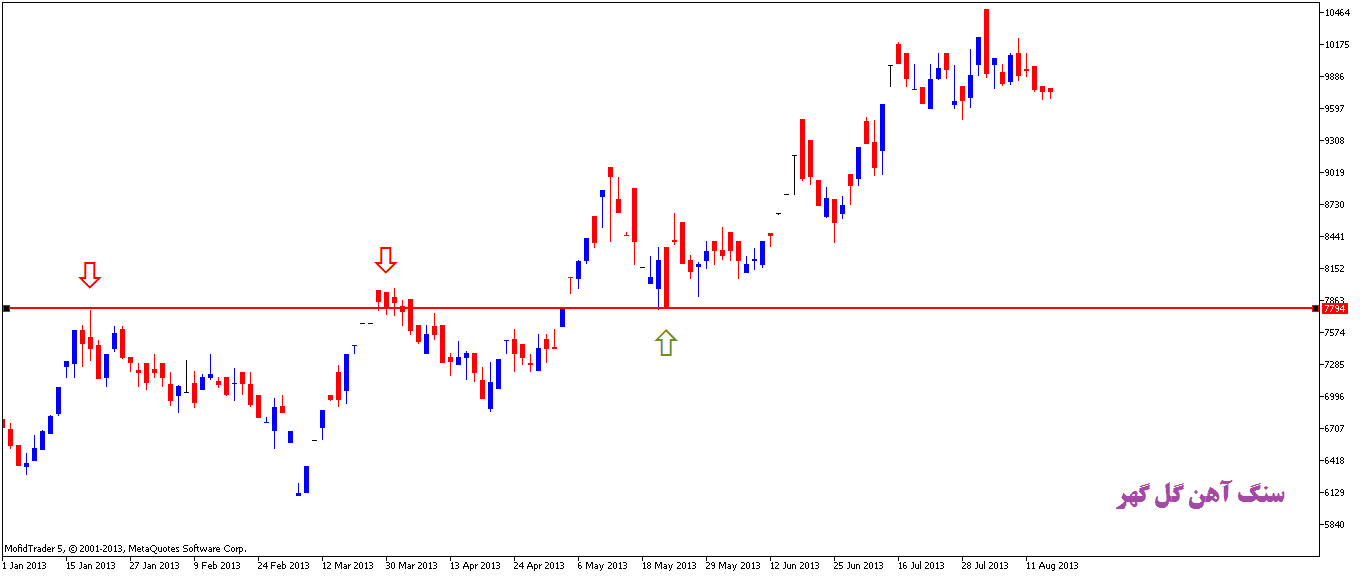

مشابه همین وضعیت فریب فروشندگان است. قیمت ها بوسیله فروش های افراطی به زیر سطح حمایت سقوط می کند، اما طولی نمی کشد که معامله گران دوباره تصمیم به خرید می گیرند و آنگاه رشد قیمت سهم سطح حمایت را می شکند و باقی مانده فروشندگان را از عرضه سهام منصرف می کند. نمودار شماره ۲ مربوط به شرکت چادرملو است. حالت دوم نیز می تواند پشیمانی معامله گران را در پی داشته باشد. در این وضعیت انتظارات سرمایه گذاران به گونه ای تغییر می کند که قیمت های جدید را می پذیرند؛ بنابراین قیمت ها به طور عادی به نفوذ خود ادامه می دهند. به طور کلی در دوره پشیمانی؛ اگر قیمت به سطح حمایت نفوذ کرده باشد به سمت بالا حرکت می کند. (نمودار چادرملو) و چنانچه قیمت به سطح مقاومت نفوذ کرده باشد به سمت پایین حرکت می کند. (نمودار گروه صنایع بهشهر)

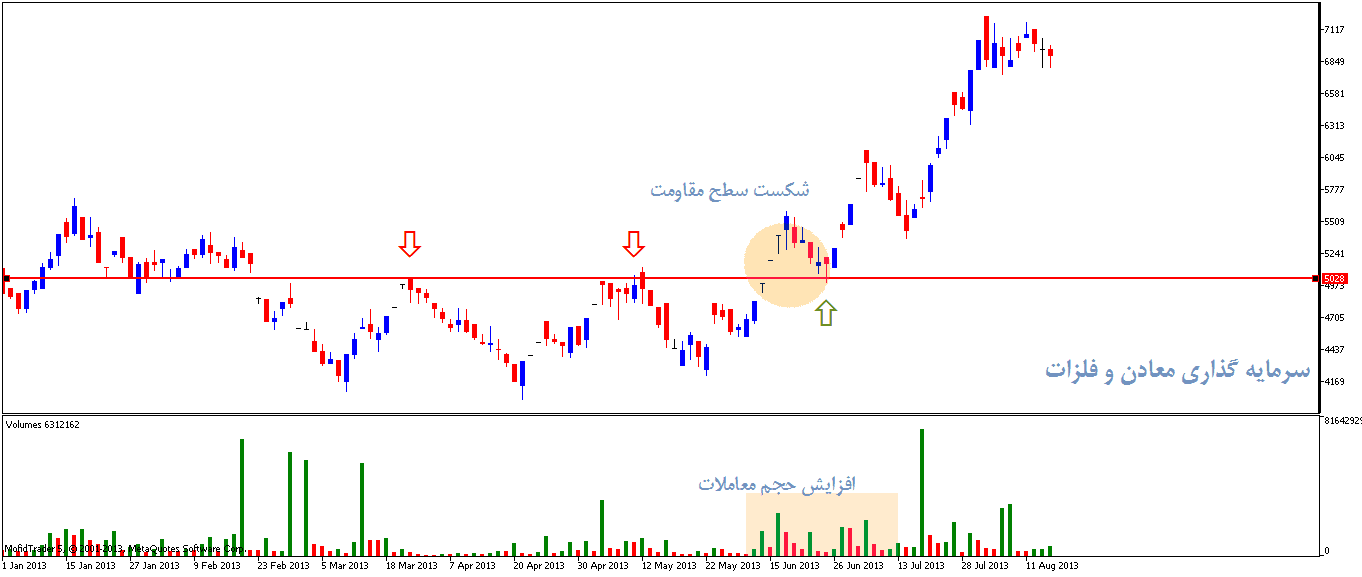

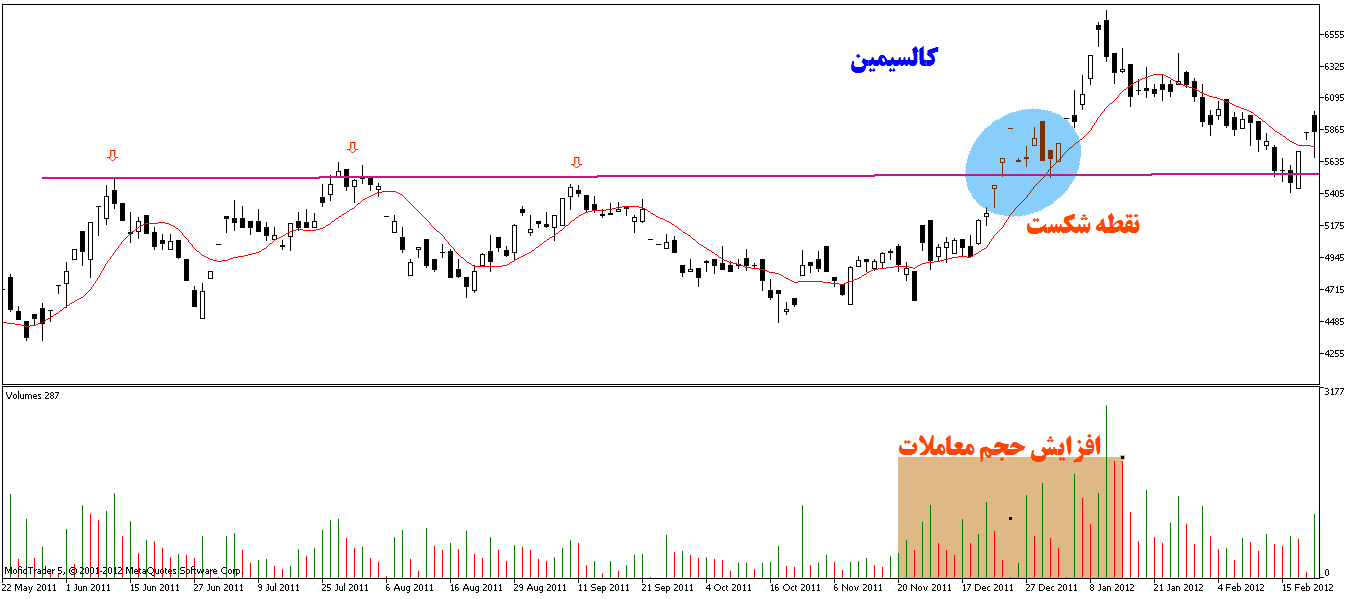

بررسی رابطه میان تغییرات قیمت و حجم معاملات

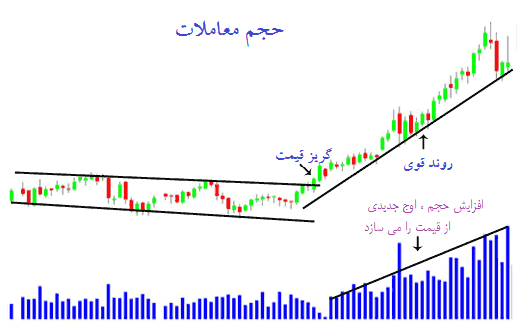

همانطور که در بخش پیشین بدان اشاره شد، حجم معاملات در نقاط تلاقی با سطوح حمایت و مقاومت تعیین کننده روند آتی قیمت است. مهمترین روش برای شناخت رفتار و انتظارات سرمایه گذاران روی سطوح شکست، بررسی رابطه حجم معاملات و قیمت سهم در نقطه شکست است. اگر قیمت ها به سطوح حمایت و مقاومت با افزایش زیادی در حجم معاملات نفوذ کند، دلالت بر آن دارد که انتظارات مبتنی بر قاعده و قانون است.

ضرب المثل مهمی در بازار بورس وال استریت وجود دارد

این حجم معاملات است که تغییرات قیمت را به وجود می آورد.

حجم معاملات در بازارهای پر رونق نسبتاً سنگین و در بازارهای راکد نسبتاً سبک است.

پشیمانی معامله گران در هنگام پایین بودن حجم معاملات سهام روی می دهد؛ اما اگر سطوح حمایت مقاومت با حجم میانه شکسته شود اشاره بر آن دارد که انتظارات تغییر اندکی یافته است و احتمال بازگشت قیمت ها وجود دارد؛ اما اگر سطوح با حجم بالا شکسته شود دلالت بر افزایش انتظارات سرمایه گذاران و اطمینان از روند آتی خواهد بود. تحلیل گران رابطه بین حجم و قیمت را مورد توجه قرار می دهند. تمایل فروشندگان به عرضه در قیمت های بالاتر و تقاضای زیاد خریداران در قیمت های پایین کلیدی است که اکثر معامله گران از آن استفاده می کنند.

واژگونی وظایف (Role Reversal)

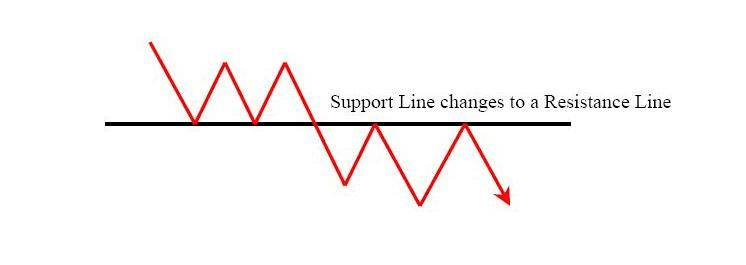

هر گاه قیمت ها به سطح مقاومت به طور کامل نفوذ کنند، آنگاه سطح مقاومت نقش سطح حمایت را بازی می کند. به طور مشابه، وقتی سطح حمایت به طور کامل شکسته شود، آن سطح می تواند به عنوان سطح مقاومت مطرح گردد.

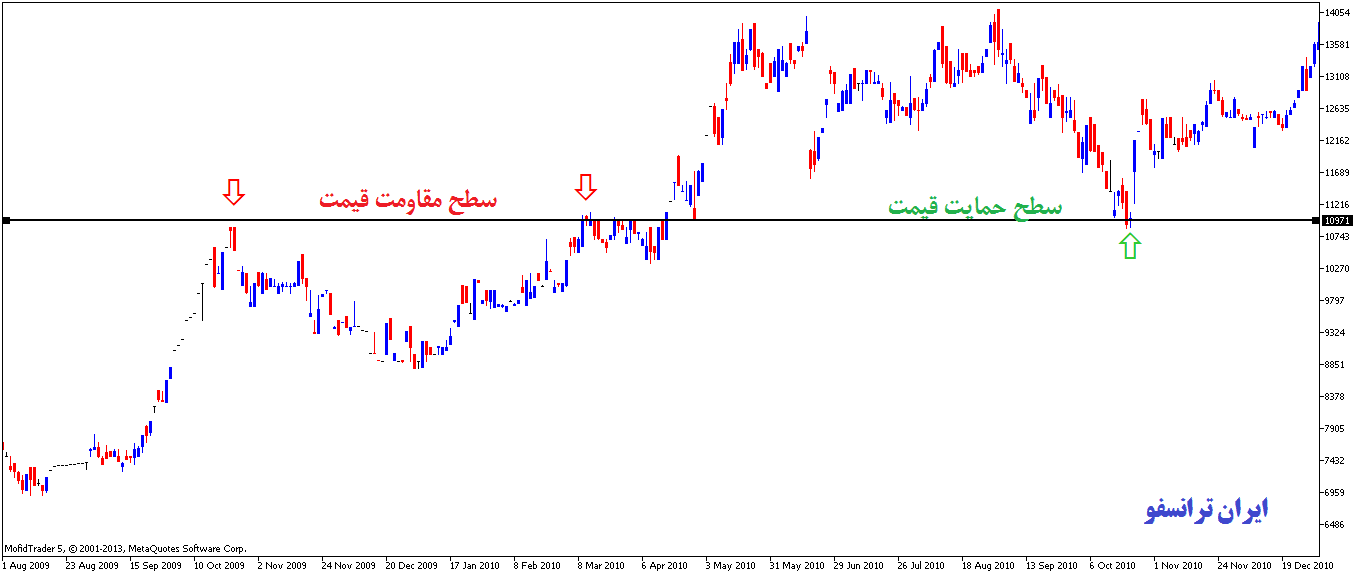

نمونه ای از تغییر سطح مقاومت به حمایت در نمودار شرکت ایران ترانسفو نشان داده شده است. هنگامی که قیمت به طور کامل به سطح ۱۰۹۸۴ ریالی نفوذ می کند، به روند رو به رشد خود ادامه داده و هر زمان قیمت ها کاهش یافته (۲ بار ) سطح ۱۰۹۸۴ ریال به عنوان سطح حمایت مانع از کاهش قیمت سهم شده است. سه بار قیمت سهم به سطح مقاومت معتبر و مستحکم ۱۰۹۸۴ ریال برخورد نمود؛ اما در برخورد چهارم موفق به شکست این سطح شد. برخی از معامله گران انتظار ایجاد شرایط فروش و افزایش عرضه در برخورد چهارم را داشتند. آن ها در قیمت های ۱۰۹۸۴ ریال فروشنده سهام بودند، اما با افزایش قیمت به بالای سطح اندوهگین شدند و فروشنده های پیشین اکنون به حامیان قیمت سهم در این محدوده مبدل شده اند. به طوری که دو بار از قیمت سهام در سطح ۱۰۹۸۴ ریال حمایت کرده اند. نمونه های از این رخداد در بازار بورس ایران به طور مکرر قابل مشاهده است.

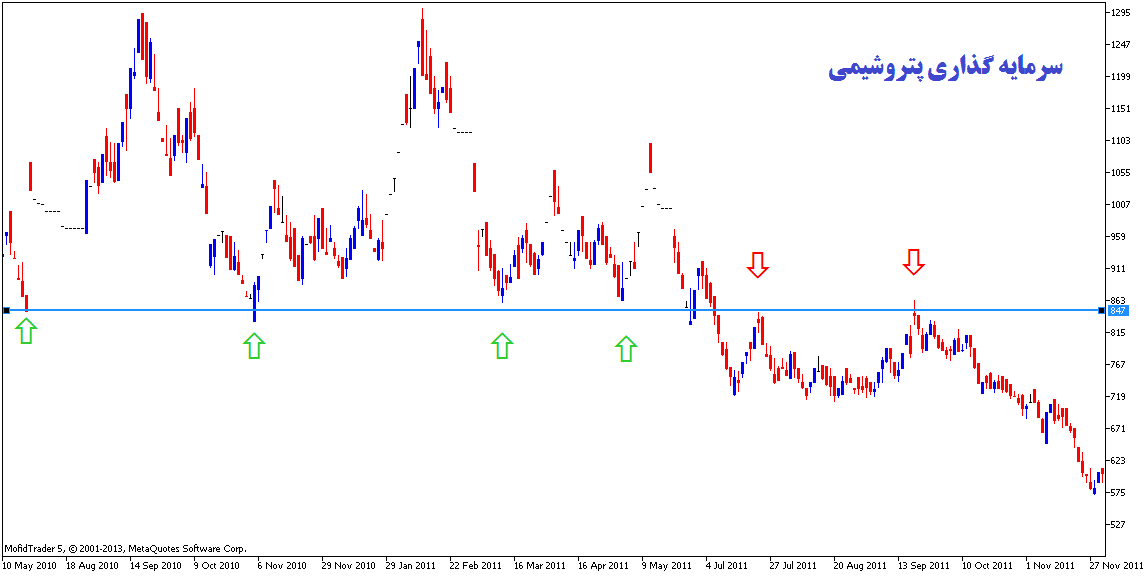

نمودار زیر مربوط به شرکت سرمایه گذاری پتروشیمی است. حمایتی معتبر و مستحکم در سطح ۸۴۷ ریال برای قیمت سهام شرکت وجود داشته است. با یک دوره رشد و افت قیمت سهم و نفوذ آن به سطح ۸۴۷ ریال، سطح حمایت تغییر ماهیت داده و به سطح مقاومتی معتبر تبدیل می شود.

وقتی قیمت ها به زیر سطح حمایت سقوط می کند، آن سطح اغلب به سطح مقاومت تبدیل می شود. هر زمان قیمت ها به سطح حمایت قبلی نزدیک می شوند، سرمایه گذاران زیانشان را محدود می کنند و اقدام به فروش سهم می کنند. شکست سطح حمایت می تواند در نتیجه انتشار اخبار منفی صورت گیرد. در هر حال برای اینکه یک واژگونی (معکوس سازی) واقعی رخ دهد، حتما باید قیمت سهام یک حرکت قوی یا جهش بزرگ از سطوح مقاومت و حمایت داشته باشد.

جمع بندی حمایت و مقاومت در تحلیل تکنیکال

قیمت سهام نشان دهنده ارزش بازاری منصفانه است که مورد موافقت خریداران (مثبت نگرها) و فروشندگان (منفی نگرها) است. تغییر در قیمت سهام نتیجه تغییر در انتظارات سرمایه گذاران در مورد قیمت آتی سهم است. سطح حمایت وقتی به وجود می آید که اتفاق آرا بر این است که قیمت پایین تر نمی رود. این نقطه های است که در آن تعداد خریداران از فروشندگان بیشتر است. سطح مقاومت وقتی به وجود می آید که اتفاق آرا بر این است که قیمت بالاتر نمی رود. این نقطه های است که در آن تعداد فروشندگان از خریداران بیشتر است. گذر از سطح حمایت یا مقاومت نشاندهنده تغییر در انتظارات سرمایه گذاران و جابجایی در نمودار عرضه و تقاضا است. حجم معاملات برای تعیین قدرت واقعی تغییر انتظارات بکار می آید. پشیمانی معاملهگران معمولا در ادامه گذر از سطح حمایت یا مقاومت وقتی که قیمت دوباره به سطح قبلی بر می گردد رخ می دهد. زمانی که بازار از مقاومت می گذرد، مقاومت به حمایت تبدیل می شود. هر چقدر قیمت سطح مقاومت و حمایت را تست کند ولی از آن نگذرد، آن سطح از حمایت یا مقاومت قویتر می شود.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟