موضوعی که می تواند بسیاری از سرمایه گذاران را سردرگم کند اعتبار تحلیل تکنیکال و درک مفید بودن یا نبودن آن در کاربرد واقعی است. من به دنبال بیان دقیق واقعیات تحلیل تکنیکال به زبانی ساده هستم تا بتواند یاری رسان ما در درک نکات کلیدی این نوع از تحلیل بازار های مالی باشد. اولین بار نیست که این موضوع به بحث و بررسی گذاشته می شود. بحث در این خصوص در تمام بازار های جهان از سالها پیش وجود دارد، برخی از شرکت کنندگان حامی تحلیل تکنیکال و برخی دیگر نیز با جدیت و شدت آن را رد کرده و بیهوده می خوانند.

دیدگاه های اشتباه در مورد تحلیل تکنیکال

در زیر نگرش هایی که در مورد تحلیل تکنیکال در بازار های مختلف از جمله بازار بورس ما وجود دارد را با جستجو و پرسش از افراد مختلف و در طی چند سال فعالیت تدریس و مشاوره سرمایه گذاری خود یافته ام، نگرش هایی که ممکن است شما داشته باشید و یا در آینده درگیر آنها شوید، پس بهتر است همین جا در مورد آنها مفصل صحبت کنیم.

نگرش اول: قیمت های گذشته برای پیش بینی آینده کارایی ندارند!

یکی از طعنه آمیزترین انتقادات تحلیل تکنیکال مبنی بر این است که هیچ راهی وجود ندارد که قیمت های گذشته بتوانند همچون یک گوی شیشه ای جادوگر برای پیش بینی قیمت های آینده مورد استفاده تحلیلگر قرار بگیرند. این استدلال به شدت نقض شده است. هر فردی که تا کنون سهمی خریداری کرده باشد می تواند تاثیر روانی صعود یا نزول یک معامله را بر روی خودش تایید کند. این طبیعت انسان بوده و دلیل خوبی بر این موضوع است که قیمت های ورود به معامله، حداقل روی رفتارهای آینده ما تاثیرگذار هستند. فراموش نکنیم که ما عملکرد خود را در سرمایه گذاری با مقایسه قیمت فعلی یک سهم با قیمت ورود خود به آن معامله و با علم بر اینکه قیمت های ورود ما قیمت های گذشته هستند مورد قضاوت قرار می دهیم. به این دلیل که قیمت ورود به معامله ارتباط تنگاتنگی با تصمیمات نهایی برای خروج از آن معامله ها و یا ماندن در آن دارد. این تصور که قیمت های گذشته تاثیری بر چگونگی معامله سهام در آینده ندارد با این تفسیر بسیار ساده لوحانه به نظر می رسد.

اینطور نیست که قیمت های گذشته بطور جادویی قیمت های آینده که حائز اهمیت است را به راحتی پیش گویی کنند. بلکه، قیمت های گذشته به این دلیل دارای اهمیت هستند که بهترین مسیر برای پیش بینی حجمه های عرضه و نقاضا در بازار هستند؛ بنابراین نتیجه می گیریم که قیمت های گذشته تا حدودی روی قیمت های آینده تاثیرگذار هستند؛ اما آیا می توان تنها به کمک یک نمودار یا نمودار، قیمت های آینده را پیش بینی کنیم؟ اعتقاد دارم که تحلیل های تکنیکال پیش بینی می کند نه پیش گویی! مشکل موجود در مورد این نگرش اشتباه این است که کلمه “پیش بینی بورس” مفهومی همچون توپ شیشه ای جادوگر را در ذهن تداعی می کند. تحلیل های تکنیکال توپ شیشه ای جادوگر برای پیش گویی نیستند و هیچ تحلیل گر حرفه ای را نمی شناسم که عقیده داشته باشد این چنین است.

در عمل، تحلیل تکنیکال راهی است برای یافتن منطقه ای قیمتی با احتمال بالای تغییر قدرت عرضه و تقاضا به نحوی که در جایی امکان چربیدن تقاضا بر عرضه به عنوان حمایت و جایی احتمال چربیدن عرضه بر تقاضا و در نتیجه احتمال مقاوت در رشد قیمت در نمودار وجود دارد. نمودار و یا به اصطلاح تحلیلگران چارت (Chart) توانایی کمک به سرمایه گذار برای پیش بینی دقیق تغییرات و نوسانات قیمت روز به روز سهام را برای چند سال آینده ندارند اما می توانند در انجام معاملات سودآور مستمر در زمان فعلی با اهداف قیمت و حد سود مشخص و سطوح حد ضرر یاری رسان باشند.

تحلیل های تکنیکال به شما کمک می کنند سطوح مهم در نمودار قیمت سهام را شناسایی کرده و سپس هنگامی که لازم بود نسبت به آن سطوح واکنش دهید و تصمیم به خرید و یا فروش و حتی نگهداری بگیرید. تحلیل تکنیکال در عمل یک ابزار برای واکنش دادن به حرکت های مهم نمودار قیمت همچون حمایت و مقاومت هاست و با نگرش صرفا ابزار پیش بینی تفاوت بسیاری دارد، تحلیل تکنیکال همچون فرمان ماشینی است که شما می توانید با آن سرمایه خود را در رسیدن به موانع مختلف به درستی هدایت کنید. پس بهتر است به جای نگرش توپ شیشه ای جادوگر برای پیش بینی قیمت های آینده به تحلیل تکنیکال به عنوان فرمان ماشینی برای هدایت سرمایه خود در نوسانات و تلاطم های بازار های مالی نگاه کنیم

نگرش دوم: مراجع آکادمیک اعتقادی به تحلیل تکنیکال ندارند!

در گذشته مراکز دانشگاهی و آموزشی نسبت به تحلیل های تکنیکال نظر مساعدی نداشتند. بنابه مدل های آماری و اقتصادی متداول از قبیل فرضیه بازار کارا و فرضیه گام تصادفی، تحلیل های تکنیکال نتیجه بخش نخواهند بود؛ اما آنچه منتقدان از آن صرف نظر می کنند این واقعیت است که ابزارهای تحلیلی بنیادی نیز تحت این مدل ها ثمربخش نیستند.

در حالی که مدل های آکادمیک سنتی استدلال های توانمندی بر علیه تحلیل های تکنیکال در گذشته را دارند، در یک پژوهش فرضیه بازار کارا و فرضیه گام تصادفی به شدت نقض شده اند. یک پژوهش آکادمیک در اوایل سال ۱۹۹۶ این حقیقت را نشان داد که رفتار بازار در دنیای واقعی (وجود روند ها و سقوط های بازار) فرضیه گام تصادفی را از نظر آماری غیرممکن می کند. نتایج مشابهی در مورد فرضیه بازار کارا نیز به دست آمد، استدلال های زیادی را می توان علیه فرضیه بازار کارا مطرح کرد. از جمله این استدلال ها می توان به «اثر ژانویه» اشاره کرد که می گوید در ماه اول هر سال معمولاً سرمایه گذاران سود بالاتری نصیبشان می شود. در واقع این استدلال ها بیان کننده این هستند که در بازار الگوهای قابل پیش بینی برای تعیین قیمت سهام وجود دارد و در واقع مبحث تصادفی بودن تغییرات را زیر سؤال می برند؛ و یا موارد بسیاری در بازار بورس ایران همچون فصل ها، ماه رمضان، عید از نگاه تحلیلگران اتفاقات مشابهی و نسبتا قابل پیش بینی رخ می دهد که برای فعالین این بازار ملموس است، پیش بینی هایی که با احتمال بالایی رخ می دهند و این موضوع نظریه تصادفی بودن تغییرات قیمت در بازار بورس ما را نیز زیر سوال می برد.

برخی دیگر از اقتصاددانان نیز بیان می کنند که قیمت سهام همیشه از رفتار و احساسات سودجویانه سرمایه گذاران تأثیر می گیرد نه از اطلاعات موجود در بازار. اکنون با درک عمبق تر و گسترده تر از تحلیل تکنیکال نسبت به گذشته و تحقیقات مختلف، مطالعات دانشگاهی از نظر آماری نشان دهنده کارایی چشم گیرتری در استراتژی های تحلیل تکنیکال هستند. بررسی های جدید در مورد سرمایه گذاران خرد نشان می دهد که اعمال استراتژی های تکنیکالی بسیار ساده برای خرید و نگهداری به منظور کسب سود در بلند مدت می تواند ریسک سرمایه گذاری آنها را بطور چشمگیر کاهش و سود معاملات را افزایش دهد و برای منفعت بردن از تحلیل تکنیکال حتی لازم نیست یک تحلیلگر و معامله گر فعال و حرفه ای پر معامله در بازار باشید.

نگرش سوم: سرمایه گذار های بزرگ از تحلیل تکنیکال استفاده نمی کنند!

تفکر نادرست دیگر این است که تحلیل تکنیکال برای صندوق های سرمایه گذاری بزرگ و سرمایه گذاران بزرگ بازار که نقش بالایی در جابه جایی جریان پول در بازار دارند، جایی ندارد. در حالی که در سال های اخیر شرکت ها سرمایه گذاری و اشخاص با جریان پول بالا در بازار بورس در تیم مشاوره خود جایگاهی برای تحلیل تکنیکال باز کرده اند و از این تحلیلگران چه به صورت استخدامی در تیم تحلیل و چه به صورت مشاوره ای بهره می گیرند.

این موارد در حالی است که در جهان برخی از موفق ترین سرمایه گذاران و معامله گران با استفاده از یک استراتژی انحصاری تکنیکالی به شهرت دست یافته اند. افراد بسیار موفقی همچون ریچارد دنیس و پائول تئودور جونز در این فهرست قرار دارند. حتی افراد برجسته ای در تحلیل بنیادی همچون گراهام و دوود در توضیح خود راجع به بازارها به عوامل تکنیکالی اشاره کرده اند.

در نهایت، ثمربخش بودن هر نوع روش سرمایه گذاری باید بر پایه موفقیت های به دست آمده توسط متخصصان بسیار موفق در آن باشد و نه بر اساس شکست افرادی که به طور کامل آن را درک نکرده اند. بسیاری از مدیران سرمایه گذاری نهادی از تحلیل های تکنیکال بعنوان یکی از ورودی های خود در تصمیم گیری راجع به سرمایه گذاری بهره می برند. در واقع طرفداران تحلیل تکنیکال به طور قابل توجهی نسبت به هم قطاران خود بهتر عمل می کنند.

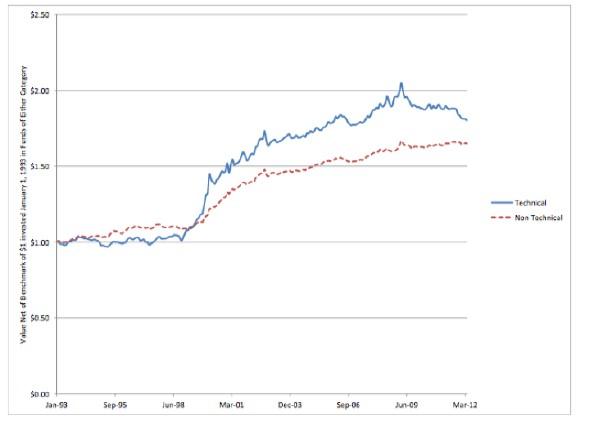

طبق تحقیق انجام گرفته توسط دیوید اسمیت، کریستوف فاگِر و یینگ وانگ در دانشگاه آلبانی و مدرسه کسب و کار کِج در بوردو، مزیت عملکرد تحلیل تکنیکال از نظر آماری حائز اهمیت است.

در اینجا عملکرد بهتر در نمودار دلار در دو حالت با تحلیل تکنیکال (خط پیوسته) و بدون آن (خط چین) قابل مشاهده است.

با اینکه که تحلیل تکنیکال در سال های اخیر بسیار مورد توجه و محبوبیت قرار گرفته است اما هنوز شایعاتی فراگیر در مورد تحلیل تکنیکال وجود دارد که باعث گیج شدن افراد می شود. تحلیل تکنیکال از قیمت بعنوانراه جادویی برای پیش بینی آینده بازار استفاده نمی کند در واقع تحلیل تکنیکال آخرین مدل های دانشگاهی در مورد بازار را رد نمی کند و برای مدیریت موفق سرمایه مورد استفاده قرار می گیرند.

شایان ذکر است که تحلیل های بنیادی و تکنیکال استراتژی های سرمایه گذاری انحصاری نیستند. در واقع کاملا مکمل هستند. هیچ استراتژی سرمایه گذاری واحدی در تمامی شرایط بازار به خوبی عمل نمی کند اما اگر شما یک سرمایه گذار بنیادی باشید افزودن چند ابزار فنی ساده به مجموعه ابزارهایتان به شما کمک می کند بتوانید هنگامی که بازار سقوط می کند و فرقی بین سهام بنیادی و غیر بنیادی، خوب و بد قائل نمی شود، آن را شکست دهید.

نگرش چهارم: تحلیل تکنیکال برای خرید فروش های کوتاه مدت و نوسان گیری کاربرد دارد!

یکی دیگر از شایعات رایج این است که تحلیل تکنیکال تنها برای کوتاه مدت (Short-term) و معاملگری بر اساس روش های خودکار کامپیوتری و الگوریتمی مناسب است مانند معاملات کوتاه مدت روزانه و پر تکرار. واقعیت این است که تحلیل تکنیکال حتی پیش از اینکه تحلیل با کامپیوتر مرسوم شود مورد استفاده قرار می گرفتند. تحلیل گران در گذشته به کمک دست نمودارها و جداولی در طول روزها، هفته ها و ماه ها به هدف انجام معاملات فنی ترسیم می کردند. حتی امروزه معامله گران از مفاهیمی همچون میانگین متحرک ۲۰ روزه (MA) و عبور آن از میانگین ۵۰ روزه سرمایه گذاری بلندمدت استفاده می کنند؛ که این روش یکی از ساده ترین روش های استفاده بلند مدت از تحلیل تکنیکال است که در مباحث میانگین ها مفصل توضیح داده خواهد شد.

نگرش پنجم: فقط معامله گران کوچک از تحلیل تکنیکال استفاده می کنند!

این موضوع که تنها معامله گران خانگی و به اصطلاح کوچک از تحلیل تکنیکال استفاده می کنند صحت ندارد. این روز ها در دنیا شرکت های تامین سرمایه بزرگ هم به صورت گسترده از تحلیل تکنیکال بهره می برند و این موضوع در کشور خود ما یعنی ایران نیز مصداق فراوان دارد. شرکت های تامین سرمایه که غول های بازار سرمایه هستند اغلب دارای گروه های معامله گری اختصاصی هستند که از تحلیل تکنیکال استفاده می کنند. همچنین از طرفی معاملات پر تکرار یا به اصطلاح بسامد بالا (HFT) که در سال های اخیر بسیار محبوب شده و مورد توجه قرار گرفته است به شدت به معاملات تکنیکالی وابسته اند.

نگرش ششم: تحلیل تکنیکال درصد موفقیت پائینی دارد!

با نگاهی به تحلیلگران تکنیکال با سابقه بیشتر از ۵ سال که پیوسته در بازار فعالیت و تجربه کسب کرده اند این نگرش نیز در مورد تحلیل تکنیکال اشتباه به نظر می رسد. آنها کاملا از تحلیل تکنیکال در معاملات خود بهره می برند و اعتقاد دارند درصد بالایی در موفقیت آنها تاثیر دارد و شاید اگر عده ای دچار این نگرش هستند افرادی اند که یا تجربه ای ندارند و یا کم تجربه هستند و در مورد درصد موفقیت پائین تحلیل تکنیکال نظر می دهند. با نگاهی به فهرست معامله گران موفق و دارای دهه ها تجربه معاملات موفق در بازار می توان از این نگرش پرده برداری کرد. کتاب هایی که مصاحبه های مربوط به معامله گران موفق را پوشش می دهد تعداد چشمگیری از معامله گرانی که موفقیت خود را مدیون الگوها و تحلیل تکنیکال هستند نام برده اند. برای مثال در کتاب “جادوی بازار “: مصاحبه با معامله گران برتر نوشته جک دی. شواگِر از بسیاری معامله گران که تنها از شاخص های فنی سود برده اند نام برده است.

نگرش هفتم: تحلیل تکنیکال نمودار، ساده و سریع است!

در اینترنت پر است از سایت های و آموزش هایی که در مورد تحلیل تکنیکال ادعا دارند در یک دوره کوتاه مدت ۲۰ ساعته روش موفق و تضمین شده ای را به شما آموزش می دهند. در نتیجه بسیاری از افراد در بازار های مالی با یک تحلیل تکنیکال سطحی و ابزار های ساده اقدام به خرید و فروش می کنند قافل از اینکه تداوم معاملات موفق نیازمند درک عمیق از تحلیل تکنیکال و ابزار های مختلف آن همچنین مدیریت سرمایه است. برای این موضوع یادمان باشد ما نیاز به ساعت های مطالعه و تمرین تحلیل تکنیکال داریم و باید حداقل ۱۰۰ معامله موفق داشته باشیم تا بتوانیم ادعا کنیم چیزی از تحلیل تکنیکال می دانیم.

نگرش هشتم: ابزار های و نرم افزار های آماده تحلیل تکنیکال به تحلیلگران کمک می کند پول بی زحمت به دست بیاورند!

متاسفانه این نگرش هم درست نیست. تعدادی از تبلیغات آنلاین در مورد نرم افزارهای گران قیمتی صحبت می کنند که ادعا می شود تمامی امور مربوط به تحلیل را برای شما انجام می دهد. بعلاوه اینکه گاهی ابزارهای تحلیل تکنیکال برای مدل های معامله در نرم افزار ارائه شده که تضمین کننده سود است معامله گران کم تجربه تر را گیج می کند. نرم افزار تحلیل تکنیکال بینش هایی در مورد روندها و الگوها فراهم می کند اما لزوما تضمین کننده سود نیست. در واقع تفسیر درست روندها و اطلاعات به عهده معامله گر است و این معامله ر است که باید با دقت روی آن کار کند و از این ابزار ها صرفا به عنوان سرنخ تحلیل استفاده نماید.

نگرش نهم: ابزار های مختلف تحلیل تکنیکال در همه بازار های مالی کاربرد یکسانی دارد!

با وجود اینکه تحلیل تکنیکال زبان نمودار است و تمام ابزار ها در نمودار های مختلفی که بر اساس عرضه و تقاضا هستند کاربرد دارند اما مقداری تفاوت در بین ابزار های مختلف تکنیکال همچون اندیکاتورها، الگو ها و …در بازار های با دارایی های مختلف وجود دارد. سهام، آتی، قرار داد های آپشن یا اختیار معامله، بورس کالا و اوراق و. هر یک ماهیت خاص خود را دارند و کاربرد ابزار های مختلف مقداری متفاوت خواهد بود؛ مثلا نوسانات در بازار آتی در لحظات تاریخ اتمام قرارداد خاص تر و مخصوص این بازار است؛ و یا همین موضوع برای چرخه های بازار کالا نیز وجود دارد که قابل تعمیم به بازار های و نمودار های دیگر نیست و یک تحلیگر نخبه در تحلیل تکنیکال خود به این موضوع توجه دارد.

نگرش دهم: تحلیل تکنیکال یک پیش بینی کاملا دقیق و بی خطا از آینده قیمت در اختیار ما قرار می دهد!

بسیاری از تازه کاران انتظار دارند تحلیل گران تکنیکال یا الگوهای نرم افزاری با دقت صد در صد عمل کنند. برای مثال معامله گران بی تجربه ممکن است از یک پیش بینی چنین دقتی را انتظار داشته باشند: “سهام الف تا ۲ ماه آینده به قیمت ۵۲۷ تومان می رسد”؛ اما تحلیل گران تکنیکال با تجربه معمولا از بیان قیمت ها با این دقت و وضوح اجتناب می کنند و گرایش به بیان یک محدوده دارند برای مثال “سهام الف ممکن است بین محدوده ۵۰۰ تومان تا ۵۵۰ تومان در ۲ تا ۳ ماه آینده حرکت کند “. لازم است معامله گرانی که پول خود را با پیشنهادات تکنیکالی سرمایه گذاری می کنند بدانند که تحلیل تکنیکال یک محدوده پیش بینی می کند و نه عددی دقیق.

نگرش یازدهم: تحلیل تکنیکال شما را در مدت کوتاهی ثروتمند می کند!

متاسفانه افراد بسیاری در بازار های مالی به واسطه منفعت طلبی و ترغیب مخاطبین برای استفاده از خدمات و آموزش های آنها از این حال و هوا و سود های کوتاه مدت سخن می گویند. سرمایه گذاران تازه کار هم بارها و بارها گرفتار این طعمه می شوند و زمانی که شروع به فعالیت می کنند و این نتیجه را نمی گیرند عوامل دیگری را مقصر می دانند، چه یک تکنیکالیست، یا تحلیلگر بنیادی باشند و یا یک هر نوع تحلیل دیگری؛ همه چیز در یک مفهوم خلاصه می شود و این مفهوم احتمال است. ما در دنیای احتمالات زندگی می کنیم. هیچ تضمینی هنگام رویارویی با گزینه های مختلف وجود ندارد و بازار های مالی مثالی بسیار عالی در این زمینه است.

نگرش دوازدهم: درصد موفقیت های شما در تحلیل تکنیکال باید بالاتر از درصد شکست های شما باشد!

تصور رایج این است که برای سودآوری، درصد بالایی از معاملات ما باید موفق باشد؛ اما این تفکر کاملا نا درست است. با انجام معامله در سطوح سود صحیح در ذهن تعداد کمی از افراد موفق به سود دست می یابند. فکر کنید بطور متوسط آرش از پنج معامله تعداد چهار معامله موفق انجام می دهد در حالی سهراب از پنج معامله تعداد یک معامله موفق انجام می دهد. چه کسی موفق تر است؟ بسیاری جواب می دهند آرش؛ اما ممکن است این جواب صحیح نباشد. ساختاربندی صحیح معامله در مدت طولانی منجر به سودآوری می شود حتی اگر تعداد معامله های موفق کم باشد. آرش یا سود ۲۰ میلیون به ازای هر معامله موفق، ۱۰۰ میلیون به ازای معامله ناموفق محاسباتی این چنینی دارد:

۴ تقسیم بر ۵ ضرب در ۱۰۰ نتیجه می شود که ۸۰ درصد نرخ موفقیت تعداد معاملات دارد اما آرش بطور مؤثر ۲۰*۴-۱۰۰=-۲۰ میلیون ضرر کرده است.

سهراب با ۱۰۰ میلیون به ازای هر معامله موفق، ۲۰ میلیون به ازای هر معامله نا موفق و ۵/۱ = ۲۰% نرخ موفقیت سهراب است، مولی بطور مؤثر ۱۰۰-۴*۲۰=+۲۰ میلیون سود کرده است. در صورتی که معامله بخوبی و درست ساختاربندی شده باشد دفعات کم ضرر کوچک و سود زیاد به دفعات کم هنوز هم می تواند یک استراتژی سودآور کلی موفق باشد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟