در تحلیل تکنیکال دو نوع نمودار قیمتی داریم:

- تعدیل شده

- تعدیل نشده

نمودارهای تعدیل شده چیست؟

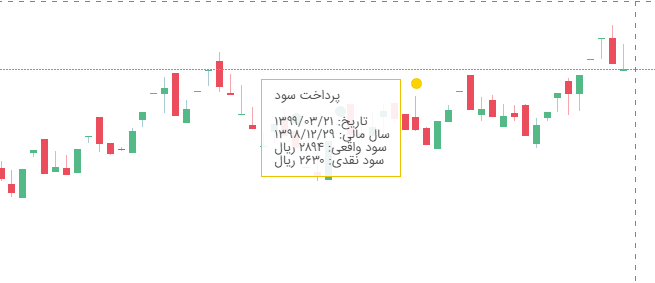

عامل اول که تقسیم سود نقدی می باشد معمولاً به دلیل اینکه به نسبت قیمت سهام سود کمی توزیع می شود، بنابراین در نمودار گپ بزرگی ایجاد نمی کند و در این مورد فرق زیادی بین نمودار تعدیل شده و تعدیل نشده وجود ندارد ولی چیزی که بسیار در تعدیل نمودار اهمیت دارد بحث افزایش سرمایه است که گپ بزرگی را در نمودار ایجاد می کند.

افزایش سرمایه از سه محل انجام می شود:

۱-افزایش سرمایه از محل اندوخته یا انباشته

۲-افزایش از محل آورده نقدی

۳-افزایش از محل صرف سهام

افزایش سرمایه از هر محلی که انجام شود باعث می شود سهم پس از بازگشایی با گپ قیمت باز شود و این عامل باعث شکسته شدن حمایت و مقاومت های اصلی در نمودار شده و موجب سردرگمی سهام دار خواهد شد. این گپ بسته به درصد افزایش سرمایه کم یا زیاد می باشد.

مزایا و معایب استفاده از نمودار تعدیل شده

- به راحتی می توان همراه با نمودار از اندیکاتور یا اسیلاتور بهره برد.

- حمایت ها و مقاومت های نمودار به خوبی نشان داده می شود

- از خط روند راحت تر می توان برای تشخیص ترند نمودار استفاده کرد

- تاریخچه نمودار به دلیل مشخص نبودن گپ های ناشی از افزایش سرمایه و سود نقدی به خوبی مشخص نیست

مزایا و معایب استفاده از نمودار تعدیل نشده

قسمت هایی از نمودار که گپ وجود دارد اندیکاتورها به درستی نمی توانند کاربرد خود را داشته باشند

بعضی از تکنیکالیست ها بر این باورند که چون در تحلیل تکنیکال تاریخچه سهم بررسی می شود بنابراین بهتر است اثر عواملی مانند تقسیم سود یا افزایش سرمایه بر نمودار اعمال شود.

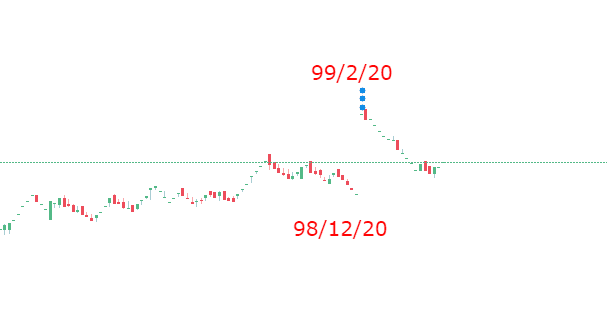

در تصویر زیر نمودار تعدیل نشده ایران خودرو را نشان می دهد. همان طور که در تصویر مشخص است دو گپ در نمودار دیده می شود که اولین گپ مربوط به افزایش ۱۰۰ درصدی سرمایه از محل آورده و دومین گپ مربوط به افزایش ۱۰۰ درصدی سرمایه از محل اندوخته می باشد.

کف تاریخی سهم با توجه به این نمودار ۹۸ تومان و سقف تاریخی سهم ۳۰۲۷ تومان می باشد.

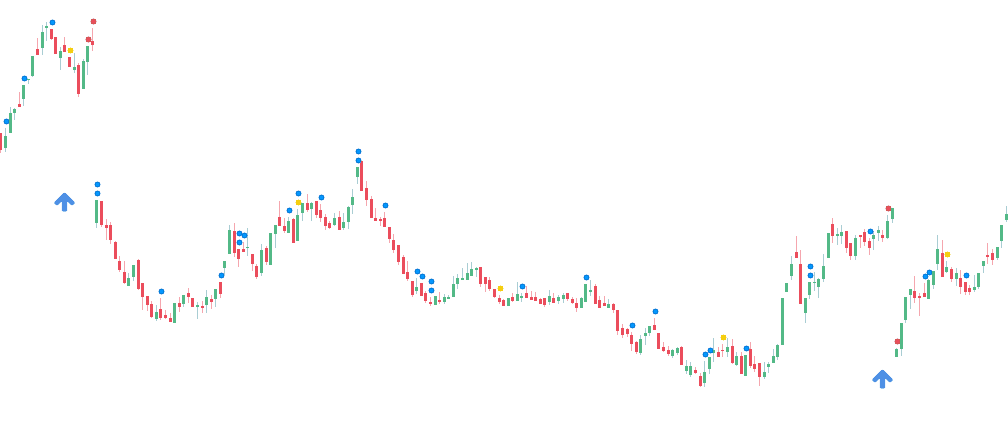

و اما تصویر زیر نمودار تعدیل شده با سود نقدی و افزایش سرمایه سهم را می بینید. اختلاف بسیار زیادی بین این دو نمودار دیده می شود که حتی ممکن است در دید تحلیلگر جهت تحلیل تأثیر بسزایی داشته باشد.

کف تاریخی در این نمودار ۹۷ ریال و سقف تاریخی ۴۷۰ تومان می باشد.

در نمودار اول فرد تحلیل گر بر این باور است که ممکن است سهام ایران خودرو دیگربار قیمت ۳۰۰۰ تومان را به خود ببیند ولی در نمودار تعدیل شده چنین قیمتی برای این سهم بسیار بعید به نظر می رسد

تفاوت نمودار تعدیل شده و تعدیل نشده

هرگاه در نمودارهای قیمتی لاوه بر عوامل تکنیکال از پارامترهای بنیادی (افزایش سرمایه-تقسیم سود نقدی و…) استفاده نماییم. به نمودار فوق الذکر نمودار تعدیل شده گفته می شود. حال اگر از عوامل بنیادی سهم در نمودار استفاده نشود و فقط تغییرات قیمتی را نمایش دهد نمودار بدون تعدیل نامیده می شود.

حال این سوال پیش می آید که استفاده از کدام نمودار بهتر می باشد؟ تقاومت نمودارهای تعدیل شده و تعدیل نشده در چیست؟ مهم ترین کاربردهای آنها کدام هستند؟

به طورکلی در تحلیل تکنیکال از نمودارهای تعدیل شده استفاده می شود زیرا شرایط واقعی تری از سهم مورد نظر در اختیار ما قرار می دهد. با توجه به اصول تکنیکال (همه چیز در قیمت نهفته است) اثر تمامی نوسانات قیمتی و تقسیم سود نقدی و شکاف ها (گپ قیمتی) به گونه ای در قیمت تعدیل شده سهام ها نهفته می باشد.

سود نقدی

شرکت هایی که در پایان سال مالی خود توانستند سود کسب کنند، در مجمع عمومی عادی سالیانه تصمیم می گیرند تا بخشی از این سود را به سهامداران خود پرداخت نمایند. با پرداخت سود نقدی به سهامداران، ارزش قیمت هر سهم به میزان سود تقسیمی کاهش می یابد.

افزایش سرمایه

در هنگام تاسیس شرکت ها، سرمایه آغازین شرکت مشخص و برابر آورده سهامداران می باشد. حال اگر شرکت بخواهد طرح توسعه جدیدی را آغاز کند و یا خط تولید را مجهزتر بکند و یا افزایش ظرفیت تولیدی داشته باشد نیاز به تامین مالی برای اینگونه اقدام ها دارد. افزایش سرمایه یکی از روش های تامین مالی شرکت هاست. انواع روش های افزایش سرمایه:

- افزایش سرمایه از آورده نقدی و مطالبات حال شده

- افزایش سرمایه از محل سود انباشته یا اندوخته

- افزایش سرمایه از تجدید ارزیابی دارایی های شرکت

- افزایش سرمایه از محل صرف سهام یا سلب حق تقدم

بعد از افزایش سرمایه قیمت به میزان افزایش سرمایه کاهش و تعداد سهام به همان میزان افزایش پیدا می کند که اثر کاهش قیمت در نمودارهای تعدیل شده مورد اعمال قرار می گیرد.

انواع شکاف قیمت

گپ یا شکاف به ناحیه ای از نمودار گفته می شود که در آن معامله صورت نگرفته و به دلایل مختلف یک شکاف در نمودار قیمت ایجاد می شود.

۱- شکاف قیمت بر اثر افزایش سرمایه:

۲- شکاف قیمتی بعد از توقف طولانی مدت سهام:

۳- شکاف قیمت بر اثر تقسیم سود نقدی

ارزش سهام شرکت ها بعد از تقسیم سود نقدی میان سهامدارن، به میزان سود تقسیم شده کاهش می یابد.

شکاف قیمتی بعد از مجامع عمومی

این شکاف بعد از مجامع عمومی سهم ها ایجاد می شوند که بر اثر تصمیمات اعلام شده در مجمع عمومی با توجه به عرضه و تقاضا بعد از بازگشایی سهام می تواند شکاف مثبت یا منفی یا بدون اثر داشته باشد.

کدام نمودار برای تحلیل مناسب است؟

تفاوت در این دو نوع نمودار بسیار زیاد است و تحلیل بر روی این دو نوع نمودار به احتمال فراوان دارای نتایج متفاوت می باشد پس بهتر است برای تحلیل خود یکی از این نمودار را انتخاب نماییم. طرفداران نمودارهای تعدیل نشده با توجه به اصل تحلیل تکنیکال یعنی”تاریخ تکرار می شود” اشاره دارند و می گویند که هر بار قیمت بعد از شکاف ایجاد شده به سمت سقف قیمتی قبلی حرکت کرده و سقف جدیدی را ایجاد می کند.

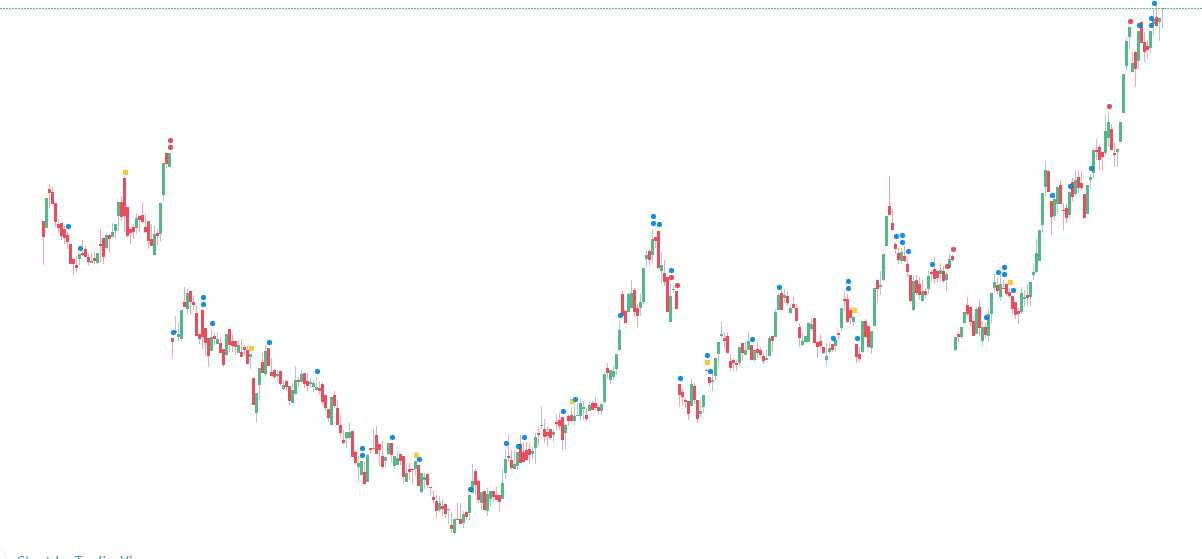

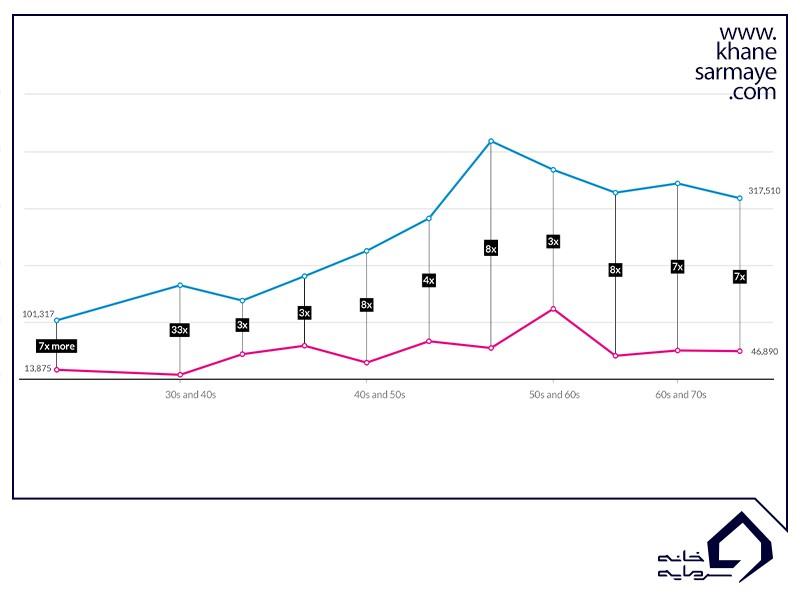

همانگونه که در شکل زیر می بینیم بعد از هر شکاف قیمتی اصطلاحا گفته می شود سهم گپ قیمتی خود را پر خواهد کرد و هچنین بعد از شکست شدن سقف های تاریخی شاهد رشد سهم مورد بررسی هستیم.

همانگونه که مشخص می باشد بعد از شکاف ایجاد شده توسط افزایش سرمایه, قیمت ها رشد داشته اند و اصطلاحا گپ خود را پر نموده اند. از طرفی بعد از شکست سقف تاریخی قیمتی, سهم در مسیر صعود قرار گرفته است.

طرفداران نمودارهای تعدیل شده هم با توجه به اصل دیگر تحلیل تکنیکال ”همه چیز در قیمت نهفته است و قیمت ها بر اساس روند حرکت می کند” اشاره می کنند که شکاف های ایجاد شده (تقسیم سود و افزایش سرمایه) بر اثر عرضه و تقاضا ایجاد نشده اند پس نباید در نمودار جایگاهی داشته باشند.

نتیجه گیری

استفاده از نمودارهای تعدیل شده, اختلالی در استفاده از ابزارهای تحلیل تکنیکال از جمله خطوط روندی, چنگال اندورز, سیستم تحلیل امواج الیوت, سیستم ایچموکو, اندیکاتور ها و اسیلاتورها ایجاد نمی کند.

از طرفی الگوی های کندلی و قیمتی در نمودارهای تعدیل شده کاربرد دارند پس بهتر است از نمودار تعدیل شده برای تحلیل استفاده کنیم و از نمودارهای تعدیل نشده برای بررسی سقف های تاریخی و حساسیت های قیمت در طول زمان استفاده نماییم.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟