حتماً شما هم تا به حال به این موضوع فکر کرده اید که پیش بینی موفقیت آمیز روند تغییرات بازارهای سرمایه گذاری تا چه اندازه می تواند به نفع شما باشد. به ویژه برای افرادی که به صورت روزانه ترید می کنند، خروج از موقعیت ها در زمان مناسب می تواند در طولانی مدت به سودهای کلان منجر شود. اگر با وجود تلاطم های موجود در بازار ارزهای دیجیتال، قصد ورود به این بازار را دارید، اما با بهترین الگوهای تکنیکال برای ترید روزانه ارز دیجیتال آشنایی ندارید، در ادامه این مطلب همراه ما باشید.

معمولاً نمودارهای قیمت در نگاه اول چندان قابل درک نیستند، اما جای نگرانی نیست؛ زیرا با استفاده از رایج ترین الگوهای قیمت، خیلی راحت تر می توان روند تغییرات بازار را پیش بینی کرد. درواقع با استفاده از الگوهای تکنیکال برای ترید روزانه، شما می توانید پیش بینی کنید که چه اتفاقی در چه زمانی با احتمال زیاد رخ خواهد داد که البته برای رسیدن به این مهارت، نیاز به تمرین زیاد است.

در این راهنما، به معرفی و بررسی الگوهای معاملات روزانه می پردازیم. هریک از الگوهایی که در این راهنما معرفی می شوند، برای ترید کوتاه مدت ارزهای دیجیتال مناسب هستند. با وجود این هیچ راه حل سریع و آسانی در دنیای سرمایه گذاری برای رسیدن به سود وجود ندارد، اما اگر برای یادگیری هریک از این الگوها زمان زیادی صرف کنید، احتمالاً از دیگر سرمایه گذاران جلوتر خواهید بود.

در کنار آشنایی با بهترین الگوهای تکنیکال برای ترید روزانه ارز دیجیتال، به درک دیگر مفاهیم مهم مانند حمایت و مقاومت نیاز دارید. در این محتوای آموزشی سعی می کنیم به اصلی ترین نیازمندی های شما اشاره ای مختصر و مفید داشته باشیم.

منظور از الگوهای تکنیکال برای ترید روزانه چیست؟

قبل از اینکه به الگوهای واقعی بپردازیم، بهتر است کمی درباره مفهوم الگوهای معاملاتی روزانه صحبت کنیم. به طورکلی، الگوی نمودار سهام که به عنوان تحلیل تکنیکال نیز شناخته می شود، اصلی ترین روش برای انجام ترید روزانه و کسب سود از آن است.

شاید قبلاً با اصطلاح تحلیل بنیادی مواجه شده باشید. در تحلیل بنیادی، با بررسی صورت های مالی یک شرکت، چشم انداز بلند کسب و کار برآورد می شود. اگرچه ممکن است نتایج حاصل از تحلیل بنیادی اطلاعات مفیدی باشد، به یاد داشته باشید که ما در این مطلب درباره ترید روزانه صحبت می کنیم؛ بنابراین بررسی این موضوع که آیا قیمت یک ارز دیجیتال در 5 سال آینده افزایش می یابد یا نه، موضوع اصلی ما در این محتوا نیست.

بنابراین اگر قصد ترید روزانه و کسب سود از تغییرات کوتاه مدت بازار را دارید، باید با روش اصولی تحلیل تکنیکال آشنایی داشته باشید. برخلاف تحلیل فاندامنتال، تحلیل تکنیکال به آمار-تاریخچه تغییرات قیمت و حجم معاملات توجه می کند تا متوجه تغییرات قیمت سهام یا رمزارز در کوتاه مدت شود.

تحلیل تکنیکال و الگوهای مربوط به آن مفاهیم جدیدی نیستند. یکی از پیش گامان این روش تحقیق، چارلز داو بوده است که شاخص داو جونز نیز به افتخار فعالیت هایش به نام وی نام گذاری شده است. شناسایی الگوهای ترید روزانه ارزهای دیجیتال به دانش اولیه درباره نحوه خواندن نمودار سهام نیاز دارد، اما برای استفاده واقعی از آن ها به درک عمیقی از خود الگوها نیاز است.

در ادامه به 9 مورد از بهترین الگوهای تکنیکال برای ترید روزانه ارز دیجیتال اشاره کرده ایم، اما قبل از اینکه به بررسی آن ها بپردازیم، باید درباره کندل های ژاپنی صحبت کنیم. اگر با آن ها آشنایی ندارید، این نمودارها برای شما درک شدنی نیست و اگر با آن ها آشنا هستید، بد نیست بدانید چرا تریدرهای روزانه استفاده از این نمودار را ترجیح می دهند.

شمعدان یا کندل ژاپنی (Japanese Candlesticks) چیست؟

سابقه شمعدان های ژاپنی به قرن هجدهم بازمی گردد؛ یعنی زمانی که یک تاجر برنج به نام Muneheisa Honma آن ها را معرفی کرد. Muneheisa Honma یکی از اولین نویسندگانی است که در کتاب خود San-en Kinsen Hiroku به موضوع روان شناسی بازار پرداخته است.

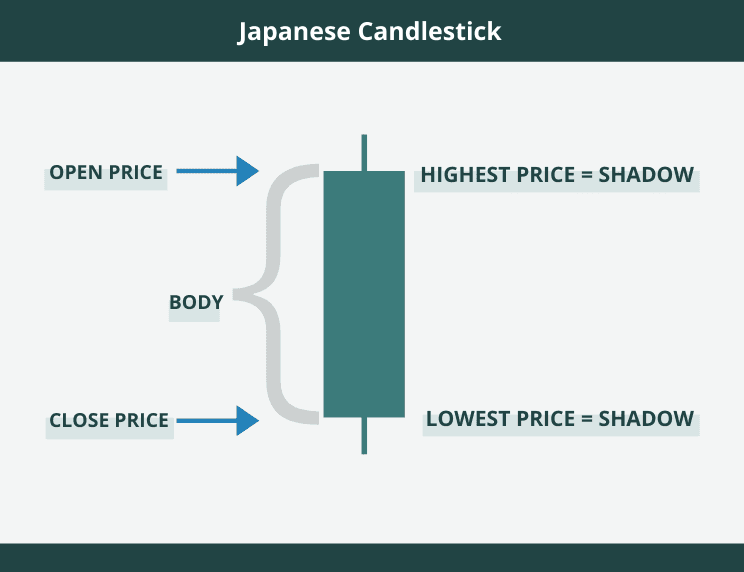

با مشاهده تصویر بالا حتماً متوجه شده اید که کندل های ژاپنی در مقایسه با نمودار میله ای قدیمی کاملاً متفاوت هستند. این نمودارها در مقایسه با نمودارهای دیگر، اطلاعات بیشتری در اختیارتان قرار می دهند. نمودار میله ای به شما می گوید قیمت بسته شدن چقدر بوده است؛ درحالی که یک شمعدان ژاپنی علاوه بر قیمت بسته شدن، به قیمت بازشدن، حداکثر و حداقل قیمت و همچنین اینکه آیا قیمت باز کردن بالاتر از بسته شدن بوده است یا نیز اشاره دارد.

«فتیله» را که در بالا و پایین بدنه شمعدان می بینید، سایه نامیده می شود که نشان دهنده حداکثر حداقل قیمت معاملات روز است. رنگ شمعدان به شما می گوید آیا قیمت بازشدن بالاتر از بسته شدن بوده است یا خیر. اگر قیمت بالاتر بوده است شمع سبز و در غیر این صورت قرمز خواهد بود. بدنه شمع میزان تفاوت قیمت باز و بسته بودن قیمت را نشان می دهد. اگر شمع بلند باشد، اختلاف زیادی بین این دو وجود دارد.

اکنون که با مهم ترین اطلاعات درباره شمعدان های ژاپنی آشنا شدید، بهتر است به موضوع اصلی یعنی آشنایی با الگوهای ترید روزانه بپردازیم. برای بررسی این الگوها با خطوط حمایت و مقاومت شروع می کنیم. الگوهایی که در ادامه معرفی می کنیم، به دلیل سادگی، قابلیت اعتماد و میزان تکرار آن ها در نمودارهای قیمت، به عنوان بهترین الگوهای ترید روزانه معرفی می شوند.

معرفی بهترین الگوهای تکنیکال برای ترید روزانه ارز دیجیتال

۱- حمایت و مقاومت

قبل از آنکه به معرفی الگوها بپردازیم، باید چند مفهوم کلیدی را تعریف کنیم که برای تجزیه و تحلیل بیشتر الگوهای نمودار سهام به آن ها نیاز دارید. این مفاهیم عبارت اند از: حمایت، مقاومت و شکست.

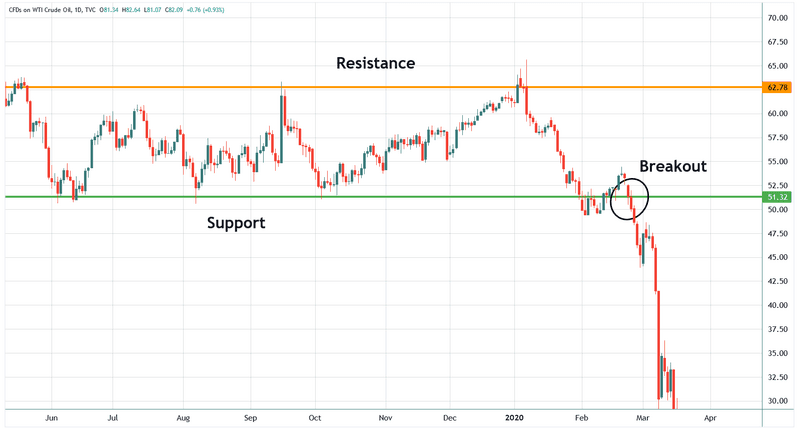

ما از خطوط حمایت و مقاومت برای اطمینان از اینکه آیا روند جدیدی در قیمت دارایی رخ خواهد داد یا خیر استفاده می کنیم. خط حمایت، خط پایینی است. این خط قیمتی را که سهام کمتر از آن معامله نشده است، به ما می گوید. خط مقاومت، خط بالایی است و قیمتی را که سهام بیشتر از آن معامله نشده است، به ما می گوید. هنگامی که قیمت سهام یکی از این خطوط را رد کرد، این احتمال وجود دارد که شما شروع یک شکست را مشاهده کنید.

با این حال ممکن است دارایی یکی از این دو خطوط را رد کند، اما شکست نبوده و بلکه یک اصلاح قیمت است. از خطوط مقاومت و حمایت برای اطمینان از اینکه آیا روند جدیدی در قیمت سهام رخ خواهد داد یا خیر استفاده می شود. با توجه به تصویر قرار داده شده می توان متوجه شد که این خطوط به ترتیب بالاتر و پایین تر از قیمت فعلی معاملات هستند. از سوی دیگر، اگر قیمت دارایی به طور پیوسته بالاتر یا پایین تر از خطوط مربوط باقی بماند، همراه با افزایش حجم، سیگنال به دست آمده دقت بیشتری دارد.

ویژگی های اصلی جمایت و مقاومت

- برای درک الگوهای نمودار سهام ضروری است.

- خط پشتیبانی نشان دهنده سطح پایینی است که قیمت از آن فراتر نرفته است.

- خط مقاومت نشان دهنده حداکثری است که قیمت از آن فراتر نرفته است.

- از سطوح مقاومت و حمایت باید به همراه حجم و اندیکاتور استفاده شود.

- شکست زمانی رخ می دهد که هریک از خطوط شکسته شود.

۲- الگوی مثلث افزایشی (Ascending Triangle)

الگوی مثلت افزایشی یکی از الگوهای ادامه دار است. درواقع این الگو به ما سیگنالی می دهد که در حال حاضر در حال اتفاق می افتد و همچنان ادامه خواهد داشت. علاوه بر این، یک الگوی صعودی است؛ به این معنا که نشان دهنده یک روند صعودی است. در این الگو ارزش دارایی در چند بخش مختلف، چندین اوج را تجربه می کند؛ قله هایی که برای اتصال به هم و تشکیل خط مقاومت استفاده می شوند. در سمت دیگر، دره هایی وجود دارند که از اتصال آن ها به یکدیگر، برای تعین خطر حمایت استفاده می شود. نتیجه تشکیل و اتصال این خط ها به یکدیگر یک مثلث است که هرچه باریک تر باشد، سیگنال امن تری است.

اگر شکل تشکیل شده، پهن تر باشد، احتمالاً استفاده از آن با ریسک همراه است. هنگام استفاده از این الگو، به حجم معاملات باید توجه داشته باشید. درواقع در طول شکل گیری اولیه مثل، حجم نباید در حال کاهش باشد و زمانی که شکستگی رخ می دهد، باید افزایش نسبتاً سریعی را تجربه کند. به طورکلی، برای ترسیم یک مثلث افزایشی، باید حداقل دو نوسان حداکثری و دو نوسان حداقلی را مشخص کنید. نوسانات حداقلی باید به تدریج بیشتر شوند؛ درحالی که نوسان های حداکثری باید تا حد امکان از نظر قیمت به یکدیگر نزدیک شوند.

ویژگی های اصلی الگوی مثلث افزایشی

- سیگنال الگوی مثلث افزایشی یک سیگنال ادامه دار (مداوم) است.

- این الگو یک الگوی صعودی است.

- برای استفاده از این الگو باید به حجم معاملات هم توجه کنید.

- تکرارپذیری نوسانات حداکثری و حداقلی در این الگو اهمیت زیادی دارد.

۳- الگوی فنجان و دسته (Cup and Handle)

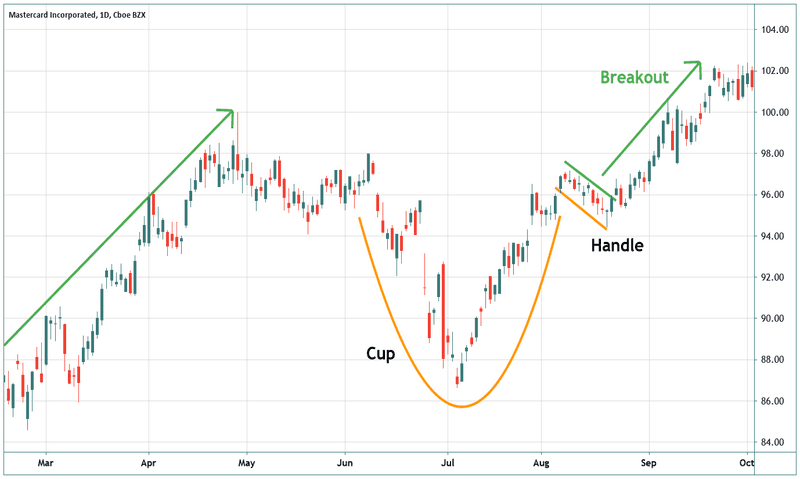

فنجان و دسته یکی از قابل تشخیص ترین و بصری ترین الگوهای تکنیکال برای ترید روزانه ارز دیجیتال است و در دسته الگوهای ادامه دار قرار می گیرد. با نگاهی به ابتدای نمودار می توانیم شاهد افزایش یکنواخت قیمت باشیم که باید با افزایش حجم معاملات همراه باشد. در این قسمت الگوی فنجان مشاهده می شود؛ پس از این افزایش اولیه، هم قیمت و هم حجم معاملات کاهش می یابد. در این شرایط کف فنجان نیز تشکیل شده است.

پس از آن، شاهد افزایش تدریجی در هر دو بخش خواهیم بود که به دنبال آن یک افت کوچک در هر دو رخ می دهد و درنهایت بخش دسته نیز شکل می گیرد. پس از شکل گیری دستگیره، قیمت دارایی یک شکست را تجربه می کند و قیمت به بالاترین حد خود می رسد. با این حال به خاطر داشته باشید که همه الگوهای فنجان و دسته به یک اندازه صعودی یا امیدوارکننده نیستند.

به طورکلی، به سیگنال فنجان هایی که کف های تیز و V شکل دارند و همچنین فنجان هایی که دسته آن بیش از یک سوم به داخل فنجان می رود، اعتماد زیادی نکنید. علاوه بر این به خاطر داشته باشید که حجم باید تا کف فنجان کاهش یابد و تا انتهای الگوی یک نرخ افزایشی ثابت را تجربه کنید.

ویژگی های اصلی الگوی فنجان و دسته

- تشخیص الگوی فنجان و دسته بسیار ساده است.

- سیگنال الگوی فنجان و دسته یک سیگنال ادامه دار (مداوم) است.

- این الگو یک الگوی صعودی است.

- برای استفاده از این الگو باید به حجم معاملات هم توجه کنید.

۴- الگوی کندل پوششی (Engulfing Candles)

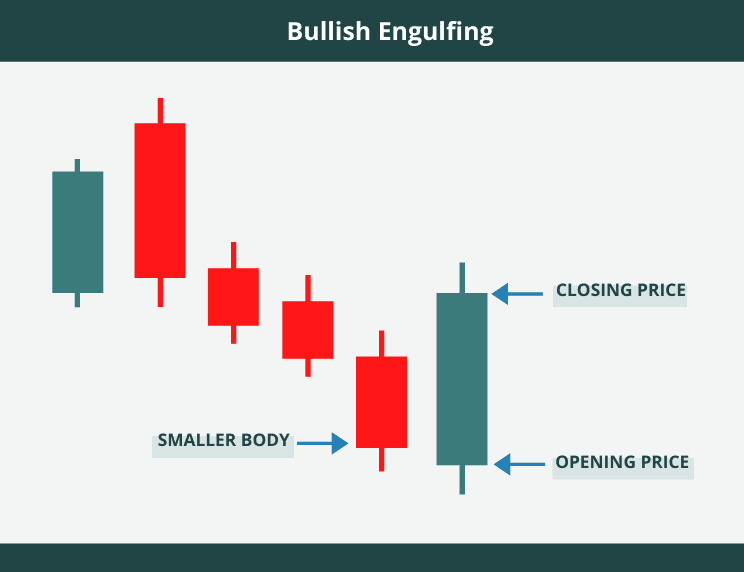

الگوی کندل پوششی نشانه معکوس شدن روند غالب است. تشخیص این الگو بسیار ساده است و احتمالاً هنگام نگاه کردن به نمودار متوجه آن شوید حتی اگر با روش شناسایی آن آشنایی نداشته باشید. برخلاف بسیاری از الگوهای نمودار در این لیست، این الگو تنها شامل دو کندل است. الگوی کندل پوششی می تواند نزولی یا صعودی باشد؛ برای مثال در تصویر زیر، شاهد یک الگوی صعودی هستیم.

مهم ترین نکته درباره این الگو که در نگاه اول نیز به چشم می خورد، اختلاف اندازه قابل توجه بین دو کندل است. الگوی کندل پوششی در طول یک روند نزولی واضح اتفاق می افتد. بعد از یک کندل قرمز یا توخالی، کندل بعدی بسیار بزرگ تر است و با همان قیمت یا حتی پایین تر از نرخ بسته شدن قبلی باز می شود. با این حال، آنچه در ادامه الگو اتفاق می افتد همه چیز را تغییر می دهد. طول شمع پوششی بزرگ تر از کل شمع قبلی است. معمولاً شمع های پوششی سایه یا فتیله های بسیار کوچکی دارند.

الگوی کندل پوششی صعودی که به دلیل قابلیت اطمینان بالا مورد توجه بسیاری قرار می گیرد، یکی از قوی ترین شاخص ها برای خرید و سرمایه گذاری در بازار است؛ بنابراین اگر شما هم از تشخیص صحیح این الگو اطمینان دارید، به محض شناسایی برای خرید اقدام کنید. در مقابل این الگو، الگوی کندل پوششی نزولی قرار دارد که نشان دهنده بهترین زمان برای فروش دارایی است.

ویژگی های اصلی الگوی کندل پوششی

- تنها از دو کندل تشکیل شده است.

- در صورتی که به درستی تشخیص داده شود، قابل اطمینان خواهد بود.

۵- الگوی سر و شانه (head and shoulders)

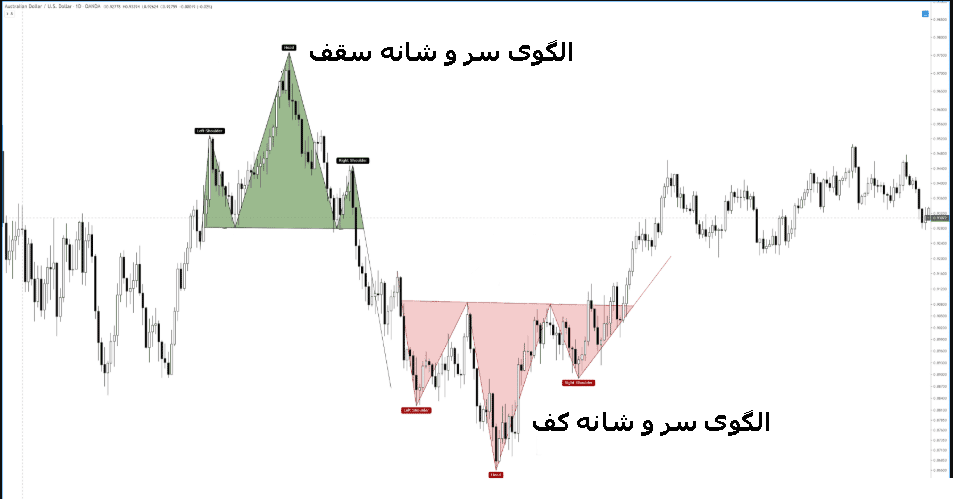

الگوی سر و شانه یکی دیگر از الگوهای محبوب در بازار سرمایه گذاری است که اگر به درستی تشخیص داده شود، می توان از آن برای تشخیص روند معکوس استفاده کرد که در طول یک روند صعودی رخ می دهد. به این ترتیب، این الگو به ما می گوید افزایش قیمتی که تاکنون اتفاق افتاده است در حال پایان بوده و یک روند نزولی در شرف آغاز است.

الگوی سر و شانه زمانی اتفاق می افتد که یک دارایی، در یک روند صعودی، به یک بالاترین قیمت می رسد. پس از آن اندکی سقوط می کند و به قیمتی جدید و حتی بیشتر می رسد که با یک افت و افزایش دیگری که مشابه اتفاق قبلی است، ادامه می یابد. پس از صعود دوم، ارزش دارایی از خط حمایت عبور می کند و یک روند نزولی آغاز می شود.

چگونه متوجه الگوی سر و شانه شویم؟

در طول تشکیل اولین پیک یا شانه چپ، حجم معاملات دارایی باید افزایش و در طول افت بعدی، حجم معاملات کاهش می یابد. فقط در طول شکل گیری سر یکنواخت می شود و باید در طول شکل گیری شانه دوم و کاهش قیمت متعاقب آن پایدار باقی بماند. به خاطر داشته باشید که الگوی سر و شانه معکوس نیز وجود دارد که نشان دهنده پایان یک روند نزولی و آغاز روند صعودی است.

ویژگی های اصلی الگوی سر و شانه

- این الگو نشان دهنده یک روند معکوس است.

- شکل متمایز این الگو، تشخیص آن را آسان می کند.

- حجم معاملات در سراسر این الگو متغیر است.

۶- الگوی مردآویز و چکش (Hanging Man and Hammer)

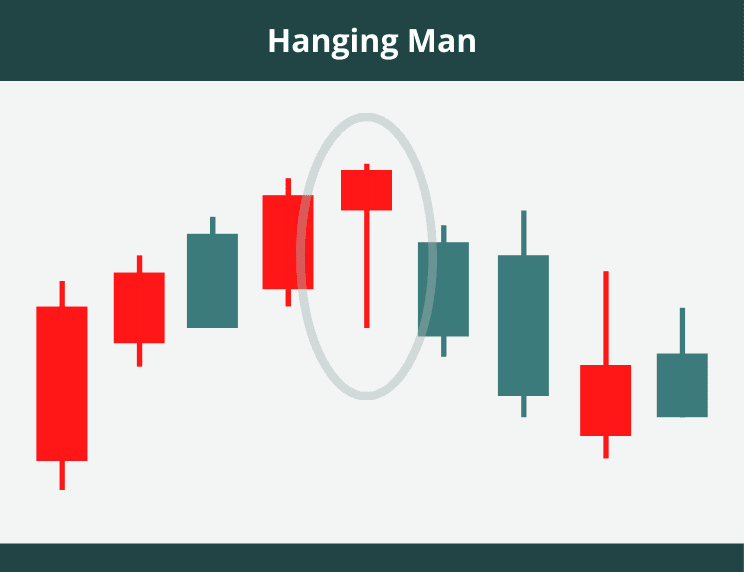

الگوهای نمودار چکشی کمی متفاوت از سایر الگوهای موجود در این لیست است و برای تشخیص آن ها، فقط باید به یک کندل نگاه کنید. در این الگو، بدنه شمع بسیار کوچک اما فتیله پایین آن بسیار بلند است. الگوی چکش در یک روند نزولی اتفاق می افتد و نشان دهنده پایان یافتن شرایط است. به طور مشابه، مرد حلق آویز دقیقاً برعکس است و در یک روند صعودی رخ می دهد. از آنجا که هر دو الگوهای معکوس هستند، سیگنال های قوی برای خرید یا فروش سهام مورد نظر ارائه می دهند.

ویژگی های اصلی الگوی مردآویز و چکش

- این الگو نشان دهنده یک روند معکوس است.

- این الگو می تواند صعودی یا نزولی باشد.

- برای تشخیص این الگو باید یک کندل بدنه بسیار کوچک و فتیله بسیار بزرگ داشته باشد.

- طول فتیله باید حداقل دو برابر طول بدنه باشد.

۷- الگوی سقف دو قلو (Double Tops)

الگوی سقف دو قلو یک الگوی نزولی بوده و تشخیص آن آسان است و معمولاً نشانه آغاز روندی است که برای مدتی ادامه خواهد داشت. الگویی که به شکل حرف M ظاهر می شود، یکی دیگر از الگوهای نمودار است که به راحتی تشخیص داده می شود. برای تشخیص این الگو، قیمت باید با کمی افت، دو بار به یک قیمت حداکثری برسد.

در بیشتر الگوهای سقف دو قلو، افت قیمت که در وسط مشاهده می شود از 10 تا 20 درصد متغیر است. علاوه بر این افزایش قیمت پس از افت باید با حجم کم معاملات همراه باشد و دو قیمت حداکثری نباید بیش از 3 یا 4 درصد متفاوت باشند.

ویژگی های اصلی الگوی سقف دو قلو

- این الگو نشان دهنده یک روند معکوس است.

- این الگو نزولی است.

- تشخیص الگوی سقف دو قلو آسان است.

- برای استفاده از این الگو باید به حجم معاملات هم توجه کنید.

۸- الگوی دره یا کف دو قلو (Double Bottoms)

الگوی کیف دو قلو یک الگوی معکوس است و نشان می دهد الگوی در حال وقوع در شرف پایان است. این الگو یکی از ساده ترین الگوها برای تشخیص است؛ شبیه حرف W یا برعکس الگوی سقف دو قلو. الگوی دره دو قلو، به ما می گوید که سهام در شرف تجربه یک روند صعودی یا افزایش قیمت است.

الگوی دره دو قلو زمانی اتفاق می افتد که قیمت سهام در یک بازه زمانی کوتاه دو بار به پایین ترین حد خود برسد. افت اول باید 10 تا 20 درصد باشد؛ درحالی که افت دوم باید تقریباً به اندازه افت اول باشد؛ یعنی نباید بیش از 3 یا 4 درصد از اولین پایین متفاوت باشد.

س از افت دوم، دارایی افزایش قیمت را تجربه می کند؛ با این حال برای اینکه مطمئن شوید که مسیر صعودی همچنان ادامه خواهد داشت، حجم معاملات باید زیاد باشد. یکی از ایرادات الگوی کف دو قلو این است که تشخیص اینکه چه زمانی صحیح است در هنگام بررسی داده های روزانه بسیار دشوار است.

ویژگی های اصلی الگوی دره یا کف دو قلو

- تشخیص الگوی کف دو قلو آسان است.

- این الگو نشان دهنده یک روند معکوس است.

- نشان دهنده یک روند صعودی است.

خلاصه مطلب

در این مطلب به تعدادی از بهترین الگوهای تکنیکال برای ترید روزانه ارز دیجیتال اشاره شد. این الگوها دید خوبی از روند بازار در اختیار شما قرار می دهند، اما برای به حداکثر رساندن شانس موفقیت تان در سرمایه گذاری، باید از حجم معاملات، اخبار اقتصادی و… نیز آگاه باشید. علاوه بر این بهتر است که از این الگوها در کنار دیگر ابزارهای تکنیکال کمک بگیرید.

نکته مهم دیگری که باید در نظر داشته باشید، این است که این الگوها تنها به صورت غیرعادی یا تصادفی رخ نمی دهند و وقتی معامله گران دیگر متوجه شکل گیری یک الگو می شوند، احتمالاً به آن واکنش نشان می دهند؛ بنابراین اگر از تشخیص الگو اطمینان دارید، به سرعت برای خرید یا فروش اقدام کنید.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟