صندوق سرمایه گذاری مشترک چیزی نیست جز مجموعه ای از سهام، اوراق مشارکت و سایر اوراق بهادار. در واقع می توان آن را به صورت شرکتی در نظر گرفت که در آن افراد مختلف پول های خود را روی هم می گذارند و در سبدی از اوراق بهادار سرمایه گذاری می کنند. در نتیجه شما به جای سرمایه گذاری در یک سهم یا اوراق خاص در یک صندوق سرمایه گذاری مشترک سرمایه گذاری می کنید. همین تنوع در سرمایه گذاری سبب کاهش خطر وافزایش جذابیت صندوق سرمایه گذاری مشترک می گردد. صندوق سرمایه گذاری مشترک مهمترین راه برای سرمایه گذاری غیر مستقیم در بازار سرمایه می باشد به طوری که این موضوع اصلی ترین دلیل سرمایه گذاری بیش از ۱۲ تریلیون دلار توسط سرمایه گذاران در این صندوق ها در طی سال های اخیر بوده است. می توان با قطعیت گفت صندوق های سرمایه گذاری مشترک، برترین ابزار سرمایه گذاری برای تمامی افراد با گرایشات گوناگون هستند.

تاریخچه صندوق های سرمایه گذاری در جهان

آغاز فعالیت صندوق های سرمایه گذاری به سال ۱۸۸۲، یعنی به زمانی برمی گردد که «ویلیام اول» دستور تاسیس «شرکت سهامی عام کشورهای اسکاندیناوی برای تسهیل در صنعت ملی» را داد. این شرکت را اولین شرکت سرمایه گذاری در دنیا تلقی می کنند. اما اولین صندوق سرمایه گذاری به شکل امروزی در سال ۱۹۲۴ در شهر بوستون آمریکا تشکیل گردید. از آن زمان تاکنون صندوق های سرمایهگذاری در جهان به ویژه در آمریکا به صورت موفقیت آمیزی فعالیت خود را توسعه داده اند، به طوری که طی سال های گذشته تعداد این صندوق ها در دنیا همواره روندی صعودی داشته است و در ایران با توجه به تعریف صورت گرفته در قانون بازاراوراق بهادار مصوب مجلس شورای اسلامی در آذرماه ۱۳۸۴ و به عنوان جایگزین مناسبی برای سبدهای مشاع ایجاد گردیدند.که در حال حاضر تعدادشان به عدد ۶۰ رسیده است.

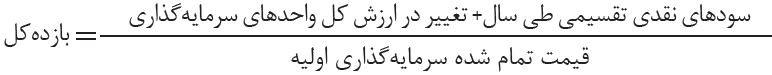

ارکان صندوق سرمایه گذاری مشترک (Mutual Fund)

برای تشکیل و اداره یک صندوق سرمایه گذاری مشترک در سهام چندین رکن در اساسنامه پیشبینی گردیده است تا این ارکان شرایط اجرایی و نظارتی لازم جهت عملکرد مناسب صندوق های سرمایه گذاری را فراهم نمایند.

- مجمع صندوق: مجمع صندوق بالاترین رکن صندوق قلمداد می گردد و مهمترین وظیفۀ آن انتخاب مدیر، متولی، ضامن و حسابرس و معرفی به سازمان بورس و اوراق بهادار جهت تأیید است.

- مدیر صندوق : رکن اجرایی صندوق و متخصص در بازار سرمایه است که لازم است مطابق اساسنامه گزارشات پیشبینی شده و اطلاعات قابل ارائه را تهیه و در اختیار متولی، حسابرس و سبا قرار دهد. همچنین با استفاده از تارنمای مربوط به صندوق سرمایه گذاری، اطلاعات ذکر شده در بخش اطلاع رسانی اساسنامه را جهت آگاهی عموم افشاء می نماید.

- متولی صندوق: رکن نظارتی صندوق محسوب گردیده و توسط مجمع صندوق انتخاب خواهد شد.

- ضامن: ضامن نیز توسط مجمع انتخاب شده، پس از تأیید سازمان بورس و اوراق بهادار در امیدنامۀ صندوق برای عموم معرفی خواهد شد. منظور از ضمانت در ساختار صندوقهای سرمایه گذاری مشترک در سهام در اندازه کوچک فراهم نمودن نقدینگی کافی در شرایطی است که صندوق برای انجام پرداختها طبق اساسنامه و یا ابطال واحدهای سرمایه گذاری متقاضیان به قیمت ابطال محاسبه شده وجه نقد کافی نداشته باشد.

- حسابرس: رکن دیگر نظارتی است که از بین مؤسسات حسابرسی معتمد سبا و توسط متولی، جهت تأیید به مجمع صندوق معرفی می گردد. مدت مأموریت حسابرس توسط مجمع تعیین می گردد و حسابرس با قبولی سمت ارائه گردید وظایف و مسئولیتهای محوله طبق اساسنامه را به عهده خواهد گرفت.

- مشاور/ مدیر سرمایه گذاری

- مدیر اجرایی

- امین

- مؤسسه نقل و انتقال

- حسابرسان و مشاوران حقوقی

- نهاد ناظر

ساز و کار نظارت بر صندوق های سرمایه گذاری مشترک

الف) نظارت درونی یا نظارت ارکان

- مدیر:

نظارت بر کلیه مراحل اجرایی صندوق و دریافت و پرداخت ها، نظارت بر عملکرد کارگزاران و مدیر سرمایه گذاری صندوق، متولی، حسابرس

ب) نظارت بیرونی یا نظارت سازمان بورس و اوراق بهادار

- از طریق نرم افزار

- بازرسی حضوری

سود حاصل از صندوق های سرمایه گذاری مشترک

سود صندوق های سرمایه گذاری مشترک (Mutual Funds) از دو روش زیر بدست می آید:

- سود ناشی از معاملات سهام یا اوراق مشارکت موجود در سبد سرمایه گذاری

- سود تقسیمی (Dividend): بعضی از صندوق ها احتمال دارد بسته به استراتژی های خود از محل درآمد سودهای سهام پورتفوی خود یا بهره های اوراق با درآمد ثابت، سودی میان صاحبان سهام خود تقسیم کنند.

معمولا صندوق ها این امکان را به شما می دهند که به جای دریافت سود نقدی، آن را دوباره در خود صندوق سرمایه گذاری کنید و بدین ترتیب مالک تعداد بیشتری از واحدهای صندوق شوید.

هزینه های قابل پرداخت از محل دارایی های صندوق

هزینه های صندوق در امیدنامه شرکت منتشر می شود که شامل هزینه های تأسیس، هزینه های برگزاری مجامع صندوق، کارمزد مدیر، کارمزد متولی، کارمزد ضامن، حق الزحمه حسابرس، حق الزحمه و کارمزد تصفیه صندوق، حق پذیرش همچنین صندوقها علاوه بر هزینه های فوق مبالغی را به عنوان کارمزد صدور، ابطال و جریمه لحاظ می نمایند که جزئیات آن در امیدنامه صندوق منتشر میگردد.

مالیات بر درآمد این صندوق ها

مالیات را فقط سرمایه گذار صندوق سرمایه گذاری مشترک پرداخت می کند و خود صندوق مالیاتی پرداخت نمی کند. درست همانطور که سرمایه گذاران به طور مستقیم درآمد کسب کنند.

مزایای صندوق سرمایه گذاری مشترک

۱- مدیریت حرفه ای:

یکی از مزایای مهم صند.ق سرمایه گذاری آن است که توسط گروهی از تحلیل گران و افراد حرف های مدیریت میشوند و همین مسئله نکته بسیار مهمی برای سرمایه گذاران به ویژه سرمایه گذاران خرد و غیرحرفه ای به شمار می رود.

۲- تنوع:

بر اساس تئوری های مالی با افزایش تنوع در سرمایه گذاری می توان خطر سرمایه گذاری را کاهش داد و کاهش قیمت یک سهم را با افزایش قیمت در سایر اوراق بهادار جبران کرد. معمولا سبد صندوق های سرمایه گذاری بزرگ حاوی دهها سهم و یا اوراق مشترک متنوع است تا خطر سرمایه گذاری را به حداقل برسد.

۳- سادگی:

سرمایه گذاری در صندوق های سرمایه گذاری ساده است و نیازی به تحلیل های پیچیده ندارد.

۴- کاهش ریسک نقدینگی:

صندوق سرمایه گذاری مشترک (در صورت داشتن رکن ضامن نقدشوندگی) در مقایسه با سرمایهگذاری مستقیم در سهام، ریسک نقد شوندگی را کاهش می دهد. زیرا افراد هر زمان که اراده کنند می توانند واحدهای صندوق را ابطال نمایند، ولیکن در بازار سهام، ممکن است به دلیل بسته بودن نماد سهم و یا وجود صف، امکان معامله در هر لحظه وجود نداشته باشد. از آنجا که در این صندوق ها افراد با سرمایه های خرد قادر به سرمایه گذاری هستند، با تجمیع سرمایه های اندک و هدایت آن ها به سمت بازار اوراق بهادار، نقدینگی این بازار نیز افزایش می یابد.

۵- امنیت مالی بالا:

با توجه به اعتبار بالای این شرکت ها و همچنین نظارت دقیق سازمان بورس بر این شرکت ها، ریسک نکول پول سرمایه گذاران در صندوق های سرمایه گذاری مشترک به صفر رسیده است.

۶- وجود صندوق های متفاوت برای گروه های مختلف:

در حقیقت شما می توانید نوعی از صندوق سرمایه گذاری را انتخاب کنید که با اهداف مالی شما در یک راستا باشد و به همین میزانی که احساس آسودگی می کنید شامل ریسک شوند.

انواع صندوق سرمایه گذاری مشترک:

۱- صندوق در سهام

اگر می خواهید سرمایه گذاری بلندمدتی داشته باشید سرمایه گذاری در این صندوق ها که بخش عمده آن ها سهام است، پیشنهاد می شود. این صندوق ها حداقل ۷۰% ترکیب دارایی های خود را در سهام پذیرفته شده در بورس یا بازار اول فرابورس سرمایه گذاری می نمایند. صندوق های سهامی در ایران با توجه به تعداد واحدهایی که مجاز به انتشار هستند به دو دسته بزرگ و کوچک تقسیم بندی می شوند:

درصندوق های کوچک مقیاس تعداد واحدهای سرمایه گذاری قابل انتشارحداقل ۵۰۰۰ و حداکثر ۵۰۰۰۰ واحدسرمایه گذاری و درنوع بزرگ مقیاس این ارقام بین ۵۰۰۰۰ و۵۰۰۰۰۰ واحد سرمایه گذاری است.

۲- صندوق با درآمد ثابت

اگر شما به درآمد جاری نیاز دارید و خواهان سرمایه گذاری هایی با نوسان زیاد (مانند سهام) نیستید، بهتر است به سرمایه گذاری در صندوق های با درآمد ثابت فکر کنید. این نوع صندوقها حداقل ۷۰% ترکیب دارایی های خود را در اوراق مشارکت، سپرده بانکی، گواهی سپرده بانکی و سایر اوراق بهادار با درآمد ثابت سرمایه گذاری می نمایند. به همین دلیل هم معمولاً بازدهی مشابه با اوراق مشارکت و سپرده بانکی داشته اند.

۳- صندوق مختلط

اگر جزء آن دسته از افرادی هستید که اطمینان از عدم کاهش ارزش اصل سرمایه خود برایشان اهمیت نسبی دارد و همچنین کسب بازدهی معمول از رشد سهام تمایل دارید، این صندوقها بهترین گزینه برای شماست. این نوع از صندوقها طبق الزامات مربوط به حد نصابها، حداقل ۴۰% و حداکثر ۶۰% از ترکیب دارایی های خود را در اوراق بهادار با درآمد ثابت و مابقی را در سهام سرمایه گذاری می نمایند.

معایب صندوق های سرمایه گذاری مشترک

۱- تضاد منافع:

همانطور که مدیریت حرف های یکی از مزایای صندوق های سرمایهگذاری می باشد یکی از معایب آن نیز به شمار میرود . چون مدیران حرفه ای ممکن است به فکر منافع خود باشند و همواره در جهت بهتر شدن بازده سرمایهگذاران عمل نکنند به ویژه اگر درآمد آن ها ارتباط چندانی با سود صندوق نداشته باشد.

۲- تنوع زیاد:

تنوع بیش از حد ممکن است باعث کاهش بازده سرمایه گذار شود زیرا اگر در یک سهم سود زیادی کسب کنید به دلیل آن که سهم بخش کوچکی ازسبد را تشکیل می دهد، بازده شما تغییر چندانی نخواهد داشت.

مفاهیم و اصطلاحات متداول صندوق های سرمایه گذاری

۱- واحد سرمایه گذاری (unit):

به هنگام سرمایه گذاری در سهام یک شرکت سهامی، معیار حجم خرید و فروش، تعداد سهام است. به عنوان مثال ممکن است ۱۰ سهم یک شرکت را خریداری نماید و ۱۲ سهم شرکت دیگری را به فروش برسانید. ولی در صندوق های سرمایه گذاری، معیار حجم معاملات هر سرمایه گذار، واحد سرمایه گذاری (یونیت) است. به عنوان مثال یک سرمایه گذار می تواند امروز ۱۰۰یونیت یک صندوق را خریداری نماید و مثلا ۳ ماه بعد ۲۰ یونیت آن را به فروش برساند.

۲- خالص ارزش دارایی ها (NAV):

خالص ارزش دارایی های هر صندوق سرمایه گذاری، از مابه التفاوت جمع ارزش روز دارایی های آن از ارزش بدهی های آن که در نهایت، بر تعداد واحدهای منتشره ی صندوق تقسیم خواهد شد، به دست می آید. در واقع بر خلاف سهام شرکتها، که در آنها قیمت روز سهم، مبنای معاملات می باشد، در صندوق های سرمایه گذاری، nav صندوق مبنای قیمت معاملات یونیت های صندوق است.

۳- پذیره نویسی صندوق:

سرمایه گذارانی که تمایل به سرمایه گذاری در صندوق دارند، فرم های پذیره نویسی را به هنگام تشکیل صندوق سرمایه گذاری، تکمیل نموده و به همراه سایر مدارک مورد نیاز به مدیر صندوق تحویل می دهند و با واریز وجوه، در صندوق سرمایه گذاری می نمایند.

۴- صدور واحدهای سرمایه گذاری:

در اصطلاح صندوق های سرمایه گذاری، به هنگامی که یک سرمایه گذار قصد خرید یک یا چند واحد سرمایه گذاری صندوق را دارد، به اصطلاح باید درخواست صدور واحدهای سرمایه گذاری صندوق را به مدیر صندوق ارائه دهد. مدیر صندوق نیز پس از دریافت فرمها و مدارک مربوطه و نیز وجوه سرمایه گذار، نسبت به صدور یونیت برای سرمایهگذار مذکور اقدام مینماید. در واقع مفهوم خرید و مفهوم صدور، در صندوق های سرمایه گذاری در کنار هم به کار می روند

۵- ابطال واحدهای سرمایه گذاری:

در اصطلاح صندوق های سرمایه گذاری، هنگامی که یک سرمایه گذار قصد فروش یک یا چند واحد سرمایه گذاری صندوق را دارد، به اصطلاح باید درخواست ابطال واحدهای سرمایه گذاری صندوق را به مدیر صندوق ارائه دهد. مدیرصندوق نیز پس از دریافت فرمها و مدارک مربوطه، نسبت به ابطال یونیت برای سرمایه گذار مذکور اقدام می نماید. در واقع مفهوم فروش و مفهوم ابطال، در صندوقهای سرمایه گذاری در کنار هم به کار می روند.

نکاتی برای سرمایه گذاری موفق در صندوق های سرمایه گذاری

- هزینه هایتان را به حداقل برسانید.

هزینه های صندوق از آنجایی که از درآمد حاصل از صندوق کسر می شوند، عاملی مهم در تعیین میزان بازدهی صندوق ها هستند. اگر دو صندوق در همه چیز برابر باشند، این میزان هزینه ها است که بازدهی حاصله از دو صندوق را با یکدیگر متفاوت می کند. در تعیین صندوق سرمایه گذاری به نرخ کارمزدها و هزینه ها توجه ویژه ای داشته باشید.

- عملکرد گذشته صندوق و ریسک آن را در نظر بگیرید.

یک صندوق خوب، صندوقی است که میزان بازدهی آن نسبت به ریسکی که متحمل می شود مناسب باشد

- به تجربه صندوق توجه کنید.

یکی از مواردی که سرمایه گذاران بسیار به آن توجه می کنند این است که چه کسی صندوق را مدیریت می کند. اگرچه، فردی که مدیریت صندوق را برعهده دارد نقش مهمی دارد، اما خود به تنهایی تعیین کننده همه چیز نیست. منابع و توانایی های شرکت مادر نیز به همان اندازه اهمیت دارد.

- صندوق های قابل معامله در بورس (ETF) را نیز در لیست خود قرار دهید.

با وجود اینکه اولین نمونه صندوق ها در سال ۱۹۹۳ میلادی شکل گرفت، اکنون حدود ۸% از کل دارایی های موجود در صندوق های سرمایه گذاری در دنیا در این نوع صندوق ها قرار دارد. این نوع صندوق ها تنها از طریق کارگزاران به سرمایه گذاران حقیقی ارائه می گردد و همانند سهام عادی در بورس قابل معامله هستند و بر خلاف Mutual fund در سراسر روز دارای نوسان قیمت می باشند. این نوع صندوق ها معمولا به صورت غیر فعال مدیریت می شوند، بدین معنی که شاخص خاصی را انتخاب کرده و سعی می کنند مانند آن عمل کنند. به دلیل همین ویژگی معمولا هزینه های کمتری را نیز بر سرمایه گذاران متحمل می کنند.

مراحل سرمایه گذاری در صندوق های سرمایه گذاری مشترک

- مراجعه به یکی از سایت های seo.ir یا www.fipiran.com و یافتن لیست صندوق ها و مشخصات تماس و آدرس آنها؛

- تماس تلفنی یا مراجعه حضوری به یکی از شعب صندوق

- پرداخت وجه و تکمیل فرم ها با توجه به راهنمایی مدیر

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟