بازار بورس به عنوان مأمنی برای کسب سود و سرمایه گذاری، بیش از ۵۰ سال قبل پایه ریزی شد. آن زمان تقسیم بندی های فعلی وجود نداشت و صرفاً بازاری تشکیل شد تا خریداران و فروشندگان بتوانند هدف کسب درآمد را دنبال کنند. طبقه بندی که در مقطع زمانی فعلی مشاهده می کنید، حاصل سال ها تجربه و تدوین مقررات است. زمانی که مؤسسین با انجام معاملات دریافتند که تقسیم بندی بازار می تواند در روند معاملات بهبود ایجاد کند، کم کم زیرمجموعه هایی از بورس از جمله فرابورس پیدا شد.

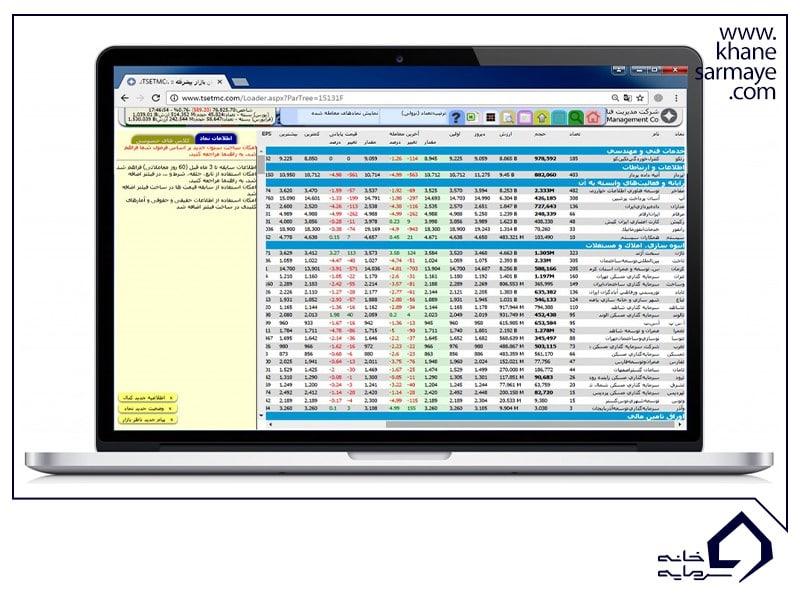

در حال حاضر، چهار بورس بزرگ کشور تحت نظارت سازمان بورس و اوراق بهادار فعالیت می کنند:

- بورس اوراق بهادار تهران که در آن، سهام شرکت ها و سایر اوراق بهادار مانند اوراق مشارکت خرید و فروش می شود.

- فرابورس ایران که در آنجا هم سهام شرکت هایی که بنا به دلایلی موفق به پذیرش در بورس اوراق بهادار تهران نمی شوند، مورد داد و ستد قرار می گیرد.

- بورس کالای ایران که در آن انواع کالاها مانند محصولات پتروشیمی، فلزات، محصولات کشاورزی و قراردادهای آتی سکه و … خرید و فروش می شود.

- بورس انرژی که به تازگی تأسیس شده و در آن، حامل های انرژی با محوریت برق، به عنوان یکی از مهم ترین حامل های انرژی، خرید و فروش شود.

در مقاله پیش رو قصد داریم توضیحات مفصل تری از دومین طبقه بازار بورس و اوراق بهادار با عنوان “فرابورس” در اختیار شما قرار دهیم.

پیدایش و کارکرد فرابورس

شرکت ها جهت ورود به بازار سرمایه مسیرهای متعددی پیش رو دارند. برخی شرکت ها نیازمند مسیری بودند تا بتوانند با سرعت بیشتر و آسان تر وارد فضای بازار سرمایه شوند. بنابراین محیطی به نام فرابورس ایجاد شد که ازنظر ساختار و جایگاه قانونی مشابه بورس بوده ولی شرایط پذیرش شرکت ها در این حوزه آسان تر از بورس باشد. برخی فرابورس را به نام OTC می شناسند. جالب است بدانید که نام این بازار در ایران از معادل انگلیسی آن یعنی Over The Counter گرفته شده است. در تعریف جهانی فرابورس، سهام شرکت هایی که شفافیت کافی یا وضعیت سودآوری مناسب ندارند به صورت توافقی میان خریدار و فروشنده معامله می شوند. در فرابورس سازمان بورس نظارت محدودتری بر معاملات دارد و صرفاً برای جلوگیری از کلاه برداری ها معامله شرکت هایی که شرایط لازم برای ورود به بورس را ندارند در این بازار انجام می دهند.

فرابورس ایران از شکل اصلی خود در دنیا متمایز شده و خود در حد یک بورس فعالیت می کند. به عبارتی، فرا بورس ایران صرفاً جایی برای معاملات توافقی سهام نیست و بسیاری از شرکت ها در این بازار حضور دارند و مشابه معاملات سهام با مکانیزم عرضه و تقاضا و به صورت برخط معامله می شوند. همچنین تعداد قابل توجهی اوراق بدهی در فرابورس ایران معامله می شوند و درنتیجه این شرکت را به یک بورس کامل تبدیل کرده است. بر اساس قانون بازار اوراق بهادار مبنی بر اداره بازارهای خارج از بورس توسط نهادی متمرکز، شرکت فرا بورس ایران در سال ۱۳۸۷ تأسیس شد. شرکت فرابورس ایران نیز همچون سایر بورس های فعال کشور با مجوز شورای عالی بورس ایجادشده و تحت نظارت سازمان بورس و اوراق بهادار قرار دارد. فرابورس ایران کارکردهای مفید و متعددی دارد و می تواند نیاز تأمین مالی بنگاه های اقتصادی را مرتفع سازد. یکی از حوزه های مهم فعالیت فرابورس، پذیرش سهام شرکت های سهامی عام در فرابورس است. ضوابط حاکم بر پذیرش شرکت ها در فرا بورس ایران به گونه ای است که طیف وسیعی از شرکت ها، قادر به احراز شرایط و پذیرش در آن هستند.

طبقه بندی فرابورس به لحاظ پذیرش

شرکت های فرابورسی به لحاظ طی کردن فرآیند پذیرش به دو دسته تقسیم بندی می شوند:

شرکت های فرابورسی به لحاظ طی کردن فرآیند پذیرش به دو دسته تقسیم بندی می شوند:

- شرکت هایی که باید فرآیند پذیرش را طی کنند

- شرکت هایی که نیازی نیست فرآیند پذیرش را طی کنند

شرکت هایی که فرآیند پذیرش را طی می کنند شامل چهار دسته هستند:

شرکت هایی که فرآیند پذیرش را طی می کنند شامل چهار دسته هستند:

- بازار اول

- بازار دوم

- بازار شرکت های کوچک و متوسط

- بازار ابزارهای نوین مالی

نکته در مورد بازار اول و دوم

در بازار اول، معاملات سهام شرکت های سهامی عامی که شرایط دستورالعمل پذیرش، عرضه و نقل و انتقال اوراق بهادار در فرا بورس را احراز کرده باشند، انجام می شود. پذیرش شرکت در بازارهای اول و دوم فرابورس منوط به تهیه امیدنامه و ارسال مدارک و مستندات کافی به منظور شناخت از وضعیت شرکت می باشد.

بازار اول

شرکت هایی که حداقل ۲۰۰ میلیارد ریال سرمایه داشته باشند و حداقل ۲ سال از آغاز فعالیت آن ها گذشته باشد در این دسته قرار می گیرند. سود ده بودن شرکت، نداشتن زیان انباشته، داشتن شناوری حداقل ۱۰ درصد نیز جز دیگر ویژگی های این بازار است. لازم به ذکر است نسبت حقوق صاحبان سهام به کل دارایی های شرکت در این شرکت ها باید حداقل ۱۵ درصد باشد.

بازار دوم

بازار دوم شرط حداقل سرمایه بازار اول را دارند. ولی به لحاظ مدت فعالیت حداقل ۱ سال از آغاز فعالیت آن ها باید گذشته باشد. حداقل شناوری قانونی، برای شرکت های حاضر در بازار دوم ۵ درصد است.

بازار شرکت های کوچک و متوسط (SME)

شرکت هایی هستند که جمع حقوق صاحبان سهام آن ها حداقل یک میلیارد ریال و حداکثر ۵۰۰ میلیارد ریال است. همچنین یک سال از آغاز فعالیت آن ها باید گذشته باشد. شرط ثبت نزد سازمان، حداقل شناوری سهام و حداقل سال های فعالیت برای پذیرش شرکت های این بازار الزامی نیست.

بازار ابزارهای نوین مالی

این بازار شامل اوراق مشارکت، صکوک، گواهی سرمایه گذاری، اسناد خزانه اسلامی و سایر ابزارهای مالی می باشد.

شرکت هایی که نیازی نیست فرآیند پذیرش را طی کنند شامل سه دسته هستند:

- شرکت های بازار پایه

- بازار سوم

- بازار مشتقه

بازار پایه نیز به سه دسته زرد، نارنجی و قرمز تقسیم بندی می شوند.

گفتنی است مطابق با دستورالعمل جدید که ابلاغ و از ۲۰ خرداد سال جاری اعمال شده، از ۱۸۱ شرکت موجود در بازار پایه، ۱۲۵ شرکت به تابلوی زرد، ۴۲ شرکت به تابلوی نارنجی و ۱۴ شرکت به تابلوی قرمز منتقل شده اند. همچنین در تابلوی نمادهای بازار پایه، کنار نام هر نماد (بر اساس قانون جدید) عنوان هایی درج شده است که بررسی این عنوان ها در بازار پایه بیانگر این موارد است:

انحلال: شرکت هایی که تمامی فعالیت هایشان متوقف شده است و موجودیت خود را به صورت کامل از دست داده اند.

ورشکستگی: شرکت هایی که بر اثر زیان های وارده قادر به پرداخت دیون خود نباشند.

عدم اظهارنظر: شرکت هایی که در آن ها حسابرس به دلیل وجود محدودیت قابل ملاحظه در دامنه رسیدگی (یا وجود ابهام عمده) قادر به اظهارنظر درباره مطلوبیت صورت های مالی نباشد.

لغوپذیرش شده: شرکت هایی که قبلاً در یکی از بازارهای اصلی بورس یا فرابورس حضور داشته اند اما به دلیل عدم رعایت استانداردهای پذیرش، لغو پذیرش شده و به بازار پایه منتقل شده اند.

اظهارنظر مردود: شرکت هایی که در آن ها حسابرس نقص های صورت های مالی را چنان بااهمیت ببیند که کلّیت صورت های مالی از نظر وی گمراه کننده باشد.

قانون احکام دائمی برنامه های توسعه کشور: شرکت هایی که در آن ها بر اساس ماده ۳۶ قانون احکام دائمی برنامه های توسعه کشور مصوب ۱۶/۰۱/۱۳۹۶ ناشرین موظف به انتشار اطلاعات و اسناد مالی مؤثر باشند.

بازار سوم

عرضه سهام شرکت های سهامی در این بازار به صورت یکجا صورت می گیرد. همچنین پذیره نویسی سهام و سایر ابزارهای مالی در این بازار صورت می گیرد.

بازار مشتقه

این بازار شامل اوراق اختیار خرید و اوراق اختیار فروش است.

مزایای پذیرش در فرابورس چیست؟

به صورت کلی مزایای پذیرش در فرابورس را می توان در موارد ذیل خلاصه کرد:

معافیت مالیاتی

شرکت های پذیرفته شده در فرا بورس ایران امکان برخورداری از معافیت مالیاتی تا ۱۰ درصد درآمد خـود را پس از پذیرش و عرضه سهام در فرابورس دارا هستند. شرکت های حاضر در بـازار پایـه از شـمول ایـن معافیت مستثنی هستند.

معرفی شرکت به بازار

با توجه به انعکاس اخبار و قیمت سهام شرکت های پذیرفته شده در سایت رسـمی فرابـورس، رسانه ها و سایر پایگاه های اطلاع رسانی، نام و برند شرکت های حاضر در فرا بورس به صورت روزانـه منتشـر شـده و موجب معرفی شرکت به آحاد جامعه، سرمایه گذاران، مشتریان و سایر افراد ذینفع می شود.

شفافیت اطلاعاتی

با توجه به انعکاس اطلاعات مالی شرکت های پذیرفته شده در سایت رسمی سازمان بورس و اوراق بهـادار و شرکت فرا بورس ایران و دسترسی عموم علاقه مندان به اطلاعات قابل اتکا و استانداردشده، مخاطبـان شرکت افزایش یافته و افراد حقیقی یا حقوقی بیشتری به سرمایه گذاری در شرکت ترغیب می شوند.

تأمین مالی

مهم ترین کارکرد بورس اوراق بهادار، امکـان تأمین مـالی ارزان قیمت و در دسـترس، از عمـوم مـردم و سرمایه گذاران است. شرکت های پذیرفته شده در بازار اوراق بهادار علاوه بر تأمین مـالی از طریـق فـروش سهام خود، در صورت نیاز به منابع مالی جدید، امکان صدور سهام جدید و واگذاری آن به مردم را دارا هستند؛ منـابع مالی حاصل از افزایش سرمایه ارزان قیمت بوده و ریسک فعالیت شرکت را افزایش نمی دهد.

کشف قیمت عادلانه

قیمت شناسایی شده در مبادلات سهام در بورس ها از برآیند عرضه و تقاضای سهام توسط عمـوم فعـالان بازار به دست می آید و قیمتی رسمی محسوب شده و مبنایی برای تعیین ارزش شرکت محسوب می شود.

توثیق سهام

شبکه بانکی کشور، سهام شرکت های پذیرفته شده در بورس تهران یا فرابورس ایران را به عنوان دارایـی قابل قبول به منظور وثیقه گذاری و اخذ تسهیلات به رسمیت می شناسد؛ از ایـن رو سـهامداران عمـده و سایر سهامداران شرکت ها می توانند از طریق توثیق سهام شرکت مطبوع خود، نسبت بـه اخـذ تسـهیلات اقدام کنند.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟