سایت تریدینگ ویو یکی از بهترین پلتفرم های تحلیل تکنیکالی است که ابزارهای بسیار کاربردی ای را برای کاربران خود فراهم می کند تا آن ها بتوانند به کمک این ابزار تحلیل های بسیار دقیقی انجام داده و به سود برسند. یکی از ابزارهای این سایت تحلیلی، اندیکاتورها هستند که سیگنال های بسیار خوبی را به تریدرها می دهند. اما خوشبختانه یا متاسفانه تعداد این اندیکاتورها به قدری زیاد است که امکان شناخت، تعلیم و تست همۀ آن ها منطقی نیست. از طرف دیگر، همۀ این اندیکاتورها دقت بالایی ندارند و شاید بهتر باشد که اصلاً به سراغ خیلی از آن ها نروید. به همین دلیل ما در این مقاله قصد داریم بهترین اندیکاتور سیگنال دهی تریدینگ ویو را به شما معرفی کنیم. البته از آنجایی که «بهترین» برای هر شخص متفاوت است، ما تعدادی از بهترین ها را معرفی می کنیم و شما با توجه به استراتژی خود می توانید یک یا چند مورد از آن ها را انتخاب کرده و در تحلیل های خود از آن استفاده کنید.

بهترین اندیکاتور سیگنال دهی تریدینگ ویو

اندیکاتور آر اس آی (RSI)

یکی از پرکاربردترین و از بهترین اندیکاتور سیگنال دهی تریدینگ ویو، شاخص RSI است. این اندیکاتور می تواند به چندین روش سیگنال هایی را برای تریدرها صادر کند که به آن ها اشاره خواهیم کرد. زمانی که شاخص RSI را به نمودار خود اضافه کنید، مشاهده خواهید کرد محدوده ای که این شاخص نشان می دهد، از 0 الی 100 متغیر است و زیرمحدودۀ 30 الی 70 بخش میانی این اندیکاتور به حساب می آید؛ جایی که بازار در شرایط نسبتاً با ثباتی در جریان است.

- 0 – 30

زمانی که شاخص RSI به زیر 30 برسد، یعنی فروشندگان در حال عرضۀ دارایی خود به صورت هیجانی هستند و درواقع دارایی خود را با قیمتی زیر ارزش واقعی به فروش می رسانند. پس از رسیدن شاخص به محدودۀ زیر 30 می توان انتظار داشت که قیمت رشد خود را آغاز کند.

- 70 – 100

زمانی که شاخص به بالای 70 برسد، به این معناست که خریداران در حال خرید به صورت هیجانی هستند و دارایی موردنظر را با قیمتی بیش از ارزش واقعی آن مبادله می کنند. احتمال دارد که پس از رسیدن شاخص به این محدوده، قیمت افت کند؛ البته توجه داشته باشید که با توجه به شرایط بازار ممکن است شاخص برای مدتی در این محدوده باقی بماند. پس با صرف رسیدن شاخص RSI به محدودۀ بالای 70 نمی توان انتظار افت قیمت را داشت.

با اینکه برخی معتقدند RSI بهترین اندیکاتور سیگنال دهی تریدینگ ویو است، بهتر است که شما به عنوان تحلیل گر، تحلیل تکنیکال خود را با دقت بالا انجام دهید و در صورت دریافت سیگنال خرید و یا فروش، اندیکاتور RSI را بررسی کنید. درصورتیکه این اندیکاتور در محدوده های بالای 70 و یا زیر 30 باشد، می توان آن را به عنوان یک تأییدیه برای تحلیل انجام شده در نظر گرفت.

یکی دیگر از روش های دریافت سیگنال از اندیکاتور RSI، کشیدن خط روند بر روی شاخص است. در حقیقت شما می توانید از ابزار خط روند (Trend Line) که ابزار تحلیل تکنیکال است، بر روی شاخص نیز استفاده کنید و از سیگنال های دریافتی آن کمک بگیرید. گرفتن سیگنال از این روش بسیار ساده و مشابه تحلیل روند قیمتی است؛ به عنوان مثال، با کشیدن خط روند بر روی شاخص RSI و سپس شکستن روند، می توان برگشت روند را پیش بینی کرد و سیگنال را دریافت کرد.

همان طورکه در تصویر هم قابل مشاهده است، پس از شکسته شدن خط روند در شاخص RSI، روند نزولی به پایان رسیده و روند صعودی آغاز شده است.

یکی دیگر از سیگنال هایی که می توان از اندیکاتور RSI دریافت کرد، بررسی واگرایی میان اندیکاتور و نمودار قیمتی است. درحقیقت زمانی که روند قیمتی یک دارایی صعودی و یا نزولی باشد و روند شاخص در همان محدودۀ قیمتی نزولی باشد، واگرایی رخ داده است. با تشکیل واگرایی میان شاخص و نمودار قیمتی می توان چنین برداشت کرد که روند موجود در حال ضعیف شدن است؛ بنابراین درصورتی که روند قیمتی صعودی باشد و واگرایی رخ دهد، به این معنا خواهد بود که روند صعودی ضعیف شده است. پس اگر در تحلیل تکنیکال خود سیگنال فروش دریافت کرده باشید، واگرایی مهر تأییدی روی آن خواهد زد.

همان طورکه می بینید، اندیکاتور RSI جزو بهترین اندیکاتور سیگنال دهی تریدینگ ویو است که به روش های مختلفی به تحلیل گران بازارهای مالی کمک می کند. علاوه بر روش های رایج در دریافت سیگنال از این اندیکاتور ممکن است برخی تحلیل گران با بررسی آن بتوانند سیگنال های بهتر و دقیق تری را نیز دریافت کنند که تا به حال دیگران متوجه آن نشده اند.

اندیکاتور مکدی (MACD)

در اندیکاتور مکدی دو میانگین متحرک و میله های هیستوگرامی در کنار هم سیگنال های بسیار قوی ای را برای تریدر صادر می کنند. میانگین متحرک هایی که در اندیکاتور مکدی وجود دارند، از نوع نمایی هستند؛ به این معنی که کندل های پایانی در تشکیل میانگین متحرک وزن بیش تری داشته اند، همچنین میله های هیستوگرامی از اختلاف دو میانگین متحرک حاصل شده اند. میانگین متحرک آبی رنگ در این شاخص مربوط به مکدی است؛ درحالی که میانگین متحرک قرمز سیگنال نام دارد و شتاب حرکت آن نسبت به میانگین متحرک مکدی بسیار کند است.

اما میله های هیستوگرامی در این شاخص از اختلاف دو میانگین متحرک نمایی (EMA) حاصل شده اند و هر سۀ این اجزا در تحلیل ها به ما کمک می کنند تا سیگنال هایی را از این اندیکاتور دریافت کنیم. در ادامه، نحوۀ استفاده و سیگنال گرفتن از اندیکاتور مکدی را که می توان آن را بهترین اندیکاتور سیگنال دهی تریدینگ ویو دانست، بیان خواهیم کرد.

یکی از سیگنال هایی که می توان از اندیکاتور مکدی دریافت کرد، در زمان تقاطع دو میانگین متحرک نمایی اتفاق می افتد. توجه داشته باشید که وضعیت این دو میانگین متحرک می تواند وضعیت روند جاری نمودار قیمتی را نشان دهد. زمانی که دو میانگین متحرک از هم فاصله داشته باشند و درواقع فضای خالی بزرگی در میان دو میانگین متحرک تشکیل شده باشد، می توان چنین برداشت که روند جاری فعلاً قدرتمند است و احتمالاً ادامه دار باشد. از این شرایط می توان برای باز نگه داشتن معاملات خود استفاده کرد تا بتوان بیش ترین سود ممکن را دریافت کرد.

اما زمانی که دو میانگین متحرک مکدی (آبی) و سیگنال (قرمز) به هم نزدیک شوند و همدیگر را قطع کنند، دو حالت ممکن است پیش بیاید که در ادامه آن ها را بررسی خواهیم کرد.

اگر میانگین متحرک مکدی (آبی)، میانگین متحرک سیگنال (قرمز) را از پایین به بالا قطع کند، می توان در انتظار تضعیف روند نزولی و آغاز یک روند صعودی بود.

اگر میانگین متحرک سیگنال (قرمز)، میانگین متحرک مکدی (آبی) را از بالا رو به پایین قطع کند، احتمالاً روند صعودی در حال ضعیف شدن است و می توانیم منتظر آغاز یک روند نزولی باشیم.

یکی دیگر از سیگنال هایی که می توان از اندیکاتور مکدی دریافت کرد، بررسی خط مبنا در این اندیکاتور و شرایط میانگین متحرک مکدی (آبی رنگ) نسبت به آن است. زمانی که میانگین متحرک مکدی از خط مبنا رو به بالا حرکت کند و درواقع صعود کرده و از این خط عبور کند، می توان گفت که روند صعودی است و زمانی که میانگین متحرک مکدی خط مبنا را رو به پایین قطع کند، به این معنا خواهد بود که روند نزولی است.

تشخیص روند در زمان تحلیل بسیار مهم است. بسیاری از تحلیل گران ابتدا روند کلی نمودار قیمتی را شناسایی کرده و پس از تشخیص روند صعودی تنها سیگنال های خرید را لحاظ می کنند و همچنین در زمان تشخیص روند نزولی تنها سیگنال هایی که فروش را مصادره می کنند، لحاظ کرده و معاملۀ خود را انجام می دهند.

برای استفاده از این سیگنال و ترکیب آن با سیگنال تقاطع میانگین های متحرک می توان ابتدا روند کلی نمودار قیمتی را براساس خط مبنا و میانگین متحرک مکدی تشخیص داد و سپس به دنبال سیگنال های خرید در روندهای صعودی و سیگنال های فروش در روندهای نزولی بود.

ما برای درک این مطلب، میانگین متحرک سیگنال و همچنین میله های هیستوگرام را حذف کرده ایم. خط مبنا در اندیکاتور مکدی به صورت خط چین مشخص شده است که در تصویر هم مشخص کرده ایم. زمانی که خط مکدی از پایین به بالای خط مبنا حرکت کند، روند صعودی و زمانی که رو به پایین آن را قطع کند، روند نزولی تشخیص داده می شود. همان طورکه می بینید، سیگنال های بسیاری را می توان از این شاخص گرفت و اشتباه نیست که آن را بهترین اندیکاتور سیگنال دهی تریدینگ ویو بنامیم.

اندیکاتور بولینگر بند (Bollinger Band)

اندیکاتور باندهای بولینگر را می توان مثل یک کانال داینامیک در نظر گرفت که یک میانگین متحرک در بخش میانی آن وجود دارد. این اندیکاتور در حقیقت پراکندگی قیمت را در اطراف میانگین متحرک میانی نشان می دهد. زمانی که کانال و یا به عبارتی باندها تنگ شده و به هم نزدیک می شوند، چنین برداشت می شود که بازار در شرایط با ثباتی قرار دارد؛ درحالی که اگر باندها از هم فاصله بگیرند، گفته می شود که نوسانات در بازار زیاد است و درواقع پراکندگی قیمت بسیار زیاد شده است.

زمانی که باندها به هم نزدیک می شوند، می توان انتظار شروع یک جهش قیمتی را در بازار داشت. همچنین سیگنال دیگری که می توان از باندهای متراکم شده دریافت کرد، این است که با عبور کندل ها از از بخش متراکم احتمالاً روند پر شتابی را در جهت عبور از باندها خواهیم داشت. درصورتی که کندل ها در نمودار قیمتی چند بار به باند بالایی و یا پایینی برخورد کنند، احتمالاً خرید و فروش هیجانی در حال وقوع است و می توان در انتظار برگشت روند بود. با برخورد و عبور کندل ها از بدنۀ بالایی احتمال رسیدن به یک مقاومت قوی و اشباع خرید و احتمال افت قیمت وجود دارد. اما با برخورد و عبور کندل ها از بدنۀ پایینی اندیکاتور اشباع فروش رخ داده و احتمالاً قیمت به یک سطح حمایتی قوی رسیده است؛ بنابراین آغاز یک روند صعودی را می توان پیش بینی کرد.

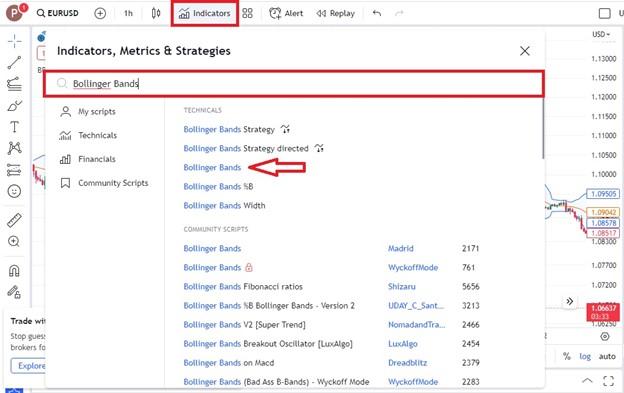

برای دسترسی به این اندیکاتور باید ابتدا بر روی تب Indicators کلیک کنید و سپس نام اندیکاتور بولینگر بند را در نوار جست وجو تایپ کنید و سپس اندیکاتور موردنظر را انتخاب کنید. تقریباً تمام اندیکاتورها (به جز اندیکاتور فیبوناچی که در بخش مربوطه شرح خواهیم داد) به همین روش قابل دسترسی هستند.

اندیکاتور فیبوناچی (Fibonacci)

بسیاری از اندیکاتورها توسط گروه خاصی از تحلیل گران مورد استفاده قرار می گیرند اما شاید بتوان فیبوناچی را بهترین اندیکاتور سیگنال دهی تریدنگ ویو دانست که توسط افراد بسیار زیادی مورد استفاده قرار می گیرد؛ زیرا سیگنال های ارائه شده توسط آن بسیار دقیق و در بیش تر مواقع سودساز هستند. در ادامه، این اندیکاتور را با جزئیات معرفی و نحوۀ استفاده از آن را برای گرفتن سیگنال بیان می کنیم.

نسبت های بسیار دقیقی در اجزای طبیعت (همچون اجزای برگ و شاخه های درخت) وجود دارد، به این معنا که اجزا در طبیعت با فاصله ی متناسب از هم قرار گرفته اند تا بتوانند بهترین موقعیت را داشته باشند. توسعه دهندۀ اندیکاتور فیبوناچی این نسبت ها را وارد بازارهای مالی نیز کرده و بهترین تناسب در کنار هم قرار گرفتن روندها را استخراج کرده است. در ادامه، اعداد فیبوناچی را برای شما آورده ایم تا با آن ها آشنا شوید.

0,1,1,2,3,5,8,13,21,34,55,89,144,….

نکتۀ جالب در رابطه با اعداد فیبوناچی این است که هر عدد از این مجموعه به اندازۀ 1.6 درصد بزرگ تر از عدد قبل از خود است. فیبوناچی در تردینگ ویو انواع مختلفی دارد که ما در این مقاله دو نوع بسیار کاربردی آن یعنی فیبوناچی اصلاحی یا ریترسمنت و همچنین فیبوناچی انبساطی را توضیح خواهیم داد.

- فیبوناچی اصلاحی (Retracement)

برای درک این اندیکاتور و استفاده از آن باید با ماهیت روندهای قیمتی آشنا باشید. فراموش نکنید که هیچ روند صعودی یا نزولی که از نقطۀ A تا B تشکیل می شود یک روند قیمتی صاف و بدون افت و خیز نیست. در روندهای صعودی قیمت افزایش پیدا می کند، کمی افت می کند (اما به زیر نقطه شروع نمی رسد) و باز هم به صعود خود ادامه می دهد. همان طورکه در تصویر هم می بینید، روند صعودی تنها از کندل های سبز صعودی تشکیل نشده است. این شرایط برای روندهای نزولی نیز برقرار است.

درک ماهیت روندها در فهم فیبوناچی مهم است؛ زیرا این ابزار در روند معنا پیدا می کند. به عبارت دیگر، شما فقط در نواحی ای قادر به استفاده از فیبوناچی ریترسمنت هستید که در یک روند مشخص قرار گرفته باشید.

فرض کنید یک روند صعودی را تشخیص داده اید و حالا می خواهید بدانید اصلاح کوچک این روند صعودی چه میزان است و در حقیقت روند صعودی بعد از اصلاح کوچک از کجا شروع می شود. فیبوناچی انبساطی نقطه آغاز صعود را به ما نشان می دهد.

ابزار فیبوناچی را از نوار ابزار پیدا کرده و بر روی آن کلیک کنید، حالا بر روی نقطۀ ابتدایی آغاز روند صعودی کلیک کرده و در نقطۀ پایانی روند اولیۀ صعودی رها کنید تا درصدهای فیبوناچی را بر روی نمودار خود مشاهده کنید. همان طورکه در تصویر هم می بینید، اندیکاتور آغاز روند صعود را از نواحی احتمالی نشان داده است. درصدهای 38 و 50 درصد قدرت بسیار زیادی دارند و در بسیاری از مواقع شاهد آن هستیم که روند قیمتی از همین نواحی برگشته است. در این نمونه هم می بینید که روند صعودی از ناحیۀ 38 درصد شروع شده است و به این ترتیب روند صعودی ادامه می یابد.

مفاهیم سطوح فیبوناچی کاربردی

- سطح 1 فیبوناچی در همان نقطۀ ابتدایی است و اگر در اصلاح انجام شده در یک روند صعودی، قیمت به سطح 1 برسد، یعنی تمام مسیری که صعود کرده بود را اصلاح کرده و به قیمت در نقطۀ ابتدایی رسیده است.

- سطح 78 فیبوناچی صعودی به این معنا است که اگر روند صعودی از محدودۀ 78 درصد باز گردد، درواقع 78 درصد از روند صعودی که رفته است را با اصلاح برگشته است؛ به عنوان مثال اگر روند از قیمت 0 تا 100 دلار افزایش پیدا کرده باشد، با اصلاح و رسیدن به فیبوناچی 78 درصد درواقع 78 دلار خود را از دست داده و به سطح 22 دلار رسیده است.

- سطح 61 در فیبوناچی یعنی روند صعودی 61 درصد از صعود خود را در اصلاح از دست داده است.

- سطح 50 یعنی روند صعودی 50 درصد اصلاح داشته است.

- سطح 38 درصد یعنی روند صعودی طی شده، 38 درصد از صعود را باز گشته است.

- سطح 23 یعنی روند صعودی 23 درصد اصلاح داشته و سپس روند صعودی دوم آغاز شده است.

- سطح 0 درواقع انتهای یک روند صعودی را نشان می دهد که انتظار داریم قیمت از آنجا یک اصلاح را آغاز کند.

لازم به ذکر است که همین مفاهیم در روند نزولی نیز وجود دارند. در یک روند نزولی هم می توان از فیوبناچی ریترسمنت استفاده کرد. برای استفاده از ابزار فیبوناچی در روند نزولی پس از انتخاب ابزار باید بر روی نقطۀ آغاز روند نزولی کلیک کرد و در انتهای روند نزولی اولیه آن را رها کرد. با این کار، درصدها و نواحی ای که احتمال دارد قیمت تا آن نواحی رشد کند و سپس روند نزولی را از سر بگیرد، بر روی روند قیمتی ظاهر می شوند که می توان از آن ها استفاده کرد.

همان طورکه در تصویر هم می بینید، قیمت در روند نرولی افت کرده است، سپس تا محدوده ای که در تصویر مشخص کردیم، افزایش قیمت را تجربه کرده است. درواقع محدودۀ میانی سطوح 38 و 50 درصد فیبوناچی است و از همان ناحیه روند بعدی نزولی خود را از سر گرفته است.

همان طورکه دیدید، فیبوناچی اصلاحی را واقعاً می توان به عنوان بهترین اندیکاتور سیگنال دهی تریدینگ ویو معرفی کرد؛ اما فیبوناچی انواع دیگری هم دارد که البته هر کردام کاربرد خاص خود را دارد.

- فیبوناچی انبساطی (Expansion)

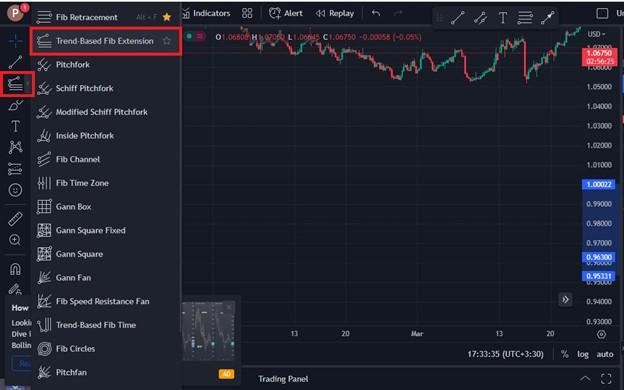

پیش از این نیز به این موضوع اشاره کردیم که روندهای صعودی و نزولی به طور پیوسته در حال صعود و یا نزول نیستند؛ بلکه در مسیر خود روندهای کوتاه را بر خلاف مسیر اصلی خود نیز طی می کنند. در فیبوناچی اصلاحی میزان اصلاح را در این روندهای مخالف کوتاه پیدا می کردیم اما در فیبوناچی انبساطی به نقطۀ پایانی روند صعودی که پس از اصلاح کوتاه آغاز شده است پی می بریم. در حقیقت، اندیکاتور فیبوناچی که می توان آن را بهترین اندیکاتور سیگنال دهی تریدینگ ویو هم دانست، سطوح حمایت و مقاومت احتمالی را برای تریدرها مشخص می کند. برای دسترسی به این اندیکاتور ابتدا بر روی آیکون مربوط به فیبوناچی که در تصویر هم مشخص شده است کلیک کنید و سپس از زیرمنوی باز شده بر روی گزینۀ Trend-Based Fib Extension کلیک کنید. همچنین فیبوناچی اصلاحی که در بخش پیش آن را بررسی کردیم، گزینۀ اول یعنی Fibo Retracement است.

در فیبوناچی اصلاحی از نقطۀ اول و پایان یک صعود استفاده می کردیم که میزان اصلاح و یا به عبارتی نقطه یا محدودۀ آغاز صعود دوم را پیدا کنیم. اما در فیبوناچی انبساطی اصلاح کوتاه رخ داده و حالا می خواهیم بدانیم که صعود دوم تا کجا پیش خواهد رفت. در این نوع از فیبوناچی، برای ترسیم محدوده ها به کمک اندیکاتور فیبوناچی به سه نقطه احتیاج داریم.

A: ابتدای روند صعودی اول

B: انتهای روند صعودی اول و ابتدای اصلاح

C: پایان اصلاح و آغاز روند صعودی دوم

اما نکته ای که باید به آن اشاره کنیم، این است که تمام موارد گفته شده برای روندهای نزولی نیز حکم فرما خواهد بود. به عبارت دیگر، زمانی که روند نزولی آغاز شود، احتمالاً یک صعود موقت هم خواهد داشت و پس از آن باز هم یک روند نزولی دیگر شروع خواهد شد. در فیبوناچی انبساطی شما می توانید انتهای نزول (یا صعود در روندهای صعودی) دوم را پیدا کنید. حالا به نظر شما کدام نوع از فیبوناچی را می توان بهترین اندیکاتور سیگنال دهی تریدینگ ویو دانست؟

اندیکاتور میانگین متحرک (MA)

اندیکاتور میانگین متحرک براساس میانگین قیمت در گذشته شکل می گیرد. با کمک اندیکاتور میانگین متحرک می توان سطوح حمایت و مقاومت داینامیک را بر روی نمودار قیمتی نمایش داد. علاوه بر این، با کمک این اندیکاتور می توان جهت روند را هم در بازه های مختلف تعیین کرد.

میانگین متحرک را می توان بر روی اعداد مختلف تنظیم کرد که هر عددی کاربرد مختلفی را خواهد داشت. به عنوان مثال، میانگین متحرک 12 از جمع کردن قیمت 12 کندل اخیر و تقسیم نتیجه بر عدد 12 به دست می آید؛ درحالی که میانگین متحرک 200 از جمع کردن قیمت 200 کندل اخیر و تقسیم نتیجه بر 200 به دست می آید. البته این محاسبات دقیق در میانگین متحرک ساده (SMA) اینگونه است. هرچه عدد انتخابی بزرگ تر باشد، به این معنا است که نتیجه برای بازۀ زمانی بیش تری اعتبار دارد.

تفاوت میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) در این است که در میانگین متحرک ساده تمام کندل ها در محاسبۀ میانگین، ارزش و وزن یکسانی دارند؛ درحالی که در میانگین متحرک نمایی کندل های اخیر ارزش و وزن بیش تری دارند. با وجود اینکه هر اندیکاتور برای کاربرد خاص بر روی دارایی و تایم فریم خاص مناسب است، اندیکاتور میانگین متحرک نمایی (EMA) سیگنال های سریع تری را نسبت به میانگین متحرک ساده (SMA) در زمان ایجاد تغییر در روند به تریدر نشان می دهد.

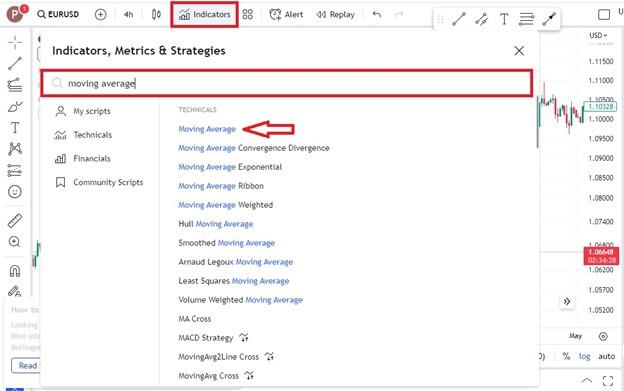

برای دسترسی به این اندیکاتور باید بر روی تب Indicator در نوار بالای صفحه کلیک کنید و سپس در نوار جست وجوی پنجرۀ باز شده، نام اندیکاتور را جست وجو کنید.

اندیکاتور استوک استیک (Stochastic)

در اندیکاتور استوک استیک که در بخش پایین نمودار قیمتی به نمایش در می آید، شاخص از 0 تا 100 شماره گذاری شده است. ناحیۀ بالای 80 اشباع خرید و احتمال افت قیمت را پیش بینی می کند؛ درحالی که ناحیۀ زیر 20 اشباع فروش و احتمال صعود قیمت را نوید می دهد؛ زیرا معمولاً وقتی شاخص به این بخش می رسد، تریدرها در حال فروش هیجانی هستند.

دو خط به رنگ های آبی و قرمز نیز در این شاخص وجود دارند. زمانی که این خطوط در بخش اشباع خرید هستند (ناحیه بالای سطح 80) و خط قرمز، خط آبی را رو به پایین قطع کند، می توان انتظار افت قیمت را داشت؛ درحالی که اگر این خطوط به بخش اشباع فروش (ناحیه زیر 20) برسند و خط آبی خط قرمز را رو به بالا قطع کند، احتمالاً قیمت افزایش خواهد یافت.

علاوه بر نواحی اشباع خرید و فروش در اندیکاتور استوک استیک، می توان از واگرایی میان شاخص و روند قیمتی نیز برای پیش بینی روند استفاده کرد. شیوۀ کار به این صورت است که وقتی روند قیمتی صعودی باشد، اما در شاخص شاهد آن باشیم که روند نزولی شکل گرفته است، یا اینکه در نمودار قیمتی روند نزولی شکل گرفته باشد، اما در شاخص روند صعودی را برای همان محدودۀ زمانی ببینیم، می توان گفت که روند جاری ضعیف شده است؛ بنابراین احتمالاً با برگشت روند روبه رو خواهیم شد.

توجه داشته باشید که علی رغم اینکه استوک استیک در کنار باقی اندیکاتورهایی که معرفی کردیم می تواند بهترین اندیکاتور سیگنال دهی تریدینگ ویو باشد، نباید در تحلیل های خود آن را به تنهایی استفاده کنید.

اندیکاتور ایچیموکو (Ichimoku)

شاید اشتباه نباشد که ایچیموکو را بهترین اندیکاتور سیگنال دهی تریدینگ ویو بدانیم؛ زیرا این اندیکاتور درواقع چند شاخص مختلف را در خود جای داده است تا با کمک خطوط حمایت و مقاومت، جهت و قدرت روند، سیگنال های ورود و خروج را به تریدرها نشان دهد.

در اندیکاتور ایچیموکو سه خط به رنگ های آبی، قرمز و سبز دیده می شوند، اما اینها تنها اجزای این اندیکاتور نیستند، بلکه شما یک ابر که گاهی به رنگ سبز و گاهی به رنگ قرمز در می آید را نیز در این اندیکاتور مشاهده می کنید. در ادامه، تمام این موارد را برای شما شرح و سپس نحوۀ سیگنال گرفتن از آن را بیان خواهیم داد. برای آنکه بهتر با این اندیکاتور آشنا شوید، کندل های آن را در تصویر مخفی کرده ایم.

- خط تنکانسن (Tenkan Sen) خط قرمز

- خط کیجونسن (Kijun Sen) خط آبی

- خط چیکو اسپن (Chikou Span) خط سبز (خط چیکو اسپن 26 کندل به عقب شیفت شده است و به عنوان خطی برای تشخیص روند به تریدر کمک می کند.)

- سینکو A و سینکو B که محیط بین آن ها ابر کومو را تشکیل می دهد

همان طور که گفتیم، نواحی میان سنکو A و B ابر کومو را تشکیل می دهد. زمانی که سنکو A بالا و سنکو B پایین باشد، ابر ایجاد شده به رنگ سبز و از نوع صعودی خواهد بود و زمانی که سنکو B بالا و سنکو A پایین باشد، ابر به رنگ قرمز درآمده و از نوع نزولی خواهد بود.

زمانی که سنکو A و B به هم نزدیک شوند و به عبارتی ابر کومو باریک شود، می توان صعود یا افت شدید قیمت را محتمل دانست. اگر ابر کومو باریک شود و کندل ها از آن بخش باریک عبور کنند، احتمالاً روند شکل گرفته با قدرت پیش خواهد رفت. به زبان ساده، اگر کندل ها از پایین ابر کومو را قطع کنند و به بالا بروند، یک صعود قدرتمند را شاهد خواهیم بود؛ همچنین اگر کندل ها ابر باریک کومو را از بالا به سمت پایین قطع کنند، روند نزولی ایجاد شده قدرتمند و با شتاب بالا خواهد بود.

هرگاه کندل ها در بالای ابر کومو تشکیل شوند و خط کیجونسن (آبی)، خط تنکانسن (قرمز) را از پایین به بالا قطع کند، می تواند به عنوان یک سیگنال خرید قوی تلقی شود.

همچنین زمانی که کندل ها در زیر ابر کومو تشکیل شوند و خط تنکانسن (خط قرمز)، خط کیجونسن (آبی) را از بالا به پایین قطع کند نیز یک سیگنال فروش قوی به شمار می آید.

البته، اطلاعاتی که می توان از اندیکاتور ایچیموکو دریافت کرد، بسیار بیش تر هستند و هر فرد ممکن است با بهینه سازی اندیکاتور و پیداکردن برخی از ترکیبات در این اندیکاتور بتواند به طریقی سیگنال های قوی را از آن دریافت کند.

همیشه گفته می شود که هیچ اندیکاتوری را به تنهایی استفاده نکنید، اما بسیاری از طرفداران این اندیکاتور معتقدند که ایچیموکو به قدری قدرتمند است که به تنهایی می توان آن را استفاده کرد و سیگنال های دقیقی از آن گرفت؛ زیرا ایچیموکو بهترین اندیکاتور سیگنال دهی تریدینگ ویو است.

اندیکاتور سی سی آی (CCI)

اندیکاتور CCI که در بخش پایین نمودار قیمتی نشان داده می شود، به کمک قیمت دارایی و همچنین شتاب روند قیمتی شکل می گیرد. بسیاری از افراد این اندیکاتور را برای اسکلپینگ بهترین اندیکاتور سیگنال دهی تریدینگ ویو می دانند. در نوع معامله گری اسکلپینگ، تریدرها سودهای کمی را در چندین موقعیت کوتاه کسب می کنند و به عبارتی، معاملات خود را برای مدت طولانی باز نگه نمی دارند. در حقیقت اسکلپرها از طریق تعدد معاملات کوتاه خود به سود می رسند.

اندیکاتور CCI از بهترین اندیکاتور سیگنال دهی تریدینگ ویو است که شباهت زیادی با اندیکاتور RSI دارد. زمانی که در این اندیکاتور شاخص به بالای محدودۀ 100 برسد، اشباع خرید رخ داده است و اما زمانی که شاخص به زیر 100- برسد، اشباع فروش رخ داده است و تریدرها در حال مبادلۀ دارایی با قیمتی کم تر از ارزش ذاتی آن هستند؛ در این نواحی احتمال برگشت روند بسیار بالا است.

یکی دیگر از روش های سیگنال گرفتن از اندیکاتور CCI رسم کردن خط روند بر روی شاخص است. با کشیدن خط روند و سپس شکسته شدن آن می توان انتظار داشت که روند جاری در نمودار قیمتی تغییر کند.

همان طورکه در تصویر هم می بینید، خط روند ترسیم شده بر روی اندیکاتور CCI شکسته شده است؛ بنابراین می توان تغییر روند از صعودی به نزولی را به عنوان سیگنال دریافت کرد و وارد معاملۀ فروش شد. البته باز هم یادآوری می کنیم که استفاده از یک اندیکاتور و دریافت سیگنال از آن به تنهایی درست نیست و احتمالاً شما را متضرر خواهد کرد. به هر حال، CCI از دقیق ترین و بهترین اندیکاتور سیگنال دهی تریدینگ ویو است.

اهمیت بهینه سازی اندیکاتورها

بد نیست بدانید هر شخصی می تواند اندیکاتور خود را ایجاد کرده و آن را به لیست اندیکاتورهای موجود در تریدینگ ویو اضافه کند تا دیگران هم بتوانند از آن استفاده کنند. اما نکته ای که وجود دارد، این است که حتی بهترین اندیکاتور سیگنال دهی تریدینگ ویو هم باید برای نیاز خاص شما بهینه شود. یک مثال بسیار ساده تشخیص روند در بازه های متفاوت است؛ همان طورکه می دانید، میانگین متحرک مثل خطوط حمایت و مقاومت پویا عمل می کند و با توجه به وضعیت کندل های نمودار قیمتی نسبت به میانگین متحرک می توان روند موجود را تشخیص داد. در زمان انتخاب میانگین متحرک می توانید اعداد مختلفی را برای آن تنظیم کنید که هر نقطه از میانگین متحرک نمایندۀ میانگین چند کندل پیش از خود باشد. درصورتی که عدد بزرگی را انتخاب کنید، روند قیمتی در یک بازۀ بلندمدت تعیین می شود؛ درحالی که انتخاب عدد کوچک روند را برای یک بازۀ کوتاه مدت تعیین می کند و این عدد باید با توجه به نیاز شما تنظیم شود. حتماً به این موضوع توجه داشته باشید که وقتی بخواهید یک اندیکاتور حتی بهترین اندیکاتور سیگنال دهی تریدینگ ویو را در تحلیل های خود استفاده کنید، با توجه به استراتژی معاملاتی، رفتار قیمتی دارایی موردنظر و تایم فریم انتخابی، تنظیمات جدیدی باید بر روی اندیکاتور اعمال شود تا بهترین سیگنال ها با کم ترین خطا را برای شما صادر کند.

ترکیب اندیکاتورها

اندیکاتورهای بسیار زیادی در تریدینگ ویو وجود دارند. مطرح کردن این سوال که کدام یک بهترین اندیکاتور سیگنال دهی تریدینگ ویو هستند، شاید سوال خیلی درستی نباشد؛ زیرا هر شخصی که اندیکاتوری را ایجاد و به ترتیدینگ ویو اضافه کرده است، توانسته به سودی از آن برسد و درواقع همان برای شخص توسعه دهنده بهترین اندیکاتور تریدینگ ویو بوده است. بنابراین بهتر است آگاه باشیم که بهترین اندیکاتور برای هر شخص ممکن است متفاوت باشد.

از طرف دیگر، تحلیل گران معمولاً از یک اندیکاتور استفاده نمی کنند؛ بلکه تعدادی از اندیکاتورها را با هم به کار می گیرند و از نقطه قوت هر یک در بخشی از تحلیل خود کمک می گیرند. به عنوان مثال، یک اندیکاتور ممکن است در تشخیص روند قدرتمند عمل کند و اندیکاتور دیگری هم حتماً وجود دارد که سیگنال های ورود و خروج را به خوبی صادر کند. اما نکته ای که وجود دارد، این است که سیگنال هایی که اندیکاتورها صادر می کنند، همیشه معتبر نیستند؛ پس می توان برای رفع این مشکل نیز به دنبال اندیکاتوری باشیم که تأیید سیگنال صادر شده را به ما بدهد. در ادامه، یک استراتژی معاملاتی را تنها با هدف نشان دادن اهمیت ترتیب اندیکاتورها برای شما خواهیم آورد. توجه داشته باشید که این استراتژی برای آموزش مفهوم ترکیب اندیکاتورها ارائه شده است و نباید مبنای معاملات شما در نظر گرفته شود.

در این استراتژی ما به سه اندیکاتور HEMA، MA و Halftrend نیاز داریم که ممکن است همه جزو بهترین اندیکاتور سیگنال دهی تریدینگ ویو نباشند. نکتۀ بسیار مهمی که باید حتماً به آن توجه کنید، این است که اندیکاتورها باید بهینه سازی شوند تا بتوانند نیاز خاص شما را پاسخ دهند؛ پس حتماً تنظیمات اندیکاتورها را بنا به نیاز خود تغییر دهید.

ما هر سه اندیکاتور را با تنظیمات موردنظر خود بر روی نمودار قیمتی اضافه کرده ایم و تایم فریم مناسب با این استراتژی را نیز انتخاب کرده ایم. حالا به دنبال سیگنال های قوی آن هستیم.

- زمانی که کندل ها در بالای میانگین متحرک کرم رنگ تشکیل می شوند، روند صعودی و زمانی که در زیر آن شکل می گیرند، روند نزولی است. همچنین زمانی که میانگین متحرک کرم رنگ خط صافی را نشان دهد، سیگنال های ارائه شده چندان معتبر نیستند؛ زیرا روند ایجاد شده قدرتمند نیست (تشخیص روند اصلی).

- فلش های کوچک آبی سیگنال خرید و فلش های قرمز سیگنال فروش هستند (دریافت سیگنال).

- سیگنال خرید و یا فروش صادرشده تنها زمانی ارزشمند است که یک کندل بالا (برای روند صعودی) و یا پایین (برای روند نزولی) میانگین متحرک آبی رنگ که مربوط به اندیکاتور HEMA است، تشکیل شود و نباید با دیگر سیگنال های صادرشده معامله را باز کرد (گرفتن تأییدیۀ سیگنال دریافتی).

همان طورکه می بینید، استفادۀ درست از اندیکاتورها به شما کمک می کند حتی با اندیکاتورهای ساده هم سیگنال های دقیق دریافت کنید؛ حالا اگر این روش را برای بهترین اندیکاتور سیگنال دهی تریدینگ ویو اعمال کنید، حتماً نتیجه بهتر خواهد بود.

کلام آخر

انتخاب بهترین اندیکاتور سیگنال دهی تریدینگ ویو برای هر شخص با توجه به نیاز و استراتژی وی می تواند متفاوت باشد؛ پس ممکن است بهترین اندیکاتور برای شما X باشد، درحالی که برای شخص دیگری، اندیکاتور Y بهترین سیگنال ها را صادر کند. با همۀ این ها ما سعی کردیم در این مقاله لیستی از بهترین اندیکاتور سیگنال دهی تریدینگ ویو را که بسیاری از کاربران و تحلیلگران توانسته اند از آن ها به سودهای خوبی برسند، معرفی کنیم و نحوۀ دریافت سیگنال را از آن ها شرح دهیم. شما می توانید با بررسی این اندیکاتورها و البته بهینه کردن آن ها با توجه به نیاز و استراتژی خود به سودهای خوبی برسید.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟