انواع پول

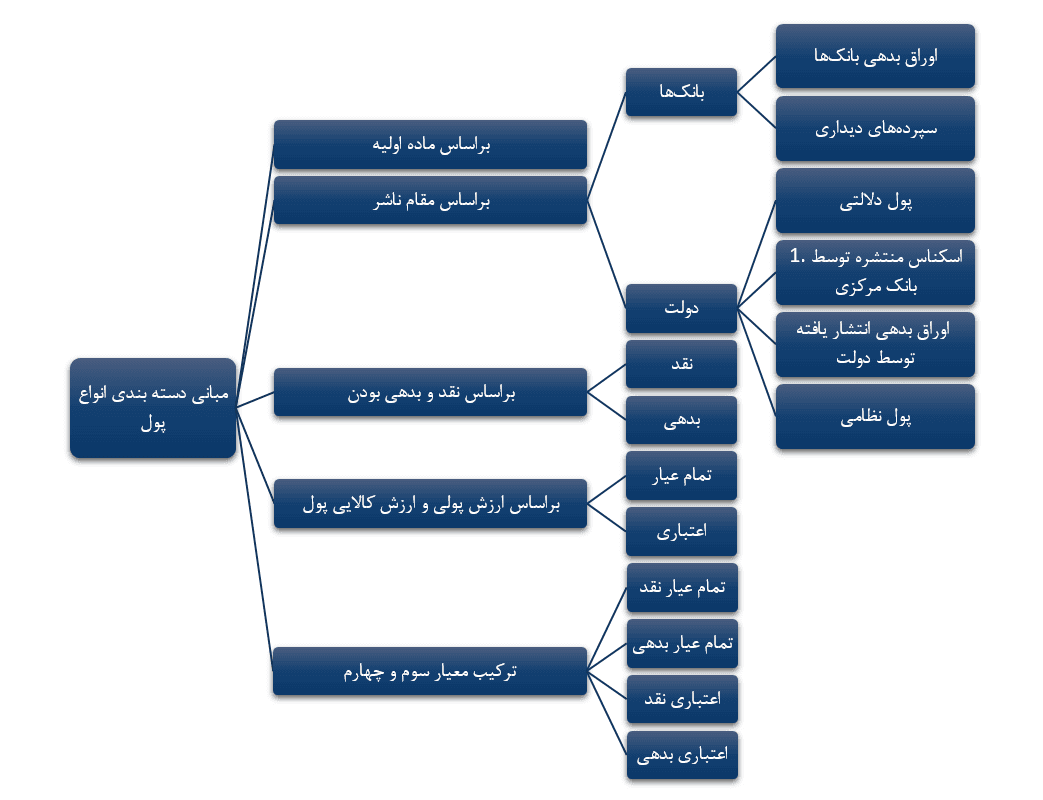

با بررسی روند تکاملی پول، می توان انواع پول را براساس چهار معیار طبقه بندی کرد:

- انواع پول براساس ماده اولیه

- انواع پول براساس مقام ناشر

- انواع پول براساس نقد و بدهی بودن پول

- انواع پول براساس ارزش پولی و ارزش کالایی پول

در ادامه به بررسی هریک از این دسته ها خواهیم پرداخت:

معیار اول: انواع پول براساس ماده اولیه

در جوامع اولیه پول به صورت کالایی در جریان بوده است. یعنی کالایی مانند برنج، گندم، گوسفند و غیره که خود دارای ارزش مصرفی بوده، به عنوان پول، واسطه ی مبادلات قرار می گرفته است. بدیهی است در چنین سیستمی کالایی مقبولیت بیشتری می یابد که از مزایای بیشتری نسبت به سایر کالاها برخوردار باشد. از این رو، پس از گذشت مدتی، از فلزات به عنوان پول استفاده گردید، زیرا اولا دوام بیشتری نسبت به سایر کالاها داشتند. ثانیا قابلیت تقسیم پذیری شان بیشتر و ثالثا حمل ونقل آنها آسان و کم هزینه بود. پس از فلزات، سکه های فلزی با وزن و مهر و نشان خاص خود به عنوان پول مطرح شدند، زیرا وسایل توزین همواره و در همه جا، در اختیار همگان نبود و امکان تقلب و کم گذاشتن در آن هم وجود داشت. بنابراین فلزات به واحدهای کوچک و با وزن مساوی تقسیم می شدند و یک قدرت مورد اعتماد مردم یعنی دولت روی آن مهر می زد تا با این وزن و اعتبار خاص سکه فلزی قابل شناسایی باشد و به این ترتیب، ضرب سکه به عنوان پول رایج شد. مردم به ساییدگی اندک سکه و یا مقدار دقیق مس و یا فلز مصرف شده در آن توجه نمی کردند. آنها به خود سکه، اعتبار قانونی و قدرت خریدش می نگریستند و درواقع ارزش این نوع سکه ها به عنوان پول از ارزش ماده اولیه آن ها در مصارف غیر پولی بیشتر بود. از بین فلزات، سکه های طلا و نقره به دلیل ویژگی های خاص آنها مقبولیت بیشتری داشته و به عنوان پول رایج شدند. طلا یا نقره کالاهایی هستند که مقبول عموم جهانیان اند و خواص شیمیایی آن ها با عیار مساوی در همه جا یکسان است همچنین وقتی به قطعات کوچکتر تقسیم می شوند مانند الماس و برلیان ارزش ذاتی خود را از دست نمی دهند.

این موضوع خود مرحله دیگری در روند تحول و تکامل پول بود، اما برشمردن این مزایا به معنای نبود نارسایی های آن نیست. خطر سرقت، هزینه حمل ونقل برای انجام پرداخت ها، خراش دادن و تقلب در عیار مسکوکات، هزینه چشم پوشی جامعه از مصارف زینتی و آرایشی و دیگر نارسایی ها تمام هزینه های استفاده از نظام پولی طلا و نقره در انجام مبادلات بود. به همین دلایل، پس از رواج فراوان طلا و نقره به عنوان پول در جوامع مختلف وسیله دیگری به نام رسید پول تمام عیار و اسکناس های با صددرصد تعهد بازپرداخت برحسب طلا و نقره رواج یافت که حاکی از ارزش طلا و نقره به عنوان پول بود. در ابتدای رواج این نوع رسیدها و اسکناس ها، مردم نسبت به تضمین بازپرداخت آنها برحسب طلا و نقره آگاهی داشتند و می دانستند که هنگام معامله با این نوع رسیدها و اسکناس ها، درواقع طلا و نقره ی در تعهد این سندها را معامله می کنند، بنابراین، در این مرحله رسیدهای مزبور به دلیل طلا و نقره ای که در تعهد داشتند «پول تمام عیار بدهی» تلقی می شدند. به تدریج با رواج این نوع رسیدها و اسکناس ها مردم حساسیت خود را نسبت به قابلیت تبدیل آنها به طلا و نقره از دست دادند و صرف نظر از پشتوانه آن ها (طلا و نقره) مستقلا به این رسیدها به عنوان وسیله مبادله نگاه کردند. در این مرحله، خود این رسیدها تبدیل به پول شده و «پول اعتباری نقد» ایجاد گردید. درواقع با رواج این رسیدها، ارزش آن به عنوان پول فراتر از ارزش ماده اولیه اش بود. سکه ها نیز در این مرحله، به تدریج ارزش پولی بالاتری نسبت به ارزش کالایی خود پیدا کردند و سکه های اعتباری یا وابسته (token money) را پدید آوردند. در مرحله نهایی، با قطع کامل رابطه حقوقی بین این نوع پول اعم از سکه یا اسکناس با طلا و نقره پشتوانه آن. این نوع پول «پول اعتباری محض» نامیده شد.

معیار دوم: انواع پول براساس مقام ناشر

انواع پول اعتباری ازلحاظ مقام ناشر به دودسته کلی تقسیم می شود:

الف) انواع پول اعتباری که توسط دولت به جریان گذاشته می شود و بر چهار عنوان است:

- پول دلالتی

یک نوع پول اعتباری نقد است و ارزش آن به عنوان پول، بیشتر از ارزش بازاری میزان کالایی است که در آن به کار رفته است. در مورد سکه دلالتی نیز باید توجه داشت در صورتی که این اختلاف ارزش وجود نداشته باشد (مثلا سکه ده ریالی، معادل ده ریال یا بیشتر نقره داشته باشد) به احتمال زیاد، ذوب و از جریان خارج می شود. مقدار مس و نیکل و قلع و روی که در این سکه ها به کار رفته است، در مقایسه با مجموع مقدار عرضه شده این فلزات در مبادلات، به قدری ناچیز است که اگر این سکه ها را ذوب کنند و بفروشند در قیمت بازاری این فلزات تأثیر چندانی بر جای نخواهد گذاشت.

- اسکناس منتشره توسط بانک مرکزی

این پول که درواقع نوعی اوراق بدهی است، همان اسکناس های در جریان است که توسط بانک های مرکزی کشورها انتشار می یابند و بدهی بانک مرکزی به سایر بخش های اقتصادی است.

- اوراق بدهی انتشاریافته توسط دولت

این اوراق در شرایط بحرانی و مواردی که نیاز به مساعدت عمومی باشد، توسط دولت منتشر می شود و متضمن مبلغ معینی است و عموم مردم با خرید آن برای کمک به تأمین مالی جنگ یا مساعدت دولت برای خروج از بحران، مشارکت و به طور معمول از تبدیل آن به پول رایج خودداری می کنند. در عین حال مقام ناشر تعهد می کند که در مقابل این نوع اوراق، پول اعتبار نقد پرداخت کند، لذا این اوراق را می توان، بک نوع پول اعتباری بدهی تلقی کرد، این اوراق دولتی برخلاف اوراق قرضه ی متداول دارای بهره نیستند.

- پول نظامی

ازجمله اقداماتی که اشغالگران در زمان جنگ در کشورهای تحت اشغال انجام می دادند، پول نظامی بود. آمریکایی ها دو نوع پول نظامی به نام های پول اشغال و پول جلودار، در کشورهای تحت اشغال به جریان انداختند. پول اشغال، در ایتالیا رایج شد که بر مبنای دلار محاسبه می گردید. انگلیسی ها نیز در مناطق اشغالی، از سفته های نظامی استفاده می کردند. دو نوع عمده پول های نظامی که المانی ها برای دادوستد در سرزمین های اشغالی مورد استفاده قراردادند، عبارت بودند از: «اسکناس صندوق اعتباری رایش» برای دادوستدهای روزانه، و «گواهی نیروهای مسلح» برای پرداخت های کلان. هدف از انتشار پول نظامی توسط قوای اشغالگر آن است، که در کشور تحت اشغال، وسیله مبادله ای به جریان افتد، که توسط مقام ناشر پول (قوای اشغالگر) قابل کنترل باشد، به عبارت دیگر، برای رفع نیازهای جدید و خرید کالاها و خدمات موردنیاز، نیروهای نظامی اشغالگر به راحتی قدرت قانونی داشته و این پول در دسترس آنها باشد. به علاوه، هنگام عقب راندن نیروهای ملی، تمام اوراق بهادار از بین برده می شد و لذا در بانک ها به دلیل عدم اطمینان، پول باقی نمی ماند. بنابراین، انتشار پول جدید، امکان به جریان افتادن مجدد فعالیت های اقتصادی در منطقه تحت اشغال را فراهم می کرد.

ب) انواع پول اعتباری که توسط بانک ها و مؤسسات مالی غیربانکی به جریان گذاشته می شود. این نوع پول بر دو قسم است:

- اوراق بدهی بانک ها

مقصود از اوراق بدهی بانک ها، همان حواله هایی است که به صورت چک بانکی یا چک تضمینی یا حواله بانکی از بانکی به عهده خود، یا بانک دیگر صادر می شود و این اوراق، یک نوع پول اعتباری بدهی است و دلالت بر بدهی یک بانک دیگر دارد.

- سپرده های دیداری

عبارت از بدهی بانک ها به افراد است که در دفاتر بانک به حساب افراد ثبت شده است و یک فرد می تواند با حواله ای که در وجه دیگری صادر می کند، آن را به حساب او منتقل کند. سپرده های دیداری، از نوع پول اعتباری بدهی است، زیرا بانک ها متعهدند که در قبال دریافت حواله یا چکی که صاحب سپرده های دیداری صادر کرده است. پول اعتباری نقد پرداخت کنند. بدیهی است که حواله یا چک صادر شده ابزار یا سند انتقال این نوع پول بوده و خود پول نیست.

معیار سوم: انواع پول براساس نقد و بدهی بودن

- پول نقد

پول نقد پولی است که ارزش اعتباری آن در یک شیء خارجی عینیت یافته است و همان چیز ارزش مبادله ای را حمل می کند. ازنظر حقوقی، ارتباط بین ارزش مبادله ای آن چیز و اعتبار کننده (ازنظر تعهد پرداخت) قطع می شود، به گونه ای که در صورت از بین رفتن آن چیز، اعتبار کننده هیچ گونه تضمینی در پرداخت مابه ازاء به صاحب اولیه پول ندارد و یا مانند اسکناس های رایج امروزی که در صورت از بین رفتن آن، مقام ناشر پول، تعهدی در بازپرداخت به صاحب اولیه اسکناس (به هیچ یک از صور مختلف مثل طلا یا نقره یا هر کالای دیگر) ندارد، مگر اینکه ازنظر حقوقی، ارتباط بین ارزش مبادله ای آن چیز و اعتبار کننده، ازنظر تعهد پرداخت قطع نشده باشد، به گونه ای که در صورت از بین رفتن آن چیز، اعتبار کننده ملزم به پرداخت مابه ازاء به صاحب اولیه پول باشد، مانند اسکناس های با تضمین بازپرداخت براساس طلا و نقره، که از جانب دولت ها اعمال می شده است. ولی در این حالت، صاحبان اسکناس و پول رایج، هنگام معامله از این قابلیت تبدیل غفلت کرده اند، و به پول و اسکناس به طور مستقل نگاه و با آن معامله می کنند، یعنی در اینجا هرچند ازنظر حقوقی، قابلیت تبدیل هنوز پابرجاست، ولی چون رفتار مردم طوری است که بادید استقلالی به پول نگاه می کنند. این پول، پول نقد نامیده می شود، نه پول بدهی، بنابراین در این نوع پول، طرفین هنگام معامله کل ارزش مبادله ای را مستقلا در خود پول می بینند.

- پول بدهی

پول بدهی، پولی است که ارزش اعتباری آن در یک شیء خارج عینیت نمی یابد؛ به عبارت دیگر، این پول اولا یک تعهد پرداخت به عهده امضاکننده یا ناشر رسیدهای آن است و درواقع، این نوع پول تعهد ذمی است. در صورت از بین رفتن رسیدهای منتشرشده این نوع پول، امضاکننده یا ناشر رسیدها هنوز متعهد به پرداخت دین خود به صاحبان رسیدها هستند و بدهی ساقط نشده است، ثانیا، مردم هنگام معامله با این پول، نسبت به قابلیت تبدیل آن غفلت ندارند، به طور مثال، می توان زمان رواج رسیدهای پول تمام عیار که توسط بانک ها یا دولت انتشار می یابد و یا مراحل اولیه رواج اسکناس های با تعهد پرداخت ۱۰۰٪ را که از جانب دولت ها یا بانک های مرکزی منتشر می شود، در نظر گرفت. در این نوع ترتیبات پولی، رسیدها و اسکناس ها در میان مردم برای انجام وظایف بازپرداخت بهای کالاها و خدمات و سایر امور گردش می کنند، ولی طرفین هنگام معامله ارزش مبادله ای را مستقلا در رسید مورد معامله نمی بینند، بلکه ارزش مبادله ای را در طلب صاحب رسید یا بدهی ناشر می بینند، یا درواقع این همان بدهی است که به هنگام معامله از مالکیت یک طرف معامله به دیگری منتقل می گردد. در این حالت، رسیدهای پول تمام عیار یا اسکناس های با ۱۰۰٪ تعهد پرداخت، نماینده ای بیش نبوده و پول نیستند و بدهی ناشر است که نقش وسیله مبادله و ذخیره ارزش و معیار سنجش ارزش بودن را بازی می کند. مثال دیگر، سپرده های دیداری است که توسط بانک ها ایجاد می شود و چک های صادره براساس این نوع سپرده ها، هرچند هم که عمومیت یابند، بازهم حاکی از بدهی بانک هاست و پول محسوب نمی شوند، بلکه رسید هستند و پول درواقع سپرده ها یا بدهی بانک هاست. به چنین پولی، «پول تحریری» گفته می شود. البته باید توجه داشت که حتی در صورت حفظ قابلیت تبدیل این نوع اسناد توسط ناشر، اگر مردم هنگام معامله با این اسناد، از قابلیت تبدیل آنها غافل و نظر استقلالی نسبت به این اسناد داشته باشند، دیگر این اوراق و اسناد، پول بدهی نبوده و خود مستقلا پول نقد خواهد بود.

معیار چهارم: انواع پول بر اساس مقایسه بین ارزش مبادله ای پول و ارزش ماده اولیه آن

با توجه به این معیار، انواع پول به دو نوع تمام عیار و اعتباری تقسیم می شود. در پول تمام عیار، ارزش پول به عنوان پول باارزش ماده اولیه آن یکسان است؛ در حالی که در پول اعتباری، ارزش پول به عنوان پول بیش از ارزش ماده اولیه آن است. در وضعیتی که ارزش ماده اولیه پول تقریباً صفر باشد، آن پول را «پول اعتباری محض» می نامند.

- انواع پول براساس ترکیب معیارهای سوم و چهارم

با ترکیب معیارهای سوم و چهارم که از اهمیت بالایی برخوردار است، انواع پول به چهار عنوان کلی به شرح زیر قابل تقسیم است:

- پول تمام عیار نقد

پول تمام عیار نقد، پولی است که اولا ارزش ماده اولیه آن در مورد مصارف غیرپولی، باارزش آن به صورت پول در مبادلات و معاملات برابر است، بنابراین «تمام عیار» خوانده می شود و ثانیا، چون پول تمام عیار (مانند سکه های طلا و نقره) در دست مردم گردش می کند و نیاز های پولی را به طور آنی برآورده می سازد، «نقد» خوانده می شود. بسیاری از پول های قدیم که جنبه کالایی نیز داشتند، مانند برنج، نمک و غیره به همان اندازه که به صورت پول ارزش داشتند، به صورت غیر پولی (کالایی) نیز دارای ارزش بوده اند.

- پول تمام عیار بدهی

پول تمام عیار بدهی، پولی است که به علت تمام عیار بودن ارزش ماده اولیه آن، در مصارف غیر پولی، ارزش آن با پول برابری می کند، به علاوه چون بدهی است، به صورت یک تعهد و اعتبار، میان مردم گردش می کند. البته عمل گردش به کمک رسید این نوع پول انجام می گیرد، مانند رسید پول تمام عیار، یا اسکناس با صددرصد تعهد بازپرداخت، براساس طلا و نقره، یا سایر انواع کالاها. البته این موضوع در صورتی است که مردم به هنگام مبادله این نوع رسید یا اسکناس ها، از تضمین پرداخت براساس طلا و نقره یا سایر انواع کالاها در مقابل این رسیدها غافل نباشند. رسیدهای پول تمام عیار از جانب صرافی ها، بانک ها و در مواردی دولت ها منتشر می شد و معمولاً ارزش آن معادل ارزش فلزی بود که این رسیدها حاکی از آن بودند. البته به تدریج میزان انتشار رسیدها از میزان فلزی که ناشران نگهداری می کردند، فزونی گرفت. اسکناس هایی با صددرصد تعهد بازپرداخت نیز، توسط دولت ها یا بانک های مرکزی منتشر می شد. در این حالت نیز ابتدا ارزش اسکناس منتشره به چندین برابر ارزش فلز پشتوانه رسید. البته دولت ها یا بانک های مرکزی در این شیوه صددرصد تعهد بازپرداخت خود را به صورت فلزهای طلا و نقره حفظ کرده بودند. انتشار این نوع رسیدها یا اسکناس ها، در کاهش بسیاری از هزینه ها، مانند هزینه ضرب سکه، نگهداری و انبارداری، حمل ونقل و غیره مؤثر بود. پول های تمام عیار (اعم از نقد و بدهی) در چارچوب سیستم های پولی یک فلزی، دوفلزی و متوازی رایج گشته و عمل کرده اند. البته در اغلب مواقع هم پول تمام عیار نقد مانند سکه های طلا و نقره و هم پول تمام عیار بدهی، مانند رسید پول تمام عیار یا اسکناس با صددرصد تعهد پرداخت همزمان در جریان بوده اند. پول های تمام عیار در سیستم های حاکم، در اواسط قرن بیستم عبارت بودند از سکه های فلزی استاندارد طلا، یا استاندارد نقره و یا هر دو. لازم نیست سکه تمام عیار، صرفا از طرف دولت به جریان گذاشته شود، این عمل را با تنظیم مقرراتی پیرامون درصد خلوص و وزن سکه ها می توان به عهده مؤسسات خصوصی گذاشت؛ ولی دولت ها غالبا این امر را در انحصار خود داشتند.

- پول اعتباری نقد

منظور از پول اعتباری نقد، هر نوع پولی است که ارزش آن به عنوان پول بیش از ارزش آن به عنوان کالا باشد، یا اینکه هیچ گونه تعهد بازپرداختی از جانب ناشر این پول به صورت طلا و نقره و سایر کالاها صورت نگرفته باشد و یا اگر چنین تعهدی وجود داشته باشد مردم از آن غافل شده باشند. این نوع پول، باارزشی بیش از ارزش ماده اولیه ای که از آن ساخته شده است، به جریان می افتد. در برخی موارد ارزش بازاری ماده ای که پول از آن ساخته شده است بسیار ناچیز است، و باارزش رایج پول قابل مقایسه نیست، مانند بسیاری از پول های کاغذی که امروزه در اقتصاد، پول رسمی به حساب می آیند. در مورد پول های مسکوک، مانند سکه های نیکل و غیره هم اگرچه ممکن است ارزش بازاری ماده اولیه آنها زیاد باشد، ولی باز کمتر از ارزش آنها به عنوان پول است. اکنون این پرسش مطرح است که چگونه پول می تواند ارزش یا قدرت خریدی، بیش از ارزش ماده اولیه ای که از آن ساخته شده است به دست آورد و آن ارزش را حفظ کند؟ در پاسخ به این پرسش، می توان چنین گفت که ارزش اضافی ای که در پول اعتباری وجود دارد. از مقبولیت عامه آن به عنوان پول و اعتبار مقام نشر دهنده آن نشأت گرفته است و تا زمانی که مقبولیت عامه و اعتبار ناشر باقی است، ارزش پول اعتباری نیز محفوظ است.

- پول اعتباری بدهی

پول اعتباری بدهی، از آن رو اعتباری است که ارزش آن به عنوان پول، بیش از ارزش ماده اولیه آن در مصارف غیر پولی است و چون بدهی است، به صورت یک تعهد و اعتبار در میان مردم گردش می کند و ناشر تعهد بازپرداخت این نوع پول را به گردن گرفته است و مردم نیز از این تعهد غافل نیستند. البته این عمل به کمک رسید این نوع پول، مانند انواع چک های تضمینی یا بانکی یا معمولی یا انواع سندهای سپرده بانکی با تعهد صددرصد بازپرداخت، براساس پول اعتباری نقد که به صورت اسکناس و سکه رایج کشور است، انجام می شود. سپرده های جاری بانک ها یک نوع پول اعتباری بدهی است.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟