پیتر لینچ یکی از موفق ترین و شناخته شده ترین سرمایه گذاران در تمام دوران ها است. لینچ مدیر افسانه ای سابق صندوق ماژلان در کارگزاری فیدلیتی است.

پیتر لینچ

وی در سال ۱۹۷۷ یعنی در ۳۳ سالگی مدیریت صندوق سرمایه گذاری ماژلان را به دست گرفت و ۱۳ سال آن را اداره کرد.

موفقیت های او باعث شد که زودتر از موعد یعنی در سال ۱۹۹۰ در سن ۴۶ سالگی بازنشسته شود. با وجود اینکه سبک سرمایه گذاری او سازگار با فضای اقتصادی حاکم در آن زمان توصیف شده است، اما لینچ همیشه تأکید می کرد که شما باید قادر باشید آنچه را که متعلق به خودتان است، درک کنید.

- این صندوق در مدت زمانی که وی این صندوق را اداره می کرد بازدهی معادل ۲۹٫۲٪ داشت که بیش از دو برابر سود S&P 500 در این مدت بود.

لینچ، در زمانی که ۱۱ سال بیشتر نداشت به عنوان دستیار بازیکنان گلف در یک باشگاه گلف مجلل مشغول به کار بود که از طریق مکالمه هایی که هنگام کار می شنید، به فعالیت در بازار سهام علاقه مند شد.

در این دوره، بازار سهام عملکرد خوبی داشت. وی موفق شد با بورسیه تحصیلی کالج بوستون را به صورت نیمه دریافت کند و در آن جا مشغول تحصیل شود؛ باقی هزینه تحصیلش را نیز از طریق شغل قدیمیاش تامین کرد.

در سال ۱۹۶۵ در رشته مدیریت مالی فارغ التحصیل شد. در سال ۱۹۶۶ وی به عنوان دانشجوی تابستانی در فیدلیتی کار کرد.

بهترین توصیه های پیتر لینچ

۱- سرمایه گذاری به عنوان شغل

یکی از اولین سرمایه گذاری های موفق لینچ در یک شرکت حمل و نقل هوایی به نام Flying Tiger بود که او را قادر ساخت تا هزینه تحصیلات تکمیلی اش را پرداخت کند. وی در سال ۱۹۶۸ موفق به دریافت مدرک کارشناسی ارشد در رشته مدیریت بازرگانی (MBA) از دانشکده بازرگانی وارتون دانشگاه پنسیلوانیا شد. همچنین از سال ۱۹۶۷ تا ۱۹۶۹ در ارتش خدمت می کرد.

لینچ در ۲۵ سالگی، اولین تجربه کار تمام وقت را بدست آورد و به عنوان تحلیلگر پارچه و فلزات در فیدلیتی مشغول به کار شد. از آن جایی که به مدت هشت سال در باشگاه گلف دستیار رئیس این شرکت بود، کادر ریاست شرکت نیز بی دریق او را یاری کرد تا شغلی مناسب و درخور را در کارگزاری بدست آورد.

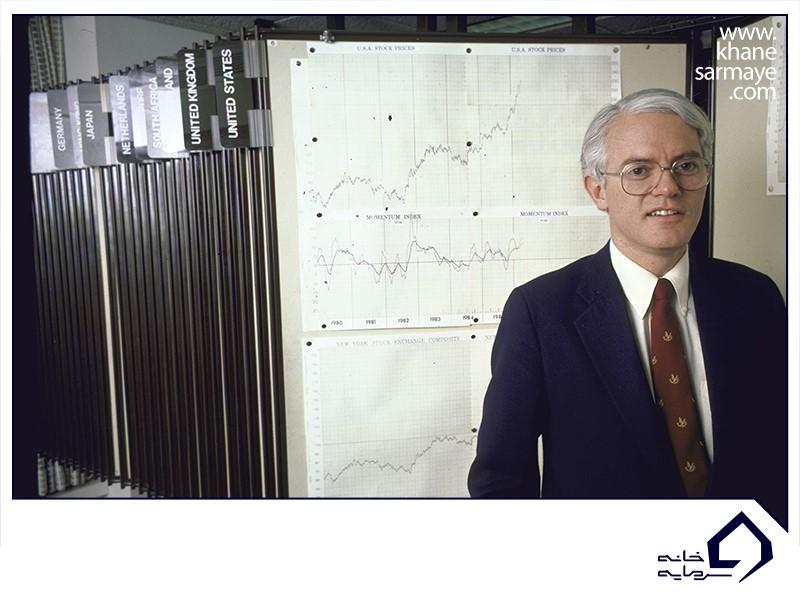

در سال ۱۹۷۷، لینچ صندوق ماژلان را که در سال ۱۹۶۳ ایجاد شده و صندوقی کوچک و پرتکاپو برای افزایش سرمایه بود و بیشتر سرمایه های داخلی را در اختیار داشت، تصاحب کرد. تحت مدیریت وی، صندوق به طور متوسط ۲۹ درصد در سال بازده داشت و به طور کلی از S&P 500 به جز دو سال عملکرد بهتری داشت. به طوریکه مثلا اگر سرمایه گذاری در روز آغاز به کار لینچ ۱۰۰۰ دلار در صندوق قرار داده بود، ارزش پول او در هنگام بازنشستگی لینچ به ۲۸۰۰۰ دلار می رسید.

بسیاری از سرمایه گذاران معمولاً لینچ را به عنوان نمونه ای بارز از مدیریت فعال معرفی می کنند که نتایج برتری نسبت به حالت معیار به دست آورده است.

۲- روی آنچه می شناسید، سرمایه گذاری کنید

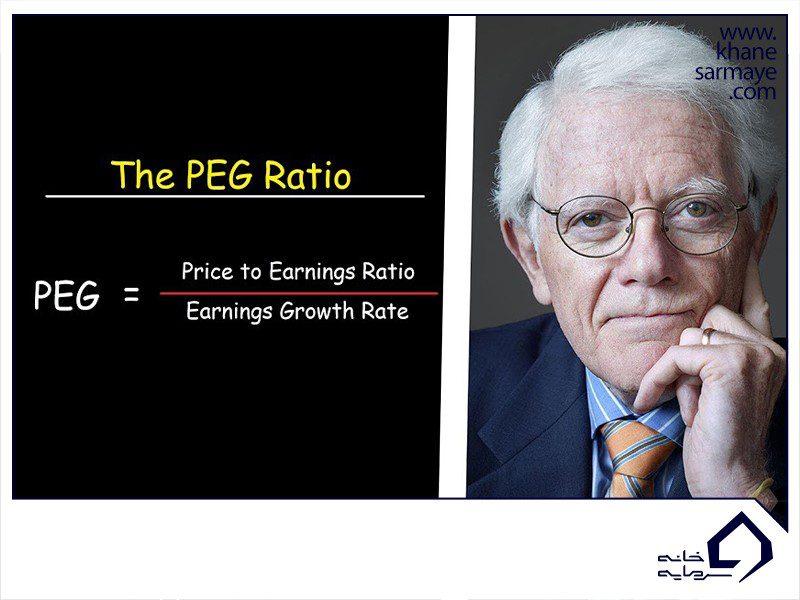

لینچ شاخصی به نام نرخِ نسبتِ سود به درآمد (PEG) اختراع کرد که به سرمایه گذاران کمک می کند تا با استفاده از آن و سایر روش های ارزیابی سهام که بین سرمایه گذاران محبوب است، ارزش یک سهام را بسنجند و در مورد مقرون به صرفه بودن آن قضاوت کنند.

لینچ بر این باور است که سرمایه گذاران منفرد می توانند با سرمایه گذاری در آنچه می دانند و با شناخت یک شرکت، مدل و نام تجاری و اصول آن، عملکرد خوبی داشته باشند. او معتقد است که باید دید بلند مدت برای سرمایه گذاری داشت و شرکت هایی را انتخاب نمود که دارایی آن ها در وال استریت دست کم گرفته شده است. در ادامه نیز توصیه می کند شرکت هایی که در پیشینه خود دارای میانگین پایین نسبت سود به درآمد برای صنعت خودشان و برای شرکت از پتانسیل عملکرد خوبی برخوردار هستند.

- لینچ نویسنده پرفروش ترین کتاب های سرمایه گذاری (One Up on Wall Street, 1989) و (Beating the Street, 1994) است. وی بنیاد لینچ را در حمایت از آموزش، سازمان های مذهبی، پزشکی و موارد دیگر بنیان گذاری کرد.

۳- مانند پیتر لینچ سهام انتخاب کنید

در اوایل دهه ۱۹۸۰، پیتر لینچ که یک مدیر سهام جوان در حال تبدیل شدن به یکی از مشهورترین سرمایه گذاران در جهان بود، به یک دلیل کاملاً قابل رویت؛ هنگامی که او در ماه مه سال ۱۹۷۷ صندوق مشترک فیدلیتی ماژلان را تصاحب کرد (اولین شغل خود به عنوان یک مدیر)، دارایی های صندوق ۲۰ میلیون دلار بود. وی اقدامی مبنی بر تبدیل آن به بزرگترین صندوق سرمایه گذاری مشترک بین المللی کرد و سالانه با نرخ باور نکردنیِ ۱۳٫۴٪ از بازار پیشی گرفت.

لینچ این کار را با استفاده از اصول بسیار اساسی به انجام رساند و بسیار مشتاق بود تا با هر کسی در ارتباط با آن موضوع صحبت کند.

پیتر لینچ قاطعانه اظهار می کرد که سرمایه گذاران فردی نسبت به موسسات بزرگ حس بهتری برای سرمایه گذاری دارند؛ زیرا شرکت های بزرگ یا نمی خواهند یا نمی توانند در شرکت های کوچکتر سرمایه گذاری کنند که هنوز توجه زیادی از سوی تحلیلگران یا صندوق های سرمایه گذاری جلب نکرده اند.

این که آیا شما به عنوان یک نماینده رسمی به دنبال یافتن گزینه های بلند مدت برای مشتریان خود هستید یا یک سرمایه گذار شخصی که برای بهبود سود و بازده سرمایه تان تلاش می کنید، ما به شما خواهیم گفت که چگونه می توانید استراتژی آزمایش شده توسط لینچ را اجرا کنید.

سه اصل اساسی سرمایه گذاری پیتر لینچ

پس از عملکرد فوق العاده لینچ در زمینه مدیریت سرمایه گذاری و سهام، اقدامات درخشان وی در زمینه اداره صندوق ماژلان مورد توجه گسترده قرار گرفت.

لینچ چندین کتاب در مورد روش های ابداعی خودش در زمینه سرمایه گذاری نوشت. همه کتاب های او ارزش مطالعه را دارند، اما می توان از همه نظرات و ایده هایش ۳مورد بسیار مهم و کلیدی را استخراج کرد.

۱- فقط آنچه را که میشناسید بخرید.

کارآمدترین ابزاری که ما انسان ها برای تحقیقات در مورد سهام نیاز داریم چشم، گوش و عقل سلیم ما است. لینچ به این واقعیت افتخار می کرد که بسیاری از ایده های بزرگ او هنگام قدم زدن در فروشگاه مواد غذایی یا گپ زدن معمولی با دوستان و خانواده به ذهنش می رسید.

همه ما قادر هستیم تا هنگامی که تلویزیون تماشا می کنیم، روزنامه می خوانیم یا رادیو گوش می دهیم، مطالب را تجزیه و تحلیل کنیم. وقتی در خیابان رانندگی می کنیم یا در سفر هستیم، می توانیم از ایده های جدید سرمایه گذاری باخبر شویم.

بیشتر بورس اوراق بهادار در خدمت شما، مصرف کننده فردی است پس اگر چیزی شما را به عنوان یک مشتری جذب می کند، باید علاقه شما را نیز به عنوان سرمایه گذار جلب کند.

۲- همیشه تکالیف خود را انجام دهید.

مشاهدات دست اول و شواهد شروعی عالی است، اما همه ایده های عالی باید با تحقیقات درست و مفید پیگیری شوند. وقتی صحبت از انجام تحقیق دقیق می شود، با سادگی اقدامات پیتر لینچ گیج نشوید، تحقیقات دقیق سنگ بنای موفقیت او بود.

هنگام پیگیری جرقه اولیه یک ایده عالی، لینچ به چند مورد ارزشمند اساسی را که انتظار دارد هنگام خرید هر سهام با آن مواجه شود، اشاره می کند:

- درصد فروش. اگر کالایی یا خدماتی وجود دارد که در ابتدا شما را به سمت شرکت تولیدکننده جذب می کند، مطمئن شوید که این شرکت درصد فروش بالایی را از آن خود می کند. یک محصول عالی که فقط ۵٪ از فروش را تشکیل می دهد، فقط تأثیر حاشیه ای در خط تولید شرکت می گذارد.

- نسبت PEG. باید نسبت ارزیابی و نرخ رشد درآمد را بررسی کرد تا ببینیم چقدر از سهام انتظار داریم. شما شرکت هایی را دنبال می کنید که دارای رشد قوی سود و ارزیابی منطقی باشند، یک پرورش دهنده قوی با نسبت PEG دو یا بیشتر دارای نرخ رشدی برای درآمدش خواهد بود که قبلا در قیمت سهام تعبیه شده است و جای خطای کمی باقی می گذارد.

- شرکت هایی را که از جایگاه قابل قبول پول نقد برخوردار هستند و نسبت بدهی به سهام کمتری از میانگین دارند، مورد علاقه خود قرار دهید. جریان های نقدی قوی و مدیریت محتاطانه دارایی، گزینه هایی را برای شرکت در انواع محیط های بازار فراهم می کند.

۳- برای بلند مدت سرمایه گذاری کنید

لینچ می گوید که جدا از موارد غافلگیر کننده زیادی که در مسیر سرمایه گذاری وجود دارد، سهام در طی ۱۰-۲۰ سال قابل پیش بینی است. در مورد اینکه آیا طی دو یا سه سال ارزش بالاتر یا پایین تر می رود، شاید بهتر است برای تصمیم گیری شیر یا خط بندازید.

شنیدن چنین جملاتی از افسانه وال استریت تعجب آور به نظر می رسد، اما این نشان می دهد که وی تا چه اندازه به اصول و اساس های خود ایمان داشته است.

او به جمع آوری اطلاعات خود در مورد شرکت هایی که در اختیار داشت ادامه داد و تقریبا تا زمانی که رویه تغییر نکرده بود، او فروشی هم نکرد. لینچ تلاش نکرد تا زمان بازار را به بازار عرضه کند یا جهت اقتصاد را پیش بینی کند.

در حقیقت، لینچ یک بار مطالعه ای مبنی بر تعیین زمان بندی به عنوان یک استراتژی انجام داد. طبق نتایج مطالعه، اگر یک سرمایه گذار از سال ۱۹۶۵ تا ۱۹۹۵ به مدت ۳۰ سال، سالانه ۱۰۰۰ دلار در عالی ترین روز بازار، سرمایه گذاری می کرد، آن سرمایه گذار برای دوره ۳۰ ساله بازدهی معادل ۱۰٫۶٪ به دست می آورد.

اگر یک سرمایه گذار دیگر نیز هر ساله ۱۰۰۰ دلار در سال برای همان دوره در کمترین روز سال سرمایه گذاری کند، معادل ۱۱٫۷٪ سود در طی ۳۰ سال کسب خواهد کرد.

بنابراین، پس از ۳۰ سال به عنوان بدترین زمان ممکن در بازار، اولین سرمایه گذار تنها ۱٫۱٪ در سال بازده خود کسب کرده بود.

در نتیجه، لینچ معتقد است که تلاش برای پیش بینی نوسانات کوتاه مدت بازار ارزش تلاش را ندارد. احتمالا اگر این شرکت قوی باشد، سود بیشتری کسب خواهد کرد و ارزش سهامش افزایش خواهد یافت.

بهتر است موضوع را پیچیده نکنیم، لینچ تمرکزش را روی مهم ترین کار یعنی یافتن شرکت های بزرگ گذاشته بود.

ابداع اصطلاح Tenbagger

لینچ اصطلاح «tenbagger» را برای توصیف سهامی که ارزش آن ۱۰ برابر یا ۱۰۰۰٪ افزایش می یابد، ابداع کرد. این موارد از دسته سهام هایی است که وی هنگام اداره صندوق ماژلان به دنبال آن ها بود.

قانون شماره ۱ برای یافتن «tenbagger» فروش سهامی نیست که ۴۰٪ یا حتی ۱۰۰٪ افزایش یافته است. این روزها بسیاری از مدیران صندوق ها به دنبال تعدیل یا فروش سهام برنده خود هستند، در حالی که به موقعیت های بازنده خود اضافه می کنند.

پیتر لینچ بر این باور است که این اقدام به معنای «کشیدن گل ها و آبیاری علف های هرز» است.

کلام آخر

پذیرفتن ریسک برای داشتن صندوق سهامی بیش از حد متنوع (او در زمان های خاصی هزاران سهام داشت)، عملکرد و توانایی پیتر لینچ را در جمع آوری سهام نشان می دهد. او در مطالعه محیط خود و درک جهان اطرفش به همان شکل که هست و به آن شکلی که در آینده خواهد شد، تیزبین و توانمند بود.

با استفاده از تجارب باارزشمند او و مشاهدات خود می توانیم اطلاعات بیشتری در مورد سرمایه گذاری از طریق تعامل با دنیای واقعی نیز یاد بگیریم و روند سرمایه گذاری را لذت بخش تر و سودآورتر کنیم.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟