پیمان آتی (Forward contract یا Forward) یک قرارداد استاندارد نشده و الزام آور بین دو طرف (فروشنده و خریدار) است که مبتنی بر خرید یا فروش یک کالا یا دارایی مالی معین، برای زمان مشخص در “آینده” با قیمت توافقی معین در روز انعقاد قرارداد است. این نوع قرارداد در مقابل قرارداد نقدی است که در آن طرفین به خرید و فروش دارایی در زمان “امروز” توافق می کنند. قیمتی که روی آن توافق حاصل می شود قیمت تحویل نامیده می شود. در این قرارداد، نحوه و شرایط انجام معامله به صورت کامل و دقیق مشخص می شود و مواردی نظیر زمان و مکان تحویل دارایی موضوع قرارداد و کیفیت آن به طور روشن قید می شود. بر این اساس، می توان گفت پیمان های آتی بر مبنای نیازهای خاص طرفین پیمان تنظیم کرد. (این موضوع یکی از مهم ترین ویژگی های این ابزار مالی محسوب می شود.)

بازار پیمان آتی بازاری اختصاصی است که فاقد مقررات خاصی است. هر معامله که موجب ایجاد تعهد بین طرفین معامله برای خرید یا فروش یک دارایی در آینده شود، نوعی پیمان آتی محسوب می شود. به دلیل شرایط اختصاصی این معاملات و استاندارد نبودن آن ها، معمولا در گزارش های اقتصادی، آمار دقیقی (در مقایسه با سایر ابزارهای مالی استاندارد) از این قراردادها ذکر نمی گردد.

طرفین معامله در پیمان آت

طرفی از معامله که توافق کرده است، دارایی را در زمان مشخصی و با قیمت معین بخرد، اصطلاحا «موضع خرید» اتخاذ کرده است. در مقابل، طرف دوم معامله که توافق کرده است، دارایی را در همان زمان و با همان قیمت بفروشد، اصطلاحا «موضع فروش» اتخاذ کرده است. به بیان دیگر، طرفی که به خرید دارایی در آینده تعهد می کند یک پوزیشن (موقعیت) لانگ (long position) اختیار کرده، و طرفی که به فروش دارایی در آینده تعهد میکند، پوزیشن شورت (short position) گرفته است.

تفاوت پیمان و قرارداد آتی

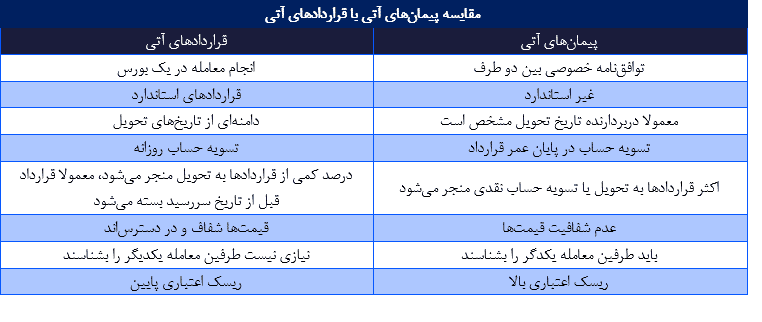

پیمان آتی (forward contracts) از آن جهت که توافقی است مبتنی بر خرید یا فروش یک دارایی در زمانی معین در آینده و با قیمت مشخص، شبیه قرارداد آتی است، اما وجه تمایز این دو ابزار در آن است، که قراردادهای آتی در بورس معامله می شوند و پیمان های آتی در بازارهای خارج از بورس (OTC). پیمان های آتی در واقع عقد خصوصی بین دو طرف معامله است و لذا با استانداردهای بورس خاصی مطابقت ندارد. تاریخ تحویل در پیمان های آتی می تواند، طبق توافق طرفین تعیین شود و محدود به ماه های خاصی نیست خصوصا اینکه در پیمان های آتی یک تاریخ تحویل مشخص و ساده وجود دارد. در حالی که در قراردادهای آتی، چند ماه که امکان تحویل در آن ها وجود دارد، مشخص می شوند. همچنین، پرداخت در پیمان آتی معمولا یک بار و در زمان تحویل انجام می شود. در حالی که بر اساس ساز و کار «تسویه حساب روزانه ودیعه» در قرارداد آتی، پرداخت به صورت روزانه انجام می گیرد. با اینکه قراردادهای آتی، معمولا قبل از زمان تحویل با یک معامله معکوس بسته می شوند، ولی بیشتر پیمان های آتی یا به تحویل فیزیکی کالا یا به تسویه نهایی، به صورت نقدی منجر می شود. جدول زیر تفاوت های اساسی بین پیمان آتی و قرارداد آتی را به طور خلاصه نشان می دهد:

مزایا و معایب پیمان آتی

امتیاز پیمان آتی این است که این قراردادها به همان اندازه که طرفین قرارداد بخواهند دارای انعطاف است. در عین حال پیمان های آتی از دو مساله آسیب می بینند:

- اول آنکه: ممکن است برای یک نهاد مالی بسیار سخت باشد که بتواند طرف قراردادی را پیدا کند که با او توافق کند و اگر هم پیدا کرد شاید نتواند قیمت بالایی را که می خواهد بدست آورد. پس این بازار از فقدان نقدینگی رنج می برد.

- دوم آن که: پیمان آتی با ریسک نکول مواجه است. به این معنا که طرف های این قرارداد باید اطمینان حاصل کنند که طرف های درگیر به لحاظ مالی سالم و مطابق مفاد قرارداد عمل می کنند، حال اگر ریسک نکول با مساله فقدان نقدینگی ترکیب شود قرارداد آتی بیفایده خواهد بود.

معایب و مزایای هریک از انواع ابزارهای مالی در “چگونگی استفاده از آن ها” تعریف می شود، بدین معنی که بسته به نیاز به استفاده از آن ها این مزایا و معایب می تواند تشدید و یا تضعیف گردد، لذا لزوم “تعریف صحیح نیاز” و “استفاده از ابزار صحیح در جایگاه مناسب” اهمیت بالائی دارد.

بازده (عایدی) پیمان آتی

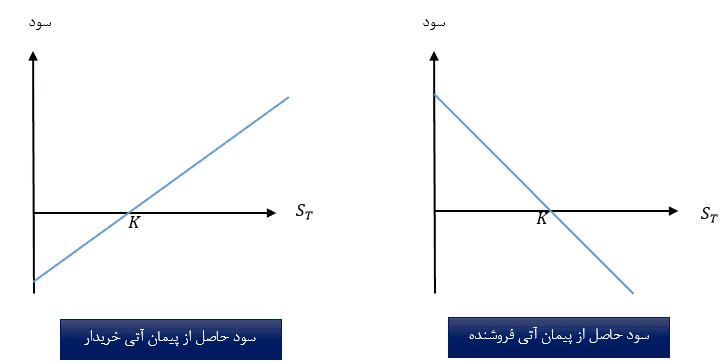

- با توجه به اینکه پیمان های آتی در سررسید تسویه می شوند، اگر زمان سررسید را T فرض کنیم و قیمت نقد دارایی در زمان T را با و قیمت تحویل در پیمان آتی را با K نشان دهیم، یک پیمان آتی برای خریدار، به ازای خرید یک واحد از دارایی در سررسید، به اندازه ارزش دارد، چون پیمان آتی فوق باعث می شود، دارایی را که قیمت آن است بتوانیم با قیمت K بخریم، را اصطلاحا، بازده یا ارزش نهائی می گویند.

- یک پیمان آتی برای فروشنده، به ازای هرواحد از یک دارایی به اندازه در سررسید ارزش دارد. چرا که این امکان را ایجاد می کند یک دارایی را با قیمت بتوان با قیمت K فروخت، لذا بازده یا ارزش نهائی این قرارداد است.

بازده های حاصل از پیمان آتی می تواند منفی یا مثبت باشد. با توجه به این که انعقاد پیمان آتی هیچ هزینه ای در بر ندارد، سود حاصل از قرارداد به اندازه بازده است. سود خریدار و فروشنده پیمان آتی در شکل زیر نشان داده شده است.

نحوه تحویل و تسویه پیمان آتی

در زمان انقضای پیمان، می توان به دو طریق برای تسویه معامله و ایفای تعهدات عمل کرد:

- در روش اول، خریدار پیمان آتی، قیمتی که قبلا در زمان عقد پیمان توافق شده را به فروشنده پرداخت می نماید و در مقابل، فروشنده، دارایی موضوع قرارداد را مطابق شرایط تعیین شده در متن پیمان تحویل می دهد.

- روش دوم به تسویه نقدی (cash settlement) موسوم بوده که به خریدار و فروشنده پیمان امکان می دهد تا ارزش نقدی خالص موقعیت را در تاریخ تحویل بپردازند.

البته باید توجه داشت اینکه تسویه پیمان آتی به صورت نقدی و یا در قالب تحویل فیزیکی صورت گیرد، اختیاری نبوده و در زمان عقد پیمان میان طرفین معامله توافق می شود.

انواع مختلف پیمان آتی

- پیمان آتی روی اوراق بهادار:

ازار اوراق بهادار خصوصا در امریکا و اروپا و نیز کشورهای آسیای شرقی توانسته است پیمان های آتی فراوانی را مورد معامله قرار دهد. خصوصا در آمریکا، اوراق بهادار دولتی دارای بازار پیمان آتی نظام یافته است. بسیاری از بنگاه های معامله گر، اوراق قرضه دولتی و اوراق قرضه شرکتی را معامله می کنند. بنگاه های کارگزاری نیز در این بازار به گونه ای فعال حضور دارند و با استفاده از سیستم های الکترونیکی خریداران و فروشندگان را گرد هم آورده، به یکدیگر معرفی می کنند، و معاملات نقدی و پیمان های آتی زیادی را روی اوراق بهادار دولتی به انجام میی رسانند. سهام و اوراق قرضه دو نوع اصلی داراییهای پایه پیمان ها را تشکیل می دهند.

- پیمان های آتی سهام:

پیمان های آتی سهام به قرارداد خرید یک سهام منفرد، سبدی از سهام و یا شاخص سهام در زمان آینده اشاره دارد.

- پیمان های آتی بر روی اوراق قرضه:

می توان پیمان های آتی بر روی اوراق قرضه را نیز به صورت پیمان های آتی بر روی اوراق قرضه منفرد، پیمان های آتی بر روی پرتفویی از اوراق قرضه و نیز پیمان های آتی بر روی شاخص اوراق قرضه در نظر گرفت. هر چند پیمان های آتی بر روی اوراق قرضه با پیمان های آتی سهام شباهت هایی دارند اما توجه به برخی تفاوت های میانشان با اهمیت است.

به عنوان نمونه بر خلاف سهام، اوراق قرضه سررسید دارند و پیمان آتی بر روی اوراق قرضه باید قبل از تاریخ سررسید قرضه منقضی شود. مضافا اینکه اوراق قرضه دارای ویژگی های خاصی نظیر قابل بازخرید بودن و قابل تبدیل بودن هستند. همچنین، اوراق قرضه برخلاف سهام با ریسک ورشکستگی مواجه هستند. بنابراین، پیمان های آتی بر روی اوراق قرضه باید حاوی شرایطی در مورد تعریف ورشکستگی و نحوه تعامل طرفین پیمان در صورت بروز ورشکستگی اوراق باشند. نوعی از اوراق قرضه که عمدتا در پیمان های آتی مورد توجه قرار می گیرد اوراق قرضه بدون کوپن و بدون ریسک است که عمدتا شامل اوراق خزانه دولت امریکا بوده و به عنوان معیاری برای نرخ بازده بدون ریسک مطرح است.

- پیمان های آتی بر روی نرخ بهره پیمان آتی نرخ سود:

موافقتنامه نرخ آتی (FRA-Forward Rate Agreements) یا پیمان آتی نرخ سود، نوعی از پیمان آتی است که در سال ۱۹۸۳ و توسط نظام بانکی به وجود آمده است. این قرارداد در بانک های لندن ایجاد شد و هنوز هم بانکداران انگلیسی جزء معاملهگران عمده این بازار هستند. بسیاری از بانک ها که دارای میز پیمان آتی نرخ ارز هستند پیمان آتی نرخ سود را نیز در خود دارند. پیمان آتی نرخ سود از قرارداد آتی در آتی (Forward Forward Contract) مشتق گردیده است، این پیمان بین بانک های بزرگ رایج است و براساس آن یک بانک موافقت می کند در بانک دیگر سرمایه گذاری کند. این موافقتنامه خود یک پیمان آتی در سپرده است زمان سپرده گذاری، مقدار وجوهی که سپرده گذاری خواهد شد و نرخ سود وجوه سپرده گذاری، همگی در توافقنامه ذکر می گردند، هنگامی که زمان سپرده گذاری فرا می رسد، بانک سپرده گذار، وجوه مورد توافق را در بانک طرف قرارداد سپرده گذاری می کند. پیمان آتی نرخ سود نوع ساده ای از پیمان های آتی در آتی هستند چرا که اصل وجوه سپرده گذاری مورد نیاز نیست. ضمنا مابه التفاوت نرخ سود تعیین شده و نرخ سود ارز منتقل می شود. قیمت اوراق بهادار با درآمد ثابت تحت تأثیر نرخ های بهره قرار دارد. نوع رایج پیمان های آتی، بر روی نرخ بهره تعریف می شود که به موافقتنامه نرخ آتی یا FRA موسوم است. FRA قراردادی است که دارایی پایه آن بهجای اوراق قرضه یا سپرده های یورودلاری و لایبور، مبالغ بهره پرداختی بر حسب دلار، یورو و یا هر ارز دیگری است که متناسب با آن ارز تعیین می شود. FRA توسط دو گروه مورد استفاده قرار می گیرد:

- گروه اول کسانی که در معرض ریسک نرخ بهره قرار دارند و می خواهند موقعیت خود را در برابر نوسانات نرخ بهره در آینده مصون سازند.

- گروه دوم، افراد سفته بازی هستند که علاقهمند هستند از نوسانات نرخ بهره در آینده سود ببرند.

FRA یک ابزار مالی خارج از بورس است که در بازار پول و توسط بانک ها ارایه می گردد. FRA مشابه ارزهای گوناگون از بازاری جهانی برخوردار است که در آن بانک ها بسیار فعال هستند و از طریق تلفن، اینترنت و شبکه های کامپیوتری به یکدیگر متصل اند و از این طریق به مبادله می پردازند. معمولا طرفین معامله در FRA شامل یک مشتری و یک بانک بوده و یا در برخی موارد ممکن است دو طرف معامله دو بانک مختلف باشند. در قرارداد FRA فروشنده متعهد می شود تا در آینده مشخص وام فرضی موضوع قرارداد را به خریدار وام فرضی بپردازد. این وام فرضی بر حسب ارز مشخصی در آینده اعطاء خواهد شد و مدت زمان بازپرداخت آن هم مشخص است. نکته مهم در این قرارداد آن است که وام اعطاء شده بر حسب نرخ بهره ثابتی است که در زمان انعقاد قرارداد تعیین می شود. بنابراین خریدار FRA در نقش وامگیرنده ظاهر شده و در برابر افزایش نرخ بهره آتی مصون می ماند. خریدار FRA ممکن است واقعا قصد گرفتن وام را داشته باشد و از FRA به عنوان ابزاری برای مصونسازی موقعیت خود استفاده کند. همچنین ممکن است صرفا از این قرارداد با هدف سفتهبازی و سود بردن از افزایش نرخ بهره آتی استفاده کند. فروشنده FRA به مثابه وام دهندهای عمل میکند که نرخ اعطای وام را برای خود در آینده تثبیت می کند. بنابراین، فروشنده FRA هم موقعیت خود را در برابر کاهش احتمالی نرخ بهره در آینده مصون می سازد. منظور از وام فرضی آن است که در FRA به صورت واقعی هیچ وامی میان طرفین معامله ردوبدل نمی شود. هر چند ممکن است طرفین معامله، در جای دیگری به صورت واقعی به اخذ وام و یا اعطای وام بپردازند، با این حال آن ها از FRA به عنوان ابزاری برای مصونسازی خود در برابر نوسانات نرخ آتی بهره وام استفاده می کنند. بنابراین، در تاریخ انقضای FRA، تسویه به صورت نقدی و بر پایه مابه التفاوت نرخ بهره واقعی بازار و نرخ بهره توافق شده در FRA صورت می گیرد. در زمان انعقاد قرارداد FRA، خریدار قرارداد پولی به فروشنده نمی پردازد. البته، بانک ها که FRA می فروشند معمولا در هنگام انجام معامله و انعقاد قرارداد مبالغ اندکی را تحت عنوان کارمزد از مشتریان خود (خریدار) دریافت می کنند. مکانیزم این نوع پیمان آتی برای تمامی ارزها یکسان است و یکی از مهم ترین آن ها بر مبنای “لایبور” است، در ادامه به شرح مختصر لایبور می پردازیم:

- لایبور:

سپرده های مدت دار بر حسب ارزهای مختلف که توسط بانک های معتبر منتشر می شود از بازار جهانی بزرگی برخوردار است. این بازار عمدتا در لندن قرار دارد. مهمترین سپرده مدت دار، یورو دلار است که به سپرده های دلاری خارج از آمریکا اطلاق می شود. بانک ها با انتشار سپرده های مدت دار یورودلاری از بانک های دیگر وام های دلاری می گیرند. این وام ها به صورت کوتاهمدت و تضمین نشده هستند. نرخ این وام های دلاری را نرخ بین بانکی لندن می نامند. علیرغم آنکه برای وام گرفتن و وام دادن نرخ های متفاوتی وجود دارد، معمولا در قراردادهای مشتقه از نرخ اعطای وام موسوم به “نرخ ارایه وام بین بانکی لندن” یا “لایبور” استفاده می شود. لایبور نرخی است که بانک های لندن بر مبنای آن به یکدیگر وام دلاری می دهند. هرچند لایبور در مورد وام های دلاری خارج از آمریکا کاربرد دارد، اما با این حال به عنوان بهترین نرخی محسوب می شود که یک وام گیرنده خصوصی (غیر دولتی) با رتبه اعتباری بالا می تواند بر حسب دلار دریافت نماید. باید توجه داشت که در لندن شعب بانک های مختلف از سراسر دنیا وجود دارند و این بانک ها نیز در بازار یورودلار مشارکت فعال دارند.

- پیمان آتی نرخ ارز:

مورد معامله، در پیمان های آتی اغلب ارزهای خارجی هستند، بیشتر بانک های بزرگ در اتاق مبادلات ارزهای خارجی، میز مخصوصی با عنوان میز پیمان آتی تدارک دیده اند، که مختص معاملات پیمان های آتی است. بازار ارزهای خارجی نیز مانند بازار کالا و سایر بازارها با تغییرات قیمت مواجه است. این تغییرات برای فعالان این بازار، ریسک نرخ ارز را به وجود می آورد که به وسیله پیمان آتی نرخ ارز قابل پوشش است بازار پیمان آتی نرخ ارز یکی از بازارهای نظام یافته بازار پیمان های آتی است که افراد مختلف برای پوشش ریسک نرخ ارز به آن مراجعه می کنند. میز پیمان آتی معمولا نرخ های پیمان آتی ارز را برای سررسیدهای مختلف تعیین می کند و بر آن اساس معاملهگران دست به مبادلات می زنند.

- پیمان آتی روی کالاها:

تاریخچه پیدایش معاملات پیمان آتی در محصولات کشاورزی به حدود ۲۰۰۰ سال قبل باز می گردد. آثار این گونه معاملات در نوشته های به جامانده از زمان سومریان حکایت از این دارد که بشر در زمان های مختلف و براساس نیازهای معاملاتی خود پیمان هایی را ابداع کرده است. اولین پیمان های آتی نیز در مورد محصولات کشاورزی از جمله گندم، پنبه و نیز فلزاتی از قبیل طلا و نقره بوده است. پیمان آتی کالاها نیز بدین صورت است که طرفین پیمان، تحویل کالای خاص با قیمت معین را در زمان مشخصی از آینده تضمین میکنند. مشخصات کالاهای قابل تحویل به طور کامل معین می گردد و همچنین بهای آن نیز معلوم می شود. با استفاده از این پیمان می توان ریسک تغییرات قیمت انواع کالاها از جمله ماشین آلات و مواد اولیه را برای شرکت های تولیدی – صنعتی پوشش داد. به عنوان مثال فرض کنید شرکت الف در طرح توسعه خود پیشبینی کرده است ماشین آلات خاصی را که قیمت آن نوسان پذیر است خریداری کند. بنابر برنامه زمانبندی شده، باید ماشین آلات در ماه سوم از سال آینده خریداری شوند. در این حالت اگر شرکت الف وارد پیمان آتی با فروشنده ماشین آلات گردد و قیمت خرید ماشین آلات را از هماکنون مشخص نماید، ریسک نوسانات قیمت ماشین آلات را برای خود از بین می برد.

تولید کنندگان و خصوصا کشاورزان می توانند فروش محصولات خود را در غالب پیمان های آتی انجام دهند. مثلا کشاورزی که پیشبینی می کند به علت کاشت زیاد گندم، سال آینده قیمت گندم کاهش پیدا می کند، می تواند با فروش آتی محصولات خود از ریسک کاهش قیمت گندم دوری گزیند. بنابراین استفاده از پیمان آتی روی کالاها به طرفین پیمان این فرصت را می دهد که براساس پیشبینی های خود از روند قیمت ها وارد پیمان شوند و افرادی که به دنبال پوشش ریسک تغییرات آتی قیمت ها هستند از این طریق به مدیریت ریسک بپردازند. برای استفاده از پیمان آتی کالا باید به این مساله توجه داشت که هزینه استفاده از این پیمان نسبت به خرید نقدی باید کمتر باشد. برای توضیح این مطلب فرض کنید که هزینه های معاملات وجود نداشته باشد و همچنین هزینه وام گرفتن و وام دادن، هر دو یکسان باشد. در این شرایط اگر شما کالایی را در زمان معینی از آینده نیاز داشته باشید، سه راه حل پیش روی دارید:

- کالا را در بازار نقد خریداری و تا زمان نیاز آن را نگهداری کنید.

- با استفاده از قرارداد آتی، کالای مورد نیاز خود را خریداری نمایید.

- کالا را به قیمت روز در زمان نیاز بخرید.

- در صورت انتخاب گزینه اول قیمت نقدا پرداخت می شود و تا تاریخ سررسید کالا نگهداری می شود. ضمنا در این زمان هزینه های نگهداری و هزینه فرصت نیز وجود دارد.

- اگر گزینه دوم انتخاب شود تنها هزینه پرداختی، قیمت آتی کالا خواهد بود. در این حالت در صورتی قرارداد آتی منعقد خواهد شد که قیمت آتی از مجموع قیمت نقد و هزینه نگهداری کمتر باشد و در غیر این صورت خریدار کالای مزبور، با مراجعه به بازار نقدا کالای مورد نظر خود را خریداری می کند و تا زمان نیاز، هزینههای نگهداری و هزینه فرصت را تحمل می کند، چرا که هزینه های مزبور از هزینه شرکت در قرارداد آتی کمتر است.

- انتخاب گزینه سوم نیز به مفهوم تحمل ریسک قیمت آتی است که موضوع بحث پوشش آن است.

بنابراین برای اتخاذ تصمیم در خصوص وارد شدن به بازار پیمان آتی کالا، در نظر گرفتن قیمت کالا، در نظر گرفتن قیمت نقد کالا و هزینه های نگهداری در مقابل قیمت پیمان آتی کالا ضروری است.

قیمت گذاری و ارزش گذاری پیمان آتی

قیمت آتی برای یک پیمان آتی از نظر مفهوم کلی، شبیه یک قرارداد آتی است. قیمت فعلی پیمان آتی، قیمت بازاری است، که امروز برای تحویل دارایی در سررسید پیمان آتی مورد توافق قرار می گیرد. قیمت در پیمان آتی معمولا متفاوت از قیمت نقدی است و با توجه به زمان سررسید فرق خواهد کرد. تحلیلگران سهام در بسیاری از موارد با سهامی مواجه می شوند که بالاتر یا پایینتر از ارزش ذاتی خود در بازار بورس قیمت گذاری شده است و بر این اساس نسبت به خرید یا فروش آن تصمیم گیری می کنند. در یک بازار کاملا کارا، همواره قیمت سهم منطبق بر ارزش ذاتی آن خواهد بود و یا به عبارت دیگر، قیمت به سمت ارزش ذاتی سهم میل خواهد کرد. در عمل قیمت گذاری و ارزش گذاری یک دارایی به صورت معادل بکار می رود. در حالت کلی، زمانی که از ارزش و قیمت یک دارایی صحبت می کنیم، منظور این است که آن دارایی چقدر می ارزد و به چه قیمتی به فروش می رسد. اما در مورد ابزارهای مشتقه، منظور از قیمت و ارزش تا حدودی متفاوت است. ارزش عبارتست از مبلغی که می توان در قبال فروش دارایی به دست آورد و یا مبلغی که برای تحصیل یک دارایی باید پرداخت نمود. این مفهوم در مورد سهام، اوراق قرضه، ابزارهای مشتقه و اتومبیلهای دست دوم کاربرد دارد. بنابراین، ارزش گذاری عبارتست از فرآیند تعیین ارزش یک دارایی یا یک خدمت. قیمت گذاری با ارزش گذاری مرتبط است ولی مفهوم متفاوتی دارد. در ادامه منظور از قیمت گذاری پیمان های آتی شرح داده می شود:

قیمت پیمان آتی، قیمت و یا نرخ ثابتی است که مطابق قرارداد در تاریخ انقضاء، معامله در آن قیمت انجام می گیرد. این قیمت در تاریخ انعقاد پیمان مورد توافق قرار میگیرد و از آن تحت عنوان قیمت آتی یا نرخ آتی یاد می شود. پس در اینجا منظور از قیمت گذاری تعیین قیمت آتی یا نرخ آتی است. اما مراد از ارزش، مبلغ پولی است که طرفین معامله باید بابت انجام معامله بپردازند و یا انتظار دارند که دریافت نمایند. به صورت جایگزین در مورد شخصی که در حال حاضر وارد معامله شده و موقعیت خرید یا فروش اتخاذ کرده است، ارزش گذاری به معنای تعیین میزان پولی است که وی باید بپردازد یا انتظار دارد دریافت نماید تا از معامله خارج شود. ساده ترین حالت تعیین قیمت پیمان آتی برای یک دارایی سرمایه ای، بررسی قیمت پیمان آتی برای قراردادهایی است که درآمدی از دارایی های پایه آن ها تحصیل نمی شود (سهامی که سود نقدی نمی پردازد و اوراق قرضه با کوپن صفر، نمونه ایی از چنین دارایی هایی هستند) با فرض یک پیمان آتی که موضوع قرارداد آن یک دارایی است که درآمدی از آن تحصیل نمی شود با سررسید T و نرخ بهره بدون ریسک r و قیمت جاری دارایی و قیمت پیمان آتی، در حالت کلی می توان گفت که بین .F و رابطه زیر برقرار است:

![]()

اگر سمت چپ تساوی بیشتر از سمت راست ان باشد، آربیتراژگران می توانند دارایی پایه را بخرند و پیمان آتی روی دارایی پایه را بفروشند و اگر سمت چپ تساوی کمتر از سمت راست آن باشد، آربیتراژگران می توانند دارایی پایه را بفروشند و پیمان آتی روی آن را بخرند. از آنجایی که قراردادهای مشتقه دارای عمر محدودی هستند، تعیین چارچوب زمانی که در آن فعالیت می کنیم اهمیت دارد، فرضا امروز را زمان صفر در نظر می گیریم و تاریخ انقضاء را با T نشان می دهیم. زمان ، هر زمان دلخواه بین امروز و تاریخ انقضاء را شامل می شود. معمولا، منظور از امروز تاریخ انعقاد قرارداد است. ارزش پیمان آتی در زمان امروز، به شرح زیر است:

![]()

ارزش پیمان آتی را می توان به عنوان سود تفاوت پول پرداخت شده توسط خریداران پیمان آتی (F) و پولی که دریافت می کند یعنی (که قیمت نقد دارایی در سررسید است) در نظر گرفت.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟