به گزارش خانه سرمایه، فعالیت اقتصادی نیاز مبرم به نقدینگی و سرمایه در گردش دارد و راه های مختلفی پیش روی شرکت ها در جهت تأمین مالی وجود دارد.

انواع روش های تأمین مالی

بنگاه های اقتصادی در اغلب موارد دست به دامن گران ترین و هزینه سازترین روش می شوند و با دریافت وام بانکی، نیازهای مالی خود را برطرف می کنند و برخی دیگر، دست به فروش دارایی ها به خصوص دارایی های مازاد و غیرمولد، می زنند.

افزایش سرمایه یکی دیگر از روش های تأمین مالی است که این مورد را اهالی بازار سرمایه به خوبی با آن آشنا هستند.

اخذ تسهیلات بانکی به سبب هزینه های سنگین آن چندان باب میل مدیران شرکت ها نیست و فروش دارایی ها نیز به صورت موقت گره گشای مشکلات است و تبعات خاص خود را دارد اما؛ در فرایند افزایش سرمایه، شرکت ها با افزایش تعداد سهام، اقدام به تأمین مالی می کنند.

چرا افزایش سرمایه؟!

همان طور که گفته شد، زمانی که یک شرکت با کمبود نقدینگی مواجه است، یکی از مسیرهای تأمین مالی، افزایش سرمایه است. حفظ و گسترش موقعیت شرکت در بازار، اجرای طرح های توسعه و اصلاح ساختار مالی از جمله دلایل اصلی افزایش سرمایه به شمار می روند.

در این فرایند، در ابتدا هیئت مدیره شرکت طرح توجیهی افزایش سرمایه را تهیه می کند و در اختیار سهامداران جهت مطالعه قرار می دهد. هیئت مدیره در گزارش طرح توجیهی مشخص می کند که شرکت به چه میزان قصد افزایش سرمایه دارد و این اقدام چه کمکی به شرکت می کند.

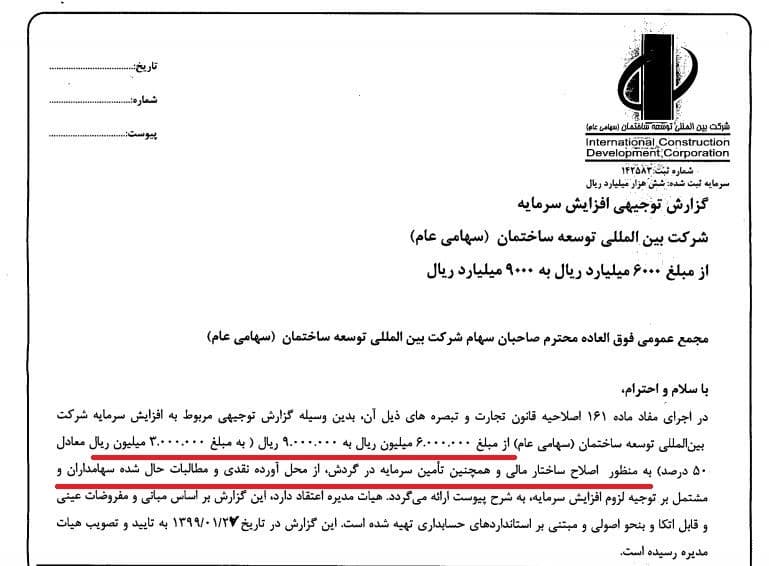

همان گونه که در تصویر ذیل مشاهده می کنید، به عنوان نمونه، هیئت مدیره شرکت «بین الملی توسعه ساختمان» گزارش توجیهی افزایش سرمایه به میزان ۳۰۰۰ میلیارد ریال از محل آورده نقدی و مطالبات حال شده سهامداران را منتشر کرده و هدف از آن را اصلاح ساختار مالی و تأمین سرمایه در گردش عنوان کرده است.

پس از اخذ مجوزهای لازم، مجمع عمومی فوق العاده تشکیل می شود و سپس در مجمع و با حضور اکثریت سهامداران، افزایش سرمایه به شور گذاشته می شود.

در نهایت، در صورتی که اکثریت سهامداران با این اقدام موافق باشند، فرایند انجام آن وارد فاز عملیاتی می شود و پس از ثبت افزایش سرمایه در مرجع شرکت ها، سهام جدید به سهامداران تعلق می گیرد.

انواع افزایش سرمایه

پیش از آن که به سراغ موضوع اصلی این مقاله برویم، باید انواع افزایش سرمایه را بشناسیم. افزایش سرمایه در ۴ نوع صورت می گیرد که عبارتند از:

- افزایش سرمایه از محل سود انباشته

- افزایش سرمایه از محل تجدید ارزیابی دارایی ها

- افزایش سرمایه از محل آورده نقدی و مطالبات حال شده سهامداران

- افزایش سرمایه به روش صرف سهام

هر کدام از انواع افزایش سرمایه با هدفی و وابسته به شرایطی انجام می گیرد که در ادامه به آن می پردازیم.

چه شرکت هایی افزایش سرمایه می دهند؟

شرکت ها و بنگاه های اقتصادی بسته به نیاز خود اقدام به افزایش سرمایه می کنند. در خصوص افزایش سرمایه از محل سود انباشته باید عنوان کرد که بر اساس قانون، شرکت ها موظف هستند بخشی از سود سالانه خود را تحت عنوان سود انباشته در صورت های مالی ثبت کنند و پس از گذشت چند دوره مالی که مبلغ سود انباشته به حد مطلوب رسید، می توانند از این محل، بدون دریافت وجه نقد از سهامداران، افزایش سرمایه دهند.

به این ترتیب می توان گفت که شرکت هایی اقدام به افزایش سرمایه از محل سود انباشته می کنند که مبلغ آن به حد مطلوبی رسیده باشد. در افزایش سرمایه از محل سود انباشته عملاً وجه نقد وارد شرکت نمی شود و تنها یک جابجایی در سرفصل های صورت های مالی انجام می گیرد که مزیت هایی از جمله بالا رفتن اعتبار شرکت نزد موسسات مالی و بانک ها به دنبال دارد.

در افزایش سرمایه از محل مازاد تجدید ارزیابی دارایی ها نیز جریان نقدینگی شکل نمی گیرد و تنها ارزش دارایی های شرکت به روز می شود. این نوع افزایش سرمایه به طور معمول در شرکت هایی انجام می شود که سال های طولانی از تجدید ارزیابی دارایی های آن ها می گذرد و مبلغ دارایی های درج شده در ترازنامه با ارزش روز آن ها تفاوت بسیاری دارد. البته مطابق قانون، شرکت ها در بهترین حالت هر ۵ سال یک بار می توانند تجدید ارزیابی دهند.

در حالتی که شرکت نیاز مبرم به آورده جدید و منابع مالی تازه داشته باشد، افزایش سرمایه از محل آورده نقدی و مطالبات حال شده سهامداران را به جریان می اندازد. در این روش، سهامداران به میزان سهام تحت تملک خود و البته مقدار افزایش سرمایه، وجوه نقد به حساب شرکت واریز می کنند.

در روش افزایش سرمایه از محل صرف سهام نیز وضعیت به مانند افزایش سرمایه از محل آورده نقدی و مطالبات حال شده سهامداران است و نقدینگی به صورت ریالی وارد شرکت می شود اما؛ تفاوت در این است که به جای انتشار سهام عادی به ارزش اسمی (۱۰۰ تومان)، سهام جدید با قیمتی بالاتر به فروش می رسد و مبلغ اختلافی حاصل از قیمت فروش و قیمت اسمی به حساب اندوخته منتقل می شود.

جمع بندی

در اقتصادهای برتر جهان تأمین مالی از طریق بازار سرمایه اولویت اصلی شرکت ها به شمار می رود اما؛ این حالت در ایران بسیار کمرنگ است و تنها در چند سال اخیر این موضوع با جدیت بیشتری دنبال می شود.

به طور کلی، می توان چنین گفت که شرکت ها به جهت کاهش هزینه های خود (هزینه مالی ناشی از اخذ تسهیلات بانکی) به سمت افزایش سرمایه سوق پیدا می کنند و تلاش می کنند نقدینگی و سرمایه در گردش مورد نیاز خود را از سهامداران خود دریافت کنند که هزینه کمتری به شرکت تحمیل می کند.

در واقع، شرکت هایی که از سود انباشته مطلوبی برخوردار هستند یا سال های طولانی از تجدید ارزیابی دارایی ها می گذرد یا شرایط را برای دریافت وجه نقد از سهامداران و افزایش تعداد سهام آن ها مناسب می بینند، اقدام به افزایش سرمایه می کنند.

نکته قابل توجه برای سرمایه گذاران در بازار سرمایه این است که اغلب شرکت هایی که افزایش سرمایه می دهند با تغییر قابل ملاحظه ای در سودآوری مواجه نمی شوند مگر شرکت هایی که طرح های توسعه و برنامه ریزی های دقیق دارند.

در واقع، در شرایط کنونی اقتصاد کشور که با رکود سنگین مواجه است، بسیاری از شرکت ها تنها با هدف تأمین مخارج عادی خود اقدام به افزایش سرمایه می کنند و نقدینگی حاصل از آن موجب رشد شدید سودآوری نمی شود.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟