ﺷﺮﻛﺖ ﭼﻴﺴﺖ؟

- اﻧﻮاع اﺻﻠﻰ واﺣﺪﻫﺎی ﺗﺠﺎری ﺑﺨﺶ ﺧﺼﻮﺻﻰ را ﺷﺮح ﻣﻰدﻫﺪ و ﻧﺸﺎن ﻣﻰدﻫﺪ ﻛﻪ ﭼﮕﻮﻧﻪ ﺷﺮﻛﺖﻫﺎی ﺧﺼﻮﺻﻰ (ﺑﺎ ﻣﺴﺆوﻟﻴﺖ ﻣﺤﺪود) و دوﻟﺘﻰ ﺑﺎ اﻳﻦ ﻃﺮح ﻣﻄﺎﺑﻘﺖ ﻣﻰﻛﻨﻨﺪ.

- ﻛﻨﺘﺮل ﻓﻌﺎﻟﻴﺖ ﺷﺮﻛﺖﻫﺎ ﻧﺸﺎن ﻣﻰدﻫﺪ ﺷﺮﻛﺖﻫﺎ ﭼﮕﻮﻧﻪ ﺛﺒﺖ ﻣﻰﺷﻮﻧﺪ و ﭼﻪ ﻣﺴﺘﻨﺪاﺗﻰ اﻳﺠﺎد ﻣﻰﺷﻮد ﻛﻪ ﺑﺮ رواﺑﻂ داﺧﻞ و ﺧﺎرج ﺷﺮﻛﺖ ﺣﺎﻛﻢ اﺳﺖ.

- ﻧﻘﺶ ﻣﺪﻳﺮان ﻧﻘﺶﻫﺎ و ﻣﺴﺆوﻟﻴﺖﻫﺎی ﻣﺪﻳﺮان ﺷﺮﻛﺖ ﻫﺎ را ﺑﻴﺎن ﻣﻰﻛﻨﺪ ورواﺑﻂ آنﻫﺎ را ﺑﺎ ﺳﺮﻣﺎﻳﻪﮔﺬاران ﻧﺸﺎن ﻣﻰدﻫﺪ.

- ﻧﻘﺶ ﺑﻮرس اوراق ﺑﻬﺎدار ﺷﺮح ﻣﻰدﻫﺪ ﻛﻪ ﭼﮕﻮﻧﻪ ﺑﻮرس اوراق ﺑﻬﺎدار، ﺑﺎزاری را ﺑﺮای اوراق ﺑﻬﺎدار ﺷﺮﻛﺖ ﻓﺮاﻫﻢ ﻣﻰآورد و از ﺷﺮﻛﺖﻫﺎ در ﺟﻤﻊآوری ﺳﺮﻣﺎﻳﻪ ﺑﻠﻨﺪ ﻣﺪت ﺣﻤﺎﻳﺖ ﻣﻰﻛﻨﺪ.

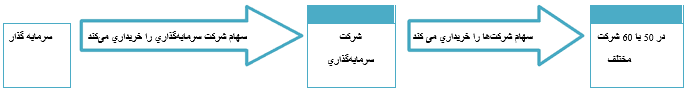

- ﺻﻨﺪوقﻫﺎی ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻣﺸﺘﺮک ﻧﺸﺎن ﻣﻰدﻫﺪ ﻛﻪ ﭼﮕﻮﻧﻪ ﺻﻨﺪوقﻫﺎی ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻣﺸﺘﺮک ﺑﻪ ﺳﺮﻣﺎﻳﻪﮔﺬاران اﻣﻜﺎن ﻣﻰدﻫﻨﺪ ﺗﺎ رﻳﺴﻚﻫﺎی ﺧﻮد را ﺣﻴﻦ ﺗﺎﻣﻴﻦ ﺳﺮﻣﺎﻳﻪ ﺑﺮای ﻓﻌﺎﻟﻴﺖ ﺗﺠﺎری ﺗﻘﺴﻴﻢ ﻛﻨﻨﺪ.

- اﻣﻴﻦ ﺳﺮﻣﺎﻳﻪﮔﺬاری ﺷﺮح ﻣﻰدﻫﺪ ﻛﻪ ﭼﮕﻮﻧﻪ ﺷﺮﻛﺖﻫﺎی ﺳﺮﻣﺎﻳﻪﮔﺬاری ﺑﺮ ﺣﺴﺐ ﻣﻘﺪار رﻳﺴﻜﻰ ﻛﻪ ﻣﻰ ﭘﺬﻳﺮﻧﺪ، ﺳﺮﻣﺎﻳﻪ ﺑﻠﻨﺪﻣﺪت را ﺑﺮای ﻓﻌﺎﻟﻴﺖﻫﺎی ﺗﺠﺎری ﻓﺮاﻫﻢ ﻣﻰآورﻧﺪ و ﻧﻴﺰ ﻳﻚ ﺑﺎزده ﺛﺎﺑﺖ در اﺧﺘﻴﺎر ﺳﺮﻣﺎﻳﻪﮔﺬاران ﻗﺮار ﻣﻰدﻫﻨﺪ.

- اﻧﻮاع ﺳﻬﺎم ﺷﺮﻛﺖﻫﺎ ﺗﺤﺖ ﻣﺎﻟﻜﻴﺖ ﺳﻬﺎﻣﺪاران ﻫﺴﺘﻨﺪ. دو ﻧﻮع ﺳﻬﺎﻣﺪار وﺟﻮد دارد: ﺳﻬﺎﻣﺪار ﻣﻤﺘﺎز و ﺳﻬﺎﻣﺪار ﻋﺎدی

- ﻣﻨﺎﺑﻊ ﺗﺎﻣﻴﻦ ﻣﺎﻟﻰ از ﺳﻮی ﺷﺨﺺ ﺛﺎﻟﺚ اﻧﻮاع اﺻﻠﻰ ﻣﻨﺎﺑﻊ ﻣﺎﻟﻰ ﺧﺎرﺟﻰ ﻛﻪ در دﺳﺘﺮس ﺷﺮﻛﺖ ﻫﺴﺘﻨﺪ را ﺷﺮح ﻣﻰدﻫﺪ.

انواع شرکت ها و اهمیت آن ها

ﻣﻬﻤﺘﺮﻳﻦ ﻧﻮع اﻃﻼﻋﺎت ﻣﺎﻟﻰ اﻃﻼﻋﺎت ﻣﺮﺑﻮط ﺑﻪ ﺷﺮﻛﺖﻫﺎ و ﻋﻤﻠﻜﺮد آﻧﺎن اﺳﺖ. در اﻳﻦ ﻓﺼﻞ ﺷﺮح داده ﻣﻰﺷﻮد ﻛﻪ ﺷﺮﻛﺖ ﭼﻴﺴﺖ، ﭼﮕﻮﻧﻪ ﺗﺎﺳﻴﺲ ﻣﻰﺷﻮد و ﭼﻄﻮر ﻣﻨﺎﺑﻊ ﻣﺎﻟﻰ ﺑﻠﻨﺪﻣﺪت را از ﻃﺮﻳﻖ ﺑﻮرس اوراق ﺑﻬﺎدار ﺗﺄﻣﻴﻦ ﻣﻰﻛﻨﺪ.

۱- ﺷﺮﻛﺖ ﺳﻬﺎﻣﻰ ﺗﻀﺎﻣﻨﻰ

ﻣﺎﻟﻜﺎن (ﺳﻬﺎﻣﺪاران) ﻣﺸﺘﺮﻛﺎً ﻣﺒﻠﻎ ﺳﺮﻣﺎﻳﻪ ( ﭘﻮل) را وارد واﺣﺪ ﺗﺠﺎری ﻣﻰﻛﻨﻨﺪ. ﺑﺪﻳﻦ ﺗﺮﺗﻴﺐ آنﻫﺎ ﻣﺴﺘﺤﻖ ﺳﻬﻤﻰ از ﺳﻮد ﺑﻪ ﺷﻜﻞ ﺳﻮد ﺗﻘﺴﻴﻤﻰ ﺳﻬﺎم ﻫﺴﺘﻨﺪ.

ﻫﺮ ﻓﺮدی ﺑﺎ ﺑﻌﻀﻰ از ﺑﺰرگ ﺗﺮﻳﻦ ﺷﺮﻛﺖ ﻫﺎی ﻛﺸﻮر و ﻓﻌﺎﻟﻴﺖ های آنﻫﺎ آﺷﻨﺎﻳﻰ دارد. ﻧﻤﻮﻧﻪ روﺷﻦ آن ﺷﺮﻛﺖ رﺟﺎء اﺳﺖ ﻛﻪ در اﻣﺮ ﺣﻤﻞ و ﻧﻘﻞ رﻳﻠﻰ ﻓﻌﺎﻟﻴﺖ ﻣﻰﻛﻨﺪ. ﺑﺎ اﻳﻦ ﺣﺎل ﻫﻤﻪ ﻣﺮدم در ﻣﻮرد ﭼﮕﻮﻧﮕﻰ ﺗﺄﺳﻴﺲ و وﺿﻌﻴﺖ ﻗﺎﻧﻮﻧﻰ ﺷﺮﻛﺖﻫﺎ اﻃﻼع ﻧﺪارﻧﺪ.

ﻗﺎﻧﻮن ﭘﺎرﻟﻤﺎﻧﻰ اﻧﮕﻠﺴﺘﺎن در ﺳﺎل ۱۸۴۴ ﺗﻤﺎم ﺷﺮﻛﺖ ﻫﺎی ﺳﻬﺎﻣﻰ ﺗﻀﺎﻣﻨﻰ را ﻛﻪ در آن ﺑﻪﻋﻨﻮان ﻣﺠﻤﻮﻋﻪﻫﺎی ﻣﺴﺘﻘﻞ ﺛﺒﺖ ﺷﺪه اﻧﺪ، ﺷﻨﺎﺳﺎﻳﻰ ﻧﻤﻮد. ﺑﺪﻳﻦ ﺗﺮﺗﻴﺐ، ﺷﺮﻛﺖﻫﺎی ﺳﻬﺎﻣﻰ ﺗﻀﺎﻣﻨﻰ ﺑﻪ ﻋﻨﻮان ﺷﺨﺼﻴﺘﻰ ﻣﺴﺘﻘﻞ از اﺷﺨﺎص ﺣﻘﻴﻘﻰ ﻣﺎﻟﻚ آنﻫﺎ، ﻣﺤﺴﻮب ﻣﻰﺷﻮﻧﺪ.

ﻣﺘﺨﺼﺺ ﻣﺎﻟﻰ ﻣﻰﮔﻮﻳﺪ: “ﺑﺎﻳﺪ اﻳﻦ را ﺑﺪاﻧﻴﺪ !”

ﺷﺮﻛﺖ، ﮔﺮوﻫﻰ از ﻣﺮدماﻧﺪ ﻛﻪ ﻣﺴﺌﻮﻟﻴﺖ ﻳﻚ ﻓﻌﺎﻟﻴﺖ ﺗﺠﺎری را ﻣﺸﺘﺮﻛﺎً ﺑﺮ ﻋﻬﺪه ﻣﻰﮔﻴﺮﻧﺪ.

ﻧﻜﺎت ﻛﻠﻰ از ﻣﺘﺨﺼﺺ ﻣﺎﻟﻰ… اﻧﻮاع واﺣﺪﻫﺎی ﺗﺠﺎری ﭼﻬﺎر ﻧﻮع اﺻﻠﻰ واﺣﺪﻫﺎی ﺗﺠﺎری ﺧﺼﻮﺻﻰ در اﻧﮕﻠﺴﺘﺎن وﺟﻮد دارد:

- واﺣﺪ ﺗﻚ ﻣﺎﻟﻜﻰ: ﺑﻪ واﺣﺪ ﺗﺠﺎری اﻃﻼق ﻣﻰﮔﺮدد ﻛﻪ ﻣﺘﻌﻠﻖ ﺑﻪ ﻳﻚ ﻓﺮد اﺳﺖ.

- ﻓﻌﺎﻟﻴﺖ ﺗﻀﺎﻣﻨﻰ: اﻳﻦ ﻓﻌﺎﻟﻴﺖ ﺗﺠﺎری ﺷﺎﻣﻞ دو ﻳﺎ ﭼﻨﺪ ﺷﺮﻳﻚ اﺳﺖ و ﺑﺎ ﺛﺒﺖ ﻳﻚ ﺷﺮﻛﺖﻧﺎﻣﻪ ﺗﻮﺳﻂ ﻣﺸﺎور ﺣﻘﻮﻗﻰ ﺗﺸﻜﻴﻞ ﻣﻰﺷﻮد. ﻓﻌﺎﻟﻴﺖ ﺗﻀﺎﻣﻨﻰ ﻓﻌﺎﻟﻴﺘﻰ اﺳﺖ ﻛﻪ ﺑﺎ ﻣﺸﺎرﻛﺖ ﮔﺮوهﻫﺎﻳﻰ از ﻗﺒﻴﻞ داﻣﭙﺰﺷﻚﻫﺎ، ﭘﺰﺷﻚ ﻫﺎ، دﻧﺪاﻧﭙﺰﺷﻚﻫﺎ، ﻣﺸﺎوران ﺣﻘﻮﻗﻰ و ﺳﺎﻳﺮ واﺣﺪﻫﺎی ﺗﺠﺎری ﻛﻮﭼﻚ ﺷﻜﻞ ﻣﻰﮔﻴﺮد و اﻓﺮاد ﻣﻬﺎرتﻫﺎ و ﺳﻮد را در آن ﺑﻪ ﻣﺸﺎرﻛﺖ ﻣﻰ ﮔﺬارﻧﺪ. ﻫﻢ واﺣﺪ ﺗﻚ ﻣﺎﻟﻜﻰ و ﻫﻢ ﻓﻌﺎﻟﻴﺖ ﻫﺎی ﺗﻀﺎﻣﻨﻰ دارای ﻣﺴﺆوﻟﻴﺖ ﻧﺎﻣﺤﺪود ﻫﺴﺘﻨﺪ.

- ﺷﺮﻛﺖﻫﺎی ﺳﻬﺎﻣﻰ ﺧﺎص: اﻳﻦﻫﺎ ﺷﺮﻛﺖﻫﺎی ﺧﺼﻮﺻﻰ ﺛﺒﺖ ﺷﺪه ای ﺑﺎ ﺣﺪاﻗﻞ دو ﺳﻬﺎﻣﺪار ﻫﺴﺘﻨﺪ. ﺳﻬﺎﻣﺪاران ﻫﻴﺌﺖﻣﺪﻳﺮه را اﻧﺘﺨﺎب ﻣﻰﻛﻨﻨﺪ. ﺳﻬﺎم ﺷﺮﻛﺖﻫﺎی ﺧﺼﻮﺻﻰ ﺑﺎ اﺟﺎزه ﻫﻴﺌﺖﻣﺪﻳﺮه ﻓﺮوﺧﺘﻪ ﻣﻰﺷﻮﻧﺪ. ﺷﺮﻛﺖﻫﺎی ﺳﻬﺎﻣﻰ ﺧﺎص ﻧﻮﻋﺎً ﺷﺮﻛﺖﻫﺎی ﻛﻮﭼﻚ و ﻣﺘﻮﺳﻂ ﻫﺴﺘﻨﺪ و ﻣﺴﺆوﻟﻴﺖ ﺳﻬﺎﻣﺪاران ﻣﺤﺪود ﺑﻪ ﻣﺒﻠﻎ اﺳﻤﻰ ﺳﻬﺎم آنﻫﺎ اﺳﺖ.

- ﺷﺮﻛﺖﻫﺎی ﺳﻬﺎﻣﻰ ﻋﺎم: اﻳﻦ ﻫﺎ ﺷﺮﻛﺖﻫﺎﻳﻰ ﻫﺴﺘﻨﺪ ﻛﻪ ﺳﻬﺎﻣﺸﺎن در ﺑﻮرس اوراق ﺑﻬﺎدار ﻣﺒﺎدﻟﻪ ﻣﻰﺷﻮد. اﻳﻦ ﺷﺮﻛﺖﻫﺎ ﻣﻌﻤﻮﻻً ﺷﺮﻛﺖﻫﺎی ﺑﺰرﮔﻰ ﻫﺴﺘﻨﺪ و ﻣﺴئوﻟﻴﺖ ﺳﻬﺎﻣﺪاران ﻣﺤﺪود ﺑﻪ ﻣﺒﻠﻎ اﺳﻤﻰ ﺳﻬﺎم آنﻫﺎ اﺳﺖ.

۲- مسئولیت محدود

ﺑﻪ ﺳﻬﺎﻣﺪاران ﻳﻚ ﺷﺮﻛﺖ، ﻳﻚ ﺣﻔﺎﻇﺖ ﻗﺎﻧﻮﻧﻰ ﺑﺴﻴﺎر ﻣﻬﻢ ﺑﻪ ﻧﺎم ﻣﺴﺆوﻟﻴﺖ ﻣﺤﺪود داده ﻣﻰﺷﻮد. ﻣﺴﺆوﻟﻴﺖ ﻣﺤﺪود ﺑﺪﻳﻦ ﻣﻌﻨﻰ اﺳﺖ ﻛﻪ اﮔﺮ ﻳﻚ ﺷﺮﻛﺖ دﭼﺎر ﻣﺸﻜﻼت ﻣﺎﻟﻰ ﺷﻮد و ﺑﺪﻫﻜﺎر ﺷﻮد، ﺣﺪاﻛﺜﺮ ﻣﺒﻠﻐﻰ از اﻳﻦ ﺑﺪﻫﻰ ﻛﻪ ﺳﻬﺎﻣﺪاران ﻣﺘﻌﻬﺪ ﺑﻪ ﭘﺮداﺧﺖ آن ﻫﺴﺘﻨﺪ، ارزش ﺳﻬﺎم آﻧﻬﺎﺳﺖ. ﺑﻪ ﻋﺒﺎرت دﻳﮕﺮ، ﮔﺮﭼﻪ ﺳﻬﺎﻣﺪاران ﻣﺎﻟﻚ ﺑﺨﺸﻰ از ﺷﺮﻛﺖ ﻫﺴﺘﻨﺪ، اﻣﺎ اﻧﺘﻈﺎر ﻧﻤﻰرود ﻛﻪ آنﻫﺎ ﺑﺮای ﭘﺮداﺧﺖ ﺑﺪﻫﻰﻫﺎی ﺷﺮﻛﺖ، اﻣﻮال و داراﻳﻰﻫﺎی ﺷﺨﺼﻰ ﺧﻮد را ﺑﻔﺮوﺷﻨﺪ.

ﺳﺎﻳﺮ ﻓﻌﺎﻟﻴﺖ ﻫﺎی ﺗﺠﺎری

اﻧﻮاع ﻓﻌﺎﻟﻴﺖ ﺗﺠﺎری در اﻳﻦ ﻛﺸﻮر ﻋﺒﺎرﺗﻨﺪ از:

ﻓﺮاﻧﺸﻴﺰ (اﻣﺘﻴﺎز)

ﻳﻚ ﺻﺎﺣﺐ ﻓﺮاﻧﺸﻴﺰ ﻣﻰﺗﻮاﻧﺪ ﻓﺮاﻧﺸﻴﺰ (ﺣﻖ ﻣﻌﺎﻣﻠﻪ ﺗﺤﺖ ﻳﻚ ﻧﺎم ﻣﻌﺮوف و در ﻳﻚ زﻣﻴﻨﻪ ﺧﺎص) را ﺑﻪ ﺧﺮﻳﺪار ﻓﺮاﻧﺸﻴﺰ ﺑﻔﺮوﺷﺪ. ﻣﻌﺮوﻓﻴﺖ اﻳﻦ ﻗﺮارداد در ﺑﻴﻦ ﻣﺮدم رو ﺑﻪ رﺷﺪ اﺳﺖ و در ﺑﺨﺶ ﻏﺬای آﻣﺎده، ﺧﺪﻣﺎت ﻧﻈﺎﻓﺘﻰ و ﺗﻮزﻳﻊ و ﺑﺴﻴﺎری زﻣﻴﻨﻪ ﻫﺎی دﻳﮕﺮ ﻣﺘﺪاول اﺳﺖ.

ﺗﻌﺎوﻧﻰ ﻫﺎ

ﺗﻌﺎوﻧﻰ از ﮔﺮوﻫﻰ از ﺗﻮﻟﻴﺪﻛﻨﻨﺪﮔﺎن، ﻓﺮوﺷﻨﺪﮔﺎن ﻳﺎ ﻛﺎرﮔﺮان ﺗﺸﻜﻴﻞ ﻣﻰﺷﻮد ﻛﻪ ﺑﺎ ﻫﻤﻜﺎری ﻫﻢ در ﻳﻚ واﺣﺪ ﺗﺠﺎری ﻛﺎر ﻣﻰﻛﻨﻨﺪ.

ﺷﺮﻛﺖ ﺗﻌﺎوﻧﻰ رﻓﺎه

ﺷﺮﻛﺖ ﺗﻌﺎوﻧﻰ رﻓﺎه، ﺷﺮﻛﺘﻰ اﺳﺖ ﻛﻪ ﺑﻪ ﻣﻨﻈﻮر ﺧﺪﻣﺎت رﺳﺎﻧﻰ ﺑﻪ اﻋﻀﺎی ﺧﻮد ﺗﺎﺳﻴﺲ و اداره ﻣﻰﺷﻮد. ﺑﺴﻴﺎری از ﺷﺮﻛﺖﻫﺎی ﺳﺎﺧﺘﻤﺎﻧﻰ ﻧﻮﻋﺎً ﺑﻪ اﻳﻦ ﺷﻜﻞ ﻫﺴﺘﻨﺪ. ﮔﺮ ﭼﻪ اﻣﺮوزه ﺑﺴﻴﺎری از اﻳﻦ ﺷﺮﻛﺖﻫﺎ ﺑﻪ ﺳﻤﺖ ﺷﺮﻛﺖ ﺳﻬﺎﻣﻰ ﻋﺎم ﮔﺮاﻳﺶ ﭘﻴﺪا ﻛﺮده اﻧﺪ ﺗﺎ ﺑﺘﻮاﻧﻨﺪ ﺳﺮﻣﺎﻳﻪ ﺑﻴﺸﺘﺮی ﺟﻤﻊآوری ﻛﻨﻨﺪ.

مثال:

ﻣﺎرﻛﺲ و اﺳﭙﻨﺴﺮ ﻧﻤﻮﻧﻪ ﺧﻮﺑﻰ از ﻳﻚ ﻣﺮﻛﺰ ﺗﺠﺎری را ﻛﻪ ﺑﻪ اﻳﻦ ﭼﻬﺎر ﻣﺮﺣﻠﻪ وارد ﺷﺪﻧﺪ، ﻧﺸﺎن ﻣﻰدﻫﺪ. در اﺑﺘﺪا ﻣﺎﻳﻜﻞ ﻣﺎرس ﺑﻪ ﻋﻨﻮان ﻳﻚ واﺣﺪ ﺗﻚ ﻣﺎﻟﻜﻰ ﺷﺮوع ﺑﻪ ﻛﺎرﻛﺮد و اﻗﻼﻣﻰ ﻣﺜﻞ ﺳﻮزن و ﻧﺦ را در ﺧﺎﻧﻪﻫﺎ ﻣﻰ ﻓﺮوﺧﺖ. او ﻳﻚ ﻣﻬﺎﺟﺮ ﻳﻬﻮدی از روﺳﻴﻪ ﺑﻮد ﻛﻪ در اواﺧﺮ ﻗﺮن ﻧﻮزدﻫﻢ ﺑﻪ اﻧﮕﻠﺴﺘﺎن آﻣﺪ و ﺧﻴﻠﻰ ﻛﻢ اﻧﮕﻠﻴﺴﻰ ﺻﺤﺒﺖ ﻣﻰﻛﺮد. او ﻳﻚ ﺷﺮاﻛﺖ را ﺑﺎ ﺗﺎم اﺳﭙﻨﺴﺮ ﺗﺮﺗﻴﺐ داد و آنﻫﺎ ﻣﻐﺎزهﻫﺎﻳﻰ را ﺑﺮای ﻛﺴﺐ و ﻛﺎر در ﺷﻤﺎل اﻧﮕﻠﺴﺘﺎن ﺑﺎزﻛﺮدﻧﺪ

ﺗﺎم اﺳﭙﻨﺴﺮ ﻓﻘﻂ ﺑﺮای ﻣﺪت ﻛﻮﺗﺎﻫﻰ در اﻳﻦ ﻛﺎر ﻣﺎﻧﺪ. اﻳﻦ ﻓﻌﺎﻟﻴﺖ ﺗﺠﺎری ﺑﻪ ﺻﻮرت ﻳﻚ ﺷﺮﻛﺖ ﺳﻬﺎﻣﻰ ﺧﺎص رﺷﺪ ﭘﻴﺪا ﻛﺮد و ﺑﻴﺸﺘﺮ ﺳﻬﺎم آن در اﺧﺘﻴﺎر ﺧﺎﻧﻮاده ﻫﺎی ﻣﺎرﻛﺲ و ﺳﻴﻒ (دو ﺧﺎﻧﻮاده ای ﻛﻪ ﺑﺎ ﻳﻚ ازدواج ﺑﺎ ﻫﻢ ﻣﺮﺗﺒﻂ ﺷﺪﻧﺪ) ﻗﺮار داﺷﺖ. اﻳﻦ ﺧﺎﻧﻮاده ﻫﺎ ﺗﺼﻤﻴﻢ ﮔﺮﻓﺘﻨﺪ ﻛﻪ ﻳﻚ ﻓﺮوﺷﮕﺎه زﻧﺠﻴﺮه ای ﺑﺎز ﻛﻨﻨﺪ. ﻣﺠﺪداً، ﻣﻨﺒﻊ ﻣﺎﻟﻰ ﺑﻴﺸﺘﺮی ﺑﺮای ﺗﻮﺳﻌﻪ ﻻزم ﺑﻮد و ﺑﺪﻳﻦ ﺗﺮﺗﻴﺐ ﻣﻰﺑﺎﻳﺴﺖ ﻳﻚ ﺷﺮﻛﺖ ﺳﻬﺎﻣﻰ ﻋﺎم اﻳﺠﺎد ﻣﻰﻛﺮدﻧﺪ.

ثبت شرکت

ﺷﻴﻮه ﺗﺎﺳﻴﺲ و اداره ﻣﺮاﻛﺰ ﺗﺠﺎری ﺑﺮ اﺳﺎس ﻳﻚ ﻣﺠﻤﻮﻋﻪ از ﻗﻮاﻧﻴﻦ ﺷﺮﻛﺘﻰ ﻛﻨﺘﺮل ﻣﻰﺷود

اﺳﺎسﻧﺎﻣﻪ ﺑﺎﻳﺪ ﺷﺎﻣﻞ ﻣﻮارد زﻳﺮ ﺑﺎﺷﺪ:

- ﻧﺎم ﺷﺮﻛﺖ

- آدرس دﻓﺘﺮ ﺛﺒﺖ ﺷﺪه

- اﻫﺪاف ﺷﺮﻛﺖ

- ارزش اﺳﻤﻰ ﻣﺒﻠﻎ ﺳﺮﻣﺎﻳﻪ ﺷﺮﻛﺖ

- ﻣﺒﺎﻟﻎ اﻧﻮاع ﻣﺨﺘﻠﻒ ﺳﻬﺎم ﺳﺮﻣﺎﻳﻪ اﮔﺮ ﺷﺮﻛﺘﻰ ﺑﻜﻮﺷﺪ ﺗﺎ ﻓﻌﺎﻟﻴﺖﻫﺎﻳﻰ را ﻓﺮاﺗﺮ از داﻣﻨﻪ

اﻫﺪاﻓﺶ اﻧﺠﺎم دﻫﺪ اﻳﻦ اﻣﺮ ﻣﻤﻜﻦ اﺳﺖ ﺗﻮﺳﻂ ﻳﻚ دادﮔﺎه، ﺑﻪﻋﻨﻮان ﻣﻮارد ﻓﺮاﺗﺮ از اﺧﺘﻴﺎرات، ﺗﻠﻘﻰ ﺷﻮد و ﻣﺠﺎز ﻧﺒﺎﺷﺪ.

- ﺷﺮﻛﺖﻧﺎﻣﻪ ﻗﺮاردادی اﺳﺖ ﺑﻴﻦ ﺷﺮﻛﺖ و ﺳﻬﺎﻣﺪاراﻧﺶ. اﺳﺎﻣﻰ ﺳﻬﺎم داران در دﻓﺘﺮ ﺛﺒﺖ ﺷﺮﻛﺖ ﻧﮕﻬﺪاری ﻣﻰﺷﻮد.

- ﺷﺮﻛﺖﻧﺎﻣﻪ، ﺷﺎﻣﻞ ﺟﺰﺋﻴﺎت زﻣﺎن ﺟﻠﺴﺎت ﺳﻬﺎﻣﺪاران، ﺣﻖ رای ﺳﻬﺎﻣﺪاران و … اﺳﺖ.

دو ﻧﻮع ﺷﺮﻛﺖ ﺳﻬﺎﻣﻰ ﺑﺎ ﻣﺴﺆوﻟﻴﺖ ﻣﺤﺪود وﺟﻮد دارد:

- ﺷﺮﻛﺖ ﺳﻬﺎﻣﻰ ﺧﺎص ﺑﺎ ﻣﺴﺆوﻟﻴﺖ ﻣﺤﺪود: اﻳﻦ ﺷﺮﻛﺖﻫﺎ ﺑﻪ دﻧﺒﺎل اﺳﻤﺸﺎن Ltd ﻣﻰآﻳﺪ. ﻳﻚ ﺷﺮﻛﺖ ﺑﺎ ﻣﺴﺆوﻟﻴﺖ ﻣﺤﺪود ﻧﻤﻰﺗﻮاﻧﺪ ﺳﻬﺎم ﺧﻮد را ﺑﻪ ﻋﻤﻮم ﻋﺮﺿﻪ ﻧﻤﺎﻳﺪ.

- ﺷﺮﻛﺖﻫﺎی ﺳﻬﺎﻣﻰ ﻋﺎم ﺑﺎ ﻣﺴﺆوﻟﻴﺖ ﻣﺤﺪود: اﻳﻦ ﺷﺮﻛﺖﻫﺎ ﺑﻪ دﻧﺒﺎل اﺳﻤﺸﺎن Plc ﻣﻰآﻳﺪ و ﻣﻰﺗﻮاﻧﻨﺪ ﺳﻬﺎم ﺧﻮد را ﺑﻪ ﻋﻤﻮم ﻣﺮدم ﻋﺮﺿﻪ ﻧﻤﺎﻳﻨﺪ ﺑﻪﺷﺮط آن ﻛﻪ دارای ﺑﻴﺶ از ۵,۰۰۰,۰۰۰۰ رﻳﺎل ﺳﺮﻣﺎﻳﻪ ﺑﺎﺷﻨﺪ. ﺷﺮﻛﺖﻫﺎ ﺑﺎﻳﺪ ﻗﺒﻞ از اﻳﻨﻜﻪ ﺑﺘﻮاﻧﻨﺪ ﮔﻮاﻫﻴﻨﺎﻣﻪ ﺗﺎﺳﻴﺲ ﺷﺮﻛﺖ را درﻳﺎﻓﺖ ﻧﻤﺎﻳﻨﺪ، ﻧﺰد ﻣﺮﺟﻊ ﺛﺒﺖ ﻛﻨﻨﺪه ﺷﺮﻛﺖﻫﺎ ﺛﺒﺖ ﺷﻮﻧﺪ ﺗﺎ ﺑﺘﻮاﻧﻨﺪ ﺑﻌﻨﻮان ﻳﻚ واﺣﺪ ﺷﺮﻛﺘﻰ ﻫﻮﻳﺖ ﻗﺎﻧﻮﻧﻰ ﭘﻴﺪاﻛﻨﻨﺪ.

ﻧﻘﺶ ﻣﺪﻳﺮان

ﺣﺎﻛﻤﻴﺖ ﺷﺮﻛﺘﻰ

ﺳﻬﺎﻣﺪاران ﻣﺎﻟﻚ ﺷﺮﻛﺖ ﻫﺴﺘﻨﺪ. ﺷﺮﻛﺖ دارای ﺗﻌﺪادی داراﻳﻰ (آﻧﭽﻪ ﻛﻪ ﻣﺎﻟﻚ آن اﺳﺖ و آﻧﭽﻪ ﻛﻪ ﺑﻘﻴﻪ ﺑﻪ آن ﺑﺪﻫﻜﺎر ﻫﺴﺘﻨﺪ) و ﺑﺪﻫﻰ ( آﻧﭽﻪ ﻛﻪ ﻣﻘﺮوض اﺳﺖ) ﻣﻰﺑﺎﺷﺪ.

ﻣﺘﺨﺼﺺ ﻣﺎﻟﻰ ﻣﻰﮔﻮﻳﺪ: “ﺑﺎﻳﺪ اﻳﻦ را ﺑﺪاﻧﻴﺪ!”

ﺣﺎﻛﻤﻴﺖ ﺷﺮﻛﺘﻰ ﺳﻴﺴﺘﻤﻰ اﺳﺖ ﻛﻪ ﺷﺮﻛﺖﻫﺎ ﺑﻪ وﺳﻴﻠﻪ آن ﻫﺪاﻳﺖ و ﻛﻨﺘﺮل ﻣﻰﺷﻮﻧﺪ.

ﺳﻬﺎﻣﺪاران ﻣﺪﻳﺮان را اﻧﺘﺨﺎب ﻣﻰﻛﻨﻨﺪ ﺗﺎ از ﻃﺮف آن ﻫﺎ ﺷﺮﻛﺖ را اداره ﻛﻨﻨﺪ. ﻣﺪﻳﺮان اﺟﺮاﻳﻰ ﻣﺴﺌﻮﻟﻴﺖ اﺟﺮای ﺗﺼﻤﻴﻤﺎت را ﺑﺮ ﻋﻬﺪه دارﻧﺪ. ﻣﺪﻳﺮان ﻏﻴﺮاﺟﺮاﻳﻰ ﺑﻪ ﻫﻴﺌﺖﻣﺪﻳﺮه ﻣﺸﺎوره ﻣﻰ دﻫﻨﺪ و از ﻃﺮﻳﻖ ﺑﺮﻗﺮاری ارﺗﺒﺎﻃﺎت ﺑﻪ ﺷﺮﻛﺖ ﻛﻤﻚ ﻣﻰﻛﻨﻨﺪ. ﻣﺪﻳﺮان ﻣﻠﺰم ﻫﺴﺘﻨﺪ ﻛﻪ ﻫﺮ ﺳﺎل در ﻣﻮرد ﻣﺒﺎﺷﺮت ﺧﻮد در ﺷﺮﻛﺖ ﮔﺰارش دﻫﻨﺪ.

ﺳﻬﺎﻣﺪاران ﻣﻰﺗﻮاﻧﻨﺪ در ﻣﺠﻤﻊ ﻋﻤﻮﻣﻰ ﺳﺎﻻﻧﻪ ﺷﺮﻛﺖ ﻛﻨﻨﺪ و ﺳﺌﻮاﻻﺗﻰ را در ﻣﻮرد ﻓﻌﺎﻟﻴﺖ ﺷﺮﻛﺖ ﺑﭙﺮﺳﻨﺪ. ﺳﻬﺎﻣﺪاران ﻣﻰ ﺗﻮاﻧﻨﺪ در ﻣﺠﻤﻊ ﻋﻤﻮﻣﻰ ﺳﺎﻻﻧﻪ رأی دﻫﻨﺪ. ﺣﻖ رأی آن ﻫﺎ اﻏﻠﺐ ﻣﺘﻨﺎﺳﺐ ﺑﺎ ﺗﻌﺪاد ﺳﻬﺎﻣﻰ اﺳﺖ ﻛﻪ در اﺧﺘﻴﺎر دارﻧﺪ.

ﺳﻬﺎﻣﺪاران در ﻣﻮرد ﺗﺼﻮﻳﺐ ﮔﺰارش ﺳﺎﻻﻧﻪ اراﺋﻪ ﺷﺪه ﺗﻮﺳﻂ ﻣﺪﻳﺮان، ﻧﻈﺮ ﻣﻰدﻫﻨﺪ و ﻣﻰ ﺗﻮاﻧﻨﺪ در ﻣﻮرد ﺗﻌﻴﻴﻦ ﻣﺠﺪد اﻋﻀﺎی ﻫﻴﺌﺖﻣﺪﻳﺮه رأی دﻫﻨﺪ. ﻣﺪﻳﺮان ﻣﻰ ﺗﻮاﻧﻨﺪ ﻣﺴئوﻻﻧﻰ را ﺑﺮای اداره ﺷﺮﻛﺖ از ﻃﺮف ﺧﻮدﺷﺎن اﻧﺘﺨﺎب ﻛﻨﻨﺪ.

رﺋﻴﺲ ﻫﻴﺌﺖﻣﺪﻳﺮه، رﻳﺎﺳﺖ ﺟﻠﺴﺎت ﻣﺪﻳﺮان و ﻣﺠﻤﻊ ﻋﻤﻮﻣﻰ ﺳﺎﻻﻧﻪ را ﺑﺮ ﻋﻬﺪه دارد. ﺑﺎ اﻳﻦ ﺣﺎل، رﺋﻴﺲ ﻫﻴﺌﺖﻣﺪﻳﺮه ﻏﺎﻟﺒﺎً ﺑﺎ ﻣﺪﻳﺮﻋﺎﻣﻞ ﻳﻌﻨﻰ ﻛﺴﻰ ﻛﻪ ﻧﻘﺶ اﺻﻠﻰ را در ﻣﺪﻳﺮﻳﺖ ﺳﺎزﻣﺎن اﻳﻔﺎ ﻣﻰﻛﻨﺪ، ﻣﺘﻔﺎوت اﺳﺖ. (در اﺻﻮل ﺣﺎﻛﻤﻴﺖ ﺷﺮﻛﺘﻰ ﺗﻮﺻﻴﻪ ﻣﻰﺷﻮد ﻛﻪ ﻧﻘﺶ رﺋﻴﺲ ﻫﻴﺌﺖﻣﺪﻳﺮه و ﻣﺪﻳﺮﻋﺎﻣﻞ در ﻳﻚ ﺷﺮﻛﺖ از ﻫﻢ ﺟﺪا ﺑﺎﺷﺪ اﻣﺎ اﻳﻦ ﻳﻚ اﻟﺰام ﻗﺎﻧﻮﻧﻰ ﻧﻴﺴﺖ).

ﻫﻴﺌﺖﻣﺪﻳﺮه دارای اﺧﺘﻴﺎر ﻛﺎﻣﻞ ﺑﺮای اداره ﺷﺮﻛﺖ اﺳﺖ. ﺳﻬﺎﻣﺪاران در ﻧﺼﺐ و ﻋﺰل ﻣﺪﻳﺮان ﻧﻘﺶ دارﻧﺪ. ﺑﺎ اﻳﻦ ﺣﺎل، ﻣﺪﻳﺮﻋﺎﻣﻞ ﻧﻘﺶ اﺻﻠﻰ را در ﺗﻌﻴﻴﻦ ﻣﺪﻳﺮان اﺟﺮاﻳﻰ ﻳﻌﻨﻰ ﻛﺴﺎﻧﻰ ﻛﻪ ﻣﺴئول اﺟﺮای ﺗﺼﻤﻴﻤﺎت در ﺷﺮﻛﺖ ﻫﺴﺘﻨﺪ، اﻳﻔﺎ ﻣﻰﻛﻨﺪ. رﺋﻴﺲ و ﻣﺪﻳﺮان ﻏﻴﺮ اﺟﺮاﻳﻰ ﻣﻰﺗﻮاﻧﻨﺪ ﻧﻘﺶ ﻣﻬﻤﻰ در ﻋﺰل ﻣﺪﻳﺮﻋﺎﻣﻞ از ﻃﺮﻳﻖ رأیﮔﻴﺮی در ﻣﻮرد ﻫﻴﺌﺖﻣﺪﻳﺮه اﻳﻔﺎ ﻛﻨﻨﺪ.

ﻣﻰﺗﻮاﻧﻴﻢ ﻧﻘﺶ ﻫﻴﺌﺖﻣﺪﻳﺮه را ﺑﺎ ﻳﻚ ﻣﺜﺎل ﺷﺮح دﻫﻴﻢ:

مثال:

ﻫﺘﻞﻫﺎی ﺗﻴﺴﺘﻞ، ﻣﺎﻟﻚ و ﮔﺮداﻧﻨﺪه ﻫﺘﻞﻫﺎ در اﻧﮕﻠﺴﺘﺎن، از ﺟﻤﻠﻪ ﺗﻌﺪادی از ﻫﺘﻞﻫﺎ در ﻟﻨﺪن اﺳﺖ.

ﻫﻴﺌﺖ ﻣﺪﻳﺮه اﻳﻦ ﺷﺮﻛﺖ، ﻣﺘﺸﻜﻞ از ﺳﻪ ﻣﺪﻳﺮ اﺟﺮاﻳﻰ و ﻫﻔﺖ ﻣﺪﻳﺮ ﻏﻴﺮ اﺟﺮاﻳﻰ اﺳﺖ. ﻏﻴﺮ از رﺋﻴﺲ، ﻧﺎﻳﺐ رﺋﻴﺲ ﻧﻴﺰ از ﻣﺪﻳﺮان ارﺷﺪ ﻏﻴﺮاﺟﺮاﻳﻰ ﻣﺴﺘﻘﻞ ﺷﺮﻛﺖ اﺳﺖ. ﻃﺒﻖ اﺳﺎﺳﻨﺎﻣﻪ ﺷﺮﻛﺖ، اﻋﻀﺎی ﻫﻴﺌﺖ ﻣﺪﻳﺮه ﺑﺎﻳﺪ ﺑﻪﺻﻮرت ﭼﺮﺧﺸﻰ ﺣﺪاﻗﻞ ﻫﺮ ﺳﻪ ﺳﺎل ﻳﻜﺒﺎر ﻛﻨﺎر ﮔﺬاﺷﺘﻪ ﺷﻮﻧﺪ.

ﻫﻴﺌﺖ ﻣﺪﻳﺮه در ﻃﻰ ﺳﺎل ﺟﻠﺴﺎت ﻣﻨﻈﻤﻰ ﺑﺮﮔﺰار ﻣﻰ ﻛﻨﺪ ﺗﺎ ﻋﻤﻠﻜﺮد ﻣﺎﻟﻰ و ﻋﻤﻠﻴﺎﺗﻰ ﺷﺮﻛﺖ را ﻣﻮرد ﺑﺮرﺳﻰ ﻗﺮار دﻫﺪ و آنرا رﺳﻤﺎً ﺑﺮای ﺗﺼﻤﻴﻤﺎت ﻫﻴﺌﺖ ﻣﺪﻳﺮه در ﻧﻈﺮ ﻣﻰ ﮔﻴﺮد. اﻳﻦ ﻣﻮﺿﻮﻋﺎت، ﺷﺎﻣﻞ اﺳﺘﺮاﺗﮋی ﻫﺎ، ﺳﻴﺎﺳﺖ ﺗﺤﺼﻴﻞ و ﻋﺪم ﺑﻬﺮه ﻣﻨﺪی، ﺗﺼﻮﻳﺐ ﺑﻮدﺟﻪ و ﻣﺨﺎرج ﺳﺮﻣﺎﻳﻪای و ﺳﻴﺎﺳﺖﻫﺎی ﻣﺪﻳﺮﻳﺖ رﻳﺴﻚ اﺳﺖ. اﻃﻼﻋﺎت ﻣﻨﺎﺳﺐ و ﺑﻪ ﻣﻮﻗﻊ ﭘﻴﺶ از ﻫﺮ ﺟﻠﺴﻪ ﻫﻴﺌﺖﻣﺪﻳﺮه، در ﺧﺼﻮص اﻣﻮر ﻣﺎﻟﻰ و ﺗﺠﺎری ﮔﺮوه در اﺧﺘﻴﺎر ﻣﺪﻳﺮان ﻗﺮار ﻣﻰﮔﻴﺮد.

نقش بورس

بورس

ﻣﺰﻳﺖ اﺻﻠﻰ ﻓﺮوش ﺳﻬﺎم از ﻃﺮﻳﻖ ﺑﻮرس اﻳﻦ اﺳﺖ ﻛﻪ ﻣﻰﺗﻮان ﻣﺒﺎﻟﻎ زﻳﺎد ﺳﺮﻣﺎﻳﻪ را ﺳﺮﻳﻌﺎً ﺟﻤﻊآوری ﻛﺮد.

دو اﺷﻜﺎل وﺟﻮد دارد:

اﮔﺮ ﻣﻘﺎدﻳﺮ زﻳﺎدی ﺳﻬﻢ ﺑﻪ ﻋﻨﻮان ﺑﺨﺸﻰ از ﻣﻌﺎﻣﻠﻪ ﻛﻨﺘﺮﻟﻰ، ﺧﺮﻳﺪاری ﺷﻮد ﻛﻨﺘﺮل ﻓﻌﺎﻟﻴﺖ ﺗﺠﺎری ﻣﻤﻜﻦ اﺳﺖ از دﺳﺖ ﺳﻬﺎﻣﺪاران اﺻﻠﻰ ﺧﺎرج ﺷﻮد، ﻫﻤﭽﻨﻴﻦ ﭘﺬﻳﺮﻓﺘﻪﺷﺪن در ﺑﻮرس، ﻫﺰﻳﻨﻪﺑﺮ اﺳﺖ.

ﻧﻜﺎت ﻛﻠﻰ از ﻣﺘﺨﺼﺺ ﻣﺎﻟﻰ و ﺑﻮرس

ﺑﻮرس ﻳﻜﻰ از ﻣﻬﻤﺘﺮﻳﻦ ﻣﻮﺳﺴﺎت در ﻓﻌﺎﻟﻴﺖﻫﺎی ﺗﺠﺎری ﻫﺮ ﻛﺸﻮر اﺳﺖ. زﻳﺮا ﺑﺎزاری اﻳﺠﺎد ﻣﻰﻛﻨﺪ ﻛﻪ ﺳﺮﻣﺎﻳﻪﮔﺬاران ﻣﻰﺗﻮاﻧﻨﺪ ﺑﻪ وﺳﻴﻠﻪ آن ﺳﻬﺎم ﺻﺪﻫﺎ ﺷﺮﻛﺖ ﺳﻬﺎﻣﻰ ﻋﺎم ﻣﺨﺘﻠﻒ را ﺧﺮﻳﺪ و ﻓﺮوش ﻧﻤﺎﻳﻨﺪ. ﺳﺮﻣﺎﻳﻪﮔﺬاران ﻣﻰداﻧﻨﺪ ﻛﻪ ﻣﻰﺗﻮاﻧﻨﺪ ﺳﻬﺎم را در ﺑﻮرس ﺧﺮﻳﺪاری ﻛﻨﻨﺪ، ﻫﻤﺎﻧﻄﻮرﻛﻪ ﻣﻰﺗﻮاﻧﻨﺪ ﺳﻬﺎم ﺧﻮد را ﺑﻔﺮوﺷﻨﺪ.

ﺧﺮﻳﺪ و ﻓﺮوش ﺳﻬﺎم ﺑﻪوﺳﻴﻠﻪ واﺳﻄﻪ ﮔﺮان ﺻﻮرت ﻣﻰﮔﻴﺮد، ﻳﻌﻨﻰ ﻛﺎرﮔﺰاران و ﺑﺎزارﺳﺎزان ﻛﻪ از اﻳﻦ ﻣﻌﺎﻣﻼت ﺳﻮد ﻛﺴﺐ ﻣﻰﻛﻨﻨﺪ. ﺳﻬﺎم ﻳﻚ ﺷﺮﻛﺖ ﺳﻬﺎﻣﻰ ﻋﺎم در ﺑﻮرس ﺧﺮﻳﺪ و ﻓﺮوش ﻣﻰﺷﻮد. ﺷﺮﻛﺖﻫﺎ ﻣﻤﻜﻦ اﺳﺖ ﻣﺘﺤﻤﻞ ﻫﺰﻳﻨﻪ ﺑﺮآورد ﻗﻴﻤﺖ در ﺑﻮرس ﺷﻮﻧﺪ، ﺑﺪﻳﻦ ﺗﺮﺗﻴﺐ ﻗﻴﻤﺖ ﺳﻬﺎم آنﻫﺎ در ﺗﺎﺑﻠﻮﻫﺎ در ﻣﻌﺮض دﻳﺪ ﻣﻌﺎﻣﻠﻪﮔﺮان ﻗﺮار ﻣﻰﮔﻴﺮد. ﺑﺮای اﻳﺠﺎد ﻳﻚ ﺷﺮﻛﺖ ﺳﻬﺎﻣﻰ ﻋﺎم، ﻣﺪﻳﺮان ﺑﺎﻳﺪ ﺑﺎ ﻣﻘﺎم ﻧﺎﻇﺮ ﺑﻮرس ﻫﺎ ﻛﻪ ﮔﺰارشﻫﺎ را ﺑﺎ دﻗﺖ ﺑﺮرﺳﻰ ﺧﻮاﻫﺪ ﻛﺮد، در ارﺗﺒﺎط ﺑﺎﺷﻨﺪ.

ﺑﺮای ﻣﺜﺎل، ﺷﺮﻛﺖ ﻫﺎی ﭘﺬﻳﺮﻓﺘﻪ ﺷﺪه در ﺑﻮرس ﻟﻨﺪن ﺑﺎﻳﺪ اﻟﺰاﻣﺎت اﻃﻼﻋﺎﺗﻰ ﻣﻨﺪرج در “ﻛﺘﺎبزرد”، ﺛﺒﺖ ﭘﺬﻳﺮش اوراق ﺑﻬﺎدار در ﺑﻮرس را ﭘﺎﺳﺦ دﻫﻨﺪ. اﻳﻦ ﻛﺘﺎب ﺑﻴﺎن ﻣﻰﻛﻨﺪ ﻛﻪ آن ﻫﺎ ﭼﮕﻮﻧﻪ ﺑﺎﻳﺪ ﮔﺰارش ﻫﺎی ﺧﻮد را اراﺋﻪ دﻫﻨﺪ. ﺷﺮﻛﺖﻫﺎی ﭘﺬﻳﺮﻓﺘﻪ ﺷﺪه در ﺑﻮرس ﺑﺎﻳﺪ ﮔﺰارش ﻧﻴﻢ ﺳﺎﻟﻪ ﻳﺎ ﻣﻴﺎن دوره ای ﻧﻴﺰ ﺗﻬﻴﻪ ﻛﻨﻨﺪ.

ﺑﻮرس اوراق ﺑﻬﺎدار، ﺗﻤﺎم ﺷﺮﻛﺖ ﻫﺎی ﭘﺬﻳﺮﻓﺘﻪ ﺷﺪه در ﺑﻮرس را ﻣﻠﺰم ﺑﻪ اراﺋﻪ ﮔﺰارش ﺳﺎﻻﻧﻪ ﻣﻰ ﻧﻤﺎﻳﺪ ﺗﺎ ﻣﺸﺨﺺ ﺷﻮد ﻛﻪ آﻳﺎ “ﻗﺎﻧﻮن ﺑﻬﺘﺮﻳﻦ ﻋﻤﻠﻜﺮد در ﻣﻮرد ﺣﺎﻛﻤﻴﺖ ﺷﺮﻛﺘﻰ” را رﻋﺎﻳﺖ ﻛﺮده اﻧﺪ ﻳﺎ ﺧﻴﺮ.

ﻧﻘﺶ ﺑﻮرس

ﻧﻜﺎت ﻛﻠﻰ از ﻣﺘﺨﺼﺺ ﻣﺎﻟﻰ… ﭼﮕﻮﻧﻪ ﺷﺮﻛﺖ ﻫﺎ ﻣﻰ ﺗﻮاﻧﻨﺪ ﺑﻪ ﻳﻚ ﺷﺮﻛﺖ ﺳﻬﺎﻣﻰ ﻋﺎم ﺗﺒﺪﻳﻞ ﺷﻮﻧﺪ و ﺳﻬﺎم ﺧﻮد را ﺑﻪ ﻋﻤﻮم ﻣﺮدم ﻋﺮﺿﻪ ﻛﻨﻨﺪ؟

ﻳﻚ واﺣﺪ ﺗﺠﺎری ﻛﻪ ﻣﻰﺧﻮاﻫﺪ ﺳﻬﺎم ﺧﻮد را ﺑﻪ ﻋﻤﻮم ﻋﺮﺿﻪ ﻛﻨﺪ، ﺗﺮﺗﻴﺒﻰ ﻣﻰدﻫﺪ ﺗﺎ ﻳﻚ ﺷﺮﻛﺖ ﺗﺄﻣﻴﻦ ﺳﺮﻣﺎﻳﻪ اﻣﻮر اوﻟﻴﻪ و ﺗﺸﺮﻳﻔﺎت اداری را اﻧﺠﺎم دﻫﺪ. ﻓﺮوش ﺳﻬﺎم ﺟﺪﻳﺪ ﻛﺎری ﻛﺎﻣﻼً ﭘﺮرﻳﺴﻚ اﺳﺖ. ﺑﻮرس اوراق ﺑﻬﺎدار دارای روزﻫﺎی ﺧﻮب (زﻣﺎﻧﻰ ﻛﻪ اﻓﺮاد ﺑﺴﻴﺎری ﺧﻮاﺳﺘﺎر ﺧﺮﻳﺪ ﺳﻬﺎم ﻫﺴﺘﻨﺪ) و روزﻫﺎی ﺑﺪ (زﻣﺎﻧﻰ ﻛﻪ اﻓﺮاد ﺑﺴﻴﺎر زﻳﺎدی ﺧﻮاﺳﺘﺎر ﻓﺮوش ﺳﻬﺎم ﻫﺴﺘﻨﺪ) اﺳﺖ. اﮔﺮ اﻧﺘﺸﺎر ﺳﻬﺎم ﺟﺪﻳﺪ ﺑﺎ ﻳﻚ روز ﺑﺪ ﻫﻤﺰﻣﺎن ﺷﻮد، ﺷﺮﻛﺖ ﻣﻤﻜﻦ اﺳﺖ دﭼﺎر ﻣﺸﻜﻼﺗﻰ ﺷﻮد.

مثال:

اﮔﺮ ﺷﺮﻛﺘﻰ اﻣﻴﺪوار ﺑﻪ ﻓﺮوش ﻳﻚ ﻣﻴﻠﻴﻮن ﺳﻬﻢ ﺟﺪﻳﺪ ﺑﻪ ﻣﺒﻠﻎ ۱۰۰ رﻳﺎل ﺑﻪ ازای ﻫﺮ ﺳﻬﻢ ﺑﺎﺷﺪ و ﻫﻤﻪ ﭼﻴﺰ ﺧﻮب ﭘﻴﺶ ﺑﺮود ۱۰۰ ﻣﻴﻠﻴﻮن رﻳﺎل ﺑﻪ دﺳﺖ ﻣﻰ آورد ( ۱ ﻣﻴﻠﻴﻮن × ١٠٠)، اﻣﺎ در ﻳﻚ روز ﺑﺪ ﻣﻤﻜﻦ اﺳﺖ ﺷﺮﻛﺖ ﺗﻨﻬﺎ ﻗﺎدر ﺑﻪ ﻓﺮوش ﻧﻴﻤﻰ از ﺳﻬﺎم ﺧﻮد ﺑﻪ اﻳﻦ ﻗﻴﻤﺖ ﺷﻮد. ﺑﻨﺎﺑﺮ اﻳﻦ در اﻧﺘﺨﺎب روز اول ﻋﺮﺿﻪ ﺳﻬﺎم ﺟﺪﻳﺪ، ﺷﺎﻧﺲ ﻧﻘﺶ زﻳﺎدی دارد زﻳﺮا ﺗﺎرﻳﺦ ﺑﺎﻳﺪ از ﻗﺒﻞ ﺧﻮب اﻧﺘﺨﺎب ﺷﻮد. ﺑﻌﻀﻰ از ﺷﺮﻛﺖ ﻫﺎ ﺑﺴﻴﺎر ﺑﺪ ﺷﺎﻧﺲ ﻫﺴﺘﻨﺪ و ﻋﺮﺿﻪ ﺟﺪﻳﺪ ﺳﻬﺎم آﻧﻬﺎ در روزی اﺗﻔﺎق ﻣﻰاﻓﺘﺪ ﻛﻪ ﻣﺮدم از وﺿﻌﻴﺖ اﻗﺘﺼﺎدی ﺗﺼﻮر

ﺑﻨﺎﺑﺮاﻳﻦ، ﺣﺘﻰ اﮔﺮ زﻣﺎن اﻧﺘﺸﺎر ﺳﻬﺎم ﻳﻚ روز ﺑﺪ در ﺑﻮرس ﺑﺎﺷﺪ، ﭘﻮل ﺷﺮﻛﺖ ﻣﺤﺎﻓﻈﺖ ﻣﻰﺷﻮد. روش ﻣﻌﻤﻮل دﻳﮕﺮ ﺑﺮای اﻓﺰاﻳﺶ ﺳﺮﻣﺎﻳﻪ ﺷﺮﻛﺖﻫﺎی ﺳﻬﺎﻣﻰ ﻋﺎم، ﻋﺮﺿﻪ ﺳﻬﺎم ﺟﺪﻳﺪ ﺑﺮای ﻓﺮوش ﺑﻪ ﻋﻤﻮم اﺳﺖ. ﺳﻬﺎم ﺷﺮﻛﺖ در روزﻧﺎﻣﻪﻫﺎی ﻣﻌﺘﺒﺮ آﮔﻬﻰ ﻣﻰﺷﻮد و از ﻋﻤﻮم ﺑﺮای ﺧﺮﻳﺪ آن دﻋﻮت ﻣﻰ ﺷﻮد.

ﻓﻬﺮﺳﺖ رﺳﻤﻰ و ﺑﺎزار ﺳﺮﻣﺎﻳﻪﮔﺬاری ﺟﺎﻳﮕﺰﻳﻦ (ﺑﺎزار ﻓﺮﻋﻰ)

ﺷﺮﻛﺖﻫﺎﻳﻰ ﻛﻪ ﻣﺎﻳﻠﻨﺪ ﺳﻬﺎم ﺧﻮد را در ﺑﻮرس ﻟﻨﺪن ﻋﺮﺿﻪ ﻛﻨﻨﺪ دو ﺑﺎزار را ﻣﻰﺗﻮاﻧﻨﺪ اﻧﺘﺨﺎب ﻛﻨﻨﺪ، ﻓﻬﺮﺳﺖ رﺳﻤﻰ ﻳﺎ ﺑﺎزار سرمایه گذاری ﺟﺎﻳﮕﺰﻳﻦ (AIM)

ﺑﺎزار ﺳﺮﻣﺎﻳﻪﮔﺬاری ﺟﺎﻳﮕﺰﻳﻦ (ﺑﺎزار ﻓﺮﻋﻰ) ﺑﺎزاری ﺑﺮای ﺷﺮﻛﺖﻫﺎی ﻛﻮﭼﻚﺗﺮ اﺳﺖ ﻛﻪ در ۱۹۹۵ ﺗﺸﻜﻴﻞ ﺷﺪ ﺗﺎ اﻣﻜﺎن دﻫﺪ ﻛﻪ واﺣﺪﻫﺎی ﺗﺠﺎری ﺟﻮانﺗﺮ و رو ﺑﻪ رﺷﺪ، ﺳﺮﻣﺎﻳﻪ ﺧﻮد را ﺑﺮای دﺳﺘﻴﺎﺑﻰ ﺑﻪ رﺷﺪ اﻓﺰﻳﺶ دﻫﻨﺪ. ﺑﺮای ﺑﺎزار ﻓﺮﻋﻰ ﻗﻮاﻧﻴﻦ ﻛﻤﺘﺮی وﺟﻮد دارد اﻣﺎ ﺷﺮﻛﺖﻫﺎﻳﻰ ﻛﻪ ﺳﻬﺎﻣﺸﺎن در اﻳﻦ ﺑﺎزار ﻋﺮﺿﻪ ﻣﻰﺷﻮد ﻣﻠﺰم ﺑﻪ ﺣﻔﻆ ﻛﻤﻚ ﻳﻚ ﺷﺮﻛﺖ اراﺋﻪ دﻫﻨﺪه ﺧﺪﻣﺎت ﺑﺎزارﮔﺮداﻧﻰ (ﺗﺤﺖ ﻋﻨﻮان ﻣﺸﺎور ﻣﻨﺘﺨﺐ) ﻫﺴﺘﻨﺪ. ﻣﻤﻜﻦ اﺳﺖ ﺳﻬﺎم ﺷﺮﻛﺖﻫﺎ در ﺻﻮرت ﻋﺪم اﺣﺮاز ﺷﺮاﻳﻂ، از ﺳﻮی ﺑﺎزار ﻓﺮﻋﻰ ﺗﻌﻠﻴﻖ ﮔﺮدد. ﺑﻪ ﻋﻨﻮان ﻣﺜﺎل، در دﺳﺎﻣﺒﺮ ﺳﺎل ۲۰۰۱، ﺳﻬﺎم ﺑﺎﺷﮕﺎه ﻓﻮﺗﺒﺎل ﻧﺎﺗﻴﻨﮕﻬﺎم ﻓﻮرﺳﺖ ﺑﻪ دﻟﻴﻞ ﻋﺪم ﺗﻬﻴﻪ ﻳﻚ ﻣﺠﻤﻮﻋﻪ از ﮔﺰارشﻫﺎی ﻣﺎﻟﻰ ﺗﻌﻠﻴﻖ ﮔﺮدﻳﺪ.

ﻓﻬﺮﺳﺖ رﺳﻤﻰ، ﻳﺎ ﺑﺎزار اﺻﻠﻰ، ﺑﺮای ﺷﺮﻛﺖﻫﺎی ﺑﺰرگ ﺗﺎﺳﻴﺲ ﺷﺪه اﺳﺖ. ﻫﻢ اﻳﻨﻚ ﺑﻴﺶ از ۳۰۰۰ ﺷﺮﻛﺖ وﺟﻮد دارد ﻛﻪ ﺳﻬﺎﻣﺸﺎن در ﻓﻬﺮﺳﺖ رﺳﻤﻰ ﻣﻌﺎﻣﻠﻪ ﻣﻰﺷﻮد و از اﻳﻦ ﺗﻌﺪاد ﺑﻴﺶ از ۵۰۰ ﺷﺮﻛﺖ، ﻏﻴﺮاﻧﮕﻠﻴﺴﻰ ﻫﺴﺘﻨﺪ. ﺷﺮﻛﺖﻫﺎﻳﻰ ﻛﻪ درﺻﺪد ﭘﻴﻮﺳﺘﻦ ﺑﻪ ﻓﻬﺮﺳﺖ رﺳﻤﻰ ﻫﺴﺘﻨﺪ ﺑﺎﻳﺪ ﺷﺮاﻳﻂ دﺷﻮاری را اﺣﺮاز ﻧﻤﺎﻳﻨﺪ ﺗﺎ ﺑﺘﻮاﻧﻨﺪ اﻋﺘﻤﺎد ﺳﺮﻣﺎﻳﻪ ﮔﺬاران را ﺟﻠﺐ ﻛﻨﻨﺪ.

ﺻﻨﺪوق ﻫﺎی ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻣﺸﺘﺮک

تقسیم ریسک ها

- ﺻﻨﺪوقﻫﺎی ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻣﺸﺘﺮک ﺗﻮﺳﻂ ﺳﺮﻣﺎﻳﻪﮔﺬاران ﺣﺮﻓﻪای ﻛﻪ ﻃﻴﻒ ﮔﺴﺘﺮده ای از ﺳﻬﺎم را ﺧﺮﻳﺪاری ﻣﻰﻛﻨﻨﺪ ﻣﺪﻳﺮﻳﺖ ﻣﻰﺷﻮد، ﺑﻨﺎﺑﺮاﻳﻦ رﻳﺴﻚ ﺗﻘﺴﻴﻢ ﻣﻰﮔﺮدد.

- ﭘﺮﺗﻔﻮی ﻓﻬﺮﺳﺘﻰ از ﺳﻬﺎم ﻧﮕﻬﺪاری ﺷﺪه ﺗﻮﺳﻂ ﺻﻨﺪوق ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻣﺸﺘﺮک اﺳﺖ.

- ﺻﻨﺪوق اﻣﻴﻦ ﺑﻄﻮر ﻗﺎﻧﻮﻧﻰ ﺗﺤﺖ ﻣﺎﻟﻜﻴﺖ ﻣﺪﻳﺮان آن اﺳﺖ اﻣﺎ ﺳﻮد ﺑﻪ ﻫﺮ ﻳﻚ از ﺳﺮﻣﺎﻳﻪﮔﺬاران ﺗﻌﻠﻖ ﻣﻰﮔﻴﺮد ﻛﻪ ﺑﻪ ﻣﺪﻳﺮان ﺧﻮد اﻋﺘﻤﺎد ﻣﻰﻛﻨﻨﺪ ﺗﺎ ﭘﻮل آﻧﻬﺎ را ﻋﺎﻗﻼﻧﻪ ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻛﻨﻨﺪ.

- ﻣﺪﻳﺮان ﺻﻨﺪوق اﻣﻴﻦ ﺗﻌﺪاد زﻳﺎدی از ﺷﺮﻛﺖﻫﺎ را ﻛﻨﺘﺮل ﻣﻰﻛﻨﻨﺪ ﻛﻪ ﻫﺮ ﻳﻚ دارای ﻧﺎم ﺧﻮد ﻫﺴﺘﻨﺪ. ﺑﻌﻀﻰ ازﺷﺮﻛﺖﻫﺎ در ﮔﺮوه ﺧﺎﺻﻰ از ﺳﻬﺎم ﺗﺨﺼﺺ دارﻧﺪ، ﻣﺜﻞ ﺳﻬﺎم ﺷﺮﻛﺖﻫﺎی ﺑﺮﻳﺘﺎﻧﻴﺎﻳﻰ، ﺳﻬﺎم ﺷﺮﻛﺖﻫﺎی آﻣﺮﻳﻜﺎﻳﻰ، ﺳﻬﺎم ﺑﺨﺶﻫﺎی ﺧﺎص اﻗﺘﺼﺎد و ….

ﺑﺴﻴﺎری از ﺳﺮﻣﺎﻳﻪﮔﺬاران در ﺑﻮرس، دارای ﭘﻮل ﻛﺎﻓﻰ ﺑﺮای ﺧﺮﻳﺪ ﻣﺠﻤﻮﻋﻪ ﮔﺴﺘﺮده ای از ﺳﻬﺎم ﻧﻴﺴﺘﻨﺪ. ﻣﻤﻜﻦ اﺳﺖ اﻳﻦ اﻓﺮاد در ﺻﻮرت ﻛﺎﻫﺶ ارزش ﺳﻬﺎم زﻳﺎن ﻛﻨﻨﺪ. ﺻﻨﺪوقﻫﺎی ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻣﺸﺘﺮک ﮔﺮوه ﻫﺎی ﺳﺮﻣﺎﻳﻪ ﮔﺬاران را ﻗﺎدر ﻣﻰﺳﺎزد ﺗﺎ ﺑﻪ ﻳﻜﺪﻳﮕﺮ ﺑﭙﻴﻮﻧﺪﻧﺪ و ﭘﻮل ﺧﻮدرا ﺑﺮای ﺧﺮﻳﺪ ﻣﺠﻤﻮﻋﻪ وﺳﻴﻌﻰ از ﺳﻬﺎم ﺟﻤﻊ ﻛﻨﻨﺪ و ﻧﺮخ ﺑﺎزده ﺑﻬﺘﺮی از ﺳﺮﻣﺎﻳﻪﮔﺬاری ﺧﻮد درﻳﺎﻓﺖ ﻛﻨﻨﺪ.

ﺑﻌﻀﻰ از ﺻﻨﺪوقﻫﺎی ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻣﺸﺘﺮک ﺑﺮای اﻳﺠﺎد در آﻣﺪ ﻣﻨﻈﻢ ﺑﻪ ﺷﻜﻞ ﺳﻮد ﺗﻘﺴﻴﻤﻰ ﻃﺮاﺣﻰ ﻣﻰﺷﻮﻧﺪ، در ﺣﺎﻟﻰﻛﻪ ﺳﺎﻳﺮ ﺻﻨﺪوق ﻫﺎ ﺗﻨﻬﺎ زﻣﺎﻧﻰ ﭘﻮل اﻳﺠﺎد ﻣﻰ ﻛﻨﻨﺪ ﻛﻪ ﺳﻬﺎﻣﺸﺎن ﻓﺮوﺧﺘﻪ ﺷﻮد زﻳﺮا ارزش ﺳﻬﺎﻣﺸﺎن اﻓﺰاﻳﺶ ﻗﺎﺑﻞ ﻣﻼﺣﻈﻪ ای داﺷﺘﻪ اﺳﺖ. ﺑﻨﺎﺑﺮاﻳﻦ ﺑﻌﻀﻰ از ﺳﺮﻣﺎﻳﻪ ﮔﺬاران ﺑﺎزده ﺑﺎﻻ را ﺗﺮﺟﻴﺢ ﻣﻰدﻫﻨﺪ در ﺣﺎﻟﻰﻛﻪ ﺳﺎﻳﺮ ﺳﺮﻣﺎﻳﻪﮔﺬاران ﺳﻮد ﺳﺮﻣﺎﻳﻪای (اﻓﺰاﻳﺶ ارزش ﺳﻬﺎم) را ﺗﺮﺟﻴﺢ ﻣﻰدﻫﻨﺪ.

- رﺷﺪ ﻳﻌﻨﻰ اﻓﺰاﻳﺶ ارزش وﺟﻮه اﻣﺎﻧﻰ ﻧﺎﺷﻰ از اﻓﺰاﻳﺶ ارزش ﺳﻬﺎم.

- ﺑﺎزده ﻳﻌﻨﻰ درآﻣﺪی ﻛﻪ ﻣﺎﻟﻜﺎن از وﺟﻮه اﻣﺎﻧﻰ ﺧﻮد درﻳﺎﻓﺖ ﻣﻰ ﻛﻨﻨﺪ. ﺑﺎزده ﺑﻪ ﻋﻨﻮان درﺻﺪ ﺳﻮد ﺳﺎﻻﻧﻪ ﻫﺮ ﺻﻨﺪوق ﺗﻔﺴﻴﺮ ﻣﻰﮔﺮدد.

ﺷﺮﻛﺖ ﺳﺮﻣﺎﻳﻪﮔﺬاری (ﺻﻨﺪوق ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻣﺤﺪود)

ﺻﻨﺪوقﻫﺎی ﺑﺎ ﺳﺮﻣﺎﻳﻪ ﻣﺤﺪود

ﺻﻨﺪوقﻫﺎﻳﻰ ﻫﺴﺘﻨﺪ ﻛﻪ ﺗﻌﺪاد ﺛﺎﺑﺘﻰ ﺳﻬﻢ ﻣﻨﺘﺸﺮ ﻣﻰﻛﻨﻨﺪ.

ﻧﻜﺎت ﻛﻠﻰ از ﻣﺘﺨﺼﺺ ﻣﺎﻟﻰ… ﻣﺎﻫﻴﺖ اﻣﻴﻦ ﺳﺮﻣﺎﻳﻪﮔﺬاری

ﺷﺮﻛﺖ ﺳﺮﻣﺎﻳﻪﮔﺬاری (ﺻﻨﺪوق ﺑﺎ ﺳﺮﻣﺎﻳﻪ ﻣﺤﺪود) ﺷﻜﻞ دﻳﮕﺮی از ﺻﻨﺪوقﻫﺎی ﺳﺮﻣﺎﻳﻪﮔﺬاری اﺳﺖ ﻛﻪ ﺑﺮای واﺣﺪﻫﺎی ﺗﺠﺎری، ﺳﺮﻣﺎﻳﻪ ﺑﻠﻨﺪﻣﺪت ﻓﺮاﻫﻢ ﻣﻰﻛﻨﺪ. ﺑﺪون وﺟﻮه ﺑﻠﻨﺪﻣﺪت ﺧﺮﻳﺪ ﺗﺠﻬﻴﺰات ﺳﺮﻣﺎﻳﻪای ﮔﺮان، ﺳﺎﺧﺘﻦ ﺳﺎﺧﺘﻤﺎنﻫﺎی ﺟﺪﻳﺪ، راه ﻳﺎﺑﻰ ﺑﻪ ﺑﺎزارﻫﺎی ﺧﺎرﺟﻰ ﻳﺎ ﺗﺤﺼﻴﻞ واﺣﺪﻫﺎی ﺗﺠﺎری ﺟﺪﻳﺪ ﻏﻴﺮ ﻣﻤﻜﻦ اﺳﺖ.

ﺷﺮﻛﺖ ﺳﺮﻣﺎﻳﻪﮔﺬاری، ﻳﻚ ﺷﺮﻛﺖ ﺳﻬﺎﻣﻰ ﻋﺎم ﺑﺎ ﻣﺴﺆوﻟﻴﺖ ﻣﺤﺪود و ﭘﺬﻳﺮﻓﺘﻪ ﺷﺪه در ﺑﻮرس اﺳﺖ. ﺑﺪﻳﻦ ﺗﺮﺗﻴﺐ اﻳﻦ ﺷﺮﻛﺖ دارای ﻫﻴﺌﺖﻣﺪﻳﺮه ﻣﺴﺘﻘﻞ اﺳﺖ ﻛﻪ ﺣﻘﻮق ﺳﻬﺎﻣﺪاران را ﺣﻔﻆ ﻣﻰﻛﻨﺪ و ﺷﺮﻛﺖ ﻣﺪﻳﺮﻳﺖ ﺳﺮﻣﺎﻳﻪﮔﺬاری را ﺗﻌﻴﻴﻦ ﻣﻰﻛﻨﺪ. ﺳﺮﻣﺎﻳﻪﮔﺬاران ﺳﻬﺎم ﺷﺮﻛﺖ را ﺧﺮﻳﺪاری ﻣﻰﻛﻨﻨﺪ.

ﻳﻚ ﺷﺮﻛﺖ ﺳﺮﻣﺎﻳﻪ ﮔﺬاری از ﺳﺎﻳﺮ ﺷﺮﻛﺖﻫﺎی ﺑﺎزرﮔﺎﻧﻰ از اﻳﻦ ﻧﻈﺮ ﻛﻪ در آن ﻛﺎﻻﻫﺎی ﻓﻴﺰﻳﻜﻰ ﺳﺎﺧﺘﻪ و ﻳﺎ ﻓﺮوﺧﺘﻪ ﻧﻤﻰﺷﻮد، ﻣﺘﻔﺎوت اﺳﺖ، در ﻋﻮض ﺗﻨﻬﺎ ﻫﺪف آن اﺳﺘﻔﺎده از ﭘﻮل ﺳﻬﺎﻣﺪاران ﺑﺮای ﺳﺮﻣﺎﻳﻪ ﮔﺬاری در ﺳﻬﺎم ﺷﺮﻛﺖﻫﺎی دﻳﮕﺮ اﺳﺖ.

ﺷﺮﻛﺖ ﻫﺎی ﺳﺮﻣﺎﻳﻪﮔﺬاری، ﺻﻨﺪوق ﻫﺎﻳﻰ ﺑﺎ ﺳﺮﻣﺎﻳﻪ ﻣﺤﺪود ﻫﺴﺘﻨﺪ. ﺑﺪﻳﻦ ﻣﻌﻨﻰ ﻛﻪ اﺑﺘﺪا ﺗﻌﺪاد ﺛﺎﺑﺘﻰ ﺳﻬﺎم ﻣﻨﺘﺸﺮ ﻣﻰﺷﻮد ﺗﺎ ﻣﺒﻠﻎ اوﻟﻴﻪ ﺑﺮای ﺳﺮﻣﺎﻳﻪ ﮔﺬاری را ﺗﺎﻣﻴﻦ ﻛﻨﺪ. ﻣﺒﻠﻎ ﺟﻤﻊ ﺷﺪه اوﻟﻴﻪ ﺳﺮﻣﺎﻳﻪ، ﺑﺮ ﺣﺴﺐ اﻳﻨﻜﻪ ﭼﻄﻮر ﺳﺮﻣﺎﻳﻪﮔﺬاری ﺷﻮد اﻓﺰاﻳﺶ ﻳﺎ ﻛﺎﻫﺶ ﻣﻰﻳﺎﺑﺪ. ﻋﻤﻮﻣﺎً ﻳﻚ ﺷﺮﻛﺖ ﺳﺮﻣﺎﻳﻪﮔﺬاری، ﺳﻬﺎم ۵۰ ﻳﺎ ۶۰ ﺷﺮﻛﺖ ﻣﺨﺘﻠﻒ را در ﻳﻚ زﻣﺎن ﻧﮕﻪ می دارد و اﻳﻦﻫﺎ ﺑﺨﺸﻰ از ﺳﺒﺪ ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻳﺎ داراﻳﻰﻫﺎی آن را ﺗﺸﻜﻴﻞ ﻣﻰ دﻫﻨﺪ. ﺳﺮﻣﺎﻳﻪﮔﺬاری در ﭼﻨﻴﻦ ﺳﻄﺢ ﮔﺴﺘﺮده ای از ﺷﺮﻛﺖﻫﺎ ﺑﻪ ﻛﺎﻫﺶ رﻳﺴﻚ ﺳﺮﻣﺎﻳﻪﮔﺬار ﻛﻤﻚ ﻣﻰﻛﻨﺪ.

ﺳﺮﻣﺎﻳﻪﮔﺬاران از ﻣﺎﻟﻜﻴﺖ اﻣﻴﻦ ﺳﺮﻣﺎﻳﻪﮔﺬاری ﺑﻪ دو ﺻﻮرت ﻧﻔﻊ ﻣﻰﺑﺮﻧﺪ:

- آنﻫﺎ ﺳﻮد ﺗﻘﺴﻴﻤﻰ درﻳﺎﻓﺖ ﻣﻰﻛﻨﻨﺪ، ﻛﻪ ﺳﻬﻢ آنﻫﺎ از ﺳﻮد ﺑﻪ دﺳﺖ آﻣﺪه ﺗﻮﺳﻂ ﺷﺮﻛﺖ ﺳﺮﻣﺎﻳﻪﮔﺬاری در ﻳﻚ دوره ﻣﻌﻴﻦ، ﻣﺜﻞ ﻣﺎه ﻳﺎ ﻳﻚ ﺳﺎل اﺳﺖ.

- ارزش ﺳﺮﻣﺎﻳﻪﮔﺬاری آﻧﻬﺎ ﻃﻰ زﻣﺎن رﺷﺪ ﻣﻰﻛﻨﺪ، ﺑﻪ وﻳﮋه اﮔﺮ اﻣﻴﻦ ﺳﺮﻣﺎﻳﻪﮔﺬاری ﺑﺮای رﺷﺪ، ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻛﺮده ﺑﺎﺷﺪ.

ﺳﻬﺎم ﺷﺮﻛﺖ ﺳﺮﻣﺎﻳﻪﮔﺬاری ﺑﺴﻴﺎر در دﺳﺘﺮس اﺳﺖ ﺳﺮﻣﺎﻳﻪﮔﺬاران ﻣﻰﺗﻮاﻧﻨﺪ ﻣﺜﻼ ﻳﻜﺠﺎ ﺑﻪ اﻧﺪازه ۲,۵۰۰,۰۰۰ رﻳﺎل ﻳﺎ ﺣﺘﻰ ﻣﺎﻫﺎﻧﻪ و ﺑﺎ ﻣﺒﺎﻟﻎ ﻛﻤﺘﺮ ﺳﺮﻣﺎﻳﻪ ﮔﺬاری ﻛﻨﻨﺪ.

ﺑﺴﻴﺎری از ﺳﺮﻣﺎﻳﻪﮔﺬاران ﻣﻰﺧﻮاﻫﻨﺪ ﻛﻪ ﺳﻄﺢ ﺑﺎﻻﻳﻰ از درآﻣﺪ را از ﭘﻮل ﺧﻮد ﻛﺴﺐ ﻛﻨﻨﺪ و ﺳﺮﻣﺎﻳﻪ ﻛﺎﻓﻰ ﺑﺮای ﺳﺮﻣﺎﻳﻪ ﮔﺬاری ﺑﺎ اﻳﻦ ﻫﺪف دارﻧﺪ. ﺑﻨﺎﺑﺮاﻳﻦ ﺑﻌﻀﻰ از ﺷﺮﻛﺖﻫﺎی ﺳﺮﻣﺎﻳﻪ ﮔﺬاری ﺳﺎزﻣﺎن ﻳﺎﻓﺘﻪ اﻧﺪ ﺗﺎ ﺑﻴﺸﺘﺮﻳﻦ درآﻣﺪ ﻣﻤﻜﻦ را از ﺳﺮﻣﺎﻳﻪﮔﺬاریﺷﺎن اﻳﺠﺎد ﻛﻨﻨﺪ. ﺑﻪ ﻋﻨﻮان ﻣﺜﺎل، ﺷﺮﻛﺖﻫﺎی ﺳﺮﻣﺎﻳﻪ ﮔﺬاری ﺑﺎ درآﻣﺪ ﺑﺎﻻ ﺑﺨﺶ وﺳﻴﻌﻰ از داراﻳﻰﻫﺎﻳﺸﺎن را در ﺳﻬﺎم ﭘﺮﺑﺎزده ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻣﻰﻛﻨﻨﺪ. اوﻟﻮﻳﺖ آنﻫﺎ اﻳﺠﺎد درآﻣﺪ ﺑﺎﻻ و رو ﺑﻪ رﺷﺪ اﺳﺖ. ﺳﺎﻳﺮ ﺳﺮﻣﺎﻳﻪ ﮔﺬاران ﺑﻴﺸﺘﺮ ﻣﺘﻮﺟﻪ رﺷﺪ ﺳﺮﻣﺎﻳﻪ ﮔﺬاریﺷﺎن در ﻃﻮل زﻣﺎن ﻫﺴﺘﻨﺪ. اﮔﺮ ﺷﺮﻛﺖﻫﺎﻳﻰ ﻛﻪ ﻳﻚ ﺷﺮﻛﺖ ﺳﺮﻣﺎﻳﻪ ﮔﺬاری در آن ﺳﺮﻣﺎﻳﻪﮔﺬاری ﻣﻰﻛﻨﺪ ﺧﻮب ﻋﻤﻞ ﻛﻨﻨﺪ، ارزش ﺳﺒﺪ ﺳﺮﻣﺎﻳﻪ ﮔﺬاری و در ﻧﺘﻴﺠﻪ ارزش ﺳﻬﺎم در ﺷﺮﻛﺖ ﺳﺮﻣﺎﻳﻪﮔﺬاری ﺑﻴﺸﺘﺮ ﻣﻰﺷﻮد.

انواع سهام

دو نوع سهام اصلی وجود دارد، ﺳﻬﻢ ﻋﺎدی و ﺳﻬﻢ ﻣﻤﺘﺎز. ﻫﺮﻳﻚ از اﻳﻦ دو ﻧﻮع ﺳﻬﻢ، از ﺣﻘﻮق ﻣﺘﻔﺎوﺗﻰ ﻧﺴﺒﺖ ﺑﻪ ﺳﻮد (ﺑﺎزده) و ﺑﺎز ﭘﺮداﺧﺖ ﺳﻬﺎم ﺑﺮﺧﻮردارﻧﺪ.

ﺳﻬﺎمداران ﻋﺎدی در ﺳﻮد ﻫﺎی واﺣﺪ ﺗﺠﺎری، ﭘﺲ از ﭘﺮداﺧﺖ ﺑﺪﻫﻰ ﻫﺎی ﺳﺎﻳﺮ ﺳﺮﻣﺎﻳﻪﮔﺬاران، ﺳﻬﻴﻢ ﻫﺴﺘﻨﺪ. ﺳﻬﺎمدار ﻋﺎدی ﻗﺎدر اﺳﺖ در ﻣﺠﺎﻣﻊ ﻋﻤﻮﻣﻰ ﺷﺮﻛﺖ رأی دﻫﺪ، ﻣﺜﻼً در ﺗﻌﻴﻴﻦ ﻫﻴﺌﺖ ﻣﺪﻳﺮه. ﺛﺮوت ﺷﺮﻛﺖ ﺗﺤﺖ ﻣﺎﻟﻜﻴﺖ ﺳﻬﺎﻣﺪاران ﻋﺎدی اﺳﺖ و ﺗﺤﺖ ﻋﻨﻮان ﺳﻬﺎم ﺳﺮﻣﺎﻳﻪ ﺷﻨﺎﺧﺘﻪ ﻣﻰﺷﻮد.

ﺳﻬﺎمداران ﻣﻤﺘﺎز ﺣﻖ دارﻧﺪ ﻛﻪ ﺳﻮد ﺗﻘﺴﻴﻤﻰ را درﻳﺎﻓﺖ ﻛﻨﻨﺪ ﺣﺘﻰ اﮔﺮ ﺳﻮد ﻛﺎﻓﻰ ﺑﺮای ﭘﺮداﺧﺖ ﺑﻪ ﺳﻬﺎمداران ﻋﺎدی وﺟﻮد ﻧﺪاﺷﺘﻪ ﺑﺎﺷﺪ. ﺑﺎ اﻳﻦ ﺣﺎل، آنﻫﺎ ﺣﻖ رای ﻛﻤﻰ دارﻧﺪ و ﺑﺪﻳﻦﺗﺮﺗﻴﺐ درﺗﻌﻴﻴﻦ ﺧﻂﻣﺸﻰ ﺷﺮﻛﺖ ﻧﻔﻮذ ﻛﻤﺘﺮی دارﻧﺪ.

ﻣﺜﺎل:

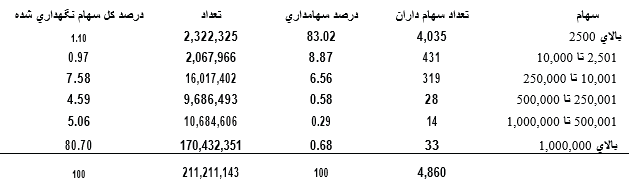

ﺑﻪﻋﻨﻮان ﻧﻤﻮﻧﻪ ﺷﺮﻛﺖ ج، در ﮔﺰارشﻫﺎ و ﺳﺎﻳﺮ ﺣﺴﺎبﻫﺎی ﺳﺎﻻﻧﻪ ﺧﻮد در ﺳﺎل ۱۳۸۵ دارﻧﺪﮔﺎن ﺳﻬﺎم ﺧﻮد را اﻳﻦﮔﻮﻧﻪ ﮔﺰارش ﻧﻤﻮد:

ﺳﻬﺎم ﻋﺎدی در ۳۱ ﺷﻬﺮﻳﻮر ۱۳۸۵

ﻻزم ﺑﻪ ذﻛﺮ اﺳﺖ ﻛﻪ اﻛﺜﺮ ﺳﻬﺎم داران در اﻳﻦ ﺷﺮﻛﺖ دارای ﺳﻬﻢ ﻛﻮﭼﻜﻰ ﻫﺴﺘﻨﺪ. ﻫﻢﭼﻨﻴﻦ ﺑﻴﺸﺘﺮ ﺳﻬﺎم ﺗﻨﻬﺎ ﺗﻮﺳﻂ ۳۳ ﺳﻬﺎمدار ﺑﺰرگ ﻧﮕﻬﺪاری ﻣﻰﺷﻮﻧﺪ.

ﺑﺮرﺳﻰ اﻃﻼﻋﺎت اراﺋﻪ ﺷﺪه ﺑﺮای ﺳﻬﺎمداران در ﮔﺰارش ﺳﺎﻻﻧﻪ ﺷﺮﻛﺖ ﻣﺬﻛﻮر ﻧﺸﺎن ﻣﻰدﻫﺪ ﻛﻪ ﺑﺰرگﺗﺮﻳﻦ ﺳﻬﺎمداران اﻳﻦ ﺷﺮﻛﺖ، ﺻﻨﺪوقﻫﺎی ﺑﺎزﻧﺸﺴﺘﮕﻰ، ﺻﻨﺪوقﻫﺎی ﺳﺮﻣﺎﻳﻪﮔﺬاری و ﺷﺮﻛﺖﻫﺎی ﺑﻴﻤﻪ ﻫﺴﺘﻨﺪ ﻛﻪ دو ﺷﺮﻛﺖ از ﺑﺰرگﺗﺮﻳﻦ آﻧﻬﺎ ﻫﺮ ﻳﻚ ﺣﺪود %۱۰ ﺳﻬﺎم دارﻧﺪ.

- ﺑﺎزده ﺳﻬﺎم داران ﻣﻤﺘﺎز ﻣﻌﻤﻮﻻً ﺑﺎ درﺻﺪ اﻧﺪازهﮔﻴﺮی ﻣﻰﺷﻮد. ﻣﺜﻼً ۸ درﺻﺪ از ۱۰۰ رﻳﺎل ﺳﻬﺎم ﻣﻤﺘﺎز، ﻳﻌﻨﻰ ۸ رﻳﺎل در ﻫﺮ ﺳﺎل ﺑﺮای ﻫﺮ ﺳﻬﻢ ﺑﻪ دارﻧﺪه ﺳﻬﺎم ﺗﻌﻠﻖ ﻣﻰﮔﻴﺮد.

- ﺑﻪﻃﻮر ﻣﻌﻤﻮل، ﺗﻌﺪاد ﺳﻬﺎم ﻣﻤﺘﺎز ﻧﺴﺒﺖ ﺑﻪ ﺳﻬﺎم ﻋﺎدی ﻛﻤﺘﺮ اﺳﺖ و ﺑﻌﻀﻰ ﺷﺮﻛﺖ ﻫﺎ اﺻﻼً ﺳﻬﺎم ﻣﻤﺘﺎز ﻧﺪارﻧﺪ.

- ﻋﻤﺪﺗﺎً ﺑﻴﺸﺘﺮﻳﻦ درﺻﺪ ﺳﻬﺎم در ﺷﺮﻛﺖﻫﺎی ﺑﺰرگ در دﺳﺖ ﻣﺆﺳﺴﺎت ﻣﺎﻟﻰ اﺳﺖ .ﮔﺮﭼﻪ ﺳﻬﺎمداران ﻛﻮﭼﻚ ﺑﺴﻴﺎری ﺑﺎ ﺗﻌﺪاد ﻛﻤﺘﺮی از ﺳﻬﺎم وﺟﻮد دارﻧﺪ.

ﺳﺮﻣﺎﻳﻪ ﻣﺠﺎز ﻳﻚ ﺷﺮﻛﺖ و ﺳﺮﻣﺎﻳﻪ ﻣﻨﺘﺸﺮ ﺷﺪه:

- ﺳﺮﻣﺎﻳﻪ ﻣﻨﺘﺸﺮ ﺷﺪه ﻳﻌﻨﻰ ﺗﻌﺪاد و ارزش اﺳﻤﻰ ﺳﻬﺎﻣﻰ ﻛﻪ واﻗﻌﺎً ﺑﺮای ﺳﻬﺎمداران در ﻳﻚ ﻟﺤﻈﻪ زﻣﺎﻧﻰ ﺧﺎص ﻣﻨﺘﺸﺮ ﻣﻰﺷﻮد.

- ﺳﺮﻣﺎﻳﻪ ﻣﺠﺎز ( ﺛﺒﺖ ﺷﺪه ) ﻳﻌﻨﻰ ﺣﺪاﻛﺜﺮ ﺗﻌﺪاد ﺳﻬﻤﻰ ﻛﻪ ﻣﺪﻳﺮان ﻣﻰﺗﻮاﻧﻨﺪ ﻃﺒﻖ اﺳﺎس ﻧﺎﻣﻪ ﺷﺮﻛﺖ ﻣﻨﺘﺸﺮ ﻛﻨﻨﺪ.

منابع تامین مالی شخص ثالث

اوراق قرضه

ﺗﺎ اﻳﻦ ﺟﺎ ﺳﺮﻣﺎﻳﻪای را ﻛﻪ ﺗﻮﺳﻂ ﺳﻬﺎمداران ﺑﺮای ﺷﺮﻛﺖ ﻫﺎ ﺗﺎﻣﻴﻦ ﻣﻰﺷﻮد ﺑﺮرﺳﻰ ﻛﺮده اﻳﻢ. ﻋﻼوه ﺑﺮ اﻳﻦ، ﺷﺮﻛﺖﻫﺎ از ﺑﻴﺮون از ﺷﺮﻛﺖ ﻫﻢ ﭘﻮل درﻳﺎﻓﺖ ﻣﻰﻛﻨﻨﺪ ﻳﻌﻨﻰ ﺗﺄﻣﻴﻦ ﻣﺎﻟﻰ ﺗﻮﺳﻂ ﺷﺨﺺ ﺛﺎﻟﺚ.

ﻧﻜﺎت ﻛﻠﻰ از ﻣﺘﺨﺼﺺ ﻣﺎﻟﻰ … ﺷﺮﻛﺖﻫﺎ و اوراق ﻗﺮﺿﻪ

ﻣﻨﺎﺑﻊ ﻋﻤﺪه ای از ﺗﺄﻣﻴﻦ ﻣﺎﻟﻰ ﻓﻌﺎﻟﻴﺖ ﺗﺠﺎری، ﺗﻮﺳﻂ ﺳﺮﻣﺎﻳﻪ ﮔﺬاراﻧﻰ ﺗﻬﻴﻪ ﻣﻰﺷﻮد ﻛﻪ ﻧﻤﻰﺧﻮاﻫﻨﺪ رﻳﺴﻚ ﺳﻬﺎمدار ﺑﻮدن ﻳﻚ ﺷﺮﻛﺖ را ﺑﭙﺬﻳﺮﻧﺪ. اﻳﻦ اﺷﺨﺎص ﺛﺎﻟﺚ ﺷﺎﻣﻞ ﺑﺎﻧﻚﻫﺎ، ﺷﺮﻛﺖﻫﺎی ﺑﻴﻤﻪ و ﺻﻨﺪوقﻫﺎی ﺑﺎزﻧﺸﺴﺘﮕﻰ ﻫﺴﺘﻨﺪﻛﻪ ﺑﺮای ﺑﻌﻀﻰ از ﺳﺮﻣﺎﻳﻪﮔﺬاریﻫﺎیﺷﺎن ﺣﺪاﻗﻞ درآﻣﺪ ﺛﺎﺑﺖ و اﻃﻤﻴﻨﺎن ﺧﺎﻃﺮ ﺑﻴﺶ از ﺳﻬﺎم داری ﻧﻴﺎز دارﻧﺪ.

اﺻﻄﻼح اوراق ﻗﺮﺿﻪ ﻳﺎ اوراق ﻗﺮﺿﻪ ﺷﺮﻛﺘﻰ، ﺑﺮای ﺑﻴﺎن وام ﺷﺨﺺ ﺛﺎﻟﺚ ﺑﺎ ﺳﻮد ﺛﺎﺑﺖ ﺑﻪ ﺷﺮﻛﺖﻫﺎ اﺳﺘﻔﺎده ﻣﻰﺷﻮد. اﺻﻞ اﺳﺎﺳﻰ اوراق ﻗﺮﺿﻪ اﻳﻦ اﺳﺖ ﻛﻪ ﻳﻚ وام ﻣﻄﺎﺑﻖ ﺑﺎ ﺷﺮاﻳﻂ ﻣﻨﺪرج در ﺳﻨﺪ ﮔﻮاﻫﻰ ﺑﻪ ﺷﺮﻛﺖ ﭘﺮداﺧﺖ ﻣﻰﺷﻮد. ﻣﻌﻤﻮﻻً، اوراق ﻗﺮﺿﻪ ﺷﺎﻣﻞ ﻧﺮخ ﺳﻮد ﺛﺎﺑﺖ اﺳﺖ و در ﺗﺎرﻳﺦ ﺳﺮرﺳﻴﺪ ﺗﻮﺳﻂ ﺷﺮﻛﺖ ﺑﺎزﭘﺮداﺧﺖ ﻣﻰﺷﻮد. ﮔﺎﻫﻰ اوﻗﺎت و در ﻣﻮاردی ﻛﻪ ﺷﺮﻛﺖ ﺑﺎ ﻣﺸﻜﻼت ﻣﺎﻟﻰ ﻣﻮاﺟﻪ اﺳﺖ، اوراق ﻗﺮﺿﻪ، ﺑﺎ داراﻳﻰﻫﺎی ﺧﺎﺻﻰ ﺗﻀﻤﻴﻦ ﻣﻰﺷﻮد.

ﻣﺜﺎل:

اوراق ﻗﺮﺿﻪ %۸ ، ۱۰۰ رﻳﺎﻟﻰ ﺑﻪ ﺗﺎرﻳﺦ ۱ ﺑﻬﻤﻦ ۱۳۸۵ ﺷﺮﻛﺖ را ﺑﻪ ﭘﺮداﺧﺖ ۸ رﻳﺎل در ﺳﺎل ﺑﻪ دارﻧﺪﮔﺎن اوراق ﻗﺮﺿﻪ ﺗﺎ ﺳﺮرﺳﻴﺪ ﻣﻠﺰم ﻣﻰ ﻛﻨﺪ و در اﻳﻦ ﺗﺎرﻳﺦ (ﺳﺮ رﺳﻴﺪ)، ﻣﺒﻠﻎ ۱۰۰ رﻳﺎل اﺻﻠﻰ ﻫﻢ ﺑﺎﻳﺪ ﺑﺎزﭘﺮداﺧﺖ ﺷﻮد.

اوراق ﻗﺮﺿﻪ ﻗﺎﺑﻞ ﺗﺒﺪﻳﻞ، ﮔﺰﻳﻨﻪ ﺟﺬاب دﻳﮕﺮی ﺑﺮای ﺳﺮﻣﺎﻳﻪﮔﺬاران اﺳﺖ زﻳﺮا در ﺗﺎرﻳﺦ ﻣﺸﺨﺺ و ﺑﻪ ﻗﻴﻤﺖ از ﭘﻴﺶ ﺗﻌﻴﻴﻦ ﺷﺪه، ﻗﺎﺑﻞ ﺗﺒﺪﻳﻞ ﺑﻪ ﺳﻬﺎم ﻫﺴﺘﻨﺪ. ﺑﻨﺎﺑﺮاﻳﻦ، دارﻧﺪﮔﺎن اوراق ﻗﺮﺿﻪ ﺿﻤﻦ دارا ﺑﻮدن درآﻣﺪ ﺛﺎﺑﺖ در ﻛﻮﺗﺎه ﻣﺪت ﺑﺎ اﺣﺘﻤﺎل ﺳﻮد ﺳﺮﻣﺎﻳﻪای ﺑﺎ رﻳﺴﻚ ﭘﺎﻳﻴﻦ ﻣﻮاﺟﻪ ﻫﺴﺘﻨﺪ.

نویسنده: راب درﻧﺴﻔﻴﻠﺪ

ﻣﺘﺮﺟﻢ: اﻟﻬﻪ اﺑﺮاﻫﻴﻤﻰ

منبع: بورس اوراق بهادار تهران

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟