رکود تورمی چیست و چه تأثیری بر اقتصاد جهانی دارد؟ آیا بازار ارزهای دیجیتال باید از روند رکود تورمی در شرایط فعلی بترسد؟ آیا سرمایه گذاری در ارزهای دیجیتال در دوران رکود تورمی تصمیم درستی است؟ اگر وضعیت رو به نزول ارزهای دیجیتال موجب نگرانی شما شده است، در ادامه این مطلب برای دریافت پاسخ این سؤالات همراه ما باشید.

رکود تورمی چیست و چگونه ایجاد می شود؟

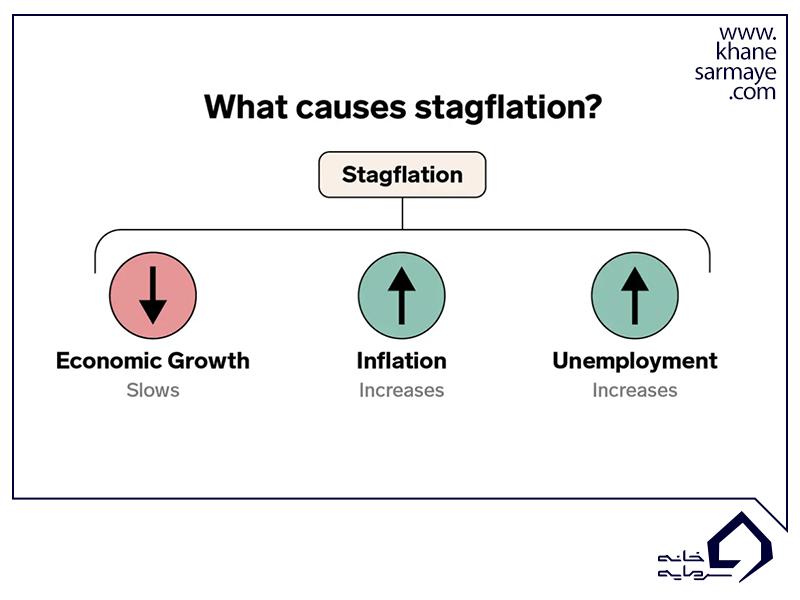

همان طور که احتمالاً از اسم این مفهوم حدس می زنید، رکود تورمی ترکیبی از رکود و تورم است. رکود و تورم هر دو در دسته اتفاقات بد اقتصادی قرار می گیرند که موجب نگرانی سرمایه گذاران می شوند، اما تصور کنید این دو مفهوم منفی در کنار یکدیگر احتمالاً چه فاجعه ای برای بازارهای سرمایه گذاری رقم می زنند. به زبان ساده، رکود تورمی یعنی درحالی که روندهای رشد اقتصاد در حال رکود و نزول است، تورم و بیکاری در حال افزایش است.

رکود تورمی یکی از پیامدهای احتمالی تورم است، اما دلیل ایجاد تورم چیست؟

۱- تورم به دلیل افزایش تقاضا: زمانی که شرایط اقتصادی یک کشور وضعیت خوبی دارد، نرخ مصرف در میان مردم افزایش می یابد؛ درنتیجه افراد برای پرداخت هزینه کالا و خدمات موردنیاز خود، درخواست می دهند حقوقشان افزایش پیدا کند. در این میان تولیدکنندگان برای پاسخ به نیاز مخاطبان خود و افزایش میزان سود، قیمت خدمات و کالاهای خود را بیشتر می کند که در نتیجه این فرایند، تورم به مرور زمان افزایش می یابد.

۲- تورم به دلیل عرضه کم: زمانی که قیمت یا عرضه مواد اولیه برای کالاها به هر دلیلی به ترتیب افزایش یا کاهش می یابد، خیلی سریع و به طور ناگهانی قیمت کالاها بیشتر می َشود. تغییرات قیمت نفت، کمبود نیروی کار یا مشکلات زنجیره تأمین، از جمله موارد مؤثر در افزایش تورم هستند.

در حال حاضر اقتصاد جهانی به دلیل عرضه کم با تورم مواجه است. افزایش هزینه های انرژی، کمبود مواد اولیه و شروع همه گیری ویروس کرونا از جمله مواردی هستند که به افزایش تورم در سراسر جهان و نه تنها ایران دامن زده اند، اما نگرانی بسیاری از دولت مردان و تحلیلگران این است که ممکن است این وضعیت به رکود تورمی منجر شود.

رکود تورمی بدتر از تورم است؛ زیرا مبارزه با آن دشوارتر بوده و ممکن است مدت بیشتری طول بکشد تا از سیستم اقتصادی خارج شود. در حال حاضر قیمت نفت و گاز در حال افزایش است که موجب سختی شرایط زندگی و افزایش قیمت در سراسر جهان می شود. همچنین پیش از این شیوع ویروس کرونا و به دنبال آن مشکلات زنجیره تأمین موجب افزایش قیمت ها شد.

در این میان، سیاست گذاران نگران اند که اقتصاد جهانی ممکن است وارد رکود شود؛ به این معنا که شاید دو فصل متوالی رشد منفی داشته باشیم. یکی از نتایج رکود افزایش بیکاری است، اما چه کاری می توان برای آن کرد؟ در این میان، یکی از ابزارهای سیاست گذاران کاهش نرخ بهره است. اگر نرخ بهره کاهش یابد، نرخ بهره گرفتن از بانک ها افزایش خواهد یافت.

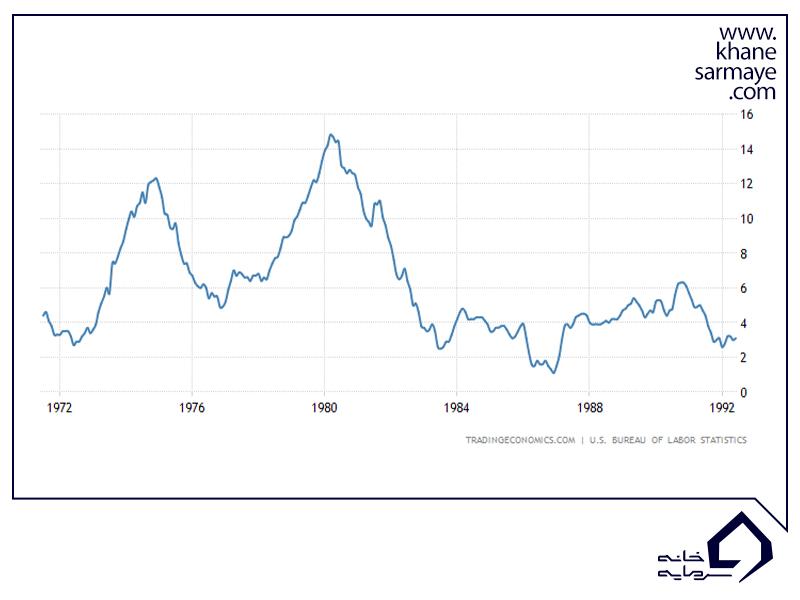

درنتیجه سرمایه گذاری دوباره افزایش می یابد و میزان مصرف نیز بیشتر می شود که می تواند دوباره به افزایش تورم منجر شود. درواقع با این استراتژی، تورمی که پیش از این زیاد بود، دوباره افزایش می یابد. در همین شرایط است تله تورمی رخ می دهد و تورم افزایش می یابد؛ بنابراین باید نرخ بهره را افزایش داد که این امر خود احتمال رکود را افزایش می دهد. یکی از نمونه های معروف رکود تورمی در دهه 1970 اتفاق افتاد و در نتیجه شوک قیمت نفت، تورم در ایالات متحده افزایش یافت.

درنهایت بروز این شوک به دلیل تقاضا، فدرال نرخ بهره را تا 20 درصد افزایش داد. درحالی که رشد تولید ناخالص داخلی در سال هایی که نرخ بهره به اوج خود می رسید، منفی بود.

رکود تورمی زمانی به وجود می آید که اقتصاد به دلیل عرضه خارج از کنترل با شوک مواجه می شود. افزایش قیمت کالاها مثال خوبی از این شرایط است. اگر قیمت نفت ناگهان افزایش یابد، اقتصاد آسیب می بیند.

آیا رکود تورمی همیشه به رکود منجر می شود؟

لزوماً نه و به واکنش بانک مرکزی بستگی دارد. در این شرایط سه سناریو داریم:

- نرخ بهره به شدت و به طور قابل توجهی افزایش یافته است. تورم باید به سرعت کاهش یابد، اما خطر رکود افزایش می یابد.

- بانک مرکزی نرخ بهره را کمتر افزایش می دهد. با توجه به اینکه شوک عرضه با چه سرعتی از بین می رود، تورم می تواند ادامه یابد یا حتی بیشتر شود. در این شرایط احتمال رکود کمتر است.

- بانک مرکزی از هر دو مدل قبلی، کمی امتحان می کند. در این شرایط وضعیت اقتصادی را زیر نظر می گیرد و می تواند به موقع برای تغییرات احتمالی واکنش مناسب نشان دهد؛ زیرا قادر به استفاده از هر دو مدل است.

رکود تورمی در بازار ارزهای دیجیتال به چه معناست؟

قبل از اینکه به بررسی رکود تورمی در ارزهای دیجیتال بپردازیم، لازم است بدانید سرمایه گذاری در این نوع دارایی، همیشه با ریسک زیادی همراه است. در شرایطی که بازار ارزهای دیجیتال به سمت بازارهای گاوی یا همان نزولی و رکود حرکت می کنند، تمایل سرمایه گذاران به فروش دارایی های خود افزایش می یابد و آن ها در دوران رکود تورمی، حفظ سرمایه اولیه را در اولویت قرار می دهند.

عملکرد ارزهای دیجیتال در دوران رکود تورمی چگونه است؟

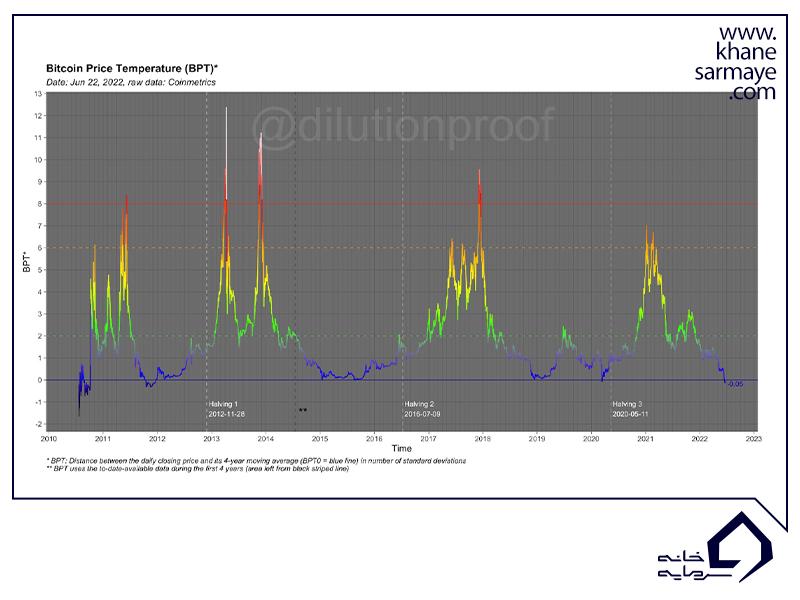

در دوران رکود تورمی ممکن است همه ارزهای دیجیتال به یک شکل به شرایط ایجادشده واکنش نشان ندهند. برای درک بهتر این موضوع، ارزها را در حالت کلی در سه دسته قرار می دهیم: بیت کوین، اتریوم و آلت کوین ها. اگر نمودار حرارتی قیمت بیت کوین را بررسی کنیم، به سادگی می توان متوجه شد که در حال حاضر بیت کوین در دسته دارایی های ارزان قرار می گیرد:

BPT فاصله بین قیمت فعلی بیت کوین و میانگین متحرک چهار ساله آن را اندازه گیری می کند؛ به بیان ساده تر قیمت بیت کوین براساس استانداردهای گذشته ارزیابی می شود. با این حال در بیشتر زمان های حضور بیت کوین به عنوان یک دارایی جذاب، فدرال رزرو در «حالت چاپ پول» بوده است.

تنها زمانی که نرخ بهره برای مدت کوتاهی افزایش یافت (2.5 درصد در ابتدای سال 2019) بیت کوین از نظر قیمت عملکرد خوبی نداشت و زمانی که تورم تاحدی کاهش یافت، ارزش بیت کوین بار دیگر بیشتر شد. درواقع روند تغییرات بیت کوین به این بستگی دارد که چه زمانی می تواند ارتباط خود را با دیگر دارایی ریسکی قطع کند، اما مشخص است که به این زودی شاهد این اتفاق نخواهیم بود.

نکته مهم این است که اتریوم کاملاً به بیت کوین وابسته است. اتریوم نمی تواند مشابه بیت کوین به یک دفتر کل کاملاً غیرمتمرکز تبدیل شود؛ اگرچه هدف اصلی این ارز هم این نیست. اتریوم «کامپیوتر جهان غیرمتمرکز» است؛ یعنی نوعی ویندوز غیرمتمرکز که هرکسی می تواند از آن استفاده کند؛ درحالی که BTC اکنون به عنوان یک دارایی دیجیتال شناخته می شود، مشخص نیست آیا ETH هم یک دارایی است یا نه.

علاوه بر این، انتقال اتریوم از شبکه اثبات کار به اثبات سهام در آینده اتفاق خواهد افتاد. اگر این انتقال به خوبی انجام شود، این تغییر از PoW به PoS می تواند برای ETH روند صعودی داشته باشد یا اگر این تغییر برای اولین بار به مشکلات و پیامدهای غیرمنتظره منجر شود، می تواند روند پیشرفت اتریوم را نزولی کند. در هر صورت، قیمت ETH تقریباً به طور قطع از BTC پیروی می کند و تأثیری بر آن ندارد.

آیا سرمایه گذاری در ارزهای دیجیتال در دوران رکود تورمی منطقی است؟

به گفته لین آلدن، چند قانون اساسی برای سرمایه گذاری در دوران رکود تورمی وجود دارد:

- پول نقد و اوراق قرضه: با سرمایه گذاری در این بازار، حتی با افزایش نرخ بهره، باز هم احتمال کاهش چند درصدی ارزش سرمایه وجود دارد.

- بورس: احتمال کاهش ارزش دارایی به ویژه برای سهم هایی که رشد زیادی دارند، وجود دارد. با توجه به اینکه ارزهای دیجیتال معمولاً رشدهای زیادی و ناگهانی دارند، در شرایط نزولی بازار هم با افت شدیدی روبه رو می شوند.

- زمین و ملک: شرایط سرمایه گذاری در این بازار احتمالاً خوب باشد، اما توجه داشته باشید که احتمالاً برای ورود به این بازار باید تمام نقدینگی خود را خرج کنید.

- طلا و نقره: طلا و سایر فلزات گران بها عملکرد خوبی دارند. گرچه بیت کوین نیز طلای دیجیتال شناخته می شود، واقعیت این است که با تبدیل شدن به این نوع دارایی، فاصله زیادی دارد.

با توجه به موارد گفته شده، سرمایه گذاری به عوامل شخصی مانند افق سرمایه گذاری، ریسک پذیری و میزان نقدینگی شما بستگی دارد. اگر در شرایط رکود تورمی قصد سرمایه گذاری در ارزهای دیجیتال را دارید، بهتر است کمی صبر کنید تا شرایط بازار روند صعودی به خود بگیرد.

خلاصه مطلب

سرمایه گذاری در شرایط رکود تورمی با ریسک زیادی همراه است. در این شرایط قیمت همه چیز در حال افزایش است و نرخ مصرف و خرید افراد نیز افزایش می یابد که به افزایش تورم می انجامد. در چنین شرایطی بهتر است سرمایه گذاری و خرید کلانی انجام ندهید و منتظر بمانید.

پرسش های متداول

۱- رکود تورمی چیست؟

رکود تورمی یعنی درحالی که روندهای رشد اقتصاد در حال رکود و نزول بوده، تورم و بیکاری در حال افزایش است.

۲- دلیل ایجاد تورم چیست؟

تورم معمولاً به دلیل افزایش تقاضا و کاهش عرضه به دلیل عوامل مختلف مانند مواد اولیه، زنجیره تأمین و … اتفاق می افتد.

۳- سرمایه گذاری در دوران رکود تورمی خوب است یا نه؟

شرایط رکود تورمی شبیه زنجیره ای معیوب است که در گذر زمان موجب افزایش قیمت ها و نرخ بیکاری می شود. در این شرایط بهتر است سرمایه زیادی را برای خرید دارایی اختصاص ندهید و کمی صبر کنید تا شرایط بازار پایدار شود.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟