به طورکلی شاخص، معیاری است که براساس آن تغییرات روند یک بازار سرمایه مانند ارزهای دیجیتال نشان داده می شود. یکی از بهترین ویژگی های بازار ارزهای دیجیتال، در دسترس بودن داده ها برای انجام تجزیه و تحلیل های لازم است. تکنولوژی بلاک چین به تنهایی می تواند اطلاعات زیادی را درباره جریان پول، احساسات بازار و رفتار معامله گران در اختیار کارشناسان قرار دهد. در ادامه این مطلب به معرفی و بررسی یکی از شاخص های مهم بازار کریپتو یعنی شاخص SOPR می پردازیم.

شاخص SOPR چیست؟

این شاخص کوتاه شده عبارت Spent Output Profit Ratio و به معنای نسبت سود خروجی مصرف شده است. همچنین شاخصی است که اطلاعات مناسبی درباره احساسات کلان بازار، سود و زیان مربوط به یک بازه زمانی خاص را به کاربران ارائه می دهد. این شاخص تمام سود و زیان مربوط به کوین های موجود در زنجیره را نشان می دهد.

در بیانی ساده تر، با استفاده از این شاخص می توان سود یا زیان تمام معاملات بازار را اندازه گیری کرد. عدد SOPR با اندازه گیری تفاوت بین قیمت خرید و فروش به دست می آید و از طریق آن می توان متوجه شد که آیا کل بازار سودده است یا زیان ده.

- اگر ارزش این شاخص بالاتر 1 باشد، مشارکت کنندگان بازار دارایی خود را همراه با کسب سود می فروشند (بازار صعودی بوده و قیمت فروش بالاتر از قیمت پرداختی کاربر است).

- اگر ارزش این شاخص کمتر از 1 باشد، مشارکت کنندگان بازار دارایی خود را همراه با ضرر و زیان می فروشند (بازار نزولی بوده و قیمت فروش کمتر از قیمت پرداختی کاربر است).

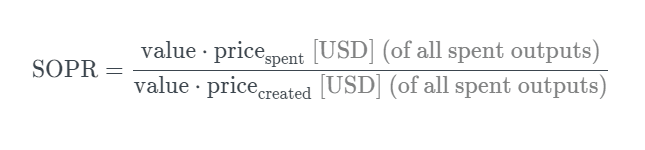

روش اندازه گیری شاخص SOPR

در تمامی شرایط بازار این شاخص یک ابزار مفید است؛ چراکه این شاخص کل سود و زیان محقق شده در یک روز خاص را در بر گرفته و اغلب بازتابی از احساسات بازار است. هر دو فاکتور ارزش دقیق شاخص و روند غالب بازار، بینش خوبی درباره رفتار مخارج بازار یا همان market spending behaviour ارائه می دهند.

اندازه گیری این شاخص با تقسیم ارزش تحقق یافته یک خروجی مصرف شده (به دلار) بر ارزش ایجاد UTXO اصلی (به دلار) محاسبه می شود.

سیگنال های شاخص SOPR

به طورکلی، مقادیر بالای این شاخص نشان دهنده تحقق سود بالا در روز مدنظر است. معمولاً به دنبال افزایش صعودی قیمت ها، پیک های متوالی SOPR بالا نشان دهنده توزیع مستمر هستند. همچنان که کوین های بیشتری در گردش نقدینگی بازار مصرف می شوند، احتمال ایجاد یک بازار محلی یا کلان نیز بیشتر می شود، اما در مقابل، مقادیر کمتر این شاخص سبب بروز یک یا هر دو سناریوی زیر می شود:

- کاهش سطح فروش دارایی در میان سرمایه گذارانی که کوین های سودآوری را در اختیار داشته باشند، نشان دهنده پایین بودن قیمت هاست.

- سرمایه گذارانی که کوین های ضرردهی را در اختیار داشته باشند، دارایی های خود را می فروشند. زمانی که نسبت زیان تحقق یافته از سود تحقق یافته بیشتر شود، SOPR به زیر 1.0 می رسد. به طورکلی این امر نشان دهنده سطح فروش بالا و شرایط نزولی بازار است.

مثال هایی از کاربرد شاخص SOPR

-

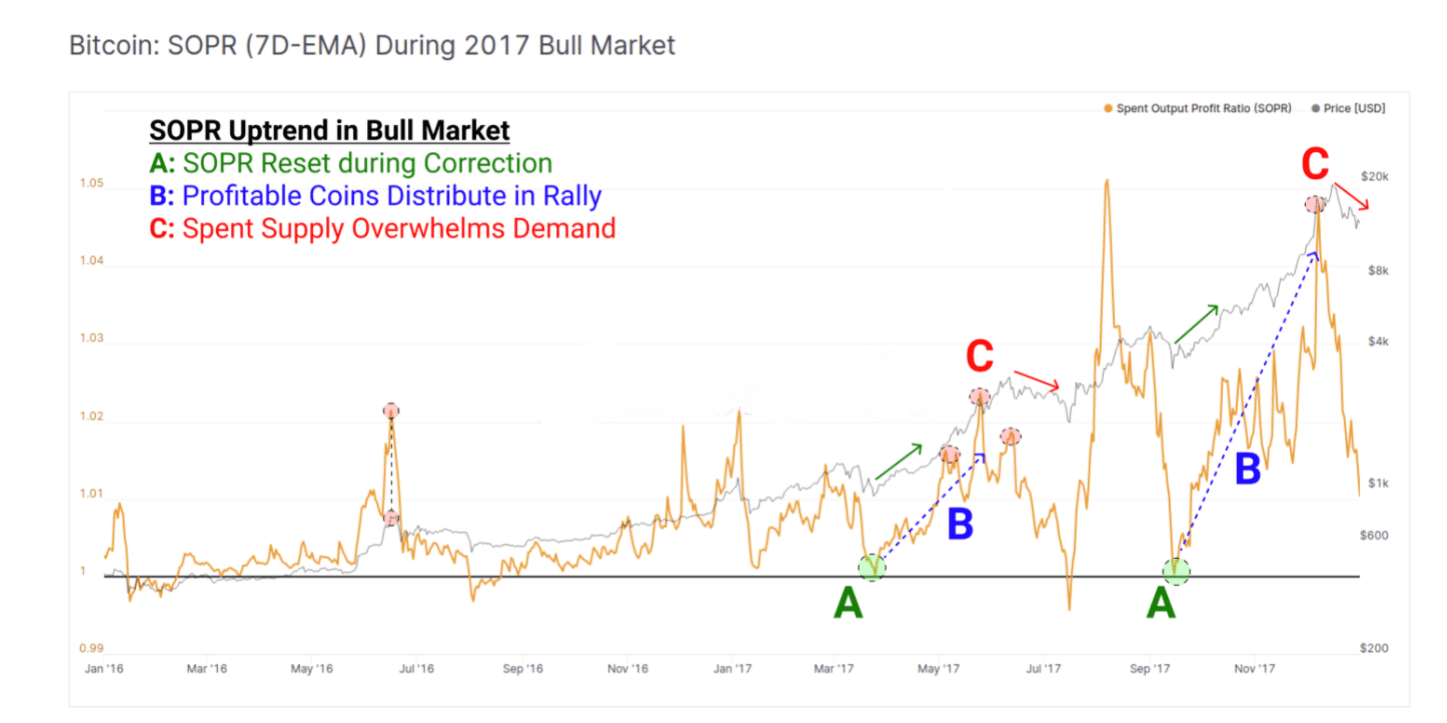

بازار گاوی/ Bull Market Rallies

بازار گاوی یکی از اصطلاحات رایج بازار ارزهای دیجیتال و به معنای بازار صعودی است. با افزایش قیمت ها در بازارهای صعودی، بخش اعظمی از عرضه سکه های در گردش، سودده خواهند بود. علاوه بر این، با وجود ادامه روند صعودی بازار، میزان سود سرمایه گذاران بلندمدت نیز افزایش خواهد یافت.

همچنان که این حجم از سود تحقق نیافته افزایش می یابد، انگیزه سرمایه گذاران برای فروش و تحقق سود نیز افزایش پیدا می کند. این امر سبب کسب سود و بازگرداندن ذخایر نقدینگی قبلی به نقدینگی موجود در گردش می شود. براساس شرایط بالا، تفسیر شاخص SOPR در طول روند بازارهای صعودی به شرح زیر است:

SOPR Rest (A): پس از اصلاح قیمت در مقطعی که احساسات بازار در سطح پایین قرار دارد، دارندگان حجم بالای ارزهای دیجیتال وارد عمل می شوند و شروع به خرید ارز در کف قیمت می کنند. این امر سبب می شود تا سطح تقاضا از عرضه پیشی بگیرد.

در این مواقع سطح SOPR پایین بوده (نزدیک یا زیر 1) و نشان دهنده آن است که بیشتر سفارش های فروش، توسط معامله گران وحشت زده از سقوط قیمت ها ثبت شده اند.

Distribution into Strength (B): با افزایش قیمت ها، احتمال تحقق سود کوین های سودآور افزایش می یابد و این امر به توزیع منجر می شود؛ همچنان که عرضه بیشتر کوین ها با حاشیه سود بالاتر به گردش درمی آید. در بیشتر موارد در پیک های متوالی، شاخص مذکور نیز افزایش می یابد.

Local/Macro Top Established (C): درنهایت عرضه تازه توزیع شده، تقاضاهای ورودی را تحت تأثیر قرار داده و یک بازار محلی یا کلان ایجاد می شود. در این موارد اغلب شاخص SOPR بالاست و این موضوع نشان دهنده بالابودن حجم سود محقق شده است.

-

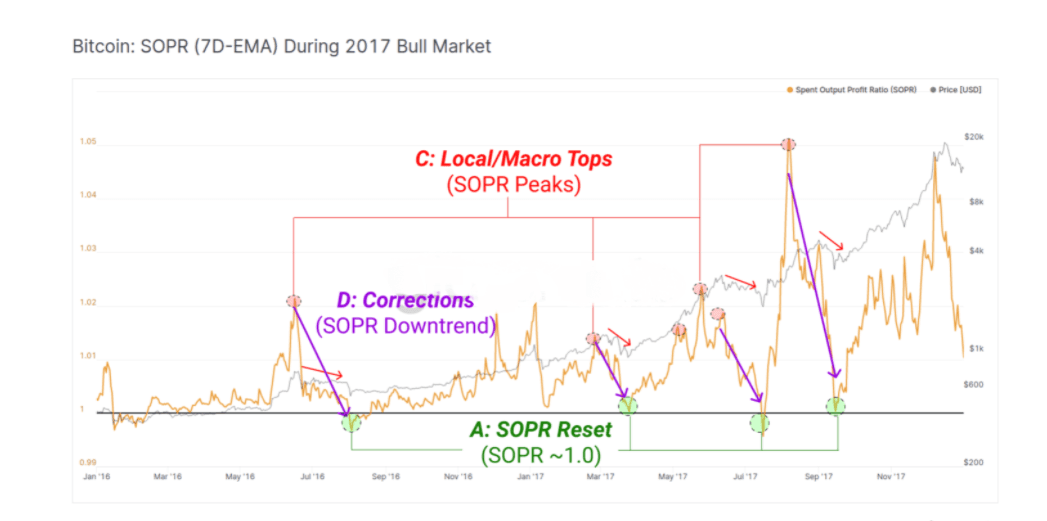

اصلاحات بازار گاوی/ Bull Market Corrections

به طورکلی، به احتمال زیاد شرکت کنندگان جدیدتر و بی تجربه تر بازار، ارزهایی را در قیمت های بالا خریداری می کنند و متعاقباً هنگام انجام اصلاحات بازار، کوین های خود را با وجود تحمل ضرر می فروشند. برعکس این سناریو نیز صادق است؛ یعنی به احتمال زیاد سرمایه گذاران قدیمی و باتجربه کوین هایی را در اختیار دارند که در سطوح ارزان تر خریداری شده و این افراد از سرمایه خود برای خرید ارز در کف قیمت استفاده می کنند. براساس شرایط بالا، تفسیر شاخص SOPR در طول اصلاحات بازارهای صعودی به شرح زیر است:

Local/Macro Top Established (A): عرضه توزیع شده سبب ایجاد بازارهای محلی و کلان می شود.

Price Correction (B): کوین های سودده در زمان اصلاح قیمت اغلب با نرخ کم به درون بازار توزیع می شوند. به این ترتیب سرمایه گذاران قدیمی و باتجربه تر، کمتر دچار پنیک فروش می شوند و احتمال اینکه سکه های سودآور را در قیمت پایین بفروشند کمتر است، اما در مقابل، احتمال بیشتری وجود دارد که سرمایه گذاران جدیدتر و بی تجربه با ترس از دست دادن دارایی در طول اصلاحیه قیمت، ارزهای خود را بفروشند و متحمل ضرر و زیان بسیاری شوند. این امر شاخص SOPR را به سمت یک روند نزولی و مقادیر پایین تر سوق می دهد.

SOPR Reset (C): تسلیم شدن سرمایه گذاران جدید به کاهش ارزش شاخص SOPR (نزدیک یا کمتر از 1) منجر می شود. درنهایت وضعیت ارزهای بازار در حالت سکون باقی می ماند و این امر نشان دهنده اعتقاد سرمایه گذاران به نگهداری ارزهاست.

-

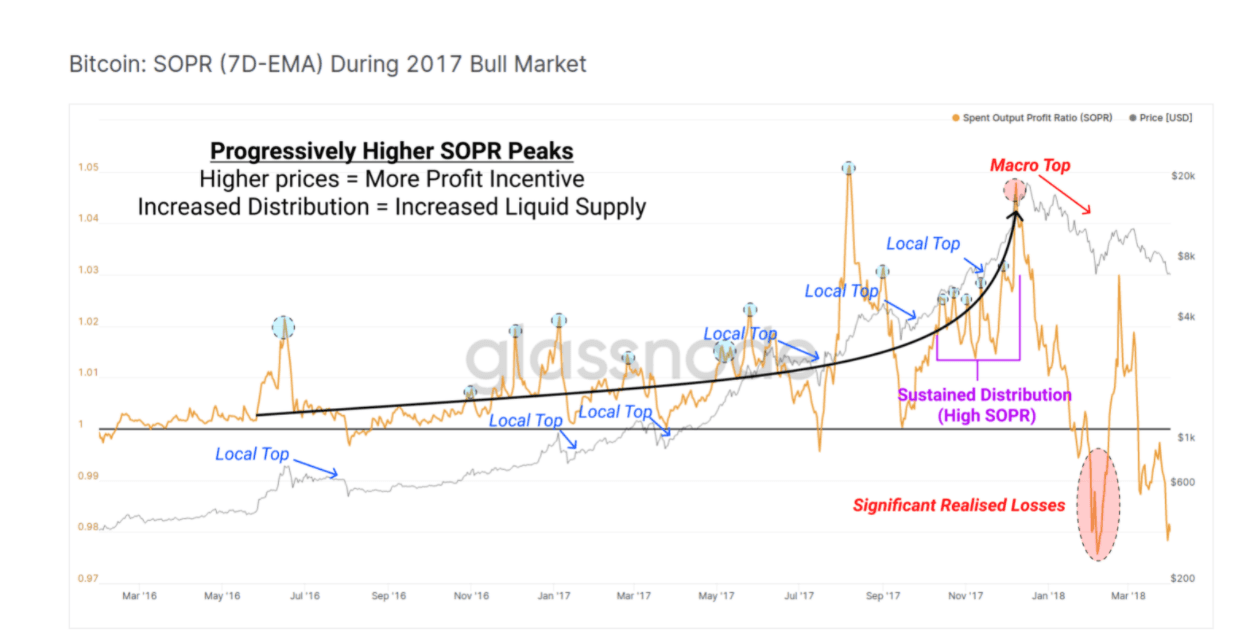

معکوس بازار گاوی/ Bull Market Reversals

درنهایت بازارهای گاوی یک قله کلان ایجاد می کنند که این قله با یک دوره طولانی روند نزولی ایجاد می شود. روند کلی و سطوح اوج شاخص SOPR می تواند بینشی را درباره میزان نسبی سود محقق شده ارائه دهد. احتمالاً این موضوع سبب می شود تا میزان عرضه بر تقاضا غلبه کند. توالی معمول برای شناسایی بازارهای صعودی کلان با استفاده از اندیکاتور این شاخص به شرح زیر است:

بالارفتن تدریجی SOPR: اطراف قله های محلی و اصلاحات انجام شده نشان می دهد میزان سود تحقق یافته نیز با هر افزایش قیمت، در حال زیادشدن است. این موضوع به این معناست که برای جذب کوین هایی که با قیمت های بالاتر فروخته می شوند، به حجم بیشتری از تقاضای ورود سرمایه نیاز است.

دوره های پایدار SOPR بالا: این دوره های پایدار نشان دهنده آن است که روند خرید دارایی های سودآور در بازه زمانی که این کوین ها با قیمت نزولی مواجه هستند، کاهش پیدا نکرده است. این امر احتمالاً با احساسات بازار مرتبط است و براساس آن سرمایه گذاران به گران شدن ارزها اعتقاد دارند.

مقادیر قابل توجهی از SOPR پایین: ممکن است بر اثر یک اصلاح قیمت، شاهد پنیک گسترده ای در بازار باشیم؛ چراکه در این بازه زمانی سرمایه گذاران متحمل ضررهای بزرگی می شوند. افت شدید شاخص مذکور نشان می دهد ارزش بخش بزرگی از دارایی های موجود در بازار، پایین تر از حد تصور قرار دارد. این موضوع سبب ضرر سرمایه گذاران و بروز شرایط نزولی بازار می شود.

-

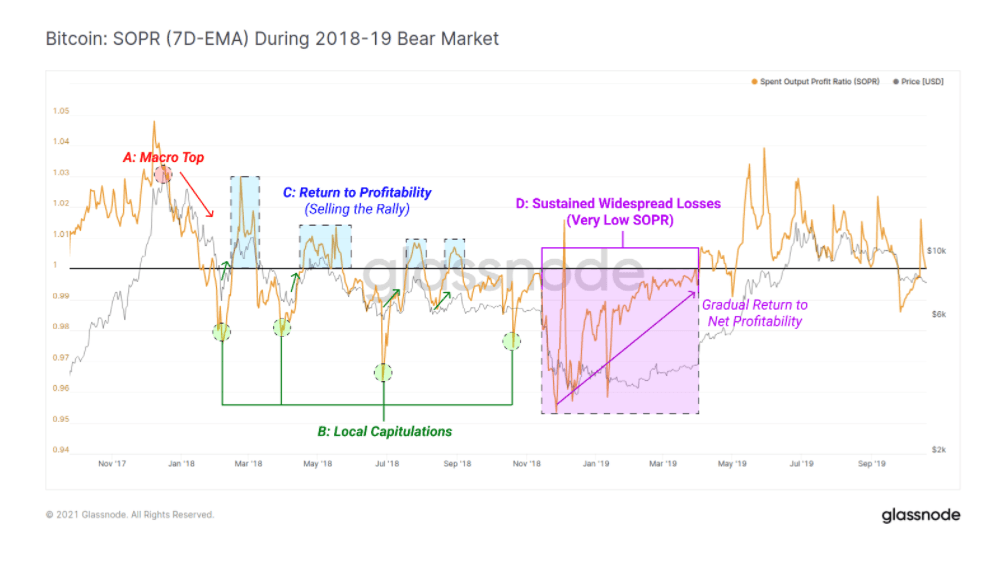

بازارهای خرسی/ Bear Markets

در بازارهای نزولی، شاخص SOPR معمولاً به همان منطق بازارهای صعودی پایبند است (اما برعکس). در بازارهای نزولی، علاقه و تقاضای عمومی برای خرید دارایی در طول زمان کاهش یافته و نوسانات بالا سبب خروج سرمایه گذاران از بازار می شود.

درنهایت در بازارهای خرسی (نزولی)، یک کف قیمت نهایی ایجاد می شود. در این مرحله خریداران کوین هایی را از فروشندگانی که تسلیم وضعیت بازار شده اند، جمع آوری و خریداری می کنند. توالی معمول و تفسیر شاخص SOPR در طول بازارهای نزولی به شرح زیر است:

Macro Top (A): رأس بازار کلان زمانی ایجاد می شود که عرضه توزیع شده درنهایت بر میزان تقاضای بازار غلبه کند. هر دو گروه سرمایه گذاران بلندمدت و کوتاه مدت، کوین های گران قیمت را با سودهای بالا توزیع می کنند و منجر به بالارفتن ارزش SOPR می شوند.

Local Capitulation (B): با روند کاهشی قیمت غالب، سرمایه گذارانی که ارزش دارایی آن ها به پایین تر از حد تصور می رسد، تسلیم می شوند و کوین های خود را با ضرر در پایین ترین سطح محلی می فروشند. درنهایت این امر به بروز مقادیر بسیار پایین شاخص SOPR که معمولاً کمتر از 1 است، منجر خواهد شد.

Return to Profitability (C)/ بازگشت به سودآوری: زمانی که قیمت ها در بازارهای نزولی یا خرسی افزایش پیدا می کنند، سرمایه گذاران بلندمدت و افرادی که مخالف روند بازار وارد معامله می شوند، از چرخه صعودی قبلی به روند سودآوری بازمی گردند. همچنان که این ارزها فروخته شده و سود معامله گران محقق می شود، روند این شاخص نیز به بالاتر از 1 می رسد.

از آنجا که منابع نقدینگی حاصل از کوین های فروش رفته بار دیگر بر کاهش سطح تقاضای بازار نزولی غلبه می کنند، ممکن است قیمت بازار تغییر کرده و فاز B دوباره تکرار شود.

Sustained Capitulation (D)/ کاپیتولاسیون پایدار: همچنان که بازار نزولی به کاپیتولاسیون نهایی می رسد، بیشتر دارندگان ارز، در مقطعی از زمان، متحمل زیان خالص شده و از این جهت، ممکن است شاخص SOPR برای مدت زمان طولانی زیر 1 باقی بماند. این وضعیت نشان دهنده زمانی است که ارزهای سودآور باقیمانده از چرخه قبلی ساکن و غیرفعال هستند.

نتیجه گیری

SOPR یکی از شاخص های مهم در تجزیه و تحلیل روند بازارهای سرمایه مانند بازار ارزهای دیجیتال است. توجه به سیگنال هایی ارائه شده توسط این شاخص سبب می شود تا سرمایه گذار براساس شرایط به وجودآمده در بازارهای خرسی و گاوی بهترین تصمیم را بگیرد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟