برای موفقیت در معاملات بازار مالی، تشخیص زمان مناسب برای خرید و فروش بسیار حیاتی است. در این زمینه، آگاهی از تحلیل تکنیکال (Technical Analysis) برای کسانی که قصد دارند در این بازارها فعالیت کنند، یک نیاز اساسی است. یکی از موارد مؤثر در تحلیل تکنیکال، الگوهای قیمت است که به کمک آنها میتوانیم تغییرات روندهای بازار را پیشبینی کنیم. در این مقاله به بررسی الگوی مستطیل و ویژگیهای آن میپردازیم.

الگوی مستطیل چیست؟

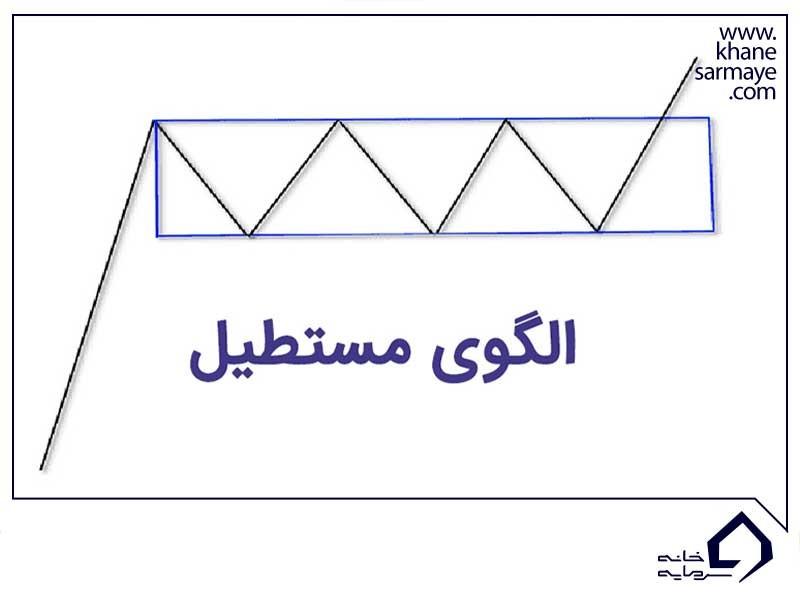

الگوی مستطیل بدون شک به عنوان یکی از پراستفادهترین الگویهای نموداری در تحلیل تکنیکال شناخته شده است. معمولاً این الگو در ادامه یک جریان صعودی یا نزولی و در زمانهایی که بازار در حالت نوسان و بدون جهت معین است، پدیدار میشود. در این حالت، قیمت روند مشخصی نداشته و در بین دو سطح قیمتی، نوسان میکند.

از نام این الگو، مشخص است که کف و سقف نمودار قیمت در یک خط موازی و افقی قرار دارند و با اتصال این نقاط، شکل مستطیلی ایجاد میشود. این الگو در بسیاری از منابع با عنوان تریدینگ رنج (Trading range) نیز استفاده میشود. درواقع شکل مستطیلی این الگو شامل کفها و قلههای پشتسرهم است. این قلهها و کفها در یک خط موازی افقی واقع شدهاند و بین این دو خط، یک ناحیه رنج است.

کاربرد الگوی مستطیل در تحلیل تکنیکال

این الگو زمانی ایجاد میشود که قیمت مسیر و روند مشخصی نداشته و در یک بازهای نوسان میکند. به طور کلی این الگو نشاندهنده تردید و سردرگمی میان خریداران و فروشندگان است و نشان میدهد که تعادلی موقتی بین عرضه و تقاضا وجود دارد.

این الگو اغلب به عنوان یک الگوی ادامهدهنده مطرح میشود و به این معنی که پس از پایان این الگو، احتمال دارد قیمت به مسیر قبلی خود بپردازد. البته در برخی موارد، ممکن است تغییر جهت دهد و برخلاف روند قبلی پیش از تشکیل مستطیل، حرکت کند.

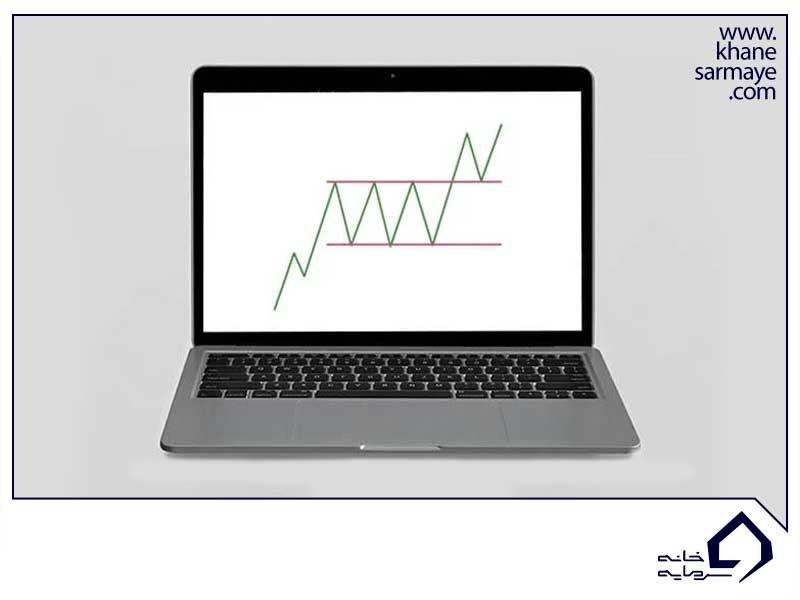

در تصویر بالا، دو ضلع افقی آن که یکی از بالا و دیگری از پایین رسم شده است، به ترتیب سطوح مقاومت و حمایت را نشان میدهد. در این زمان، قیمت در میان این دو نقطه برای مدت معینی دوام میآورد و یک محدوده تعادلی ایجاد میشود که در آن، میتوان در نزدیکی حمایت خرید کرد و در نزدیکی مقاومت، فروخت. این تعادل بین قیمتهای کف و سقف به صورت موازی ادامه مییابد تا زمانی که قیمت از این الگو خارج شود.

انواع الگوی مستطیل

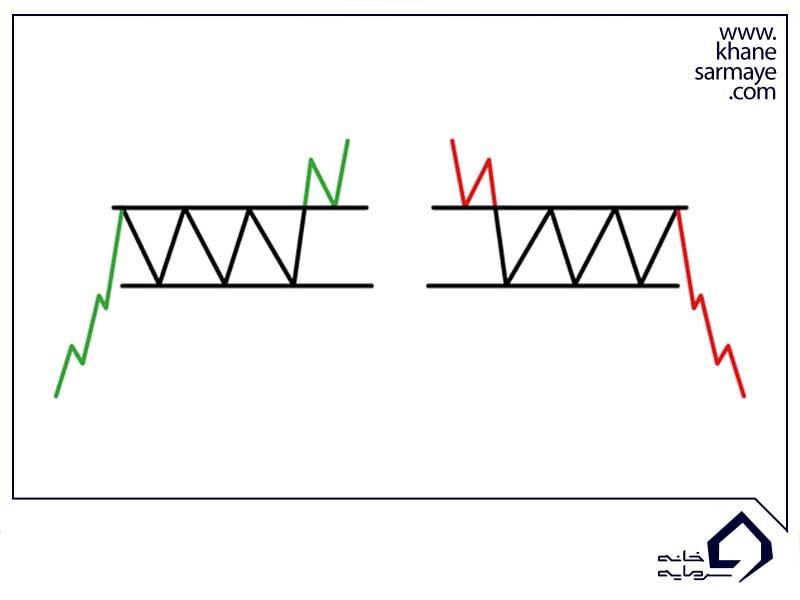

به طور کلی این الگو دو دستهی اصلی را شامل میشود. مستطیل صعودی و مستطیل نزولی. در ادامه به بررسی هرکدام از این موارد میپردازیم.

مستطیل صعودی

وقتی بازار در یک مسیر صعودی قرار داشته و پس از آن در بازهای مشخص نوسان میکند، الگوی مستطیل صعودی شکل میگیرد.

این الگوی مستطیل صعودی نشاندهنده یک الگوی ادامه دهنده است که در میان یک مسیر پرقدرت صعودی به وجود آمده است. میتوان گفت که بازار در یک فاز آرامش و استراحت قرار دارد و قیمت در یک محدودهی خاص بین نقاط حمایت و مقاومت نوسان میکند. با پیشرفت و شکستن ناحیه مقاومت این مستطیل، معاملهگر میتواند وارد بازار شود و انتظار دارد که قیمت حداقل به اندازه ارتفاع مستطیل یا حتی بیشتر حرکت کند.

مستطیل نزولی

مستطیل نزولی برعکس روند مستطیل صعودی بوده و در طول یک جریان کاهشی به وجود میآید. وقتی بازار در حال کاهش است و شاهد توقف و نوسان در یک فاصله خاص میان دو نقطه حمایت و مقاومت باشیم، در واقع الگوی مستطیل نزولی شکل میگیرد.

با شکست مرز پایینی و حمایت مستطیل، قیمت به روند حرکتی خود ادامه داده و نزول بیشتری را تجربه میکند. در این الگو پس از شکست حمایت، انتظار میرود که به اندازه ارتفاع مستطیل، قیمت کاهش یابد.

آموزش معامله با الگوی مستطیل

برای به کارگیری الگوی مستطیل در معاملات بازارهای مالی، نخستین گام شناسایی این الگو در نمودار معاملاتی است. جستجو برای یک نمودار که در آن قیمتها درون یک دامنه نوسانی محصور شدهاند، آغاز میشود. به این مفهوم که قیمت در حال حرکت درون یک فاصله معین است. سپس، به سراغ شناسایی دست کم دو قله و دره موازی که با رسم نقاط قله و دره، خط افقی تشکیل شود، میرویم. با رسم این خطوط، ضلع بالا و پایین مستطیل تشکیل شده که در واقع همان سطح مقاومت و حمایت الگو هستند.

باید مراقب باشیم تا دیگر الگوهای نموداری را با الگوی مستطیل اشتباه نگیریم. الگوهای پرچم (Flag Pattern)، که ممکن است به صورت نزولی یا صعودی ظاهر شوند، از جمله این موارد هستند. الگوهای پرچم دارای ویژگیهای ریز و متمایزی نسبت به این الگو هستند و مهمترین آن، عدم وجود خط افقی و تشکیل ظاهر مستطیل کامل است.

تعیین نقاط شکست احتمالی در الگوی مستطیل

با شناسایی این الگو در نمودار، گام بعدی یافتن نقطهای است که احتمال دارد شکاف الگو در آن رخ دهد. در الگوهای مستطیل صعودی، شکست معمولاً از طرف خط مقاومت بالایی صورت گرفته و به پیروی از روند صعودی میپردازد. در مقابل، الگوی مستطیل نزولی تمایل دارد تا با عبور از خط پایینی حمایت، روند نزولی خود را پی گیرد. همیشه باید به این نکته توجه داشت که تضمینی در مورد اینکه در این الگو، قیمت به روند قبلی خود ادامه دهد، وجود ندارد و تنها احتمال وقوع آن بیشتر است.

تصویر بالا نشان میدهد که قیمت پس از تشکیل یک مستطیل نزولی، از حد پایینی آن فراتر رفته است. این مستطیل معمولاً پس از چهار یا پنج برخورد، شکسته میشود. با توجه به این تصویر و روند نزولی که قبل از تشکیل مستطیل به وقوع پیوسته، در چهارمین برخورد پیشبینی میشود که شکست از قسمت پایین رخ دهد.

ورود به معامله در الگوی مستطیل

زمانی که با مستطیل نزولی روبرو هستید، میتوانید با شکسته شدن مستطیل از بخش پایینی، معامله فروش خود را آغاز نمایید، یا اینکه انتظار بکشید تا پس از شکست، قیمت به محدوده مستطیل بازگردد و اصطلاحا پولبک (Pullback) بزند و سپس وارد معامله خرید شوید. در صورتی که مستطیل شما صعودی باشد، باید در لحظهای که قیمت از قسمت بالایی مستطیل بیرون میزند، معامله خرید خود را انجام دهید. علاوه بر این، طی دورانی که قیمت در داخل مستطیل حرکت میکند، میتوانید با رسیدن به کف مستطیل، معامله خرید و در سقف، معامله فروش انجام دهید.

تعیین حد ضرر (Stop loss) در الگوی مستطیل

یکی از مهمترین پارامترها در مدیریت ریسک و سرمایه، تعیین حد ضرر (Stop loss) در معاملات است. استفاده از این رویکرد به شما کمک میکند تا از ضرر سنگین در معاملات خود جلوگیری کنید. در الگوی مستطیل در صورتی که حفظ سرمایه و مدیریت ریسک، اولویت معاملاتی است، میتوانید وسط مستطیل را به عنوان نقطه تعیین حد ضرر انتخاب کنید. برای افرادی که مایل به پذیرش ریسک بیشتر هستند، ممکن است تعیین حد ضرر کمی فراتر از سطح حمایت شکسته یا اندکی زیر سطح مقاومت شکسته، مناسب باشد، خصوصاً زمانی که به دنبال شکست این الگو وارد معامله میشوند.

تعیین حد سود (Take profit) در الگوی مستطیل

هنگامی که بر مبنای این الگو وارد معامله میشوید، باید صبور باشید و منتظر بمانید تا قیمت به هدف تعیینشده که معادل اندازه ارتفاع مستطیل است، دست یابد. اگر شما حد ضرر را در میانه الگو تنظیم نمودهاید، منطقی است که حد سود (Take profit) را به اندازه دو برابر آن در نظر بگیرید، که در نتیجه نسبت ریسک به پاداش در این موقعیت 1 به 2 خواهد بود. بنابراین، این معامله از نظر منطقی قابل توجیه است.

اندیکاتور الگوی مستطیل

این الگو از آن دسته الگوهای قیمتی است که زیاد در نمودار، ایجاد میشود. اندیکاتور Rectangle Chart Pattern، به صورت خودکار الگو را در نمودار قیمتی تشخیص داده و میتواند روند تحلیلی را برای معاملهگر تسهیل کند. باید به این نکته توجه داشت که اندیکاتورهای موجود برای رسم الگوهای قیمتی ممکن است در بعضی شرایط، دقت مناسبی را ارائه ندهند و تحلیلگر صرفا برای تشخیص اولیه الگو باید از این اندیکاتورها استفاده کند.

سخن پایانی

الگوی مستطیل نه تنها یک ابزار بصری برای شناسایی فرصتهای معاملاتی است، بلکه به عنوان یک ساختار معتبر برای تصمیمگیریهای استراتژیک به کار میرود. معاملهگران با بهرهگیری از این الگو میتوانند سطوح حمایت و مقاومت را شناسایی کرده و با تعیین حدود ضرر و سود مناسب، به بهینهسازی نتایج معاملات خود بپردازند.

باید به این نکته اشاره کرد که استفاده موثر از این الگو، مانند هر ابزار دیگری در تحلیل تکنیکال، نیازمند صبر، دقت و تمرین مداوم است. معاملهگر باید به تفسیر دادهها، مدیریت ریسک و شناخت زمان مناسب برای ورود و خروج از معاملات توجه کند. هرچند که الگوهای تحلیل تکنیکال هیچگاه تضمینکننده نتایج نیستند، ولی با تسلط بر الگوها و استراتژیهای معاملاتی، میتوانیم شانس موفقیت خود را در بازارهای مالی افزایش دهیم.

سوالات متداول

الگوی مستطیل الگویی است که در نمودار قیمت یک دارایی مالی به وجود میآید و نشان دهنده دورهای از تعادل بین خریداران و فروشندگان است. این الگو با دو خط افقی که سطوح حمایت و مقاومت را نشان میدهند، شکل میگیرد.

باید دو خط افقی که به طور تقریبی در فواصل مساوی از یکدیگر قرار دارند و چندین بار توسط قیمتها لمس شدهاند، پیدا کنید. این دو خط سطوح حمایت (پایین) و مقاومت (بالا) را تعریف میکنند.

محل قرار دادن حد ضرر به ریسکپذیری معاملهگر بستگی دارد. معمولاً محافظهکاران آن را در وسط الگو و ریسکپذیرترها آن را بالای خط حمایت یا پایین خط مقاومت شکسته شده تعیین میکنند.

ورود به معامله معمولاً پس از شکست سطح حمایت یا مقاومت الگو انجام میشود. این موضوع به این معنی است که قیمت باید به طور قابل توجهی از یکی از این سطوح فراتر رود تا یک سیگنال معاملاتی صادر کند.

حد سود معمولاً با توجه به اندازه الگو تعیین میشود. برای مثال، اگر فاصله بین سطح حمایت و مقاومت ۵ واحد باشد، معاملهگر میتواند هدف قیمتی را در فاصله مشابهی از نقطه شکست تنظیم کند.

هیچ الگویی در تحلیل تکنیکال نمیتواند تضمینی برای موفقیت باشد. بازارهای مالی پیچیدهاند و بسیاری از عوامل دیگر بر حرکت قیمتها تأثیر میگذارند. بنابراین، استفاده از Rectangle Pattern باید همراه با سایر ابزارهای تحلیلی و مدیریت ریسک باشد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟