در بازارهای مالی، جایی که قیمتها هر لحظه دستخوش تغییر هستند، الگوهای تحلیل تکنیکال مانند چراغ راهنمایی هستند که میتوانند به معاملهگران کمک کنند تا احتمال تغییر روند قیمت را تشخیص دهند. در این میان، الگوی کف دوقلو و سقف دوقلو (Double Top and Double Bottom)، به عنوان دو نماینده کلاسیک از الگوهای برگشتی، جایگاه ویژهای در تحلیلهای تکنیکال دارند.

در این مقاله به بررسی ماهیت و ویژگیهای الگوی کف دوقلو و سقف دوقلو میپردازیم. این الگوها نه تنها برای تشخیص دورههای بالقوه تغییر روند قیمتها کاربرد دارند، بلکه میتوانند به عنوان بخشی از استراتژی معاملاتی برای مدیریت ریسک و برنامهریزی نقاط ورود و خروج معتبر به کار روند. با کمک این الگوها، معاملهگران میتوانند درک بهتری از روانشناسی بازار و عرضه و تقاضا که در پس حرکات قیمتی نهفتهاند، به دست آورند.

الگوی کف دوقلو چیست؟

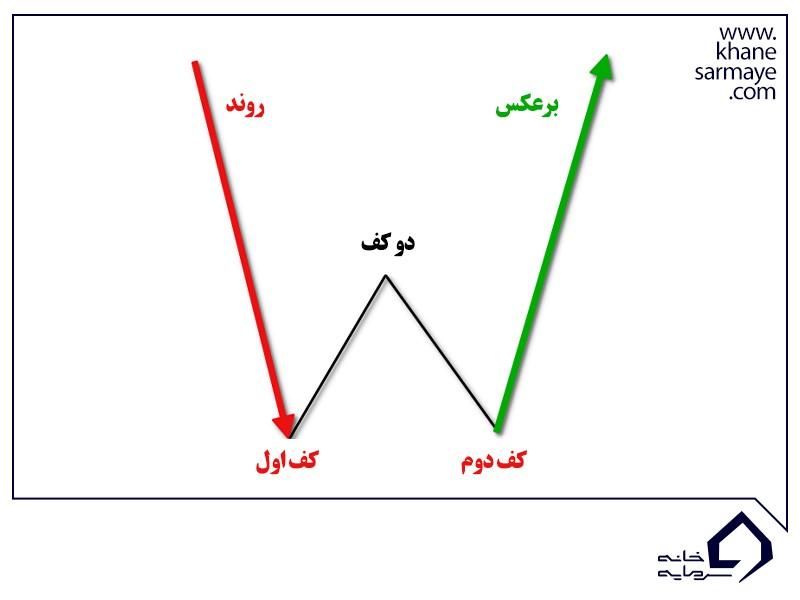

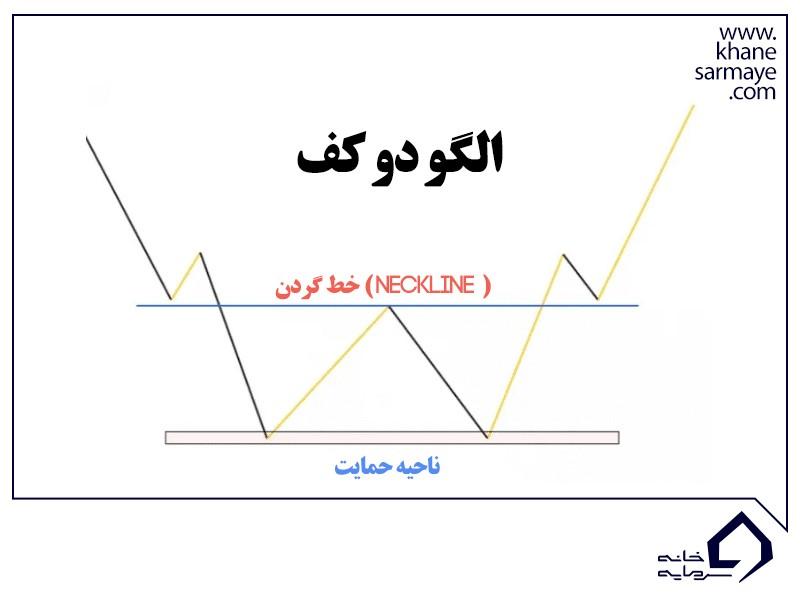

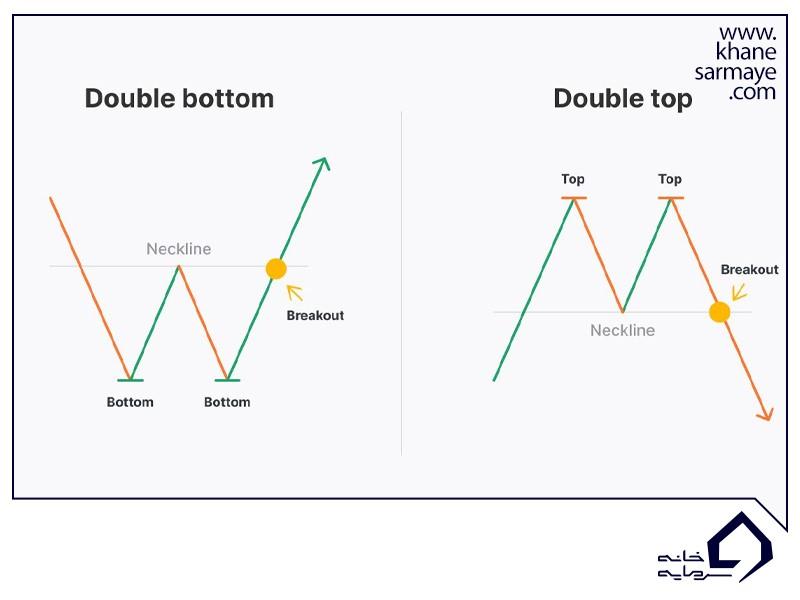

الگوی کف دوقلو، شبیه به حرف “W” در الفبای انگلیسی در نمودارهای قیمتی است و به عنوان یکی از الگوهای شاخص در عرصه تحلیل تکنیکال به شمار میرود. این ترکیب نموداری هنگامی معنادار میشود که دو نقطه پایینی قیمت، ایجاد شوند. در این حین، خطی که اغلب به عنوان ‘خط گردن’ شناخته میشود، مانند یک سد مقاومتی عمل میکند و قیمتها به محض رسیدن به آن، با واکنشهای قابل توجهی روبرو میشوند. تشکیل این الگو معمولاً در انتهای یک روند نزولی صورت میگیرد و به عنوان پیشبینیکنندهای برای تغییر جهت بازار، از روند نزولی به سمت روند صعودی عمل میکند.

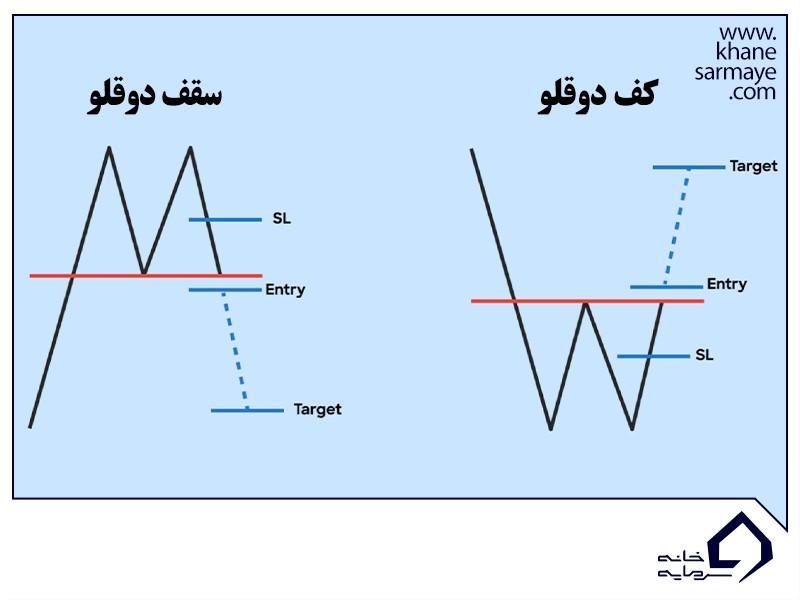

رویکردهای معاملاتی متداول برای بهرهبرداری از الگوی دو کف یا همان کف دوقلو، معمولا پس از شکسته شدن خط گردن یا همان سطح مقاومتی این الگو ایجاد میشود که پس از تثبیت قیمت بالای این سطح، معاملهگران برای معاملات خرید، اقدام میکنند؛ با این حال، استراتژی هوشمندانهای که معاملهگران باتجربه پیشنهاد میکنند این است که قبل از اقدام به خرید، سایر شاخصها و متغیرهای بازار نیز مورد سنجش قرار گیرند تا از ادامه روند نزولی که میتواند به ضرر معاملهگران تمام شود، اطمینان حاصل کنند.

یک نکته حیاتی در تفسیر الگوی کف دوقلو این است که فاصله زمانی بیشتر بین دو کف، به منزله افزایش احتمال موفقیت در معاملات با استفاده از این الگو محسوب میشود. به همین خاطر است که تحلیلگران، آن را گزینهای مطلوب برای سرمایهگذاریهایی با افق زمانی بلند مدت قلمداد میکنند.

کاربرد الگوی کف دوقلو در تحلیل تکنیکال

تشخیص الگوی کف دوقلو کار پیچیدهای نیست. این الگو در نمودارهای قیمتی ظاهر میشود و با توجه به ساختار بسیار سادهاش، تشخیص دادن آن برای تحلیلگران آسان است. بخشهای اصلی تشکیلدهنده این الگو عبارتند از:

- ایجاد اولین کف: این بخش زمانی رخ میدهد که قیمت پس از سیر نزولی، برای نخستین بار بازگشت به بالا را تجربه کرده و کف اول را میسازد. این نقطه که به دنبال روند نزولی شکل میگیرد، از سوی بسیاری از معاملهگران به منزله اصلاحی متعارف در جهت صعود تلقی میشود که پس از هر روند نزولی رخ میدهد.

- ایجاد دومین کف: در این مرحله قیمت دومین بازگشت به بالا را ثبت میکند و موجب شکلگیری دومین کف میگردد. در این بخش، فروشندگان در انتظارند تا ببینند که آیا کف اول توانایی حفظ نقش حمایتی خود را دارد یا خیر. اگر کاهش دوم قیمتها نتواند از کف اول پایینتر برود، شانس تشکیل الگوی کف دوقلو بیشتر میشود.

- خط مقاومت موقت یا خط گردن: این خط به عنوان یک سطح مقاومت عمل میکند که در فاصله دو کف تشکیل میشود. هنگامی که قیمت در جریان اصلاح به سطحی مقاومتی میرسد و دوباره به سمت سطح حمایت تازهای که شکل گرفته حرکت میکند، این مقاومت که همان خط گردن است، نقش کلیدی ایفا میکند.

- شکست خط گردن: در صورتی که قیمت پس از تشکیل کف دوم، روند خود را به سمت بالا از سر بگیرد و بتواند از خط گردن عبور کند، معاملهگران فرصت مناسبی برای ورود به معامله خرید پیدا میکنند. این موضوع نشان دهنده تغییر قدرت به نفع خریداران است.

یکی از روشهای قابل اعتماد برای معامله با استفاده از الگوی دو کف، صبر کردن تا لحظهای است که نمودار قیمت از ناحیه مقاومتی موسوم به خط گردن بالا برود و پس از آن اقدام به خرید نمایید. این عمل، زمانی اتفاق میافتد که انتظار میرود روند صعودی شروع به حرکت نماید.

با این حال، استراتژی دیگری نیز وجود دارد که کمی محافظهکارانهتر عمل میکند. به جای عجله برای خرید درست پس از شکست خط گردن، شما منتظر میمانید تا قیمت پس از عبور از خط گردن، به این ناحیه بازگردد و در واقع پولبک (Pullback) بزند و سپس وارد معامله شوید. این حرکت نشاندهنده تأییدی بر قدرت خریداران است و اگر بازگشت قیمت به خوبی انجام شود، شما با اطمینان بیشتری وارد معامله میشوید، که این موضوع میتواند احتمال موفقیت در معامله را افزایش دهد.

ویژگیهای کف دوقلو

کف دوقلو نشاندهنده دو تلاش ناموفق برای پایین آوردن قیمت زیر یک سطح خاص است و اغلب به عنوان نشانهای از قدرت گیری دوباره خریداران و احتمال بازگشت روند صعودی تلقی میشود. هر دو کف باید تقریباً در یک سطح قیمتی قرار گیرند تا الگوی کف دوقلو تأیید شود. خط گردن این الگو که در میان دو کف قرار دارد، به عنوان نقطهای کلیدی برای تشخیص تغییر روند به شمار میرود و شکست این خط گردن به سمت بالا میتواند از شروع یک روند صعودی جدید خبر دهد.

معیارهایی نظیر حجم معاملات نیز در تحلیل الگوی کف دوقلو حیاتی هستند. معمولاً، حجم معاملات در هنگام تشکیل کف دوم باید کمتر از کف اول باشد، که این امر میتواند نشاندهنده فقدان فشار فروش و امکان تقویت موقعیت خریداران باشد. پس از تشکیل کف دوم، افزایش حجم معاملات همراه با شکست خط گردن به سمت بالا میتواند تأییدی قوی برای یک بازگشت روند صعودی فراهم آورد. با این حال، همانند هر الگوی تکنیکال دیگری، الگوی کف دوقلو نیز میتواند نقض شود و معاملهگران باید همواره آماده مدیریت ریسکهای مرتبط و اتخاذ استراتژیهای خروج به موقع از معاملات باشند تا از زیانهای احتمالی پیشگیری نمایند.

الگوی سقف دوقلو چیست؟

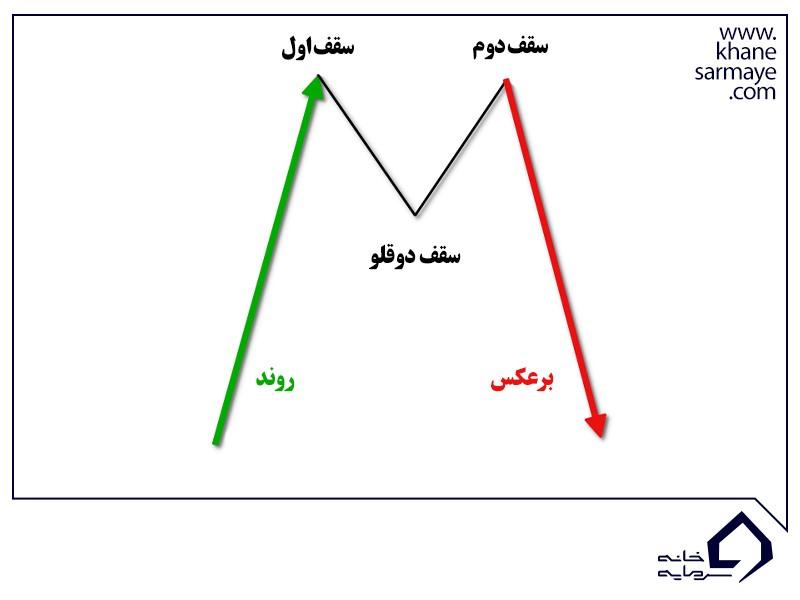

الگویی که در نمودارهای مالی به صورت دو قله متوالی ظاهر میشود و به انگلیسی به آن “Double Top” اطلاق میشود، در واقع آینهای از الگوی کف دوقلو به شمار میرود. این الگو عموماً در انتهای یک دوره افزایشی قیمتها شکل میگیرد و به عنوان یک اخطار برای پایان یافتن روند صعودی و احتمال تغییر به سوی روندی نزولی قلمداد میگردد. شکل ظاهری این الگو شباهت زیادی به حرف “M” از زبان انگلیسی دارد و بر این اساس، فرصتهای فروش پس از عبور قیمتها از خط حمایتی یا همان خط گردن، مطرح میشوند.

به بیان دیگر، در دنیای تحلیل تکنیکال، الگوی سقف دوقلو را میتوان به عنوان یکی از الگوهای مهم بازگشتی در جهت نزولی نام برد که نشاندهنده نزدیک شدن به اتمام یک دوره رشد و آغاز افت قیمتها است.

کاربرد سقف دوقلو در تحلیل تکنیکال

الگوی سقف دوگانه از سه قسمت اصلی تشکیل میشود:

- نقطه مقاومت اولیه: در این مرحله قیمت دارایی برای نخستین بار با سطح مقاومت مواجه شده و سپس افت میکند.

- نقطه مقاومت ثانویه: در این قسمت، قیمت دومین تلاش خود را برای افزایش انجام میدهد اما باز هم با کاهش روبرو میشود.

- سطح حمایت: این بخش به عنوان حمایتی موقت عمل میکند. رویکرد معاملاتی مشابه با الگوی دوکف است با این تفاوت که پس از شکستن سطح حمایت، میتوان اقدام به فروش نمود.

برای کسب سود از الگوی سقف دوگانه میتوان پس از شکست سطح حمایت یا بازگشت قیمت به آن، معامله فروش را آغاز کرد. وقتی بازار در حالت صعودی چشمگیری قرار دارد، احتمال دارد با سطح مقاومت روبرو شود و الگوی سقف دوگانه را ایجاد کند. در این شرایط قیمت دارایی پس از نخستین کاهش، در یک سطح حمایت موقت تثبیت میشود و هنوز نمیتوان الگوی سقف دوگانه را به رسمیت شناخت زیرا تنها یک نقطه مقاومت شکل گرفته است.

بعد از تشکیل نقطه مقاومت اولیه، قیمت از سطح حمایت پشتیبانی میشود و دوباره به سمت بالا روی میآورد. با این حال، قیمت بار دیگر با مقاومت مواجه شده و برای دومین بار کاهش مییابد. در این لحظه است که فعالان بازار انتظار دارند که سطح حمایت شکسته شود و معامله فروش را شروع کنند.

ویژگیهای سقف دوقلو

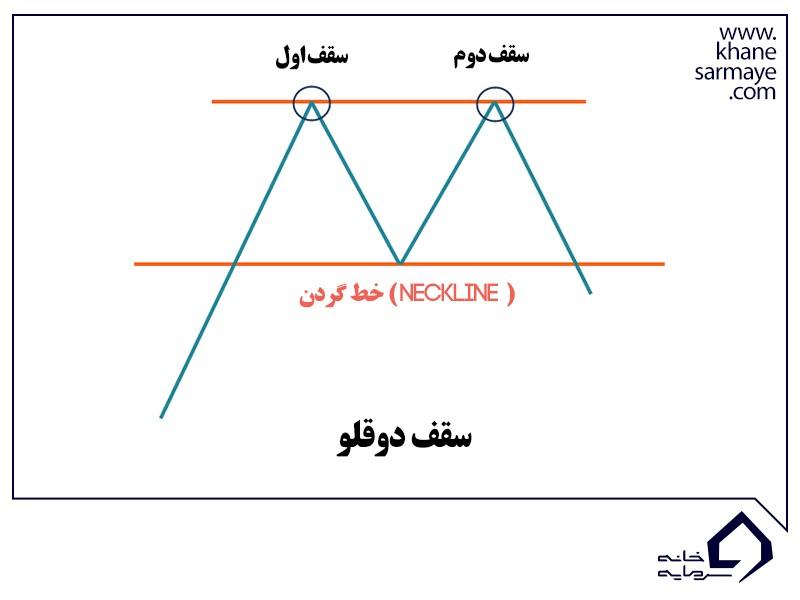

الگوی سقف دوقلو که به عنوان یکی از الگوهای برگشتی در تحلیل تکنیکال شناخته شده است، دو قله متوالی را تشکیل میدهد که در حدود یک سطح قیمتی قرار گرفتهاند. ویژگی بارز این الگو، نمایانگر تلاش بازار برای نفوذ به سطوح بالاتر است که دو بار صورت گرفته و هر دو بار با شکست مواجه شده است. قلهها معمولاً تقریباً در یک سطح هستند و فاصله زمانی میان آنها میتواند از چند روز تا چند هفته متغیر باشد. بین این دو قله، یک دره وجود دارد که خط گردن الگو نامیده میشود و شکست این خط گردن میتواند نشاندهنده تغییر روند و آغاز یک روند نزولی باشد.

برای تأیید این الگو، معاملهگران باید شواهد دیگری را نیز در نظر بگیرند. به عنوان مثال، حجم معاملات در طی تشکیل قلهها و هنگام شکست خط گردن میتواند نکات مهمی را افشا کند. معمولاً انتظار میرود که حجم معاملات در قله دوم کمتر از قله اول باشد که نشان دهنده کاهش علاقه خریداران برای ادامه روند صعودی است. همچنین شکست خط گردن با حجم بالای معاملات، تأییدی قوی برای ایجاد یک روند نزولی است. با این حال، مهم است که به یاد داشته باشیم الگوهای تکنیکال همیشه ممکن است نقض شوند و تحلیلگران باید برای مدیریت ریسک و جلوگیری از زیانهای احتمالی، استراتژیهای خروج معقولی داشته باشند.

محدودیتهای الگوهای کف و سقف دوقلو

توجه به این نکته حائز اهمیت است که نمیتوان به صورت قاطع بیان کرد الگوهای کف دوقلو و سقف دوقلو که جزئی از دستهبندی الگوهای بازگشتی به شمار میروند، همواره با دقت بالایی عملکرد موفقی دارند. به عنوان بخشی از روشهای تحلیل تکنیکال در بازارهای مالی، این الگوها به آمار و احتمالات متکی هستند و از این رو، ممکن است در شرایطی با شکست مواجه شوند.

زمانی که در الگوی کف دوقلو، به جای رخ دادن شکست خط گردن، شاهد شکست کف الگو باشیم، میتوان گفت الگو دچار نقض شده و به جای بازگشت به روند صعودی، روند نزولی خود را ادامه میدهد. این وضعیت برای الگوی سقف دوقلو نیز صادق است و اگر قیمت به جای نفوذ در خط گردن، سقف الگو را درهم بشکند، میتوان ادعا کرد که الگو شکست خورده و روند صعودی ادامه مییابد.

برای اینکه بتوان به درستی الگوهای مذکور را شناسایی کرد و از تشکیل آنها مطمئن شد، نیازمند تجربه و دانش فراوان در تحلیل نمودار هستیم. افزایش مهارت و تجربه در این زمینه میتواند به ما کمک کند تا بین الگوهایی که به طور کامل تشکیل شدهاند و آنهایی که نقض شدهاند تفاوت قائل شویم. با این حال، باز هم قطعیت صد در درصدی در مورد نتایج حاصل از این الگوها وجود ندارد.

اندیکاتور الگوی کف دوقلو و سقف دوقلو

برای شناسایی خودکار الگوی سقف دوقلو و کف دوقلو، میتوان از اندیکاتور PTA-Double Top & Bottom در بسترهای تحلیلی مانند Tradingview استفاده کرد. این اندیکاتور دقت مناسبی داشته اما در این اندیکاتور، برخی از پارامترهایی که یک تحلیلگر باتجربه هنگام تحلیل آنها را درنظر میگیرد، ممکن است نادیده گرفته شوند. بنابراین باید از این اندیکاتور صرفا به عنوان یک ابزار کمکی استفاده کرد.

سخن پایانی

به طور کلی میتوان گفت که الگوهای کف دوقلو و سقف دوقلو نه تنها به عنوان یک سیگنال قدرتمند برای تغییر جهت بازار شناخته میشوند، بلکه به عنوان ابزاری برای شناسایی فرصتهای معاملاتی در بازارهای مالی به کار میروند. اما همانند هر ابزار تحلیل تکنیکال دیگری، این الگوها نیز بدون خطا نیستند و توانایی پیشبینی حرکات آینده بازار را به صورت قطعی ندارند. معاملهگران حرفهای از این الگوها در کنار سایر ابزارهای تکنیکال و درک کلی از احساسات بازار و شرایط اقتصادی بهره میبرند. در نهایت، موفقیت در بازارهای مالی به مجموعهای از مهارتها، دانش و انضباط نیاز دارد و الگوهای کف دوقلو و سقف دوقلو تنها جزئی از این پازل پیچیده هستند.

سوالات متداول

الگوی کف دوقلو نشاندهنده احتمال تغییر جهت در بازار است که پس از یک روند نزولی اتفاق میافتد و ممکن است پس از آن شاهد روند افزایشی باشیم.

خیر، در حالی که الگوی سقف دوقلو میتواند نشانهای از احتمال ریزش بازار باشد، این موضوع همیشه قطعی نیست و باید با دیگر شواهد تکنیکال تایید شود.

این الگوها با دو قله (در سقف) یا دو دره (در کف) مشخص میشوند که توسط خطی به نام خط گردن از هم جدا میشوند. برای تایید الگو، باید منتظر شکسته شدن خط گردن و تایید حرکت قیمت با حجم معاملات باشیم.

توصیه میشود که از الگوهای کف و سقف دوقلو به عنوان بخشی از یک استراتژی معاملاتی جامع استفاده شود و نباید تنها مبنای تصمیمگیری برای معامله قرار گیرند.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟