خرید سهام یکی از راه های سرمایه گذاری و کمک به چرخه اقتصادی در هرکشوری است. با استفاده از این روش شرکت ها بخشی از سهام خود را در اختیار مردم قرار می دهند. به این ترتیب دیگران را در سود و زیان خود شریک می کنند. با توجه به تاثیراتی که این سیستم در بهبود زندگی سرمایه گذاران داشته است، خرید سهام روزبه روز بیشتر مورد استقبال عموم قرار می گیرد.

چه زمانی باید سهام بخریم؟

ورود به بازار بورس و سرمایه مستلزم فراگیری دانش بورسی است. عدم آگاهی از اطلاعات و جزئیات مربوط به این سیستم ممکن است منجر به از دست رفتن سرمایه شما شود. خرید سهام همانند دیگر راه های سرمایه گذاری، خالی از ریسک نخواهد بود.

بنابراین سپرده گذاران می توانند با مطالعه کافی و بهره مندی از تجربیات دیگران در این مسیر موفق شوند. پس از آشنایی با اصطلاحات و تعاریف اولیه بورس و اطلاعاتی در زمینه خرید سهام، می توانید با دانش بیشتری وارد بازار بورس شوید؛

تعاریف کلیدی خرید سهام

ورود به دنیای بورس و خرید سهام باید با آگاهی کامل از زیر و بم های این عرصه صورت گیرد. با خرید سهام یک شرکت ، به طور قانونی مالک بخش سهم مشخصی از آن شرکت خواهید شد. بنابراین برای تصمیم گیری صحیح و باید پیش از هراقدامی با تعاریف اولیه در بازار سرمایه آشنا شوید؛

۱- محدوده حمایت

در هر داد و ستدی دو طرف معامله وجود دارد. برای فروش، خریدار و فروشنده باید در یک قیمت به توافق برسند. قیمت سهام در بورس تحت تاثیر رقابت بین خریداران و فروشندگان سهم تعیین می شود. زمانی که دو طرف معامله در یک قیمت به توافق می رسند، خریداران با حمایت از قیمت تعیین شده، مانع از افت قیمت سهم می شوند.

محدوده حمایت ناحیه ای است که در آن خریداران با خرید خود و فروشندگان با ممانعت از فروش سهام خود از افزایش قیمت سهام حمایت می کنند. به عبارت دیگر یکی از مهم ترین دلایل نوسان قیمت ها، رقابت خریداران و فروشندگان است. برندگان این رقابت تعیین کننده شیب سقوط یا پرواز قیمت ها خواهند بود.

۲- سطح مقاومت

یکی دیگر از مهم ترین تعاریف بازار بورس، سطح مقاومت است. در تعریف محدوده حمایت عنوان شد که با افزایش تقاضای خرید، از سقوط قیمت سهام جلوگیری می شود. سطح مقاومت رفتاری مشابه دارد. با این تفاوت که زمانی که سهام به یک قیمت مشخص می رسد، با افزایش عرضه، سطحی از مقاومت تشکیل می شود.

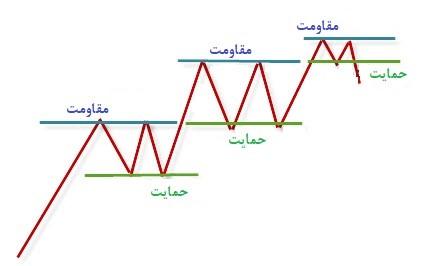

تحلیلگران برای هر سهام سطحی از مقاومت پیشبینی می کنند که با رسیدن قیمت به این سطح، فروش افزایش و میل به خرید کاهش می یابد. در نمودار شکل زیر، سطوح حمایت و مقاومت نشان داده شده است. همانطور که مشخص است، با افزایش تقاضا و شکسته شدن سطح مقاومت، قیمت به پله های بالاتری صعود می کند.

با افزایش قیمت ها باید سطح مقاومت جدیدی برای نمودار تعریف شود. هم راستا بودن خطوط مقاومت و حمایت در این نمودار نشان می دهد که با افزایش قیمت، سطح مقاومت شکسته شده می تواند به سطح حمایت جدیدی تبدیل شود. این اصل که در جهت عکس هم امکان پذیر است، به عنوان یکی از اصول مهم در تجزیه و تحلیل تکنیکال شناخته می شود.

تذکر: نکته ای که در تحلیل بازار سهام مطرح است، تعیین محدوده و سطح حمایت یا مقاومت است. زمانی که در یک بازه زمانی مشخص تغییر قیمت سهام کم باشد، از “سطح مقاومت” و “سطح حمایت” برای تحلیل دقیق تر استفاده می شود. اما در شرایطی که محدوده معامله نوسانات بیشتری داشته باشد، استفاده از محدوده حمایت و مقاومت کارایی بیشتری دارد.

۳- فرو ریختن صف

یکی از مهم ترین اصولی که تازه واردان باید به آن توجه داشته باشند، کنترل رفتارهای هیجانی است. تصمیمات شتاب زده ای که تحت تاثیر اخبار مختلف گرفته می شود، نوسانات بازار بورس را تشدید می کند.

تشکیل صف خرید یا فروش برای سهم های مختلف پدیده ای عادی در بازار بورس است. صف خرید زمانی ایجاد می شود که میزان تقاضا برای خرید سهم بالا باشد و در طرف دیگر عرضه کنندگان تمایلی به فروش نداشته باشند. صف فروش نیز زمانی ایجاد می شود که تقاضا برای فروش بسیار بالاتر از خریداران است.

حذف صف و یا به عبارتی ریزش صف خرید و فروش با تدبیر سرمایه گذاران حرفه ای و با تجربه ممکن می شود. این افراد با تحلیل و آگاهی از ارزش واقعی شرکت ها تصمیم می گیرند و با وجود صف های سنگین فروش، اقدام به خرید سهام می کنند. سرمایه داران ریسک پذیر و صبور، احساسی عمل نمی کنند و وارد صف خرید نمی شوند.

۴- منفی شدن قیمت معامله

منفی شدن قیمت سهام بر اثر عوامل مختلفی رخ می دهد. مسائل سیاسی داخلی و خارجی، شرایط مالی شرکت، و مسائل اقتصادی کشور می تواند در منفی شدن قیمت معامله یک سهم موثر باشد. افزایش سرمایه یک شرکت دلیل دیگری بر کاهش قیمت معامله سهام است.

۵- جو مثبت سهام

احتمالا تا کنون عبارت “جو مثبت سهام” را شنیده باشید. در واقع حجم وسیعی از معاملات در بازار بورس بر اساس جو مثبت سهام صورت می گیرد. زمانی که خریدار شاهد افزایش قیمت سهام است، جو مثبتی مبنی بر رشد سهم ایجاد می شود که در نتیجه آن، شاهد افزایش تقاضا برای خرید سهم خواهیم بود.

کهنه کاران بازار بورس فریب جو مثبت یا منفی را نمی خورند و با تحلیل های بنیادی و آگاهی از جزئیات شرکت عرضه کننده، اقدام به خرید می نمایند.

۶- جو منفی سهام

جو منفی سهام همانند جو مثبت متاثر از وقایع زیادی خواهد بود. هر روزه اتفاقات و اخبار غیرمنتظره ای رخ می دهد که می تواند به صورت مستقیم یا غیرمستقیم بر کاهش یا افزایش قیمت سهام تاثیر داشته باشد.

جو منفی سهام در واقع اخبار و شایعاتی است که از سوی افراد مختلفی با هدف کاهش قیمت سهام منتشر می شود.

۷- حد ضرر

حد سود و حد ضرر محدوده هایی هستند که سرمایه دار برای تعیین میزان سود و زیان خود تعریف می کند. این محدوده ها بر اساس تحلیل های تکنیکال مشخص می شوند و زمان خروج از سهام را تعیین می کنند. پس از رسیدن قیمت سهام به حد ضرر مشخص شده فرد باید اقدام به فروش سهم خود نماید تا از ضرر بیشتر جلوگیری کند.

عوامل موثر بر قیمت سهام

عوامل عمده ای تعیین کننده ی قیمت سهام یک شرکت هستند. در میان مجموعه ی این فاکتورها می توان به عوامل کلان، عوامل صنعتی و مسائل مرتبط با شرکت اشاره کرد؛

۱- عوامل کلان

وقوع و یا حل این مسائل خارج از کنترل شرکت هاست. اما با توجه به تاثیراتی که دارد، سیستم اقتصادی و سیاسی شرکت ها را تحت تاثیر قرار می دهد. به بیان ساده تر، وقوع هرگونه بحران یا درگیری داخلی و خارجی باعث رکود و ورشکستگی می شود.

۲- عوامل صنعتی

آرامش و ثبات سیاسی و اقتصادی منجر به امنیت بیشتر در بازار سرمایه و افزایش سرمایه گذاران می شود. پیش از خرید در بازار بورس باید دقت داشته باشیم که سهام مورد نظر تا چه میزان به صنایع دیگر وابسته است. چرا که هرگونه تحول در دیگر صنایع، شرکت هدف را تحت تاثیر قرار می دهد. از طرفی میزان انحصاری بودن یک صنعت احتمال رشد سهام شرکت های مرتبط به آن را بالاتر می برد.

۳- عوامل درون شرکتی

گروه سوم از عوامل تاثیرگذار در قیمت سهام، عوامل ریز و درشت درون شرکتی هستند. مدیریت، نوع مالکیت، درامد سالیانه شرکت و افزایش سرمایه هر شرکت به نوعی تعیین کننده قیمت سهام در شرکت ها هستند.

نکاتی که هنگام خرید سهام باید به آن ها توجه داشت؟

با توجه به حساسیت های موجود در بازار بورس، خریدار همواره باید پیش از خرید سهام نکات مختلفی را مد نظر داشته باشد؛

۱- انتخاب صنعت برتر

سرمایه گذار در هردوره ای باید توانایی تشخیص صنایع پرسود را داشته باشند. لازمه ی موفقیت در این امر آگاهی از شرایط اقتصادی و سیاسی و تاثیر آن بر صنایع مختلف است. در حال حاضر ۳۴ صنعت در بورس فعال است که هریک با توجه به دسترسی به مواد اولیه و بازار محصولات چشم انداز های متفاوتی از لحاظ سودآوری دارند.

۲- تحلیل و ارزیابی شرکت و اطمینان از شفافیت اطلاعات آن

هرچه اخبار و اطلاعات دریافتی از یک شرکت دارای صحت و شفافیت بیشتری باشد، مورد اعتمادتر خواهد بود. در واقع سرمایه داران همواره در جستجوی شرکت هایی با عملکرد مناسب و اطلاع رسانی منظم و دقیق تر هستند.

۳- پیگیری اخبار شرکت

شرکت های فعال در بورس همواره موظفند اخبار مربوط به افزایش سرمایه و یا کاهش سودآوری و فروش را اعلام کنند. برای خرید سهام باید این اخبار را دنبال کنید. افزایش سرمایه ی یک شرکت به معنای رشد قیمت سهام است که افزایش تقاضا را به دنبال دارد. در مقابل کاهش سودآوری شرکت با افزایش عرضه و کاهش قیمت سهام همراه خواهد بود.

۴- نقدشوندگی سهام

سهام هایی که دارای حجم معاملات بالاتری هستند، قابلیت نقد شوندگی بیشتری خواهند داشت و در واقع راحت تر خرید و فروش می شوند. این سهام ها ریسک کمتری در سرمایه گذاری به همراه دارند.

۵- سود آوری سهام EPS

سودآوری سهام یا EPS عددی است به هر سهم تعلق می گیرد. این محاسبات پس از بررسی گزارشات مالی شرکت ها در ابتدای هر سال مالی پیشبینی می شود.

۶- بررسی معیار P/E

این عدد از تقسیم قیمت سهام (Price) بر سود یا زیان خالص سهم (EPS) بدست می آید. معیار P/E یکی از روش های متداول ارزش گذاری سهام است که باید به طور صحیح ارزیابی و تحلیل شود.

۷- درصد مالکیت سهام داران عمده

می توان گفت هرچه درصد سهام داران عمده در یک شرکت بالاتر باشد، درمقابل حجم سهام داران خرده کمتر می شود. به عبارتی این ترکیب مانع از نوسانات شدید قیمتی و کاهش ریسک پذیری در خرید سهم می شود.

۸- سهام شناور آزاد

بخشی از سهام یک شرکت که صاحبان آنها سهام داران غیرراهبردی هستند، را سهام شناور می نامند. این درصد که در اختیار بازار بورس قرار می گیرد، حجم معاملات و درنتیجه میزان نقد شوندگی سهام شرکت ها را افزایش می دهد.

۹- خرید سهام از صنایع مختلف

یکی از مهم ترین اصول در کاهش ریسک سرمایه گذاری، انتخاب سهام از صنایع مختلف است. به بیان ساده تر هیچ گاه تمام تخم مرغ های خود را در یک سبد نچینید. یک سرمایه گذار حرفه ای انتظار هرنوسانی در بورس را دارد و از این رو در سبد خود سهام شرکت های متنوع از صنایع مختلف را انتخاب می کند.

چگونه می توانیم یک سهم را برای خرید انتخاب کنیم؟

فعالیت در دنیای بورس جذابیت های خاص خود را دارد. اما فعالان در این عرصه برای خرید سهام مناسب بر شانس خود تکیه نمی کنند. بلکه انتخاب یک سهم پر بازده نیازمند تحلیل های حرفه ای در این زمینه است. از سه روش تحلیلی متفاوت می توان یک سهم مناسب را انتخاب نمود؛

۱- روش بنیادی

در روش بنیادی به بررسی عوامل محیطی که بر قیمت سهام تاثیرگذارند، پرداخته می شود. این عوامل شامل وضعیت اقتصادی و سیاسی کشور، وضعیت صنعت مرتبط در دوره حاضر و وضعیت آینده شرکت می باشد.

۲- روش تکنیکال

تحلیل تکنیکال با تجذیه و تحلیل نمودار هر سهم الگویی از رفتار شرکت را پیشبینی می کند. تحلیل گر تکنیکال معتقد است افت و خیزهای ایجاد شده در هر سهام می تواند به الگویی تکرارپذیر در آینده تبدیل شود.

۳- روش تئوری مدرن پرتفوی (MPT)

روش سوم که به تئوری مدرن پرتفوی معروف است، کاربرد زیادی در آنالیز ریسک بازار دارد. امروزه نرم افزارهای متعددی برای ارزیابی ریسک و تجذیه و تحلیل بازار به این روش ساخته شده اند. این نرم افزارها مورد استفاده بسیاری از سرمایه گذاران حرفه ای قرار می گیرند.

براساس این تئوری، احتمال از دست رفتن سرمایه یک نوع سهام در مقایسه با مجموعه ای از سهام مختلف بیشتر است. از این رو سهام مختلف در یک سبد باید به نوعی انتخاب شوند که نوسانات مشابهی نداشته باشند. یعنی زمانی که شاهد کاهش بازده در یک سهم هستیم، سهم دیگر با افزایش بازده ضرر ایجاد شده را پوشش دهد.

این مجموعه که احتمال کاهش بازده آن بسیار کمتر از تک سهم خواهد بود، پرتفوی نامیده می شود.

چه مواقعی در هنگام خرید سهام ضرر خواهیم کرد؟

انتخاب مناسب سهام با توجه به تحلیل های ذکر شده در بخش پیشین و خرید و فروش آن در زمان مناسب راز موفقیت در بورس است. تمرکز بر قیمت روزانه سهم و تصمیم گیری هیجانی برای خرید سهم می تواند باعث متضرر شدن سهام دار شود.

بنابراین برای پیشگیری از ضررهای احتمالی سعی کنید با توجه به نتایج تحلیل های دقیق و در زمان مناسب اقدام به خرید سهام کنید. حتما تا کنون با صف های سنگین خرید سهام یک شرکت مواجه شده اید.

در این مواقع توجه داشته باشید که هر صف خریدی به معنای رشد سهام نخواهد بود. بلکه می تواند یک جو مثبت فریب کارانه باشد. گاها با تحلیل های صحیح و اصولی می توان فرصت های ارزنده ای را از میان صف های سنگین فروش بدست آورد.

چگونه سهام بخریم که ضرر نکنیم؟

بسیاری از ضررهایی که گریبان گیر سرمایه گذاران می شود، ناشی از عدم توجه به نکات کلیدی و هشدارهای بورسی است. اگر شما نیز به تازگی وارد این عرصه شده اید، باید برای موفقیت در بورس و جلوگیری از ضررهای احتمالی از این رفتارها دوری کنید. تک سهم بودن، عدم مشاوره با افراد حرفه ای، تمرکز بر قیمت های روزانه و تصمیم گیری هیجانی، طمع و فروش دیرهنگام سهم و عدم ریسک پذیری از جمله رفتارهای پرخطر در بازار سرمایه است. بنابراین چنانچه از دانش کافی برای تحلیل سهام برخوردار نیستید، حتما با افراد متخصص در این زمینه مشورت کنید. خرید سهام بدون توجه به تحلیل های موجود، احتمال ضرر را بسیار افزایش می دهد.

محاسبه سود حاصل از خرید سهام چگونه انجام می شود؟

یکی از سوالات متداولی که برای هر تازه واردی پیش می آید، نحوه محاسبه سود حاصل از خرید سهام است. در صورتی که قیمت سهم از نقطه سربه سر بالاتر رود، می توان گفت سهم وارد سود شده است. محاسبه میزان و درصد سود و یا زیان از منوی پرتفوی قابل مشاهده خواهد بود. توجه داشته باشید که ملاک محاسبه سود یا زیان، قیمت لحظه ای سهم است.

چه زمانی کاهش شدید قیمت یک سهم رخ می دهد؟

کاهش قیمت یک سهم تحت تاثیر عوامل مختلفی رخ می دهد. اخبار و اطلاعات منفی در مورد شرکت، منجر به عرضه آنی سهام توسط تعداد زیادی از سهام داران می شود. هم جهت شدن سهام داران برای پیشگیری از ضرر، باعث تشکیل صف فروش می شود.

حوادث مختلف و بحران های اقتصادی و سیاسی می توانند باعث نوسان شدید و کاهش قیمت سهام شوند. کاهش اختیاری یا اجباری سرمایه توسط شرکت از دیگر دلایل کاهش قیمت سهام خواهد بود. به عنوان مثال در روزهای اخیر با شیوع جهانی بیماری کرونا شاهد سقوط شدید بازار بورس جهانی و کاهش شدید قیمت نفت هستیم.

چه زمانی افزایش شدید قیمت یک سهم رخ می دهد؟

افزایش سرمایه شرکت یکی از مهم ترین دلایل بالا رفتن قیمت سهام آن خواهد بود. همانگونه که بحران های جهانی و کشوری بر کاهش قیمت یک سهم تاثیرگذارند، اخبار امیدوار کننده نیز باعث افزایش قیمت سهام می شوند. پیشرفت و توسعه صنایع در طولانی مدت و سرمایه گذاری های جدید شرکت ها با استقبال خریداران و افزایش قیمت سهم همراه خواهد بود.

جمع بندی

همه ی افرادی که وارد بازار سرمایه می شوند، با هدف افزایش سرمایه خود قدم در این مسیر گذاشته اند. بنابراین برای رسیدن به این هدف باید علاوه بر مطالعه کافی و مشورت با افراد متخصص در این زمینه، از رفتارهای هیجانی پرهیز کنند.

بورس اوراق بهادار از یکی از بازارهای سرمایه معتبر است که ورود به آن نیازمند دانش کافی برای تحلیل رفتار سهم های مختلف است. بنابراین لازم است افرادی که قصد آغاز فعالیت در بورس را دارند، با تعاریف و اصطلاحات مربوط به این حیطه به طور کامل آشنا شوند.

از طرفی با توجه به ریسک بالای معاملات در بازار بورس، نمی توان بدون مشورت و تنها با تکیه بر شانس خود انتظار سود داشته باشید. بنابراین برای افزایش سرمایه خود در بازار بورس و به حداقل رساندن ضررهای احتمالی حتما با افراد متخصص در این زمینه در ارتباط باشید.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟