اندیکاتور استوکاستیک (Stochastic) اطلاعاتی راجع به مومنتوم و قدرت روند را در اختیار شما قرار می دهد. در واقع این اندیکاتور، سرعت و قدرت حرکات قیمتی را مشخص می کند. اما این اندیکاتور چطور این کار را انجام می دهد و به هنگام استفاده از آن باید چه نکته هایی را رعایت کرد؟ در این قسمت از خانه سرمایه به تمام این پرسش ها پاسخ می دهیم. اگر شما نیز در مورد اندیکاتور استوکاستیک کنجکاو شده اید، تا پایان این گفتار با ما همراه باشید.

منظور از اندیکاتور استوکاستیک چیست؟

شاید بتوانیم بهترین تعریف از اندیکاتور استوکاستیک را از زبان مخترع آن بشنویم. «گئورگ لین» که مبدع اندیکاتور استوکاستیک است در این باره می گوید: «اندیکاتور استوکاستیک، مونتوم حرکت قیمت را اندازه گیری می کند. تصور کنید یک موشک به هوا پرتاب می شود. اگر این موشک بخواهد فرود بیاید باید خاموش شود و اگر می خواهد خاموش شود باید سرعت خود را کم کند. به همین ترتیب، وضعیت مومنتوم همیشه قبل از خود قیمت تغییر می کند.» از گفته های گئورگ لین به این نتیجه می رسیم که جهت حرکت قیمت، ناگهان تغییر نمی کند. بلکه در ابتدا روند غالب کند می شود و سپس جهت آن به مرور و طی چند مرحله تغییر می کند. این رفتار بازار اغلب در تحلیل موج قیمتی قبلی هر نمودار کاملا قابل مشاهده است.

چگونه استوکاستیک، مونتوم قیمت را اندازه گیری می کند؟

اندیکاتور استوکاستیک بر اساس تنظیمات دوره ای پیش فرض ۵ یا ۱۴ تدوین شده است. در بیشتر موارد به هنگام تحلیل نمودار قیمت، خودمان را به تنظیمات دوره ای ۵ محدود می کنیم. اما استفاده از آن تفاوت چندانی با دوره ۱۴ ندارد. اندیکاتور استوکاستیک کف و سقف های مطلق – بالاترین و پایین ترین نقاط – نمودار را بررسی کرده و آن ها را نسبت به قیمت بسته شدن دوره انتخابی مقایسه می کند.

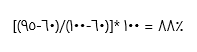

نمونه ای از استوکاستیک در ناحیه بالا

رسیدن استوکاستیک به ناحیه بالایی بدان معنی است که قیمت در نزدیکی سقف ۵ یا ۱۴ کندل اخیر بسته شده است. در نمودار تصویر زیر، بالاترین قیمت در طول ۵ کندل اخیر ۱۰۰ دلار، پایین ترین ۶۰ و قیمت بسته شدن در نزدیکی ۹۵ دلار بوده است. هم چنین استوکاستیک نیز عدد ۸۸ (درصد) را به ما نشان می دهد. بنابراین قیمت فقط ۱۲ درصد (۸۸-۱۰۰) کمتر از سقف قیمتی این دوره بسته شده است. به واسطه چنین اطلاعاتی می توانیم استوکاستیک را به شیوه بسیار بهتری درک کنیم. در واقع، قرار گرفتن استوکاستیک در ناحیه بالا به معنی بسته شدن قیمت در نزدیکی سقف مطلق – در طول یک دوره عددی – خود بوده و اینکه در حال حاضر، خریداران کنترل روند بازار را به دست گرفته اند.

محاسبات

- پایین ترین سطح قیمتی در جریان پنج کندل اخیر: ۶۰ دلار

- بالاترین سطح قیمتی در جریان پنج کندل اخیر: ۱۰۰ دلار

- قیمت بسته شدن: ۹۵ دلار

فرمول محاسبات فوق

اندیکاتور استوکاستیک، قدرت حرکات قیمت در جهت روند غالب را اندازه گیری می کند و چگونگی بسته شدن قیمت، بالاتر از سقف یا پایین تر از کف روند جاری را نشان می دهد.

نمونه ای از استوکاستیک در ناحیه پایین

برعکس شرایط بالا، قرار گرفتن استوکاستیک در ناحیه پایین است و این یعنی «بسته شدن قیمت در نزدیکی پایین ترین ناحیه نموداری در جریان ۵ کندل اخیر.» در تصویر زیر مشاهده می کنیم که استوکاستیک به عدد ۱۷ (درصد) رسیده و این مقدار استوکاستیک نشانه ای از نزدیک شدن به آخرین کف قیمتی نمودار است.

محاسبات

- کمترین قیمت در جریان پنج کندل اخیر: ۵۰ دلار

- بیشترین قیمت در جریان پنج کندل اخیر: ۸۰ دلار

- قیمت بسته شدن: ۵۵ دلار

فرمول محاسبات فوق

![]()

در این مثال نموداری، مقدار استوکاستیک به ۱۷ درصد رسیده است. این شرایط نشان می دهد که قیمت در نزدیکی آخرین کف خود در جریان روند نزولی بسته شده است.

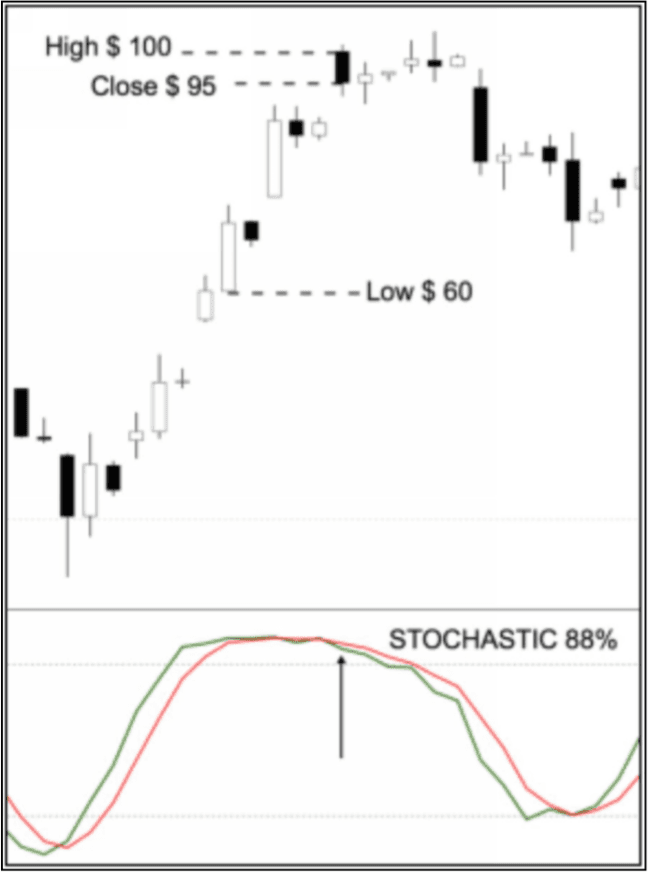

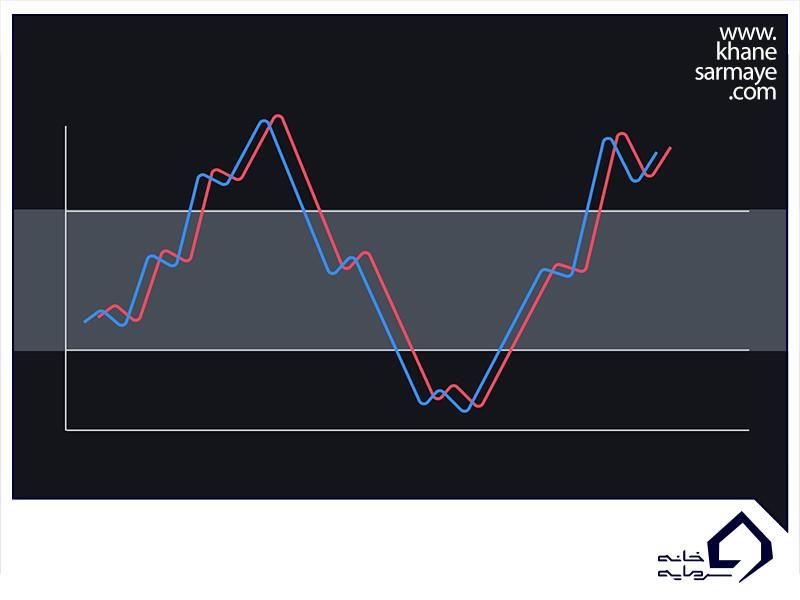

ماجرای اشباع خرید در مقابل اشباع فروش

خطاهای تفسیری رایج در مورد نواحی اشباع خرید و فروش در مورد اندیکاتور استوکاستیک نیز صادق هستند. به طور کلی، استوکاستیک بالاتر از ۸۰ به عنوان اشباع خرید و کمتر از ۲۰ اشباع فروش در نظر گرفته می شود. اما نباید شانس بازگشت قیمت در این نواحی را بیشتر فرض کنیم. کمی قبل تر دیدیم که استوکاستیک در ناحیه پایین فقط به معنی حرکات نزولی قوی تر است. به طور مشابه، ناحیه اشباع خرید نیز فقط به معنی بازگشت قیمت نیست و تنها روند صعودی قوی را نمایش می دهد. بر اساس شرایط موجود در تصویر زیر، معمولا حرکات قوی روند، زمانی انجام می شوند که استوکاستیک در ناحیه اشباع خرید یا فروش است. بنابراین معامله گرانی که فقط به دلیل ورود استوکاستیک به ناحیه اشباع خرید در تلاش برای اتخاذ یک موقعیت معاملاتی فروش در جریان روند صعودی هستند، به زودی سرمایه خود را به خاطر تصمیم های معاملاتی اشتباه از دست خواهند داد. زیرا فهم کاملا اشتباهی از ابزار معاملاتی تحت اختیار خود دارند. همواره توجه داشته باشید، که ایجاد نواحی اشباع خرید و فروش طولانی مدت هیچ گاه دور از ذهن نخواهد بود.

نواحی اشباع خرید و فروش، سیگنال های بازگشت روند قیمت نیستند. شاید صعود یا سقوط قیمت برای طولانی مدت ادامه پیدا کند. زیرا استوکاستیک در ناحیه بالا و پایین فقط روند قوی شدید را نشان می دهد.

با سیگنال های معاملاتی اندیکاتور استوکاستیک آشنا شوید

تفسیر سریع و درست اندیکاتور استوکاستیک نیازمند دانستن چند نکته است که در ادامه برایتان می گوییم:

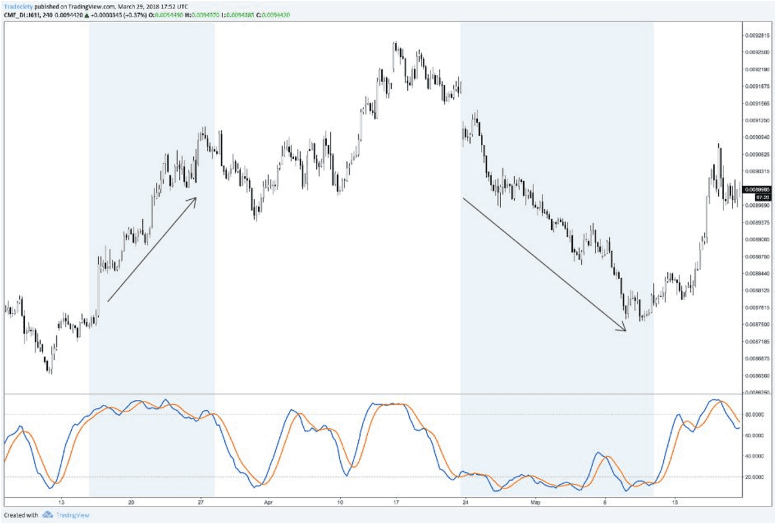

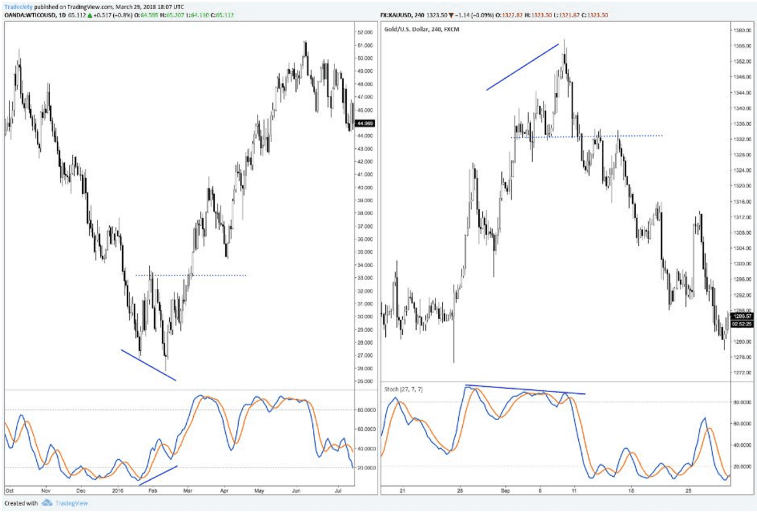

- شکست قیمتی: بر اساس تصویر زیر اگر استوکاستیک خیلی شدید و به طور ناگهانی افزایش پیدا کند و دو خط موجود در اندیکاتور از یکدیگر فاصله بگیرند در بیشتر موارد، نشانه احتمالی شروع روند قیمتی جدید خواهد بود. در واقع آن سیگنال به ما خاطرنشان می کند که مومنتوم روند صعودی در حال افزایش بوده و قیمت در حال رسیدن به نقاط بالاتر از سقف قیمتی خود در جریان ۱۴ کندل اخیر است. اگر این شرایط با شکست قیمت از نواحی خنثی نموداری همراه باشد سیگنال معاملاتی اولیه را تقویت می کند. همان طور که در تصویر نشان داده شده است، رسم خطوط روند در پنجره اندیکاتور به منظور دریافت تایید شکست به عنوان یک سیگنال معاملاتی، امکان پذیر است.

شکست قیمتی فاز تثبیت با شکست خط روند در اندیکاتور استوکاستیک همراه بوده و افزایش مومنتوم قیمت را تایید می کند.

- معامله گری بر اساس روند: تا زمانی که استوکاستیک در یک جهت به حرکت خود ادامه دهد، روند قیمت ادامه خواهد یافت. به عبارت دیگر، نباید در فرآیند تحلیل تکنیکال با استوکاستیک جنگید! در واقع استفاده از این اطلاعات برای گرفتن موقعیت های معاملاتی با احتمال برد بیشتر، راهکار هوشمندانه تری به نظر می رسد.

- روندهای قوی: اگر استوکاستیک در ناحیه اشباع خرید یا فروش قرار بگیرد، باید موقعیت معاملاتی خود را حفظ کنید. زیرا امکان وجود یک روند بسیار قوی دور از انتظار نیست. حتی اگر قیمت در انتهای ناحیه اشباع خرید یا فروش نیز باشد، به معنای تغییر کامل جهت روند نخواهد بود. در برخی استراتژی های معاملاتی متداول، از مناطق اشباع خرید یا فروش به عنوان نواحی احتمالی ورود استفاده می شود. مثلا یکی از تئوری های فرضی این است که اگر قیمت از ناحیه اشباع خرید یا فروش خارج شود با ارزیابی سایر شرایط، ورود به معامله مناسب است. تصویر زیر شرایطی را به تصویر می کشد که استوکاستیک در حاشیه بازه نوسانی خود قرار دارد. در این نمودار مشاهده می کنید که پتانسیل ادامه طولانی مدت روند بازار در نواحی اشباع خرید و فروش چقدر زیاد است.

حتی اگر در نهایت یک روند پس از قرار گرفتن در نواحی اشباع خرید یا فروش معکوس شود، قیمت برای مدت طولانی در حال افزایش یا کاهش بوده است. معامله گران هرگز نباید بر اساس احتمال تغییر روند به دلیل ورود استوکاستیک به نواحی اشباع خرید یا فروش، موقعیت معاملاتی جدیدی بگیرند. در نقطه مقابل، معامله گری بر اساس سیگنال ها در جهت روند هنگام ورود اندیکاتور به این نواحی، اقدام مناسب تری است.

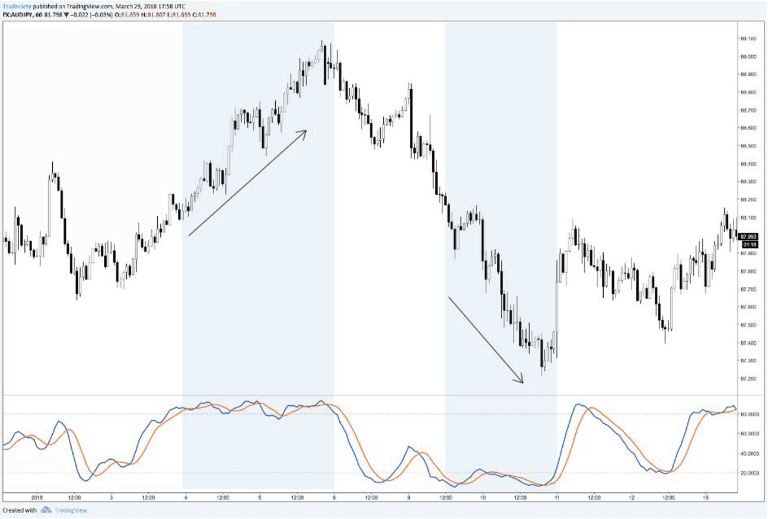

واگرایی ها

همانند سایر اندیکاتورهای مومنتوم، واگرایی اندیکاتور استوکاستیک نیز نشانه مهمی برای تشخیص سناریو احتمالی بازگشت روند است. اگر قیمت و اندیکاتور، سیگنال های متضادی نشان دهند این شرایط نشان از وجود یک واگرایی است. تصویر زیر، چنین سناریویی را نشان می دهد:

«اگرچه قیمت در سمت چپ، یک کف پایین تر ایجاد کرده است. اما هم زمان استوکاستیک با ایجاد یک کف بالاتر، کاهش قدرت روند نزولی را نشان می دهد.»

بنابراین معامله گران نباید موقعیت های معاملاتی فروش بگیرند یا تمام تمرکزشان را روی موقعیت های فروش باز بگذارند. در عوض باید منتظر نشانه هایی برای بستن معاملات خود در زمان مناسب باشند. در این شرایط، معامله گران برخلاف روند صبر می کنند تا قیمت، یک سقف جدیدتر ثبت کند و سیگنال ورود لازم را دریافت کنند. واگرایی ها در ترکیب با شکست سطوح سقف و کف می توانند سیگنال های قدرتمندی از بازگشت روند ارائه دهند.

نتیجه گیری

این اندیکاتور امکان اینکه نقاط حمایتی و مقاومتی در روند سهم را شناسایی کنیم مورد استفاده قرار می گیرد و در همین محدوده است که به شناسایی نقاط اشباع خرید و نقاط اشباع فروش مورد بررسی کامل قرار می گیرد. تنظیمات این اندیکاتور بستگی به دید معاملاتی معامله گران دارد. زمانی که تایم فریم کوتاه مدت را انتخاب می کنیم، نوسانات زیادی را در نقاط اشباع (خرید و فروش) مشاهده می کنیم. اما اگر تایم فریم های بلند مدت تری را انتخاب می کنیم، نوسانات به صورت کمتری قابل لمس می باشند چون بازه زمانی معاملاتی بلند مدت تر شده است. و در آخر اینکه این اندیکاتور این امکان را به معامله گر می دهد که سرعت و شتاب قیمت را اندازه گیری کند.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟