در بخش تحلیل ترازنامه و دارایی و بدهی و حقوق صاحبان سهام شرکت ها به صورت های مالی اساسی شرکتها به ترازنامه پرداختیم. همانطور که گفته شد، ترازنامه یا صورت وضعیت مالی شرکتها، اطلاعات خلاصه شده در خصوص منابع اقتصادی(دارایی ها)، تعهدات اقتصادی(بدهی ها) و تفاوت این دو را که بیانگر حقوق مالکین است را در لحظه ای از زمان ارائه می دهد. در ترازنامه همیشه یک معادله وجود دارد؛ مجموع دارایی های شرکت برابر است با مجموع بدهی و حقوق صاحبان سهام شرکتها.

ترازنامه چیست؟

در این بخش از مقالات تصمیم داریم تا به صورت مفصل تر و با جزئیات بیشتری با ترازنامه آشنا شویم. چرا که برای تحلیل ترازنامه شما باید آن را به خوبی بشناسید.

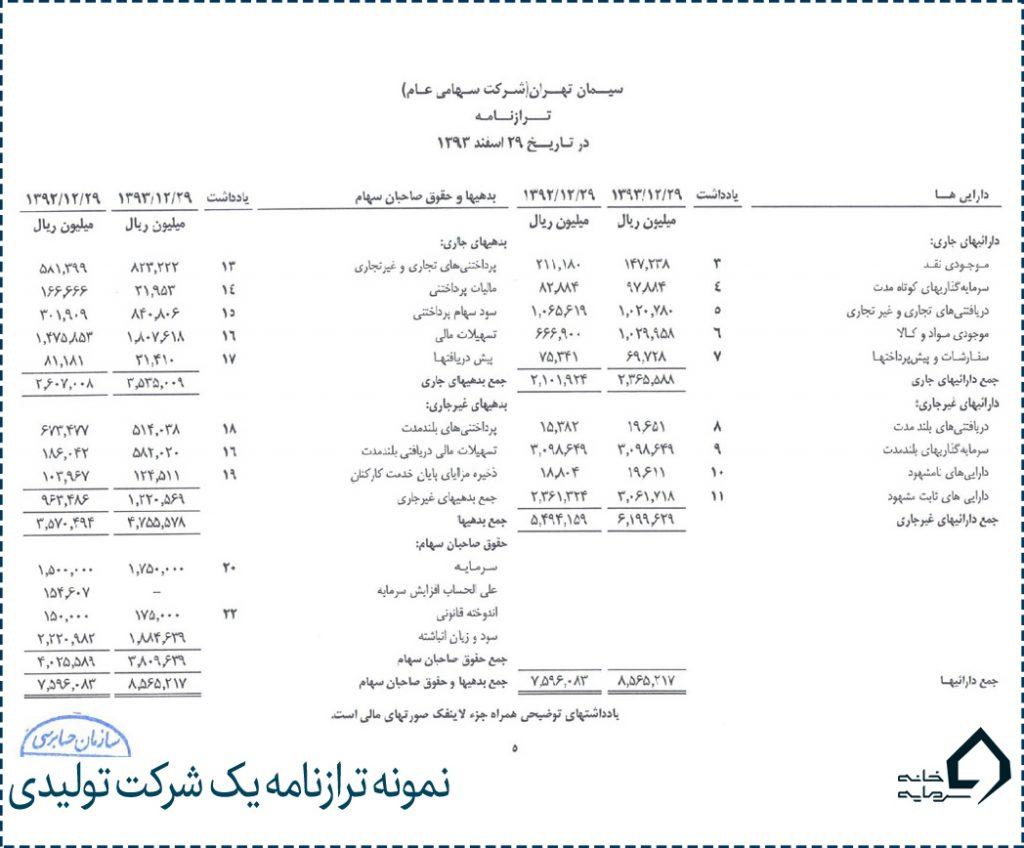

قبل از اینکه شروع کنیم لازم است که بدانید ساختار ترازنامه در همه صنایع یکی است. یعنی ترازنامه در همه شرکت های ایرانی به یک شکل(دارایی سمت راست و بدهی و حقوق صاحبان سهام در سمت چپ) و به شکل T بزرگ می باشد. اما در انتها به جزئیاتی اشاره خواهیم نمود که ترازنامه ممکن است از صنعتی به صنعت دیگر دارای اختلاف هایی نیز باشد.

تصویر زیر که نمونه ای از یک ترازنامه شرکت تولیدی است را مشاهده نمایید:

دارایی های جاری و دارایی های غیرجاری

در سمت راست ترازنامه، دارایی های شرکت نشان داده می شود که به دو بخش دارایی های جاری و دارایی های غیرجاری(دارایی های ثابت) تقسیم می شوند. مهمترین عاملی که دارایی ها را به این دو بخش تقسیم می کند متغیر زمان است. به عبارتی، اگر انتظار رود که دارایی های یک شرکت طی کمتر از یکسال به وجه نقد یا دارایی دیگر تبدیل شود، در دسته دارایی های جاری و اگر انتظار بر این باشد که بیش از یکسال(یا چرخه عملیاتی) زمان نیاز باشد که دارایی به وجه نقد یا دارایی دیگر تبدیل شود، در دسته دارایی های غیرجاری یا دارایی ثابت گنجانده می شود.

برای روشن شدن این موضوع به دو مثال می پردازیم. موجودی نقد (شامل حساب بانکی یا تنخواه) جزء دارایی جاری به حساب می آید. چرا که وجه نقد هستند. اما دارایی های ثابت مشهود(شامل زمین و ساختمان شرکت) جزء دارایی های غیرجاری به حساب می آیند. چرا که انتظار میرود یکسال دیگر هم این دارایی ها به وجه نقد تبدیل نشوند و مدیریت تصمیمی به فروش این داراییها ندارد.

دارایی های جاری

همانطور که گفتیم، دارایی جاری شامل دارایی هایی می شود که انتظار می رود طی کمتر از یکسال به وجه نقد تبدیل خواهد شد.

- موجودی نقد

شامل وجوه نقدی است که به صورت ریالی و ارزی در صندوق، تنخواه و حساب بانکی شرکت وجود دارند.

- سرمایه گذاری های کوتاه مدت

این سرفصل شامل سرمایه گذاری در اوراق مشارکت و … است.

- دریافتنی های تجاری و غیرتجاری

شامل مطالبات شرکت از مشتریان می باشد. دریافتی های تجاری مطالبات شرکت بابت عمدتاً فروش محصول خود است اما دریافتنی غیرتجاری مرتبط با مطالبات شرکت از افرادی غیر از خریداران محصولات خود می باشد.(مانند فروش نسیه ساختمان شرکت)

- موجودی مواد و کالا

شامل مواد اولیه خریداری شده، کالای(محصول) نیمه ساخته و کالای ساخته شده است.

- پیش پرداختها

مبلغی که بابت دریافت خدمات به کارفرما یا پیمانکار قبل از انجام کار پرداخت می شود(بیعانه پرداختی)

دارایی های غیرجاری

دارایی های جاری، شامل دارایی های بلندمدت شرکت می باشد که در فرایند عملیات شرکت مورد استفاده قرار می گیرند و بر اساس انتظار شرکت طی یکسال آتی به نقد تبدیل نمی شوند.

- سرمایه گذاری های بلندمدت

مانند خرید سهام عمده یک شرکت

- دارایی های ثابت مشهود و نامشهود

دارایی ها در طبقه بندی دیگری به دو دسته مشهود و نامشهود طبقه بندی می شوند. دارایی مشهود قابل مشاهده است. مانند زمین و ساختمان و ماشین آلات اما دارایی نامشهود قابل رویت و مشاهده نیست. مانند سرقفلی و حق امتیاز.

بدهی های جاری و بدهی های غیرجاری

در سمت چپ ترازنامه بدهی های شرکت نمایش داده می شود. منظور از بدهی، طلب دیگران از شرکت است. بدهی ها به دو بخش تقسیم می شوند: بدهی های جاری و بدهی های غیرجاری. بدهی های جاری منظور تعهداتی است که شرکت انتظار دارد تا یکسال آتی تسویه می شوند. بدهی غیرجاری شامل تعهداتی می باشند که سررسید و انتظار شرکت مبنی بر این است که بیش از یکسال تا تسویه آنها باقی مانده است.

بدهی های جاری

- پرداختنی های تجاری و غیرتجاری

عمدتاً شامل بدهی های شرکت به تأمین کنندگان مواد اولیه و دستگاه ها و تجهیزات شرکت

- مالیات پرداختنی

مالیاتی که شرکت ها به سازمان مالیات بایت عملکرد و … بدهکارند.

- سود سهام پرداختنی

سود سهامی(DPS) که در مجمع تقسیم و هنوز به حساب سهامداران واریز نگردیده است.

- تسهیلات مالی دریافتی

وام و تسهیلاتی که شرکت از بانک دریافت نموده است.

- پیش دریافت ها

برخلاف پیش پرداخت ها، این سرفصل گویای دریافت بیعانه از طرف مشتریک شرکت برای فروش کالا یا خدمات می باشد.

حقوق صاحبان سهام

بیانگر حق و حقوق مالی سهامداران و صاحبان شرکت از دارایی های شرکت است. اگر شرکت از محل دارایی های خود، بدهی ها را تسویه نماید آنچه باقی می ماند حقوق صاحبان سهام نام دارد.

- سرمایه

سرمایه شرکت توسط مالکین و سهامداران تهیه می شود. ارزش اسمی هر سهم(۱۰۰۰ریال) ضربدر تعداد سهام شرکت برابر با سرمایه شرکت ها می باشد.

- اندوخته قانونی

بر اساس قانون، شرکتها ۵% سود خالص دوره خود را به این حساب اختصاص می دهند تا این مبلغ حداقل به ۱۰% مبلغ سرمایه برسد.

- سود یا زیان انباشته

همانطور که از نام آن مشخص است، برابر است با مجموع سودهای خالص شرکت ها در دوره های قبل منهای سودهای تقسیم شده در مجامع عمومی عادی(تقسیم سود). به این معنی که سود انباشته پایان سال ۱۳۹۵ در ترازنامه برابر است با سود انباشته پایان سال ۱۳۹۴، بعلاوه سود خالص طی دوره ۱۳۹۵ منهای سود تقسیم شده در مجمع سال مالی ۱۳۹۴٫

ارزش دفتری در ترازنامه

اعدادی که در ترازنامه می بینید به ارزش دفتری ثبت شده اند. به این معنی که فرضاً اگر شرکت زمینی را در سال ۱۳۶۵ به قیمت ۱۰ میلیون تومان خریداری کرده باشد، این زمین در ترازنامه سال ۱۳۹۵ هم به ارزش ۱۰ میلیون تومان نشان داده می شود(ارزش تاریخی). به همین دلیل یکی از ایرادات ترازنامه این است که تورم در اعداد آن تأثیرگذار نیست و مبلغ دارایی ها به روز نیستند.

اصطلاحات مرتبط با ترازنامه که باید بدانید

یک سری از اصطلاحات مرتبط با ترازنامه وجود دارند که شما باید آنها را بدانید. این اصطلاحات عموماً در گزارش های افزایش سرمایه شرکتها که در کدال قرار می گیرند وجود دارند.

- سرمایه در گردش

برابر است با مجموع دارایی های جاری شرکت منهای مجموع بدهی های جاری شرکت. پس اگر شرکتی در مدارک درخواست افزایش سرمایه خود عنوان کرد که هدف از افزایش سرمایه اصلاح سرمایه در گردش شرکت است، منظور شرکت این است که به احتمال زیاد، یا می خواهد مشکلات نقدینگی و تأمین مواد اولیه را حل کند یا تصمیم دارد بدهی های خود به طلبکاران تجاری را تسویه نماید.

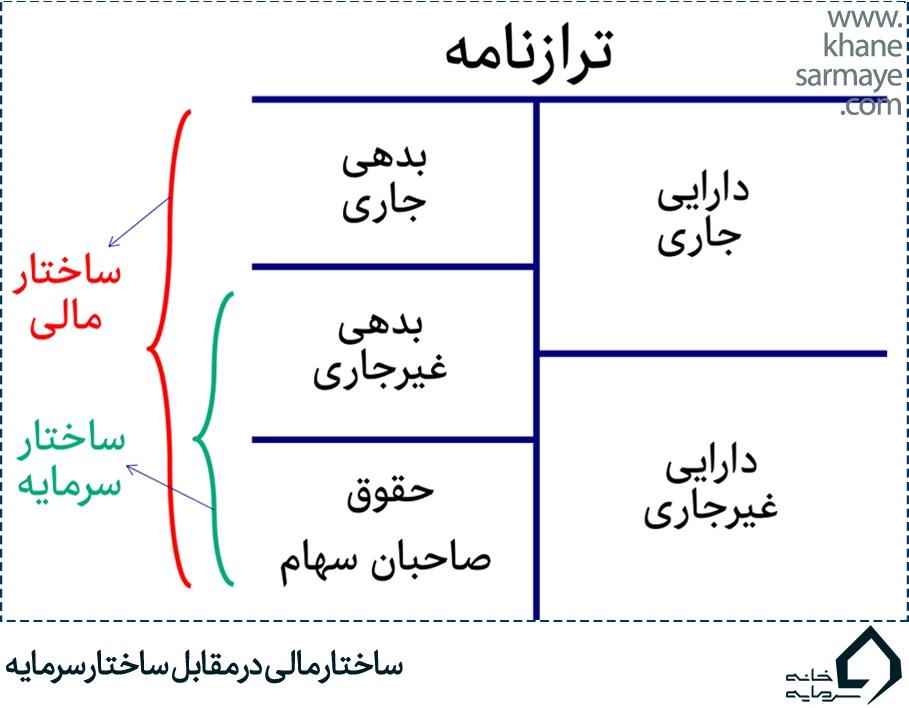

- ساختار سرمایه

منظور از ساختار سرمایه، مجموع بدهی های غیرجاری و حقوق صاحبان سهام است. اگر شرکت در مدارک افزایش سرمایه خود ذکر کند که هدف از افزایش سرمایه اصلاح ساختار سرمایه است، منظور این است که می خواهد تسهیلات بلندمدت یا زیان انباشته خود را تسویه نماید. یا عدم توازنی بین نسبت بدهی های بلند مدت و حقوق صاحبان سهام است که تصمیم دارد اصلاح نماید.

- ساختار مالی

به مجموع سمت چپ ترازنامه گفته می شود. یعنی مجموع بدهی جاری، غیر جاری و حقوق صاحبان سهام.

ترازنامه، صورتی برای سنجش وضعیت مالی شرکت ها

گزارشی که اطلاعات درباره منابع اقتصادی(دارایی ها)، تعهدات اقتصادی(بدهی ها) واحد تجاری و تفاوت بین داریی ها و بدهی ها که بیانگر حقوق مالکین است در یک مقطع زمانی معین ارائه دهد، ترازنامه یا صورت وضعیت مالی نامیده می شود. همانطور که گفتیم به ترازنامه(بیلان)، صورت وضعیت مالی نیز گفته می شود. چرا که وضعیت مالی شرکتها را در یک لحظه از زمان نشان می دهد. ترازنامه را به دوربین عکس برداری نیز تشبیه می کنند. از این نظر که هر دو وضعیت داخل تصویر را صرفاً برای لحظه ای از زمان نشان می دهند.

قبل از اینکه بخواهیم در مورد ترازنامه به صورت مفصل به بحث بپردازیم ابتدا باید ببینیم که شکل و ظاهر ترازنامه به چه صورتی است.

منابع و مصارف یک شرکت

شرکتها، منابعی را تأمین می کنند تا برای رفع نیازهای خود مصارف نمایند. اگر ما بخواهیم متوجه شویم که شرکت از چه منابعی برای خود استفاده کرده است باید سمت چپ ترازنامه را بنگریم. منابعی که شرکت ها استفاده می کنند شامل بدهی ها(تسهیلات دریافتی، حساب های پرداختنی و…) و حقوق صاحبان سهام(سرمایه، سود انباشته و ….) می باشد. شرکت ها این منابع را در سرفصل های سمت راست ترازنامه(دارایی ها) مصرف می کنند(مانند خرید دارایی ثابت، مواد اولیه، موجودی نقد و بانک و ….).

همیشه در ترازنامه شرکت ها یک معادله وجود دارد:

اگر بخواهیم معادله بالا را با مثال کیف پول که ذکر کردیم ترکیب نماییم به این نتیجه می رسیم که پول یا کارت اعتباری که در کیف ما(به عنوان دارایی) وجود دارد، با از طریق استقراض به دست آورده ایم(بدهی) یا مالک آن دارایی خودمان هستیم(حقوق صاحبان سهام). طبیعتاً، هر چه شرکت دارایی خود را از طریق استقراض(بدهی) کسب کرده باشد شرکت اهرمی تر و ریسک مالی و ورشکستی آن شرکت افزایش خواهد یافت.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟