آشنایی با هرم ریسک و تعیین ریسک

به احتمال زیاد تاکنون با مفهوم نسبت ریسک به پاداش (Risk-Reward) مواجه شده و با آن آشنایی دارید. معنای نسبت ریسک به ریوارد این است که هرچه ریسک یک سرمایه گذاری ویژه بالاتر باشد، بازگشت سرمایه یا بازده بالقوه آن نیز بالاتر خواهد بود؛ با این حال بسیاری از سرمایه گذاران قادر به تعیین سطح ریسک متناسب با پورتفولیوی خود نیستند و در این زمینه با چالش های فراوانی روبه رو هستند؛ از این رو در این مقاله قصد داریم یک چارچوب کلی برای ارزیابی سطح ریسک برای هر سرمایه گذار و تأثیر آن بر انواع سرمایه گذاری های بالقوه را به شما ارائه دهیم.

مفهوم ریسک به پاداش (Risk-Reward)

نسبت ریسک به پاداش موازنه ای کلی و تقریباً دربردارنده هر چیزی است که می توان از آن کسب بازده کرد. هرگاه اقدام به سرمایه گذاری روی چیزی می کنید، ریسکی خواه بزرگ و خواه کوچک را درباره عدم بازگشت پول خود یا به عبارتی شکست سرمایه گذاری به خود تحمیل می کنید.

برای پذیرش این ریسک، لازم است بتوانید روی بازگشت سرمایه خود در حدی که بتواند جبران خسارت بالقوه شما را بکند، حساب کنید. از لحاظ تئوری، هرچه ریسک بالاتر باشد، باید سود بیشتری به ازای نگهداری یا هولدکردن سرمایه خود دریافت کنید و بالعکس، با کاهش ریسک، به طور متوسط دریافتی شما پایین تر خواهد بود.

درباره سرمایه گذاری بر روی اوراق بهادار می توانیم نموداری با انواع مختلف این اوراق تهیه کرده و به این ترتیب پروفایل ریسک/ پاداش مرتبط با هریک را تعیین کنیم.

اگرچه این نمودار به هیچ عنوان علمی نیست، دستورالعملی را ارائه می دهد که سرمایه گذاران می توانند از آن هنگام اتخاذ پوزیشن های سرمایه گذاری مختلف استفاده کنند. در قسمت بالای این نمودار، سرمایه گذاری هایی که ریسک بالاتری دارند، اما قادرند پتانسیل بیشتری را برای بازدهی در سطح بالای متوسط به نمایش بگذارند، مشاهده می کنید. در قسمت پایین نمودار سرمایه گذاری های امن تر قرار می گیرند که پتانسیل کمتری برای بازدهی بالا دارند.

ترجیحات ریسک خود را تعیین کنید

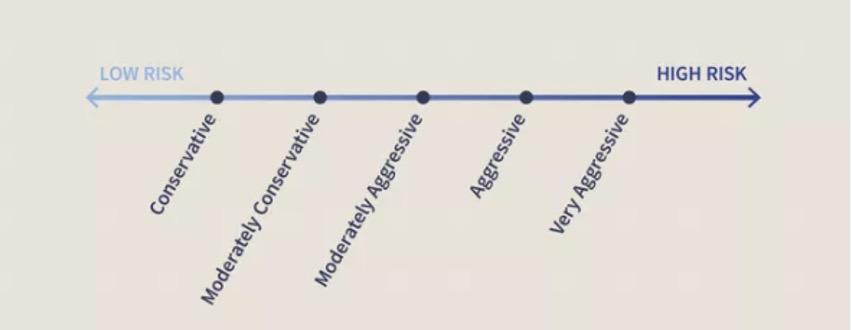

با وجود انواع بسیار متنوع سرمایه گذاری، انتخاب از میان آن ها و تعیین میزان ریسکی که هر سرمایه گذار قادر به پذیرش آن است، کار دشواری خواهد بود. در این مورد هر فرد ترجیحات ویژه ای دارد و در اغلب مواقع نمی توان الگویی کلی را به همه تعمیم داد. با این حال هنگام تصمیم گیری درباره میزان ریسکی که می خواهید بپذیرید، بهتر است به دو نکته مهم توجه داشته باشید:

- افق زمانی یا Time Horizon: پیش از آنکه برای هرگونه سرمایه گذاری اقدام کنید، ابتدا باید مدت زمانی که لازم است پول خود را در آن سرمایه گذاری نگه دارید، معین کنید؛ برای مثال اگر شما قصد سرمایه گذاری ۲۰.۰۰۰ دلار را داشته باشید، اما بخواهید از این پول خود در ظرف یک سال آینده برای خرید خانه استفاده کنید، واردکردن آن در بازار سهام پرریسک استراتژی خوبی نخواهد بود.

هرچه یک سرمایه گذاری ریسک بالاتری داشته باشد، نوسانات قیمت در آن شدیدتر خواهد بود؛ بنابراین اگر افق زمانی نسبتاً محدودی دارید، ممکن است لازم باشد اوراق بهادار خود را با ضرری قابل توجه بفروشید. هرچه افق زمانی تان طولانی تر باشد، زمان بیشتری برای جبران ضررهای بالقوه خواهید داشت و درنتیجه از لحاظ تئوری قادر به پذیرش ریسک بالاتری خواهید بود.

برای مثال، اگر ۲۰۰۰۰ دلار مذکور را برای خرید کلبه ای در ظرف مدت ۱۰ سال آینده نیاز داشته باشید، می توانید پول خود را وارد بازار سهام پرریسک تر کنید؛ چراکه زمان بیشتری برای جبران خسارات بالقوه خود خواهید داشت و احتمال اینکه مجبور به فروش زودتر از موعد پوزیشن خود شوید، کمتر خواهد بود.

- پشتوانه مالی (Bankroll): تعیین میزان پولی که می توانید از دست دهید، فاکتور مهم دیگری در تعیین میزان ریسک پذیری (Risk Tolerance) شما خواهد بود. اگرچه ممکن است این روش چندان خوش بینانه نباشد، درحقیقت واقع گرایانه ترین متد سرمایه گذاری است. اگر تنها به سرمایه گذاری آن مقدار پولی بسنده کنید که از دست رفتن یا بلوکه شدن آن برای مدت طولانی برایتان قابل قبول است، در این صورت دیگر واهمه از دست دادن پولتان یا مسائل مرتبط با نقدینگی شما را به فروش سرمایه تان وانخواهد داشت.

هرچه پول بیشتری داشته باشید، قدرت پذیرش ریسکتان بالاتر خواهد بود؛ برای مثال، فردی با سرمایه خالص ۵۰.۰۰۰ دلار را با فرد دیگری که سرمایه ای معادل ۵ میلیون دلار دارد مقایسه کنید. اگر هر دوی آن ها ۲۵۰۰۰ دلار از سرمایه خالص خود را صرف سرمایه گذاری در اوراق بهادار کنند، فردی که از ابتدا سرمایه کمتری داشته، در مقایسه با فردی که سرمایه بیشتری دارد، بیشتر از سقوط بازار متأثر خواهد شد.

هرم ریسک سرمایه گذاری

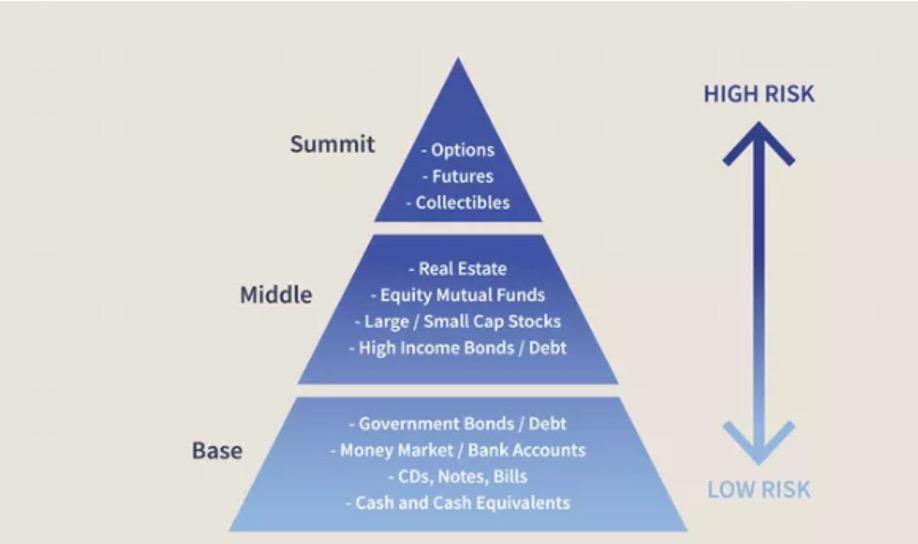

پس از آنکه به کمک دو فاکتور افق زمانی و پشتوانه مالی، میزان ریسک قابل پذیرش برای پورتفولیوی خود را تعیین کردید، می توانید با استفاده از رویکرد هرم ریسک به سراغ سر و سامان دادن به دارایی های خود بروید.

این هرم را می توان یک ابزار تخصیص دارایی (Asset allocation tool) در نظر آورد که سرمایه گذاران می توانند به کمک آن سرمایه گذاری های پورتفولیوی خود را بر مبنای پروفایل ریسک هریک از اوراق بهادار طبقه بندی کنند. این هرم که نمایانگر پورتفولیوی سرمایه گذار است، از سه لایه مجزا تشکیل شده است:

- بیس یا کف هرم: کف هرم نشانگر قوی ترین بخش آن است که از هر آنچه بالای آن قرار می گیرد، پشتیبانی می کند. این ناحیه از سرمایه گذاری هایی تشکیل شده که ریسک پایین و بازدهی قابل پیش بینی دارند. کف هرم ریسک بزرگ ترین قسمت آن است و بخش قابل توجهی از دارایی های شما را در بر می گیرد.

- قسمت میانی: این منطقه از سرمایه گذاری هایی با ریسک متوسط که بازده ثابتی را در عین رشد سرمایه در اختیارتان قرار می دهند تشکیل شده است. اگرچه این سرمایه گذاری ها در مقایسه با سرمایه گذاری های کف هرم خطر بالاتری دارند، همچنان به طور نسبی امن در نظر گرفته می شوند.

- قله: این منطقه به طور ویژه به سرمایه گذاری های پرریسک اختصاص دارد و کوچک ترین بخش هرم (پورتفولیو) به شمار می آید. در این ناحیه پولی که شما می توانید بدون هیچ گونه عواقب جدی از دست دهید، قرار می گیرد. به علاوه، سرمایه موجود در قسمت قله کمابیش مازاد است؛ بنابراین اگر سرمایه تان دچار خسارت شود، نیازی به فروش زودتر از موعد آن نخواهید داشت.

چرا سهام در مقایسه با اوراق قرضه ریسک بالاتری دارد؟

به طور متوسط، نوسانات قیمت در بازار سهام در مقایسه با اوراق قرضه بیشتر است؛ زیرا اوراق قرضه از برخی حمایت ها و ضمانت های ویژه بهره مند بوده که سهام تهی از آن است؛ برای مثال، اشخاص بستانکار در مقایسه با سهام داران مصونیت بیشتری در برابر ورشکستگی خواهند داشت. به علاوه، اوراق قرضه حتی اگر کمپانی سوددهی نداشته باشد نیز پرداختی های ثابت بهره و بازده را مدنظر خواهد داشت؛ درحالی که سهام چنین ضمانت هایی ندارد.

موازنه ریسک و بازده چیست؟

به طورکلی، پذیرش ریسک از سوی سرمایه گذاران باید در قالب بازده مورد انتظار (Expected return) بالاتر جبران شود. در راستای ریسک بیشتر سهام در مقایسه با اوراق قرضه می توان گفت سهام در عین حال بازده مورد انتظار بیشتری نیز دارد که با عنوان صرف ریسک سهام (Equity risk premium) شناخته می شود.

با این حال دقت داشته باشید که این موضوع تنها درباره سرمایه گذاری ها صدق می کند و برای مثال بازی های کازینویی برخلاف سرمایه گذاری ها، بازده مورد انتظار منفی دارند؛ درنتیجه قماربازی که ریسک بیشتری را می پذیرد، درحقیقت در درازمدت خسارات مورد انتظار خود را افزایش می دهد.

امن ترین سرمایه گذاری کدام است؟

درمجموع سرمایه گذاری روی اوراق قرضه دولتی به شرط برخورداری از اقتصاد پیشرفته را می توان امن ترین شکل سرمایه گذاری دانست. درحقیقت گاهی اوقات از آن ها با نام سرمایه گذاری بدون ریسک یاد می شود؛ چراکه از لحاظ تئوری دولت ها می توانند برای پوشش بدهی های خود پول بیشتری را چاپ کنند؛ از همین رو، خزانه داری ایالات متحده جزء امن ترین سرمایه گذاری های موجود به شمار می آید (با این حال اغلب به سبب همین امر کمترین بازده را نیز دارد).

جمع بندی

هیچ دو فردی در سرمایه گذاری برابر و یکسان نیستند. درحالی که برخی ریسک پایین تر را در سرمایه گذاری ترجیح می دهند، برخی دیگر حاضرند ریسک بالاتری را حتی در مقایسه با افراد برخوردار از سرمایه خالص کلان بپذیرند. این تنوع در ترجیحات افراد زیبایی هرم سرمایه گذاری را یادآوری می کند. کسانی که خواهان ریسک بیشتری در پورتفولیوی خود هستند، می توانند با کاستن از دو بخش دیگر هرم، محدوده قله هرم را افزایش دهند.

همین طور افرادی که می خواهند ریسک کمتری را تقبل کنند نیز می توانند اندازه کف هرم را بیشتر کنند. هرم نماینده پورتفولیوی شما باید مطابق با ترجیحات ریسکتان ترسیم شود. سرمایه گذاران باید با مفهوم ریسک و نحوه اعمال آن آشنایی داشته باشند. تصمیم گیری های آگاهانه درباره سرمایه گذاری نه تنها مستلزم تحقیق درباره هر یک از اوراق بهادار، بلکه نتیجه مستقیم درک وضعیت مالی و پروفایل ریسک ویژه هر فرد خواهد بود.

برای اینکه بتوانید برآوردی از اوراق بهادار مناسب برای سطوح معین ریسک پذیری به دست آورده و بازده خود را به حداکثر میزان ممکن برسانید، باید بدانید چه مقدار زمان و بودجه می خواهید صرف کنید و بازده مورد انتظارتان چقدر است. در این مطلب به طور اجمالی به توضیح هرم ریسک و نحوه تعیین ریسک سرمایه گذاری پرداختیم. به کارگیری اطلاعات فوق در تحلیل بازار سرمایه به شما کمک می کند تا با تصمیم گیری های صحیح، شانس موفقیت خود را در این مسیر پرتکاپو افزایش دهید.

جمع بندی کلیدی

- هرم ریسک سرمایه گذاری یک استراتژی تخصیص دارایی است که در آن دارایی های با ریسک اندک مانند پول نقد و خزانه داری ها در کف هرم قرار گرفته اند. مواردی که به دارایی های پرریسک تر مانند سهام رشدی (Growth stock) اختصاص می یابند نیز در بالای هرم جای می گیرند.

- قسمت میانی هرم بیانگر دارایی های با ریسک متوسط مانند اوراق مشارکت و سهام بلوچیپ (Blue-chip) است.

- ساختار هرم حاصل بر مبنای افق زمانی، دارایی ها و ریسک پذیری اشخاص به موازنه ریسک و پاداش می پردازد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟