بانکداری اختصاصی به انگلیسی (Private banking) به طیف وسیعی از خدمات مالی و غیرمالی با کیفیت بالا برای مشتریان ثروتمند و افراد خانواده آن ها اطلاق می شود، که توسط بانک ها ارائه می گردد. ویژگی اصلی «بانکداری اختصاصی» بیشتر به کیفیت و نحوه ارائه خدمت بر می گردد، نه به خود خدمت. اگر چه امروزه بانک ها به ارائه خدماتی نظیر حسابداری، وکالت، کارگزاری، سرمایه گذاری، بیمه و مشاوره مالی که ارتباط زیادی با بانک ندارد نیز، می پردازند. این بانک ها با بررسی دقیق بازارها مبتنی بر میزان و منشأ ثروت در مناطق گوناگون، مشتریان هدف خود را انتخاب می کنند و با ارائه خدمات متنوع و با کیفیت به آن ها، سعی در افزایش میزان سودآوری هر مشتری دارند. خدمات سرمایه گذاری در بازارهای مالی در سراسر دنیا بخش عمده تشکیل دهنده خدمات این بانک هاست.

با توجه به ماهیت تخصصی این خدمات و تحلیل های پیچیده مورد نیاز جهت کاهش ریسک و افزایش بازده سرمایه گذاری، این بانک ها از پرسنل کارآزموده در بخش تحقیقات بازاریابی خود بهره می جویند. نقش بانکداری اختصاصی در ایجاد درآمد در بانک ها می تواند متفاوت باشد، اما در برخی از بانک های منطقه خاورمیانه و اروپا این واحد در حدود نیمی از درآمد زایی بانک را به خود اختصاص داده است.

مشتریان هدف بانکداری اختصاصی

همان طور که اشاره شد، مشتریان با ثروت و درآمد خالص بالا هدف این شیوه بانکداری هستند. این طبقه از نظر تعداد بسیار محدود است اما منابع بسیاری در اختیار دارند که بانک ها بسیار علاقه مند هستند که کنترل و مدیریت این منابع را در دست داشته باشند. این دسته از مشتریان نیازمندی خدماتی متفاوتی نسبت به مشتریان خرد دارند و بانک ها برای به دست آوردن این مشتریان نیازمند زیر ساخت های بسیار متفاوتی هستند. این دسته از از مشتریان از قدرت چانه زنی بالایی برخوردارند و ارتباط نزدیک و متفاوتی با بانک های خود دارند. خدمات برای این دسته از مشتریان شخصی سازی شده است. ارایه خدمات به مشتریان اختصاصی مربوط به تمام جنبه های مالی آن ها است.

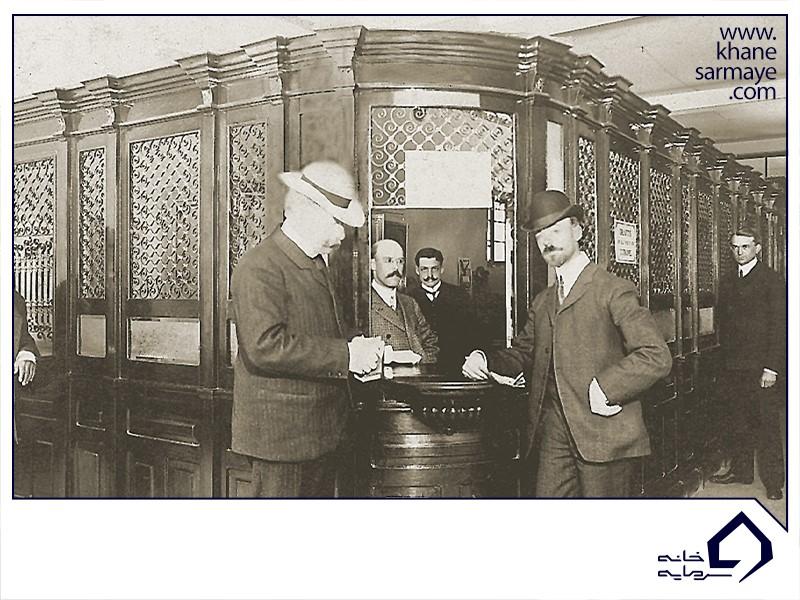

تاریخچه بانکداری اختصاصی

قدمت بانکداری اختصاصی به ۵۷۵ سال پیش از میلاد در بابل برمی گردد و بعدها در روم باستان، اما دوره ی نوین آن به قرن پانزدهم در سوئیس برمی گردد و نهادهای بانکداری اختصاصی خدمات خارج از حیطه ی بانکداری رایج نظیر ایفای نقش امین، مدیریت بر بازسازی املاک و تحویل پول و مدارک سفر را در دستور کار داشتند. در قرن شانزدهم بسیاری از بانکداران خبره اروپا به سوئیس رفتند و کسب و کار بانکداری اختصاصی را در این کشور که محل امنی برای نگهداری دارایی ثروتمندان تلقی می شد (به دلیل اعلام بی طرفی در دو جنگ جهانی) متحول کردند و امروزه ۳۵ درصد ثروت شخصی جهان در این کشور مدیریت می شود. در گذشته افراد بیشتر به دنبال حفظ ثروت خود بودند اما امروزه ثروتمندان آگاهی های مالی بیشتری دارند و با درجه ریسک پذیری بالاتر نسبت به گذشته به دنبال افزایش دارایی خود هستند. تقریبا تمامی بانک های تراز اول دنیا چون Barclays ,HSBC ,UBS ,Citibank و…. به ارائه این خدمت توجه ویژه نشان داده اند. دلیل استقبال بانک های برتر دنیا از این خدمت آن است که حدود یک چهارم ثروت دنیا در دستان ثروتمندان قرار دارد. بانک ها هم با شناسایی این فرصت تلاش کرده اند تا با ارائه راه حل های جامع و سودآور، متناسب با ریسک پذیری مشتریان خود ثروت آن ها را افزایش داده و مدیریت کنند.

بازوی بانکداری اختصاصی

مدیریت ثروت مشتریان ویژه نیازمند تجهیز و فراخوانی مجموعه ای از خدمات مالی، بانکی و سرمایه گذاری است. بر همین مبنا بانک های تجاری دنیا به فراهم آوردن زمینه های همکاری و مشارکت موسسات و نهادهایی که بتوانند ارائه مجموعه ای از خدمات ممتاز را امکان پذیر و مهیا کنند، مبادرت ورزیده اند. یکی از این موسسات که به عنوان خواهر بانک های تجاری از آن یاد می کنند شرکت های تامین سرمایه اند. این خواهر خوانده ها با مدیریت ثروت مشتریان وظیفه رشد ثروت آن ها را به عهده دارند. پس بانک های تجاری برای ارائه خدمات سرمایه گذاری نیازمند ایجاد یا همکاری با بانکداری سرمایه گذاری برای مدیریت ثروت مشتریان خود هستند. بانکداری سرمایه گذاری با برآورد میزان ریسک پذیری مشتریان خود اقدام به تشکیل سبدهای سرمایه گذاری می کند. می توان فرض کرد که بانکداری اختصاصی نتیجه همکاری میان بازار سرمایه و پول برای ارزش آفرینی برای مشتریان خاص و ثروتمند است. اما خدمات قابل ارائه به مشتریان خاص و ثروتمند به همین جا ختم نمی شود. بانک ها با درک ارزش این دسته از مشتریان در پی ارائه خدماتی منحصر به فرد در حوزه های مالی و بانکی نیز هستند.

خدمات بانکداری اختصاصی

هر ثروتی در معرض ریسک های مختلف است، عوامل مختلفی باعث این ریسک ها می شوند مانند عوامل محیطی از جمله عوامل اقتصادی، سیاسی، فرهنگی و عوامل درونی مانند عدم توانایی در مدیریت صحیح ثروت و … . یکی از عوامل بسیار قابل توجه، نیاز به اشراف کامل به علم و دانش اقتصادی است. برای ثروتمند ماندن دانش و دانایی متفاوتی نسبت به ثروتمند شدن لازم است. در واقع با استفاده از خدمات بانکداری اختصاصی می توان خطرات انواع ریسک را مدیریت کرد و ثروت موقتی را به ثروت دائم تبدیل کرد.پس بخشی از این خدمات نیز در قالب سوپرمارکت بانکی تعریف و به مشتریان ارائه می شود. خدماتی چون خدمات بیمه ای، لیزینگ، صرافی و…. نکته قابل تامل در این خصوص آن است که این خدمات به صورت منحصر به فرد و بسیار منعطف به مشتریان بانکداری اختصاصی ارائه می شود. این امر بدان معنا است که برای مشتریان خاص نمی توان به خدمات استاندارد و رایج بسنده کرد و باید با انعطاف، خلاقیت و حساسیت خدمات مورد نیاز آن ها را شناسایی و پاسخ گفت.

خدماتی که بانکداری اختصاصی ارائه می کند عبارت است از:

۱- مشاوره سرمایه گذاری

۲- مدیریت پرتفوی و دارایی

خدمات مربوط به مصون سازی تغییرات نرخ ارز، برنامه ریزی مالیاتی و اداره دارایی ها. با اینکه ادغام و تملیک (M&A) در حیطه ی بانکداری سرمایه گذاری است، بانکداری اختصاصی هم ممکن است در مقیاس های کوچک تر به ارائه خدمات در این زمینه بپردازند. بانکداری اختصاصی نسبت به بانکداری سرمایه گذاری، شخصی تر است. یک بانکدار خصوصی مانند یک مشاور مالی قابل اعتماد عمل می کند و برای جذب و حفظ مشتری باید در ایجاد رابطه و اعتماد در مشتریان، ممتاز باشد. بانک های مطرح دنیا به این خدمات نیز بسنده نکرده و وارد تمامی حوزه های مالی مشتریان خود شده اند. این خدمات طیف وسیعی از پیچیده ترین مشاوره های حقوقی و مالیاتی تا خدمات مربوط به تسهیل فرآیندهای کاری و مالی مشتریان را در بر می گیرد. انجام معاملات املاک و مستغلات مشتریان، ثبت نام فرزندان آن ها در موسسات آموزشی، خرید اتومبیل، انجام امور مربوط به کارت های اعتباری و… تنها چند مثال ساده از خدمات قابل ارائه در این بانکداری است که امروزه در دنیا به این مشتریان ارائه می شود.

اهمیت بانکداری اختصاصی

از آﻧﺠﺎﯾﯽ ﮐﻪ ﺛﺮوﺗﻤﻨﺪ ﻣﺎﻧﺪن دﺷﻮارﺗﺮ از ﺛﺮوﺗﻤﻨﺪ ﺷﺪن اﺳـﺖ ﻣـﺪﯾﺮﯾﺖ ﺻـﺤﯿﺢ و ﻣﻨﻄﻘـﯽ ﺛـﺮوت و ﮐﻨﺘﺮل رﯾﺴﮏﻫﺎی ﻣﺘﻌﺪدی ﮐﻪ در ﺑﺎزار ﻣﺎﻟﯽ وﺟﻮد دارد از اﻫﻤﯿﺖ ﺑﺎﻻﯾﯽ ﺑﺮﺧﻮردار اﺳﺖ ﮐﻪ اﯾﻦ ﻣـﺴﺌﻠﻪ ﺗﻨﻬﺎ از ﻃﺮﯾﻖ داﺷﺘﻦ داﻧﺶ و آﮔﺎﻫﯽ ﮐﺎﻣﻞ ﻧﺴﺒﺖ ﺑﻪ ﻋﻠﻢ اﻗﺘﺼﺎد ﻣﯿـﺴﺮ ﻣـﯽﮔردد. ﺑـﯿﻦ داﻧشی ﮐـﻪ ﺑـﺮای ﺛﺮوﺗﻤﻨﺪ ﻣﺎﻧﺪن ﻧﯿﺎز اﺳﺖ و داﻧﺶ ﺛﺮوﺗﻤﻨﺪ ﺷﺪن ﺗﻔﺎوتﻫﺎی ﺑﺴﯿﺎری وﺟﻮد دارد. ﺑﺎﻧﮑﺪاری اﺧﺘﺼﺎﺻﯽ ﺑـﺎ ﻣﺪﯾﺮﯾﺖ ﺛﺮوت و ﮐﻨﺘﺮل ﺧﻄﺮات ﻣﻮﺟﻮد ﻣﯽ ﺗﻮاﻧﺪ ﺛﺮوت ﻣﻮﻗﺖ را ﺑﻪ ﺛـﺮوت داﺋـﻢ ﺗﺒـﺪﯾﻞ ﮐﻨـﺪ، ﺑﻨـﺎﺑﺮاﯾﻦ ﺑﺮرﺳﯽ اﺑﻌﺎد ﻣﺨﺘﻠﻒ ﺑﺎﻧﮑﺪاری اﺧﺘﺼﺎﺻﯽ و ﻓﺮاﻫﻢ ﻧﻤﻮدن زﯾﺮﺑﻨﺎﻫﺎی ﻣـﻮرد ﻧﯿـﺎز آن در داﺧـﻞ ﮐـﺸﻮر ﺑـﺎ ﺗﻮﺟﻪ ﺑﻪ ﭘﺘﺎﻧﺴﯿﻞ ﻣﻮﺟﻮد ﺑﺴﯿﺎرﺣﺎﺋﺰ اﻫﻤﯿﺖ اﺳﺖ.

![بلو بانک بلوبانک چیست؟ [ثبت نام بلو بانک + معرفی کارت بلو بانک]](/_next/image/?url=https%3A%2F%2Fpanel.khanesarmaye.com%2Fwp-content%2Fuploads%2F2024%2F08%2F%D8%A8%D9%84%D9%88-%D8%A8%D8%A7%D9%86%DA%A9.jpg&w=3840&q=75)

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟