واژه بانک در زبان انگلیسی میانه از زبان فرانسوی میانه (banque)، و آن هم از واژه ایتالیایی قدیمی banca، و آن نیز از واژه آلمانی بسیار قدیمی “bench.counter” گرفته شده است. Bench (نیمکت ها) به عنوان میزها یا شمارش گرهای مبادله در حین دوره رنسانس توسط بانکداران فلورانتین مورد استفاده قرار می گرفتند که مذاکرات و مبادلاتشان را پشت میزهایی انجام می دادند که با رومیزی های سبز رنگ پوشیده شده بود. یکی از قدیمی ترین موارد مشاهده شد که نشان دهنده فعالیت های تبدیل پولی بود، سکه درهم نقره یونان است که از مستعمره ترابزون یونان باستان در دریای سیاه، پیش از میلاد است که در موزه بریتانیا در لندن به نمایش گذاشته شده است. این سکه نشان می دهد که میز یک بانکداری (تراپزا) مملو از سکه بود، که جناسی از نام شهر است. درحقیقت، حتی در زمان حاضر در یونان امروزی، واژه تراپزا (به یونانی trapeze) به معنی یک میز است و هم به معنی بانک. ریشه احتمالی این واژه سانسکریت از bayaya-onka گرفته شده است.

بانکداری

بانکداری در دنیا انواع و اقسام مختلفی دارد که در ایران نیز نوع بانکداری اسلامی را شاهد هستیم که در سیستم مالی اجرایی شده است. استفاده از مدل های تجاری و مطالعه آن ها به درک رفتارهای بانک های مختلف و تمایزها و تشابه های آن ها کمک می کند. از سوی دیگر کاربرد این مدل ها می تواند به سیاست گذاران و تصمیم گیران بانک کمک کند تا با توجه به شرایطی که توانایی کنترل آن را ندارند به بهترین نحو از بانک و منابع مالی آن استفاده کرده و سود سرمایه گذاری در صنعت بانکداری را افزایش دهند. به کارگیری این مدل ها همچنین می تواند سیاست گذاران بخش بانکداری را در برآورد روند و مسیری که برای رسیدن به اهداف خود انتخاب می کنند، یاری رساند. ریشه بانکداری به معنای امروزی این کلمه را می توان در دوره رنسانس ایتالیا و در شهرهای ثروتمند آن در شمال مانند فلورانس، ونیس و ژنووا یافت. خانواده های باردی و پروزی بانکداری را در فلورانس با توسعه شعبات در بسیاری از بخش های دیگر اروپا گسترش دادند؛ و شاید مشهورترین بانک ایتالیا، بانک medici، باشد که توسط جیووانی مدیسی در سال ۱۳۹۷ میلادی تأسیس شد. بانک سنت جورج نیز (به ایتالیایی Banco di san Giorgio) در ژنووا ایتالیا در سال ۱۴۰۷، تأسیس شد. در ادامه انواع بانکداری در چند نوع طبقه بندی مورد بررسی قرار می گیرد.

چرا از مدل های تجاری استفاده می کنیم؟

با شروع و گسترش بحران مالی بخش انواع بانکداری و نقشی که این بخش از اقتصاد در ایجاد بحران داشت، موضوع مدل های تجاری به صورت خاص مورد توجه قرار گرفت. این امر سبب شد بانک ها برای دستیابی به اهداف تعیین شده از مدل های تجاری استفاده کنند. یکی از این اهداف می تواند، بیشینه سازی سود برای بانک های ارزش سهام دار (Shareholder-Value Banks) (SHV) یا ایجاد ارزش برای مشتریان یا دیگر ذینفعان در بانک های ارزش ذینفــع (Stakeholder-Value Banks) (STV) باشد. این اقدامات منجر به ایجاد نتایجی شد که در حوزه هایی مانند عملکرد مالی، پروفایل ریسک و کمک به پایداری یا ناپایداری مالی و همچنین پایداری یا ناپایداری اقتصادی که در طول زمان متغیر است. از طریق تحلیل مدل های تجاری می توان رفتار بانک ها و تاثیر آن ها را بر ریسک های سیستمی رصد کرد که این امر از منظر نظم و تنظیم بازار بسیار مفید است. علاوه بر این، زمانی که یک مدل تجاری خاص در انواع بانکداری مختلف، روند تبدیل شدن به تهدید برای ثبات سیستمی را طی می کند، تنظیم کنندگان محتاط در سطح کلان، می توانند با به کارگیری مکانیزم های مناسب، مانع از مخاطرات بیش از حد شوند.

از منظر نظم بازار نیز، تحلیل مدل های تجاری نیاز به شفافیت از جانب بانک ها در مورد ترازنامه ها دارد، خصوصا زمانی که تحلیل های چند بعدی از توضیح تغییر رفتار بانک هایی که از یک مدل تجاری پیروی می کنند، ناتوان می شوند. رصد مدل های تجاری بانک ها، حلقه مفقوده ارتباط بین دو بررسی نظارتی و تنظیمی را در دو سطح کلان و خرد ارائه می کند. استفاده از مدل های تجاری بانکی، می تواند شرایطی را ایجاد کند که بانک ها به اهداف خود دست یابند. این مدل ها از یک سو در کنترل ریسک هایی که در فعالیت بانکی به سهامداران یا ذینفعان منتقل می شود کمک کرده و از سوی دیگر رفتارهای گاه متناقض بانک ها را توضیح می دهد.

دسته بندی بانک ها بر مبنای مدل تجاری

یکی از شیوه های دسته بندی بانک، از منظر نوع نگاه آنها به سهامداران و ذینفعان است. می توان بانک ها را به دو دسته تقسیم کرد:

- بانک های بزرگ تجاری که معمولا براساس ساختار ارزش-سهامدار (SHV) شکل گرفته و بر ترکیب های مختلفی از فعالیت های بانکی تمرکز می کنند.

- موسسات مالی دیگری که با ساختار ارزش ذینفع (STV) از ساختارهای مالکیت مختلفی برخوردار هستند، مانند بانک های عمومی، تعاونی ها و موسسات پس اندازی.

این دو نوع بانک در بازارها در کنار هم وجود دارند، اما چنانچه بخواهیم بانک ها را براساس مدل های تجاری دسته بندی کنیم، باید عواملی که سبب تمایز این مدل ها از هم می شوند را شناسایی کنیم. به صورت کلی این تمایز براساس “ماهیت” و گستره “اقدامات و استراتژی های” سرمایه گذاری بانک ها قابل تشخیص هستند. لذا:

- بسیاری از بانک های خرده گرا (Retail-oriented banks)، که شامل بانک های تجاری، پس اندازی و تعاونی ها می شوند، بسیاری از خدمات سنتی بانکی را به جامعه ارائه می دهند.

- بانک های سرمایه ای (Investment-oriented banks)، بیشتر بر فعالیت های تجاری تمرکز کرده و بر منابع مالی متعدد و همچنین حفظ شبکه خرد فروشی (Retail-oriented) خود اتکا می کنند.

- دیگر بانک ها خدماتشان را به مشتریانی چون شرکت های بزرگ و متوسط، شرکت های ساختمانی، مراکز تامین منابع مالی تجارت بین المللی و دیگر موسسات مالی ارائه می دهند.

در پژوهش ها برای شناسایی و ارزیابی مدل های تجاری بانک ها از پنج شاخص کلی زیر استفاده می شود:

- مالکیت

- فعالیت های مالی

- عملکرد مالی

- ریسک

- بحران

برای تشخیص نقاط قوت و ضعف این مدل ها نیز در دو مرحله تحلیل می شوند. در مرحله نخست از شاخص های دقیق تری که براساس شاخص های کلی اشاره شده به دست آمده اند، استفاده کرده تا با به کارگیری آنالیز خوشه ای، مدل های تجاری مشخصی را ایجاد کنند. در مرحله دوم، این مدل ها براساس عملکرد نسبی، ریسک و دیگر فاکتورهای موثر با هم مقایسه شده اند. در ادامه شیوه خوشه بندی توضیح داده خواهد شد.

شیوه و روش انجام خوشه بندی

برای ایجاد خوشه های معین از مدل های تجاری، از شش ابزار که همه به صورت درصدی از اموال معرفی شده اند، استفاده می شود:

- بدهی به بانک ها (Loans to Banks): این شاخص میزان فعالیت های عمده (Wholesale) و بین بانکی را اندازه می گیرد. این شاخص در واقع میزان ریسکی را که بانک ها به واسطه به هم پیوستگی بخش بانکداری با آن مواجه می شوند را مطالعه می کند.

- اموال تجاری (Trade Assets): این شاخص به اموال غیر نقدی بانک ها به غیر از طلب های آن ها اشاره می کند، هر چه ارزش این شاخص بیشتر باشد، نشان دهنده رواج فعالیت های سرمایه گذاری است که به بازار و شناوری ریسک تمایل دارد.

- تعهدات بانک (Bank Liabilities): این شاخص به سهم دیون دیگر بانک ها از قبیل سپرده ها، اوراق قرضه، منابع مالی که از بانک های مرکزی کسب شده اند اشاره می کند. بانک هایی که منابع مالی بین بانکی بیشتری دارد به دلیل اتکایشان به منابع مالی کوتاه مدت، در مراحل اولیه بحران با مشکلات جدی مواجه می شوند.

- سپرده مشتری (Customer Deposits): این شاخص سهم سپرده مشتریان غیر بانکی بانک ها مانند موسسات و خانواده ها را نشان می دهد و بیان گر میزان اتکای بانک به منابع مالی سنتی است.

- تعهدات استقراضی (Debt Liabilities): این شاخص از کم کردن کل سپرده های مشتریان، دیون بانک، ارزش شناور و منفی همه تراکنش ها از تعهدات کل بانک به دست می آید. این شاخص با میزان سپرده های مشتریان رابطه معکوس دارد، در حالی که دیون بانک به بدهی های بین بانکی کوتاه مدت ارتباط دارد، این شاخص دیدی کلی تر از میزان قرار گرفتن بانک در معرض منابع مالی بازار را ارائه می کند.

- ریسک مشتقه (Derivative Exposure): این شاخص میزان کلی ارزش حال همه ریسک های مشتقه یک بانک را که معمولا به صورت یکی از معاملات مالی مهم (پرخطرترین) بانک با سرمایه گذاری های سنگین و فعالیت های تجاری است اندازه گیری می کند.

حالت اول انواع بانکداری

براساس ابزارهای تعریف شده، این ۵ مدل را می توان شناسایی کرد:

- مدل نخست، بانک های بزرگ سرمایه ای (Investment Bank) را در کنار هم قرار می دهد و شامل بزرگ ترین بانک های اروپایی می شود. این بانک ها بر فعالیت های تجاری عمده تمرکز کرده اند. آن ها برای تامین منابع مالی خود کمتر به منابع سنتی و با ثبات تکیه می کنند و منابع مالی خود را از منابعی مانند توافقنامه های بازخرید شده (Repurchasing agreements) و تعهدات استقراضی تامین می کنند، این منابع در شرایط بحران به شدت تحت فشار قرار می گیرند.

- مدل دوم که مدل عمده نامیده شده، شامل بانک هایی می شود که به شدت به منابع مالی بین بانکی و استقراض، متکی هستند. به صورت متوسط تعهدات یک بانک در این گروه که شامل سپرده و استقراض بین بانکی و… می شود کمتر از نیمی از ترازنامه بانک را به خود اختصاص می دهد. این مدل کمترین میزان اتکا به سپرده مشتریان را میان مدل های به دست آمده داراست. تعداد این بانک ها نیز به دو دلیل بحران اقتصادی سال ۲۰۰۸ و همچنین دنباله روی از دیگر مدل ها کاهش یافته است.

- مدل سوم، از بانک های خرد فروشی (Retail-oriented banks) تشکیل شده است که از منابع مالی غیر سنتی استفاده می کنند. وام مشتریان و تعهدات استقراضی درصد بالایی از ترازنامه این دسته از بانک ها را به خود اختصاص می دهد. این گروه از بانک ها با استفاده از استراتژی تنوع بخشی هر چه بیشتر به منابع مالی، توانسته اند حتی در دوران بحران مالی نیز به رشد خود ادامه دهند. این مدل را خرد متنوع می نامند.

- مدل چهارم که مشابهت های بسیاری با مدل سوم دارد. مهم ترین وجه شباهت آن با مدل قبلی این است که بانک های خرد آنها را تشکیل می دهند و به صورت متوسط بیش از ۶۰ درصد از ترازنامه هر دو مدل به وام های مشتریان سنتی اختصاص دارد. مدل های ۳ و ۴ دو برابر بانک های سرمایه ای و عمده برای کارکنان خود هزینه می کنند. هزینه بالای کارکنان می تواند نشانگر سطح گسترده جغرافیایی باشد که این گونه از بانک ها پوشش می دهند. این دو مدل با یکدیگر تفاوت هایی نیز دارند که مهم ترین آن ها اتکای مدل سوم به بازارهای قرضه و تکیه این مدل به سپرده مشتریان است. این مدل را خرد متمرکز می نامند.

بانک های سرمایه گذاری و خرد متنوع، از نظر بین المللی فعال ترین مدل ها هستند. بانک هایی که از این مدل های تجاری پیروی می کنند در مقایسه با بانک هایی که از مدل عمده و خرده متمرکز استفاده می کنند، مناطق جغرافیایی گسترده تری را تحت پوشش خود قرار می دهند.

حالت دوم انواع بانکداری

در نوع دیگری از دسته بندی بانکداری، می توان به گروه های زیر اشاره داشت:

- بانک داری شعبه ای: فعالیت بانکی با مجوز تأسیس شعبه.

- بانک داری بی شعبه: فعالیت بانکی بدون مجوز تأسیس شعبه.

- بانک داری سرمایه گذاری: واسطه گری مالی در خرید اوراق بهادار دست اول و عرضه به سرمایه گذاران در بازار سرمایه.

- عمده بانک داری: انجام عملیات بانکی توسط یک بانک برای یک بنگاه مالی یا بانک دیگر.

- خرده بانک داری: انجام عملیات توسط یک بانک برای بنگاه ها و اشخاص.

با توجه به اهمیت بانکداری خرد، در ادامه به توضیح جزییات بیشتری از این نوع بانکداری پرداخته خواهد شد.

بانکداری خرد

این بانک ها، نهادهایی هستند که مستقیما به مشتریان خدمات ارائه می دهند، مثل افتتاح و بررسی حساب ها، ارائه حواله های بانکی، ارائه کارت اعتباری و گاهی خدمات وام و بازنشستگی. این بانک ها می توانند بانک های محلی بدون شعبه باشند یا یک شعبه از بانک های تجاری یا بانک های دولتی که برای ارائه خدمات به مشتریان شخصی و محلی تأسیس می شوند. اتحادیه های اعتباری و بانک های ارائه دهنده وام و سپرده ی سرمایه هم می توانند زیر مجموعه بانکداری خرد قرار بگیرند؛ البته اتحادیه های اعتباری عموما خدمات سرمایه گذاری و تجارت را هم هدایت می کنند. بانکداری خرد در صنعت بانکداری به عنوان بازویی برای “بازاریابی انبوه” بانک ها شناخته می شود که خدمات مختلف را در مکان واحد به مشتریان عرضه می کنند و همه تراکنش های مالی مشتریان را در یک بانک انجام می دهند.

بسیاری از خرده بانک ها خدمات کوچک تجاری مثل ارائه وام یا خطوط اعتباری را به سایر خدمات خود مثل رسیدگی به حساب های بانکی افزوده اند تا مشتریانی را که علاوه بر رسیدگی به حساب های شخصی به خدمات بانکی دیگری هم احتیاج دارند، حفظ کنند. معمولا خرده بانک ها ساختمانی دارند که به راحتی در دسترس مشتریان است، اما بانک های مجازی و آنلاین هم روز به روز در حال توسعه هستند که خدمات خود را فقط از طریق اینترنت یا تلفن ارائه می کنند و هیچ مکان مشخصی ندارند که مشتریان به طور فیزیکی به آن ها مراجعه کنند. خرده بانک ها با ارائه خدماتی مثل حساب های بازنشستگی، صندوق های سرمایه گذاری مشترک، صندوق های سرمایه گذاری بازار پول و گواهی سپرده، خدمات سرمایه گذاری و کارگزاری را نیز به مشتریان عرضه می کنند. زمانی که یک خرده بانک، خدماتی از قبیل وام های تجاری یا سرمایه گذاری و بازنشستگی را به مشتریان ارائه می کند، شاید به دلیل محدودیت قوانین و کمبود منابع، این خدمات را در قالب یک عرضه کننده ثالث یا بانک مادر ارائه می دهد.

آینده بانکداری خرد

امروزه با گسترش استفاده از اینترنت، خدمات بانکداری آنلاین و دستگاه های خودپرداز، خرده بانک های کمتری در یک مکان فیزیکی فعالیت می کنند. امروزه به طور فزاینده بانک ها و نهادهای تجاری از مشتریان می خواهند تا برای دریافت خدمات بانکی از خدمات پرداخت مستقیم، دستگاه های خودپرداز، گوشی های هوشمند و اینترنت استفاده کنند. مشتریانی که به اینترنت دسترسی ندارند یا توانایی استفاده از آن را ندارند در بانک های فیزیکی پذیرفته می شوند اما پیش بینی می شود به مرور زمان در آینده، بانک های کمتری خدمات فیزیکی بانکداری را به رایگان در اختیار مشتریان قرار خواهد داد.

انواع بانکداری خرد

صنعت بانکداری خرد به زیرمجموعه های مشخصی تقسیم می شود. هدف از ایجاد این زیرمجموعه های بانکی عبارت است از:

- ارائه مجموعه ای از خدمات تخصصی تر یا

- خدمت رسانی به دسته مشخصی از مشتریان.

لذا سه نوع از متداول ترین انواع بانک های خرد عبارتند از:

- بانک های مصرف کنندگان: نوعی از بانک هستند که بر دریافت سپرده و پرداخت وام به مشتریان فردی متمرکز هستند.

- بانک های شرکتی: مالکیت بانک های شرکتی به عهده مشتریان است. این نوع از بانک ها یک هدف مشخص را دنبال می کنند و آن عبارت است از ارائه خدمات مالی به یک گروه اقتصادی خاص. برای مثال، کشاورزان و صاحبان کسب و کارهای کوچک نمونه هایی از این گروه های اقتصادی هستند. این نوع از بانک ها بر اساس اصول مشارکتی تصمیم گیری دموکراتیک و عضویت آزاد عمل می کنند. در بهره مندی از خدمات وام دهی بانک های شرکتی محدودیت خاصی وجود ندارد؛ به طوری که هم اعضا می توانند وام دریافت کنند و هم کسانی که عضو گروه های اقتصادی نیستند.

- اتحادیه های اعتباری: اتحادیه های اعتباری نوعی از موسسات غیرانتفاعی هستند که خدمات مالی را برای اعضای خود فراهم می کنند. مالکیت این موسسات مالی به عهده خود مشتریان است. اتحادیه های اعتباری از نوع شرکتی هستند و تلاش می کنند تا سود بالایی را به مشتریان خود ارائه دهند. فراهم کردن نرخ پس انداز بهتر، نرخ سود وام کمتر و کارمزد پایین تر نمونه هایی از مزایای این موسسات مالی به شمار می روند.

تا به اینجا دو نوع کلی از دسته بندی بانکداری ارائه شد، در حالت اول بیشتر بر ماهیت و در حالت دوم بیشتر بر کارکرد بانک ها تمرکز داشت، در ادامه سومین نوع طبقه بندی بانکداری ارائه خواهد شد.

حالت سوم انواع بانکداری

- بانکداری جزئی، که مستقیماً با اشخاص و تجارت های کوچک سرو کار دارد.

- بانکداری تجاری، که خدمات تجارت بازار متوسط را ارائه می دهد

- بانکداری شراکتی، که مربوط به موسسات تجاری بزرگ و مستقل

- بانکداری خصوصی، که خدمات مدیریت سرمایه را برای اشخاص و خانواده های دارای ارزش شبکه ای بالا فراهم می کند

- بانکداری سرمایه گذاری، که مربوط می شود به فعالیت هایی که در بازارهای مالی انجام می گیرد.

با توجه به اهمیت بانکداری تجاری و سرمایه گذاری؛ در ادامه به ارائه جزییات بیشتری از این دو نوع بانکداری خواهیم پرداخت.

بانکداری تجاری

بانک تجاری، یک نهاد مالی است که با نگهداری سپرده ها و ارائه وام به مشتریان درآمد کسب می کند و خدمات مالی مختلفی را به مشتریان عرضه می کند و با سرمایه گذاری سپرده ها به سود دست می یابد. مشتری بانک تجاری خدمات مشابه خرده بانک ها را دریافت می کند، مثل سپرده گذاری و رسیدگی به حساب ها، گواهی سپرده، دریافت وام، خدمات کارت های اعتباری و پیش پرداخت. تفاوت اصلی این دو نوع بانکداری این است که بانک های تجاری معمولا بر مشتریان تجاری و وام های کوتاه مدت یا خطوط اعتباری برای شرکت ها تمرکز دارند. یک بانک تجاری می تواند یک بانک محلی مجزا یا شعبه ای از بانک های ملی و دولتی یا اتحادیه های اعتباری باشد. بانک های تجاری بر خلاف بانک های سرمایه گذاری، معمولا با استفاده از منابع موجود و سرمایه های خود و درآمد حاصل از سرمایه گذاری به مشتریان وام می دهند و سرمایه ی خارجی جذب نمی کنند.

بانکداری سرمایه گذاری

بانک سرمایه گذاری که در ایران شرکت تأمین سرمایه نامیده می شود، یک مؤسسه مالی است که با انجام معاملات اوراق بهادار به جذب سرمایه برای مشتریان خود می پردازد. این معاملات عبارت اند از معاملات اوراق مشتقه، بازارگردانی، ادغام و تملک (M&A)، معاملات ارز، تجارت کالا، خرید سهام و اوراق بهادار و غیره. مشاغل موجود در بانک سرمایه گذاری عبارت اند از تحلیلگران اقتصادی، تحلیلگران اعتبار، نمایندگان سرمایه گذاران، مشاوران و…. مشتریان یک بانک سرمایه گذاری می توانند افراد، شرکت ها و مؤسسات تجاری، صندوق های بازنشستگی یا ادارات دولتی باشند. بانک های سرمایه گذاری، سه بخش متمایز دارند؛

- بخش جلوسازمانی یا فرونت آفیس (front office)

فرونت آفیس محلی است که همه تراکنش های بانک مثل خرید، فروش و خدمات تجاری مختلف انجام می شود. این بخش ممکن است شامل این موارد باشد: مدیریت سرمایه گذاری، معاملات ارزی جهانی، بانکداری تجاری، تملک و ادغام، سرمایه گذاری مالی، افزایش سرمایه، تجارت کالا و غیره. بخش فرونت آفیس، قسمتی نیز برای تحقیقاتی دارد. البته این بخش تحقیقاتی را نباید با بخش ارزیابی ریسک اشتباه گرفت که در قسمت میدل آفیس توضیح خواهیم داد. فعالیت های بخش تحقیقاتی فرونت آفیس باید کاملا جدا از فعالیت های سرمایه گذاری انجام شود چرا که گزارش های مرتبط با سرمایه گذاری های بانک بر جایگاه تجاری آن تأثیر می گذارد.

- بخش میان سازمانی یا میدل آفیس (middle office)

میدل آفیس محلی است که همه استراتژی های و فعالیت های مدیریتی بانک، از جمله کنترل مالی دارایی های بانک، حضور در بازار و سودآوری را هدایت می کند. مدیران و کارکنان این بخش بر همه ریسک های اعتباری و بازاریابی در وضعیت مالی بانک نظارت می کنند و اطمینان حاصل می کنند که هیچ گونه ریسک یا خطا و دستکاری اعتباری صورت نگرفته است.

- بخش پشت سازمانی یا بک آفیس (back office)

بک آفیس جایی است که، همه پشتیبانی های اطلاعاتی و فناوری بانک را مدیریت و بر آنها نظارت می کند. همچنین رسیدگی به تراکنش ها و عملیات انجام شده توسط بانک بر عهده این بخش است. واحدهای ارزیابی و تطبیق (Compliance departments) وظیفه ی نظارت و تطبیق همه عملیات بانکی با قوانین و اصول را بر عهده دارند و ممکن است در بک آفیس یا میدل آفیس قرار بگیرند چرا که به نوعی، بخشی از تحلیل ریسک عملیاتی بانکی است.

انواع بانک های سرمایه گذاری

- بانک های سرمایه ای که پذیره نویسی می کنند (برای فروش ضمانت می کنند) اوراق بهادار و اوراق قرضه، به داد و ستد حساب های خودشان می پردازند، ایجاد بازار می کنند و به شرکت ها پیشنهاد فعالیت های بازار سرمایه نظیر ادغام ها و کسب سود را می دهند.

- بانک های بازرگان: از دیرباز بانک هایی بودند که ضامن سرمایه گذاری معاملاتی بودند تعریف امروزی آن اشاره دارد به بانک هایی که برای شرکت ها سرمایه را به صورت سهام عرضه می کند نه وام.

انواع دیگر بانک ها

تا به اینجا سه نوع مهم از طبقه بندی انواع بانکداری ارائه شد، از اینجا به بعد توضیحات با تمرکز با بانکداری در ایران ارائه خواهد شد، از این جنبه ذکر دو نوع بانک زیر در وهله اول ضروری بنظر می رسد:

- بانک های مرکزی: که معمولاً تحت مالکیت دولت است و با مسئولیت ها قانونی مشابه مدیریت می شود؛ نظیر پشتیبانی از بانک های تجاری یا مدیریت نرخ سود نقدی به طور کلی آن ها که نقدینگی را برای سیستم بانک داری فراهم می کنند و به عنوان وام دهنده در آخرین وهله در شرایط بحران عمل می کند.

- بانک های اسلامی: به قوانین اسلامی پایبندند. این نوع از بانکداری دور سیاست گذاری های صحیحی می چرخند که بر قوانین اسلامی استوار است برای مثال، تمامی فعالیت های بانک داری باید از سود (بهره ای که از ربا به دست می آید) اجتناب کنند.

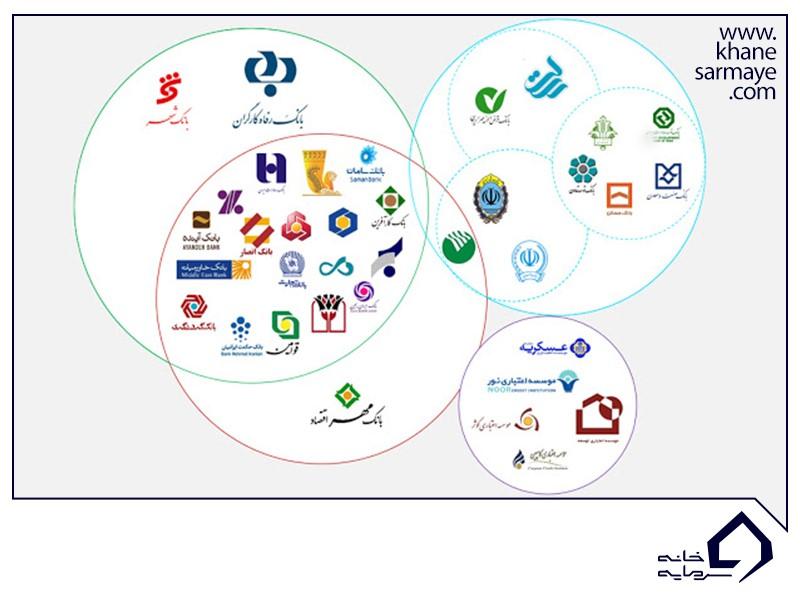

انواع بانکداری در ایران

در حال حاضر انواع بانکداری در ایران براساس ماده ۸ پیش نویس قانون بانکداری ایران به صورت زیر تعیین شده است. ماده ۸ موسسات اعتباری عبارتند از:

- بانک تجاری

- بانک تخصصی (مشتمل بر بانک قرض الحسنه)

- بانک منطقه ای

- تعاونی اعتبار

- شعبه بانک خارجی

در بررسی تعاریف مربوط به هر یک از طبقات بانک های مذکور تنها بانک های تجاری مجاز به انجام کلیه فعالیت های بانکی بوده و برای سایر بانک ها محدودیت هایی را از نظر نوع فعالیت مشخص کرده اند.

انواع بانکداری در ایران مبتنی بر فعالیت و رسالت

برخی بانک ها مانند موارد زیر که توسط دولت تاسیس گردید، فعالیت و رسالت خاصی را بر عهده داشتند:

- بانک کشاورزی به منظور ترویج کشاورزی بنا نهاده شد.

- بانک صنعت و معدن در حوزه فعالیت های صنعتی تاسیس گردید.

- بانک مسکن در حوزه اعطای تسهیلات مسکن تاسیس گردید.

- بانک توسعه صادرات در زمینه توسعه صادرات کشور بنا گردید.

- بانک کارگشایی به منظور رفع نیازهای مالی و فوری مردم با پرداخت وام های کوچک از طریق ترهین و توثیق اموال منقول بنا گردید.

![بلو بانک بلوبانک چیست؟ [ثبت نام بلو بانک + معرفی کارت بلو بانک]](/_next/image/?url=https%3A%2F%2Fpanel.khanesarmaye.com%2Fwp-content%2Fuploads%2F2024%2F08%2F%D8%A8%D9%84%D9%88-%D8%A8%D8%A7%D9%86%DA%A9.jpg&w=3840&q=75)

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟