اگر از افراد فعال در بازارهای سرمایه و ارزهای دیجیتال باشید، می دانید سرمایه گذاری در این بازارها با توجه به نوسانات بالای آن کمی دشوار است؛ بنابراین وجود یک معیار یا مدل سرمایه گذاری که بر دشواری این مسیر غلبه کند، ضروری به نظر می رسد. در این مقاله از سری مقالات آموزش ارز دیجیتال قصد داریم به معرفی یک مدل پرکاربرد در بازارهای سرمایه به نام مدل انباشت به جریان بپردازیم. برای آشناشدن با این مدل تا پایان مقاله با ما همراه باشید.

معرفی مدل انباشت به جریان (Stock to Flow)

به زبان ساده، مدل انباشت به جریان (SF یا S2F) راهی برای اندازه گیری فراوانی یک منبع خاص مانند طلا یا بیت کوین است. نسبت Stock to Flow مقدار ذخایر ذخیره شده تقسیم بر مقدار تولید سالانه آن است. مدل Stock to Flow عموماً برای منابع طبیعی اعمال می شود. در اینجا طلا را به عنوان مثال انتخاب می کنیم. شورای جهانی طلا تخمین می زند که تاکنون حدود 190.000 تن طلا استخراج شده است. این مقدار (کل عرضه) همان چیزی است که می توانیم به عنوان انباشت بدانیم. در همین حال، سالانه حدود 2500 تا 3200 تن طلا استخراج می شود. این مقدار همان چیزی است که می توانیم جریان بدانیم.

ما می توانیم نسبت انباشت به جریان را با استفاده از این دو معیار محاسبه کنیم، اما درواقع این مدل به ما نشان می دهد که چه مقدار عرضه در هر سال برای یک منبع معین نسبت به کل عرضه وارد بازار وجود دارد. هرچه نسبت انباشت به جریان بیشتر باشد، عرضه جدید کمتری در مقایسه با کل عرضه وارد بازار می شود. به این ترتیب، دارایی با نسبت Stock to Flow بالاتر، در تئوری باید ارزش خود را در بلندمدت به خوبی حفظ کند.

درمقابل، کالاهای مصرفی و کالاهای صنعتی معمولاً نسبت SF پایینی دارند؛ زیرا از آنجا که ارزش آن ها معمولاً از تخریب یا مصرف آن ها ناشی می شود، موجودی ها (سهام) معمولاً تنها برای پوشش تقاضا وجود دارد. این منابع لزوماً ارزش بالایی به عنوان دارایی ندارند؛ بنابراین به عنوان دارایی سرمایه گذاری ضعیف عمل کنند. در برخی موارد استثنایی، اگر پیش بینی کمبود در آینده وجود داشته باشد، ممکن است قیمت به سرعت افزایش یابد، اما در غیر این صورت، تولید مطابق با تقاضا خواهد بود.

توجه به این نکته مهم است که کمبود به تنهایی لزوماً به معنای ارزشمندبودن یک منبع نیست؛ برای مثال، طلا آن قدرها هم کمیاب نیست. نسبت انباشت به جریان نشان می دهد این نسبت ارزشمند است؛ زیرا تولید سالانه در مقایسه با موجودی فعلی نسبتاً کوچک و ثابت است.

نسبت S2F طلا چقدر است؟

از نظر تاریخی، طلا بالاترین نسبت انباشت به جریان را در میان فلزات گران بها دارد. برای محاسبه این مقدار به مثالی که در ابتدای مقاله گفته شد برمی گردیم. اگر کل عرضه را که 190.000 تن است، بر 3200 تقسیم کنیم، به طور تقریبی نسبت S2F، 59 به دست می آید. این عدد به ما نشان می دهد با نرخ تولید فعلی، استخراج 190.000 تن طلا حدود 59 سال طول می کشد. حال اگر تولید سالانه (جریان) را به 3500 افزایش دهیم، نسبت مدل Stock to Flow به 54 ~ کاهش می یابد.

اگر قیمتی حدود 1500 دلار برای هر اونس طلا در نظر بگیریم، ارزش کل طلا به حدود 9 تریلیون دلار می رسد. شاید این مقدار زیاد به نظر برسد، اما درواقع اگر آن را به یک مکعب تبدیل کنیم، بزرگی این مکعب به اندازه یک استادیوم فوتبال خواهد بود.؛ درحالی که بالاترین ارزش کل شبکه بیت کوین در اواخر سال 2017 حدود 300 میلیارد دلار بوده و در زمان نگارش این مقاله (دسامبر 2021) در محدوده 1.084 تریلیون دلاری است.

S2F و بیت کوین

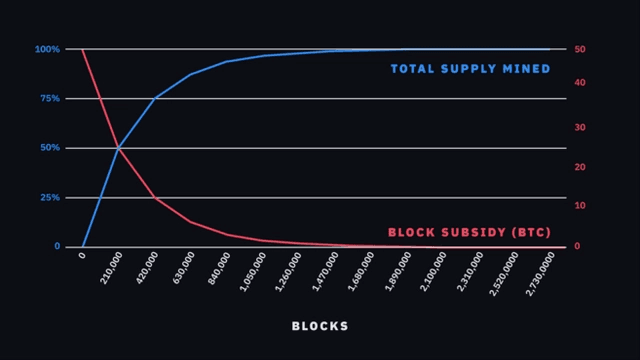

طلا و نقره منابع ذخیره ارزشی نامیده می شوند. آن ها از دید تئوری باید در درازمدت به دلیل کمبود نسبی و جریان کم ارزش خود را حفظ کنند. به علاوه اینکه افزایش قابل توجه عرضه آن ها در مدت زمان کوتاه کار ساده ای نیست. به گفته طرفداران مدل Stock to Flow، بیت کوین منبع مشابهی از فلزات گران بهاست. تولید آن کمیاب و پرهزینه است و حداکثر عرضه آن به 21 میلیون سکه محدود شده است. همچنین صدور عرضه بیت کوین به صورت قانونمند تعریف شده است که جریان عرضه را کاملاً قابل پیش بینی می کند. ممکن است هاوینگ (نصف شدن) بیت کوین را شنیده باشید. در این رویداد مقدار عرضه جدید واردشده به سیستم پس از هر 210 هزار بلاک (حدوداً چهار سال یک بار) به نصف کاهش می یابد.

خط آبی کل عرضه بیت کوین استخراج شده (%) و خط قرمز میزان کوین تولیدشده در بلاک (BTC)

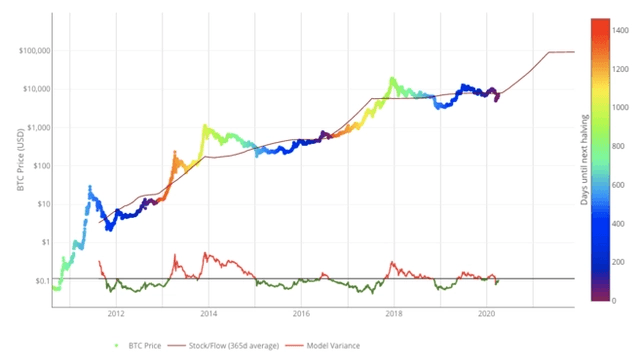

به گفته طرفداران این مدل، ترکیب این ویژگی ها یک منبع دیجیتال کمیاب با ویژگی های بسیار قانع کننده برای حفظ ارزش در درازمدت ایجاد می کند. علاوه بر این، این افراد بر این باورند که از نظر آماری رابطه معناداری بین انباشت به جریان و ارزش بازار وجود دارد. طبق پیش بینی های این مدل، قیمت بیت کوین به دلیل کاهش مداوم نسبت S2F، در طول زمان باید افزایش چشمگیری داشته باشد. استفاده از مدل Stock to Flow برای بیت کوین اغلب به Plan B و مقاله او (مدل سازی ارزش بیت کوین با کمیابی) نسبت داده می شود.

نمودار نسبت انباشت به جریان بیت کوین

در شکل زیر، رابطه تاریخی میانگین متحرک ۳۶۵ روزه انباشت بیت کوین به جریان را با قیمت آن مشاهده می کنید. همچنین تاریخ هاوینگ بیت کوین با کد رنگی خط قیمت BTC نشان داده شده است.

محدودیت های مدل انباشت به جریان

درحالی که Stock to Flow یک مدل جالب برای اندازه گیری کمیابی است، تمامی بخش ها را در نظر نمی گیرد. مدل ها فقط به اندازه مفروضات آن ها قوی هستند. به گفته منتقدان Stock to Flow، اگر بیت کوین ویژگی مفید دیگری جز کمیابی عرضه نداشته باشد، این مدل شکست می خورد. کمیابی جریان قابل پیش بینی و نقدینگی جهانی، طلا را در مقایسه با سایر ارزهای فیات که مستعد کم ارزش شدن هستند، به ذخیره ای نسبتاً پایدار از ارزش تبدیل کرده است. براساس این مدل، نوسانات بیت کوین نیز باید در طول زمان کاهش یابد. این توسط داده های تاریخی شرکت کوین متریکس (Coinmetrics) تأیید شده است.

میانگین متحرک 200 روزه نوسانات 180 روزه بیت کوین

ارزیابی یک دارایی مستلزم در نظر گرفتن نوسانات آن است. اگر نوسان تا حدی قابل پیش بینی باشد، مدل ارزش گذاری مطمئن تر خواهد بود. با این حال، بیت کوین به دلیل نوسانات قیمتی زیاد خود بدنام است. با وجود اینکه نوسانات ممکن است در سطح کلان در حال کاهش باشد، بیت کوین از ابتدای پیدایش در بازار آزاد قیمت گذاری شده است؛ بدین معنا که قیمت بیشتر در بازار آزاد توسط کاربران، معامله گران و دلالان تنظیم می شود. اگر این ویژگی را با نقدینگی نسبتاً کم ترکیب کنید، بیت کوین در مقایسه با سایر دارایی ها بیشتر در معرض نوسانات ناگهانی قرار می گیرد. در این خصوص مدل انباشت به جریان بیت کوین ممکن است کارایی چندان زیادی نداشته باشد. همچنین سایر عوامل خارجی، مانند رویدادهای اقتصادی غیر قابل پیش بینی نیز می توانند این مدل را تضعیف کنند. اگرچه شایان ذکر است که این امر اساساً برای هر مدلی که سعی می کند قیمت یک دارایی را براساس داده های تاریخی پیش بینی کند، صدق می کند.

جمع بندی

مدل انباشت به جریان رابطه بین مقدار فعلی یک منبع و نرخ تولید آن را اندازه گیری می کند. این مدل معمولاً برای فلزات گران بها و سایر کالاها کارایی دارد، اما برخی استدلال می کنند که ممکن است برای بیت کوین نیز قابل اجرا باشد. از این نظر، بیت کوین ممکن است به عنوان یک منبع دیجیتال کمیاب در نظر گرفته شود. طبق این روش تجزیه و تحلیل، گزاره های منحصربه فرد بیت کوین باید آن را به دارایی هایی تبدیل کند که ارزش خود را در بلندمدت حفظ کند. با این حال، هر مدلی به اندازه مفروضاتش قوی است و ممکن است نتواند تمام جنبه های ارزش گذاری بیت کوین را در نظر بگیرد. علاوه بر این، در زمان نگارش این مقاله، بیت کوین بیش از ده سال است که ایجاد شده است. برخی ممکن است استدلال کنند که مدل های ارزش گذاری بلندمدت مانند Stock to Flow به مجموعه داده های بزرگ تری برای دقت قابل اعتمادتر نیاز دارند.

سوالات متداول

به زبان ساده، مدل انباشت به جریان (SF یا S2F) راهی برای اندازه گیری فراوانی یک منبع خاص مانند طلا یا بیت کوین است. نسبت Stock to Flow مقدار ذخایر ذخیره شده تقسیم بر مقدار تولید سالانه آن است.

این مدل رابطه بین مقدار فعلی یک منبع و نرخ تولید آن را اندازه گیری می کند و معمولاً برای فلزات گران بها و سایر کالاها کارایی دارد، اما برخی استدلال می کنند که ممکن است برای بیت کوین نیز قابل اجرا باشد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟