بازار ارزها بازاری پویا و پر فراز و نشیب است؛ از همین رو برای درک بهتر تغییرات قیمت بیت کوین و سایر ارزهای دیجیتال به ابزارهای آماری دقیق و تحلیل تکنیکال بازار سرمایه نیاز خواهید داشت؛ به همین دلیل ما در این مقاله قصد داریم در این مسیر شما را یاری کنیم.

یکی از معیارهای مهم ارزیابی وضعیت خرید و فروش بیت کوین، فاز انباشت یا Accumulation area نام دارد؛ بنابراین اگر شما نیز می خواهید درباره فاز انباشت بیت کوین و نحوه تشخیص آن بیشتر بدانید، به خواندن این مطلب ادامه دهید.

فاز انباشت بیت کوین چیست؟

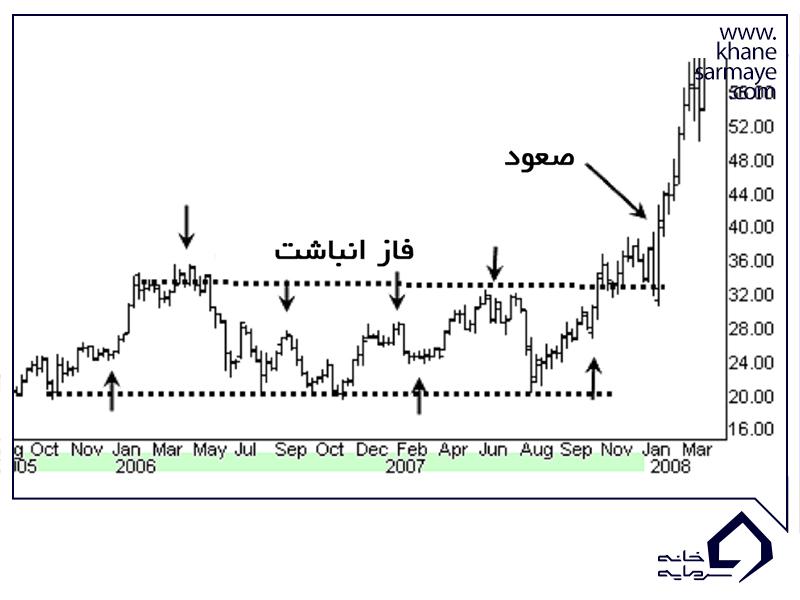

در یک نمودار استاندارد قیمت براساس حجم معاملات، فاز انباشت یا Accumulation area عمدتاً به تغییرات طرفی (Sideways) قیمت سهام اطلاق می شود. این تغییرات توسط سرمایه گذاران و تحلیلگران تکنیکال بازار سرمایه به عنوان معیاری از خرید عمده سرمایه گذاران سازمانی یا انباشت تعداد قابل توجهی سهام در طول زمان در نظر گرفته می شود.

از سوی دیگر، مفهوم فاز انباشت در تقابل با فاز توزیع یا Distribution zone قرار می گیرد. در فاز توزیع سرمایه گذاران سازمانی اقدام به فروش سهام خود می کنند. درک مفهوم فاز انباشت و فاز توزیع و قابلیت تمیزدادن این دو از هم از جمله عواملی است که یک سرمایه گذاری موفق را رقم می زند. به یاد داشته باشید که هدف کلی از بیان این تعاریف آن است که در فاز انباشت اقدام به خرید و در فاز توزیع اقدام به فروش کنید.

درک مفهوم فاز انباشت

درک مفهوم فاز انباشت برای سرمایه گذاران بسیار مهم است و به آنان کمک می کند زمان مناسب برای خرید یا فروش را تشخیص دهند. سرمایه گذاران باتجربه عمدتاً به دنبال الگوهایی هستند که نشان دهد ارزش سهام در چه نقطه ای قرار دارد. هدف از این کار این است که بفهمیم آیا ارزش یک سهم ویژه واجد شتاب یا مومنتوم است و اگر بله به چه سمتی حرکت می کند؟

یک سهام در فاز انباشت ممکن است در آستانه بریک اوت (Break out) باشد. هنگامی که قیمت یک سهام از حد مشخصی پایین تر نرفته و درعوض به صورت طرفی (Sideways) در طول یک بازه زمانی حرکت کند، به سرمایه گذاران این امر القا می شود که این سهام توسط دیگر سرمایه گذاران در حال انباشت است و به دنبال آن، در آینده نزدیک رشد و حرکتی رو به بالا خواهد داشت.

فاز انباشت تنها یک جزء این معادله است. از نمودارهای فاز انباشت و توزیع در مصارف دیگری نیز استفاده می شود؛ برای مثال فاز توزیع بیانگر این است که سهام به مرحله فروش خود نزدیک می شود. معمولاً سرمایه گذاران از اختلاف های موجود میان نوسانات قیمت سهام و حجم معاملات به عنوان یک جزء کلیدی در تحلیل های تکنیکال و چارتینگ (Charting) خود استفاده می کنند.

دسترسی گسترده به ابزارهای چارتینگ آنلاین به واسطه شرکت های معاملاتی آنلاین موجب می شود که سرمایه گذاران بیشتری به تکنیک هایی که پیش تر منحصر به افراد حرفه ای در نظر گرفته می شدند، دسترسی یابند. این ابزارها به سرمایه گذاران کمک می کند تا با ارزیابی روند سال های پیشین سهام و نحوه حرکت قیمت در آن زمان اطلاعات بیشتری از وضعیت بازار به دست آورند.

سرمایه گذاران می کوشند طیف قیمت و حجم معاملات را دریابند و بر مبنای آن تصمیم گیری کنند. اگر طیف موردنظر در یک بازه زمانی طولانی هیچ گونه فراز و فرود قابل توجهی نداشته باشد و Sideways رشد کند، در این صورت گفته می شود سهام ارز در فاز انباشت قرار دارد و در آستانه حرکت به سمت بالاست.

شاخص انباشت/ توزیع (Accumulation/Distribution Indicator) یا A/D

شاخص انباشت/ توزیع یا A/D یک شاخص تجمعی است که از دو فاکتور قیمت و حجم معاملات به منظور تعیین فاز انباشت یا توزیع سهام استفاده می کند. هدف از تعریف این شاخص آن است که اختلافات بین قیمت سهام و حجم جاری معاملات مشخص شود و به این ترتیب چشم انداز روشنی درباره روند حال حاضر بازار به دست آید. اگر قیمت در حال افزایش باشد و در عین حال شاخص کاهش یابد، این امر بیانگر آن است که میزان خرید یا انباشت برای افزایش قیمت کافی نیست و کاهش قیمت قابل انتظار خواهد بود.

همان طور که گفتیم شاخص A/D یک شاخص تجمعی است؛ یعنی ارزش به دست آمده در یک دوره به دوره قبلی اضافه یا از آن کم می شود. شاخص A/D رو به رشد مؤید این امر است که روند تغییر قیمت نیز افزایشی است؛ درحالی که سقوط نسبت انباشت به توزیع، روند کاهنده قیمت را به ما نشان می دهد. اگر قیمت رو به افزایش باشد، اما شاخص A/D سیری رو به کاهش را نشان دهد، سیگنالی بیانگر ضعف و کاهش بالقوه قیمت خواهد بود و بالعکس.

کاربرد شاخص انباشت/ توزیع در بازار رمز ارزها

شاخص انباشت/ توزیع یا A/D روند کنونی و نیز جهت آتی یک سرمایه را تعیین می کند. این کار از طریق ارزیابی رابطه بین قیمت تمام شده سهام و حجم جاری آن صورت می گیرد. منظور از عبارت «انباشت» میزان خرید یا تقاضا و منظور از «توزیع» میزان فروش یا عرضه یک سرمایه است.

شاخص A/D را می توان به تعبیری دیگر با عنوان شاخص مومنتوم یا شتاب نام گذاری کرد. سرمایه گذاران از این شاخص برای یافتن فراز و فروز نمودار سرمایه و نیز پیش بینی زمان معکوس شدن روند بازار استفاده می کنند. این امر از طریق نمایش رابطه قیمت یک سرمایه و نسبت خریداران و فروشندگان آن در بازار امکان پذیر خواهد بود؛ به این ترتیب معامله گران با نگاه کردن به اختلاف بین قیمت و شاخص A/D تصمیم می گیرند که آیا بازار روندی گاوی (رو به رشد) یا خرسی (رو به نزول) را پشت سر می گذارد.

پس از هر نوبت کاهش ناگهانی در قیمت یک سرمایه، روند رو به رشد قیمت حاکی از افزایش تقاضاست؛ یعنی از نفوذ فروشندگان کاسته شده و خریداران به جای آنان بر سر قدرت می آیند. نمودار A/D در این حالت شروع به حرکت در جهت معکوس قیمت می کنند و بیانگر معکوس شدن احتمالی روند فعلی خواهد بود.

نحوه محاسبه شاخص انباشت/ توزیع یا A/D

نخستین گام در اندازه گیری شاخص A/D محاسبه ضریب فزاینده جریان مالی (Money Flow multiplier) براساس قیمت پایانی (Closing price) قبلی و نیز حداکثر و حداقل قیمت یک سرمایه است. فرمول ضریب فزاینده جریان مالی به صورت زیر به دست می آید:

قیمت پایانی منهای حداقل قیمت در بازه زمانی مذکور منهای حداکثر قیمت در بازه زمانی مذکور منهای قیمت پایانی تقسیم بر حداکثر قیمت در بازه زمانی موردنظر منهای حداقل قیمت در آن بازه زمانی.

مرحله بعدی محاسبه حجم جریان مالی با استفاده از حجم بازه زمانی جاری و ارزش ضریب فزاینده محاسبه شده در مرحله قبلی به ترتیب است:

حجم جریان مالی= ضریب فزاینده جریان مالی ضرب در حجم بازه زمانی جاری

اکنون برای محاسبه A/D تنها کافی است آخرین مقدار A/D را در فرمول زیر با حجم جریان مالی جمع کنید:

A/D = A/D قبلی+ حجم جریان مالی فعلی

پس از تکمیل هر بازه زمانی می توانید این پروسه را بار دیگر با اضافه کردن یا کم کردن حجم جریان مالی جدید از مقدار کل قبلی تکرار کنید و به این ترتیب مقدار A/D جدید را به دست آورید. نمودار انباشت/ توزیع نشانگر آن است که عرضه و تقاضا چگونه روی قیمت ها اثر می گذارند. نوسانات قیمت ممکن است موجب تغییر مقدار این شاخص و جابه جایی نمودار A/D در جهت موافق یا مخالف شود.

از ADL یا نمودار انباشت/ توزیع می توان برای ارزیابی الگوهای قیمت و به طور بالقوه پیش بینی تغییر جهت های آتی بازار استفاده کرد. هنگامی که قیمت یک سرمایه کاهش یافته، اما ADL افزایش می یابد، به این معناست که فشار خرید همچنان وجود دارد و قیمت سرمایه ممکن است بار دیگر سیری رو به رشد را از سر بگیرد.

استفاده از فاز انباشت: مزایا و معایب

درک تغییرات نمودار مانند آنچه درباره فاز انباشت مشاهده کردیم، اطلاعات ارزشمندی را در زمان ثبات نسبی بازار در اختیار ما قرار می دهد. با این حال، سرمایه گذاران محتاط می کوشند توجه خود را به رخدادهای اقتصادی وسیع تر معطوف کنند. این رخدادها می توانند در مدت زمانی کوتاه ساختار نمودارها را به کلی تغییر دهند.

دو رخداد اقتصادی متزلزل در این بحث عبارت اند از: رکود بزرگ یا رکود گسترده اقتصادی جهان پیش از آغاز جنگ جهانی دوم (Great Depression) و نیز رکود بزرگ (Great Recession) اوایل قرن ۲۱. طی رکود سال های 1929 و 1930 (Great Depression) بازار طی ۵ هفته تقریباً ۱۰ درصد از ارزش خود را از دست داد و طی یک روز (۲۸ اکتبر ۱۹۲۹) تا ۱۳ درصد سقوط پیدا کرد. در همان روز بالغ بر ۱۴ میلیارد دلار ارزش از حساب های مالی جهانی پاک شد؛ درنتیجه اگر باز هم با این رخدادهای اقتصادی مواجه شویم، ممکن است نمودارهایمان کارایی سابق را نداشته باشند.

از سوی دیگر نمودار A/D بدون در نظر گرفتن گپ های معاملاتی ترسیم می شود؛ درنتیجه این گپ ها کاملاً توسط شاخص A/D نادیده گرفته می شوند. اگر قیمت یک سهام ابتدا افزایش و سپس تا میانه کاهش یابد، این گپ عملاً نقشی نخواهد داشت. علت این امر آن است که نمودار A/D با استفاده از قیمت های پایانی محاسبه می شود.

گاهی اوقات ممکن است تشخیص تغییرات ظریف در جریان حجم معاملات کار دشواری باشد. در این شرایط سرعت تغییرات رو به پایین آهسته می شود، اما تا زمانی که بار دیگر ADL رشد خود را از سر نگیرد، مشاهده و دنبال کردن این تغییرات به سختی امکان پذیر خواهد بود.

سخن پایانی

در این مقاله درباره فاز انباشت (Accumulation area) بیت کوین و نحوه تشخیص آن صحبت کردیم. با استفاده از نمودار فاز انباشت/ توزیع شما می توانید جهت شتاب بازار را دریابید و از آن به نفع خود استفاده کنید. پس از تشخیص فاز انباشت می توانید یک برنامه یا Accumulation plan برای خود بچینید و با استفاده از آن از بازار گاوی پیش روی خود بیشترین بهره را به دست آورید.

به طور خلاصه یک برنامه انباشت یا Accumulation plan به شرح زیر است:

الف) در مرحله نخست باید میزان سرمایه ای را که قصد دارید به کریپتوکارنسی اختصاص دهید، مشخص کنید.

ب) ۷۰ درصد این مبلغ صرف خرید ارز دیجیتال (سبد خرید) و ۳۰ درصد آن صرف برنامه های ماینینگ (سبد ماینینگ) خواهد شد.

ج) ۷۰ درصد هزینه به کاررفته در بخش خرید نیز هولد شده (سبد هولدینگ) و ۳۰ درصد آن در معاملات شرکت خواهد کرد (سبد معاملاتی).

د) درنهایت ۷۰ درصد از سبد هولدینگ به توکن های اصلی و ۳۰ درصد باقی مانده به آلت کوین ها اختصاص خواهد یافت.

دقت داشته باشید که اطلاعات آورده شده در این مطلب تنها برای آشنایی بیشتر شما عزیزان با مبحث تحلیل تکنیکال رمز ارزهاست و به هیچ وجه جایگزین مشاوره های مالی تخصصی در این زمینه نخواهد بود.

بنابراین اگر قصد دارید در مسیر سرمایه گذاری در بازار ارزهای دیجیتال قدم بگذارید و می خواهید با کمترین میزان ضرر و زیان مواجه شوید، پیشنهاد ما این است که تا آنجا که می توانید معلومات خود را در زمینه نکات ظریف و فوت و فن های بازار کریپتوکارنسی ارتقا داده و مشورت با متخصصان کریپتوکارنسی و بهره مندی از تحلیل های تکنیکال آنان را در اولویت خود قرار دهید.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟