نسبت P/B یا نسبت قیمت به ارزش دفتری، یکی از شاخص های مالی است که در تجزیه و تحلیل سهام و شرکت ها مورد استفاده قرار می گیرد. به طور کلی، در حالی که این پارامتر مستقیماً در تجزیه و تحلیل بازار فارکس مورد استفاده نمی شود، اما می تواند به عنوان یکی از شاخص های اقتصاد ماکرو برای ارزیابی وضعیت اقتصادی کشورها و تأثیر آن بر ارزها مورد توجه قرار گیرد. اما چطور این نسبت در بازار فارکس مطرح می شود؟ بیایید ابتدا به تعریف این نسبت پرداخته و سپس به کاربردهای آن در فارکس بپردازیم.

نسبت P/B چیست؟

P/B یک نسبت در بازارهای مالی از جمله بورس است. در این نسبت P از واژه Price به معنای قیمت پایانی بازار و B از واژه Book Value به معنای ارزش دفتری گرفته شده است. معامله گران بازار جهت مقایسه ارزش بازار یک سهم با ارزش دفتری آن از این نسبت استفاده می کنند.

ارزش دفتری یعنی چه؟

به ارزش خالص یک دارایی ارزش دفتری گفته می شود. بر اساس تعاریف موجود، ارزش دفتری را می توان به سه روش مختلف معنی کرد:

- پس از کم کردن استهلاک انباشته شده از هزینه دارایی، ارزش دفتری دارایی به دست می آید. در واقع ارزش دفتری ارزش خالص یک دارایی بوده و در ترازنامه شرکت ثبت می شود.

- بهای خالص دارایی یک شرکت که بعد از کم کردن دارایی های نامشهود و بدهی های شرکت از کل دارایی های شرکت به دست می آید.یدو

- مبلغ سپرده اولیه برای یک سرمایه گذاری. این عدد ممکن است به صورت خالص یا به صورت ناخالص و شامل هزینه هایی همچون هزینه معامله، مالیات فروش، هزینه خدمات و غیره باشد.

نحوه محاسبه نسبت P/B

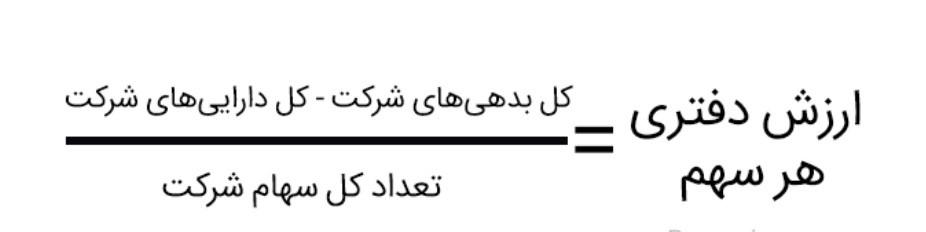

برای به دست آوردن نتیجه، باید ابتدا ارزش دفتری را به ازای هر سهم محاسبه کنیم. در نتیجه قبل از محاسبه باید از فرمول ارزش دفتری استفاده کنیم.

- فرمول ارزش دفتری

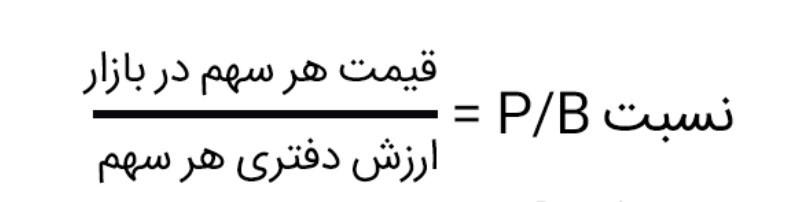

پس از به دست آمدن ارزش دفتری هر سهم از طریق فرمول بالا، عدد به دست آمده را در فرمول زیر قرار می دهیم:

- در فرمول بالا، ارزش بازار هر سهم یا همان قیمت هر سهم در بازار همان قیمتی است که سهم در بازار معامله می شود.

- جهت محاسبه ارزش دفتری و پیدا کردن کل دارایی ها، بدهی ها و تعداد سهام شرکت باید از ترازنامه شرکت استفاده کرد. برای پیدا کردن این اطلاعات می توانید از سامانه کدال استفاده کنید.

- نسبت P/B پایین تر از یک (منفی) نشان دهنده آن است که قیمت سهم زیر ارزش ذاتی آن است.

- اگر نسبت کوچک تر از یک باشد، می توان این نتیجه را گرفت که قیمت هر سهم شرکت کمتر از مجموع املاک و مستغلات، انبارها و سایر دارایی های مشهود آن شرکت است.

نسبت قیمت به ارزش دفتری چه چیزی به شما می گوید؟

نسبت قیمت سهم به ارزش دفتری سهم نشان دهنده نسبت بین حقوق سهامداران شرکت و ارزش دفتری آن است. در این نسبت، قیمت سهام را می توان به عنوان یک معیار آینده نگری لحاظ شده و منعکس کننده جریانات آتی پول نقد در شرکت دانست. همچنین ارزش دفتری حقوق صاحبان سهام به عنوان یک معيار حسابداری، بر اساس اصل هزينه تاریخی شناخته می شود.

نسبت P/B و شرکت های سهامی عام

به طور کلی نمی توان عدد خاصی را به عنوان بهترین نسبت P/B بیان کرد. با در نظر گرفتن این موضوع نمی توان گفت اگر P/B عدد خاصی باشد، سهام شرکت بالاتر از ارزش ذاتی آن خواهد بود یا بالعکس. جدا از این موضوع، بررسی و تحلیل این مفهوم در حوزه های مختلف متفاوت است؛ بنابراین، ممکن است P/B خوب در یک حوزه در حوزه دیگر P/B ضعیف در نظر گرفته شود.

در نتیجه برای آنکه تحلیل و بررسی دقیقی داشته باشیم باید چند معیار کلی برای این نسبت مشخص کنیم. به طور معمول اگر نسبت P/B زیر 1.0 باشد، یعنی نسبت قیمت به ارزش دفتری آن خوب بوده و برای سرمایه گذاری ارزش محور گزینه مناسبی است. در این صورت می توان گفت این سهام زیر ارزش ذاتی خود معامله می شود. با این حال، معیار اغلب سرمایه گذاران ارزش محور، نسبت P/B زیر 3.0 است.

قیمت بازار سهام در برابر ارزش دفتری

در کنار برخی هزینه های خاص، می توان گفت معمولاً ارزش بازار سهام از ارزش دفتری یک شرکت بالاتر است. در این صورت نسبت P/B بالاتر از یک خواهد بود. در طرف مقابل نیز در مواقعی که بازارهای مالی دچار مشکل شده و یا شرکت با ورشکستگی یا کاهش درآمد روبه رو شود، P/B زیر یک خواهد بود.

باید این نکته را در نظر داشته باشیم که در اصول حسابداری دارایی هایی مانند ارزش نام برند (دارایی های نامشهود) در نظر گرفته نمی شود. در نتیجه هزینه های مرتبط با دارایی های نامشهود شرکت در ارزش دفتری محاسبه نمی شود.

مثالی از نحوه استفاده از نسبت P/B

سناریویی را در نظر بگیرید که در آن دارایی شرکت در ترازنامه برابر با 100 میلیارد تومان بوده و میزان بدهی آن میز برابر با 75 میلیارد تومان باشد. به این ترتیب ارزش دفتری این شرکت با کم کردن 100 میلیارد از 75 میلیارد برابر با 25 میلیارد تومان خواهد بود.

همچنین اگر کل سهام این شرکت برابر با 100 میلیون برگه باشد، ارزش دفتری هر سهم شرکت برابر با 250 تومان خواهد بود. همچنین اگر قیمت هر سهم را 500 تومان در نظر بگیریم نسبت P/B آن، دو برابر ( 500 تقسیم بر 250) خواهد بود. به این ترتیب می توان نتیجه گرفت که قیمت بازار، دو برابر ارزش دفتری هر سهم است.

تفاوت بین P/B و PTBV

نسبت قیمت به ارزش مشهود دفتری (PTBV)، یک مفهوم نزدیک به نسبت قیمت به ارزش دفتری (P/B) است. نسبت قیمت به ارزش مشهود دفتری با هدف اندازه گیری ارزش اوراق بهادر در برابر ارزش دفتری مشهود دارایی استفاده می شود. به طور کلی می توان گفت ارزش دفتری مشهود با کسر ارزش دفتری کل شرکت از ارزش دارایی های نامشهود آن به دست می آید.

موارد همچون حق ثبت اختراع، مالکیت معنوی شرکت و سرقفلی در دسته دارایی های نامشهود شرکت قرار می گیرد. زمانی که شرکت قصد ارزیابی دارایی نامشهود شرکت را داشته باشد بهتر است به جای نسبت P/B از نسبت PTBV استفاده شود.

فواید استفاده از نسبت P/B

از آنجایی که ارزش دفتری حقوق سهامداران، معیار قابل درکی است، نسبت قیمت به ارزش دفتری در میان سرمایه گذاران به عنوان یک نسبت کارآمد شناخته می شود. به این ترتیب سرمایه گذاران می توانند عدد این نسبت را با قیمت بازار سهم مقایسه کنند.

سرمایه گذاران می توانند از این نسبت برای شرکت هایی که ارزش دفتری مثبت و درآمد منفی دارد، استفاده کنند. چراکه در این شرایط زیان ده بودن شرکت، نسبت های قیمت به درآمد (P/E) را بی فایده می کند. همچنین برای آنکه بتوانیم شرکت هایی که با قیمت بیشتر یا کمتر ارزش واقعی خود معامله می شوند را شناسایی کنیم، از نسبت P/B استفاده می کنیم.

محدودیت های استفاده از نسبت P/B

در قسمت بالا با فواید استفاده از نسبت P/B آشنا شدیم، اما با این حال این مفهوم محدودیت هایی دارد که در ادامه به معرفی آنها می پردازیم.

صنایع سرمایه بر

نسبت قیمت به ارزش دفتری با هدف ارزیابی وضعیت بیزینس ها و صنایع سرمایه بر استفاده می شود؛ بنابراین این نسبت تنها برای شرکت های انرژی و حمل و نقل، شرکت های تولیدی بزرگ یا کسب وکارهای مالی که در ترازنامه خود دارایی های زیادی دارند، کارایی دارد. در نتیجه این نسبت برای سایر کسب و کارها محدودیت دارد.

دارایی های نامشهود

در نسبت P/B به دارایی های نامشهود شرکت اعم از مالکیت های معنوی شرکت، ارزش نام برند شرکت، سرقفلی، حق ثبت اختراع و… توجه نمی شود. به این ترتیب می توان گفت این نسبت برای شرکت های خدماتی که دارایی های مشهود محدودی دارند، کارایی زیادی ندارد.

سطح بدهی

در شرکت هایی که بدهی بالایی داشته و به صورت مکرر زیان آور باشند، از مفهوم ارزش دفتری برای ارزیابی آن نمی توان استفاده کرد. چراکه وجود بدهی در شرکت، سطح تعهدات و بدهی های آن را در ترازنامه بالا برده و سبب می شود تا ارزش دفتری بیشتر دارایی های مشهود شرکت خنثی شوند. به این ترتیب در این شرایط P/B شرکت به طور کاذب افزایش پیدا می کند.

ارزش دارایی

عوامل غیرعملیاتی با تحت تأثیر قرار دادن ارزش دفتری، سبب می شود تا نتوانیم ارزش واقعی دارایی های شرکت را مشخص کنیم. از طرف دیگر، ارزش دفتری دارایی، هزینه واقعی آن را نشان داده و با قدیمی شدن دارایی ها کاربرد خود را از دست می دهد. همچنین در شرایطی که قدرت کسب درآمد دارایی ها نسب به زمان تملیک بالا یا پایین شود، ارزش دارایی از ارزش بازار، فاصله زیادی پیدا می کند.

به دست آوردن P/B در بورس ایران

برای محاسبه نسبت P/B در بورس ایران دو راه وجود دارد، اولین راه مراجعه به سایت کدال و دومین راه مراجعه به سایت خود شرکت مورد نظر است. برای محاسبه این نسبت در قدم اول باید ارزش دفتری شرکت را داشته باشیم. با تقسیم ارزش ویژه سهم (مجموع حقوق صاحبان سهام شرکت) بر تعداد کل سهام شرکت مورد نظر ارزش دفتری آن به ازای هر سهم به دست خواهد آمد. همچنین برای مشاهده جمع حقوق صاحبان سهام می توان به صورت های میان دوره ای مراجعه کرد.

تفسیر P/B

قیمت به ارزش دفتری شرکت بیانگر نسبت حقوق سهامداران شرکت به ارزش دفتری شرکت است. قیمت یک سهام نشان می دهد که سرمایه گذاران نسبت به آینده شرکت چطور فکر می کنند. ازاین رو با توجه به این نکته می توان وضعیت آینده جریانات آینده سرمایه نقدی شرکت را مشاهده کرد. ارزش دفتری نیز نشان دهنده تمام دارایی های مشهود شرکت است. اگر شرکت تمام دارایی های خود را نقد کرده و بدهی نداشته باشد آنچه باقی می ماند ارزش دفتری شرکت است.

رابطه میان P/B و ROE

در قسمت های قبل با نسبت P/B به طور کامل آشنا شدیم، اکنون برای آنکه بتوانیم رابطه میان نسبت P/B و ROE را بررسی کنیم، باید با مفهوم ROE نیز آشنا شویم. ROE یکی از شاخص های رایج در تحلیل بنیادین بوده و به عنوان بازده حقوق صاحبان سهام شناخته می شود.

به این ترتیب این شاخص نشان می دهد که شرکت مورد نظر چه میزان درآمدی را برای سهامداران خود ایجاد کرده است. با تقسیم درآمد شرکت به جمع حقوق صاحبان سهام، بازده حقوق صاحبان سهام (به صورت درصدی) به دست خواهد آمد. دو حالت زیر را می توان در نظر گرفت:

- اگر درصد بازده حقوق صاحبان سهام یا ROE رشد کند، نسبت P/B آن هم رشد می کند.

- اگر در شرکت مورد نظر نسبت P/B بالا و درصد ROE پایین باشد، یعنی قیمت بازار شرکت بیش از اندازه رشد کرده است.

سوالات متداول

در این نسبت P از واژه Price به معنای قیمت پایانی بازار و B از واژه Book Value به معنای ارزش دفتری گرفته شده است.

نسبت P/B پایین تر از یک (منفی) نشان دهنده آن است که قیمت سهم زیر ارزش ذاتی آن است. اگر نسبت قیمت به ارزش دفتری کوچک تر از یک باشد، می توان این نتیجه را گرفت که قیمت هر سهم شرکت کمتر از مجموع املاک و مستغلات، انبارها و سایر دارایی های مشهود آن شرکت است.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟