فرصت های سرمایه گذاری زیادی در چهارچوب اقتصاد داخلی وجود دارد، هم چون بانک، بورس، مسکن، سکه، طلا و ارز که در این مقاله، طی یک دسته بندی کلی، به بررسی مقایسه انواع فرصت های سرمایه گذاری و ویژگی های هر بازار خواهیم پرداخت. سرمایه گذاری در راستای کسب “بازدهی” انجام می شود، ریسک نیز بخش جدایی ناپذیر بازدهی است، بدین معنا که کسب بازدهی های بالاتر به واسطه پذیرش ریسک های بیشتر اتفاق می افتد و این موضوع مهم ترین فاکتور تفاوت بین فرصت های سرمایه گذاری است، گرچه فاکتورهای مهم دیگری نیز همچون افق سرمایه گذاری، حجم سرمایه گذاری، میزان نقد شوندگی (به معنی سهولت در تبدیل به نقد شدن) و… از سایر عوامل موثر در سرمایه گذاری هستند. مقایسه بازده دارایی های مختلف بایستی با در نظر گرفتن “ریسک” سرمایه گذاری آن ها باشد و مقایسه تنها به واسطه بازده دارایی ها اشتباه هست.

مقایسه بازارهای سرمایه گذاری

با همین استدلال مقایسه بازدهی سپرده بانکی با بازده بورس صحیح نیست چون سپرده بانکی در دسته دارایی های بدون ریسک قرار می گیرد. در اقتصادهایی هم چون اقتصاد ایران که از یکسو با نوسانات زیادی در متغیرهای کلان اقتصادی همچون نرخ بهره و نرخ تورم روبرو هستیم و از سویی دیگر رشد شاخص قیمت ها، رقم بالایی است، موضوع سرمایه گذاری اهمیت دوچندان می یابد. با توجه به تورم موجود در اقتصاد ایران و کاهش ارزش پول ملی، پیدا کردن راه کاری مناسب برای حفظ ارزش پول در مقابل تورم بسیار مهم است. شرایط تورمی همیشه این نگرانی را برای عموم افراد به دنبال دارد که بتوانند دارایی های خود را در برابر ریسک تورم و کاهش ارزش مصون نگاه دارند.

میزان بازدهی بازارهای سرمایه گذاری

بررسی آمار در سال های اخیر نشان می دهد که بازار سرمایه اغلب بازدهی بسیار بالاتری نسبت به تورم داشته است. اما نکته آن است که شاخص کل بورس را نمی توان با دلار، سکه، مسکن و… سنجید. این مقایسه ای اشتباه است که یک فرد بازدهی یک کالایی که می تواند داشته باشد (دلار، سکه، مسکن و…) را با یک شاخص کل (که نمی تواند داشته باشد) مقایسه می کند. ما دلار، سکه، مسکن می خریم اما شاخص کل را خیر. در بازار سرمایه آنچه خریداری می شود سهام است. مردم عادی شاید کمتر از دلال های بازارهای موازی سود کسب کنند و بیشتر زیان کنند، چرا که وضعیت بازارهای موازی با بازار سرمایه با عدم شفافیت رو برو است. اما شفافیت در بازار سرمایه به مراتب بهتر از سایر بازارها است و این که چگونه از ساختارهای طراحی شده برای شفافیت بازار سرمایه استفاده کنیم بستگی به سطح دانش سرمایه گذاران دارد. با سرمایه گذاری مناسب و آگاهانه در بورس، ارزش دارایی افراد در مقابل تورم حفظ می شود. زیرا فرد به نسبت سهام خود، در دارایی شرکت سهیم است و با رشد ارزش دارایی های شرکت به مرور زمان، ارزش سهام او نیز افزایش می یابد.

در ادامه به بررسی مقایسه ای بورس و بازارهای سرمایه گذاری دیگر خواهیم پرداخت، سعی شده است در رویکردی مقایسه ای ویژگی های هر بازار لیست شود تا تفاوت های بورس و سایر فرصت های سرمایه گذاری به مرور تا انتهای مطالعه مطلب برای شما مشخص شود.

۱- سرمایه گذاری در بورس

در بازار سرمایه، اوراق بهادار با سررسید بیش از یک سال به فروش می رسند. از جمله ابزارهایی که در این بازار ارائه شده است می توان به سهام، اوراق مشارکت، صکوک، اوراق تسهیلات مسکن، قراردادهای اختیار معامله و قرارداد آتی اشاره کرد. سرمایه گذاری در بورس یکی از مرسوم ترین روش های سرمایه گذاری در دنیا است. شرکت های معتبر در صنایع مختلف، سهام خود را در بورس اوراق بهادار عرضه می کنند تا افراد مختلف، سهام دار آن شرکت شوند. در رابطه با سرمایه گذاری در بازار سرمایه باید به این نکته مهم اشاره داشت که، این نوع سرمایه گذاری یک فعالیت سوداگرانه مانند خرید سکه فیزیکی و ارز نیست، بلکه با سرمایه گذاری در بورس، به اقتصاد کشور و تامین مالی شرکت ها کمک می شود و شاید بتوان این شاخصه را مهمترین فاکتور متمایزکننده این روش سرمایه گذاری تلقی کرد. تفاوت بین سفته بازی و سرمایه گذاری می تواند دقیق و باریک باشد.

سرمایه مورد نیاز

عدم نیاز به سرمایه های کلان برای خرید سهام و ورود به بورس، یکی از دلایل جذابیت این بازار برای سرمایهگذاری است.

ریسک سرمایه گذاری

در رابطه با آن چه که برخی از افراد جامعه در مورد ریسک بالای سرمایه گذاری در بورس بیان می کنند، باید گفت، ریسک موجود در این روش سرمایه گذاری بیش از آن که از ذات خود بازار ناشی شود، از رویکرد سرمایه گذاران آن ناشی میشود، حتی در بورس نیز، می توان با به کارگیری روش های تحلیلی، بررسی اطلاعات شرکت ها و اقدام به سرمایه گذاری براساس تحلیل و شناخت، ریسک سرمایه گذاری را کاهش داده و تعدیل کرد.

رویکرد سرمایه گذاری

برخی گمان می کنند که سرمایه گذاری بر روی شرکت های بزرگ، سودآوری بیشتری دارد. این در حالی است که آمارها نشان از رشد بالای ارزش سهام شرکت های کوچک در مدت زمان کوتاه می دهند. اما باید گفت، درواقع این تنها اندازه شرکت ها نیست که تعیین کننده ارزش و متعاقبا قیمت آن ها در بازار است، بلکه آن چه اهمیت دارد عمکرد شرکت ها، سودآوری و قابلیت اولا ثبات و تکرار سودآوری و ثانیا رشد در سودآوری است. اگر بتوانید به موقع سهام مناسبی خریداری کنید، با یک سرمایه گذاری کوچک به رشد بالایی از ارزش سهام دست پیدا خواهید کرد. در نتیجه سعی کنید سبد سرمایه گذاری خود را متنوع کرده و تنها شرکت های بزرگ را در نظر نگیرید.

نقدشوندگی

یکی دیگر از مزایای سرمایه گذاری در بورس نسبت به بسیاری از روش های سرمایه گذاری در ایران، قابلیت نقد شوندگی سهام است. شما با خرید سهام در بورس نگرانی بابت نقد شدن پول خود نخواهید داشت. تمام آنچه که سرمایه گذاری می کنید را در هر زمانی که بخواهید (در بازه زمان معاملات بازار) بسیار راحت تر از سایر بازارها می توانید به فروش برسانید. نکته قابل توجه دیگر موضوع سهولت دسترسی است، درواقع قابلیت معامله سهام در بورس از طریق اینترنت نیز امکان پذیر است. در واقع حتی شما نیازی به حضور فیزیکی نیز ندارید و به سادگی می توانید سهام مد نظر خود را خریداری کنید و یا سهام خود را به فروش برسانید.

دو روش مستقیم و غیرمستقیم سرمایه گذاری

سرمایهگذاری در بازار سرمایه، به دو صورت میتواند انجام شود. در روش مستقیم، سرمایه گذار شخصا وارد معاملات بورس و خرید و فروش سهام می شود و لذا نیازمند آگاهی، دانش و تجربه کافی در مورد بازار، صنایع و اقتصاد کشور است. در روش مستقیم، سرمایه گذار می بایست از طریق شرکت های کارگزاری اقدام به خرید سهام مورد نظر کند. در روش غیرمستقیم، سرمایه گذار با بررسی وضعیت بازدهی و ریسک صندوق ها و سبدهای مختلف و همچنین سابقه مدیران این صندوق ها و سبدها، در یکی از این صندوق ها و سبدها سرمایه گذاری کرده و عملا به طور مستقیم خود اقدام به سرمایه گذاری نمی کنند. مهم ترین تفاوت صندوق و سبد در مالکیت سرمایه گذار است. در صندوق، پول سرمایه گذاران به صورت یک کل جمع شده و هر سرمایه گذار متناسب با سهم خود از کل سرمایه صندوق از سود و زیان بهره مند می شود و این در حالی است که در سبد شما همچنان مالکیت دارایی خود را دارید و صرفا امکان خرید و فروش را به افراد متخصص واگذار می کنید. این روش سرمایه گذاری در هر دو حالت کلی آن (صندوق یا سبد) برای افرادی که از دانش و تخصص کافی برخوردار نیستند، بهترین روش سرمایه گذاری در بازار سرمایه است. لذا می توان ویژگی های این فرصت سرمایهگذاری را به شرح زیر دانست:

- می توان با هر مبلغی در آن سرمایه گذاری کرد و این کار را از هرجای دنیا که هستید فقط با داشتن یک اتصال اینترنت و یک لپ تاپ، موبایل یا کامپیوتر میتوانید انجام دهید.

- در بورس ابزارهای بسیار متنوعی وجود دارد که هر سرمایه گذار می تواند با توجه به توان مالی خود، سطح انتظارات از منافع آتی سرمایه گذاری و همچنین میزان ریسک پذیری خود بهترین گزینه را انتخاب نماید. به عبارت دیگر برای هر فرد ابزار مناسب سرمایه گذاری با سطح ریسک پذیری او وجود دارد.

- شفافیت اطلاعاتی در بورس، یکی از مهم ترین ویژگی های شرکت های پذیرفته شده در این بازار است، اطلاعات شرکت ها در بورس به لحاظ قابلیت اتکا و به موقع بودن بررسی می شوند.

- برای خرید و فروش اینترنتی سهام نیازی نیست شرایط سخت و یا امکانات پیشرفته داشته باشید، تنها دانش و مهارت آن نیاز است.

- امکان نقد کردن سریع سرمایه در بیشتر مواقع وجود دارد و فقط زمانی که نماد یک شرکت به دلایلی مانند برگزاری مجمع، تعدیل سود و… موقتا بسته می شود امکان فروش سهام نیست.

- در این روش سرمایه گذاری دو نوع سود یا عایدی قابل دریافت است، سود ناشی از تغییرات قیمت سهام(capital gain) و سود ناشی از دریافت سود تقسیمی(dividend gain). بنابراین در عین حال که سهام خود را نگهداری کرده اید و ارزش آن ممکن است رشد کند، سود نقدی نیز دریافت می کنید.

در سال ۹۸ بازار سرمایه توانست با رشد بالغ بر ۱۸۷ درصد، بالاترین بازدهی را در بین بازارهای مالی به خود اختصاص دهد. در سالی که گذشت حرکت جریان نقدینگی به سمت بازار سرمایه در سایه رکود بازارهای موازی از مهم ترین عوامل موثر بر رشد بازار بوده است. از این منظر می توان این سال را نقطه عطفی در نگاه عموم مردم به بازار سرمایه ایران دانست. در سالی که گذشت، علاوه بر رشد اسمی قیمت ها، ضریب نفوذ بازار سرمایه با ورود پول های تازه به نحو چشمگیری افزایش یافت و رکورد میزان مشارکت در عرضه های اولیه با صدور فزاینده کدهای بورسی شکست. رکوردهای بورسی در این سال درحالی جابه جا شدند که ریسک های محیطی فعالیت بنگاه ها را به شکل بی سابقه ای تحت الشعاع قرار داد. افزون بر تداوم و تشدید تحریم ها، می توان به افزایش ریسک های سیاسی به ویژه در نیمه دوم سال اشاره کرد .با این حال طی سال گذشته دو فاکتور ورود نقدینگی حقیقی و تورم انتظاری را می توان از جمله مهم ترین عوامل موثر بر رشد شاخص دانست. اگر مذاکراتی در زمینه تحریم ها انجام نشود و تحریم ها به همین صورت باقی بمانند باعث افزایش قیمت دلار و تورم در کشور می شود و با توجه به اینکه افزایش قیمت دلار و افزایش تورم باعث رونق بازار سرمایه می شوند احتمالا شاهد افزایش قیمت سهام در بورس خواهیم بود.

۲- سرمایه گذاری در بانک

یکی از راهکارهای سرمایه گذاری که درصد بالایی از حجم سرمایه گذاری ها در ایران را به خود جذب کرده، سپرده بانکی است. در این روش، پول به بانک سپرده می شود و به صورت ماهانه مبلغی به عنوان سود سپرده دریافت می شود. بهره بانکی به عنوان سرمایه گذاری بدون ریسک در نظرگرفته می شود. مهم ترین ویژگی این سودآوری، تضمینی و قطعی بودن آن است. در حال حاضر میزان سود یا نرخ بهره بانکی بر اساس ضوابط و بخشنامه های بانک مرکزی، مشخص و ابلاغ می شود. سرمایه گذاری در بانک به لحاظ افق زمانی به دو دسته زیر قابل تقسیم است:

سرمایه گذاری کوتاه مدت

ویژگی های کلی این سرمایه گذاری به شرح زیر است:

- شامل سپرده ای است که به صورت نامحدود قابل واریز و برداشت باشد. درواقع، این حساب قابل افزایش و یا کاهش می باشد.

- این نوع سپرده سرمایه گذاری از جمله منابع ارزان قیمت محسوب می شود.

- سپرده کوتاه مدت در هر زمانی قابل برداشت است.

- با درخواست مشتری ، سود سپرده گذاری کوتاه مدت ، به صورت ماهانه از طرف بانک واریز می شود.

سرمایه گذاری بلند مدت

سپرده سرمایه گذاری بلند مدت ، سپرده ای است که افراد به منظور سرمایه گذاری و دریافت سود بیشتر به مدت معینی مثلا دو، سه، چهار و یا پنج سال نزد بانک گذاشته و به میزان سرمایه خود در سود حاصل از سرمایه گذاری بهره مند می شوند. ویژگی های کلی این سرمایه گذاری به شرح زیر است:

- از طریق سپرده سرمایه گذاری بلند مدت ، افراد سرمایه خود را به مدت طولانی در بانک سپرده گذاری می کنند و می توانند در فعالیت های بلند مدت شرکت کنند.

- برداشت به صورت نامحدود نبوده و فرد نمی تواند هر زمانی که بخواهد وجه سپرده خود را برداشت کند.

- در سپرده بلند مدت فرد نمی تواند مبلغ سپرده گذاری شده را از یک بانک به بانک دیگر انتقال دهد.

در سرمایه گذاری در بانک ها، هرچه مدت زمان طولانی تر باشد، میزان سودآوری بیشتر است، برای مثال حساب پس انداز پنج ساله بیشتر از سپرده یک ساله سود می کند، اما از طرفی اگر سرمایه گذار بخواهد قبل از سررسید حساب خود را ببندد با نرخ شکست (termination fee) روبه رو می شود. برای همین سپرده بانکی بلند مدت، مورد سرمایه گذاری مناسبی برای همه شرایط (به خصوص شرایط نااطمینانی) نیست، چراکه در حالت عادی تا پنج سال امکان تغییر و انتقال آن به سایر بازارها وجود ندارد و این در شرایطی است که در اقتصاد تورمی و نوسانی همچون ایران، بلوکه شدن پول در چنین حسابی ریسک بالایی دارد. لازم به ذکر است، در شرایط فعلی اقتصاد ایران با توجه به دو رقمی و بیش از ۲۵% بودن تورم، رقم بهرهی بانکی اولین نقش یک فرصت سرمایه گذاری یعنی حفاظت از پول در برابر تورم و کاهش قدرت خرید را هم نمی تواند ایفا کند.

۳- سرمایه گذاری در مسکن

مسکن از گذشته تا امروز، به عنوان یکی از کالاهای سرمایه ای شناخته شده است. در ایران به دلیل وجود عوامل فرهنگی و اقتصادی، به مسکن و مستغلات در سرمایه گذاری اهمیت بسیاری داده می شود. مسکن به عنوان یک کالای سرمایه ای می تواند در درجه اول باعث حفظ و سپس باعث افزایش ارزش سرمایه شود. بسیاری از مردم بهترین روش های سرمایه گذاری در ایران را خرید مسکن می دانند. چراکه مسکن هم کالایی مصرفی است و هم به مرور زمان قیمت آن افزایش پیدا می کند. سرمایه گذاری در مسکن را می توان از دو جنبه مورد بررسی قرار داد، خرید به قصد فروش و دیگری خرید به قصد اجاره.

- خرید مسکن به عنوان یک کالای سرمایهگذاری، مشکلاتی نیز در پی دارد. در بسیاری از کشورها خرید و رها کردن یک واحد آپارتمانی، مالیات زیادی برای خریدار به ارمغان می آورد. در این کشورها اجاره دادن ملک بهترین راهکار برای کاهش هزینه های مالیاتی است. با این حال، در ایران هنوز به صورت دقیق چنین قوانینی وجود ندارد. هرچند زمزمه هایی برای تصویب چنین قوانینی نیز به گوش می رسد. همچنین خرید مسکن بسیار پرهزینه و دارای ریسک زیادی بوده و ممکن است سود مورد انتظار را در کوتاه مدت به همراه نداشته باشد. به علاوه اینکه، نقدشوندگی پایین بازار مسکن یکی از معایب سرمایه گذاری در این حوزه است.

- پیش فرض صاحب خانه ها این است که قیمت خانه متناسب با تورم رشد می کند. اجاره هر مبلغی که باشد سود است، چون بالای خط تورم قرار می گیرد اما این پیش فرض درست نیست. اجاره خانه در مجموع چسبنده تر از قیمت خانه است و معمولا به همان اندازه رشد نمی کند. همچنین از جنبه ی دیگر، با بالارفتن عمر بنا، استهلاک بر رشد قیمت غلبه می کند. برای همین اگر قصد داریم از اجاره خانه کسب درآمد کنیم، بهتر است افق زمانی خود را بیش تر از ده سال در نظر نگیریم. یعنی خانه هفت تا ده سال ساخت را با خانه نوساز عوض کنیم.

لذا می توان ویژگی های این فرصت سرمایه گذاری را به شرح زیر دانست:

- اطمینان از ثبات سرمایه

- ریسک نسبتاً پایین برای حفظ سرمایه

- سرمایه گذاری بلند مدت

- قابلیت استفاده یا درآمدزایی با سکونت یا اجاره

- قابلیت ضعیف نقدشوندگی سرمایه به پول (ممکن است شما برای فروش مسکن خود مدت ها منتظر بمانید)

- در چند دهه گذشته در ایران بازار مسکن از جمله بازارهای درگیر در رکودهای شدید این سال ها بوده است.

- مسکن از روش های سرمایه گذاری در ایران است که نم ی توان به آن به عنوان یک سرمایه گذاری کوچک نگاه کرد. فردی که قصد ورود به این بازار را داشته باشد، نیاز به سرمایه زیادی خواهد داشت.

نکته مهمی که در آینده بازار مسکن می تواند اثرگذار واقع شود حجم تسهیلات دولت در راستای افزایش توان خرید است، چرا که کاهش قدرت خرید متقاضیان به دنبال رشد قیمت هر متر واحد مسکونی در دو سال اخیر از فاکتورهای مهم رکود این بازار است. در بازار مسکن چسبندگی قیمت وجود دارد و نمی توان انتظار ریزش شدیدی از این سطوح قیمتی را داشت، اما با توجه به پیش بینی کاهش تقاضا، بنظر می رسد قیمت ها تمایلی به رشد پرشتاب نداشته و در سال پیش رو در محدوده کمتر از تورم حرکت کنند که این خود به معنی کاهش قیمت حقیقی و نه اسمی مسکن خواهد بود.

۴- سرمایه گذاری در بازار ارز

شاید یکی از اصلیت رین گزینه های سرمایه گذاری بازار ارز باشد که به دلیل نوسانات قیمتی زیاد این بازار، بازار مطلوبی به نظر برسد اما باید توجه کرد که کار کردن در این بازار دارای “ریسک زیاد” هست و از شفافیت معاملات برخوردار نیست و در اصل یک نوع فعالیت در یک بازار سیاه هست. دلال هایی که دلار را با فرکانس بالا معامله می کنند، می توانند سود کنند. آن ها امروز دلار را می خرند و چند دقیقه بعد به قیمتی بالاتر می فروشند. سود آن ها از ما به تفاوت خرید و فروش به دست می آید، نه از انبارکردن و نگه داشتن ارز. حجم و فرکانس بالای معامله باعث می شود سود اندک برای آن ها ارزنده باشد. هرچند خرید و فروش ارز یکی از پر سودترین روش های سرمایه گذاری در ایران محسوب می شود؛ اما به دلایل زیادی این کار نمی تواند به عنوان یک سرمایه گذاری پایدار شناخته شود.

افرادی که در سال های اخیر سرمایه ریالی خود را به دلار یا یورو تبدیل کردند، سود فوق العاده ای کسب نمودند، البته بسیاری نیز در تلاطم های ارز دچار ضرر و زیان فراوانی شدند. آنچه مشخص است این است که، این نوع سرمایه گذاری ریسک نسبتاً زیادی دارد. ممکن است بر اثر اتفاقات و تحولات داخلی و دنیا، قیمت ارز بالا یا پایین رود. در نتیجه انتخاب زمان مناسب برای خرید ارز بسیار مهم است. اصولاً استفاده از ابزارهای تحلیلی نیز نمی تواند به صورت دقیق به سرمایه گذاران در این بخش کمک کند و پیش بینی نرخ ارز همواره با ابهام روبرو است. به طور کلی این روش سرمایه گذاری باید با دقت و وسواس انتخاب شود. همچنین مشکلات و محدودیت های قانونی موجود در این زمینه ممکن است مشکلاتی را برای سرمایه گذاران ایجاد کند. میزان تورم واقعی، تحریم های صورت گرفته، افزایش قیمت نفت و دیگر فاکتورهای اقتصادی همگی دلیلی بر افزایش دوباره قیمت ارز است، اما بانک مرکزی با اتخاذ تصمیماتی، سعی در آروم نگه داشتن فعلی این بازار دارد.

حال باید دید که این اقتصاد بیمار و بدون برنامه ریزی به کجا خواهد رسید، ولی چیزی که واضح است این است که فاکتور و عامل اقتصادی مبنی بر کاهش و یا ثبات در بازار ارز وجود ندارد و این سیاست های کنترلی تنها در بازه زمانی مشخصی قادر به ایجاد ثبات نسبی در بازار ارز و دیگر بازارهای مالی خواهد بود. اما به صورت کلی یک نکته مهم را باید در نظر داشت که تعیین ارزش ذاتی نرخ ارز ارتباط مستقیمی با طرف های عرضه و تقاضای آن دارد، طرف عرضه که بخش عمده آن در ایران را صادرات بخصوص صادرات نفت تشکیل می دهد و طرف تقاضا که شامل تقاضا رسمی و غیررسمی ارز است. در خصوص ارز به نظر می رسد که سیاست های بانک مرکزی در این بخش، افزایش نرخ ارز، هم گام با تورم، یا در حدود آن باشد.

۵- سرمایه گذاری در طلا و سکه

طلا از جمله دارایی های امن در سرتاسر جهان محسوب می شود و مامن امن سرمایه گذاران در هنگام بحران های اقتصادی بوده است. این بازار پر ریسک تحت تاثیر عوامل مختلفی قرار می گیرد عواملی مانند قیمت جهانی طلا، وجود انتظارات تورمی، نوسانات نرخ ارز، نوسانات شاخص سهام و تحریم های بین المللی. در این بین از دو فاکتور داخلی و خارجی تأثیرپذیر است. فاکتور داخلی تأثیرگذار نرخ برابری دلار به ریال بوده و فاکتور خارجی قیمت اونس جهانی است. از دیگر مزیت های سرمایه گذاری در طلا، نبود محدودیت زمانی هست و در هر زمان می توان اقدام به خرید و یا فروش کرد. انتخاب روش سرمایه گذاری در طلا بسیار حساس است. انتخاب از بین طلای ساخته شده یا ساخته نشده یکی از اصلی ترین دغدغه های افراد است. البته سرمایه گذاری های کلان عموماً بر روی طلای ساخته نشده صورت می گیرد. جذابیت بازار طلا به عنوان یک بازار سودده در کل دنیا و حتی کشورهای پیشرفته نیز مطرح است.

صندوق طلا

یکی دیگر از روش های سرمایهگذاری در ایران ورود به صندوق های سرمایه گذاری است. صندوق هایی که با قوانین مشخص و منعطف خود امکان سرمایه گذاری را سادهتر می کنند. یکی از جذاب ترین انواع صندوق سرمایه گذاری، نوع طلایی آن (همانند صندوق پشتوانه طلای لوتوس، صندوق سرمایه گذاری زرافشان امید ایرانیان، و صندوق سرمایهگذاری در اوراق بهادار مبتنی بر سکه طلای مفید) است. در واقع بدون درگیر شدن برای خرید طلا، از طلای ساخته شده گرفته تا انواع سکه، به صورت دقیق بر روی آن ها سرمایه گذاری می کنید. با این کار ارزش سرمایه شما بر اساس قیمت طلا محاسبه می شود. این روش، یکی از بهترین روش های سرمایهگذاری در ایران است. با توجه به وجود محرک هایی مانند افزایش قیمت دلار و افزایش تورم در سال ۹۹ احتمالا استقبال زیادی از بازار طلا شود، شاید طلا از دیگر بازارهای مالی مانند بورس بازدهی کمتری داشته باشد اما بازار طلا برای افرادی که ریسک پذیری بالایی ندارند و اطلاعات اقتصادی زیادی هم از دیگر بازارهای مالی ندارند بازار خوبی می باشد.

نقدشوندگی

چیزی که همیشه باعث شده تا به سکه به عنوان یکی از بازارهای سرمایه گذاری نگاه شود، این است که خاصیت «نقد شوندگی» بالایی دارد. سرمایه گذاری در سکه در مقایسه با موارد دیگر به سرمایه کمتری نیاز دارد. برای همین عده بسیاری برای حفظ ارزش پول خود، سکه طلا خریداری می کنند. اما کسب سود مستمر از آن مستلزم برخورداری از دانش و مهارت است که هرکسی از پس آن برنمی آید. خرید گواهی سپرده کالایی سکه طلا نیز از ابزارهایی است که بسیار هوشمندانه تر از خرید سکه فیزیکی و نگهداری آن است.

مقایسه بازدهی بازارها

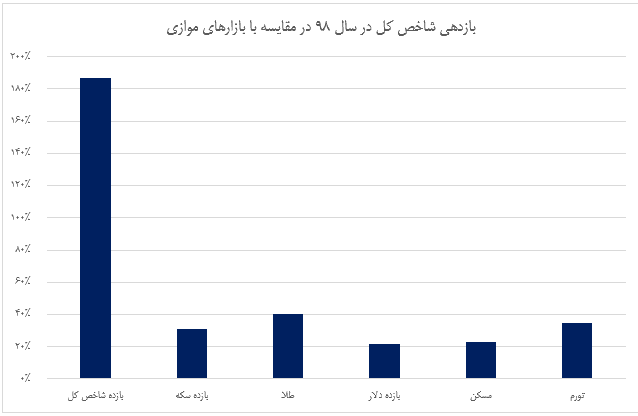

در سال ۹۸، شاخص کل با ثبت بازدهی ۱۸۷ درصدی با اختلاف، بازار سکه با بازدهی ۳۱ درصدی، دلار با بازدهی ۲۲ درصدی و مسکن با بازدهی۲۳ درصدی و طلا با بازدهی ۴۰٫۵ درصدی را پشت سر گذاشته است. همچنین طبق گزارش مرکز آمار تورم سالیانه ۳۴٫۸% گزارش شده است و این نشان می دهد سرمایه گذاری در بازارهای مسکن، دلار و سکه در سال قبل همانند نرخ بهره بانکی در سالیان اخیر، دیگر پاسخگوی حداقل یترین کاربرد یک فرصت سرمایه گذاری، یعنی پوشش تورم نیز نبوده اند.

چشم انداز بورس در سال ۹۹

برای برآورد وضعیت بازار سرمایه در سال آتی می توان چند “فرض” اساسی تعریف کرد:

- تداوم تحریم ها، کسری بودجه و کاهش درآمد ارزی دولت و روند رو به رشد دلار نیمائی با شیب ملایم

- افزایش حجم نقدینگی با رشد ۲۵ درصد (متوسط رشد سالیان اخیر) و نرخ تورم انتظاری در حدود ۳۰%

- تاثیر پذیری از قانون تجدید ارزیابی ها و معافیت مالیاتی و دیدگاه ارزش جایگزینی در ارزش گذاری

- حذف نرخ دلار ۴٫۲۰۰ یارانه ای در صنایع مرتبط

- کاهش و یا ثبات در سود بانکی و اوراق بدهی

- رکود سرمایه گذاری در بازارهای موازی

با در نظر گرفتن مفروضات بالا، بازار سرمایه میت واند همچون سال ۹۸، گزینه جذابی برای سرمایه گ ذاری در سال۹۹ در مقایسه با بازارهای موازی باشد.

نقش اساسی حمایت دولت از بازار سرمایه در سال ۹۹

دولت در راستای کنترل نرخ ارز و اثرات تورمی ناشی از آن بر کل اقتصاد، ناگزیر باید نقدینگی را به سمت بازار سرمایه هدایت کند. اگر واقعاً دولت تصمیم داشته باشد اقتصاد کشور در مسیر درست حرکت کند و در آینده شاهد رونق اقتصادی باشیم باید از بانک محوری به سمت بورس محوری تغییر مسیر دهد و نقدینگی را از مسیر بازارهای غیر مولد به سمت بازار سهام سوق دهد که این مهم نیز در حال رخ دادن است لذا در صورت عرضه سهام شرکت های جدید در بازار سرمایه و تامین مالی از این محل، در آینده ای نزدیک شاهد بزرگ شدن سهم بازار سرمایه در اقتصاد کشور خواهیم بود. بنابراین در سال ۹۹ احتمال فروش سهام شرکت های دولتی و همچنین سهم دولت در شرکت های حاضر در بازار بورس برای تامین کسری بودجه وجود دارد که تحقق این امر مستلزم ادامه رونق بورس است.

بازار سرمایه در کنار بازارهای موازی

بازار مسکن

با توجه به کاهش قدرت خرید و احتمال وضع مالیات بر این بازار، به نظر می رسد در سال پیش رو شاهد افزایش بیش از نرخ تورم قیمت ها در بازار مسکن نباشیم.

بازار طلا و سکه

ازآن جایی که دو پارامتر نرخ جهانی انس طلا و نرخ دلار در تعیین قیمت این کالا دخیل اند، “در صورت کنترل ویروس کرونا”، میتوان انتظار بازدهی در محدوده تورم را از طلا، سکه و صندوق های فعال در این حوزه داشت. با این حال در صورت عدم بهبود شرایط و تداوم رکود جهانی اقتصاد، امکان رشد نرخ جهانی انس طلا و کسب بازدهی بالاتر از تورم در این بازار وجود دارد. باید توجه داشت که در داخل کشور مهم ترین محرک بازار طلا و سکه، نرخ ارز می باشد که نرخ ارز در صورت رشد بازار سرمایه را نیز به صورت مثبت تحت تاثیر قرار خواهد داد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟