همیشه دولت ها بر اساس فعالیت های خود مبالغی را به پیمانکاران بدهکار هستند. گاهی این بدهکاری ها تا اندازه ای زیاد است که دولت در کوتاه مدت توان پرداختشان را ندارد. این موضوع باعث شده تا برگه بهاداری با عنوان «اوراق خزانه اسلامی» برای پرداخت بدهی های دولت ایجاد شود. بر اساس اسناد خزانه اسلامی، خزانه داری کل وزارت امور اقتصادی و دارایی، اوراق بهاداری با نام یا بی نام با بهای اسمی معین و بدون کوپن سود منتشر می کند. این اوراق سررسیدهایی حداکثر تا سه سال دارند که در قبال بدهی های مسجل بخش دولتی و با توافق بستانکاران به صورت تنزیلی با کسر از بهای اسمی اوراقی در اختیار خریداران آن قرار می گیرد. اینکه اسناد خزانه اسلامی چه کاربرد و ویژگی هایی دارند و چه افرادی می توانند از آنها سود ببرند، موضوعی است که در این مقاله به آن می پردازیم.

سودآوری بدون ریسک با اوراق خزانه اسلامی

به صورت کلی، اسناد خزانه اسلامی، ابزاری مالی است که مبتنی بر بدهی دولت به نظام بانکی، ذی نفعان و تامین کنندگان منابع بوده و به وسیله خزانه داری کل وزارت امور اقتصادی و دارایی منتشر می شود؛ به این معنا که دولت می تواند با انعقاد قراردادهای مربوط به مبادله های واقعی، اوراق بهادار خزانه را برای سررسید معین در اختیار بانک ها، پیمانکاران پروژه های کوتاه مدت یا تأمین کنندگان نیازهای جاری و به طور کلی طلبکاران دولت قرار دهد و از این راه نیازها و هزینه های جاری کوتاه مدت خود را تامین مالی کند. مثلا دولت در محاسبات خود پذیرفته که مبلغی بدهی به پیمانکاران دارد، اما در حال حاضر توان پرداختش را ندارد؛ از طرفی معتقد است که تا شش ماه دیگر می تواند بدهی خود را پرداخت کند.

با توجه به این موضوع، روی یک برگه بهادار مشخص می شود که دولت به موجب این برگه، سه میلیارد بدهی به پیمانکار «الف» دارد و آن را در ۳۰ بهمن ٩۵ پرداخت خواهد کرد. به این برگه که در مثال بالا اشاره شد، «اوراق خزانه اسلامی» می گویند. در این میان، پیمانکار «الف» می تواند تا آخر ۳۰ بهمن صبر کند و کل پول را بگیرد یا این برگه بهادار را – همانند چک – در بازار سرمایه زودتر اما به قیمتی کمتر از سه میلیارد بفروشد؛ به این فرآیند نیز عرضه اوراق خزانه در بازار ثانویه می گویند.

در ایران، بانک مرکزی ضامن است که اگر دولت به هر دلیلی بدهی را نپرداخت، بانک مرکزی بدهی را پرداخت خواهد کرد؛ این موضوع تضمینی برای خریداران اوراق خزانه و پیمانکاران به شمار می رود. در صورتی که دولت توان پرداخت وجه اسناد خزانه را نداشته باشد، پرداخت آن توسط بانک مرکزی به معنای استقراض غیرمستقیم دولت از بانک مرکزی خواهد بود و به این ترتیب، پایه پولی کشور افزایش یافته و منجر به تشدید تورم خواهد شد.

نماد اوراق خزانه چیست؟

اوراق اسناد خزانه اسلامی به اوراق «اخزا» یا «سخا» معروف هستند. نماد این اوراق همراه با عددی بیان می شود که نشانگر سررسید آن است. مثلا سررسید اسناد خزانه اسلامی ۹۵۰۹۰۹ در تاریخ ۰۹/۰۹/۱۳۹۵ است.

ویژگی های جالب اسناد خزانه اسلامی

اسناد خزانه مرسوم در دنیا توسط دولت به رقمی کمتر از قیمت اسمی به خریداران فروخته شده و از منابع مالی حاصل از فروش، بدهی های دولت پرداخت می شود. اما به دلیل اشکالات فقهی وارد بر این روش، دولت جمهوری اسلامی ایران، این اوراق را صادر و به شکل مستقیم به طلبکاران غیر دولتی واگذار می کند. دارنده اوراق در صورت نیاز به وجه نقد، این اوراق را در بازار «ابزارهای نوین مالی فرا بورس ایران» به فروش می رساند. به علت ضمانت موجود برای اوراق خزانه، معمولا این اوراق از بالاترین درجه اعتباری برخوردار هستند. به عنوان مثال، درجه اعتباری آنها در آمریکا AAA است. درجه اعتباری AAA بیانگر بالاترین کیفیت اعتباری بوده و زمانی استفاده می شود که کمترین ریسک اعتباری برای یک سرمایه گذاری وجود داشته باشد. کاربرد آن زمانی است که توانمندی فوق العاده ای در ایفای به موقع تعهدات وجود دارد.

نگاهی به مزایای اسناد خزانه

اوراق خزانه اسلامی مزایای مختلفی را برای دولت، پیمانکاران و خریداران به همراه دارند:

- تصفیه بدهی های دولت و تسریع در پرداخت آن به پیمانکاران

- تامین کسری بودجه دولت

- ابزاری مؤثر برای بانک مرکزی در اجرای سیاست پولی و تنظیم حجم نقدینگی

- سود بدون ریسک برای خریداران اوراق خزانه

این موضوع، مزیت بسیار مناسبی برای فعالان بازار سرمایه است. چون می توانند در مدت زمانی معلوم با سود مشخصی همراه شوند و سرمایه آنها نیز با تهدید مواجه نمی شود.

- قرار گرفتن در اولویت تعهدات دولت

بزرگ ترین دغدغه فعالان بازار سرمایه در خصوص اسناد خزانه اسلامی، عدم ایفای تعهدات دولت در زمان سررسید است؛ برای رفع این نگرانی، دولت به این بدهی اولویتی هم ردیف حقوق و مزایای کارکنان خودش داده و به عنوان بدهی ممتاز دولت در نظر گرفته می شود.

- ضمانت پرداخت مبلغ اسمی از سوی خزانه داری کل کشور

خزانه داری کل کشور نیز موظف است پرداخت مبلغ اسمی اسناد خزانه اسلامی را در سررسید اوراق تعهد کند.

- قابلیت نقد شوندگی بالا

به این معنا که چون حجم معاملات در فرابورس بالا است، دارندگان این اوراق می توانند در هر زمان نسبت به فروش اوراق خود در بازار اقدام کنند.

- معافیت مالیاتی

اسناد خزانه اسلامی چه تفاوتی با سایر اوراق بهادار دارند؟

تفاوت عمده این اسناد با سایر اوراق بهادار، در سررسید آن و پرداخت سود است. معمولا این اوراق، سررسیدی کمتر از یک سال دارند و اغلب سررسیدشان به صورت ۴، ۱۳ ،۲۶ و ۵۲ هفته ای است. اسناد خزانه اسلامی بدون سود هستند و هیچ گونه پرداخت میان دوره ای با عنوان سود نخواهند داشت و سرمایه گذاران از اختلاف قیمت خرید اوراق و ارزش اسمی دریافتی آن در سررسید، سود می برند. دارندگان اوراق، مبلغ اسمی را در سررسید از دولت دریافت می کنند.

شیوه پرداخت مبلغ اسمی اسناد خزانه اسلامی در سررسید چگونه است؟

سازمان مدیریت و برنامه ریزی کشور، وجه مورد نیاز برای بازپرداخت ارزش اسمی اوراق را با توجه به زمان سررسید از طریق خزانه داری کل کشور به بانک عامل منتقل می کند. شرکت سپرده گذاری مرکزی اوراق بهادار و تسویه وجوه، بر اساس اطلاعات آخرین دارندگان اسناد خزانه اسلامی، ارزش اسمی اوراق را از طریق بانک عامل به حساب دارندگان این اوراق واریز خواهد کرد.

انتشار و فروش اسناد خزانه اسلامی چگونه انجام می شود؟

وزارت امور اقتصادی و دارایی به نمایندگی از دولت، اسناد خزانه اسلامی را از محل ردیف بودجه اختصاص یافته منتشر می کند. دستگاه های ذی ربط نیز بر اساس بودجه اختصاص یافته و اولویت بندی، لیست پیمانکاران طلبکار از دولت را به بانک عامل معرفی خواهند کرد. بعد از احراز هویت و اخذ اطلاعات لازم توسط بانک عامل، لیست پیمانکاران به فرابورس ایران اعلام خواهد شد. سپس حداکثر ظرف ۱۰ روز کاری، اطلاعات در سامانه معاملات ثبت شده و پیمانکاران می توانند نسبت به فروش اسناد خزانه اسلامی در بازار ابزارهای نوین مالی فرا بورس ایران اقدام کنند.

پیمانکارانی که برای تامین منابع مالی خود نیاز به وجه مالی داشته باشند می توانند اوراق خود را از طریق یکی از کارگزاران عضو فرابورس ایران به قیمت روز در بازار فرابورس به فروش برسانند. اسناد خزانه اسلامی به صورت الکترونیکی منتشر می شود و در سامانه های معاملاتی بازار سرمایه به صورت الکترونیکی به پیمانکاران تخصیص پیدا می کند. در سررسید اسناد خزانه اسلامی، خزانه داری مبلغ اسمی اوراق را به حسابی نزد بانک عامل واریز می کند. پس از آن شرکت سپرده گذاری مرکزی اوراق بهادار و تسویه وجوه، مبلغ اسمی را به شماره حساب بانکی دارندگان اوراق واریز خواهد کرد. بنابراین اعلام شماره حساب و شبای بانکی دارندگان اوراق به کارگزار ضروری است.

قیمت اسناد خزانه اسلامی چگونه محاسبه می شود؟

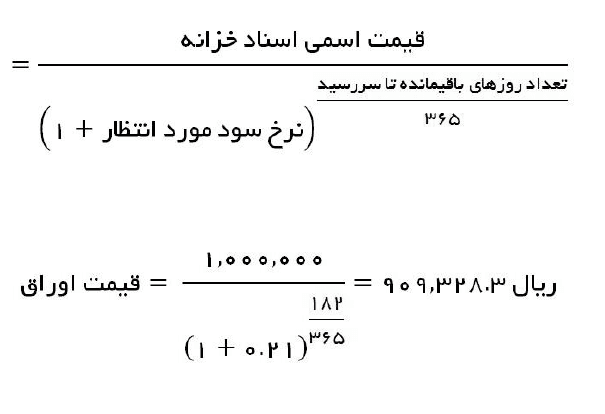

قیمت این اوراق با در نظر گرفتن دو عامل نرخ سود مورد انتظار بازار و فاصله تا سررسید اوراق تعیین می شود. به عنوان نمونه، قیمت اوراق در شرایطی که ۱۸۲ روز تا سررسید باقی مانده و نرخ بازده مورد انتظار بازار ۲۱ درصد است، به روش زیر محاسبه می شود:

بنابراین هرچه به سررسید نزدیک می شویم، قیمت اسناد خزانه اسلامی به قیمت اسمی آن نزدیک تر می شود. علاوه بر این، با افزایش نرخ بازده مورد انتظار بازار، قیمت بازاری اسناد خزانه اسلامی کاهش خواهد یافت. قیمت بازاری اسناد خزانه اسلامی در بازار سرمایه با مکانیزم عرضه و تقاضا مشخص خواهد شد. این مکانیزم در عرضه اولیه به یکی از دو روش ثبت سفارش و حراج مشخص می شود. در روش ثبت سفارش، قیمت های وارده توسط خریداران به صورت مخفی خواهد بود و تعداد سفارشات وارده توسط خریداران مجموعاً باید به میزان حداقل ۸۰ درصد حجم کل اوراق عرضه شده باشد. در ضمن، قیمتی که کشف می شود باید به گونه ای باشد که در آن قیمت، حداقل ۸۰ درصد اوراق عرضه شده به فروش برسند. مثلا در صورتی که ۸۰ درصد اوراق عرضه شده با قیمت ۷۲۰,۰۰۰ ریال مد نظر قرار گیرد کسانی که قیمت های بالاتری را برای خرید پیشنهاد کرده اند نیز این اوراق را با قیمت ۷۲۰,۰۰۰ ریال خریداری می کنند و کسانی که قیمت های پایین تر را پیشنهاد داده اند اوراقی دریافت نخواهند کرد.

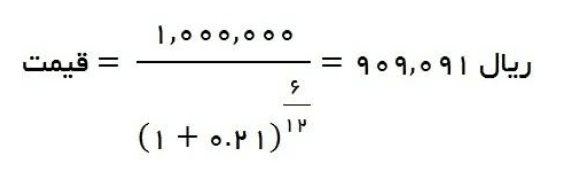

در روش حراج، قیمت در یک جلسه معاملاتی و بر اساس رقابت خریداران تعیین می شود. در این روش سفارش، متقاضیان (خریداران) و عرضه کنندگان (فروشندگان) در یک بازه زمانی وارد سامانه معاملاتی می شوند. پس از آن بهترین قیمت های خرید (بالاترین قیمت ها) و بهترین قیمت های فروش (پایین ترین قیمت ها) با یکدیگر منطبق شده و معامله انجام خواهد شد. در این میان، قیمت این اوراق تحت تأثیر دو عامل «تعیین نرخ سود مورد انتظار بازار» و «فاصله تا سررسید اوراق» است. مثلا قیمت اوراق در شرایطی که ۶ ماه تا سررسید باقی مانده و نرخ بازده مورد انتظار بازار ۲۱ درصد است به روش زیر محاسبه می شود:

آیا بازده حاصل از خرید و نگهداری اسناد خزانه اسلامی قانع کننده است؟

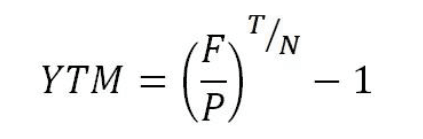

به منظور آشنایی با شیوه محاسبه نرخ بازده نگهداری اسناد خزانه اسلامی تا سررسید و همچنین مقایسه بازده این اوراق با سایر اوراق تامین مالی، می توان نرخ بازده اسناد خزانه را به صورت روزشمار و به شکل زیر محاسبه کرد:

F: قیمت اسمی

P: قیمت خرید

T: تعداد روزهای سال ( ۱۳۶۵)

N: تعداد روزهای باقیمانده تا سررسید

جمع بندی

فعالان بازار سرمایه در صورتی که قصد سرمایه گذاری مطمئن و بدون ریسک در بازار سرمایه را داشته باشند می توانند روی اسناد خزانه اسلامی سرمایه گذاری کنند تا از این طریق در مدت زمانی مشخص با سودآوری مناسب و مشخصی همراه شوند. شاید نگرانی برخی از فعالان بازار سرمایه در عدم نقدشوندگی این اسناد باشد. اما با توجه به تضمین بانک مرکزی مبنی بر پرداخت آن، این نگرانی نیز حل شده و فعالان بازار سرمایه با خیالی آسوده می توانند به سرمایه گذاری روی این اوراق بپردازند.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟