سرمایه گذاری در بازار سرمایه، همواره برای سرمایه گذران، بازده توام با ریسکی را به همراه داشته که شناسایی این ریسک و توازن آن با بازدهی مورد نظر از مهمترین دغدغه های فعالان بازار سرمایه است و ضریب بتا از آن جهت در انجام معاملات بورسی دارای اهمیت گردیده که ریسک و بازده یک سهم خاص یا سبدی از سهام را در جریان حرکت کلی بازار مورد ارزیابی قرار می دهد. محاسبه ضریب بتا امکان ارزیابی تاثیرات تغییرات بازار بر روی سهام یک شرکت یا سبدی از سهام شرکت های مختلف را به سرمایه گذار خواهد داد.

ساده ترین مفهومی که می توان برای ضریب بتا ارائه کرد این است که؛ حاکی از میزان ریسکی است که یک سرمایه گذار با خرید سهام، نسبت به کل بازار متحمل می شود. برای درک بهتر مفهوم ضریب بتا شاید لازم باشد ابتدا تعریف کلی از ریسک سیستماتیک داشته باشیم؛ ریسک سیستماتیک، ریسکی است که در اثر عواملی همچون تحولات اقتصادی، سیاسی و اجتماعی مانند تغییر نرخ ارز، چرخه تجاری سیاست پولی و مالی دولت ایجاد می گردد و به طور هم زمان بر قیمت کل اوراق بهادار موجود در بازار مالی تاثیر دارد. ریسک سیستماتیک یا غیر قابل اجتناب، تنها مخصوص به یک یا چند شرکت نیست بلکه به کل بازار مربوط میشود و در اثر عوامل کلی بازار به وجود می آید. با تعریف کلی که از ریسک سیستماتیک ارائه گردید می توان گفت، ضریب بتا به عنوان شاخصی از ریسک سیستماتیک یک سهم یا مجموعهای از سهام نسبت به ریسک بازار محسوب می گردد.

نحوه محاسبه ضریب بتا

در تفسیر ضریب بتای محاسبه شده برای یک سهم یا سبدی از مجموع سهام مختلف و یا شاخص یک صنعت مواردی به شرح زیر قابل ذکر است:

- سهامی که ضریب بتای آن برابر با یک باشد، افزایش یا کاهش قیمت آن دقیقا مطابق با حرکت بازار خواهد بود. در این حالت نوسانات بازدهی سهم منطبق با بازدهی بازار است.

- سهمی که دارای ضریب بتای بزرگتر از یک باشد، به اصطلاح سهم تهاجمی نامیده می شود و افزایش یا کاهش قیمت سهم، بیشتر از افزایش یا کاهش کل بازار است. از اینرو نوسانات بازدهی سهم از نوسانات بازار، بیشتر و ریسک بیشتری را به همراه خواهد داشت.

- اگر ضریب بتا سهم کوچکتر از یک و بزرگتر از صفر باشد، به اصطلاح این سهم را تدافعی می نامند و افزایش یا کاهش قیمت سهم کوچکتر از روند کلی بازار خواهد بود. لذا نوساناتی کمتر از نوسانات بازار را تجربه می کند و به آن ها دارایی کم ریسک گفته می شود.

- سهامی که ضریب بتای آن مساوی صفر باشد، نشان میدهد حرکت قیمت سهم هیچ هم بستگی با حرکت بازار و کلیت بازار ندارد و با نوسانات بازار تغییر نمی کند.

- سهم با ضریب بتای کوچکتر از صفر، نشان می دهد حرکت قیمت سهم خلاف جهت روند کلی بازار است. به بیان دیگر اگر سهمی بتای منفی داشته باشد، رفتار آن سهم درست عکس رفتار بازار خواهد بود.

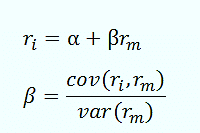

براساس آنچه که بیان شد، سهم هایی که ضریب بتای بزرگتر دارند، ریسک بیشتر و بلطبع پتانسیل بالاتر برای بازدهی خواهند داشت. به عنوان مثال اگر ضریب بتای سهمی دو باشد، نوسانات قیمت سهم دو برابر شاخص بازار خواهد بود؛ یعنی هنگامی که شاخص کل بازار با رشد ۱۰ درصدی همراه است، قیمت این سهم ۲۰ درصد افزایش را تجربه خواهد نمود و برعکس زمانی که بازار ۱۰ درصد سقوط می کند، قیمت این سهم ۲۰ درصد کاهش خواهد داشت. همانطور که قبلا نیز اشاره گردید، ضریب بتا (β) نشانگر نوسان قیمتی دارایی یا سهام، در مقایسه با نوسان کل بازار است، لذا از لحاظ محاسباتی، ضریب بتا شیب معادلهی رگرسیون خطی بازده دارایی نسبت به بازده بازار است.

بنابراین برای محاسبه عددی ضریب بتا باید کوواریانس بین بازدهی دارایی و بازدهی بازار را بر واریانس بازار تقسیم نماییم. لازم به ذکر است برای محاسبه بتای یک سبد از دارایی های سهام یا صندوق سرمایه گذاری، بایستی بتای هر یک از سهام موجود در سبد یا صندوق را به صورت مجزا به دست آورد، سپس میانگین موزون بتای آن ها را محاسبه نمود؛ عدد بدست آمده معادل بتای آن سبد از دارایی ها یا صندوق سرمایه گذاری خواهد بود.

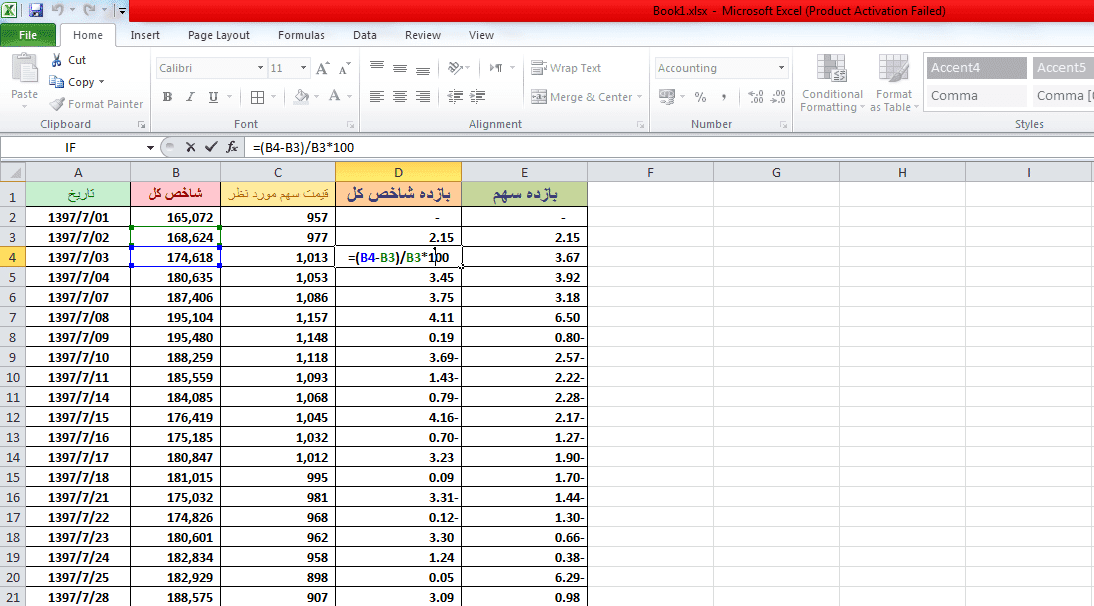

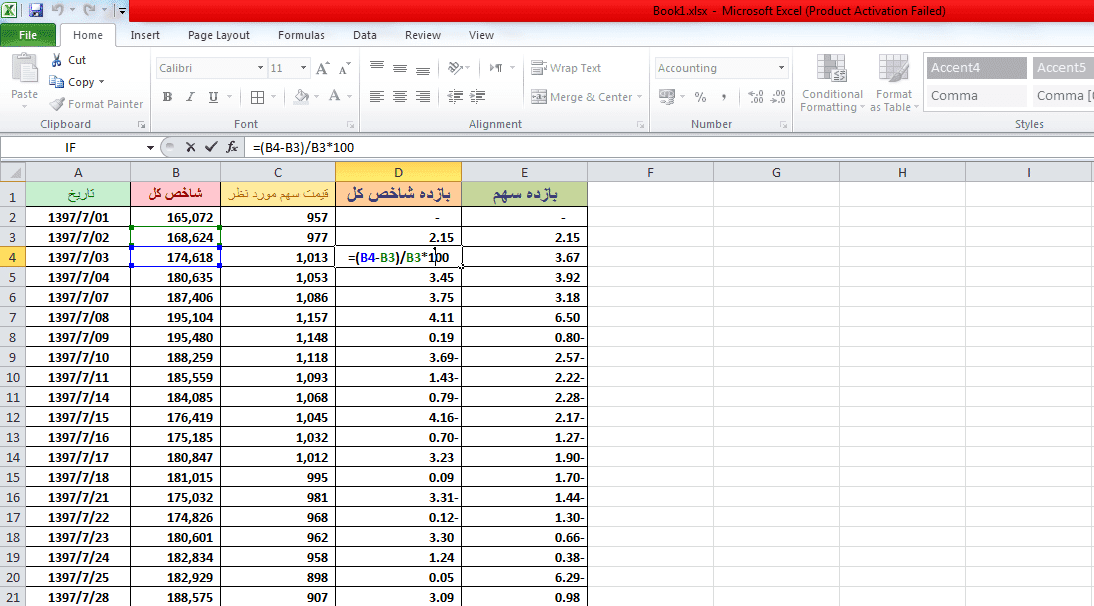

- نخستین مرحله در محاسبه ضریب بتا، استخراج داده ها است: در این مرحله باید ابتدا دادههای مربوط به قیمت سهم مورد نظر و مقدار شاخص کل را برای یک بازهی زمانی با استفاده از نرم افزار و یا سایت بورس اوراق بهادار تهران tse.ir استخراج نماییم.

- سپس باید اطلاعات استخراج شده را به یک شیت از اکسل، در سه ستون به ترتیب شامل تاریخ، قیمت پایانی سهم و مقدار شاخص کل انتقال دهیم.

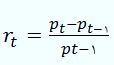

- مرحله دوم محاسبه بازدهی سهام و بازدهی شاخص کل است: برای محاسبه بازدهی سهام مورد نظر و بازدهی شاخص از فرمول زیر استفاده می گردد.

- rt بازدهی سهام یا شاخص ، pt قیمت سهام یا مقدار شاخص در هر روز ، Pt-1 قیمت سهام یا مقدار شاخص در یک روز قبل

![]()

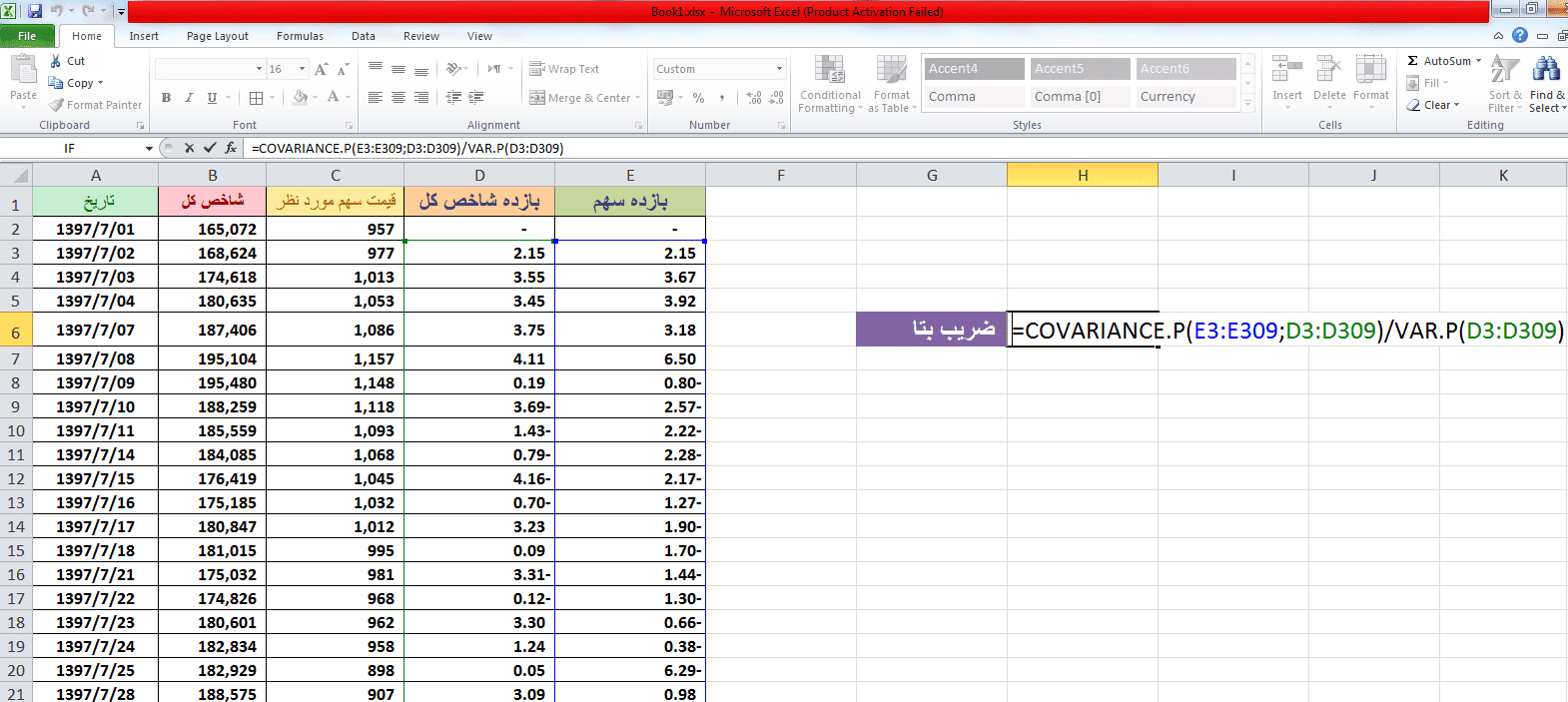

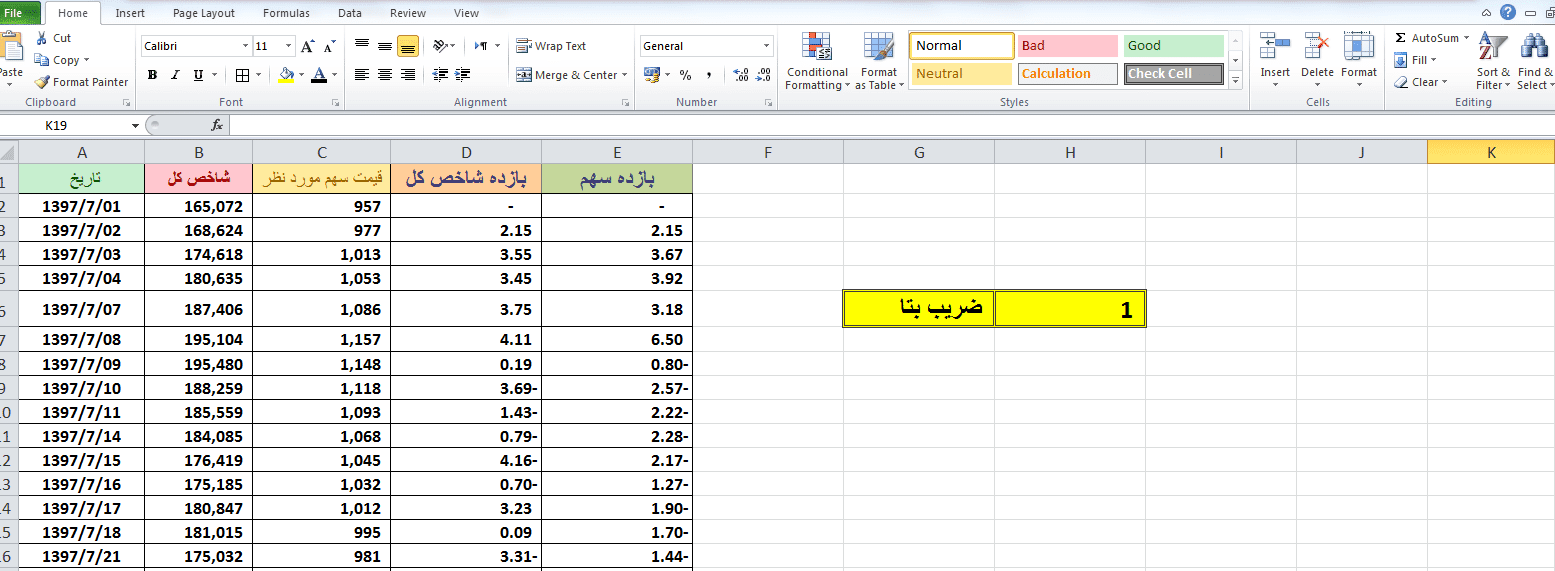

- مرحله سوم محاسبه ضریب بتا با استفاده از فرمول است: محاسبه این ضریب با داشتن بازدهی روزانه سهام و شاخص کل، به راحتی قابل انجام است. در این مرحله کافی است فرمول محاسباتی ضریب بتا که قبلا نیز بدان اشاره شد؛ به صورتی که در شکل زیر نشان داده شده و با توجه به بازه زمانی که برای داده ها در نظر گرفته شده، در یک سلول از شیت اکسل وارد گردد.

![]()

- با وارد کردن این فرمول در اکسل و با استفاده از بازده سهم مورد نظر و شاخص کل در بازه زمانی مورد نظر می توان ضریب بتا را محاسبه کرد که در اینجا ضریب بتا برابر با ۱ گردید که حاکی از آن است که نوسانات سهم مورد نظر ما منطبق با بازدهی بازار است و افزایش یا کاهش قیمت آن دقیقا مطابق با حرکت بازار خواهد بود.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟