ترازنامه بانک مرکزی ابزار مفیدی برای بررسی نقش بانک مرکزی در تعیین عرضه پول و کنترل آن است. در واقع ترازنامه، یک صورت مالی است که در زمانی مشخص، ارزش دارایی های تملک شده توسط یک واحد یا یک بخش نهادی و مطالبات مالی (بدهی ها) تقبل شده توسط این واحد یا بخش را نشان می دهد. اگر از کمی بالاتر به این موضوع نگاه کنیم در حقیقت، ترازنامه نمایش دهنده ثروت ملی است که مجموع دارایی های غیرمالی و خالص مطالبات با دنیای خارج را شامل می شود. به طور کلی ترازنامه بانک مرکزی دو بخش از دارایی ها را شامل می شود؛ بخش اول: «دارایی های خارجی، موجودی سکه و اسکناس، میزان وام اعطایی به بخش دولتی، بانک های تجاری و تخصصی و سایر دارایی ها» و بخش دوم: «حجم بدهی ها و سرمایه بانک مرکزی است.» در ادامه این مقاله، اجزای ترازنامه را مورد بررسی قرار می دهیم.

اقلام دارایی ترازنامه بانک مرکزی

- دارایی های خارجی (FA: Foreign Assets): اولین قلم از دارایی های ترازنامه، دارایی های خارجی است. اقلامی که در این نوع از دارایی ها گنجانده شد ه اند عبارتند از:

۱-۱ موجودی طلا: طلای نزد بانک مرکزی به دو صورت طلای با پشتوانه پول و طلای آزاد وجود دارد. به بانک مرکزی اجازه داده شده تا بخشی از طلای پشتوانه موجود در ایران را در مقابل دریافت تسهیلات بانکی نزد بانک های خارجی سپرده گذاری کرده و از کشور خارج کند.

۱-۲ طلا در صندوق بین المللی پول: قسمت دیگری از طلا به صورت دارایی ایران نزد صندوق بین المللی پول نگهداری می شود.

۱-۳ ذخیرهای ارزی: این ذخیره ها مهم ترین و عمده ترین قلم از دارایی های خارجی به شمار می روند که شامل سه بخش زیر هستند:

![]() حساب ذخیره ارزی: تمام درآمدهای ارزی حاصل از فروش نفت که از ارقام پیش بینی شده در قانون برنامه تجاوز کند به این حساب واریز می شود. همچنین برای خنثی سازی اثر افزایش درآمدهای ارزی بر دارایی های خارجی و پایه پولی، دقیقا معادل حساب نام برده شده در قسمت دارایی، به حساب سپرده دولت نزد بانک مرکزی – در قسمت بدهی های ترازنامه بانک مرکزی – افزوده می شود.

حساب ذخیره ارزی: تمام درآمدهای ارزی حاصل از فروش نفت که از ارقام پیش بینی شده در قانون برنامه تجاوز کند به این حساب واریز می شود. همچنین برای خنثی سازی اثر افزایش درآمدهای ارزی بر دارایی های خارجی و پایه پولی، دقیقا معادل حساب نام برده شده در قسمت دارایی، به حساب سپرده دولت نزد بانک مرکزی – در قسمت بدهی های ترازنامه بانک مرکزی – افزوده می شود.

![]() ارز پشتوانه

ارز پشتوانه

![]() سایر

سایر

دارایی های ارزی بانک مرکزی به شکل های مختلفی نگهداری می شوند که عبارتند از:

![]() اسکناس و نقود خارجی

اسکناس و نقود خارجی

![]() سپرده های دیداری: این سپرده ها بیشتر در بانک های خارجی مختلف نگهداری می شوند.

سپرده های دیداری: این سپرده ها بیشتر در بانک های خارجی مختلف نگهداری می شوند.

![]() سپرده های مدت دار: این سپرده ها نیز همانند سپرده های دیداری در خارج و نزد بانک های مختلف نگهداری می شوند. بخش قابل توجه ارزها در این نوع از سپرده ها حفظ می شوند.

سپرده های مدت دار: این سپرده ها نیز همانند سپرده های دیداری در خارج و نزد بانک های مختلف نگهداری می شوند. بخش قابل توجه ارزها در این نوع از سپرده ها حفظ می شوند.

![]() اوراق قرضه بین المللی: بخش قابل توجه دارایی های ارزی به خرید اوراق قرضه کشورهای دیگر اختصاص یافته است. البته این اوراق درآمدهایی نیز برای بانک مرکزی ایجاد می کنند.

اوراق قرضه بین المللی: بخش قابل توجه دارایی های ارزی به خرید اوراق قرضه کشورهای دیگر اختصاص یافته است. البته این اوراق درآمدهایی نیز برای بانک مرکزی ایجاد می کنند.

![]() بدهکاران موقت به ارز

بدهکاران موقت به ارز

![]() سایر: شامل بدهی ارزی دولت، صندوق بین المللی پول، تسهیلات به کشورهای فقیر و غیره است.

سایر: شامل بدهی ارزی دولت، صندوق بین المللی پول، تسهیلات به کشورهای فقیر و غیره است.

۱-۴ حق برداشت مخصوص (SDR :Special Drawing Rights): این قلم از دارایی بانک مرکزی، مبلغ ریالی سهم «SDR» ایران را در صندوق بین المللی پول نشان می دهد.

۱-۵ سهام در موسسات بین المللی: این قلم، ارزش ریالی سهم بانک مرکزی را در سازمان های بین المللی نشان می دهد. (مثلا، صندوق بین المللی پول، بانک توسعه اسلامی، صندوق اوپک، شرکت های بین المللی و…)

۱-۶ ارزهای تهاتری: این مورد معمولا هنگام انجام معاملات پایاپای با سایر کشورها ایجاد می شود. قلم دارایی ارزهای تهاتری نزد بانک مرکزی، سپرده های ارزی ایران نزد بانک های مرکزی دیگر کشورهایی که با ایران مبادلات پایاپای دارند را نشان می دهد.

- موجودی سکه و اسکناس: این موجودی، دومین قلم از دارایی ترازنامه بانک مرکزی است. منظور از آن مقدار سکه و اسکناسی است که بانک مرکزی در صندوق خود برای فعالیت های جاری اش نگهداری می کند. چگونگی تغییر این قلم دارایی، بدین ترتیب است که اگر بانک مرکزی تصمیم به افزایش موجودی صندوق خود داشته باشد در آن صورت در ازای فروش انواع دارایی، پول نقد می گیرد؛ این کار موجب افزایش این قلم از دارایی می شود و برعکس اگر بانک مرکزی پرداخت های نقدی انجام دهد کاهش می یابد.

- بدهی بخش دولتی یا نگهداری اوراق بهادار دولتی (GS: Government Securities): این بخش، سومین قلم دارایی از ترازنامه است. دولت مقداری اوراق قرضه را طی سالیان متمادی به بانک مرکزی فروخته است. این اوراق، اسناد بدهی دولت به بانک مرکزی هستند و بانک مرکزی صاحب آن ها است. چگونگی تغییر این قلم دارایی به این ترتیب است که اگر دولت وام بگیرد – از طریق فروش اوراق قرضه به بانک مرکزی – این رقم بالا خواهد رفت و برعکس.

- بدهی بانک ها یا وام به سیستم بانکی (D & A: Discount and Advances): این بدهی، چهارمین قلم دارایی ترازنامه است که معادل ذخایر ناشی از وام سیستم بانکی یا BR(Barrowed Reserves) است. این قلم همان وام و اعتباراتی است که بانک مرکزی به سیستم بانکی می دهد. اعتبارهای اعطا شده یا به صورت وام و اعتبار مستقیم یا به صورت تنزیل مجدد اسناد بانک ها هستند. این قلم از طریق اعطای وام به سیستم بانکی از جانب بانک مرکزی افزایش می یابد و زمانی که سررسید وام به پایان می رسد و سیستم بانکی وام بانک مرکزی را بازپرداخت می کند، کاهش می یابد.

- سایر دارایی ها (OA: Other Assets): پنجمین قلم دارایی ترازنامه است. سایر دارایی ها شامل سه بخش هستند:

- اموال غیرمنقول شامل احداث کارخانه، اسناد بهادار، مجتمع اداری بانک و غیره

- اموال منقول شامل رایانه، ترمینال و سایر تجهیزات اداری، اثاثیه و لوازم اداری و غیره

- دیگر دارایی ها شامل موجودی نقره، تمبر، سکه های دوره اشکانیان و دارایی های متفرقه

اقلام بدهی ترازنامه بانک مرکزی

- اسکناس و مسکوک (N): نخستین قلم بدهی ترازنامه است. بانک مرکزی تنها سازمانی است که حق انحصاری انتشار اسکناس و سکه در هر کشور را در دست دارد. سکه و اسکناس منتشر شده با روش های گوناگون در اختیار بخش های مختلف اقتصادی قرار می گیرد. بانک مرکزی در قبال دریافت اوراق بهادار که بدهی دولت یا سیستم بانکی است یا در قبال دریافت ارزهای خارجی که بدهی بخش خارجی هستند، اسکناس یا سکه را منتشر می کند. هر زمان بانک مرکزی بخواهد میزان اسکناس و سکه در جریان را افزایش دهد به یکی از روش های زیر عمل می کند:

- ذخایر ارزی از دولت دریافت می کند.

- اوراق قرضه دولتی می خرد.

- به سیستم بانکی وام می دهد.

- انواع دیگر دارایی ها را خریداری می کند.

از مجموعه سکه و اسکناس انتشار یافته به غیر از بخش کوچکی که بانک برای مصرف های جاری خود نگه می دارد بقیه شامل بدهی های بانک مرکزی به سایر بخش ها می شوند. در نتیجه، مجموع سکه و اسکناس انتشار یافته یا در دست اشخاص یا در سیستم بانکی یا نزد خود بانک قرار دارد.

- سپرده های بانک ها نزد بانک مرکزی: این سپرده ها دومین قلم از بدهی های ترازنامه بانک مرکزی هستند که همان ذخایر سیستم بانکی (Total Reserves)TR به شمار می روند. این قلم از ذخایر قانونی و سپرده های دیداری، ذخایر اضافی را تشکیل می دهند. در واقع به رقم مازاد بر ذخایر قانونی، ذخایر اضافی می گویند. تغییرات سپرده های اشخاص نزد سیستم بانکی به هر علتی که باشد می تواند این قلم بدهی را تغییر دهد. بانک مرکزی می تواند از طریق سپرده های مدت دار سیستم بانکی نزد بانک مرکزی کنترل بیشتری را بر ذخایر اضافی سیستم بانکی اعمال نماید.

- سپرده های دولت نزد بانک مرکزی (GD: Government Deposits): سومین قلم بدهی در ترازنامه است. وقتی دولت از بانک مرکزی وام می گیرد یا به او اوراق قرضه می فروشد معمولا در قبال آن، مبلغ را به صورت نقد نمی گیرد و نزد بانک مرکزی سپرده ایجاد می کند. افزایش مالیات ها یا وام دولت از سیستم بانکی یا بانک مرکزی معمولا این قلم را افزایش و هزینه های دولت، آن را کاهش می دهد. عمده ترین نقش نگهداری سپرده های دولت نزد بانک مرکزی، تسهیل دریافت ها و پرداخت های دولت است.

- بدهی های ارزی (FL: Foreign Liabilities): چهارمین قلم از بدهی های بانک مرکزی خود از چند قلم تشکیل شده است:

![]() وام های دریافتی از خارج

وام های دریافتی از خارج

![]() تخصیص حق برداشت مخصوص

تخصیص حق برداشت مخصوص

![]() ارزهای تهاتری

ارزهای تهاتری

- حساب سرمایه (CAP: Capital Account): پنجمین قلم از بدهی ترازنامه بانک مرکزی است. این حساب ارزش کل سهام بانک مرکزی را نشان می دهد. در کشورهایی مانند ایران که بانک مرکزی دولتی است، دولت، مالک سهام یا سرمایه بانک مرکزی به شمار می رود. در کشورهایی که بانک مرکزی سازمان دولتی نیست مالک سهام بانک مرکزی سیستم بانکی است.

- ودیعه ثبت سفارش کالاهای بخش غیردولتی و پیش پرداخت اعتبارات اسنادی بخش دولتی: زمانی که بخش خصوصی اقدام به واردات کالا از خارج می کند، در این شرایط درصدی از کل معامله را به صورت ودیعه ثبت سفارش خصوصی در بانک مرکزی، سپرده گذاری کرده و در مقابل آن قلم سایر دارایی ها در ترازنامه بانک مرکزی افزایش پیدا می کنند. مثلا اگر بخش خصوصی اقدام به وارد کردن کالا یا خدمت از خارج کرده باشد در قبال ریال پرداختی به بانک مرکزی از بانک مرکزی ارز گرفته و قیمت کالاهای خریداری شده خود را پرداخت خواهد کرد. در آن صورت از این حساب معادل مبلغ ودیعه کم می گردد و در قسمت دارایی ها نیز حساب سایر دارایی های بانک مرکزی معادل همین مبلغ کم می شود. بخش دیگری که در قلم سایر بدهی ها وجود دارد، پیش پرداخت اعتبارات اسنادی بخش خصوصی است. در این مورد هنگامی که دولت کالایی را وارد می کند و مبلغی به صورت ودیعه نزد بانک مرکزی می گذارد در قسمت بدهی، حساب پیش پرداخت اعتبارات اسنادی بخش دولتی، افزایش می یابد و در قسمت دارایی، وام به بخش دولتی افزایش خواهد یافت.

- سایر بدهی ها: این بخش از بدهی ها اقلام مختلفی را شامل می شود. برخی از مهم ترین بخش های آن، اوراق مشارکت، درآمدهای حاصل از سرمایه گذاری در خارج و غیره هستند. بد نیست بدانید که همه وجوه اوراق مشارکت منتشر شده توسط بانک مرکزی در قسمت سایر بدهی ها محاسبه می شوند.

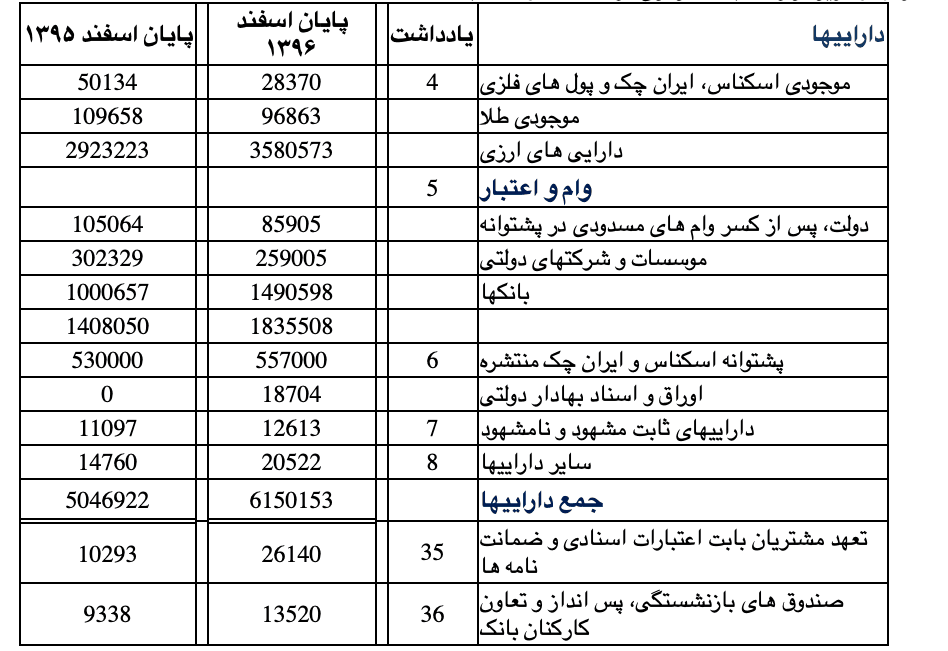

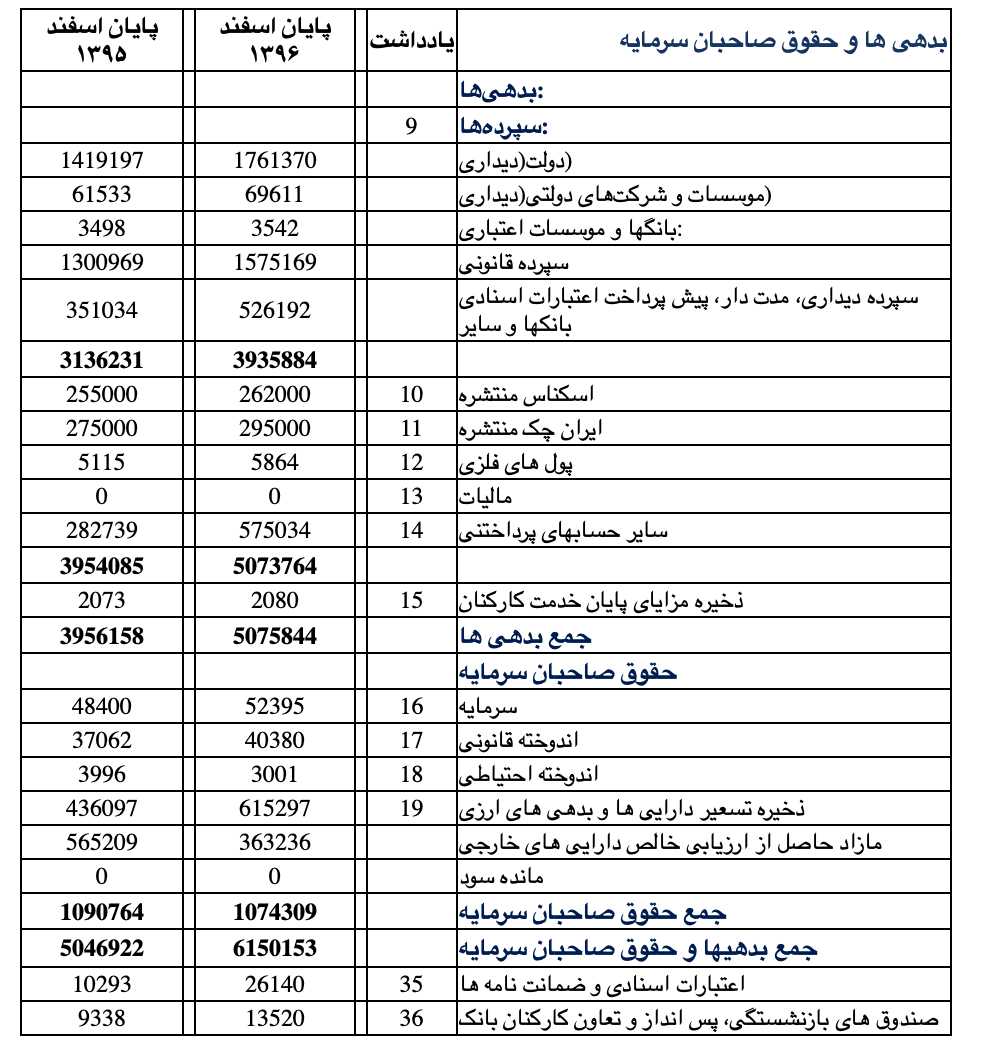

در جدول زیر ترازنامه بانک مرکزی در سال ۹۵ و ۹۶ قابل مشاهده است:

*اعداد به میلیارد ریال می باشد.

![بلو بانک بلوبانک چیست؟ [ثبت نام بلو بانک + معرفی کارت بلو بانک]](/_next/image/?url=https%3A%2F%2Fpanel.khanesarmaye.com%2Fwp-content%2Fuploads%2F2024%2F08%2F%D8%A8%D9%84%D9%88-%D8%A8%D8%A7%D9%86%DA%A9.jpg&w=3840&q=75)

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟