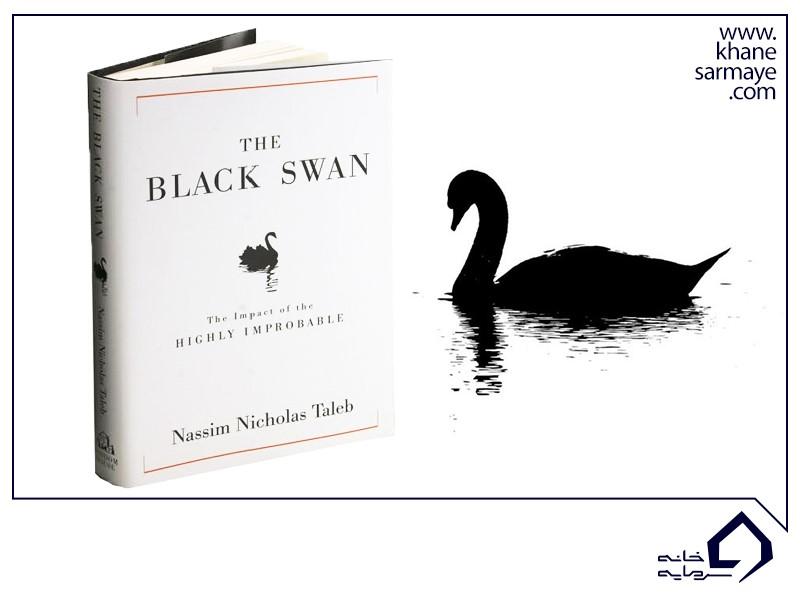

مجموعه حوادثی در جهان به وقوع می پیوندند که، از آن ها تحت عنوان «قوی سیاه» نام برده می شود. مهم ترین ویژگی این دسته اتفاقات، نادر و غیر محتمل بودن آن ها است. این مفهوم توسط نویسنده ای به نام نسیم نیکولاس طالب در کتابش به همین نام (قوی سیاه انتشارات بریتانیایی پنگوئن-سال ۲۰۰۸)، کاملاً توضیح داده شده است. تئوری اساسی این کتاب این است که، جهان به شدت تحت تأثیر اتفاقات عجیبی می باشد که پیش بینی آن ها بسیار دشوار است. این وقایع تأثیرات اجتناب ناپذیری روی بازارها و شرایط سرمایه گذاری داشته و باید جدی گرفته شوند. از نمونه اتفاقات قوی سیاه در زندگی انسان و اقتصاد می توان به رشد اینترنت و کامپیوترهای شخصی، حملات ۱۱ سپتامبر و جنگ جهانی اول اشاره نمود. با این حال بسیاری از وقایع غیر ممکن، غیر قابل پیش بینی یا ترکیبی از هر دو مثل سیل، خشک سالی و بیماری های واگیردار نیز می توانند در زمره این اتفاقات قرار بگیرند.

خلاصه کتاب قوی سیاه

نتیجه گیری نویسنده این است که، مردم نسبت به این وقایع، تعصب روانشناختی و نوعی ناآگاهی دسته جمعی دارند. در واقع، این اتفاقات بزرگ و نادر به دلیل اینکه در چهارچوب وقایع طبیعی قابل انتظار قرار ندارند، خطرناک به نظر می رسند.

پیامدهای این وقایع در اقتصاد و سرمایه گذاری

بازارهای مالی و به ویژه سهام، تحت تأثیر رویدادهای مختلفی هستند. دوره های رکود یا سقوط های ناگهانی بازار همانند دوشنبه سیاه، سقوط بازار سهام در سال ۱۹۸۷ و یا شکست حباب قیمتی شرکت های فناوری در سال ۲۰۰۰، نسبتاً قابل مدل سازی بودند. اما برای پیش بینی حادثه ای مثل ۱۱ سپتامبر، به مراتب شانس کمتری وجود دارد. واقعاً چه کسی تصور می کرد، قیمت سهام شرکت انرون تا مرز صفر سقوط کند؟ یا مباحث پیرامون شخص برنارد میداف که با استفاده از شیوه پانزی، توانست بزرگترین کلاهبرداری جهان را رقم بزند! نکته اصلی این است که، همه ما می خواهیم آینده را بدانیم اما، نمی توانیم! در واقع ما می توانیم تا حدی برخی چیزها را مدل سازی و پیش بینی کنیم اما، نه حوادثی مثل قوی سیاه که، برای انسان مشکلات مادی و معنوی ایجاد می کنند. بطور مثال، حتی اگر وقایع تاثیرگذار در بازارهای مالی نظیر نتیجه انتخابات، قیمت نفت و… را به درستی پیش بینی کنیم، سایر رویدادها مثل حوادث طبیعی یا جنگ می توانند، معیارهای مدل سازی ما را تحت تأثیر قرار داده و شرایطی کاملاً خارج از چهارچوب ذهنی ما ایجاد کنند. علاوه بر این، اتفاقاتی از این قبیل می توانند در هر زمان به وقوع پیوسته و شرایط حاصل از آن ها نیز، برای مدت نامشخصی پایدار باشد. برای فهم بیشتر این موضوع، چند مورد متفاوت از جنگهای قبلی را مثال می زنیم. جنگ ۶ روزه اعراب و اسرائیل در سال ۱۹۶۷، نمونه ای از یک جنگ فوق العاده کوتاه است. در نقطه مقابل این واقعه، زمانی که در سال ۱۹۱۴ جنگ جهانی اول آغاز شد، مردم فکر می کردند فرزندانشان برای جشن کریسمس در خانه خواهند بود اما، کسانی که زنده ماندند، نهایتاً پس از ۴ سال به خانه بازگشتند.یا جنگ ویتنام که طبق برنامه ریزی پیش نرفت و به باتلاقی برای طرفین درگیر تبدیل شد.

الگوهای پیچیده، ممکن است بیهوده باشند!

گرد گیجرنزر در کتاب تأثیرگذار خود به نام احساسات غریزی هوش ناخودآگاه (انتشارات پنگوئن-سال ۲۰۰۸)، مطالب مفیدی بیان نموده است. او استدلال می کند که، بیش از %۵۰ تصمیمات مردم، مبتنی بر احساس است اما، اغلب آن ها را اجرایی نکرده و در مقابل تصمیمات مطمئن و محافظه کارانه تری را بر می گزینند. علت بروز چنین حالتی این است که، افراد نمی توانند به راحتی خودشان را در قبال چنین مواضعی، توجیه کنند.بر همین اساس، ممکن است مدیران صندوق های سرمایه گذاری، داد و ستد دارایی های مالی کم ریسک را ترجیح داده و به دیگران نیز پیشنهاد کنند زیرا، همراهی با روند غالب بازار به مراتب آسان تر است. این پدیده در جامعه پزشکی نیز رخ می دهد زیرا، پزشکان معمولاً به روش های مرسوم معالجه، رغبت بیشتری دارند. این رویکرد به حدی در میان مردم وجود دارد که، اگر در موردی خاص اندکی تفکر و ابتکار بیشتر یا ریسک محتاطانه بتواند نتیجه مناسب تری در پی داشته باشد نیز، ترجیح می دهند به همان شیوه رایج خودشان عمل کنند. بطور کلی مدل های پیچیده نظیر مدل کارایی پارتو، الزاماً بهتر از بینش انسان عمل نمی کنند. چنین الگوهایی در شرایط خاصی کارایی دارند بنابراین، در اغلب مواقع مغز انسان اثربخشی بهتری خواهد داشت. این مدل ها غالباً در شرایط آزمایشگاهی و بر اساس اطلاعات زیادی تدوین و توسعه داده می شوند. باید بدانیم که، بدست آوردن این حجم از اطلاعات، ممکن است زمان بر و پرهزینه باشد. ضمن اینکه شرایط آزمایشی با حالت واقعی بسیار متفاوت است. این در حالی است که، در سرمایه گذاری می توان شرایط پیچیده را مدیریت و کنترل کرد. از طرف دیگر، بسیار خطرناک و غیر منطقی است که، پتانسیل وقوع حوادث قوی سیاه را نادیده بگیریم. اگر به واسطه عدم توانایی پیش بینی دقیق این وقایع، مدل های مالی را بدون در نظر گرفتن آن ها تدوین کنیم، باید منتظر بروز مشکلات عدیده ای باشیم و متأسفانه افراد، شرکت ها و حتی خود دولت ها نیز، بعضاً مرتکب چنین اشتباه بزرگی می شوند.

متنوع سازی و مدل مدیریت پرتفوی هری مارکویتز

گیجرنزر در بخشی از کتاب خود به استدلال برنده جایزه نوبل اقتصاد، هری مارکویتز اشاره می کند. همچنین بیان می کند، اگر شخصی بخواهد خودش این کار را انجام دهد، باید حداقل اطلاعات ۵۰۰ سال گذشته بازارهای مالی را در اختیار داشته و بررسی کند. گیجرنزر با کنایه اشاره می نماید یک بانک که، استراتژی سرمایه گذاری خود را بر اساس مدل مارکویتز توسعه داده بود، اطلاعات و مستندات ۵۰۰ ساله بازار را خیلی زود در معرض انتشار عمومی قرار داد. پس از دریافت جایزه نوبل، خود مارکویتز نیز واقعاً به شهود اعتقاد پیدا کرد. طی بحران مالی سال های ۲۰۰۸ و ۲۰۰۹، مدل های تخصیص دارایی، به هیچ وجه عملکرد خوبی نداشتند. هنوز هم نیاز به متنوع سازی وجود دارد اما، شاید بینش انسان بتواند حداقل به اندازه الگوهای پیچیده که، به هیچ روش معناداری نمی توانند وقایع قوی سیاه را پیش بینی کنند، کارایی داشته باشد.

سایر پیامدها

نیکولاس طالب در این مورد هشدار می دهد که، هرگز اجازه ندهید افراد نالایق به هر طریق ممکن بتوانند مدیریت یک نیروگاه هسته ای یا پول شما را بر عهده بگیرند زیرا، در هر دو مورد اثرات فاجعه باری در انتظارتان خواهد بود. مطمئن باشید پیچیدگی بازار مالی، با روش های ساده قابل حل است. به عنوان نمونه، یک صندوق ترکیبی می تواند یکی از راه حل های این موضوع باشد. مطمئناً این دارایی ها از لحاظ کارایی تفاوت قابل ملاحظه ای خواهند داشت اما اگر بتوانید یک مورد مناسب بیابید، بجای متنوع سازی، می توانید فقط در یک زمینه خاص سرمایه گذاری کنید. از تفکرات متعصبانه دوری کنید. در مورد اطلاعات قبلی خود واقع بین بوده و روی تکرار اتفاقات گذشته، حساب نکنید. بدون شک وقایع پیش رو، دقیقاً به همان شکل قبل نیستند پس، عدم قطعیت را جدی بگیرید زیرا، این قاعده جهان هستی است و هیچ برنامه کامپیوتری نیز، نمی تواند این رویدادها را پیش بینی کند. زمانی که دیدگاه خاصی از شرایط آتی یک بازار دارید، نباید بیش از حد به آن اعتماد کنید. بازارها می توانند روند صعودی یا نزولی داشته باشند اما، پیش بینی دقیق این نوسانات قیمت، بیشتر شبیه یک خیال است.

کلام پایانی

- ما باید همیشه به شهود، عقل و سادگی تکیه کنیم.

- بازارهای مالی، قابل پیش بینی هستند اما، صحت این پیش بینی ها بستگی به شانس و بینش فرد یعنی ترکیبی از مهارت و مدل فکری دارد.

- اتفاقات قوی سیاه بیشماری می توانند روی دهند که، حتی پیچیده ترین مدل سازی ها را باطل کنند اما، این بدان معنی نیست که نباید هرگز پیش بینی کنیم یا اصلاً این کار نمی تواند نتیجه خاصی در پی داشته باشد.

- سبدهای سرمایه گذاری باید به گونه ای تشکیل داده شوند که، تدابیر تدافعی برای مواقع بحران و حوادث قوی سیاه احتمالی را نیز در بر داشته باشند.

- همراهان گرامی باید توجه داشته باشید که، متنوع سازی، نظارت مداوم، متعادل سازی و… همگی موجب می شوند تا از مدل های پیچیده ای که اساساً قادر به در نظر گرفتن همه جزئیات نیستند، استفاده نکنیم.در حقیقت، قابل اعتماد ترین پیش بینی احتمالاً این است که، آینده یا حداقل بخشی از آن، همیشه بصورت رمز و راز باقی می ماند.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟