نسبت های نقدینگی

تجزیه و تحلیل نسبت، یک تحلیل کمی اطلاعات از صورت های مالی شرکت یا قیمت سهم است. نسبت ها، کلید تجزیه وتحلیل مالی هستند، چراکه برای ارزیابی و مقایسه یک شرکت با همتایانشان یا مقایسه با صنعت از نسبت های نقدینگی استفاده می شود. نسبت ها علائم حیاتی برای اندازه گیری سلامت شرکت ها را فراهم می کنند، به سرمایه گذاران اجازه می دهند تا به جنبه های خاصی از وضعیت عملیاتی شرکت متمرکز شوند. به عنوان مثال ممکن است شرکتی سودآور باشد، اما مقدار یک نسبت خاص می تواند نشان دهد که، مدیریت موجودی عملکرد مناسبی نداشته است و یا شرکت با مشکل نقدینگی روبه رو است. نقدینگی طبق تعریف عبارت است از میزان توانایی شرکت در بازپرداخت دیون کوتاه مدت خود. بنابراین نسبت های نقدینگی اطلاعاتی در مورد توانایی شرکت ها در پرداخت دیون کوتاه مدت یا عمل به تعهدات کوتاه مدتشان فراهم می آورند.

نسبت جاری

یکی از مهم ترین نسبت های نقدینگی، نسبت جاری است که به صورت زیر تعریف می شود:

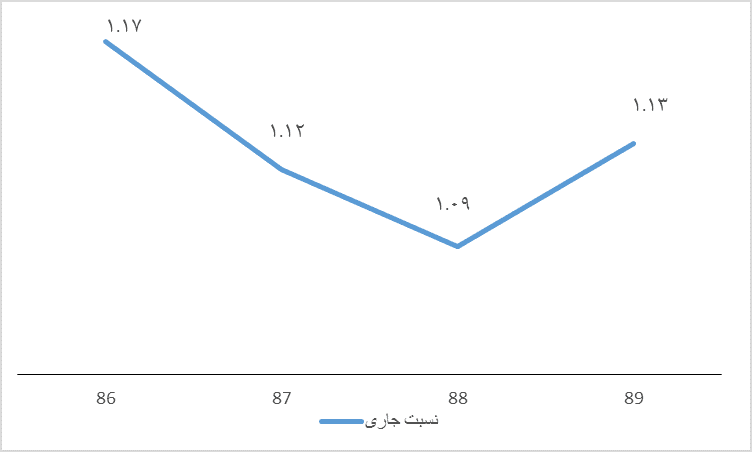

برای شرکت فرضی الف این نسبت را در سال های مختلف محاسبه و نمودار آن را ترسیم می نماییم:

عدد ۱٫۱۷ برای نسبت جاری را می توان به زبان ساده به این صورت تفسیر نمود که شرکت در سال ۸۶ به ازای هر صد تومانی که تا انتهای سال باید پرداخت می نموده است (بدهی جاری)، توانایی کسب ۱۱۷ تومان وجه نقد تا انتهای سال را داشته است (دارایی جاری). معمولاً نسبت جاری بین ۱ و ۲ را به عنوان نشانه ای از وضعیت مطلوب نقدینگی شرکت در نظر می گیرند:

- نسبت مطلوب باید بیشتر از یک باشد چرا که پایین تر بودن نسبت جاری از عدد ۱ بدین معناست که شرکت توان پرداخت دیون کوتاه مدت خود را ندارد چرا که دارایی های جاری آن کمتر از بدهی های جاری آن است.

- چرا که بالا بودن بیش از حد این نسبت (مثلاً عدد ۱۰) نشان از بلا استفاده ماندن دارایی های شرکت و به اصطلاح خواب سرمایه است؛ چرا که معمولاً سود بنگاه از دارایی های غیر جاری آن ناشی می شود و نه دارایی جاری.

البته برای تحلیل دقیق تر این نسبت باید مشخص نمود که این نسبت از دید چه کسی بررسی می شود:

سرمایه گذاران کوتاه مدت ترجیح می دهند که این نسبت بالاتر باشد زیرا بالاتر بودن این نسبت نشان دهنده ریسک پایین تر شرکت است. ولی سهامداران یک سازمان ممکن است به میزان پایین تر این نسبت علاقه داشته باشند زیرا نشان می دهد که درصد بیشتری از دارایی های شرکت برای رشد کسب و کار مورد استفاده قرار می گیرند. اگر نسبت جاری خیلی زیاد باشد، می توان استنباط کرد که واحد انتفاعی سرمایه گذاری زیادی در دارایی های جاری دارد یا از وام های کوتاه مدت به اندازه ممکن استفاده نکرده است. از طرف دیگر، یک نسبت جاری نسبتاً کم، معرف این است که یک یا چند دارایی یا بدهی جاری در سطح مطلوب قرار ندارند. بنابراین، کم بودن نسبت جاری می تواند به این معنی باشد که افزایش موجودی نقد، اوراق بهادار کوتاه مدت، حساب های دریافتنی یا موجودی ها ضرورت دارد. به همین ترتیب، در صورت کم بودن نسبت جاری می توان نتیجه گرفت که لازم است حساب ها یا اسناد پرداختنی یا سایر بدهی های ناشی از هزینه های تحقق یافته کاهش یابد.

نسبت آنی (سریع)

یکی از اقلامی که در ترازنامه به عنوان دارایی جاری ثبت می شود، موجودی مواد و کالا است که در بسیاری از اوقات قابلیت نقد شوندگی پایینی دارند اما در نسبت جاری به عنوان یکی از دارایی های نقد شونده به آن نگریسته می شود. برای حل این مشکل از نسبت آنی یا نسبت سریع استفاده می شود که توان شرکت را برای انجام تعهدات کوتاه مدت خود از محل دارایی های نقدی را اندازه گیری می کند. نسبت آنی از تقسیم دارایی های جاری منهای موجودی های مواد و کالا بر بدهی های جاری به دست می آید:

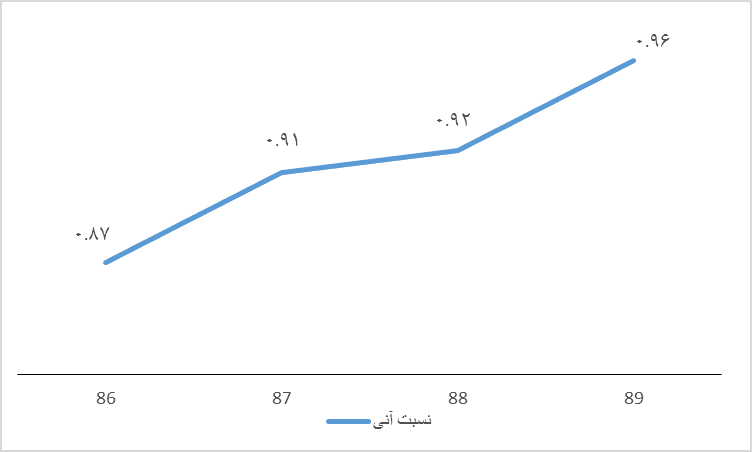

برای شرکت فرضی الف این نسبت را در سال های مختلف محاسبه و نمودار آن را ترسیم می نماییم:

اختلاف مقدار نسبت جاری و آنی به دلیل موجودی انبار این بنگاه است. دقت نمایید که بالا بودن موجودی مواد و کالا، موجب پایین آمدن ریسک (ریسک عملیاتی، ریسک افزایش قیمت ها و …) در شرکت ها شده ولی از طرف دیگر مسائلی همچون خواب سرمایه، کاهش بهره وری (به دلیل پوشاندن ضعف های بخش عملیات) و مواردی از این دست را به دنبال خواهد داشت.

به طور کلی در مورد نسبت های نقدینگی (نسبت های جاری و آنی) می توان گفت:

- بالاتر بودن این نسبت ها از عدد یک به معنای وضعیت مناسب نقدینگی است.

- صعودی بودن روند نسبت های نقدینگی به معنای بهبود وضعیت نقدینگی شرکت در طول زمان است.

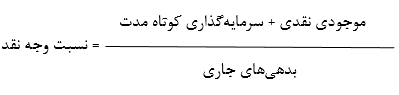

نسبت وجه نقد

علاوه بر دو نسبت فوق، نسبت وجه نقد نیز یکی از نسبت های نقدینگی است که به صورت زیر محاسبه می شود:

این نسبت محافظه کارانه ترین نسبت مالی نقدینگی است.

- تفاوت این سه نسبت در صورت کسرها است و نه مخرج کسرها.

- تفاوت نسبت جاری و آنی در موجودی مواد و کالاست که در نسبت جاری لحاظ می شود ولی در نسبت آنی خیر.

- تفاوت نسبت آنی و وجه نقد در حساب های دریافتنی است که در نسبت آنی لحاظ می شود ولی در نسبت وجه نقد خیر.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟