اصطلاح فین تک (FinTech) برای اولین بار در قرن بیستم میلادی ظهور کرد و در آن زمان به فناوری به کاررفته در سیستم های پشتیبان مؤسسات مالی اشاره داشت. در حال حاضر در بخش ها و صنایع مختلفی مانند آموزش، بانکداری، خرده فروشی، جمع آوری سرمایه و مدیریت سرمایه گذاری حضور دارد و علاوه بر این موارد شامل توسعه و استفاده از ارزهای دیجیتال مانند بیت کوین نیز می شود. در ادامه به بررسی جنبه های مختلفی از این اصطلاح می پردازیم:

فین تک چیست؟

FinTech از ترکیب دو کلمه Financial (مالی) و Technology (فناوری) تشکیل شده و به استفاده از فناوری برای ارائه خدمات و محصولات مالی به مصرف کنندگان اشاره دارد. این خدمات در زمینه های مختلف مانند بانکداری، بیمه، سرمایه گذاری و هر چیزی که به امور مالی مرتبط باشد، ارائه می شوند.

اگرچه FinTech واژه نسبتاً جدیدی است و در سال 2018 به فرهنگ لغت Merriam-Webster اضافه شده است، ارتباط تکنولوژی و مسائل مالی به دهه های قبل تر از آن مربوط می شود. تکنولوژی همواره با صنعت مالی در ارتباط بوده و تغییرات مثبتی در آن ایجاد کرده است؛ برای مثال زمانی در صنعت مالی، خودپردازها (ATM) یک نوآوری بسیار بزرگ بودند، اما اکنون با ورود اینترنت و استفاده از گوشی های هوشمند و تبلت ها شاهد نوآوری های بیشتری هستیم و این تغییرات با سرعت بسیار زیادی در حال انجام هستند.

در حال حاضر FinTech به یکی از جنبه های اصلی مؤسسات مالی معتبر و قدیمی تبدیل شده و درنتیجه تحولات موجود، بسیاری از شناخته شده ترین مؤسسات مالی جهان در این خوزه در حال فعالیت هستند؛ برای مثال، شرکت J.P Morgan در سال 2019، مبلغ 25 میلیون دلار را استارتاپ های فین تک سرمایه گذاری کرده است.

ویژگی های فین تک

- FinTech به ادغام تکنولوژی در نحوه ارائه خدمات مالی اشاره دارد.

- سبب بهبود نحوه ارائه و استفاده از خدمات مالی می شود.

- بودجه موجود در حوزه FinTech در حال افزایش است، اما مشکلات نظارتی بسیاری وجود دارد.

- FinTech در ارزهای دیجیتال و پول دیجیتال کاربرد دارد.

- خدمات مالی از جمله بخش هایی هستند که به شدت تحت نظارت دولت های جهان قرار دارند، ادغام تکنولوژی با صنایع مالی فرایند نظارت دولت ها را با مشکل مواجه کرده است.

مزایا و ریسک های فین تک چیست؟

همان طور که ملاحظه کردید، FinTech در جنبه های مختلفی از صنایع مالی کاربرد دارد و همه ما به نحوی با آن سروکار داریم. در ادامه به بررسی مزایا و معایب آن می پردازیم:

مزایای فین تک

- سرعت و راحتی: خدمات FinTech معمولاً به صورت آنلاین ارائه می شوند؛ در نتیجه دسترسی مشتریان را آسان تر و سریع تر از قبل می کنند.

- انتخاب خدمات بهتر: از آنجا که مشتریان می توانند خدمات و محصولات را از راه دور و بدون محدودیت مکانی خریداری کنند، می توانند از خدمات بیشتری بهره مند شوند.

- ارائه معاملات ارزان تر: شرکت هایی که از FinTech استفاده می کنند، اغلب به سرمایه گذاری در زیرساخت های فیزیکی مانند راه اندازی شعب حضوری نیازی ندارند. این موضوع سبب کاهش هزینه ها می شود و ممکن است معاملات ارزان تری را به مصرف کنندگان ارائه دهند.

- ارائه خدمات شخصی سازی شده: تکنولوژی به شرکت های فین تک این امکان را می دهد تا اطلاعات بیشتری را درباره مشتریان خود جمع آوری و ذخیره کنند. شرکت های مالی می توانند از این اطلاعات برای ارائه خدمات شخصی سازی شده به مشتریان خود استفاده کنند.

ریسک های فین تک

- حقوق نامشخص: از آنجا که شرکت های FinTech در صنعت مالی تازه کار هستند، از مدل های تجاری متفاوتی برای ارائه دهندگان سنتی استفاده می کنند. این موضوع سبب شده تا تشخیص حقوق مشتریان هنگام مواجهه با مشکلات احتمالی دشوار شود.

- تصمیم گیری عجولانه: محصولات و خدمات مالی به صورت آنلاین و بدون ملاقات حضوری خرید و فروش می شوند. این امر سبب می شود تا مصرف کنندگان تصمیم گیری های عجولانه و ناآگاهانه داشته باشند.

- خطرات و ریسک های مرتبط با تکنولوژی: خرید محصولات و خدمات مالی در بستر آنلاین، مشتریان را در معرض خطرات مرتبط با تکنولوژی قرار می دهد؛ برای مثال ممکن است از اطلاعات شخصی مشتری سوءاستفاده شده و فرد قربانی جرائم سایبری شود.

- خطرات مالی: با وجود اینکه استفاده از تکنولوژی دسترسی و حق انتخاب مصرف کنندگان را افزایش می دهد، برای افرادی که با نحوه استفاده از اینترنت و دستگاه های هوشمند مانند گوشی موبایل و تبلت آشنایی ندارند، با خطرات مالی همراه است.

کاربردهای فین تک چیست؟

علاوه بر استارتاپ ها و مؤسسات مالی نوین، شرکت ها و بانک های سنتی نیز همواره خدمات FinTech را برای اجرای اهداف خود به کار می گیرند. در ادامه به معرفی و بررسی کاربردهای این واژه در حوزه های مالی می پردازیم:

- Banking/ بانکداری

- Cryptocurrency & Blockchain/ ارز دیجیتال و بلاک چین

- Investment & Savings/ سرمایه گذاری و پس انداز

- Machine Learning & Trading/ یادگیری ماشین و معاملات

- Payments/ پرداخت ها

- Lending/ وام دهی

- Insurance/ صنعت بیمه

کاربرد فین تک در بانکداری

بانکداری موبایلی قسمت بزرگی از صنعت فین تک به شمار می آید. در حوزه امور مالی شخصی، بیشتر مشتریان خواستار دسترسی دیجیتالی آسان به حساب های بانکی خود به ویژه از طریق تلفن همراه هستند؛ از این رو بسیاری از بانک های بزرگ در قالب نئوبانک (Neobank) نوعی از امکانات بانکداری تلفن همراه را به مشتریان خود ارائه می دهند.

اساساً نئوبانک به بانک هایی گفته می شود که هیچ شعبه فیزیکی ندارند و در زیرساخت های کاملاً موبایلی و دیجیتالی خدمات خود را از طریق چک، حساب پس انداز، خدمات پرداخت و وام به مشتریان ارائه می دهند. Chime، Simple و Varo مثال هایی از نئوبانک هستند.

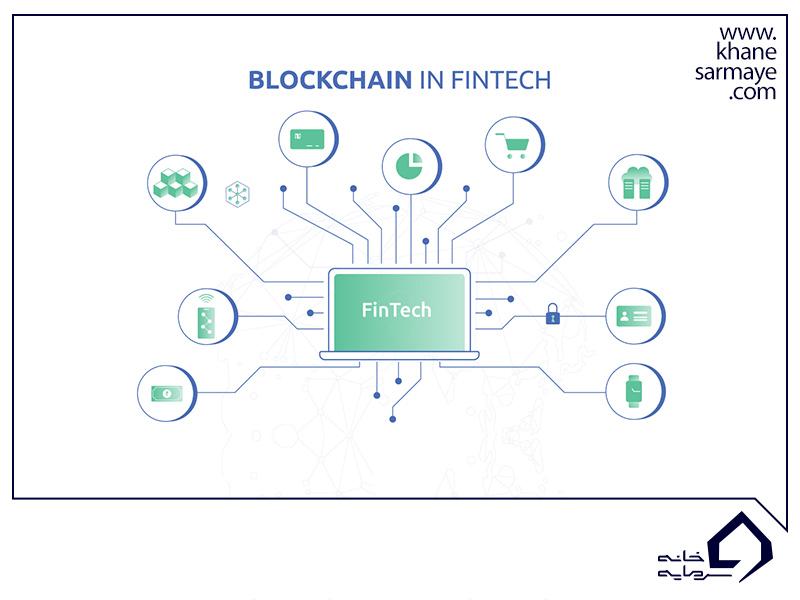

کاربرد فین تک در ارزهای دیجیتال و بلاک چین

شاید در نگاه اول بلاک چین و ارزهای دیجیتال فناوری های منحصربه فردی به نظر برسند که می توان آن ها را خارج از حوزه FinTech بررسی کرد، اما از نظر تئوری، هر دو برای ایجاد اپلیکیشن های کاربردی به منظور پیشرفت در حوزه فین تک ضروری هستند.

بلاک چین به فناوری ای گفته می شود که به موجب آن ارزهای دیجیتال استخراج و تولید می شوند. در نگاهی جزئی تر اجرای FinTech موجب تولد ارزهای دیجیتال و بلاک چین شده است؛ به همین دلیل علاوه بر فناوری بلاک چین، پیشرفت در حوزه ارزهای دیجیتال را نیز می توان به FinTech نسبت داد. Spring Labs، Gemini و Circle برخی شرکت های مهم در حوزه بلاک چین، Coinbase و SALT نیز نمونه هایی از شرکت های متمرکز بر ارزهای دیجیتال هستند.

کاربرد فین تک در سرمایه گذاری و پس انداز

در سال های اخیر به دلیل وجود FinTech ، تعداد اپلیکیشن های مرتبط با سرمایه گذاری و پس انداز افزایش یافته و اکنون بیش از هر زمان دیگری، موانع موجود در سرمایه گذاری، توسط شرکت هایی مانند Robinhood، Stash و Acorns در حال حذف شدن هستند. اگرچه هریک از اپلیکیشن های طراحی شده توسط شرکت های مالی از نظر عملکرد با یکدیگر تفاوت هایی دارند، همه آن ها از متدهای مشابهی به منظور انجام فرایند پس انداز و سرمایه گذاری خودکار با مبالغ کم استفاده می کنند.

کاربرد فین تک در یادگیری ماشین و معاملات

توانایی پیش بینی روند حرکت بازار بسیار مهم است و در این راستا یادگیری ماشینی نقش بسیار مهمی در FinTech ایفا می کند. یادگیری ماشین زیرمجموعه ای از هوش مصنوعی است که به سیستم های کامپیوتری این امکان را می دهد تا به صورت خودکار یادگیری و پیشرفت داشته باشند.

این هوش مصنوعی در اجرای هم زمان تعداد بسیاری از داده ها توانایی دارد و الگوریتم های موجود در آن به شناسایی ترندها و خطرات موجود در یک حوزه کمک می کنند؛ برای مثال، الگوریتم های مذکور به مصرف کنندگان، شرکت ها، بانک ها و سایر سازمان ها این امکان را می دهد تا درک بهتری از ریسک های سرمایه گذاری خود به دست بیاورند.

کاربرد فین تک در پرداخت ها

تاکنون FinTech در زمینه جابه جایی پول و انجام تراکنش های پرداخت بسیار خوب عمل کرده است. شرکت های پرداخت با ارائه روش های نوین و اپلیکیشن های مربوط، انجام تراکنش های مالی و جابه جایی پول را تغییر داده و امکان ارسال پول به صورت دیجیتالی در هر نقطه از جهان را آسان تر از هر زمان دیگری کرده اند. Venmo، Zelle، Paypal، Stripe و Square شرکت های معروف در حوزه پرداخت آنلاین هستند.

کاربرد فین تک در وام دهی

FinTech با ساده سازی فرایند ارزیابی ریسک، سرعت بخشیدن در پروسه تأیید و تسهیل دسترسی ها، فرایند اعتبارسنجی مشتریان را اصلاح کرده و بهبود می بخشد؛ در نتیجه آن، این امکان فراهم شده تا میلیاردها نفر از سراسر جهان بتوانند برای دریافت وام از طریق گوشی های هوشمند خود اقدام کنند.

علاوه بر آن مشتریان می توانند بدون از دست دادن امتیاز خود، چندین مرتبه در سال Credit report درخواست کنند. این امر سبب شفاف سازی کل فرایند وام دهی شده است. Petal، Tala و Credit Kaema تعدادی از شرکت های Credit (Credit Companies) قابل ذکر هستند.

کاربرد فین تک در صنعت بیمه

درحالی که Insurtech (بیمه + تکنولوژی) به سرعت در حال توسعه و گسترش است، همچنان این صنعت زیر چتر فین تک قرار دارد. تا حدود زیادی صنعت بیمه در فرایند پذیرش تکنولوژی کند عمل می کند و همچنان بسیاری از استارتاپ های FinTech با هدف کمک به خودکارسازی و گسترش پوشش خدمات بیمه ای با شرکت های بیمه سنتی همکاری می کنند. Oscar Health، Root Insurance و PolicyGenius تعدادی از شرکت های بیمه ای مهم در این زمینه هستند.

مثال هایی دیگر از کاربرد فین تک

FinTech به کمک روش های بسیار متنوعی در حال تغییر صنعت مالی برای مصرف کنندگان است؛ برای مثال شما می توانید به راحتی و بدون نیاز به مراجعه حضوری در شعب بانک ها، از طریق اینترنت حساب بانکی جدیدی افتتاح کنید. پس از آن نیز می توانید حساب بانکی جدید را به گوشی هوشمند خود لینک کرده و بدون محدودیت زمان و مکان تراکنش های حساب خود را کنترل کنید. همچنین این امکان وجود دارد تا با دانلود اپلیکیشن های مرتبط، تلفن همراه خود را به یک کیف پول دیجیتالی تبدیل کرده و از آن برای پرداخت قبوض و خرید آنلاین استفاده کنید.

علاوه بر این، FinTech در حال ایجاد تغییر در صنایع بیمه و سرمایه گذاری است. اکنون ارائه دهندگان بیمه خودرو در آمریکا بیمه «Telematics-based» را ارائه می دهند. براساس این بیمه رانندگی فرد بیمه شده توسط داده هایی که از طریق تلفن هوشمند یا «جعبه سیاه» نصب شده روی خودرو فرد جمع آوری می شود. پس از نظارت بر داده های جمع آوری شده، از آن ها برای تعیین میزان پرداختی بیمه نامه استفاده می شود.

پیشرفت و توسعه در تکنولوژی به این معناست که دیگر نیازی به حضور فیزیکی مصرف کنندگان نیست و فرد می تواند از طریق اینترنت سرمایه گذاری های موردنظر خود را انجام دهد. با گذشت زمان احتمالاً در آینده نزدیک، مشتریان امکان دریافت مشاوره مالی خودکار یا «Robo Advice» را بدون دخالت و تعامل انسانی خواهند داشت.

کاربران فین تک چه کسانی هستند؟

به طورکلی کاربران FinTech در چهار دسته قرار می گیرند: گرایش به سمت بانکداری تلفن همراه، افزایش اطلاعات، داده ها، تجزیه و تحلیل دقیق تر آن ها و همچنین غیرمتمرکزکردن دسترسی ها فرصت های بسیار خوبی را برای هر چهار گروه ایجاد می کند تا از طریق روش های بی سابقه ای با یکدیگر تعامل داشته باشند. این چهار گروه عبارت اند از:

- B2B (Business to Business): بانک ها

- مشتریان تجاری آن ها

- B2C (Business to Consumer): برای مشاغل کوچک

- مصرف کنندگان

جایگاه فین تک در ایران

بخش عمده شرکت های فعال در حوزه فین تک در ایران، مربوط می شوند به شرکت هایی که در زمینه بانکداری و پرداخت فعالیت می کنند. همین امر گواهی روشن بر این نکته است که فناوری مالی در ایران با کارت های بانکی و دستگاه های ATM، شروع به کار کرد و در حال حاضر بخش زیادی از خدمات حوزه مالی مانند پرداخت قبوض، پرداخت قسط، خرید و فروش اینترنتی نیز به واسطه این فناوری در کشور انجام می شود.

اما این به معنای آن نیست که سایر بخش های مالی و اقتصادی فعال در کشور از این فناوری استفاده نمی کنند. امروزه شاهد فعالیت شرکت ها و استارتاپ های فعال در حوزه های مختلف هستیم که بهره برداری از فناوری مالی، جز لاینفک از این صنایع و حوزه ها شده است، که عبارتند از:

-

شرکت های سرمایه گذاری و هلدینگ ها:

از جمله شرکت های فعال در این حوزه می توان به فناپ، حصین، شرکت ملی انفورماتیک و … اشاره کرد.

-

شرکت های مرتبط با راهکارهای موبایلی:

شرکت های فعال در این حوزه، جیرینگ، ستاره اول، آنی پی و … است.

-

شرکت های بیمه:

بیمه بازار، از کی، بیمیتو، بیمیلان، بیمه ملت و … از جمله نمونه شرکت های فعال در این حوزه هستند.

-

شرکت های داده کاوی:

مانند توسن، نبض افزار و رهام

-

شرکت های بلاک چین:

ققنوس از جمله شرکت های ایرانی فعال در حوزه بلاک چین است که از فناوری مالی بهره می برد.

-

شتاب دهنده ها:

شتاب دهنده کسب و کار فردوسی، رفاتک، هاب، شتاب دهنده فارابی و …

-

شرکت های انتشاراتی و آموزشی:

مانند گروه رسانه ای شفق، فرانش و انتشارات گرایش تازه

بنابراین می توان اذعان داشت که فناوری مالی با هدف شکستن محدودیت ها و مرزهای جغرافیایی، کاهش هزینه، برآورد ریسک و کنترل آن و افزایش کارایی پا به عرصه جهانی گذاشته است.

سخن آخر

فناوری مالی، با هدف تحول در مدل های مالی و با تکیه بر فناوری های دنیای مدرن پا به عرصه کسب و کار گذاشته است.

در واقع این فناوری، از طریق از بین بردن مرزهای جغرافیایی و کاهش هزینه که در نهایت منجر به افزایش کارایی کسب و کارها می شود، این امکان را فراهم می آورد تا فعالیت های مالی را از راه دور و به طور اتوماتیک در عرصه های مختلف در اختیار افراد، شرکت ها و سازمان ها قرار می دهد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟