چکیده

از آنجایی که مدیریت ریسک متشکل از بررسی و میزان تاثیرات پوزیشن بر رشد صورت حساب مالی است و میزان و اهمیت احتمالی شکست را مشخص می کند، مدیریت مالی، روش هایی را بیان می کند و یک رویکرد قابل تکرار و ساختار یافته را جهت ارزیابی و ابعاد واقعی پوریشن تحت شرایط مختلف ایجاد می نماید که به صورت ویژه عمل می کند. در این مقاله با انواع تکنیک های مدیریت مالی آشنا می شوید

مدیریت ریسک: یافتن تعادل مناسب بین ریسک بسیار زیاد و ریسک بسیار کم؛ در حقیقت ریسک زیاد منجر به افت وسیع و یا به طور بالقوه منجر به رشد شدید سهام می شود، همچنین ریسک بسیار کم را بهتر می توان کنترل کرد اما به مراتب رشد سهام، کندتر خواهد بود.

مدیریت ریسک یا کنترل ریسک به این معنی است که یک معامله گر بایستی از میزان نیروهای پوزیشن مخالف، مطلع باشد. علاوه بر این، مدیریت ریسک شامل ایجاد دستورالعمل هایی در مورد نحوه ی رسیدگی به شکست های معاملاتی است و این که چگونه می توان ریسک را کاهش داد و نحوه چگونگی استانداردهای عملکرد را بیان می کند. بنابراین مدیریت ریسک، استانداردها و دستورالعمل هایی را که در آن روش مدیریت مالی باید انتخاب شود، تعیین می گردد.

مدیریت سرمایه: مدیریت سرمایه روش واقعی تعیین حجم سفارش در شرایط خاص را توضیح می دهد. مدیریت سرمایه همانند پیچی است که یک معامله گر می تواند جهت سازگاری با اهداف مدیریت ریسک، از آن استفاده کند و سطح ریسک را کاهش دهد و رشد سرمایه را بهینه سازی نماید.

یک معامله گر بایستی تکنیک های مختلف مدیریت مالی را به کار گیرد و ما معروف ترین تکنیک ها را به شما معرفی خواهیم کرد به علاوه مدل های اصولی از درصدهای ثابت شده و سرمایه های ثابت شده:

میانگین رو به بالا (Averaging up)

میانگین رو به بالا، احتمال پوزیشن بُرد را بالا می برد یا معامله مورد نظر را ارزیابی می کند، بدین معنی زمانی یک معامله به سود منتج می شود که معامله گر قراردادهای بیشتری را جهت پوریشن موجود در نظر بگیرد.

مزایا:

- احتمال ضرر معامله ، نسبتا کم خواهد بود زیرا پوزیشن اولیه در زمان پیروی از رویکرد میانگین رو به بالا، بزرگ نیست.

- به ویژه معاملاتی که از این روش پیروی می کنند، رویکرد میانگین رو به بالا می تواند سودمند باشد زیرا به معامله گر امکان می دهد تا حجم معامله را افزایش دهد و روند خود را تقویت نماید.

معایب:

- یافتن یک سطح قیمتی مناسب و منطقی، جهت افزودن به حجم معامله می تواند چالش هایی را به وجود آورد. علاوه براین هنگامی که قیمت برمی گردد، بازندگان می توانند به سرعت برندگان را تعدیل کنند. جهت مقابله با این اثر، معامله گران از پوزیشن های (حجم معامله) بزرگتری در سفارشات قبلی خود استفاده می کنند و زمانی که میانگین رو به بالا را شروع می کنند حجم پوزیشن خود را کاهش می دهند که بخشی از استدلال طرفداران این رویکرد است.

میانگین ارزش (Cost Averaging)

این روش اغلب به عنوان «افزودن به پوزیشن های متضرر» نامیده می شود و در میان معامله گران بسیار بحث برانگیز است. این روش برخلاف میانگین رو به بالا است زیرا زمانی که معاملات شما برخلاف شما حرکت می کند، شما یک سفارش جدیدی باز خواهید کرد تا حجم معامله خود را افزایش دهید.

مزایا:

- ضررها به طور بالقوه کاهش می یابد و حتی موجب می شود با باز کردن پوزیشن جدید، زودتر به نقطه شکست روند دست یابید.

معایب:

- اغلب معامله گران آماتور، هنگامی که در ضرر هستند، از این روش استفاده نادرست می کنند و به طور احساسی به این روش چنگ می اندازند (مربوط به قرارگیری در پوزیشن، مبحث روانشناسی). چنین معامله گرانی به طور خودسرانه سفارشات جدیدی به امید دستیابی به سود انجام می دهند، بدون این که طرح و اصولی داشته باشند که در نهایت قیمت شروع به چرخش کند.

روش میانگین ارزش برای معامله گران آماتور یا معامله گرانی که کنترل بر این روش ندارند و یا احساسی با معاملات خود برخورد می کنند، توصیه نمی شود.

مارتینگل (Martingale)

رویکرد حجم پوزیشن مارتینگل به اندازه روش میانگین ارزش، بحث برانگیز است. اساسا پس از ضرر کردن در معامله، معامله گر حجم پوزیشن معاملاتی خود را دو برابر می کند، فورا و به طور بالقوه ضررهای قبلی با اولین سود جبران می شود.

مزایا:

- تمام ضررهای قبلی می تواند به طور بالقوه تنها با یک معامله برنده، جبران شود.

معایب:

- وقتی حجم معامله را دوبرابر می کنیم، ریسک کردن برای کل حساب امری اجتناب ناپذیر است. در طولانی مدت، همه معامله گران ضررهایی را تجربه می کنند و قصد دارند تا پوزیشن منفی را ادامه دهند که به از بین رفتن حساب معاملاتی منتج می شود.

- اگر معامله گران تمایل به تلافی کردن داشته باشند، بعد از ضرر وارد معامله می شوند، تکنیک های مارتینگل، چالش های بزرگی را نشان می دهد و تحت چنین شرایطی زودتر منجر دست دادن کل حساب می گردد.

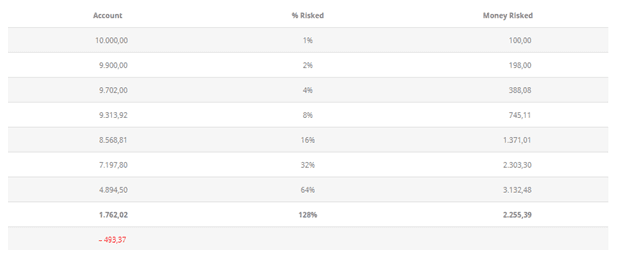

برای هر معامله فقط %۱ ریسک وجود دارد، یک معامله گر در ردیف هشتم جدول زیر، کل حساب را متضرر می شود.

آنتی مارتینگل

Anti-Martingale

آنتی مارتینگل خطرات روش مارتینگل را از بین می برد. برخلاف سیستم مارتینگل، زمانی که معامله گر متضرر می شود، حجم حساب را دو برابر نمی کند اما به همان پوزیشن می چسبد که به زودی این ضرر مرتفع نمی گردد. از سوی دیگر هنگامی که یک معامله گر به سود دست می یابد، حجم موجودی معاملاتی را دو برابر می کند و با دو برابر ریسک نیز مواجه می شود. پشت این رویکرد، چنین تفکری وجود دارد که بعد از برنده شدن در یک معامله، شما با «پول آزاد» شروع به معامله می کنید.

برای مثال یک معامله گر در معامله ای به ۲۰۰ دلار سود دست می یابد جایی که او بر روی حساب ۱۰۰۰۰ دلاری، %۱ ریسک می کند، حالا حجم حساب جدید او ۱۰۲۰۰ دلار شده است. در معامله بعدی ، او می تواند روی ۲۰۰ دلار دیسک کند که میزان ریسک بر روی ۱۰۲۰۰ دلار برابر با %۱٫۹۶ است. اگر معاملات بعدی او نیز با نسبت سود به ریسک ۲ باشد او ۴۰۰ دلار سود به دست آورده است و اکنون حجم حساب جدید وی به ۱۰۶۰۰ دلار رسیده است. در معامله بعدی، معامله گر می تواند روی ۶۰۰ دلار ریسک نماید که میزان ریسک بر روی ۱۰۶۰۰دلار برابر با %۵٫۷ می باشد.

مزایا:

- معامله گر با این روش، پتانسیل کسب پول بیشتر با رکوردهای بُرد را دارد و به راحتی موجودی حسابش پایین تر از مقدار حساب اولیه اش نخواهد آمد.

معایب:

- فقط یک ضرر می تواند همه سودهای قبلی را از بین ببرد. به همین دلیل معامله گران نباید حجم معاملات را دو برابر کنند اما از فاکتور کوچکتر از ۲ استفاده می کنند تا حجم پوزیشن معاملات خود را بعد از سود تعیین نمایند. به این ترتیب بعد از ضرر، سود خود را حفظ خواهند کرد.

- نوسان حساب معاملاتی با تکنیک آنتی مارتینگل می تواند حائز اهمیت باشد زیرا ضررها بعد از رکورد سودها می تواند زیاد باشد. اگر یک معامله گر نتواند با چنین ضررهایی مقابله کند، روش آنتی مارتینگل می تواند مشکلات بیشتری را به وجود آورد. توصیه می شود که یک معامله گر زمانی که حجم معاملات را دو برابر نکرده، سطح خاصی را تعیین کند و به رویکرد اولیه بازگردد و سودهای خود را حفظ نمایند.

نسبت ثابت (Fixed Ratio)

رویکرد نسبت ثابت براساس فاکتور سود یک معامله گر است. بنابراین، یک معامله گر باید میزان سود را تعیین کند تا به او امکان افزایش حجم پوزیشن معاملاتی را بدهد (افزایش حجم پوزیشن به عنوان دلتا نیز معروف است).

به عنوان مثال یک معامله گر می تواند معامله ای را فقط با یک قرارداد شروع کند و دلتای خود را به مبلغ ۲۰۰۰ دلار انتخاب کند. هر زمان که معامله گر سود دلتای ۲۰۰۰ دلاری را به دست آورد، می تواند میزان پوزیشن خود (حجم معامله) را با یک قرارداد افزایش دهد.

مزایا:

- در واقع تنها زمانی معامله گر سود می کند، می تواند حجم معامله خود را افزایش دهد.

- با انتخاب دلتا، معامله گر می تواند رشد سرمایه خود را کنترل کند. دلتای بیشتر به این معنی است که معامله گر حجم معاملات خود را به کندی افزایش می دهد. با این وجود، دلتای کمتر به این معنی است که معامله گر حجم معاملات خود را بعد از کسب سود، افزایش می دهد.

معایب:

- ارزش دلتا بسیار ذهنی است و تنظیم دلتا بیشتر شخصی است، نه براساس علم دقیق.

- از آنجایی که دلتای بالاتر حجم معاملاتی، رشد حساب را کاهش می دهد ولی دلتای کمتر موجودی پوزیشن را افزایش می دهد و زمانی روی می دهد که از یک مرز سود به سمت بعدی حرکت کند. تفاوت ها می تواند قابل توجه باشد.

معیار کِلی ( Kellys Criterion):

هدف از معیار کِلی این است که سود ترکیبی را به حداکثر برساند که می تواند با سرمایه گذاری مجدد سود حاصل شود و معیار کِلی با استفاده از وینرِیت و لوسرِیت جهت تعیین حجم پوزیشن مطلوب به کار رفته است و فرمول آن به شرح زیر است:

Position size = Winrat – ( ۱- Winrate / RRR)

با این حال میزان حجم معاملات پیشنهاد شده با معیار کِلی اغلب تاثیر ضررها و رکورد باخت ها را دست کم می گیرد. در اینجا دو نمونه وجود دارد که این موضوع را نشان می دهد:

مثال ۱:

Position size = 55% – (۱ – ۵۵% / ۱٫۵)= ۲۵%

مثال ۲:

Position size = 60% – (۱- ۶۰% / ۱) = ۲۰%

همان طور که مشاهده می کنید میزان حجم معاملات پیشنهاد شده با معیار کِلی بسیار بالا است و مدیریت ریسک بایستی بیشتر بر آن نظارت داشته باشد. برای مقابله با این اثر، روش متداول استفاده از کسر معیار کِلی است. برای مثال ۱۰/۱ معیار کِلی به %۲٫۵ . %۲ میزان حجم پوزیشن معاملاتی منجر می شود.

مزایا:

- نرخ رشد را به حداکثر می رساند.

- یک چارچوب ریاضی برای رویکرد ساختاری فراهم می کند.

معایب:

- معیار جامع کِلی می تواند به کاهش قابل توجه بسیار سریعی منجر شود. استفاده از کسر معیار جامع کِلی بایستی در نظر گرفته شود.

نویسنده و مترجم: خانم هانیه عظیم زادگان

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟