پایه پولی که به آن «پول پرقدرت» نیز گفته می شود در واقع همان پول های – سکه، اسکناس یا اعتبار – منتشر شده از سوی بانک مرکزی هستند. شاید این پرسش برایتان پیش بیاید که چرا به این پول ها، پول پرقدرت می گویند؟ پول پرقدرت، عبارت است از پولی که مستقیما توسط بانک مرکزی به وجود می آید و شامل موارد ترازنامه بانک مرکزی می شود. به بیانی ساده، پول پرقدرت برابر است با جمع اسکناس و مسکوک – مسکوک یعنی پول فلزی یا همان سکه – به علاوه سپرده های بانکی نزد بانک مرکزی. در واقع پایه پولی، منبعی است که توسط بانک مرکزی منتشر شده و در چرخه اقتصاد در اختیار بانک های تجاری قرار می گیرد؛ به گونه ای که بانک ها می توانند با استفاده از این منابع و از طریق خلق پول بانکی به گسترش حجم پول بپردازند. پایه پولی از دو طریق منابع و مصارف، تعریف و محاسبه می شود که در این مقاله به بررسی هر یک از این دو بخش خواهیم پرداخت.

طلا، اولین منبع پایه پولی

اولین منبع پایه پولی، ذخیره طلا است. روشن است که بانک مرکزی معدن طلا ندارد، بنابراین وقتی در ترازنامه آن معادل یک مبلغ ریالی ذخایر طلا مثبت می شود، مفهوم آن این است که بانک مرکزی به عنوان تنظیم کننده جریان پول کشور، در ازای دریافت این مقدار طلا، معادل ریالی آن پول را به صاحبان طلا داده است. بنابراین معادل این مقدار واحد پولی، پول به بیرون از بانک مرکزی انتشار یافته و پایه پولی زیاد شده است.

دارایی های خارجی، دومین منبع پایه پولی

دومین منبع پایه پولی، خالص دارایی های خارجی بانک مرکزی است. وقتی ارزهای خارجی برای تبدیل شدن به معادل ریالی آنها به بانک مرکزی منتقل می شوند، معادل ریالی آن پول از بانک مرکزی خارج می شود؛ یعنی پول پرقدرت از بانک مرکزی نشر پیدا می کند. در حقیقت بانک مرکزی ارز می گیرد و ریال تحویل می دهد. بانک مرکزی می تواند با تغییر در خالص دارایی های خارجی خود در بازار ارز دخالت کند.

سومین منبع پایه پولی، دارایی ترازنامه

خالص دارایی های ترازنامه بانک مرکزی، سومین منبع پایه پولی است. در حقیقت، خالص دارایی ترازنامه، میزان خالص بدهی دولت به بانک مرکزی است. در کشورهایی که بانک مرکزی استقلال ندارد یا نظام مالیاتی بسیار ضعیف است، دولت برای تامین کسری بودجه خود از بانک مرکزی قرض می گیرد و کسری خود را پولی می کند. اما در کشورهایی که بانک مرکزی استقلال دارد، این بانک برای تنظیمات مناسب پول و نقدینگی، اوراق قرضه دولتی که در دست مردم هستند را خریداری کرده یا می فروشد.

می توان این طور نتیجه گرفت که تغییر در مانده بدهی دولت به بانک مرکزی، انعکاس دهنده تنظیمات مناسب پولی توسط این بانک است. مثلا اگر بانک مرکزی تشخیص دهد که برای تامین کارایی پولی معاملات باید حجم پول در جریان، افزایش یابد از طریق خرید اوراق قرضه دولتی که قبلا به مردم فروخته شده بودند این کار را انجام می دهد. به همین ترتیب اگر تشخیص دهد که پول در جریان، باید کاهش یابد مقداری از اوراق قرضه دولتی خود را می فروشد و در ازای آن از مردم پول می گیرد. این پول که از بیرون وارد بانک مرکزی می شود همانند کاهش پایه پولی عمل می کند.

منبع چهارم پایه پولی، بانک های بدهکار

چهارمین منبع دارایی های بانک مرکزی، مانده بدهی بانک ها به این بانک است. بانک مرکزی به سیستم بانکی وام می دهد. در صورتی که نیاز بخش خصوصی به وام زیاد باشد و نرخ بهره بازار، بیشتر از نرخ تنزیل از بانک مرکزی باشد، در نهایت بانک ها درخواست وام خود را به بانک مرکزی تقدیم می کنند. پول وام گرفته شده از بانک مرکزی برای بخش خصوصی، همان پول پر قدرت است که می تواند به وسیله خلق اعتبار به چند برابر تبدیل شود.

نکته: تنزیل چیست؟

تنزیل که بیشتر به آن «نرخ تنزیل» نیز گفته می شود، یک روش است که از آن برای به روز نگه داشتن ارزش پولی که در آینده قرار است به کسی یا سازمانی داده شود، استفاده می کنند. چیزی شبیه به این ضرب المثل که نقد امروز بِه از نسیه فردا است.

خالص دارایی ها، پنجمین و آخرین منبع پایه پولی

پنجمین منبع مربوط به خالص سایر دارایی های بانک مرکزی است که با کسر سایر بدهی ها، ودیعه ثبت سفارش کالاهای بخش غیر دولتی، پیش پرداخت اعتبارات اسنادی بخش دولتی و حساب سرمایه از سایر دارایی ها به دست می آید. در نظام پولی، عرضه پول، فرآیند پیچیده ای است و برآیند رفتارهای متقابل چهار گروه از عامل های مؤثر بر آن، شامل بانک مرکزی، بانک های تجاری و تخصصی، سپرده گذاران و دریافت کنندگان وام می شوند. در همه اقتصادهایی که استقلال نسبی سیاست های پولی از سیاست های مالی پذیرفته شده است، کنترل بانک مرکزی بر پایه پولی، اهرم اصلی مقامات پولی کشور برای تأثیرگذاری بر اقتصاد، حفظ ارزش پول ملی و حفظ ثبات اقتصادی داخلی و خارجی است.

منظور از پایه پولی بر حسب مصارف چیست؟

پول پایه (B) عبارت است از میزان اسکناس و مسکوک در جریان؛ یعنی آن قسمت از اسکناس و مسکوکی که در صندوق بانک مرکزی موجود نیست (N – C1) به اضافه کل ذخایر سیستم بانکی نزد بانک مرکزی (TR) که شامل ذخایر قانونی یا ذخایر اضافی می شوند. یعنی:

B = (N – C1) + TR

لازم به یادآوری است که موجودی سکه و اسکناس (C1)، دومین قلم از دارایی ترازنامه بانک مرکزی است و منظور از آن مقدار سکه و اسکناسی است که بانک مرکزی در صندوق خود برای فعالیت های جاری اش نگهداری می کند. اسکناس و مسکوک (N) نیز نخستین قلم بدهی ترازنامه به شمار می روند. دومین قلم از بدهی های ترازنامه بانک مرکزی نیز همان ذخایر سیستم بانکی هستند که با نماد (Total Reserves) TR نشان داده می شوند.

در رابطه با دو بخش اصلی معادله بالا باید گفت:

- اگر بانک مرکزی در میان اقلام ترازنامه خود فعالیتی انجام دهد که منجر به افزایش در (N – C1) گردد به طور مستقیم، سکه و اسکناس بیشتری انتشار پیدا کرده و عرضه پول افزایش می یابد یا برعکس.

- از سوی دیگر، اگر بانک مرکزی از میان اقلام ترازنامه خود، فعالیتی انجام دهد که منجر به افزایش در (TR) گردد، ذخایر اضافی سیستم بانکی افزایش و قدرت وام، اعتبار دهی و در نتیجه خلق سپرده های جاری برای سیستم بانکی افزایش پیدا می کند. در نتیجه، عرضه پول نیز افزایش می یابد.

این دو قلم از بدهی ترازنامه بانک مرکزی که دارای چنین نقش ویژه ای هستند، پایه پولی نام دارند. بنابراین هر یک ریال پایه پولی یا خود ذخایری است (TR) که چندین ریال حساب سپرده دیداری – یعنی پول- ایجاد کرده یا اینکه خودش به طور مستقیم به عنوان وسیله مبادله قرار گرفته است (N – C1). البته این قسمت از پایه پولی نیز به طور بالقوه می تواند چندین ریال حساب سپرده دیداری یا پول ایجاد کند. به همین دلیل است که به آن «پول پر قدرت» نیز گفته می شود.

پایه پولی بر حسب منابع

پول پرقدرت نمی تواند تغییر کند مگر آن که حداقل یکی از اقلام دارایی یا بدهی در ترازنامه بانک مرکزی تغییر کند. به کلیه اقلام دارایی و بدهی ترازنامه بانک مرکزی بجز سکه و اسکناس در جریان (N – C1) و ذخایز سیستم بانکی (TR) « منابع پایه پولی» گفته می شود. بنابراین منابع آن عبارتند از:

دارایی ها:

B = FA +GS + D&A +OA

بدهی ها:

(CAP + OL) – GD – FL –

FA: معادل «Foreign Assets» و نشان دهنده دارایی های خارجی و از اقلام دارایی های ترازنامه بانک مرکزی است.

GS: معادل «Government Securities» و نشان دهنده بدهی بخش دولتی یا نگهداری اوراق بهادار دولتی و از اقلام دارایی های ترازنامه بانک مرکزی است.

D & A: معادل «Discount and Advances» و نشان دهنده بدهی بانک ها یا وام به سیستم بانکی و از اقلام دارایی های ترازنامه بانک مرکزی است که معادل ذخایر ناشی از وام سیستم بانکی یا (BR (Barrowed Reserves است.

OA: معادل «Other Assets» و به معنی سایر دارایی های ترازنامه بانک مرکزی است.

GD: معادل «Government Deposits» و نشان دهنده سپرده های دولت نزد بانک مرکزی بوده و از اقلام بدهی ترازنامه است.

CAP: معادل حساب سرمایه «Capital Account» پنجمین قلم از بدهی ترازنامه بانک مرکزی است. این حساب، ارزش کل سهام بانک مرکزی را نشان می دهد.

FL: معادل «Foreign Liabilities» و نشان دهنده بدهی های ارزی است.

OL: نیز نشان دهنده سایر بدهی ها است.

هر تغییری در مصارف پایه پولی به ناچار از محل منابع پایه پولی (B) تامین می گردد. در ترازنامه بانک مرکزی، شرط تغییر در قلم اسکناس و مسکوک یا سپرده های سیستم بانکی در بانک مرکزی این است که یکی از اقلام دارایی یا بدهی تغییر کند. یعنی هرگونه تغییر در مصارف (B) از طریق تغییر در منابع (B) ایجاد می گردد.

به طور مثال:

- اگر بانک مرکزی بخواهد اسکناس و مسکوک در دست مردم را افزایش دهد از روش های مختلفی برای این کار استفاده می کند. یکی از روش های بانک مرکزی این است که دولت ارز ناشی از صادرات نفت را به بانک مرکزی می دهد و در مقابل از بانک مرکزی، معادل ریالی آن را می گیرد. در این حالت هردو اقلام FA و (N – C1) در ترازنامه بانک مرکزی افزایش می یابند.

- راه دیگر این است که دولت از بانک مرکزی وام بگیرد یا به بانک مرکزی اوراق قرضه بفروشد که در این صورت GS و (N – C1) افزایش پیدا می کنند.

- روش دیگر این است که بخش دولتی مقداری از سپرده های خود نزد بانک مرکزی را جهت پرداخت حقوق کم کند که در این صورت (N – C1) افزایش و GD کاهش می یابد.

- حالت دیگر این است که بانک مرکزی به سیستم بانکی، به صورت نقدی وام دهد که در آن صورت (N – C1) و BR افزایش می یابند.

کاهش جزء (N – C1) نیز زمانی اتفاق می افتد که دولت یا سیستم بانکی، وام خود را به بانک مرکزی به صورت نقد بازپرداخت نکند که در آن صورت (N – C1) و GS در مورد دولت و (N – C1) و BR در مورد سیستم بانکی کاهش می یابد.

- در حالت دیگر دولت مالیات های نقدی را گرفته و به حساب خود در بانک مرکزی واریز می کند که در آن صورت GD افزایش و (N – C1) کاهش خواهد یافت.

به طور معمول، اغلب فعالیت های بالا از طریق چک و منبع سپرده های بانکی انجام می پذیرد. در این حالت جزء دیگر پایه پولی یعنی (TR) تغییر می کند. تغییر در (TR) نیز با ایجاد تغییر در یکی از منابع پولی انجام می پذیرد. البته در صورت تغییر (N – C1) نیز (TR) می تواند تغییر کند که در آن صورت B ثابت می ماند. به عنوان مثال:

- اگر دولت بخواهد هزینه هایی مثل پرداخت حقوق را از منبع سپرده هایش در بانک مرکزی تامین کند، با نوشتن چک به عهده حساب خود در بانک مرکزی حقوق کارکنان را می پردازد. گیرنده ی حقوق، چک دولت را به حساب خود در سیستم بانکی می گذارد. سیستم بانکی چک را برای دریافت به بانک مرکزی ارسال می کند. بانک مرکزی سپرده سیستم بانکی نزد خود (TR) را افزایش داده و سپرده دولت نزد خود (GD) را کاهش می دهد و سپرده حقوق بگیر در سیستم بانکی نیز افزایش پیدا می کند. در حالت دیگر اگر سیستم بانکی از بانک مرکزی وام بگیرد معمول این است که قلم وام بانک مرکزی به سیستم بانکی در ترازنامه بانک مرکزی (BR) افزایش یافته و سپرده سیستم بانکی در بانک مرکزی (TR) نیز معادل این مبلغ افزایش می یابد.

منابع پایه پولی (B) را می توان به صورت دیگری نیز نشان داد:

خالص دارایی های خارجی بانک مرکزی

B – FA – FL

+بدهی بانک ها به بانک مرکزی

D & A+

+خالص بدهی بخش دولتی به بانک مرکزی

Gs – GD+

+خالص سایر دارایی ها

(CAP + OL) – OA+

چنان که گفته شد، (FA) عبارت است از دارایی های خارجی بانک مرکزی که بدهی سایر کشوها به بانک مرکزی تلقی می شود. به عنوان مثال، هنگامی که بانک مرکزی دلار دارد، مفهوم آن این است که قدرت خرید دلاری دارد. به عبارت دیگر، این قدرت خرید، ادعا و طلب بانک مرکزی را نسبت به دارایی کشورهایی که دلار منتشر کرده اند یا دلار مورد قبول آنها است نشان می دهد. (FL) عبارت است از بدهی بانک مرکزی به کشورهای خارجی، بنابراین (FA-FL) معادل خالص دارایی های خارجی یا مطالبات خارجی بانک مرکزی است.

(D & A) وام بانک مرکزی به سیستم بانکی است و در واقع مطالبات بانک مرکزی از سیستم بانکی است. (TR) سپرده های سیستم بانکی در بانک مرکزی و (V) پول نقد در سیستم بانکی است. (TR+V) مطالبات سیستم بانکی از بانک مرکزی را نشان می دهد.

برای به دست آوردن خالص مطالبات بانک مرکزی از بانک تجاری و تخصصی باید اختلاف (D &A- TR-V) را محاسبه کرد. در محاسبه منابع پایه پولی، کل مطالبات بانک مرکزی از بانک های تجاری و تخصصی یعنی (D & A) به حساب آمده است نه خالص مطالبات. علت این است که بخشی از خالص مطالبات بانک مرکزی، از سیستم بانکی یعنی بدهی بانک مرکزی به سیستم بانکی، جز پایه پولی است و نمی تواند جز منابع پایه پولی محسوب شود. اگر به عنوان منبع پایه پولی، خالص مطالبات بانک مرکزی از سیستم بانکی یا خالص بدهی بانک ها به بانک مرکزی در نظر گرفته شود، در حقیقت آن قلم از تعریف پایه پولی حذف می شود که می توانست همان نقش را بازی کند. بقیه اقلام منابع (B) یعنی (GS-GD) و (OA-(CAP+OL خالص مطالبات بانک مرکزی از دولت یا بدهی بخش دولتی به بانک مرکزی و خالص سایر دارایی ها را تشکیل می دهند.

(GS) دارایی بانک مرکزی است. می توان (GS) را این گونه تعریف کرد: «اوراق قرضه دولتی یا بدهی دولت به بانک مرکزی که در واقع جز مطالبات بانک مرکزی از دولت است.» (GD) عبارت است از سپرده دولت در بانک مرکزی که جز مطالبات دولت از بانک مرکزی یا بدهی بانک مرکزی به دولت به شمار می آید و بنابراین اختلاف (GS-GD) جز خالص مطالبات بانک مرکزی از دولت است.

از جانب دیگر سرمایه (CAP) و همچنین اقلامی که در سایر بدهی ها (OL) وجود دارند شامل مطالبات دولت از بانک مرکزی به شمار می آیند. سایر دارایی ها (OL) جزو مطالبات بانک مرکزی از دولت هستند. به عبارت دیگر، خالص مقدار GS-GD-(CAP+OL-OA) کل خالص مطالبات بانک مرکزی از دولت را نشان می دهد. البته اقلامی مانند ودیعه برای ثبت سفارش بخش خصوصی در قلم (OL) وجود دارد که بانک مرکزی دریافت می کند؛ منتها همین مقدار به (OA) اضافه خواهد شد که به طور خالص صفر می شود.

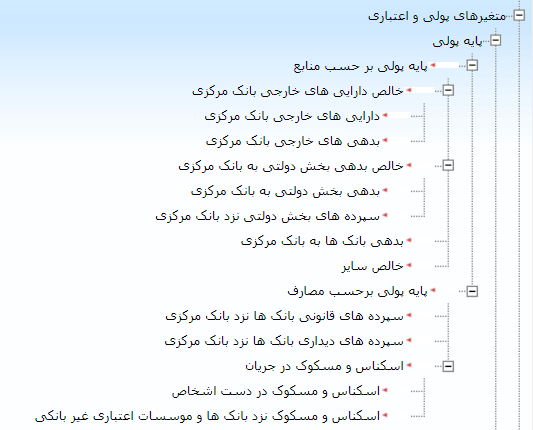

در انتها بد نیست بدانید که در سایت بانک مرکزی، داده های مربوط به پایه پولی بر حسب منابع و مصارف در بخش آمارها و داده ها – به صورتی که در شکل زیر می بینید – قابل دسترس هستند:

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟