موج الیوت ترکیبی از تکنیک های مختلف است. نزدیک به ۶۰ درصد از این تکنیک ها ساده و روشن هستند و فقط ۴۰ درصد از آن ها بخصوص برای افراد مبتدی مشکل می باشند. زمانی که آنالیز روشن و واضح نمی باشد چرا نباید به دنبال بازار دیگری باشیم که با الگوی موج الیوت تطابق داشته و ساده تر می باشد .

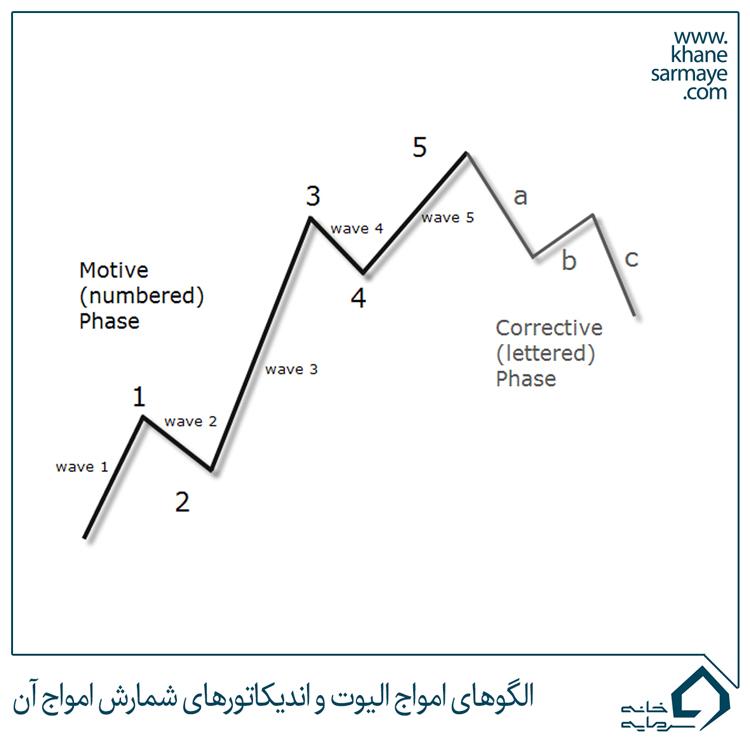

برای مدت های زیاد این مسئله وجود داشت و من به دنبال این نگرش برای استفاده عملی از موج الیوت در تردیدهایم بودم. همه تئوری موج الیوت به دو بخش تقسیم بندی می شود که شامل الگوی حرکت ( Impulse) و الگوی اصلاح (Corrective) می باشد در این مبحث ما در مورد موج حرکت بحث می کنیم و چگونگی شناسایی موج فوق را به وسیله نوسان نمای الیوت (Elliot Oscillator) توضیح می دهیم.

الگوهای حرکت امواج الیوت

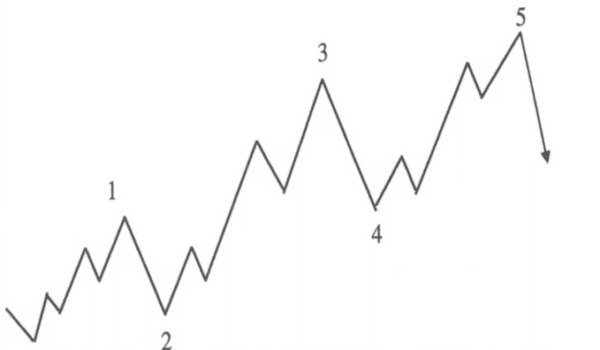

الگوی حرکت از پنج موج تشکیل شده است . این پنج موج می تواند دارای حرکت صعودی یا نزولی باشند . مثالی در زیر نشان داده شده است.

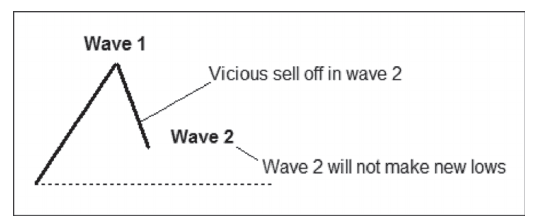

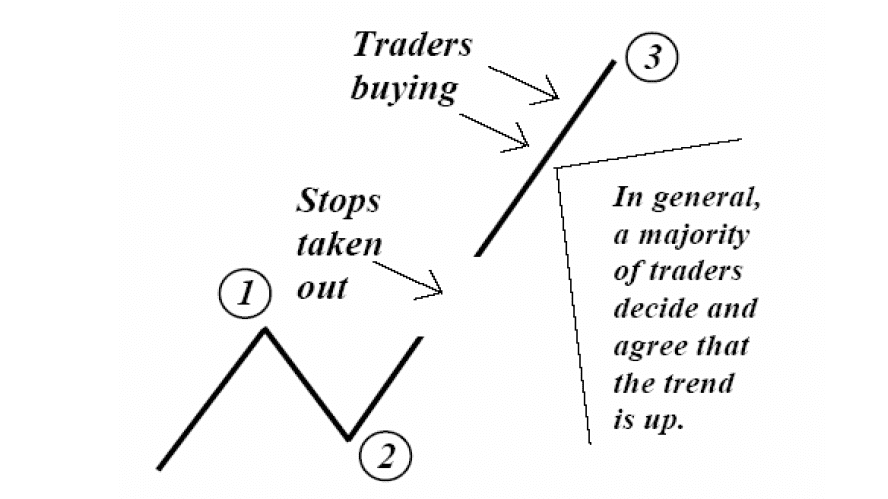

موج اول دارای رالی ضعیفی بوده و درصد کمی از تریدرها در این موج دست به ترید می زنند. بعد از اتمام موج اول، موج دوم آغاز می شود که Sell در یک ۵ موج صعودی کار خطرناکی می باشد. موج دوم بدون آن که قیمت Low جدیدی بسازد، به اتمام می رسد و بازار از حول وحوش همان نقطه آماده رالی دیگری می شود.

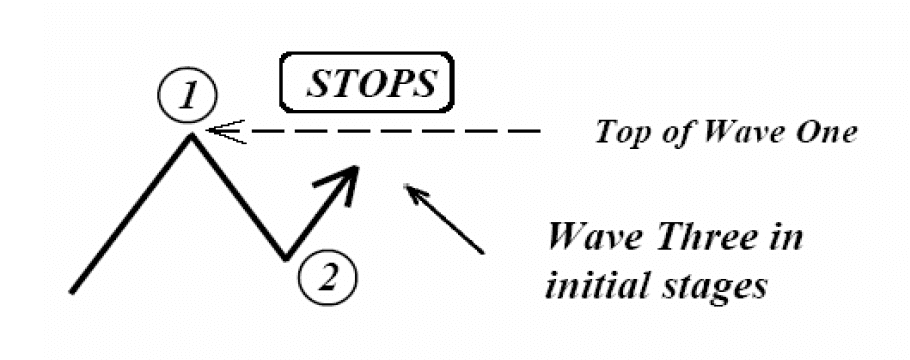

مراحل اولیه موج ۳ آهسته بوده و درنهایت به نقطه Top رالی موج قبلی می رسد (بالاترین قسمت موج ۱). در این زمان Stop های زیادی بالای این قسمت وجود دارد.

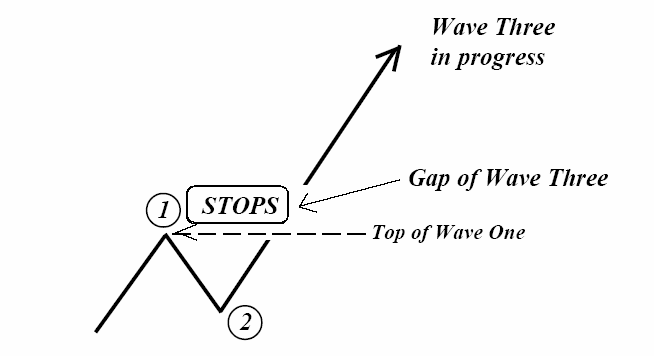

تریدرها از ادامه این رالی مطمئن نبوده و آن را کوتاه مدت در نظر می گیرند. برای اینکه این آنالیز صحیح باشد بازار نباید از بالای موج قبلی بالاتر برود. بنابراین بالای موج ۱ Stop های زیادی وجود خواهد داشت. رالی موج۳ Top موج اول را رد می کند. در این زمان بازار از Top موج اول رد شده و Stop های زیادی عمل خواهد کرد. بر اساس میزان Stop ها گپ ایجاد خواهد شد. گپ علامت خوبی دال بر در جریان بودن موج سوم است.

اتفاقات زیر به دنبال هم رخ خواهد داد: تریدرهایی که زودتر و در پایین تر Buy کرده بودند خوشحال خواهند بود. آن ها ممکن است تصمیم بگیرند که پوزیشن های خود را افزایش دهند. تریدرهایی که Stop آن ها عمل کرده است متقاعد می شوند که ترند صعودی بوده و تصمیم به انجام Buy در رالی صعودی می گیرند. تمام این اتفاقات جالب در رالی موج سوم رخ می دهد.

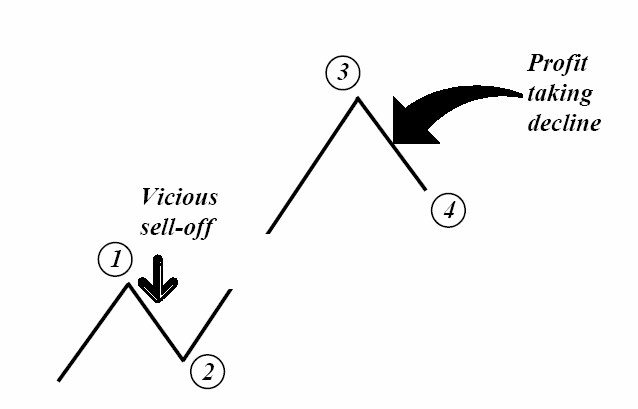

این زمان، زمانی است که اکثر تریدرها معتقدند که ترند بازار صعودی می باشد. درنهایت نیز همه التهاب های ناشی از Buy خاموش خواهند شد و موج سوم متوقف می شود. در این زمان تریدرهایی که به طولانی بودن حرکت صعودی اعتقاد داشتند تصمیم به حصول سود خود می گیرند. آن ها ترید خوبی داشته اند و تصمیم می گیرند که سود خود را دریافت کنند. به این دلیل قیمت افت می کند و موج ۴ ساخته می شود. موج ۲ محل Sell های خطرناک و موج ۴ محل عمل کردن Take Profit می باشد. زمانی که Take Profit فوق عمل می کند عده زیادی از تریدرها معتقدند که روند صعودی هم چنان ادامه دارد. این افراد یا دیر وارد بازار شده اند یا در قسمت Side وارد بازار شده اند. این افراد باور دارند که این Take Profit فرصت عالی برای Buy فراهم آورده است. در پایان موج چهارم بیشتر Buy ها قرار داده شده و بازار شروع به حرکت می کند.

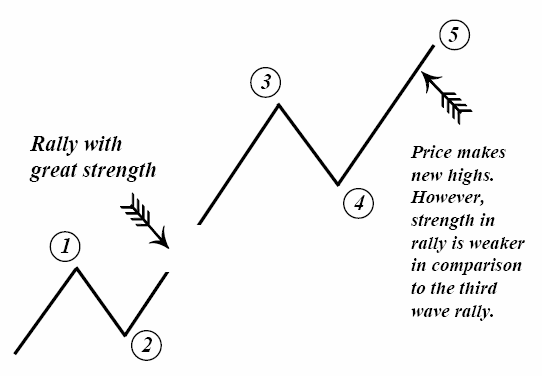

موج ۵ در مقایسه با موج ۳ از قدرت و تداوم لازم برخوردار نیست. توسعه موج ۵ به خاطر گروه کوچکی از تریدرها می باشد. زمانی که موج ۵ High بالاتری از موج ۳ می سازد برای توسعه یافتن از قدرت و تداوم لازم در مقایسه با موج ۳ برخوردار نیست. درنهایت زمانی که این آخرین Buy ها نیز خاتمه یافت نقاط پایانی بازار خاتمه یافته و وارد فاز جدیدی می شویم.

اندیکاتوری برای شمارش امواج الیوت

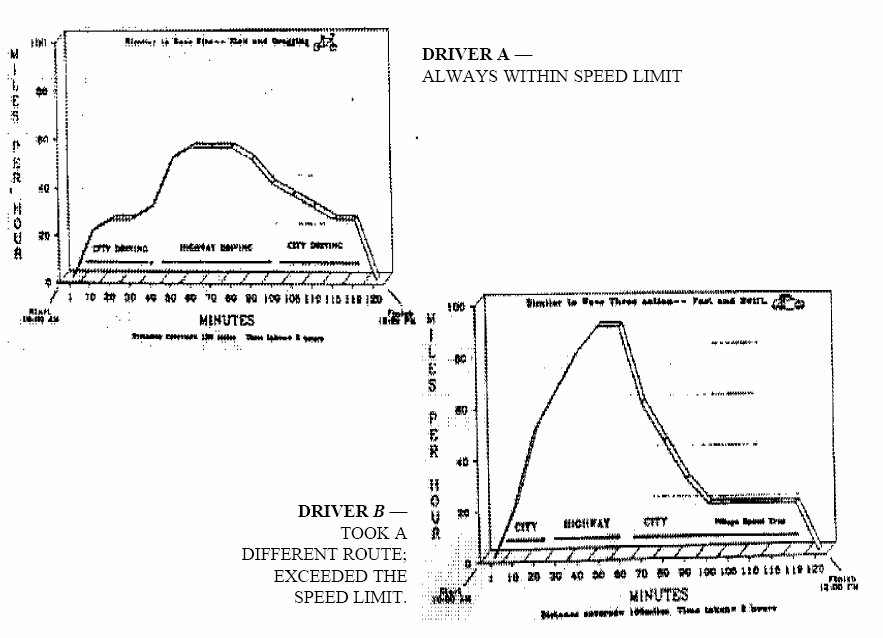

مثال هایی که از ۵ موج حرکت در صفحات قبلی نشان داده شدند بسیار روشن و قطعی بودند. به هرحال بازار همیشه ساده نبوده است. در بعضی مواقع فقط به تنهایی با نگاه کردن به نمودار قیمت تقریباً غیرممکن است که موج ۳ و ۵ را از هم تشخیص داد. نمودار قیمت ها قادر نیست که قدرت های متفاوت موج ها را نشان دهد. ابزارهایی که در ادامه توضیح داده می شوند جهت بحث در این زمینه استفاده می شوند. دو راننده را در نظر بگیرید که در یک زمان از یک نقطه ولی با دو وسیله نقلیه متفاوت شروع به حرکت می کنند. راننده A باسرعت ثابتی تمام مسیر را طی می کند درحالی که راننده B با سرعت بیشتری طی مسیر می کند.

به هرحال دو راننده استراتژی متفاوتی را جهت رسیدن به مقصد خود استفاده می کنند. درحالی که راننده A با سرعت معمولی حرکت می کند راننده B باسرعت متغیری مانند bat-out-of-Hades مانند صحبت کردن در حال حرکت است. یک بیننده در پایان حرکت قادر نخواهد بود که بین الگوی رانندگی دو راننده تفاوت را تشخیص دهد. برای یک بیننده بی توجه هر دو راننده در یک زمان حرکت کرده اند و در زمان برابری به یک نقطه رسیده اند. این مسئله مشابه مشکل ما، زمانی که سعی می کنیم موج ۳ را از ۵ افتراق دهیم می باشد. موج ۵ High جدیدی می سازد؛ یک تریدر به نمودار نگاه می کند و قادر نیست که موج ۳ را از ۵ افتراق دهد. به هرحال الگوی سازنده موج ۳ در مقایسه با موج ۵ بسیار بزرگ تر است. بنابراین ما نیازمند استفاده از یک اندیکاتور اندازه گیری قدرت موج سازنده می باشیم تا تفاوت را بیان کند.

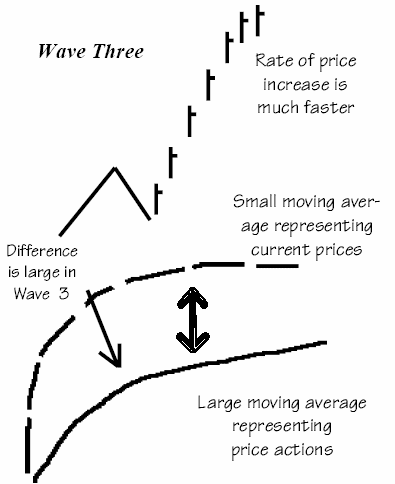

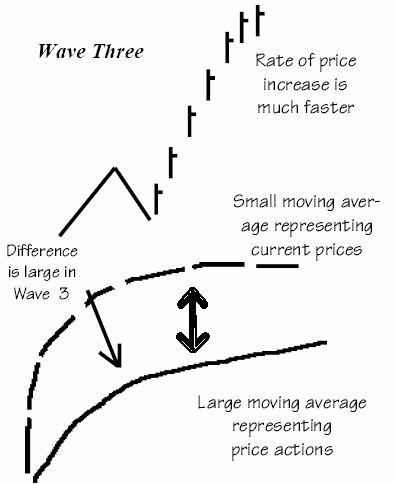

جهت شناسایی امواج الیوت ما نیازمند اندیکاتوری هستیم که نسبت تغییرات قیمت را در یک موج در مقابل موج دیگر اندازه گیری کند. اندیکاتورهای رایج قادر به اجرای این مقایسه نیستند. آن ها صرفاً قیمت را در مقابل قیمت مقایسه می کنند و قادر به مقایسه نسبت تغییرات قیمت نیستند. بعد از سال ها تحقیق نوسان نمای الیوت به دست آمد. ایده نوسان نما در زیر شرح داده شده است. یک نوسان نمای الیوت به طور اولیه و پایه ای از تفاوت بین دو میانگین متحرک محاسبه می شود. اگر ما یک میانگین متحرک کوتاه مدت را با یک میانگین متحرک بلندمدت به کار ببریم تفاوت بین این دو، میزان افزایش در قیمت را نشان می دهد.

میانگین متحرک کوتاه مدت نشان دهنده تغییرات قیمت فعلی می باشد درحالی که میانگین متحرک بلندمدت تر نشان دهنده تغییرات کلی قیمت است. زمانی که قیمت موج ۳ را می سازد قیمت جاری سریع تر حرکت می کند و تفاوت بین میانگین متحرک کوتاه مدت و بلندمدت زیاد می شود و یک میزان نوسان نمای بزرگ را ایجاد می کند .

در موج ۵ قیمت جاری حرکتی به میزان سرعت قبلی دارد و بنابراین تفاوت بین میانگین متحرک کوتاه مدت و بلندمدت کم است. این موضوع میزان کوچکی از نوسان نما را ایجاد می کند.

علت شناسی این مسئله مشابه دو راننده می باشد . موج ۳ مانند راننده B می باشد که سرعتش افزایش می یابد و سرعت بالاتری دارد درحالی که موج ۵ آهسته بوده و آهسته شدن تغییرات قیمت را نشان می دهد.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟