سرمایه گذاران موفق معتقدند که درآمدزایی در بازار باید مبتنی بر یک استراتژی ثابت باشد که حول مجموعه ای از قواعد ساخته شده است. روزهای نخستی که به عنوان یک سرمایه گذار وارد بازار شدید را تصور کنید و ممکن است شما هم مانند بسیاری دیگر، با دانش بسیار اندکی نسبت به بازار قدم در این راه گذاشتید.

در ابتدای کار هنگامی که سهامی را می خریدید حتی نمی دانستید اسپرد (spread) چیست و یا ممکن بود سهام خود را خیلی دیر، زمانی که ارزش آن به شدت کاهش می یافت، برای فروش می گذاشتید.

اگر شما جزء آن دسته از سرمایه گذارانی هستید که تاکنون مجموعه قواعد سرمایه گذاری خود را با دقت تهیه نکرده اید، اکنون زمان آن رسیده که این کار را انجام دهید و بهترین نقطه برای شروع استفاده از تجربیات سرمایه گذاران موفق و به نام جهانی است.

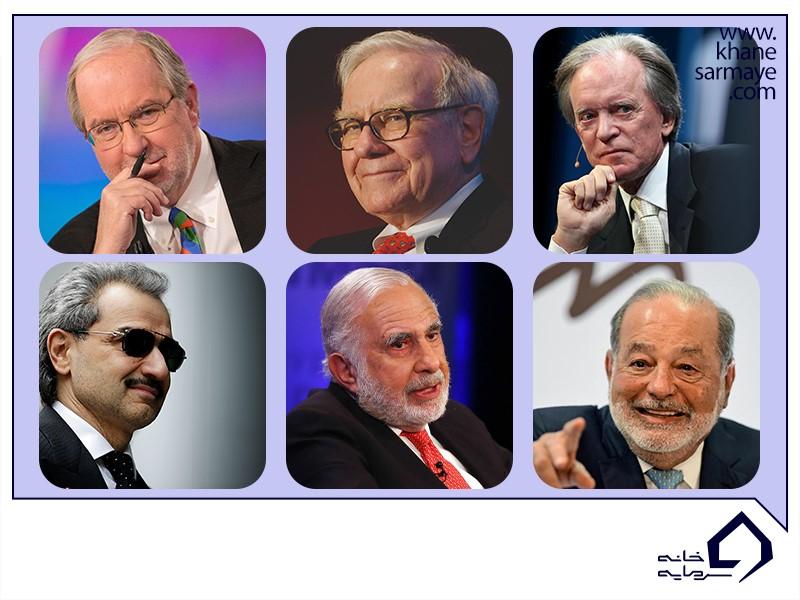

قوانین موفق ترین سرمایه گذاران تاریخ

دنیس گارتمن (Dennis Gartman)

دنیس گارتمن در سال ۱۹۸۷ Gartman Letter را راه اندازی کرد.

این یک تفسیر روزانه از بازارهای جهانی سرمایه است که برای صندوق های سرمایه گذاری پوششی، شرکت های کارگزاری بورس، صندوق سرمایه گذاری مشترک و شرکت های معاملاتی در سراسر جهان گزارش ارائه می دهد.

گارتمن همچنین یک معامله گر موفق و چهره ای شناخته شده در شبکه های مالی است.

دنیس گارتمن

“در معاملات برنده، صبور و در معاملات زیان ده به شدت بی تاب باشید. به یاد داشته باشید که اگر ما فقط ۳۰ درصد از زمان را به درستی در اختیار داشته باشیم، تا زمانی که میزان زیان ما کوچک و سودمان زیاد باشد، به راحتی می توانیم مبالغ کلانی از سرمایه گذاری و معاملاتمان بدست آوریم”.

در قاعده ی این سرمایه گذار موفق، به تعدادی از اشتباهاتی که سرمایه گذاران بی تجربه مرتکب می شوند اشاره شده است.

- نخست اینکه، با اولین نشانه های سود، سهامتان را نفروشید و زمان دهید تا معاملات برنده اجرا شوند.

- دوم اینکه، اجازه ندهید معاملات زیان ده ارزش سهامتان را به طور کامل نابود کنند.

سرمایه گذاران موفقی که در بازار پول خوبی بدست می آورند، با از دست دادن مقدار کمی پول در معامله کنار می آیند اما با از دست دادن پول زیاد خیر.

همانطور که گارتمن نیز اشاره کرد، شما لازم نیست در اکثر اوقات به درستی عمل کنید، آنچه مهم تر است این است که زمان دهید تا یک معامله برنده اجرا شود و به سرعت از یک معامله ی زیان ده خارج شوید.

اگر این قانون را رعایت کنید پولی که در معاملات برنده بدست می آورید از پولی که در معاملات زیان ده از دست می دهد بسیار بیشتر است.

وارن بافت (Warren Buffett)

وارن بافت

“خیلی بهتر است که یک شرکت شگفت انگیز را باقیمتی عادلانه بخرید تا اینکه یک شرکت متعادل را باقیمتی فوق العاده خریداری کنید”.

وارن بافت یقیناً به عنوان یکی از موفق ترین سرمایه گذاران تاریخ شناخته می شود. او نه تنها یکی از ثروتمندترین مردان جهان است، بلکه مشاور مالی بسیاری از رؤسای جمهور و رهبران جهان نیز بوده است.

زمانی که وارن بافت صحبت می کند، بازارهای جهانی بر اساس گفته های او جهت می گیرند. نامه ی سالانه او به سرمایه گذاران در شرکت اش (Berkshire Hathaway) در کلاس های مالی بزرگ ترین و معتبرترین دانشگاه های جهان استفاده می شود.

بافت دو پیشنهاد را در هنگام ارزیابی یک شرکت بیان کرده است:

- در ابتدا به کیفیت آن شرکت نگاه کنید، این امر مستلزم آن است که درک کاملی از ترازنامه آن شرکت داشته باشید، به تماس های کنفرانسی اش دقت کرده باشید و به مدیریت آن نیز اعتماد داشته باشید.

- دوم اینکه، تنها پس از کسب اطمینان از کیفیت آن شرکت باید قیمت اش را ارزیابی کنید.

نکته: اگر یک شرکت کیفیت لازم را ندارد، آن را تنها به دلیل اینکه قیمت اش پایین است خریداری نکنید. شرکت هایی باقیمت های پایین (زیر ارزش) معمولاً نتایج و بازده خوبی هم به همراه ندارند و شرکت هایی باکیفیت بالا اغلب قیمت بالاتری دارند.

بیل گروس (Bill Gross)

بیل گروس بنیان گذار PIMCO و مدیر صندوق آن است که درواقع یکی از بزرگ ترین صندوق های اوراق بهادار در جهان محسوب می شود.

قانون گروس در خصوص مدیریت پرتفوی صحبت می کند.

یک قانون جهانی که اکثر سرمایه گذاران جوان از آن مطلع هستند “تنوع” است و به بیان ساده یعنی تمام سرمایه گذاری تان را در یکجا قرار ندهید.

“متنوع سازی پرتفلیو” یک قانون سرانگشتی خوب است؛ اما اگر یکی از سرمایه گذاری های شما با شتاب بالایی حرکت کند و مابقی آن ها اینگونه نباشند، می تواند سودتان را کاهش دهد.

کسب درآمد در بازار، به معنای بهره گرفتن از فرصت های مبتنی بر تحقیقات جامع است.

همواره مقداری از پول خود را برای آن فرصت هایی که نیاز به سرمایه ی کمی بیشتر دارند کنار بگذارید و زمانی که نتایج تحقیقاتتان به یک فرصت خوب منتهی شد، نترسید و طبق آن عمل کنید.

بیل گروس

“اگر به سهام خاصی علاقه دارید، ۱۰٪ یا کمی بیشتر از پرتفلیوی خود را به آن اختصاص دهید.

ایده هایتان را همیشه به خاطر داشته باشید. ایده های خوب سرمایه گذاری، نباید به فراموشی سپرده شوند”.

شاهزاده ولید بن طلال (Prince Alwaleed Bin Talal)

شاید شما تاکنون چیزی در رابطه با شاهزاده بن طلال نشنیده باشید، اما او در دنیای سرمایه گذاری کاملاً شناخته شده است. او یک سرمایه گذار از عربستان سعودی است، که شرکت Kingdom Holding را راه اندازی کرده است.

قبل از رکود بزرگ، او مالک ۱۴٫۹% سهام در شرکت Citigroup باقیمتی بسیار بالاتر از قیمت آن پس از رکود اقتصادی بود. علاوه بر این، سرمایه گذاری او در املاک و مستغلات در کشور هند پس از رکود سال ۲۰۰۹ ارزش قابل توجهی را از دست داد.

بن طلال

” ما سرمایه گذاران در طول مسیر صدمه می بینیم، اما من یک سرمایه گذار بلندمدت هستم”.

زمانی که دیگران به فروش دارایی های خود مشغول بودند، شاهزاده ولید بن طلال همان کاری را کرد که بسیاری از سرمایه گذاران برتر برای اندوختن ثروت خود انجام دادند:

سرمایه گذاری های خود را برای مدت زمان طولانی نگه دارید، درگیر رویدادهای بزرگ بازار نشوید و زمانی که دیگران در انتظار هستند، شما سود سهام را جمع آوری کنید. معاملات سهام بصورت کوتاه مدت یا میان مدت هم خوب است.

کارل آیکان (Carl Icahn)

کارل آیکان

“شما در این تجارت باید دائماً در حال یادگیری باشید”.

کارل آیکان یکی از سرمایه گذاران سهام خصوصی و شرکت های بزرگ امروزی است که سهام عظیمی از شرکت ها را می خرد و تلاش می کند تا برای افزایش ارزش سهام صاحبان سهم، حق رأی کسب کند.

برخی از دارایی های او شامل شرکت Time Warner ،Yahoo ،Clorox و Blockbuster Video است.

آیکان در طی سالها سهام نسبتاً خوبی برای خود تصاحب کرده است، اما سرمایه گذاران نباید توصیه های او را در خصوص روابط بین فردی جدی بگیرند.

چند بار درگذشته در طول مسیر سرمایه گذاری خود مقاله ای را خواندید، گزارش خبری را تماشا کردید، یا از یک دوست مورد اعتماد در رابطه با پتانسیل یک سهام نکته ای را شنیدید؟

اگر یک توصیه ی خوب وجود داشته باشد که می توانید بر طبق آن عمل کنید، این است که:

تحقیقات جامع خود را بر اساس حقایقی که از منابع معتبر بدست می آیند پیش ببرید (نه عقاید).

کارلوس اسلیم (Carlos Slim)

یکی دیگر از ثروتمندترین مردان جهان، کارلوس اسلیم است که صاحب صدها شرکت و بیش از ۲۵۰،۰۰۰ کارمند است.

این نقل قول از او طرز تفکر بهترین سرمایه گذاران را نشان می دهد:

“من اطمینان دارم که تمام این فقر در مکزیک و آمریکای لاتین همانند آنچه در چین اتفاق می افتد، تنها یک فرصت رشد است. این یک فرصت برای سرمایه گذاری است”.

آن ها به آنچه اکنون اتفاق می افتد نگاه نمی کنند. سرمایه گذاران بزرگ با بررسی شتاب حرکت یک شرکت و یا کل اقتصاد و نحوه تعامل آن با رقبا، در زمان حال بر روی آنچه بعداً اتفاق خواهد افتاد سرمایه گذاری می کنند.

آن ها همیشه به جلو فکر می کنند. اگر شما جزء آن دسته از افرادی هستید که تمرکزتان بر روی زمان حال است و یا برای یک سرمایه گذاری که سودی کوتاه مدت دارد تلاش می کنید، احتمالاً جهش های بزرگ و سودهای کلان را از دست خواهید داد.

سعی کنید فرصت سرمایه گذاری های برنده را پیدا کنید، اما به یاد داشته باشید که همیشه سبد سرمایه گذاری خود را به شرکت های بزرگی که سابقه طولانی رشدی پایدار دارند، گره بزنید.

سخن آخر:

هرکدام از این سرمایه گذاران و حتی رهبران بزرگ نیز همچنان از شاگردان بازار هستند و دائماً در حال یادگیری اند.

اکنون که قوانین این سرمایه گذاران بزرگ را مطالعه کردید، وقت آن رسیده که شما هم از تجربیات این افراد موفق استفاده کنید، از زمانی که شروع به اعمال قوانین جدید کنید و به آن ها پایبند بمانید، حتی اگر ذهنتان هم مخالفت کند، خواهید دید که سودآوری سرمایه گذاری تا چه میزان بهبود پیدا می کند.

نظر شما درباره این مقاله چیست؟

0 نفر به این مقاله میانگین امتیاز0 دادهاند.

شما چه امتیازی میدهید؟